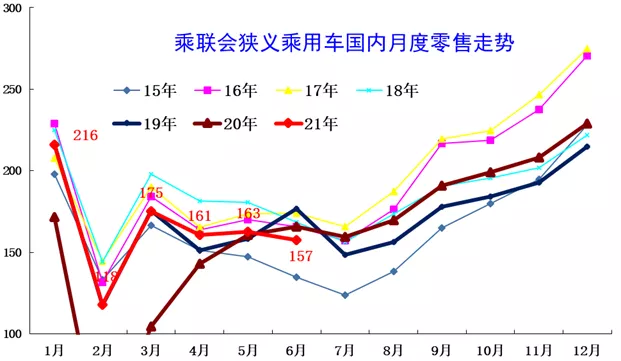

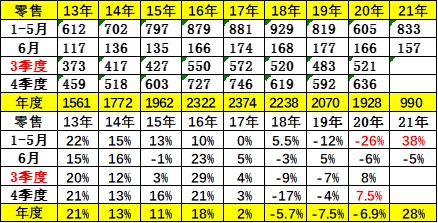

1. 近年狭义乘用车零售走势

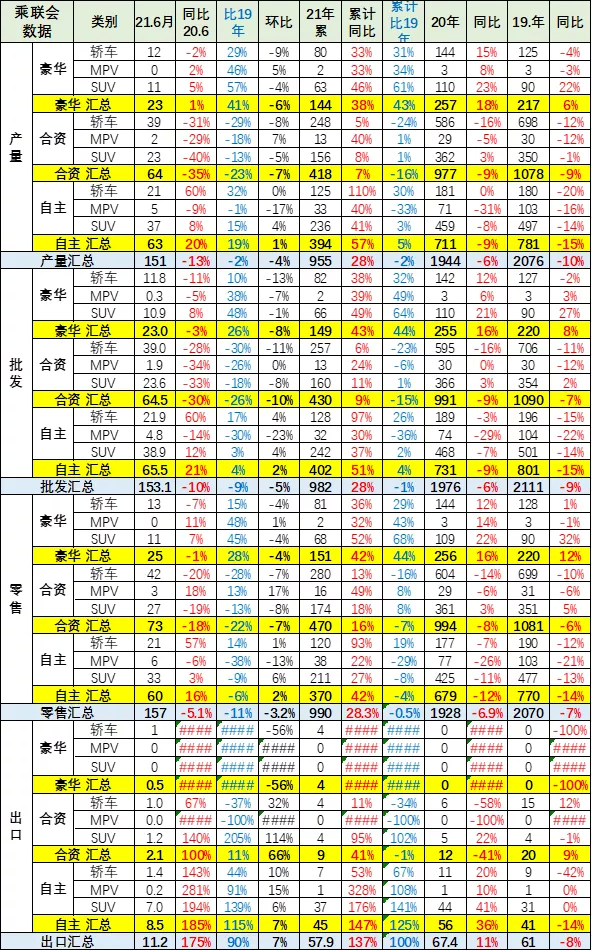

2021年6月乘用车市场零售达到157万辆,同比2020年6月下降5%,而且相较2019年6月下降11%,前几个月的低基数增量在本月基本消除。

6月零售受到多重因素影响而稍弱。疫情改善后的世界汽车供需缺口暂时压力较大。由于全球疫情确诊人数从4月日均75万人的峰值快速下行,5月的疫情后经济恢复带来全球购车需求旺盛。欧美车市需求回暖进一步加剧了芯片供给的缺口。国际车企芯片不足导致中国部分车企生产减产损失超预期。虽然芯片短缺在前几个月不明显,但6月批发端销量骤减,带来合资车企经销商进出不均衡、订单需求匹配和现有库存的不均衡等不利因素向零售终端传导,导致零售偏弱。

欧洲杯延期到今年6月12日开赛,欧洲杯的观众与购车消费目标人群高度重合,部分影响6月进店情况。广深地区疫情贯穿6月全月,防控力度较强,对车市的暂时性客流影响也较明显。

今年1-6月的零售累计达到990万辆,同比增长28%,仍处于乘联会2011年以来1-6月同期增速的历史高位。1-6月超强增长的原因首先是2020年1-6月全国乘用车市场累计零售下滑23%的低基数效应。其次是新能源车的增长贡献度不断加大,贡献1-6月同比增速9个百分点。

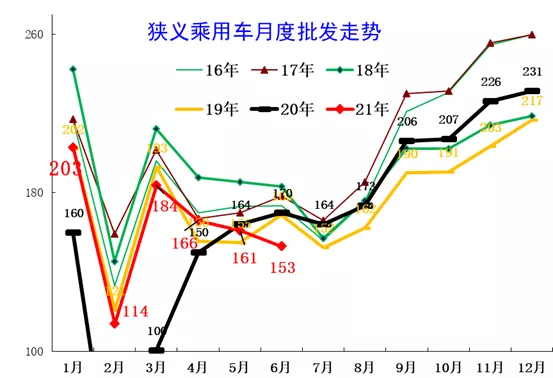

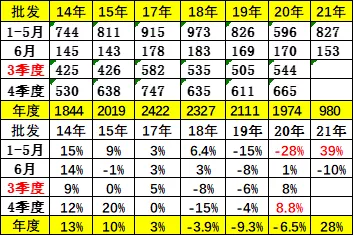

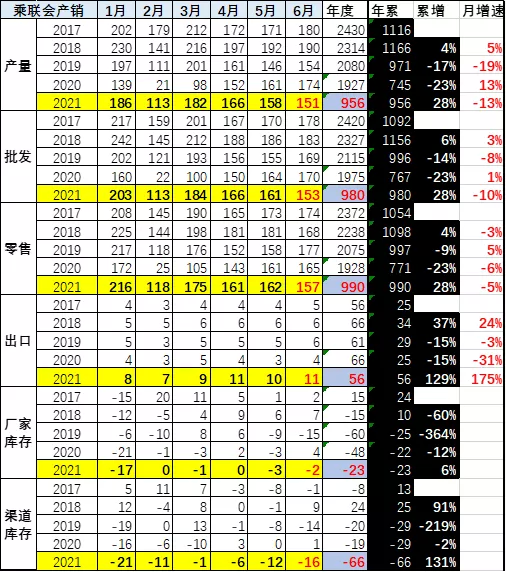

2. 近年狭义乘用车批发走势。

6月厂商批发销量153万辆,环比5月下降5%,同比去年6月下降10%,较19年6月也下降9%。1-6月累计批发销量982万辆,同比增长28%,较2019年同期减少15万台。

1-6月累计批发销量982万辆,同比增长28%,较2019年同期减少15万台。上半年形成较好的降低增速,为下半年做准备。

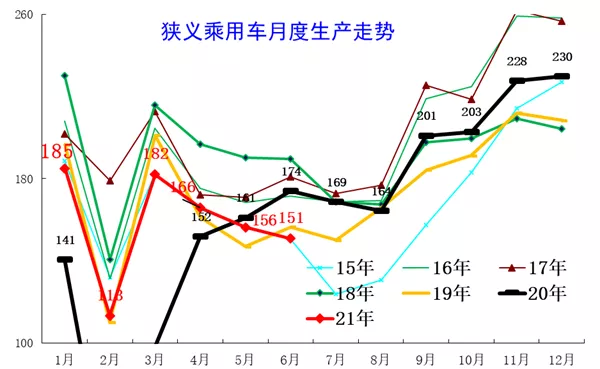

3. 近年狭义乘用车生产走势。

6月乘用车生产151万辆,同比2020年6月下降13%。近期芯片短缺影响生产节奏,但各自主厂商适应了过紧日子,以更多的灵活措施稳定产销。尤其是自主品牌强化供应链优势,有效化解芯片短缺压力,取得6月的生产同比增长的良好表现。

近期海外的疫情异常恶化,加之供应链灾害连发,将导致供应链进一步紧缺。目前有少数车型供给不足,终端实际上已感受到了供给约束,终端促销资源开始回收。但由于经销商和二级流通环节的库存仍相对充足,因此暂未对零售产生明显影响。

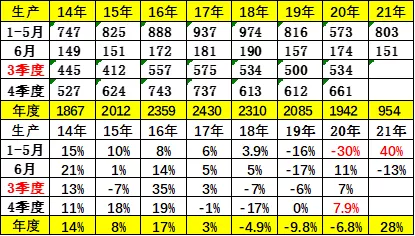

4. 产销库存月度变化特征

今年去库存明显,部分厂商取消库存考核,6月厂商库存持续下降到低位。6月末厂商库存环比减少2万辆,渠道库存环比5月减少16万辆;2021年1-6月厂商库存减少23万辆,相较历年1-6月库存减少幅度偏大,形成连续4年强力去库存的特征。

2021年1-6月的渠道库存相对减少66万辆,较2020年的1-6月去库存19万辆水平大幅升高。随着上游短期内芯片短缺的问题显现。在终端销售层面,或有进一步推动去库存、折扣回收等现象出现。。

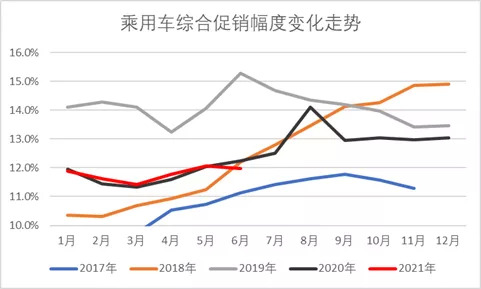

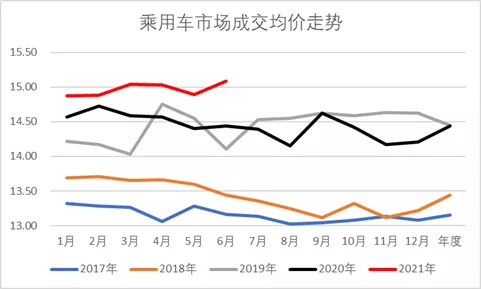

5. 狭义乘用车价格走势特征

6月零售环比5月走弱,对比历年的平均环比增速是相对异常的。6月车市价格促销环比5月小幅减少0.2个百分点,豪华车型促销价格稍有回收,主流合资品牌总体促销也有下降。目前因供需紧张带来的车型价格促销回收的车型较少,幅度也很小。

1-6月的车市价格高端化趋势仍较明显,高端主力车型销量较强、价格表现坚挺,推动车市销售均价保持高位。

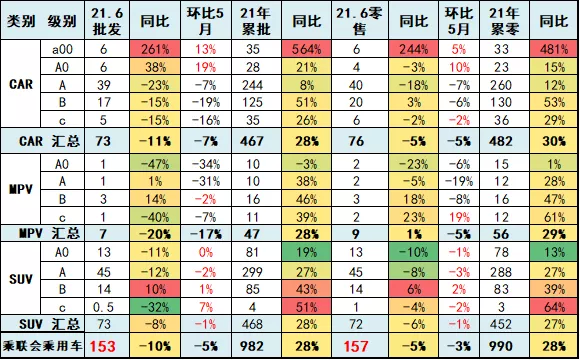

6. 狭义乘用车各级别增长特征

2021年批发增速稍强于零售。2021年1-6月SUV零售同比增长28%,仍相对稍强。其中B级SUV同比去年增39%,A级SUV同比去年增27%.相对平稳。自主的长安、长城等SUV表现突出。

7. 狭义乘用车国别增长特征

6月主流合资品牌零售73万辆,同比下降18%,环比5月下降7%,相对2019年6月下降22%。6月的日系品牌零售份额23.4%,同比下降2.5个百分点。美系市场零售份额达到10.8%,同比增加0.6个百分点,表现较好。德系品牌仍处于调整蓄势的阶段。

8. 2021年6月品牌产销特征

6月豪华车零售26万,同比增长13%,环比5月增长2%,但相对2019年6月增长45%。豪华车继续保持强势增长特征,体现消费升级的高端换购需求仍旧旺盛。

6月自主品牌零售60万辆,同比增长18%,环比5月增长3%,相对2019年6月增长12%。自主品牌批发市场份额40.2%,较同期份额增长7.7%;且国内零售份额为36.4%,同比增4个百分点。自主品牌头部企业经过苦练内功、克服芯片短缺压力,且在产品、营销、服务等各方面均有了明显的进步,因此长安、红旗、奇瑞、广汽埃安等品牌同比高幅增长。

6月主流合资品牌零售78万辆,同比增长3%,环比5月增长1%,相对2019年6月下降1%。6月的日系品牌零售份额23.4%,同比下降2.1个百分点。美系市场零售份额达到10.6%,同比增长0.6个百分点,表现较好。德系品牌仍处于调整蓄势的阶段。

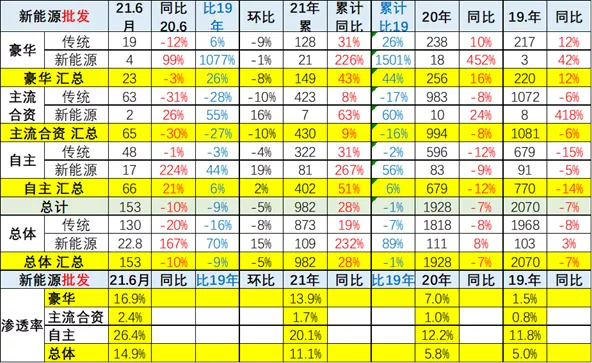

9. 新能源与传统车走势对比

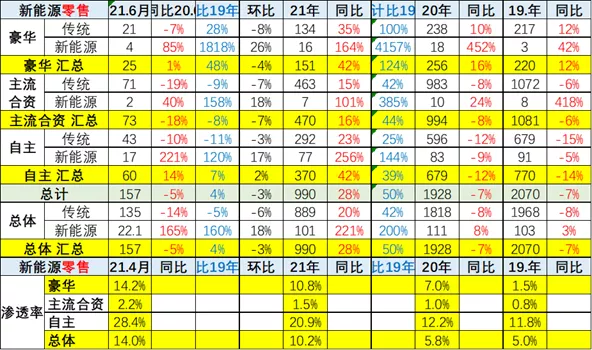

6月新能源车国内批发渗透率15%,1-6月渗透率11%,较2020年5.8%的渗透率提升明显。6月,自主品牌中的新能源车渗透率26%;豪华车中的新能源车渗透率17%;而主流合资品牌中的新能源车渗透率仅有2%。

6月新能源车国内零售渗透率14%,1-6月渗透率10%,较2020年5.8%的渗透率提升明显。6月,自主品牌中的新能源车渗透率28%;豪华车中的新能源车渗透率14%;而主流合资品牌中的新能源车渗透率仅有2%。

本文选编自“崔东树”,作者:崔东树;智通财经编辑:魏昊铭。