投资要点

光伏:

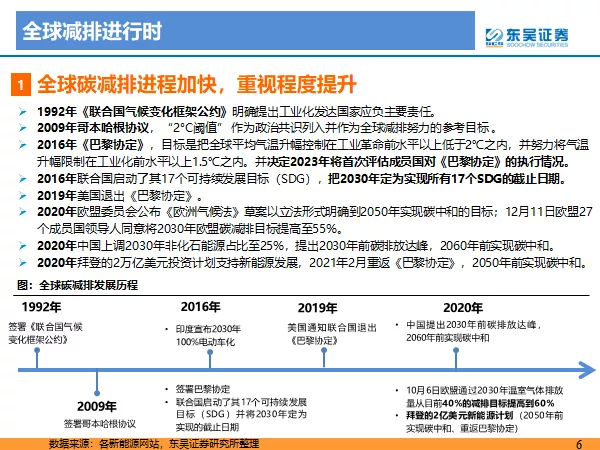

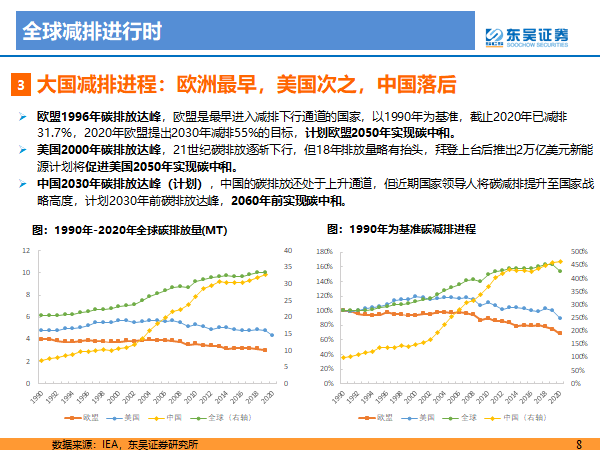

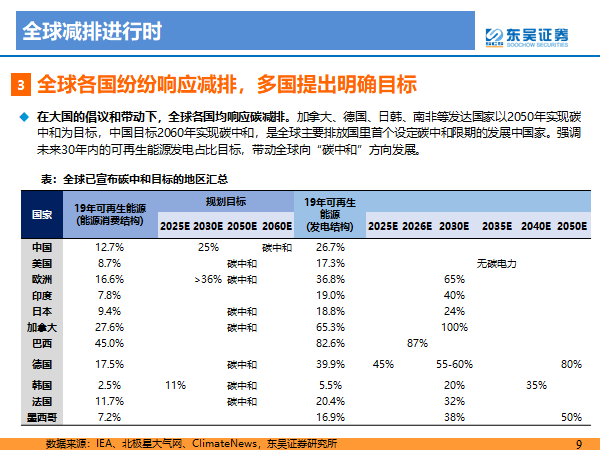

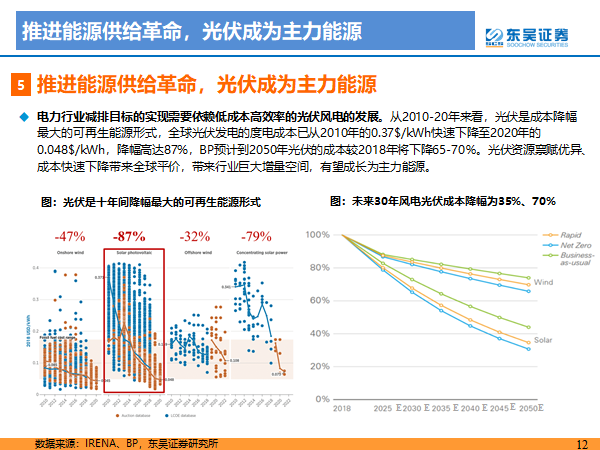

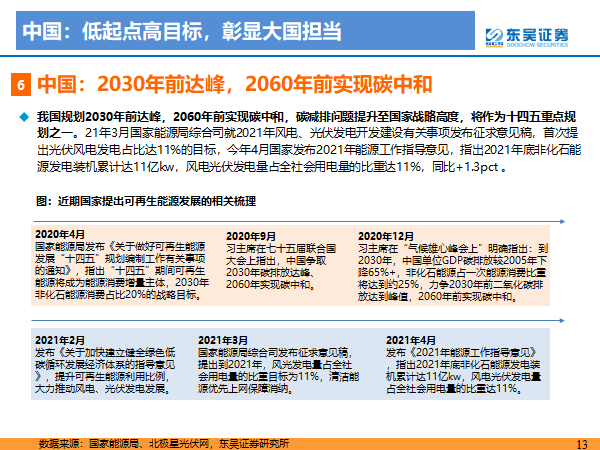

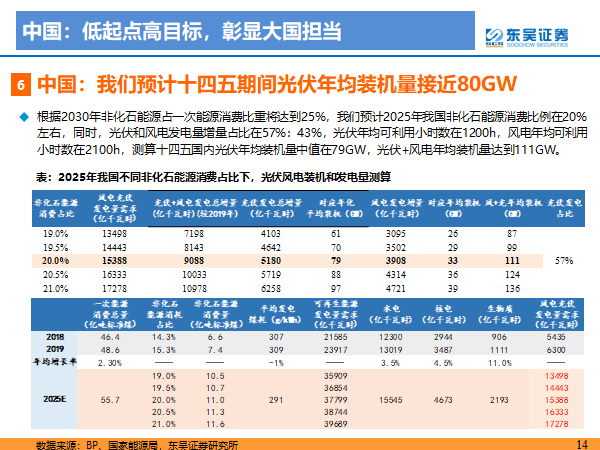

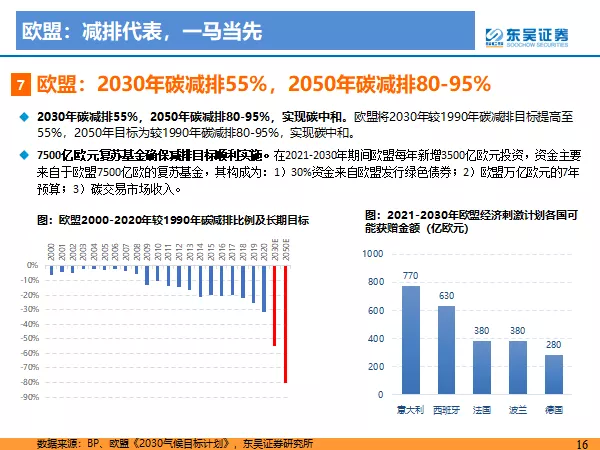

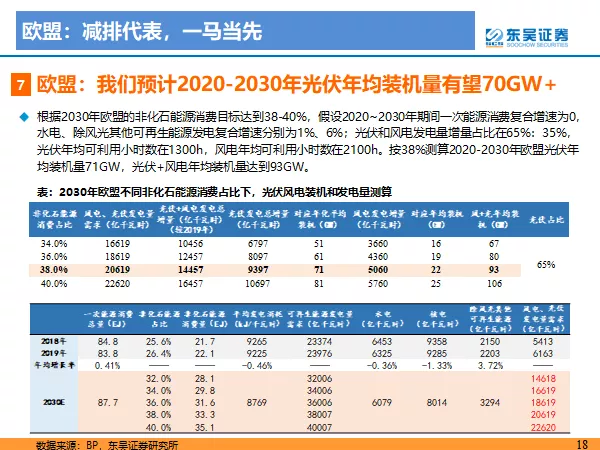

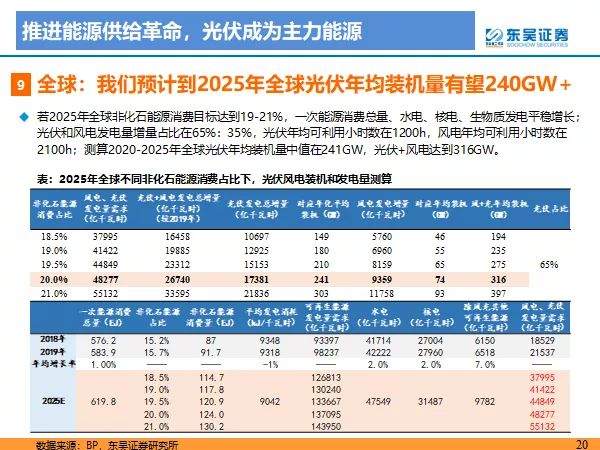

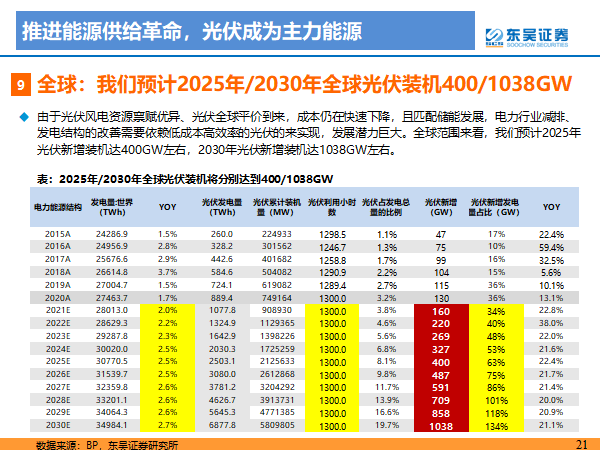

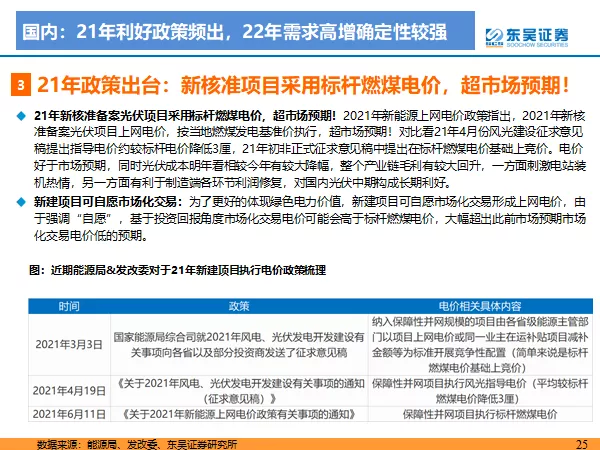

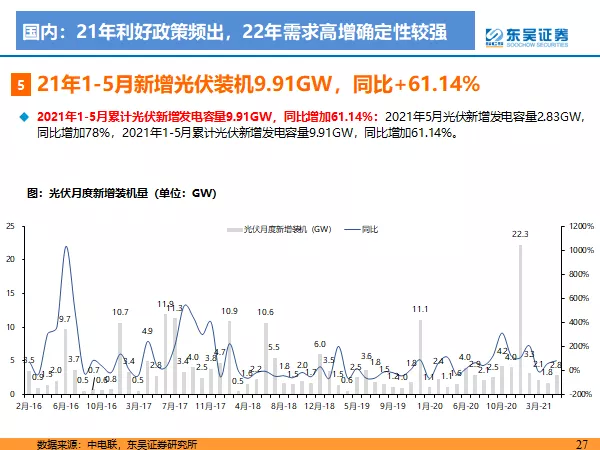

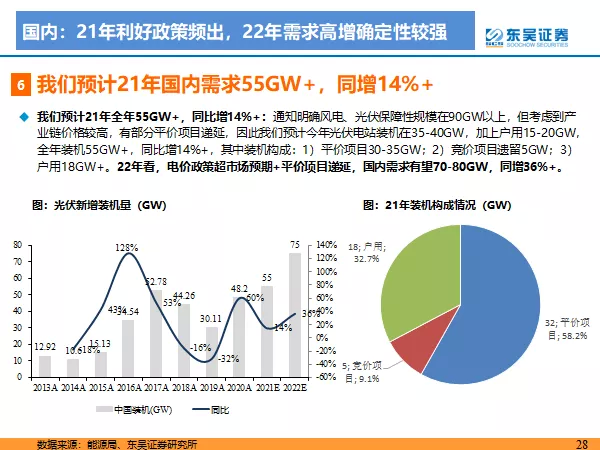

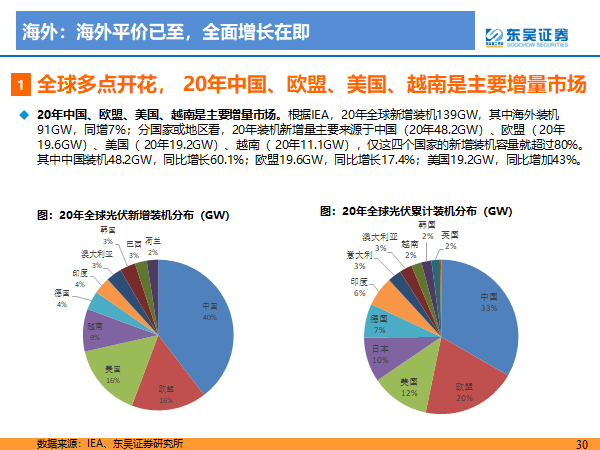

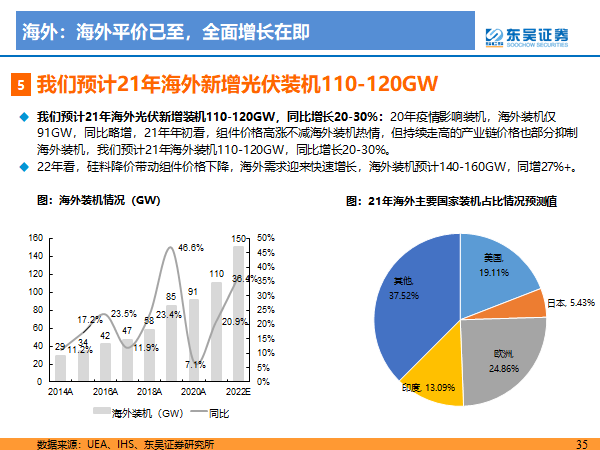

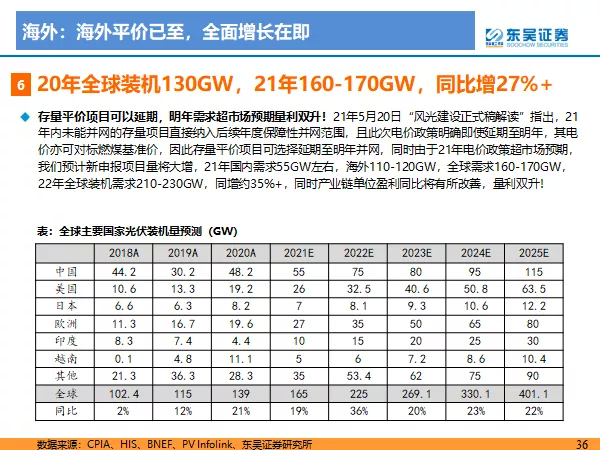

国内光伏政策灵活友好,产业链博弈拐点已至,平价时代到来:21年最新光伏政策落地,提出90GW风光保障并网规模和允许平价竞价项目延期至明年,户用补贴3分/kwh,21年新核准光伏项目对标燃煤标杆电价,超市场预期!另外,屋顶分布式光伏政策出台,试点先行。6月硅料价格见顶,产业链博弈拐点已至。近期硅片电池片价格开始松动,7月初硅料价格首次下调,电池片和组件7月的开工率上调,组件龙头排产环比提升30-40%,下半年国内需求开始起量。海外平价时代已至,全面增长在即,我们预计21/22年国内光伏装机中值55GW/75GW,同增15%/36%,全球21/22年光伏装机中值160GW/220GW,同增15%/38%。长期看,中国2030年碳达峰,2060年碳中和,欧盟碳排放目标提到55%,美国提高碳排放目标,将推动光伏从辅助能源成长为主力能源。

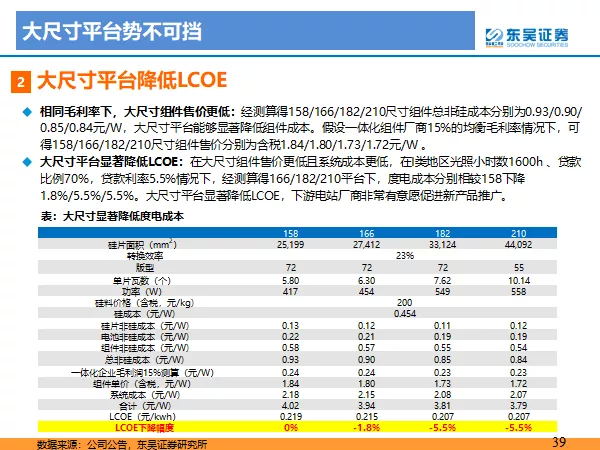

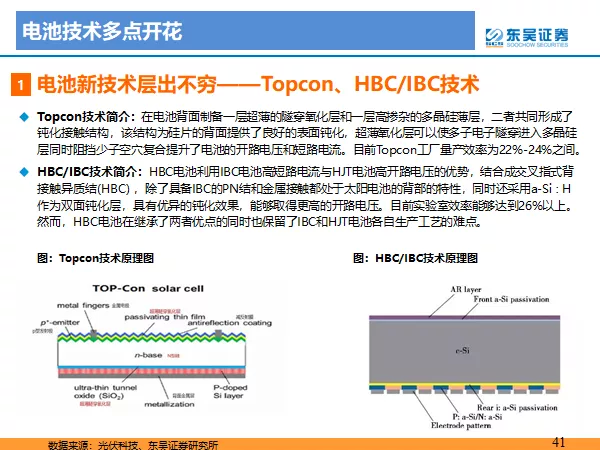

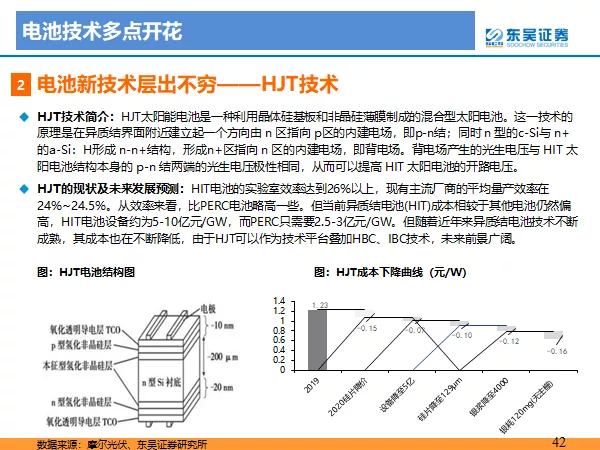

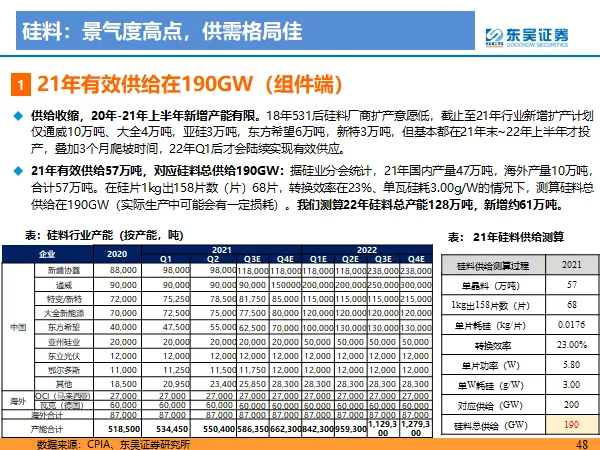

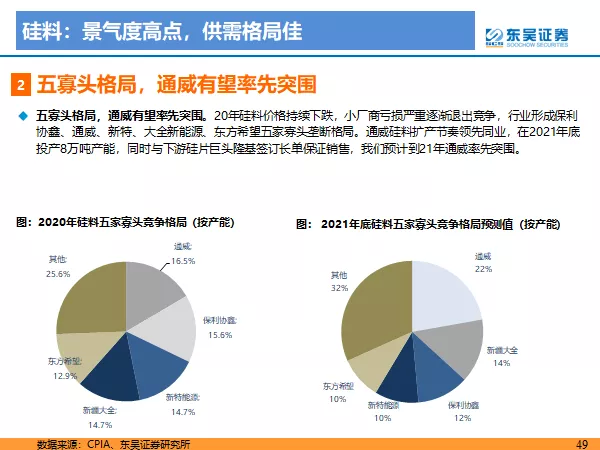

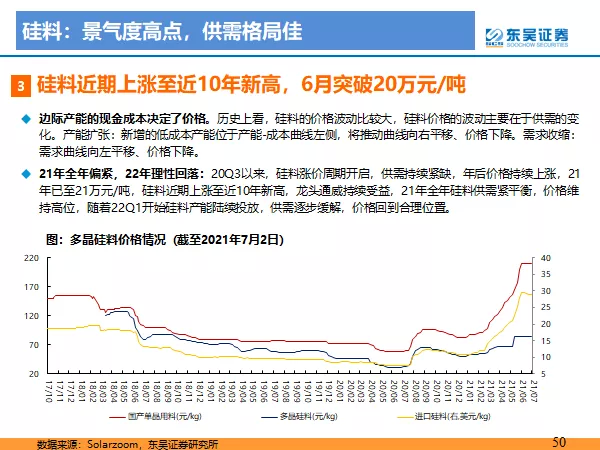

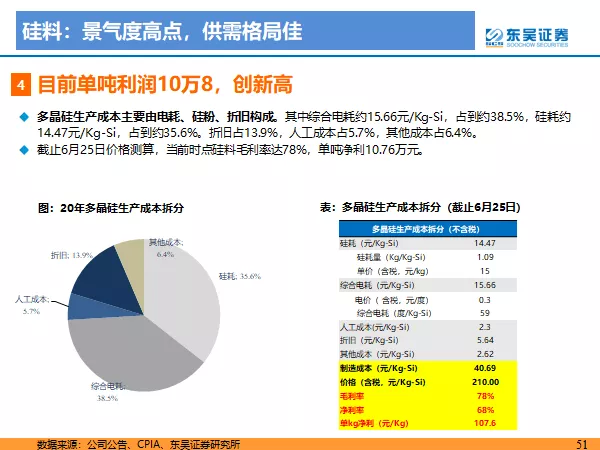

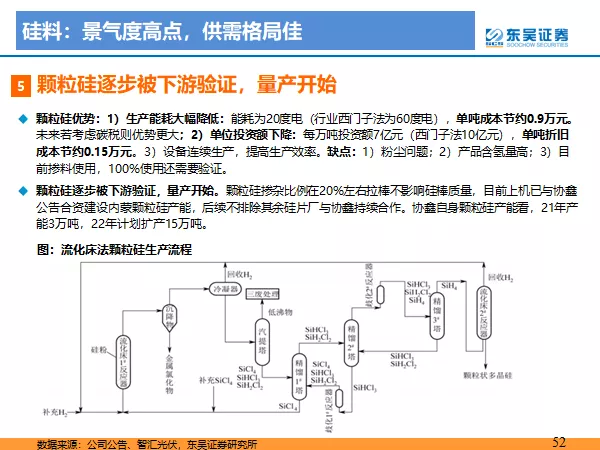

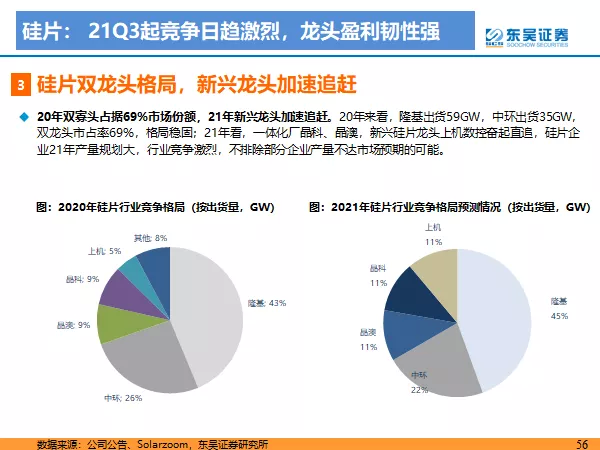

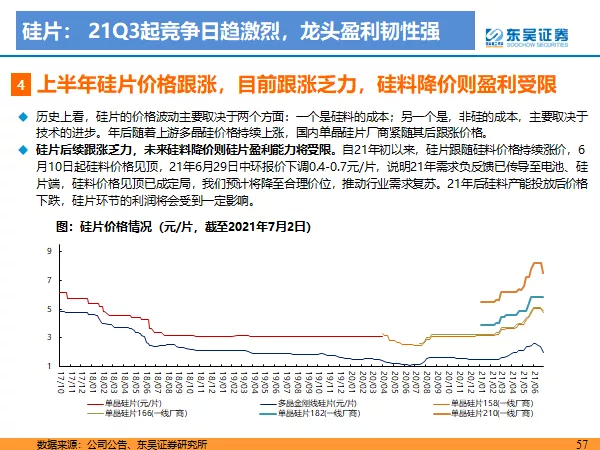

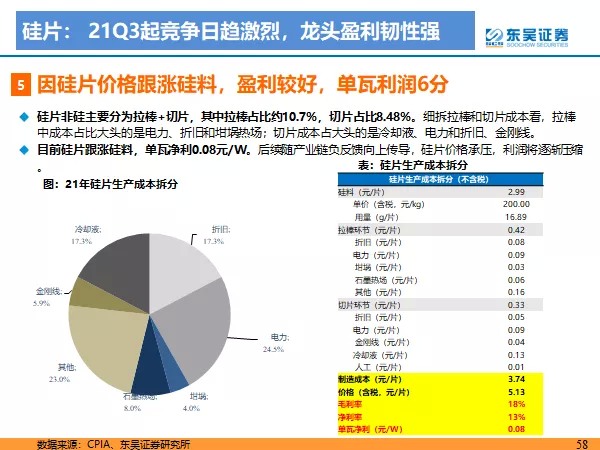

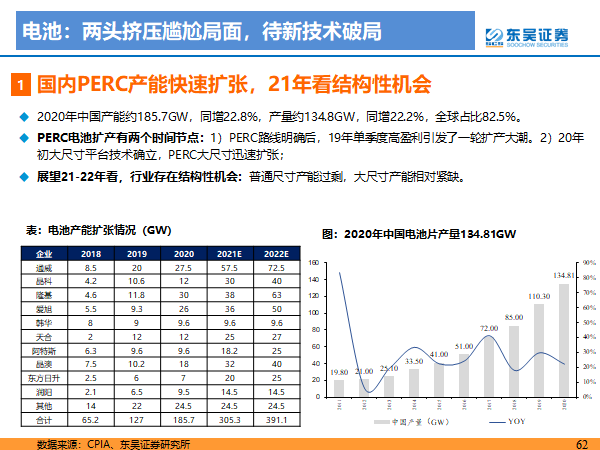

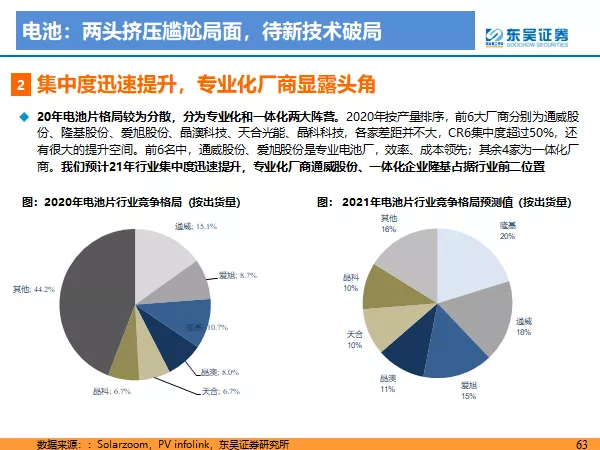

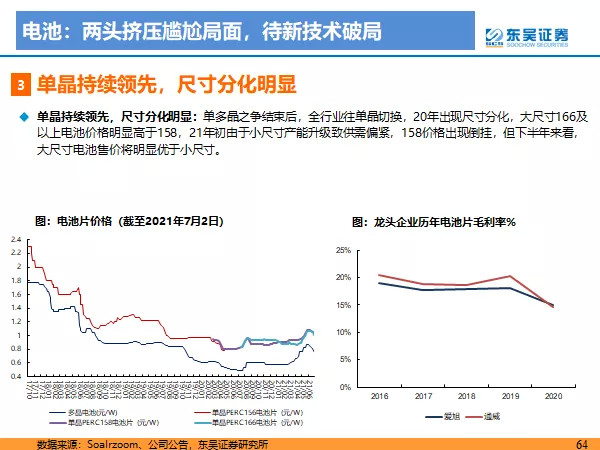

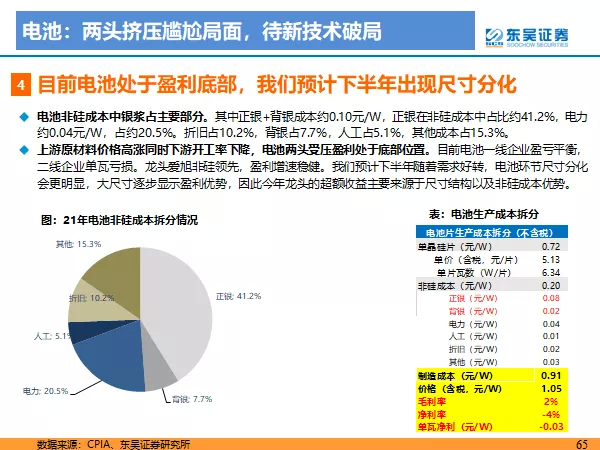

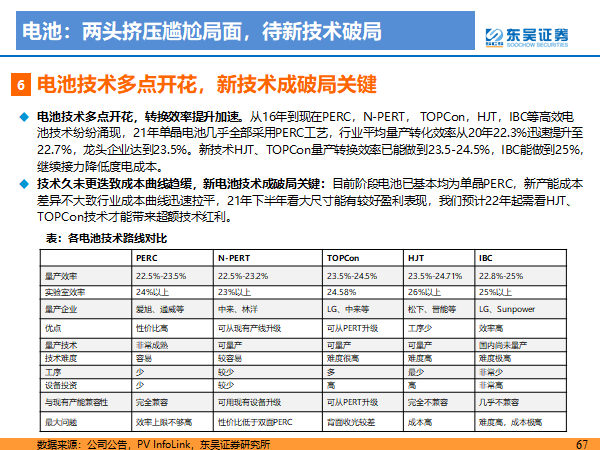

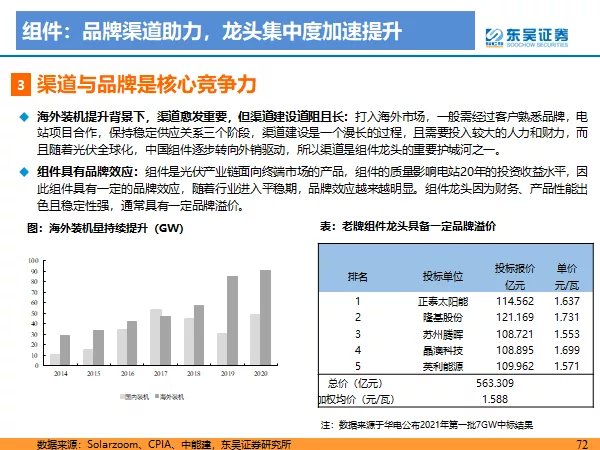

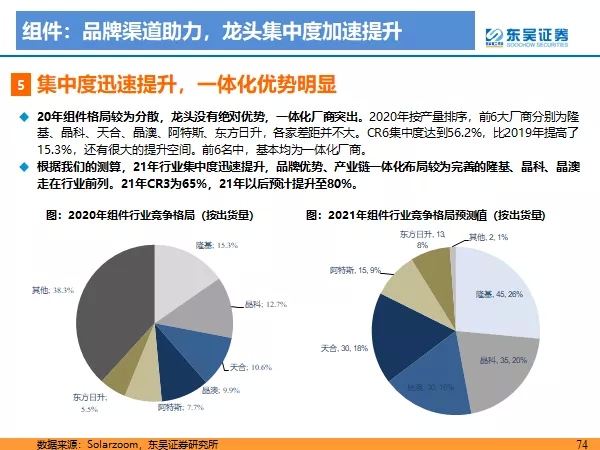

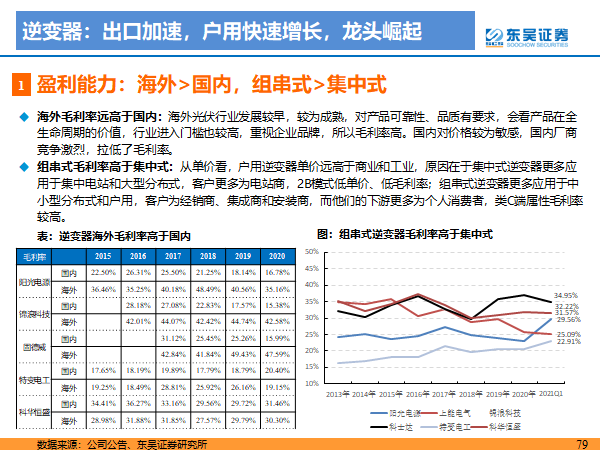

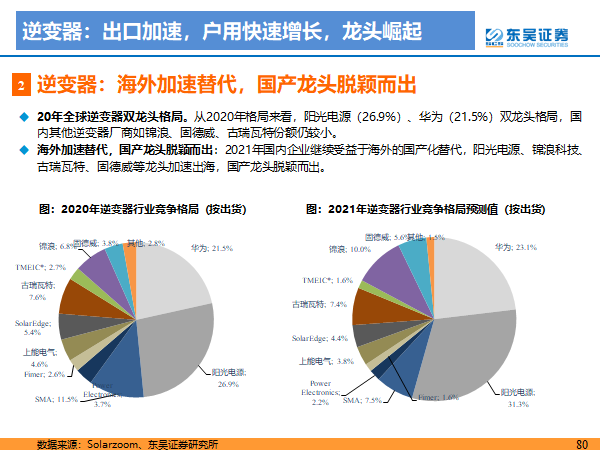

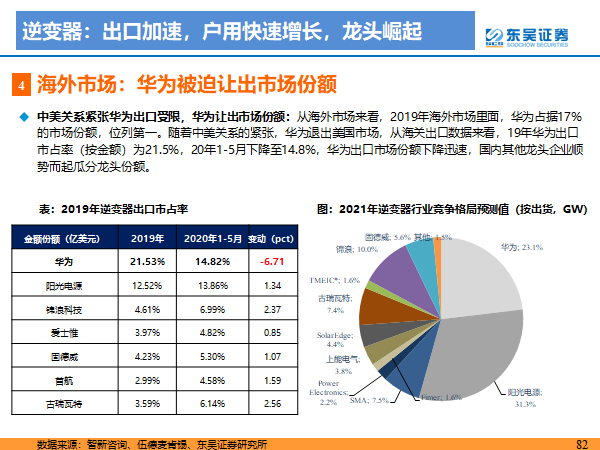

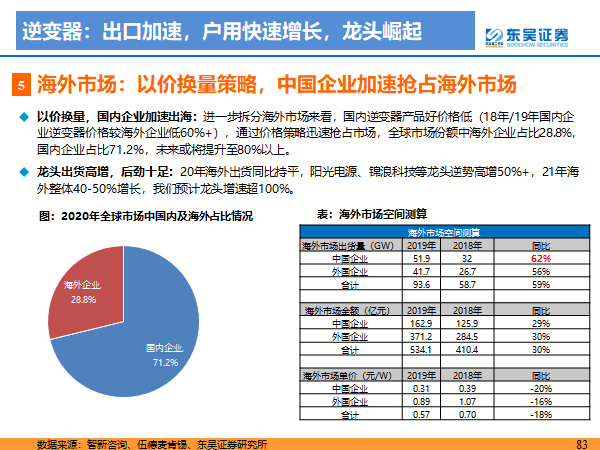

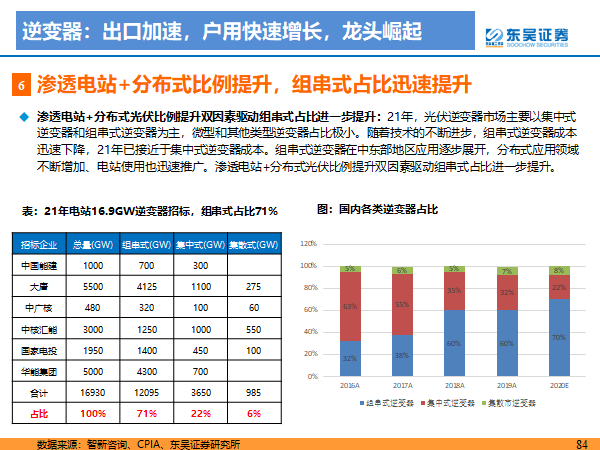

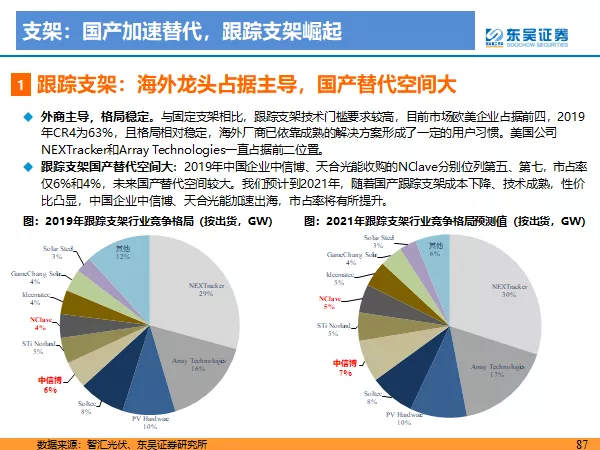

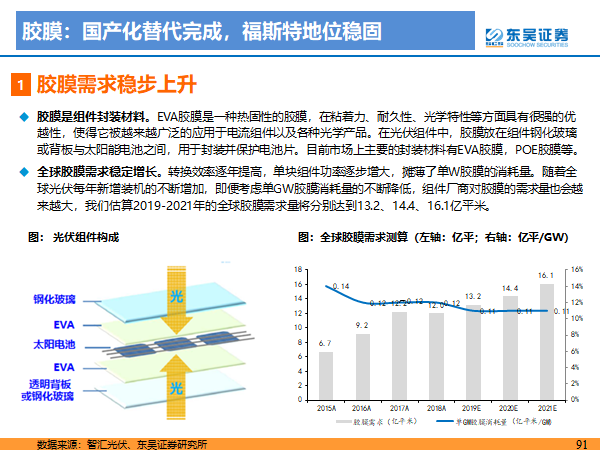

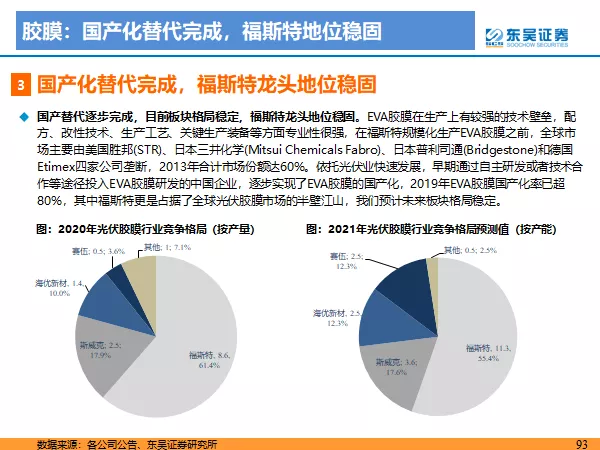

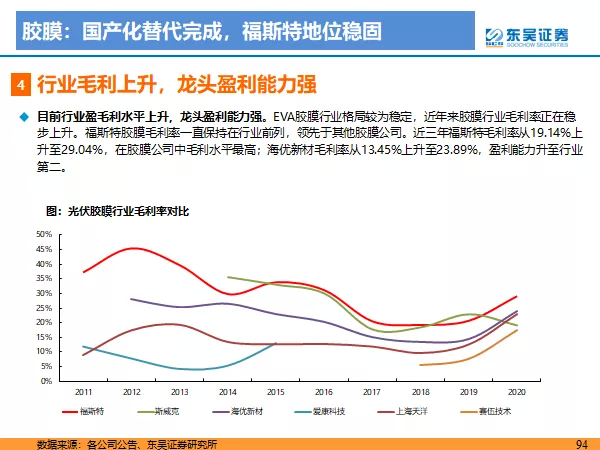

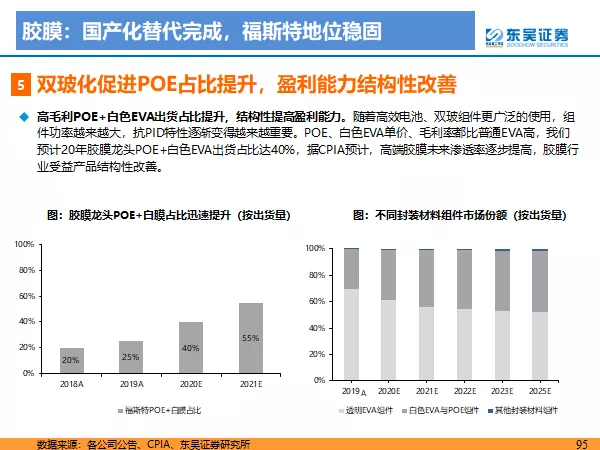

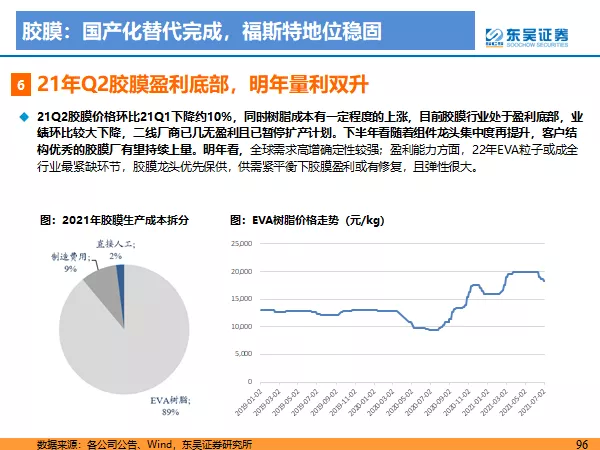

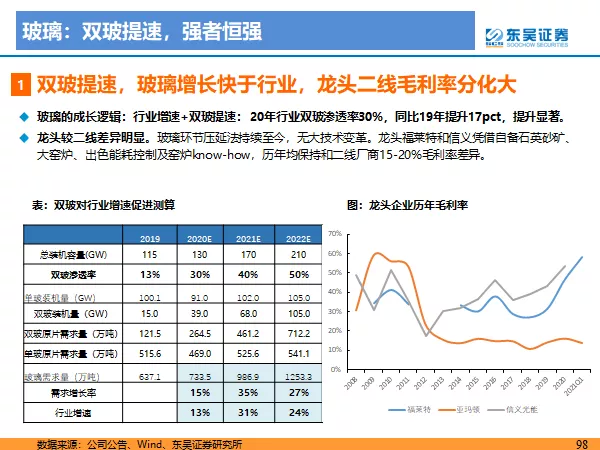

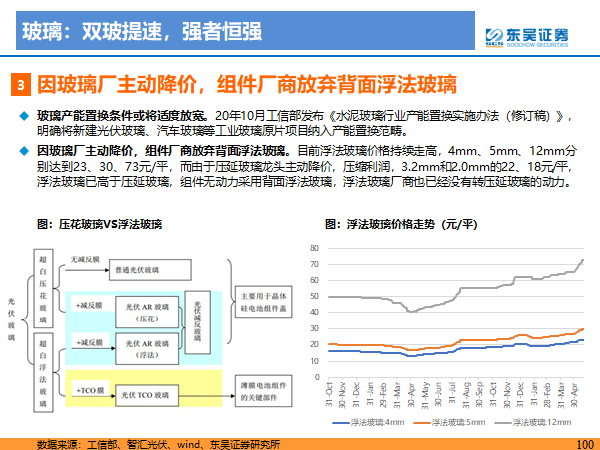

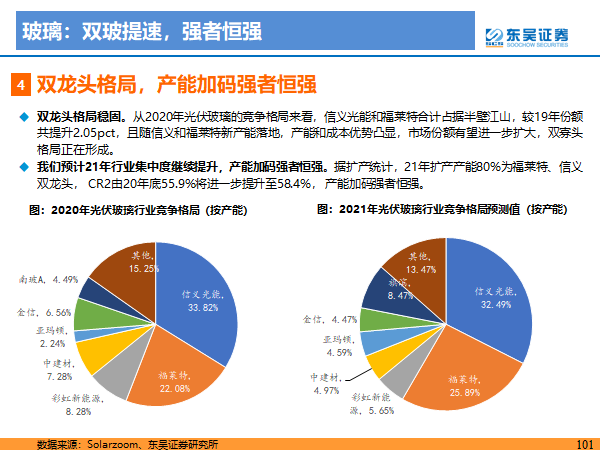

光伏各环节投资机会:硅料:硅料短期需求强劲+供给有限,目前价格已达近十年最高位且无库存,21年确定性较强,22年产能陆续释放盈利回落;硅片:单晶硅片产能逐步投放,21Q3起进入激烈竞争阶段,行业盈利理性回落但龙头盈利韧性强,大尺寸趋势较为确定;电池:目前电池两头受压盈利处于底部位置,下半年出现尺寸分化,明年新技术成破局关键;组件:21年龙头出货规划大,大尺寸趋势加速,下半年量修复业绩环比改善,看好明年一体化龙头量利双升;逆变器:芯片紧缺利好龙头,国内龙头质优价廉加速出海,未来三年行业仍处高增长状态;跟踪支架:跟踪支架黄金赛道,国产替代+跟踪支架渗透率提升双红利;胶膜:21Q2胶膜降价+树脂价格高位运行,二三线厂商出清,明年粒子紧张+需求放量,胶膜量利双升;玻璃:需求较弱21Q2玻璃快速降价肃清行业格局,大尺寸玻璃下半年偏紧,双玻提速,龙头扩产集中度进一步提升。

投资建议:国内光伏政策灵活友好,产业链博弈拐点已至,近期硅料价格开始下调,硅片电池片价格开始松动,电池片和组件7月的开工率上调,组件龙头排产环比提升30-40%,下半年国内需求开始起量。海外平价时代已至,全面增长在即,我们预计21/22年国内光伏装机中值55GW/75GW,同增15%/36%,全球21/22年光伏装机中值160GW/220GW,同增15%/38%。长期看,中国2030年碳达峰,2060年碳中和,欧盟碳排放目标提到55%,美国提高碳排放目标,将推动光伏从辅助能源成长为主力能源。重点推荐:隆基股份、阳光电源、锦浪科技、晶澳科技、固德威、天合光能、福斯特、通威股份、中信博、福莱特、爱旭股份、捷佳伟创、林洋能源,关注海优新材、德业股份、大全新能源、信义光能、晶科能源、阿特斯、亚玛顿、赛伍技术、东方日升等。

风险提示:竞争加剧。光伏行业竞争者较多,产能扩产旺盛,若竞争进一步加剧,将对业内公司的盈利能力产生影响。电网消纳问题限制。光伏消纳或受电网消纳的影响,虽然从度电成本来看光伏竞争力强劲,但总体装机增长受到行政上限制和干预。光伏政策超市场预期变化。2014年起国家出台一系列鼓励政支持光伏行业发展,目前看行业仍需政府补贴政策支持,若未来政策走向不利于光伏发展,则行业盈利空间将被压缩,从而影响公司的经营业绩。

风电:

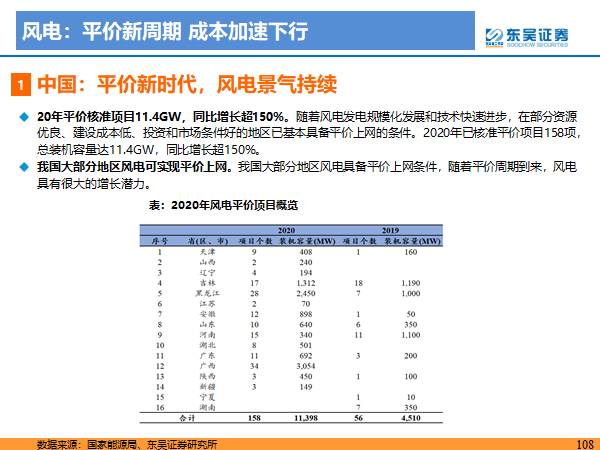

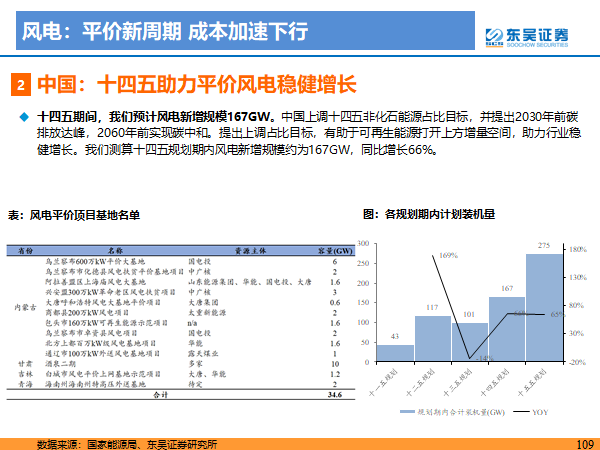

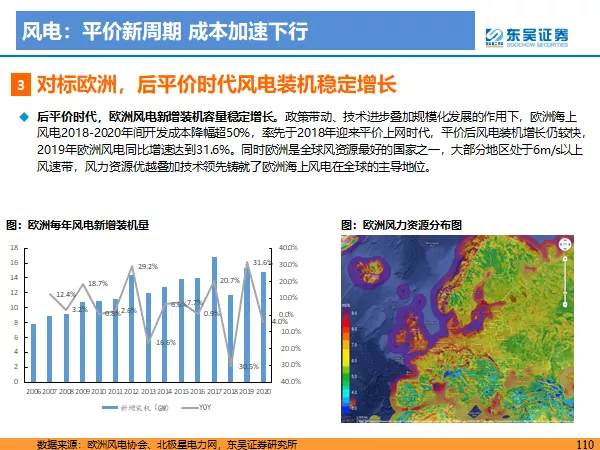

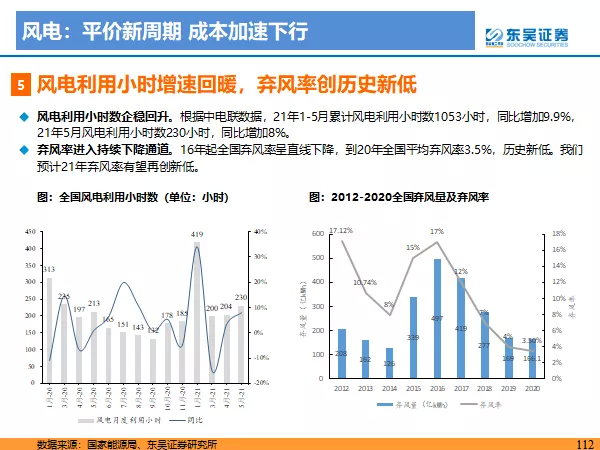

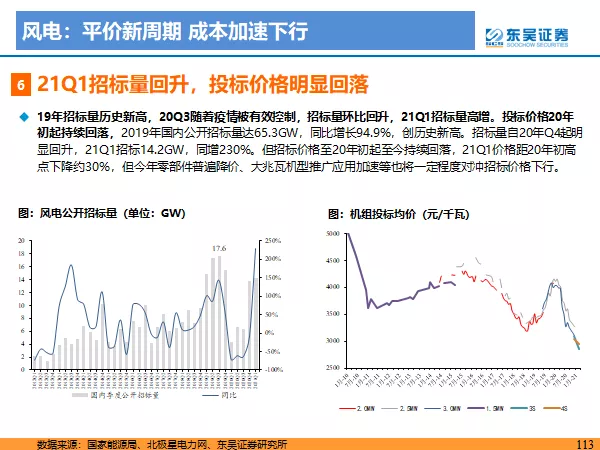

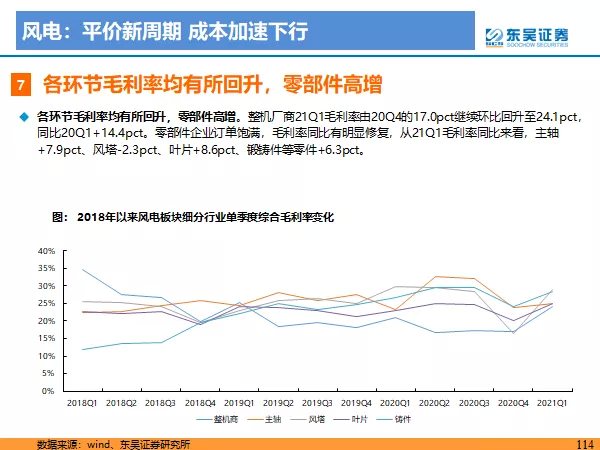

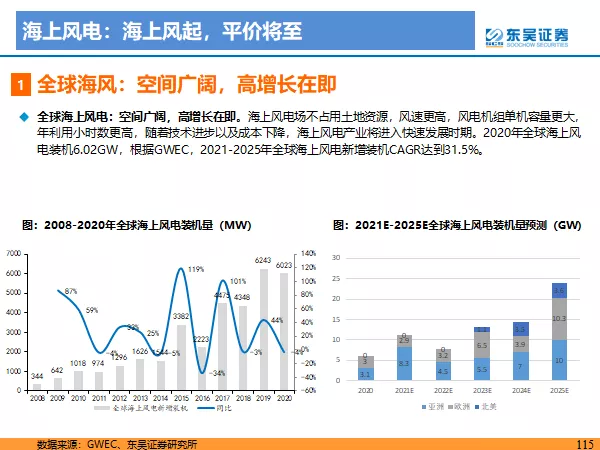

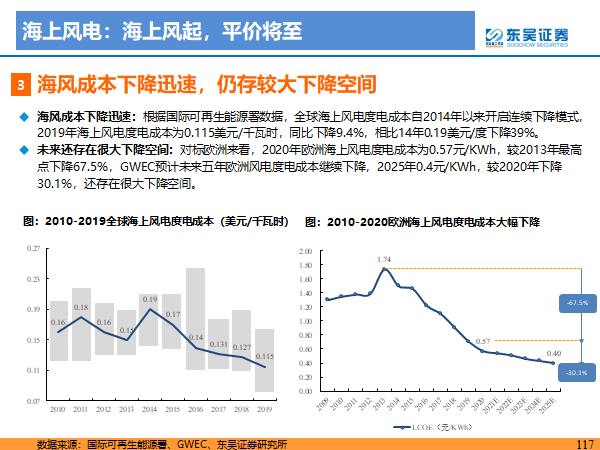

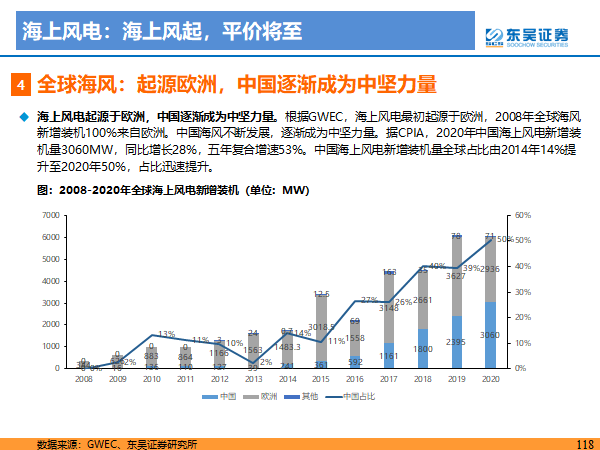

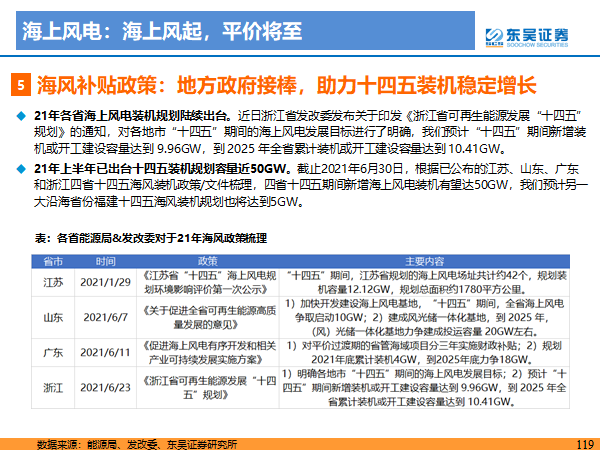

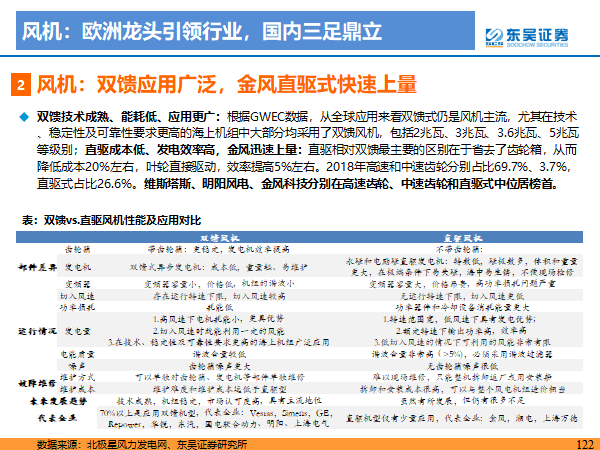

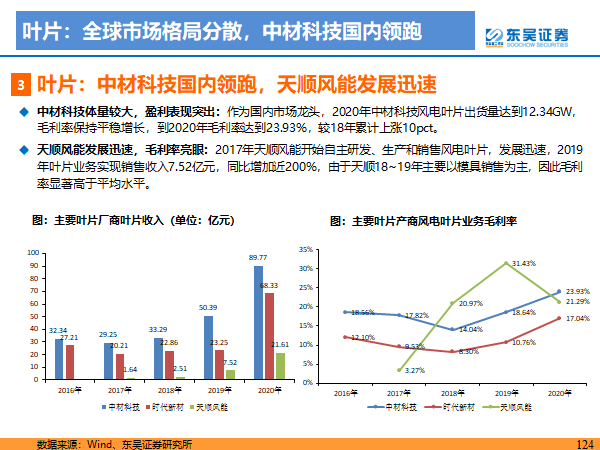

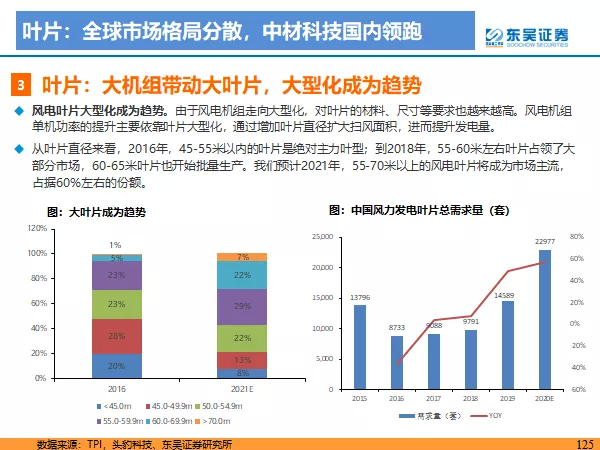

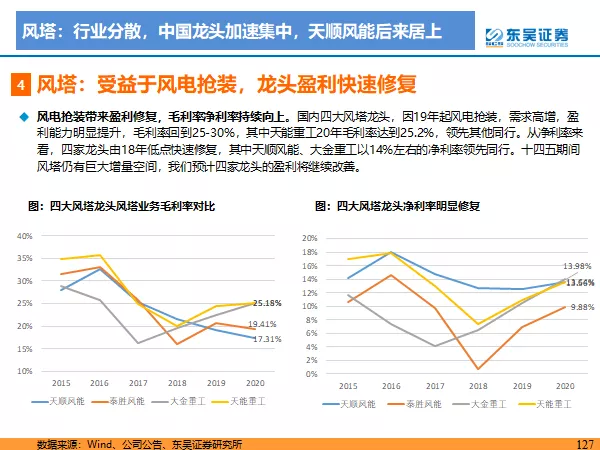

21年陆风平价、装机回落,海风退补抢装,我们预计21年风电并网在30-40GW,实际吊装在50GW左右,和去年基本持平。产业招标价下跌+大宗顺周期涨价,我们预计21年盈利能力有一定压力,但产业链受益海风及海外装机增长,我们预计零部件环节业绩高增、整机环节弹性大。

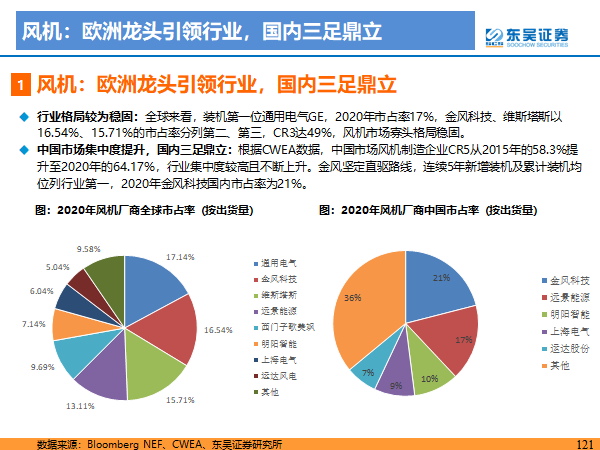

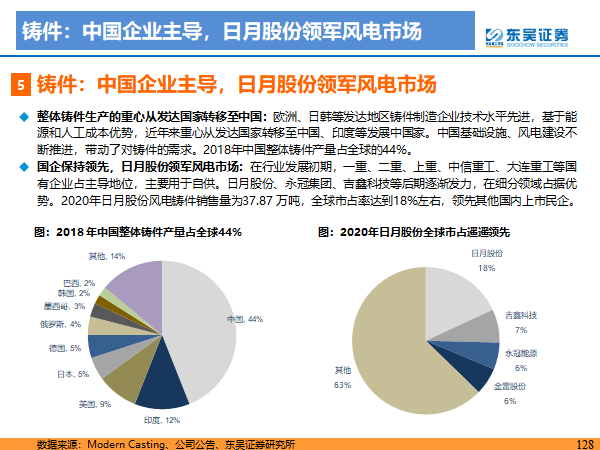

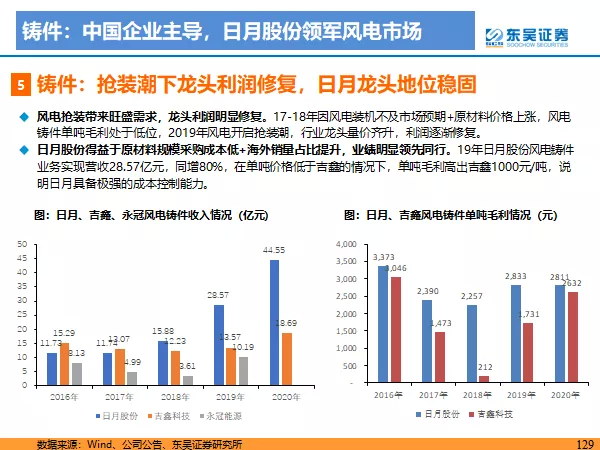

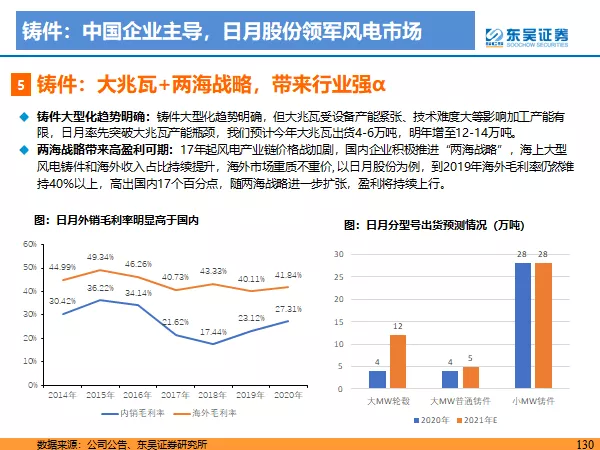

投资建议:20年风电装机71.7GW,同增148%,21年陆风回落,海风兴起,我们预计 2021 年整体风电并网在30-40GW,但实际吊装在50GW左右和去年持平。20Q4起产业链招标量开始显著回升,但招标价持续下跌,21Q1较20年初下跌约30%,同时叠加大宗顺周期涨价,我们预计产业链21年盈利能力上会有一定压力。风电产业链中零部件环节业绩高增、整机环节弹性大,重点推荐:金风科技(02208)、天顺风能,关注日月股份、运达股份、金雷股份等。

风险提示:政策不及市场预期。陆风补贴退坡,成本下降缓慢,或影响装机需求,海风最后一年抢装期,后续补贴退坡或带来盈利不及市场预期。电网消纳问题限制。风电消纳或受电网消纳的影响,风力发电波动性大,对电网稳定性负荷要求高,基于电网消纳问题,并网或受到客观限制和干预。行业竞争加剧。风电行业竞争者较多,产能扩产旺盛,竞争格局较为分散。若竞争进一步加剧,将对业内公司的盈利能力产生影响。

正文

本文选编自微信公众号“新兴产业汇”,作者:曾朵红团队;智通财经编辑:赵锦彬。