长期看涨美股的一位华尔街大多头,如今正留意到一处不太显眼的趋势:这种趋势与美联储的货币政策走向无关,但或许可以平息眼下市场对通胀可能失控的担忧。

根据Leuthold Group首席投资策略师吉姆·保尔森(Jim Paulsen)的说法,实际M2货币供应量的增速变化正释放出“非常鼓舞人心的”信号,表明通货膨胀有望得到遏制。

“当我们在决定是存钱还是花钱,又是否需要借钱时,这些都影响着货币供应的增长速度,”保尔森在接受媒体采访时表示。“虽然我们还在讨论美联储可能何时开始缩减购债……但现实情况是,在过去四个月里,美国的货币供应增速一直在放缓。”

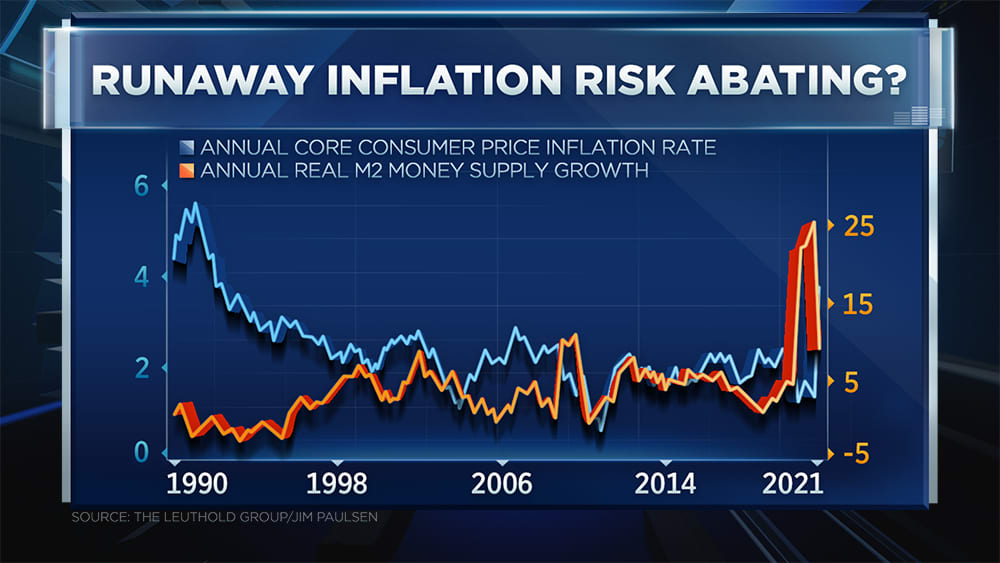

保尔森管理着约10亿美元资产。他在下图中强调了上述趋势,这张图表显示了自1990年以来CPI和货币供应量之间的关系:

“实际M2货币供应量(公众持有的美元总量)增速在2月底达到了峰值——同比增长26%,”保尔森说。“但截至5月底,这一数字已降至约8.5%,当6月份数据出来时,可能还会更低。”

保尔森估计,这导致增长率和实际流动性下降了约三分之一。

他指出,“尽管当你把实际货币供应量与通胀率叠加在一起时,两者之间的关联性并不完美。但在货币供应量增速大幅下降的时期,往往会导致未来通胀放缓,这两者肯定存在密切关系。”

值得一提的是,保尔森在今年4月接受采访时,还曾将通胀失控列为他认为的市场最大风险,并认为出现通胀失控的可能性约为40%。然而仅仅过去两个月,保尔森对此的看法已经发生大变。

美债收益率即将结束下降

不过,尽管保尔森目前对通胀风险缓解持乐观态度,但他仍预计指标10年期美债收益率将攀升。10年期美债收益率周一收于1.48%,过去三个月累计下跌逾11%。

保尔森表示,“美债收益率几乎不会进一步下跌了。我们将继续获得非常强劲的经济增长报告,拜登政府还将推出另一份财政方案,我认为这将重新引发通胀担忧,强劲的实际GDP增长将推动美债收益率在年底前升至2%。”

他预计今年下半年,更高的美债收益率将给股市带来负面影响,尤其是成长型股票。

保尔森说,“人们担心货币政策将趋于紧缩,市场会经历一段停顿期,而我认为我们现在正处于这一停顿期。在此期间市场通常会经历修正,我认为今年晚些时候也将如此。”

他预计标普500指数将升至4500点,然后在年底前将跌至4100点。周一该指数收于4290.61点,续创历史新高。今年到目前为止,标普500指数已经上涨了14%。

保尔森指出,"如果市场在今年最终以持平或比现在稍有下跌的价位报收,那么当我们进入2022年时,股市市盈率相对于1990年以来的历史水平将被低估。这将为牛市步入下一阶段奠定基础。"

本文选编自 财联社,作者:潇湘;智通财经编辑:马火敏。