投资要点

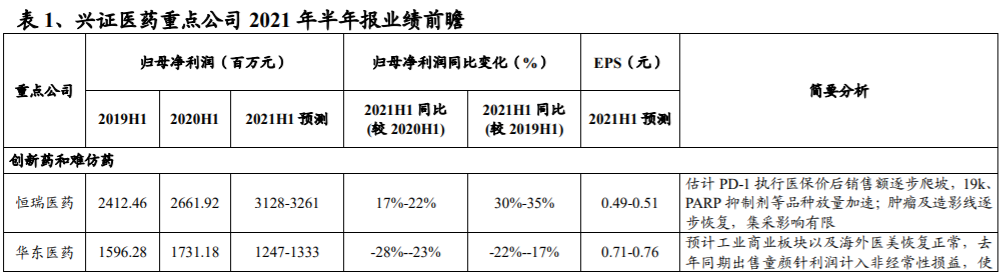

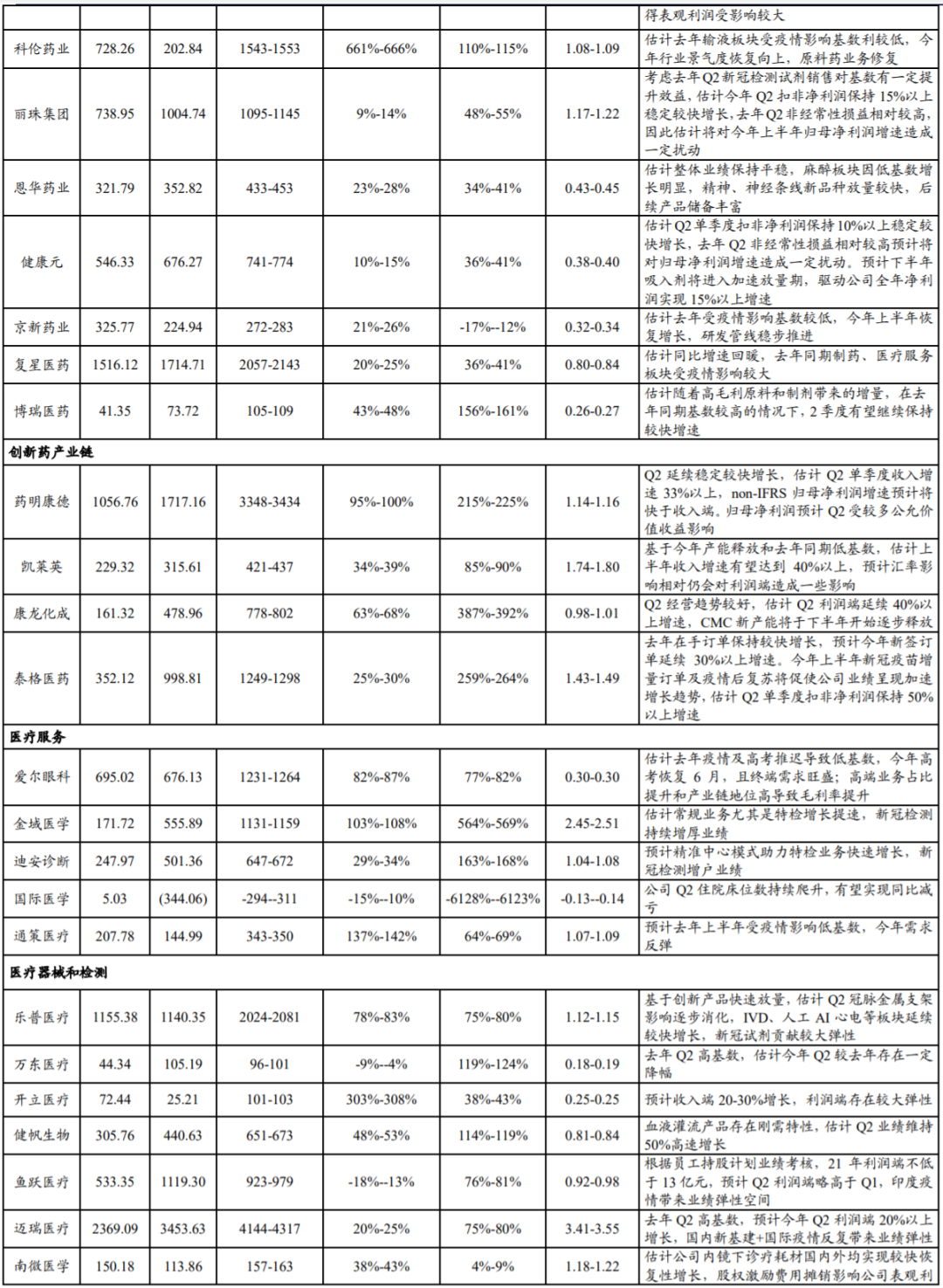

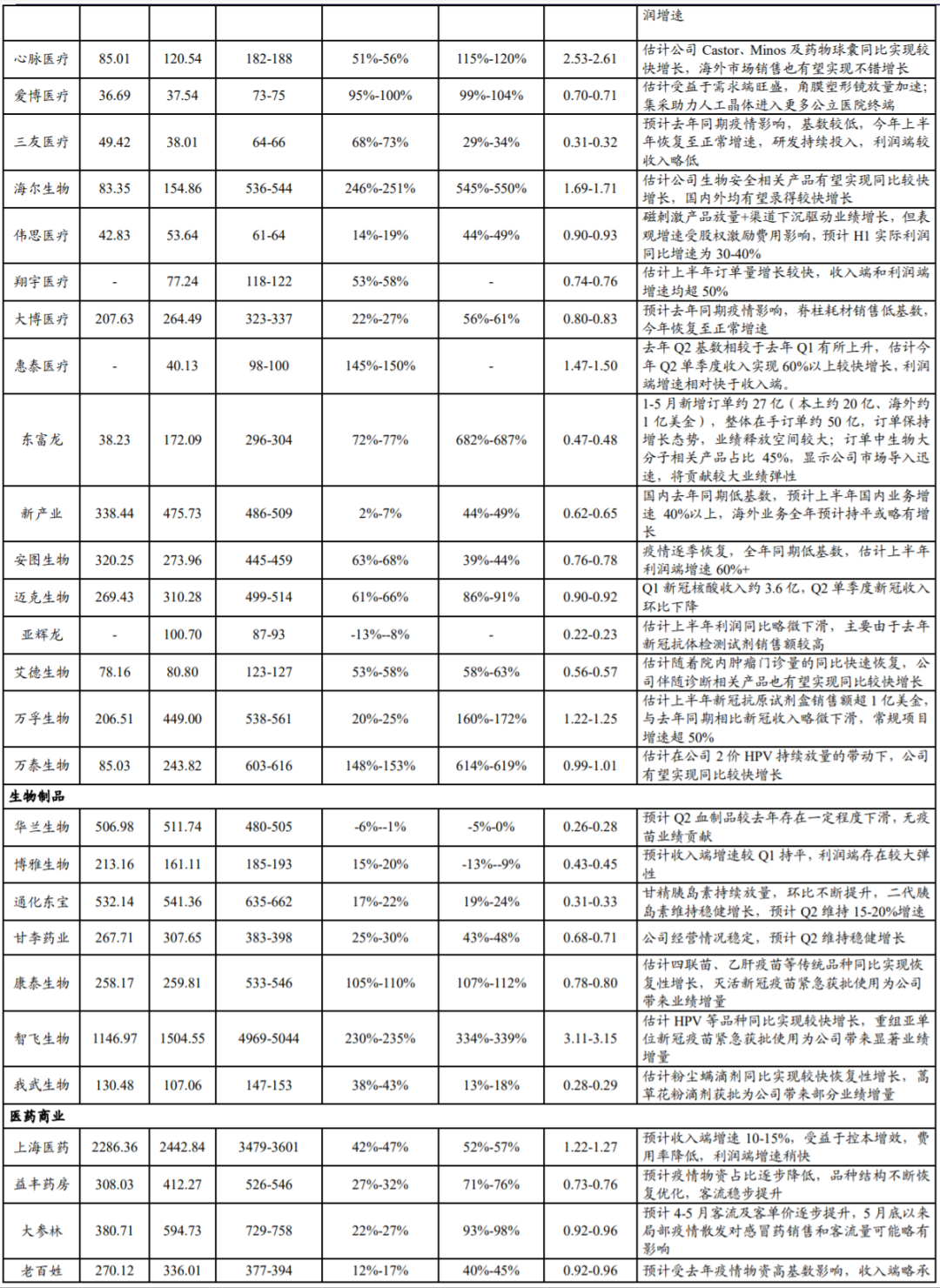

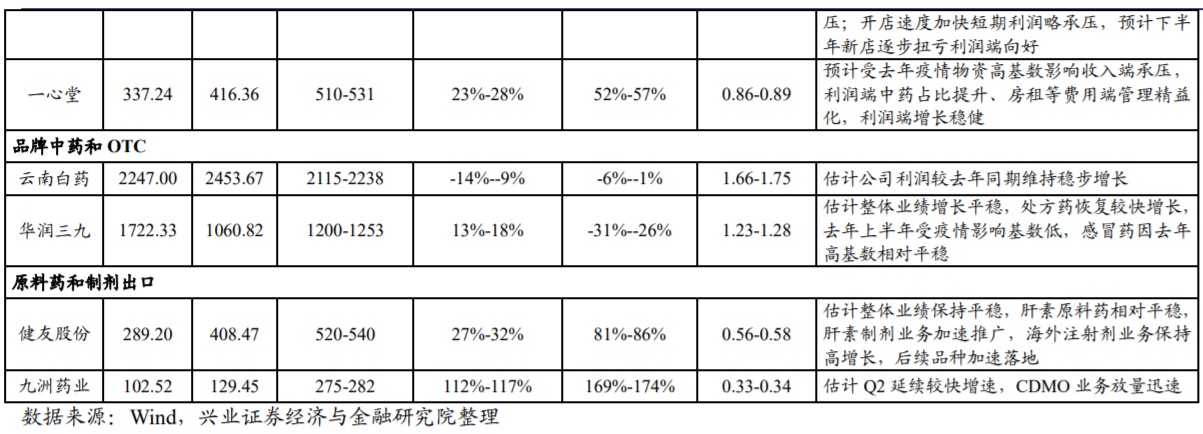

2021中期医药板块多数企业实现业绩反弹,全年业绩有望持续向好: 我们对重点覆盖的57家医药上市公司2021年中期业绩进行了预测,预计2021H1归母净利润同比增幅50%以上的公司共23家(占比40.3%);同比增幅30-50%的公司共6家(占比10.5%);同比增幅20-30%的公司共11家(占比19.3%);同比增幅0-20%的公司共9家(占比15.8%);同比下滑的公司共7家(占比12.3%);进行经营情况预测但暂不预测与20H1同比变化的公司共1家(可比数据为负,占比1.8%)。

投资策略:2021中期医药板块多数公司业绩弹性得到释放,建议投资人重点关注半年报高增长品种。受疫情影响,去年H1医药板块大部分公司业绩受损,今年业务逐渐恢复至正常增长水平,将出现较大幅度的反弹性增长。具体来看,CXO、医疗服务、部分生物制品、医院端处方药,以及医疗器械中2020年受疫情影响较严重的子行业(如手术产业链、IVD中的非新冠检测等)今年H1实现较快增长。

2021年医药以结构性行情为主,精选景气度好且业绩高增长的公司:(1)医疗服务+自费消费:逢低布局各赛道龙头企业【医疗服务】(爱尔眼科、金域医学、通策医疗等)、【药店】(益丰药房、大参林、一心堂、老百姓等)、【品牌消费品】(片仔癀、云南白药、同仁堂)、【自费医疗】(我武生物、艾德生物、长春高新)。(2)创新药及产业链:业绩加速趋势明显【大市值龙头】{药明康德(02359)、泰格医药、药明生物(02269)}、【细分赛道】(凯莱英、康龙化成、药石科技、艾德生物等)、系统性优势的【Big Pharma】(恒瑞医药、中国生物制药、翰森制药等)、新兴【Biotech】(信达生物、君实生物、诺诚健华、康方生物、康宁杰瑞、博瑞制药等)。(3)高成长赛道之医疗器械:【创新/进口替代的医疗器械】(迈瑞医疗、乐普医疗、微创医疗、安图生物、新产业、南微医学、三友医疗、启明医疗、沛嘉医疗、心脉医疗、惠泰医疗等)。(4)高成长赛道之疫苗:【创新疫苗】(长春高新、康泰生物、华兰生物、康希诺生物(06185)、智飞生物、万泰生物、康华生物)(5)关注血制品机会:【血制品】(天坛生物、华兰生物)。(6)重置价值较高的优质资产:(健康元、丽珠集团)。

风险提示

核心资产估值处于高位,部分标的H1业绩不达预期,行业政策性风险,市场竞争加剧

1 2021年半年报业绩前瞻概览

2021中期医药板块多数企业实现业绩反弹,全年业绩有望持续向好:我们对重点覆盖的57家医药上市公司2021年中期业绩进行了预测,预计2021H1归母净利润同比增幅50%以上的公司共23家(占比40.3%);同比增幅30-50%的公司共6家(占比10.5%);同比增幅20-30%的公司共11家(占比19.3%);同比增幅0-20%的公司共9家(占比15.8%);同比下滑的公司共7家(占比12.3%);进行经营情况预测但暂不预测与20H1同比变化的公司共1家(可比数据为负,占比1.8%)。

预计2021H1归母净利润同比增幅50%以上的公司,共23家(占比40.3%):科伦药业(同比增长661%-666%,EPS1.08-1.09元),药明康德(同比增长95%-100%,EPS 1.14-1.16元),康龙化成(同比增长63%-68%,EPS0.98-1.01元),爱尔眼科(同比增长82%-87%,EPS0.30-0.30元),金域医学(同比增长103%-108%,EPS2.45-2.51元),通策医疗(同比增长137%-142%,EPS1.07-1.09元),乐普医疗(同比增长78%-83%,EPS 1.12-1.15元),开立医疗(同比增长303%-308%,EPS0.25-0.25),健帆生物(同比增长48%-53%,EPS0.81-0.84元),心脉医疗(同比增长51%-56%,EPS2.53-2.61元),爱博医疗(同比增长95%-100%,EPS0.70-0.71元),三友医疗(同比增长68%-73%,EPS 0.31-0.32元),海尔生物(同比增长246%-251%,EPS 1.69-1.71元),翔宇医疗(同比增长53%-58%,EPS 0.74-0.76元),惠泰医疗(同比增长145%-150%,EPS 1.47-1.50元),东富龙(同比增长72%-77%,EPS 0.47-0.48元),安图生物(同比增长63%-68%,EPS0.76-0.78元),迈克生物(同比增长61%-66%,EPS 0.90-0.92元),康泰生物(同比增长105%-110%,EPS0.78-0.80元),智飞生物(同比增长303%-308%,EPS3.79-3.84元),九洲药业(同比增长112%-117%,EPS 0.33-0.34元)。

预计2021H1归母净利润同比增幅30-50%的公司,共6家(占比10.5%):凯莱英(同比增长34%-39%,EPS1.74-1.80元),迪安诊断(同比增长29%-34%,EPS1.04-1.08元),南微医学(同比增长38%-43%,EPS1.18-1.22元),我武生物(同比增长38%-43%,EPS0.28-0.29元),上海医药(同比增长42%-47%,EPS1.22-1.27元),博瑞医药(同比增长43%-48%,EPS0.26-0.27元)。

预计2021H1归母净利润同比增幅20-30%的公司,共11家(占比19.3%):京新药业(同比增长21%-26%,EPS0.32-0.34元),复星医药(同比增长20%-25%,EPS0.80-0.84元),泰格医药(同比增长25%-30%,EPS1.43-1.49元),迈瑞医疗(同比增长23%-28%,EPS3.48-3.62元),大博医疗(同比增长22%-27%,EPS0.80-0.83元),甘李药业(同比增长25%-30%,EPS0.68-0.71元),益丰药房(同比增长27%-32%,EPS0.73-0.76元),大参林(同比增长22%-27%,EPS 0.92-0.96元),一心堂(同比增长23%-28%,EPS0.86-0.89元),健友股份(同比增长27%-32%,EPS0.56-0.58),恩华药业(同比增长23%-28%,EPS0.43-0.45元)。

预计2021H1归母净利润同比增幅0-20%的公司,共9家(占比15.8%):恒瑞医药(同比增长17%-22%,EPS 0.49-0.51元),丽珠集团(同比增长12%-17%,EPS1.20-1.25元),健康元(同比增长10%-15%,EPS0.38-0.40元),伟思医疗(同比增长14%-19%,EPS0.90-0.93元),新产业(同比增长2%-7%,EPS 0.62-0.65元),博雅生物(同比增长13%-18%,EPS0.42-0.44元),通化东宝(同比增长17%-22%,EPS0.31-0.33元),老百姓(同比增长12%-17%,EPS0.92-0.96元),华润三九(同比增长13%-18%,EPS1.23-1.28元)。

预计2021H1归母净利润同比下滑的公司,共7家(占比12.3%):华东医药(同比增长-28%--23%,EPS0.71-0.76元),万东医疗(同比增长-9%--4%,EPS0.18-0.19元),鱼跃医疗(同比增长-18%--13%,EPS0.92-0.98元),亚辉龙(同比增长-13%--8%,EPS 0.22-0.23元),万孚生物(同比增长-15%--10%,EPS 0.86-0.91元),华兰生物(同比增长-6%--1%,EPS 0.26-0.28元),云南白药(同比增长-14%--9%,EPS 1.66-1.75元)。

进行经营情况预测但暂不预测与20H1同比变化的公司共1家(占比1.8%):国际医学(同期归母净利润皆为负,在此不做对比,EPS-0.13--0.14元)

2 投资策略

关注二季度有望超预期的细分赛道

CXO板块:高景气度可持续,Q2业绩值得期待。聚焦今年Q2,去年Q1的低基数效应将不再存在,因此我们预计Q2单季度的收入和净利润增速将相较今年Q1在一定程度上放缓,但Q2环比Q1仍将实现不错的增长,显示出板块持续向上的经营趋势。根据我们预测,预计Q2单季度大部分CXO公司收入端将延续30%以上的稳定较快增长,部分公司增速将继续突破50%;预计Q2单季度大部分CXO公司利润端有望实现40%以上增速。

医疗服务及相关产业链:需求旺盛加速增长。我们建议关注专科医疗服务及相关产业链,如眼科、齿科、康复、医美、辅助生殖等专科医疗,一方面疫情恢复板块呈现恢复性高增长,另一方面消费升级推动板块量价齐升。(1)眼科:2019年中国眼科医疗服务市场规模1037亿,预计未来5年复合增速17.5%。其中医学视光、白内障、屈光手术为前3大细分市场,2019年占比分别为21.3%、18.1%和16.8%。这三大细分领域未来的成长性均有可能加速,随着人口老龄化,白内障的发病率会提升,需求将扩增;随着国家对近视防控的重视、部分省市将裸眼视力纳入中考等政策引导,视光中心终端呈现爆发式扩张状态,屈光手术和医学视光将迎来大发展。从二季度来看,随着暑期到来(6月高考),二季度收入利润在去年低基数情况下有望实现加速增长,我们建议关注眼科产业链相关公司爱尔眼科、爱博医疗等;(2)齿科:口腔板块内相关龙头公司在Q2实现高速增长,相关公司关注通策医疗;(3)ICL:国内疫情局部反复提升ICL检测需求:目前广东多地区已开展多轮全员核酸检测,另外部分地区离开需持有48小时内核酸检测阴性证明,新冠核酸检测量的大幅提升亦对ICL提出更高需求。除突发性需求外,在各地新冠常态化防控背景下,短期仍有稳定需求存在。此外,随着各地(除疫情零星反复地区外)医院门诊量与住院量的稳步恢复,ICL常规业务同比实现较快增长。

国内新冠疫苗接种量持续提升带来业绩增量:根据国家卫健委,截至2021年6月20日,我国31个省(自治区、直辖市)和新疆生产建设兵团累计报告接种新冠病毒疫苗超过10亿剂次,接种量持续提升。目前,国内已获批使用的新冠疫苗包括:国药中生北京所、武汉所、昆明所、北京科兴、康泰生物的灭活疫苗;康希诺生物的腺病毒疫苗;及智飞生物的重组亚单位疫苗;另有多款国产新冠疫苗处于不同临床研发阶段。考虑到当前国内新冠疫苗接种速度,部分企业如智飞生物、康希诺生物、康泰生物二季度业绩或超预期;除新冠疫苗外,传统疫苗产业也将进入“量价齐升”行情,创新疫苗在研管线陆续成熟带来人均疫苗消费额稳步提升,新冠疫情后二类苗接种率有望不断提高,供给端创新升级、需求端消费升级,推动行业维持高景气度。

创新器械:随着疫情恢复,医院同比20年门诊量增速较快,我们预计心脑血管等慢性病门诊器械耗材增速较快,建议关注心脉医疗、惠泰医疗、南微医学、鱼跃医疗等公司。

板块投资策略

核心资产龙头公司:我们此前一直提及的“海马”组合(HYMA)——药明康德、迈瑞医疗、爱尔眼科、恒瑞医药依然是投资者需要战略性配置的“核心资产”。这其中药明康德是CXO条线大龙头中持续加速的公司,在基因治疗、细胞治疗、AI药物筛选等方面也有前瞻性布局;迈瑞医疗则是产品类公司中少有的政策风险低、全球化布局完善、研发销售综合实力极其均衡的龙头企业;爱尔眼科经历了2020年疫情影响后迅速恢复,其在眼科赛道中的布局已经明显拉开其他企业;恒瑞医药在经历了Q1的短暂业绩影响后有望依靠良好如PD-1新患情况与二线品种获得稳中有升的增速,其国际化运营也已拉开新篇章。

创新药产业链:我们认为在一级市场医药投资依旧火爆,企业人员招聘和CAPEX持续增加的背景下,CXO依旧会维持相当高的景气度,其中药石科技、凯莱英、泰格医药、康龙化成等标的依旧值得投资人密切关注。

疫苗:2021年将是新冠疫苗业绩兑现之年,随着相关产品逐步进入市场或III期临床,相关标的的业绩弹性将逐步释放,而在非新冠领域新产品和渠道方面有持续布局的公司也能够获得长期收益,关注复星医药(长期看好mRNA平台上的衍生技术)、智飞生物(渠道力极强+产品布局持续改善)、万泰生物、康泰生物、康希诺等。

创新药:在创新药中我们一方面关注已经从Biotech向Biopharm进军并取得一定成效的企业,如信达生物、贝达药业、君实生物、康方生物、再鼎医药、博瑞医药等;同时也关注在研发上有靓丽表现,产品未来具备一定国际化可能性的优秀生物技术公司,如天境生物、诺诚健华、康宁杰瑞、亚盛医药等。

医疗器械:这其中A股标的中我们关注高成长估值业绩总体匹配,细分领域不断进行进口替代的优质公司,如惠泰医疗、心脉医疗、艾德生物、健帆生物、南微医学、爱博医疗等;港股中则关注技术具有一定优势,具有Biotech属性的创新医疗器械公司,如启明医疗、心通医疗、沛嘉医疗等。

消费升级:这其中既包括处方药/医疗器械中具有消费升级属性的长春高新,也包括传统中医药企业中具有品牌优势的片仔癀、同仁堂,以及在医美领域转型升级的代表企业华东医药、康哲药业。

医疗服务:toC端服务中我们看好复制性强,偏消费属性的连锁企业,如通策医疗、锦欣生殖、益丰药房等公司,以及在toB业务中注重研发且市占率具优势的金域医学。

部分偏绝对收益的低估资产:这部分企业虽然“主题性”不强,但经营稳健,所在领域具有相当看点,且本身估值较为合理,适合投资人作为绝对收益标的长期布局,如石药集团、中国生物制药、健康元/丽珠集团、恩华药业等。

本文编选自“兴业证券”,作者:徐佳熹、孙媛媛、黄翰漾等;智通财经编辑:陈诗烨