本文来自微信公众号“君临策”,文中观点不代表智通财经观点。

医药板块买什么?——买高确定性赛道中的优质公司。

医药板块细分赛道多,差异化明显,大体包括以下7个板块:

来源:君临策

以上7个板块,并非每个都是高确定性的优质赛道。

高确定性,指投资中的高胜率,因为未来业绩确定,持有者可以有恃无恐,即使今天跌下来,未来还会涨回去。

如何衡量赛道的确定性?

主要看标的公司的【商业模式】,以及是否是门【好生意】。

【商业模式】指一个企业面对市场需求,它如何组织内外部资源,提供什么产品或服务,并从中获得盈利的方式。

医药板块的企业,提供的多是标准产品,面对的往往是B端(医院,药店)或G端客户。这类客户信息偏差小,对产品特质,价格有深入了解,议价能力强。

所以,医药企业不断进行产品研发创新,品牌投入,渠道投入,以占领医生群体的心智份额。

这种情形下,医药板块好的商业模式会具备两种护城河:

一种是企业拥有难以复制、不可再生资产,用于打破客户的议价能力;

另一种是企业在进行医生群体心智占领时累计的可复用资源。

前者,对医药企业来说,包括:

拥有牌照限制,和不可再生资源的原材料的企业;

浆站建设需要政府批准,政府监管严格的血制品企业;

药材生产基地具有属地化,不可在其他地区生产的中药企业。

后者,即过去花时间,花钱积累的资源和成果,是可以内化成企业的能力,在时间,空间上可被复制,可延续,主要有两个:

研发投入的复用,形成的专利,技术,批文,临床资源,团队对药理的理解,可以累计复用;

渠道上的复用,一旦占领特定科室医生群体心智后,借助医保和优异的临床疗效,可以让资源得到最大程度的利用。

【好生意】有三个标准:第一,需求成长空间大,或者能够长久地维持;第二,公司的盈利能力强;第三,公司能够赚到现金。

标准一,根据马斯洛需求模型,医药板块满足的是底层的安全和生理需求,只要有人就有行业空间。涉及内容过于空洞不做具体讨论。

标准二,可从往年毛利率、净利润率、扣除非经常性损益净利润率中窥得一二。

标准三,可以用净现比(净利润与经营性现金流量净额的比值)和收现比(销售商品提供劳务收到的现金与主营业务收入的比值)来衡量。

从财报的角度,探究药企的【商业模式】和【好生意】,可从四个角度入手:

ROE

研发费用率,销售费用率

资产的来源与去向

净现比,收现比

01、ROE

一般而言,长期ROE高的企业,一定是好企业,因为股东投入的资金所获得的收益丰厚。

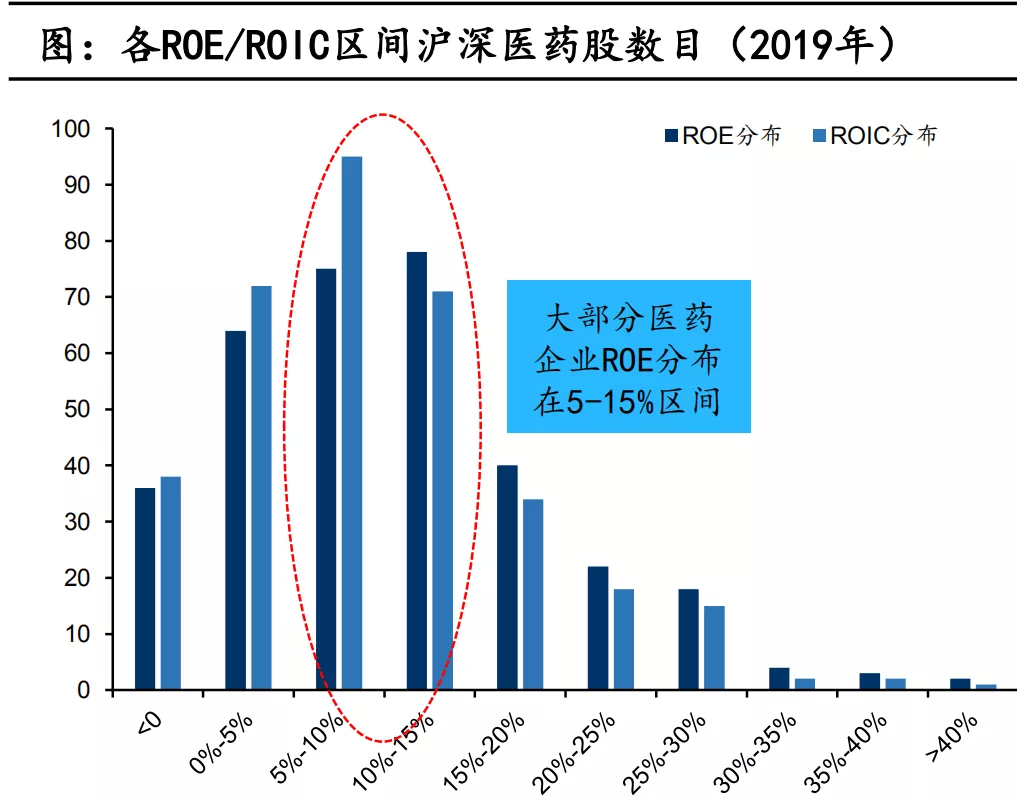

但在A股中,大多数医药企业的ROE小于20%,2017-2019年,连续三年ROE大于20%的医药生物公司,仅有21家。

来源:国信证券,君临策

但这并不代表,ROE小于20%的医药企业不优秀。医药行业的ROE存在失真,是基于两个原因:

一是存在大量研发支出高的企业,高额研发支出拖累利润;但是研发支出凝结的药品批文,研发团队对药理的理解等,却未能形成资产。

同理,需要巨额销售费用的平台型公司,销售费用拖累利润;但销售费用凝结的渠道控制能力和学术推广能力等,也未能形成资产。

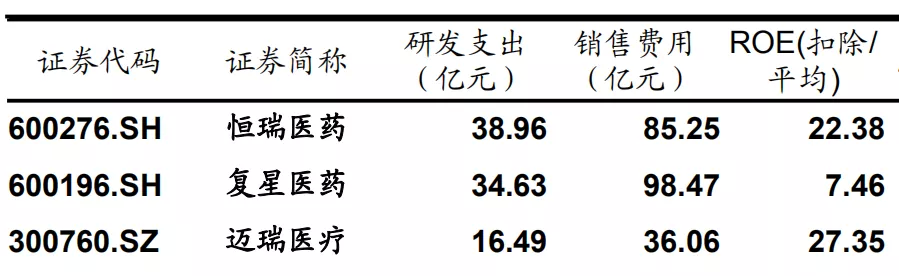

例如,2019年研发和销售费用投入第二的复星医药,受销售净利率的拖累,扣非ROE并不高,才7.46%。

2019年医药生物研发Top3情况 | 来源:国信证券,君临策

二是ROE中,包括了内生式增长和外延式增长,为了公平对比企业的内生式增长,常使用扣非ROE。

有一些外延并购较多的公司,并购的本质也是为了获得批文和渠道资源,但是股权交易方面带来的是非经常性损益,如果将此部分扣除,ROE高的企业扣非ROE不一定高。

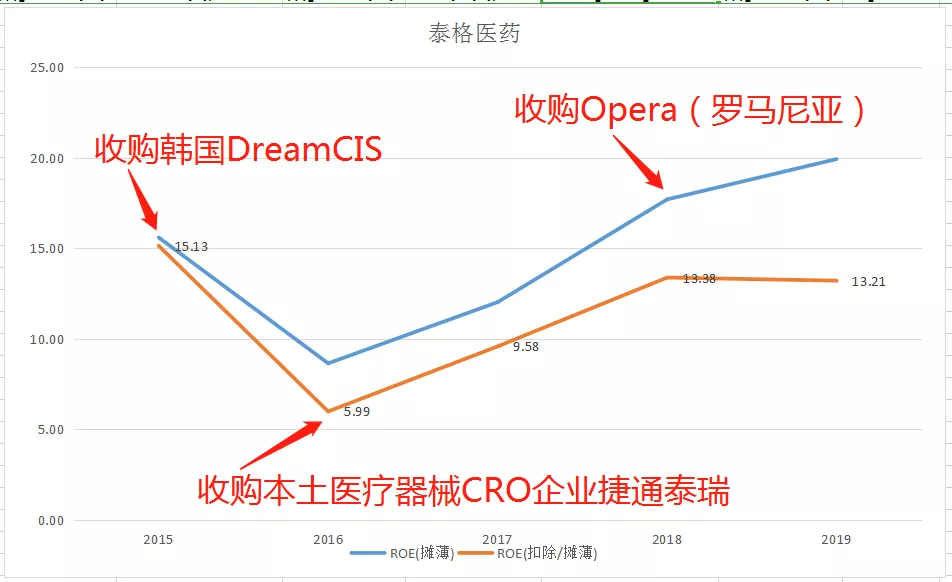

例如,国内临床CRO龙头泰格医药,有一部分的利润是通过外生式增长,股权交易得来的。虽然泰格医药近几年的ROE在逐年提升,但若关注其扣非ROE,自有资本的利润创造能力却不强。

来源:君临策

能说这两类企业不优秀吗?不能。

ROE、扣非ROE不能代表一切,为了避免错杀,需要记住:长期ROE优秀的企业必然优秀,但ROE低的企业并不代表其不优秀。

02、研发费用率,销售费用率

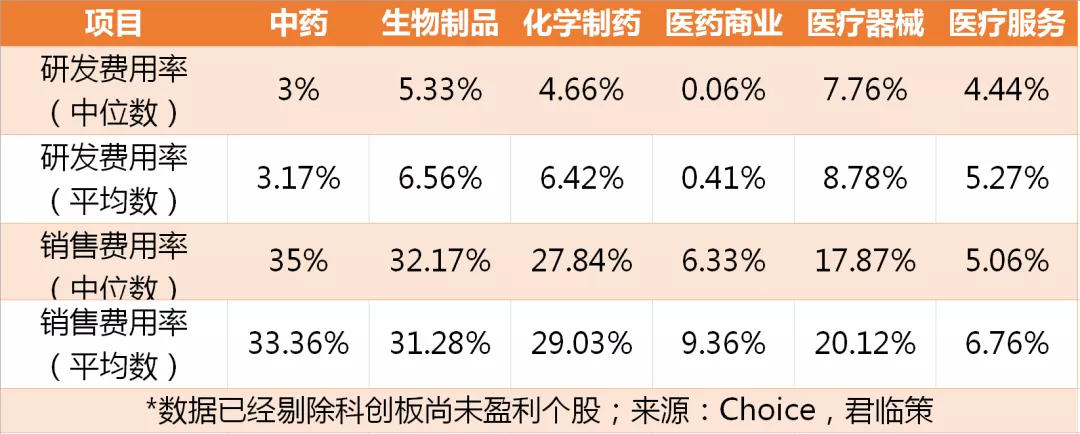

根据申万医药生物细分板块情况,将各个板块2019年销售和研发费用率整理如下。

结合平均值和中位数,有两个特别之处,分别代表不同的商业模式:

①中药企业销售费用率很高,但是研发费用率却很低。

例如,作为国药经典的片仔癀,2019年的研发费用只有1.19亿元,而销售费用却高达5.23亿元。

中药企业,一方面有资源的难以复制性做保护,有政府保护的门槛,传统中药配方受到保护,上市公司可以凭借一个老配方坐吃山空几十年。

但是另一方面,这种保护让传统中药企业在研发上懈怠,难以形成可复用资源。后期只能通过品牌战略,向多元化领域拓展来扩大经营。

这就意味着,中药企业很难形成牢固的护城河,一旦保护过期,中药企业的竞争力何在?

②生物、化学制药,医疗器械,中药销售费用率高企。

这四个类目属于上游制造企业,销售费用高企源于2000年开始的药品招标制度,它们生产的产品,通过招标流程,通过经销商进入到药店和医院,再通过医生处方到最终患者。

虽然最终是由个人或医保买单,但处方决定权在医生。

医院渠道的特殊性,使得“带金销售”方式出现:招标费用,公关医院负责人费用,医生回扣,医药代表提成,过票成本和统方费用等,是上游制造企业销售费用的主要流向。

要在竞争加剧市场中获得资源,只得付出一年更比一年高的销售费用。

相反,医药商业和医药服务企业,不依赖于医院开处方这一环节,销售费用率远低于上游制造企业。

虽然医药企业上市企业的销售费用不断遭人诟病,并且这类企业存在商业贿赂的风险,但无法否认销售费用带来的资源复用:加速推广,渠道拓宽,产品放量。

03、资产的来源与去向

不同企业有不同商业模式,资金的来源以及用法有所不同,构成的资产负债表也各有不同。

可以对资产负债表进行【重分类】,再计算年度的变动,对医药企业某个时间段的商业模式进行分析。

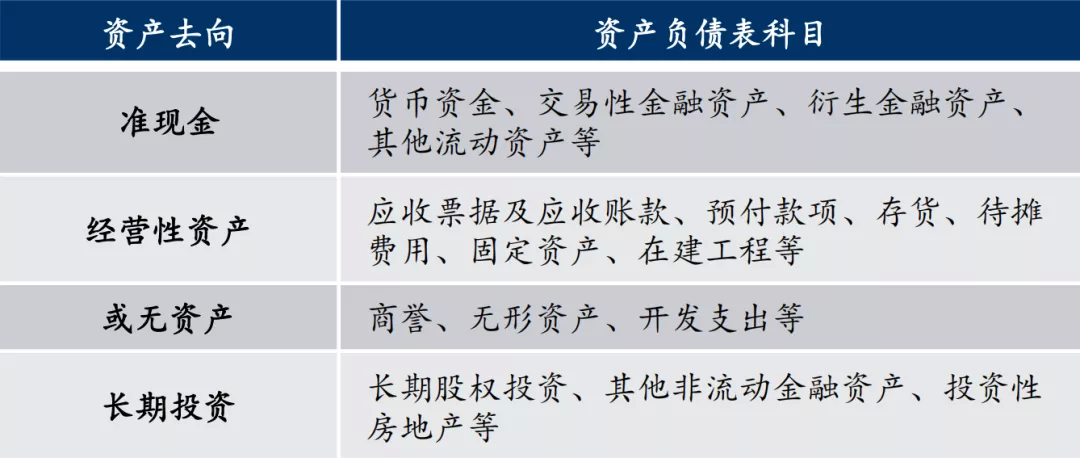

首先是【重分类】,是将资产负债表的资产类别分成四大类,负债和所有者权益分成六大类。

【资金去向】,是公司积累的资源用在何处,能展示公司的发展特点;【资金来源】能展示企业的不同发展阶段。

来源:国信证券,君临策

其次是计算年度的变动,举个例子,用2019年资产负债表的期末值,减去2014年资产负债表的期末值,就得到了2015-2019年企业的资产变动情况。

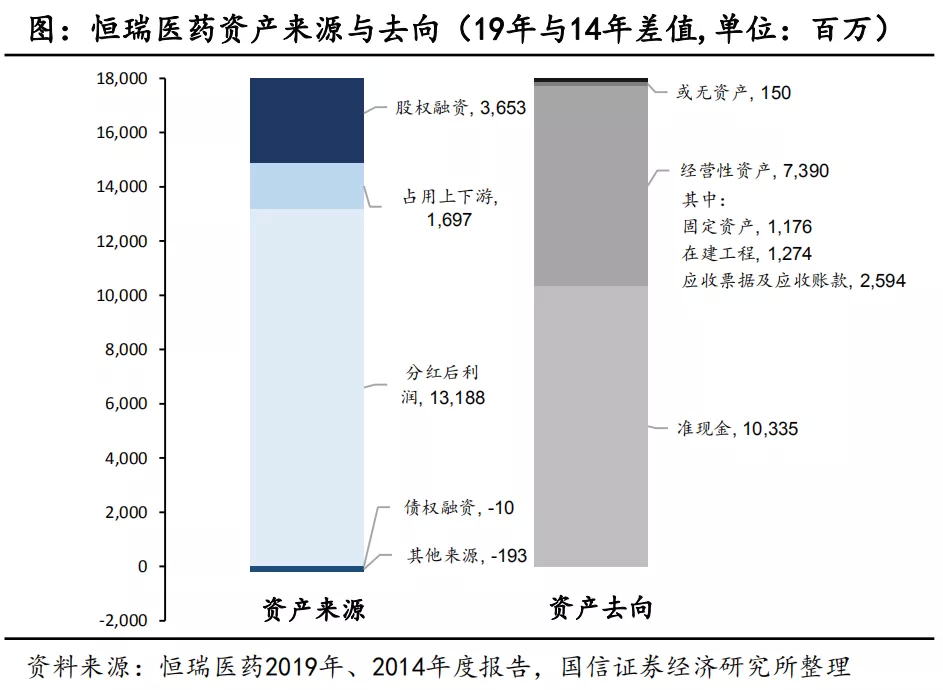

以恒瑞医药为例,其最主要的资产来源是分红后利润,公司凭借自身良好的经营能力发展,此类情况多出现在处于成长期后期和成熟期的企业,扩张资本充足。

如果股权融资、债券融资占比高,一方面说明公司正处于积极扩张的成长期,另一方面也可以说明公司受到市场的认可。

如果是占用上下游占比高,说明企业的议价能力充足。

在资源的去向方面,恒瑞医药以准现金和经营性资产为主。

准现金充足,余粮充裕。

看到现金多,警惕陷阱。检查一下借款以及财务费用,是否出现存贷双高,财务费用高的情形。

恒瑞医药是三好学生般的存在,长期、短期借款都为0,财务费用为负数。

还有一个情况,如果准现金出现了负值,代表什么?

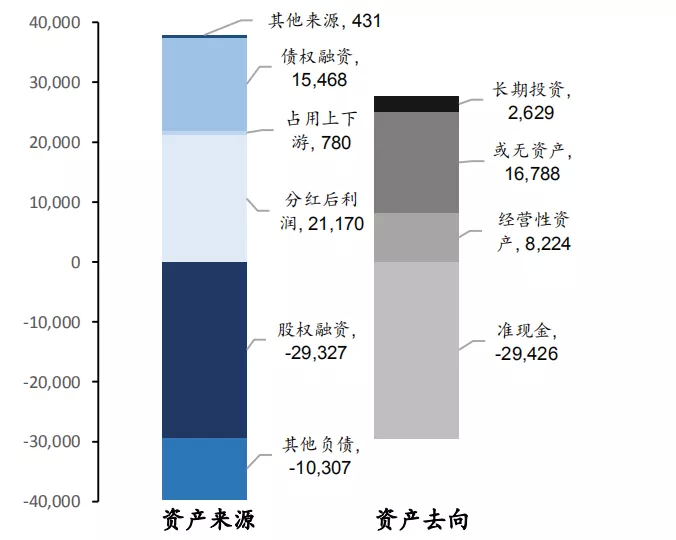

例如,辉瑞制药19年与14年的准现金差值为负,这时候,公司逐渐进入成熟期,公司用了大量现金进行股票回购以及债务的偿还。

辉瑞制药资产负债表变化情况 | 来源:国信证券,君临策

恒瑞医药经营性资产也多,但其经营性资产主要以应收票据和应收账款为主,说明其增长并非靠资产驱动。

如果是处于成长期的医药制造业,或者处于扩张期的医药企业,固定资产和在建工程都会有比较高的投入,资产相对较重。

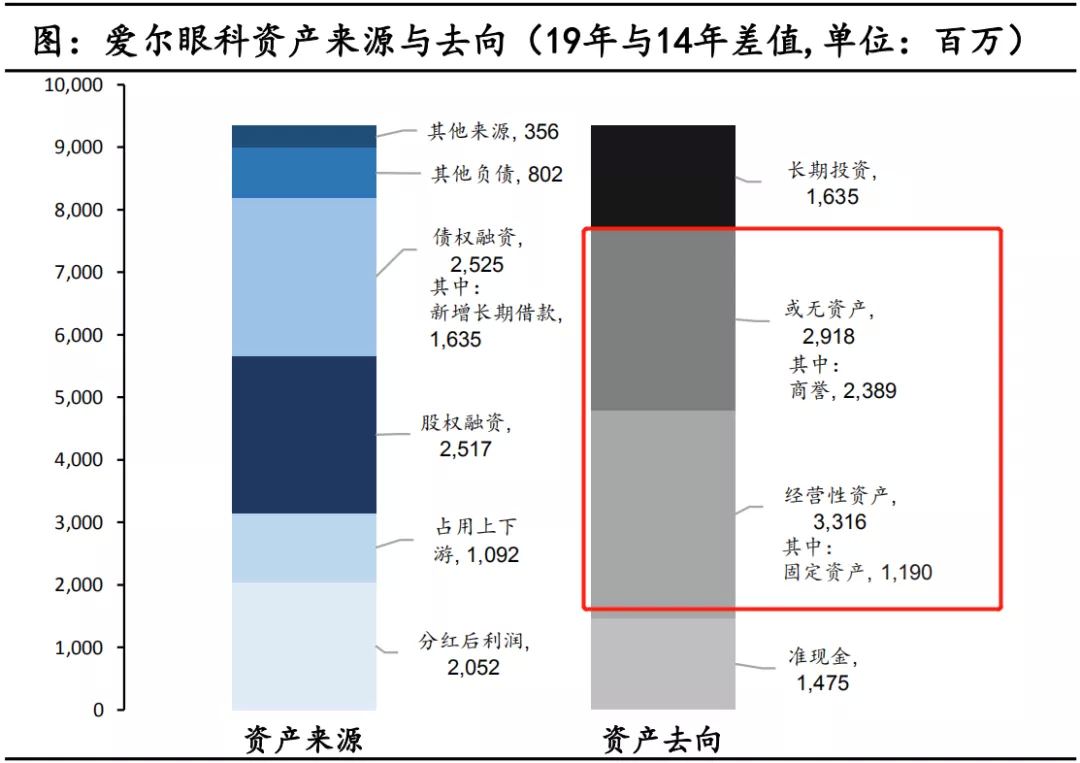

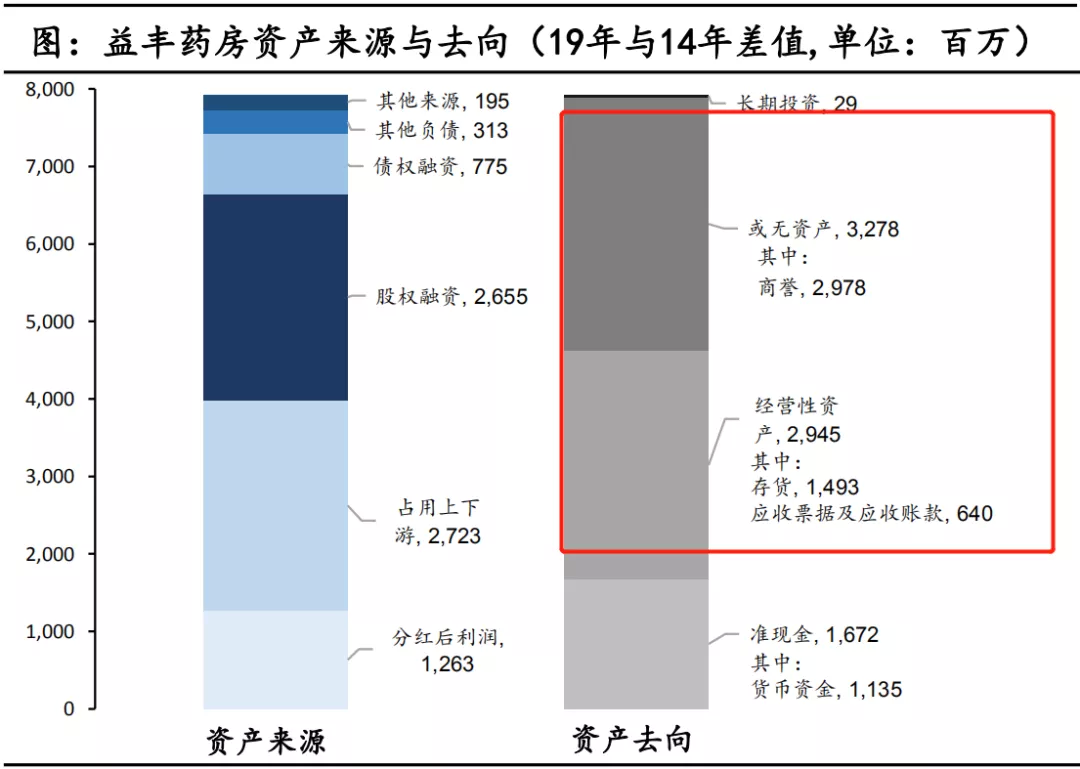

比如,爱尔眼科和益丰药房等连锁性企业,不断开设、扩张门店是营收扩大重要途径。

这种商业模式的企业,经营性资产一般比较高。

扩张往往伴随收购,收购导致的商誉,无形资产,公允价值等偏“虚”的资产增加,爱尔和益丰的或无资产也不低。

来源:国信证券,君临策

04、净现比,收现比

净现比和收现比用来衡量企业的获现能力,这一点,可以忽略商业模式,要选就选优秀的。

净现比=经营活动现金流量净额/净利润,该指标大于1时,净利润质量较高,说明“企业实现1块钱净利润,实际可以收到大于1元的现金”。

收现比=销售商品、提供劳务收到的现金/营业收入,该指标大于1,表现优秀,说明“企业实现1元收入,实际可以收到约1元的现金”。

如果收现比持续低于1,这需要警惕,并且关注应收账款的质量。

如果净现比和收现比出现一正一负,一高一低的情况,就更需要警惕了,因为企业不仅在做亏本买卖,这笔亏本买卖还收不到钱,这种生意谁做呢?

(编辑:李国坚)