智通财经APP获悉,央行研究局发表报告指出,人行将加大金融科技对绿色贷款业务的支持力度,重点加大对清洁能源领域的绿色贷款支持。到2060年,清洁能源占比将从目前的不足20%逐步提升至80%以上,这一过程离不开金融尤其是绿色贷款的大力支持。当前,投向清洁能源产业的绿色贷款占比不足27%,未来仍有极大提升空间。要继续发挥大数据等先进科技在绿色贷款审批、贷后管理和风险控制等环节的作用,助推绿色贷款业务稳步发展。金融机构应聚焦碳达峰、碳中和目标,制订明确具体的绿色贷款业务发展规划。

以下是报告全文:

我国绿色贷款在绿色金融体系中占据举足轻重的地位,是实体经济绿色低碳发展的重要资金来源。大力发展绿色信贷,着力完善绿色贷款标准、统计、业绩评价等基础性工作,始终是我国绿色金融体系建设的重要任务。2020年,在新冠肺炎疫情给国内经济造成重大打击的背景下,绿色贷款仍取得积极进展。

绿色贷款业务开展情况

全国绿色贷款总体情况

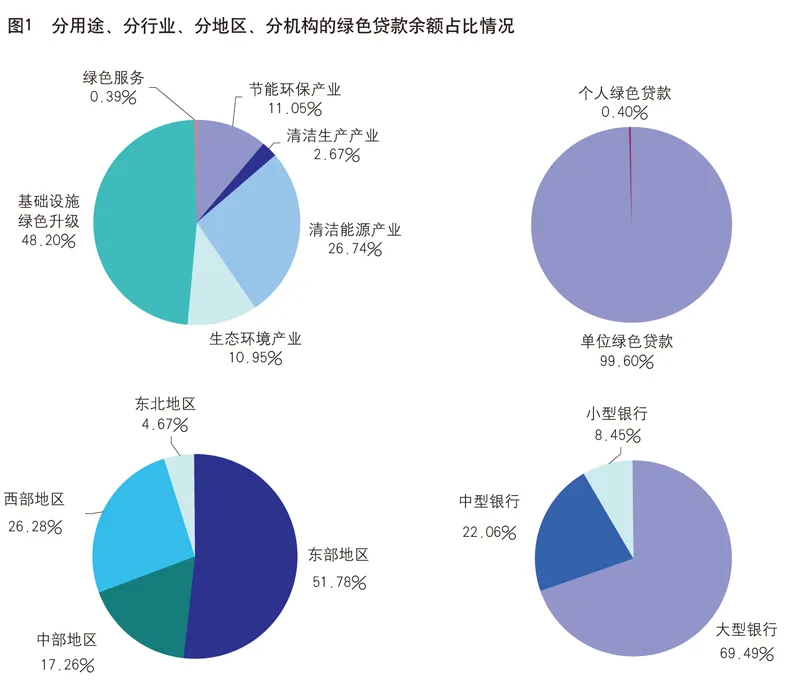

2020年,绿色贷款持续增长。据人民银行统计,截至2020年末,全国绿色贷款余额达11.95万亿元,在人民币各项贷款余额中占6.9%,比年初增长20.3%,全年贷款增加2.02万亿元。其中,单位绿色贷款余额达11.91万亿元,占同期企事业单位贷款余额的10.8%;全年增加2万亿元,占同期企事业单位贷款增量的16.5%。分用途看,基础设施绿色升级和清洁能源产业贷款余额最高,分别为5.8万亿元和3.2万亿元,比年初增长21.3%和13.4%,合计余额占比为74.94%。分承贷主体看,单位绿色贷款占比为99.6%;个人绿色贷款占比虽然较低,但比年初大幅提高56.1%,显示出良好增长潜力。分地区看,东部和中部地区绿色贷款增速较高,分别为23.5%和26.6%,比全国平均增速高3.2个和6.3个百分点;西部和东北地区增速较低,分别为14.5%和12.4%。分机构看,中型和小型银行绿色贷款增长较快,比年初分别增长25.5%和22.4%;大型银行绿色贷款增长20.6%。

绿色贷款资产质量总体较高。截至2020年末,绿色不良贷款余额为390亿元,不良率为0.33%,比同期企业贷款不良率低1.65个百分点,比年初下降0.24个百分点。其中,基础设施绿色升级领域绿色贷款不良率较低,为0.16%;东部地区不良率较低,为0.2%。大型和中型银行绿色贷款不良率分别为0.19%和0.39%,比年初下降0.37个和0.14个百分点。

24家主要银行机构绿色贷款情况

24家主要银行机构包括国家开发银行、进出口银行、农业发展银行、工商银行、农业银行、中国银行、建设银行、交通银行、邮政储蓄银行、招商银行、浦发银行、中信银行、兴业银行、民生银行、光大银行、华夏银行、广发银行、平安银行、恒丰银行、浙商银行、渤海银行、北京银行、上海银行和江苏银行。

截至2020年末,24家主要银行机构绿色贷款余额为10.33万亿元,同比增长15.60%,占24家银行全部贷款余额的7.79%。绿色不良贷款余额为252亿元,不良率为0.24%。从贷款余额看,24家银行2020年末绿色贷款余额最高为22682亿元,最低为106亿元,均值为4302.46亿元,中位数为1845.5亿元。从贷款余额占比看,24家银行绿色贷款余额占比最高为18.79%,最低为0.84%,均值为5.77%,中位数为5.72%。24家银行中仅两家绿色贷款余额占比超过10%,整体来看,绿色贷款业务仍存在较大提升空间。从贷款余额增速看,24家银行绿色贷款余额同比增速最高为169.46%,最低为-16.36%,均值为30.21%,中位数为14.94%。从不良率看,24家银行绿色贷款不良率最高为1.85%,最低为0,均值为0.56%,中位数为0.41%。

绿色贷款业绩评价情况

2018年7月《关于开展银行业存款类金融机构绿色信贷业绩评价的通知》印发后,人民银行率先对24家主要银行开展了绿色信贷业绩评价。2019年第一季度,业绩评价工作推广至全国银行机构。自2018年业绩评价工作开展以来,24家银行绿色信贷业绩评价结果总体呈上升趋势,结果集中度不断提高。这表明业绩评价有力提升了银行机构对绿色贷款业务的重视程度,为推动绿色贷款发展创造了良好的激励约束机制。但是,在大型银行(如国家开发银行、农业发展银行、工商银行、建设银行等)、绿色金融业务特色银行(如兴业银行、华夏银行等)评价结果优势突出的同时,部分城市商业银行得分持续较低的情况仍在延续,在后续工作中还需进一步提高对绿色贷款等绿色金融业务的重视程度。

深化绿色贷款业务的工作重点

碳达峰、碳中和目标提出后,我国经济绿色低碳转型的要求更加迫切,绿色低碳领域的投资需求巨大。可以预见,未来实体经济对绿色贷款的需求将进一步增长。下一步,要继续破除绿色贷款发展面临的制约因素,完善绿色贷款业务激励约束机制,为绿色贷款发展创造更加有利的制度和市场环境。

推动建立统一完善的绿色贷款标准

《绿色产业指导目录(2019年版)》印发后,人民银行相应修订了《绿色贷款专项统计制度》。根据该制度,人民银行口径的绿色贷款按用途划分为节能环保产业、清洁生产产业、清洁能源产业、生态环境产业、基础设施绿色升级、绿色服务六大类。2020年,银保监会在2013年出台的《绿色信贷统计制度》基础上,制定了《绿色融资统计制度》。其中,绿色信贷统计范围包含三部分,一是与生产、建设、经营有关的绿色信贷,二是与贸易有关的绿色信贷,三是与消费有关的绿色信贷。经过此轮调整,两部门绿色贷款统计口径仍存在一定差异,给出台绿色贷款专项支持政策和金融机构数据报送等增加了难度。为推动绿色贷款业务发展,应加强部门协调,尽快建立统一完善的绿色贷款标准。在此基础上,还可进一步研究绿色贷款和绿色债券标准的统一,使各类绿色资金衔接更加顺畅,为绿色项目融资提供便利。

健全绿色贷款激励约束机制

第一,完善绿色金融评价方案,拓展评价结果应用场景。在2018年《银行业存款类金融机构绿色信贷业绩评价方案(试行)》的基础上,近期人民银行印发了《银行业金融机构绿色金融评价方案》。新版方案综合考虑银行机构的绿色信贷和绿色债券投资业务,并为绿色股票投资、绿色理财等业务创新预留空间,有利于更加全面地评价银行机构绿色金融业务开展情况。同时,新版方案鼓励各地积极探索和拓展评价结果新的应用场景,因地制宜,充分发挥业绩评价的激励约束作用。后续人民银行将持续完善和优化绿色金融评价机制。

第二,研究降低绿色贷款风险权重。科学设定绿色贷款风险权重,可释放更多信贷资源继续投入绿色项目,进而降低商业银行绿色贷款业务成本、提高其回报率,为拓展绿色贷款业务提供正向激励。我国具有良好的绿色贷款统计基础,有条件在这方面开展实践探索。为控制风险,增强国内外监管接受度,可考虑分步骤、分阶段推进。在试点范围上,可在绿色金融改革创新试验区内的银行机构先行先试;在行业范围上,可先从风电、光伏等绿色属性清晰、达成国际一致共识领域的绿色贷款开始。在前期试点基础上,可逐步将政策推广至全部绿色贷款,并进一步研究降低金融机构持有的绿色债券等绿色资产的风险权重。

第三,为符合条件的绿色贷款提供政策支持。在财政政策方面,近年来,地方财政在支持绿色贷款和绿色债券发行方面作出了有益尝试,为中央层面出台统一的贴息政策等提供了经验借鉴。下一步,在统一绿色贷款标准的基础上,建议财政为绿色贷款提供贴息支持。在货币政策方面,研究创设直达实体经济的碳减排支持工具,为银行机构提供低成本资金,降低绿色项目融资成本。此外,鼓励银行机构发挥主观能动性,大力提升绿色贷款管理绩效,降低绿色贷款经济资本占用;开展气候和环境风险压力测试,增强绿色转型动力。

第四,强化银行机构环境信息披露要求。目前,监管部门已对绿色债券发行主体和上市公司提出了环境信息强制披露要求,《深圳经济特区绿色金融条例》也对特定主体提出了环境信息强制披露要求。人民银行组织研制的行业标准《金融机构环境信息披露指南(试行)》已在六省(区)九地绿色金融改革创新试验区先行先试,试验区金融机构环境信息披露工作取得较大进展。人民银行又出台了《推动绿色金融改革创新试验区金融机构环境信息披露工作方案》,并撰写了操作手册,以试验区为突破口,结合中英金融机构环境信息披露试点实践,为实现全国金融机构环境信息强制披露积累经验。

加大金融科技对绿色贷款业务的支持力度

2017年以来,人民银行充分利用金融科技手段,赋能绿色金融发展。截至目前,各试验区已开发上线16个与绿色金融有关的系统,有效解决了绿色项目识别问题,降低了绿色金融市场的信息不对称性,扩大了绿色金融服务的范围和覆盖面。其中,人民银行研究局组织建设的绿色金融指标体系可视化系统于2020年5月成功上线,试验区建设成果实现了互联网动态展示。人民银行研究局联合人民银行杭州中心支行、人民银行湖州市中心支行研发的绿色金融信息管理系统于2019年8月在湖州正式上线,实现了人民银行与金融机构信息直连,集成了绿色贷款统计分析、绿色信贷流程监管、绿色金融政策评估等多项功能。长三角三省一市已决定率先推广该系统。下一步,要继续发挥大数据等先进科技在绿色贷款审批、贷后管理和风险控制等环节的作用,助推绿色贷款业务稳步发展。

重点加大对清洁能源领域的绿色贷款支持

化石能源使用是我国二氧化碳排放的最主要来源。根据《中华人民共和国气候变化第三次国家信息通报》,2005年、2010年能源活动产生的二氧化碳分别为56.65亿吨和76.24亿吨,分别占当年全部二氧化碳排放量的88.8%和87.6%。可见,能源结构调整是实现碳达峰、碳中和目标的核心任务。到2060年,清洁能源占比将从目前的不足20%逐步提升至80%以上,这一过程离不开金融尤其是绿色贷款的大力支持。当前,投向清洁能源产业的绿色贷款占比不足27%,未来仍有极大提升空间。金融机构应聚焦碳达峰、碳中和目标,制订明确具体的绿色贷款业务发展规划,重点支持技术领先、有国际竞争力的清洁能源等领域的企业和项目。■

本文编选自“人民银行研究局”;智通财经编辑:陈诗烨