1、 聚焦主航道,FY2021业绩表现强劲

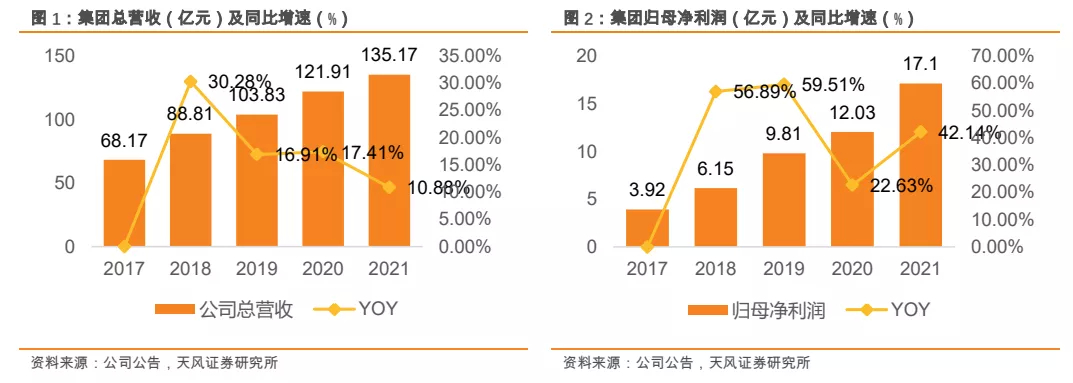

集团公布2020/2021财年(2020年4月1日-2021年3月31日)年度业绩,实现营收135.17亿元(+10.9%),实现经营利润22.25亿元(+39.15%),实现归母净利润17.10亿元(+42.1%),业绩维持快速增长。

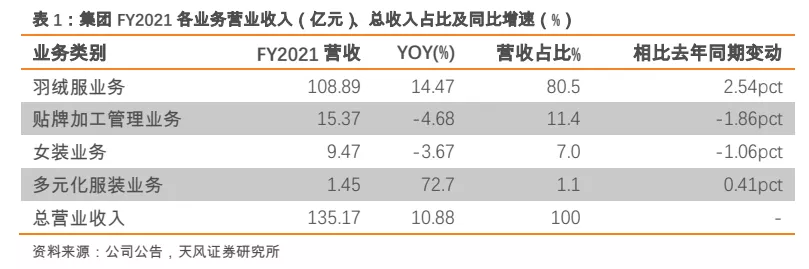

其中,品牌羽绒服业务、贴牌加工管理业务、女装业务及多元化业务为集团的主营业务单元。品牌羽绒服业务仍为集团最大收入来源,营业收入约为108.9亿元,占总收入的约80.5%,同比增长14.5%;贴牌加工管理业务录得收入约15.37亿元,占总收入的11.4%,同比减少4.7%;女装业务录得收入约9.47亿元,占总收入的7.0%,同比减少3.7%;多元化服装业务录得收入约1.45亿元,占总收入的1.1%,同比增长72.7%。

1.1. 羽绒服业务:FY2021 高增,品牌建设表现亮眼

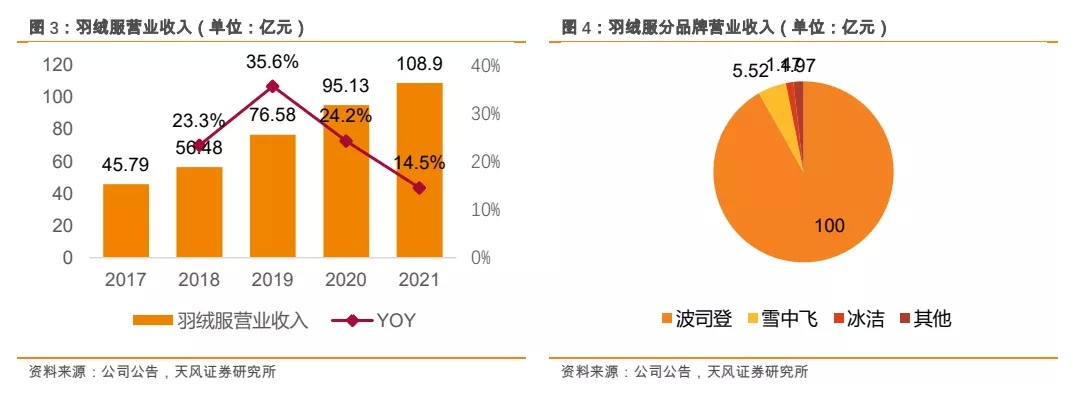

集团持续围绕“全球热销的羽绒服专家”定位,坚持“聚焦主航道,收缩多元化”的品牌经营战略,羽绒服业务保持较快速增长。FY2021 集团羽绒服业务实现营收 108.9 亿元(+14.5%)。其中,主品牌波司登(03998)实现营收 100 亿元(+18.9%),中端品牌雪中飞实现营收 5.51 亿元(+10.7%),高性价比品牌冰洁实现营收 1.47 亿元(-28.6%)。

1)产品端:品牌羽绒服业务板块继续贯彻「全球热销的羽绒服专家」竞争战略,坚持品牌引领, 聚焦羽绒服主航道。通过与高缇耶先生(Jean Paul Gaultier)、华特迪斯尼及漫威的IP联名合作,推出令人耳目一新的产品,获得年轻人群的好评和追捧。

根据国际五大品牌价值评估权威机构之一Brand Finance公布的「2021全球最具价值服饰品牌排行榜50强(Brand Finance Apparel 50 2021)」,波司登首次入选,是增速第三的品牌,增长高达 39%,位列服饰品牌榜第50名。

2)分渠道:FY2021,集团延续了直营和批发订货完全分开的模式。集团羽绒服业务直营渠道实现营收 82.3 亿元(+46.2%),占集团羽绒服业务营收比例达到 75.6%(+16.5pct),收入快速增长,占比提升明显;加盟渠道实现营收24.63 亿元(-29.2%),营收占比达到 22.6%(-14.0pct),加盟渠道收入有所下行,占比相对减少。

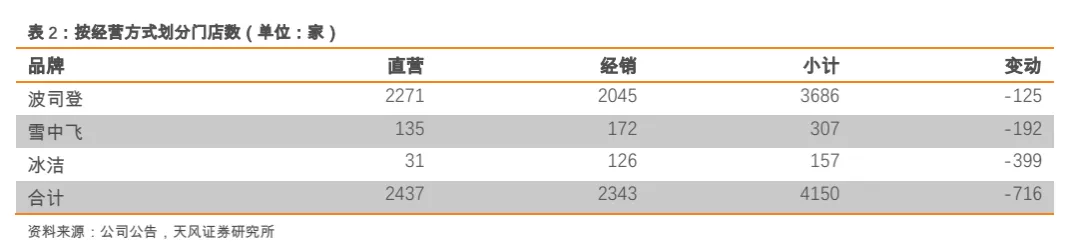

3)从门店数量来看:FY2021 集团羽绒服业务共开设门店 4150 家,净减 716 家。集团注重优化现有渠道结构,加强直营门店数量占比,使得位于购物中心及时尚百货中心等核心商圈的优质终端门店铺设数量明显增加。渠道结构方面,集团 28.0%的线下门店位于一二线城市,72.0%位于三线及以下城市。

集团在聚焦波司登品牌发展,重塑波司登为中高端功能性时代品牌的同时,持续围绕「羽绒+」, 继续发展定位在中端市场的雪中飞品牌羽绒服业务、高性价比的冰洁品牌羽绒服业务,以提升 整体市场份额。

1.2.贴牌加工管理业务:把握疫情机会,毛利持续提升

FY2021集团在贴牌加工管理业务实现营业收入15.36亿元(-4.7%),占集团总营收比例达11.4%,贴牌管理业务收入来自前五大客户收入约占该业务收入的86.5%,收入较去年同期小幅下降。

面对疫情,贴牌加工管理业务在尽量维持现有核心客户黏性的同时,通过快速拓展新客户资源,有效的增加了部份订单。同时,亦把握疫情机会,出口了防疫物资。据此,贴牌加工管理业务的毛利率提升至19.6%(+1.1pct)。

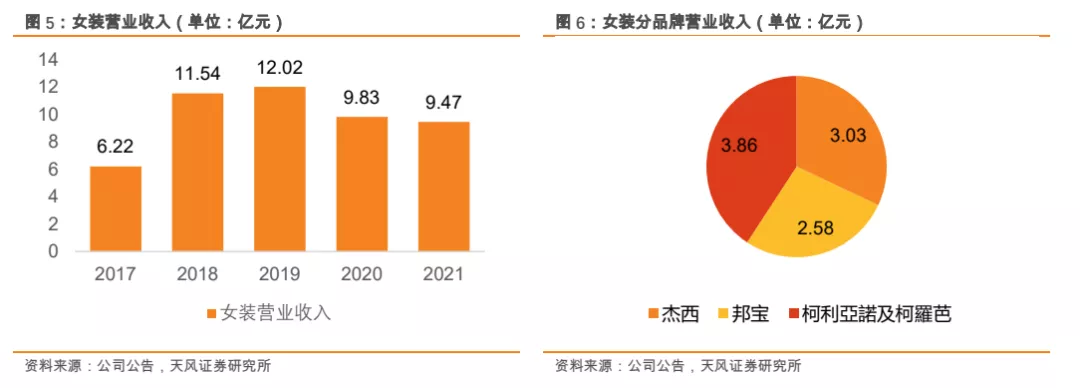

1.3. 女装业务:受疫情和终端消费疲软影响,营收有所减少

FY2021 集团女装业务实现营收 9.47 亿元(-3.7%),业务营收同比有所下滑,主要是受到疫情冲击的影响,终端需求相对疲软。

分品牌来看:

1) 杰西实现营业收入 3.03 亿元(-9.2%),占比达 32.0%(-1.9pct);

2) 邦宝实现营收 2.58 亿元(-18.4%),占比达 27.2%(-5.0pct);

3) 柯利亚诺及柯罗芭实现营收 3.86 亿元(+15.8%),占比达 40.8%(+6.9pct);

从经营方式来看,FY2020 集团女装业务通过自营实现营收 8.82 亿元(-2.7%),占比达93.2%(+1.0pct);批发实现营收0.65亿元(-15.4%),占比达6.8%(-1.0pct),直营比例稳健提升。

从门店数量来看,截至 2021 年 3 月 31 日,女装业务线下零售网点总数同比净减少 22 家至 477 家,其中直营门店净减 19 家至 354 家,加盟门店净减少 3 家至 123 家。从渠道结构方面来看,零售网点中约有 60.8%位于一、二线城市,约有 39.2%位于三线及以下的城市。

1.4. 多元化服装业务:多元化服装占比减少,校服业务有所增长

FY2021,集团多元化服装业务收入约1.45亿元,较去年同期增加72.7%。随着集团“聚焦主航道,收缩多元化”整体战略的不断推进,男装业务及居家服业务等多元化服装业务占总收入比重持续减少,但校服业务在本年度录得较大的增长,因此总体多元化服装业务比重占总收入比重比上一财年略有增长至1.1%。

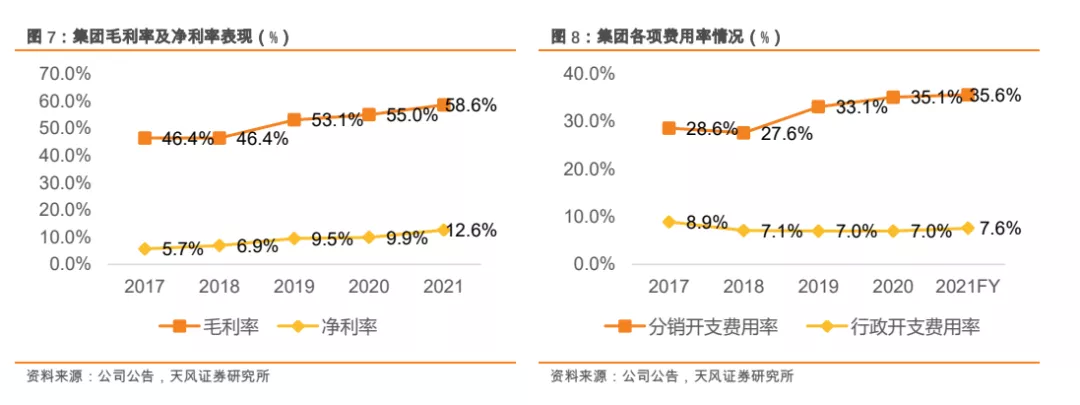

2. 终端盈利能力超历史最高水平,各项费用率持稳

FY2021集团毛利率58.6%(+3.6pct),净利率12.6%(+2.7pct),毛利水平逐年持续稳步提升,超越历史最高水平。

分业务来看,品牌羽绒服业务毛利率增至63.7%(+3.9pct),主要系疫情之后,集团加大了对原材料成本的控制;贴牌加工管理业务毛利率增至19.6%(+1.1pct),主要系贴牌加工管理业务通过各种措施严格控制成本与费用支出;女装业务毛利率为72.6%(-1.8pct),主要系新冠疫情期间去库存产品销售。

FY2021,集团的分销开支达48.07亿元,占收入比35.6%(+0.5pct),分销开支增加主要系集团在本年度加强对品牌羽绒服业务直营渠道建设,以及本年度直营渠道销售雇员增加导致工资支出上升;

行政开支达10.26亿元,占收入比7.6%(+0.6pct),若剔除员工股权激励费用及授予第三方购股权产生的费用影响后,本年度行政开支费率去年同期基本持平。

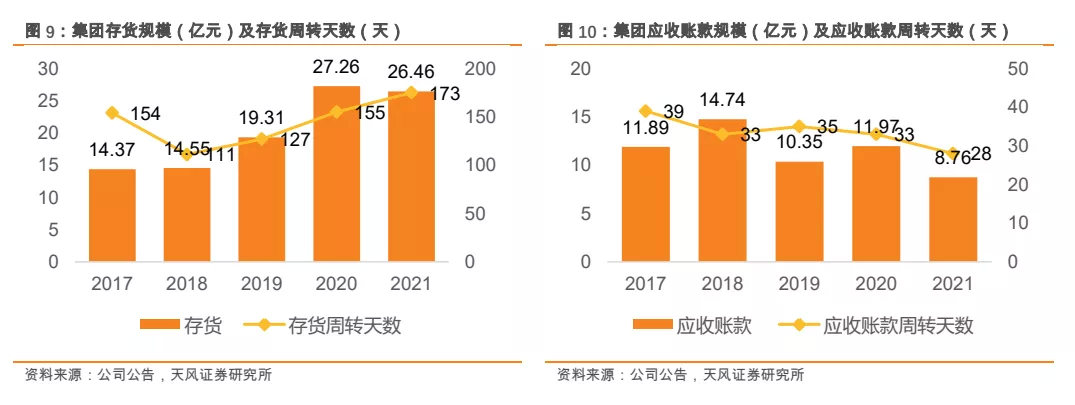

3. 库存周转天数优于同业平均水平,应收账款管理能力提升

FY2021集团存货规模同比减少2.9%至26.46亿元,主要系受到新冠疫情的影响,期初库存水平较高。FY2021下半年原材料价格攀升,集团进行一定的原材料储备采购,期末原材料备货提升。若去除上述两个因素,集团在FY2019-FY2021,库存周转天数保持相对稳定,优于同业平均水平。

FY2021集团应收账款规模同比减少26.8%至8.76亿元,应收账款周转天数较FY2020减少5天,主要系本财年加大回款催收力度的同时,也采取了优化信用政策及鼓励客户积极付款的政策等措施。

4. 聚焦多品牌策略,实现持续、稳健、高增长的发展目标

FY2021是集团新十年战略规划第一阶段的收官之年。集团明确「聚焦主航道、聚焦主品牌」的战略方向,坚持「品牌引领」的发展模式,链接时代发展趋势,通过产品、渠道、零售、供应链等全面系统发力,取得了远超行业增长水平的经营业绩,实现了持续、稳健、高增长的发展目标。

品牌建设方面:集团采用多品牌策略,在聚焦波司登品牌发展,重塑波司登为中高端功能性时代品牌的同时,持续围绕「羽绒+」,继续发展定位在中端市场的雪中飞品牌羽绒服业务、高性价比的冰洁品牌羽绒服业务,以提升整体市场份额。贯彻「全球热销的羽绒服专家」竞争战略。坚持品牌引领,聚焦羽绒服主航道,强化品牌力通过新媒体数字化投放模型、品牌会员精细化运维等方式,积极推动经营业绩提升波司登品牌与国际设计师及知名IP联名合作,推出令人耳目一新的产品,获得年轻人群的好评和追捧益普索(Ipsos)进行的波司登品牌健康度追踪报告,波司登品牌认知及第一提及率均处于中国服装行业领先地位

供应链管理方面:优质快反的供应链是集团在行业持续胜出的核心竞争优势,是维系集团高效健康持久发展的重点要素。根据目前商品运营的策略,集团的每一批羽绒服产品订单通过拉式补货、快速上新及小单快反的形式支持更快的周转时间,以实现优质快反;同时,集团持续根据市场终端数据反应,在销售旺季进行滚动下单,实现优质快反供应。

本次新冠疫情对集团的供应链管理是一次考验。FY2021,集团通过不断创新、不断突破,做到柔性快反、质量卓越、成本领先。

1)柔性快反方面,通过订单精细化管理、生产周期管理、前置备料管理及精准排单等多方面措施,使得旺季销售中补单频次提升至8次以上,快反周期提升并稳定在7-18天。

2)质量管理方面,通过聚焦用户感知为核心提升改善点,对内建立网状活水组织,从组织、机制、标准围绕用户感知通过团队共创来制定管控措施,对外锁定高端资源,构建高端质量数字化系统,实现全程正向可管控、逆向可追溯,保障质量管控实时在线化、透明化。

3)成本控制方面,尽管2021财年受疫情影响下市场大环境不确定因素增长,整体材料行情不稳定,集团通过利用波司登品牌优势、体量优势和资金优势,引导供方做好每个环节的成本控制,并从战略、长久合作的思维强化供货商降本意识,达成协同共生和降本共识的目标,与供方共同应对原材料价格波动,共渡难关共生共赢。

新零售运营方面:FY2021,集团持续利用企业微信建立与顾客更加便捷的沟通桥梁,实现新增企业微信好友超930万人,微信公众号粉丝累计超过670万人。波司登品牌天猫平台拥有注册会员超476万人,较2020财年末增长超过160%,其中30岁以下年轻消费者占比约为27.4%,较去年同期有明显增长。会员复购销售金额占线下总销售金额达到了26.9%。

新零售数字化创新方面,利用阿里数据中台建立顾客卷标,以高质量的数字化内容触达消费者,通过离店小程序形成销售。同时为每名导购建立企业微信的导购营销助手,使用数据中台终端导购匹配互动内容模板,辅助导购维护好顾客关系。

5. 盈利预测、估值及投资建议

上调盈利预测,维持“买入”评级。随着公司加大品牌建设、技术创新和产品研发力度,深入数字化新零售运营,完善全渠道零售网络,我们上调盈利预测,预计公司FY2022~2023归母净利润分别为21.37、27.14亿元(此前原值为21.1、26.3亿元),对应EPS分别为0.2、0.25元,对应P/E分别为20.18、15.89X。

6. 风险提示

疫情反复造成终端消费疲软;存货风险;品牌转型不达预期等。

本文选编自“天风证券”,作者:孙海洋、范张翔;智通财经编辑:熊虓。