导读

联储议息会议导致市场对 taper 和加息时点预期进一步趋同。市场的交易逻辑由实际利率上行、通胀预期走弱主导,这个背后暗含的是加息预期提前、利率走廊上修美元流动性边际变化,以及联储对通胀态度的微妙变化。未来taper 恐慌冲击难现,但美元流动性边际收紧以及美元实际利率走强的逻辑,将在三季度的过程中逐步体现出来。

摘要

本周聚焦:联储议息会议后的外资预期与市场逻辑变化

1)联储议息会议后,外资预期进一步趋同,市场与联储的预期差出现收敛。普遍保持taper信号将在8月Jackson Hole会议或9月FOMC释放的预期,更多机构预计首次加息将在2023年,和联储一致。

2)从我们的视角来看,议息会议后有两条逻辑主线:(1) 上修利率走廊后美元流动性泛滥得到一定缓解,联储加息预期的提前推动实际利率上行; (2) 平均通胀目标制发挥作用,2021年高通胀压缩未来空间,通胀预期伴随通胀风险溢价下行。

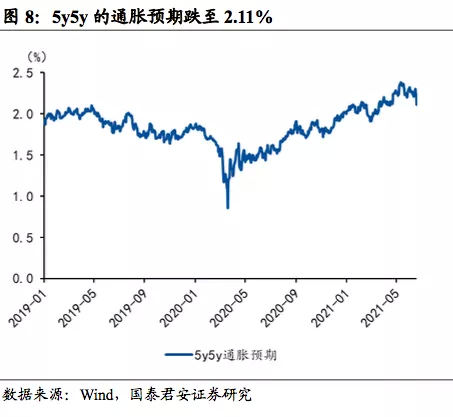

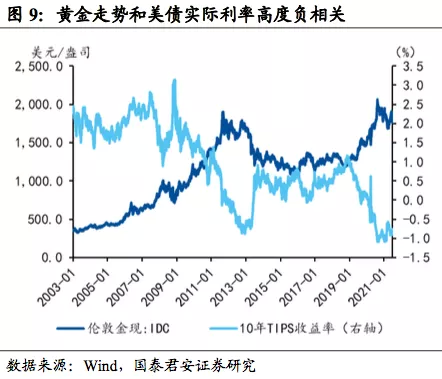

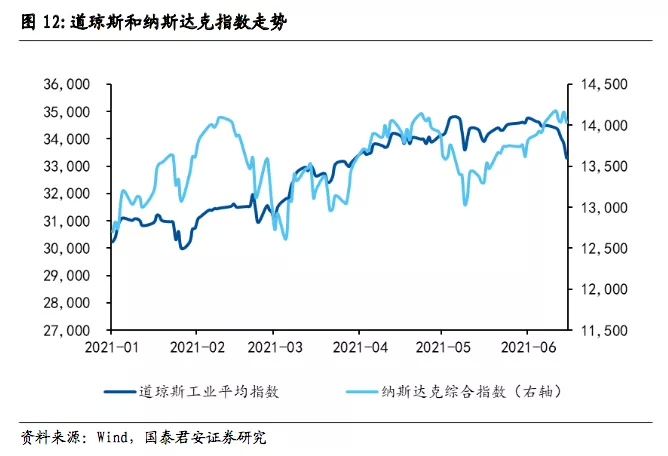

3)在加息预期提前后,海外资产价格演绎似乎有很多矛盾之处,美债长端收益率下降,期限利差收窄,于此同时美元出现走强,美股和黄金出现下跌。我们从两条主线的角度来解读:美债收益率的下行核心源于通胀预期的走弱影响大于实际利率上行,美元指数走强核心是利率走廊上修带动美元流动性边际变化与实际利率上行的影响,黄金与美股的下跌则是实际利率上行与通胀预期走弱共同影响下的结果。

4)往后看,由于当前市场一致预期充分,我们认为taper恐慌难现,taper信号的释放难以对市场带来大幅度冲击,但美元流动性边际收紧以及美元实际利率走强的逻辑将在三季度的过程中逐步体现。美债有望在三季度末回升至我们前期预测的1.8~1.9%区间,黄金价格的反弹或需等待taper信号释放充分以及欧美经济向疫情前收敛。

国内经济:大宗商品价格分化,消费品价格降低,流动性整体平稳。

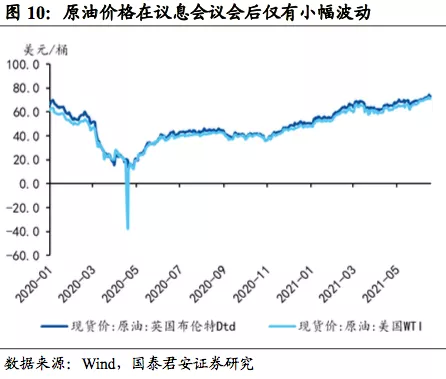

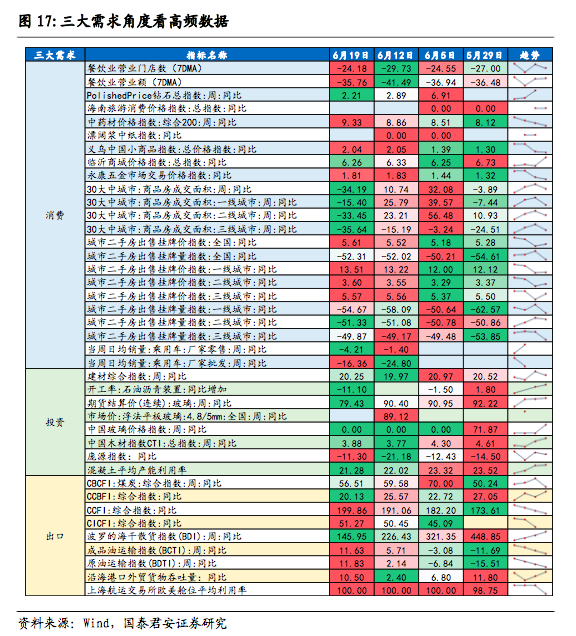

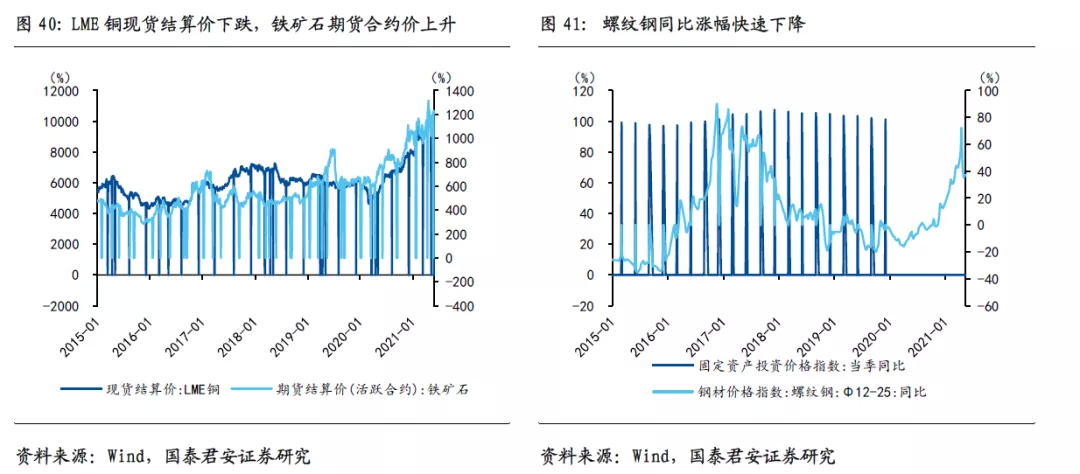

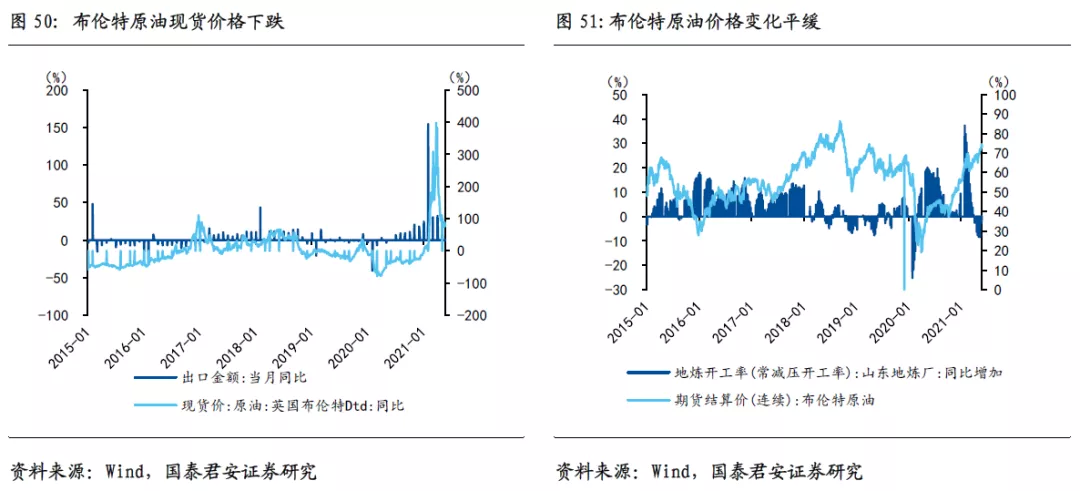

1)上游:原油价格保持相对平稳,与上周相比没有大幅波动。焦煤快速上涨。铁矿石继续上升。阴极铜价格下跌。原材料价格持续上涨。

2)中游:水泥价格基本不变。螺纹钢和动力煤表现不一,前者价格下跌,后者上涨。

3)下游:乘用车厂家零售跌幅缩小,汽车销售转好。拥堵延时指数大幅增加,地铁客运量略有减小。

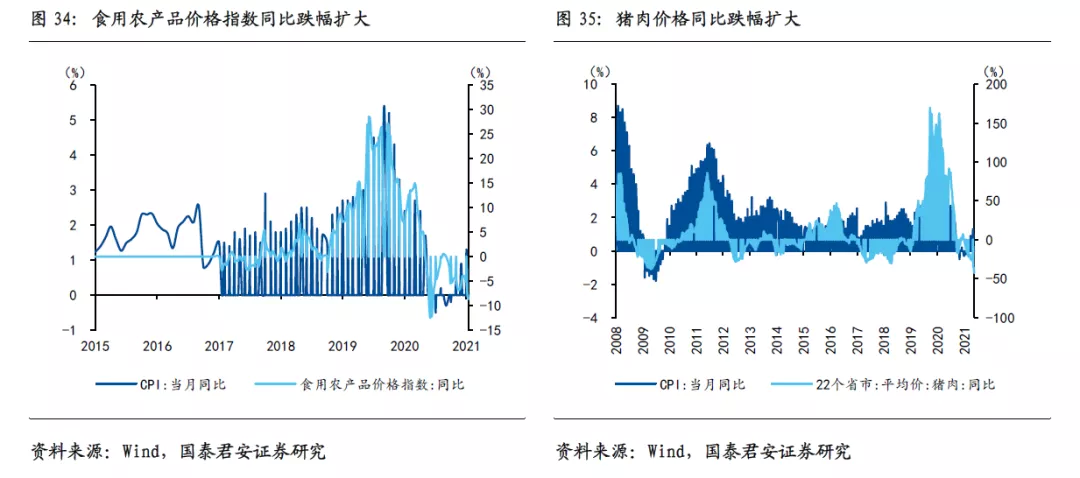

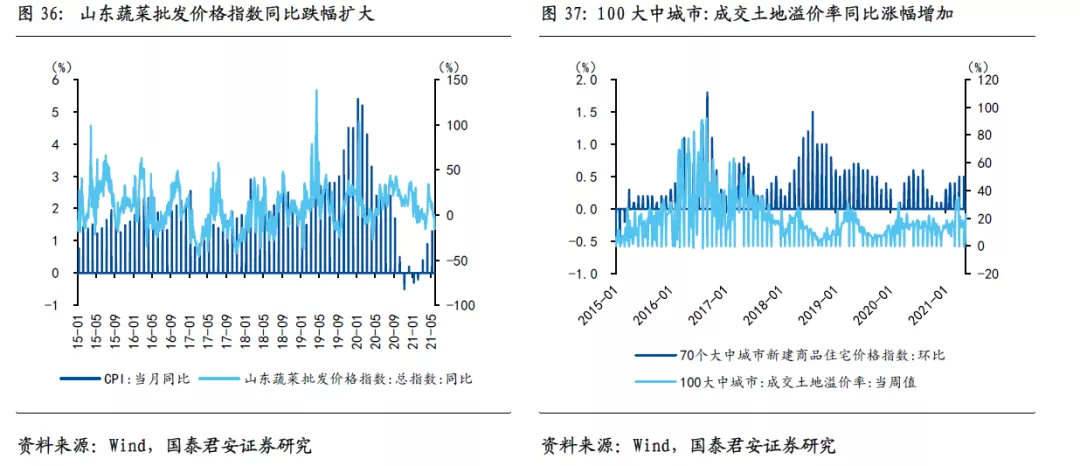

4)通胀:猪肉价格延续下跌,蔬菜价格大幅回落,且低于季节性均值。南华工业品价格指数同比涨幅有所上升。

5)金融:长端利率小幅上行,汇率转向贬值。流动性整体平稳,10年期国债利率、企业债收益率小幅上行。人民币小幅贬值。

6)三大需求:餐饮业消费景气度提升,地产投资仍有韧性、基建投资降温,出口延续高景气。

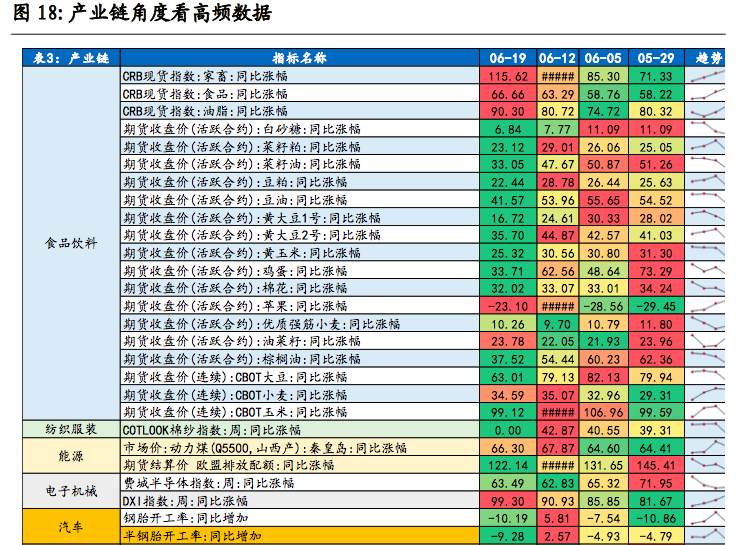

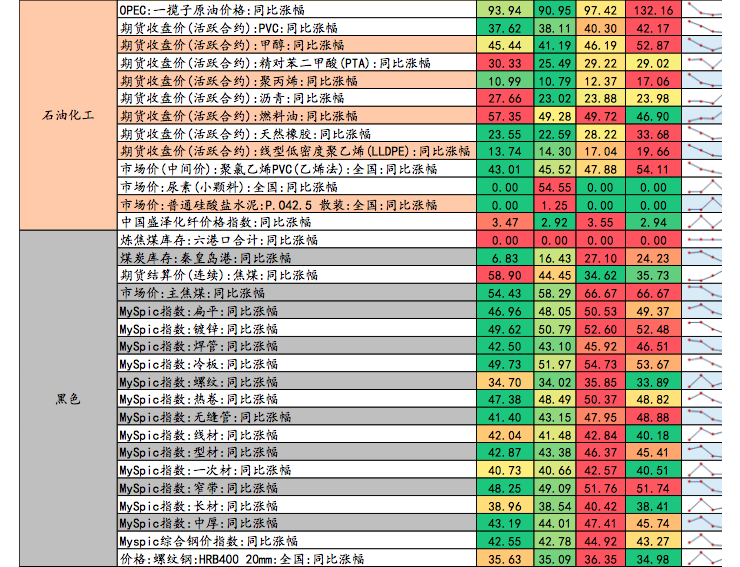

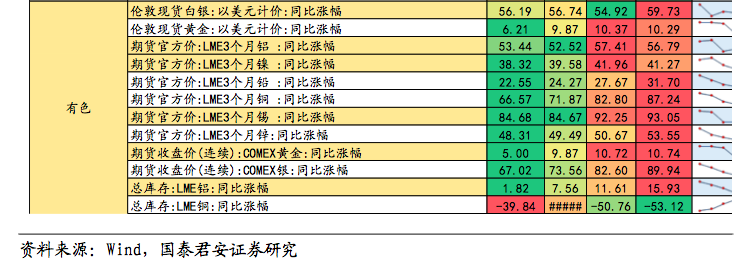

7)产业链:农产品价格涨幅分化,黑色、能源维持稳定、石化上涨,有色下跌,电子产业高景气延续,汽车产业链有所下滑。

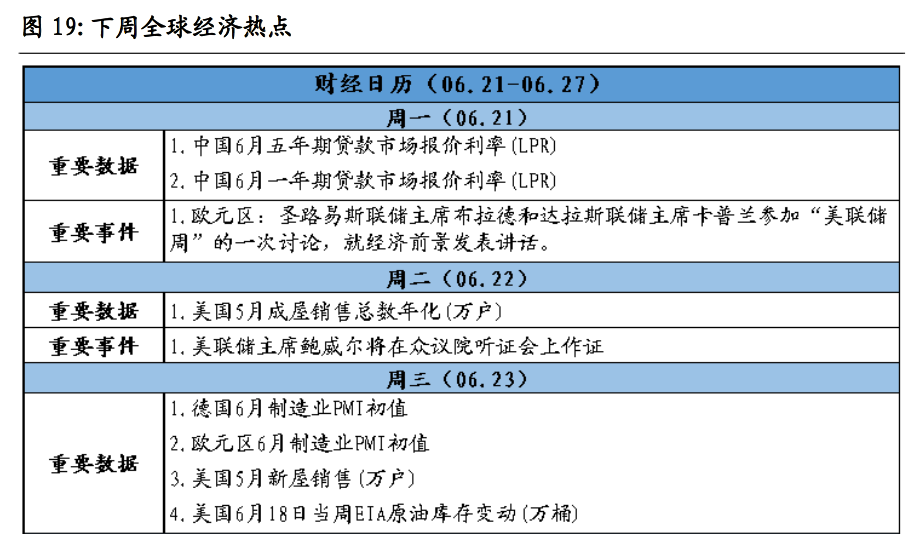

下周关注:数据方面,英国6月央行资产购买规模及政策利率。事件方面,周二美联储主席鲍威尔将在众议院听证会上作证。

目录

正文

1. 本周聚焦:联储议息会议后的外资预期与市场逻辑变化

1.1. 美联储议息会议后,市场预期如何变化?

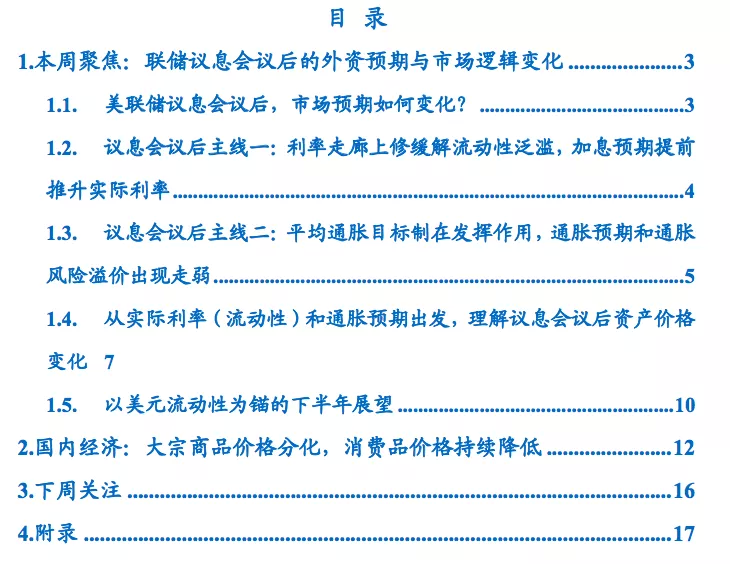

外资一致预期taper信号释放的时间点在8月Jackson Hole会议或9月议息会议,但部分机构提示7月可能就会增加对“讨论taper”的讨论。目前来看,就业仍是决定联储是否开启taper的最重要指标。鲍威尔在记者会上对夏天的就业恢复进行了乐观展望,部分机构(如高盛)认为7月就业数据存在破百万的可能,这或将促使联储在8月释放taper信号。大摩指出本次记者会上鲍威尔首次提及已经开始“讨论‘讨论taper’”(talking about talking about taper),虽然不是正式开启taper讨论的信号,但也说明了taper信号正在临近,预计在7月议息会议联储将大幅增加对于“讨论taper”的讨论。另外,议息会议前(6月4日~6月10日)路透对100位经济学家进行了调查,显示有58%的经济学家认为美联储将在8月Jackson Hole会议或9月议息会议释放taper信号,42%的认为将更晚。我们认为在6月议息会议后,认为将会更晚释放taper信号的经济学家将会进一步减少。

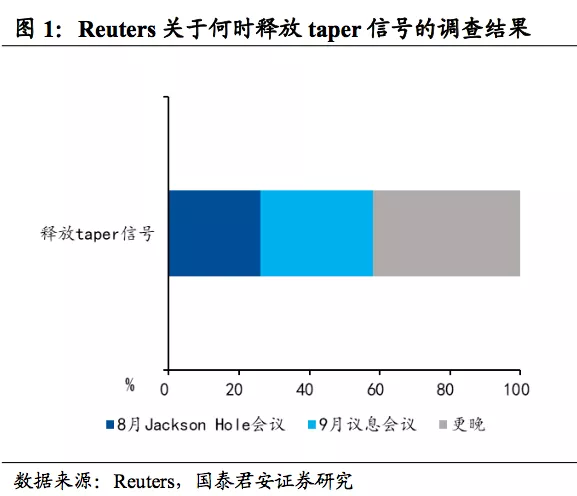

正式taper方面,外资一致预期最快会在2021年12月的议息会议宣布,并于2022年1月实施,最晚也将在2022年一季度开始实施。2013年,taper从释放信号到宣布实施间隔7个月,这次间隔时间会较短,但预计至少也需要3个月以上。因此预计联储最早宣布taper的时间将会是在2021年年底。

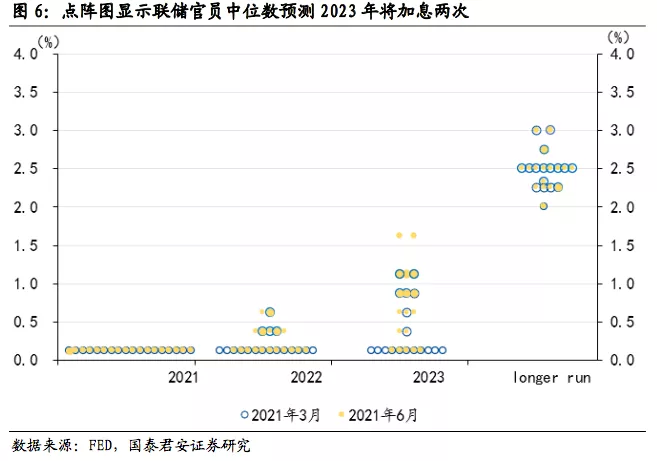

加息方面,外资一致预期联储将在2023年开启首次加息。议息会议会后市场押注的联储首次加息提前至2022年底,但不必对此过于担心。通胀联邦基金利率期货计算的计息概率波动较大,在3月时就曾一度显示在2022年底首次加息。6月议息会议会前,市场预期已经锚定在联储将于2023年开始首次加息,联储加息预期提前实质上是实现了和市场预期的收敛。议息会议后,部分预计2024年首次加息的机构(如高盛),也将加息预期提前至2023年。需要注意的风险点在于,如果未来联储加息预期进一步提前至2022年,真正走到了市场预期前,可能会对市场造成较大冲击。

1.2 议息会议后主线一:利率走廊上修缓解流动性泛滥,加息预期提前推升实际利率

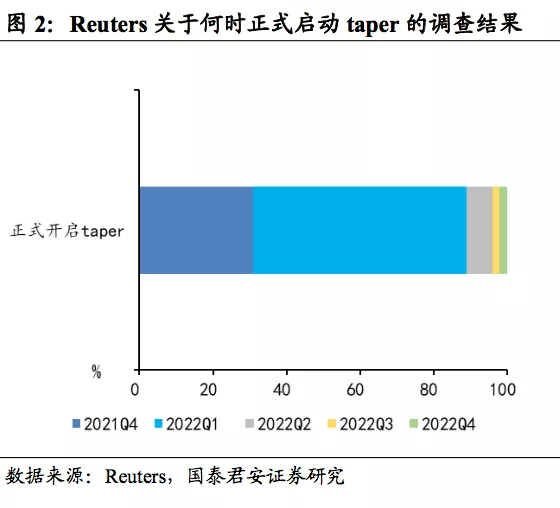

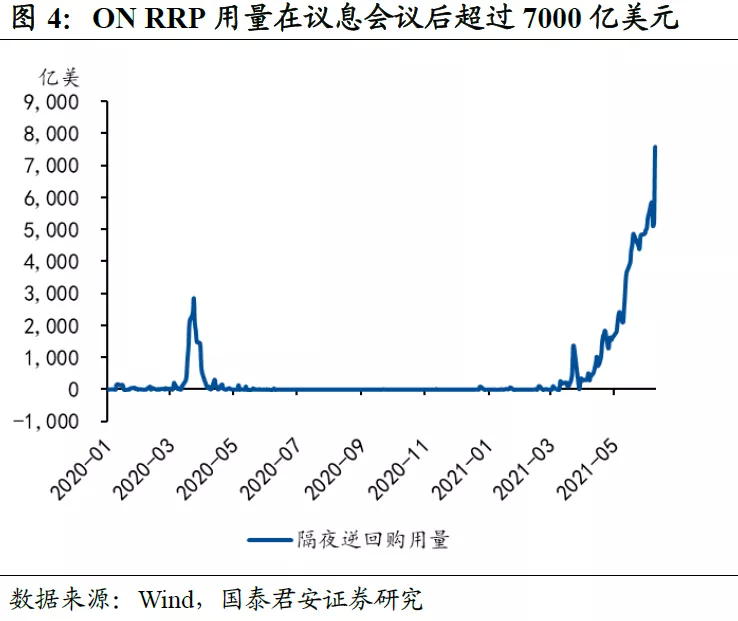

上修利率走廊后,美元流动性泛滥的情况得到了一定程度的缓解。议息会议将作为利率走廊上下限的IOER和ON RRP利率分别提升了5个BP,这一技术性调整对美元流动性的作用立竿见影。SOFR利率直线拉升,6月17日达到了0.05%,而1%分位的利率水平也在4月7日后首次摆脱负值。另一方面,ON RRP的用量出现跳升,6月17/18日分别达到了7558/7471亿美元。从量上看,2021年以来财政部和美联储联手投放的1.5万亿美元的流动性有近一半都已被ON RRP吸收,美元流动性泛滥的局面得到了一定程度的缓解。

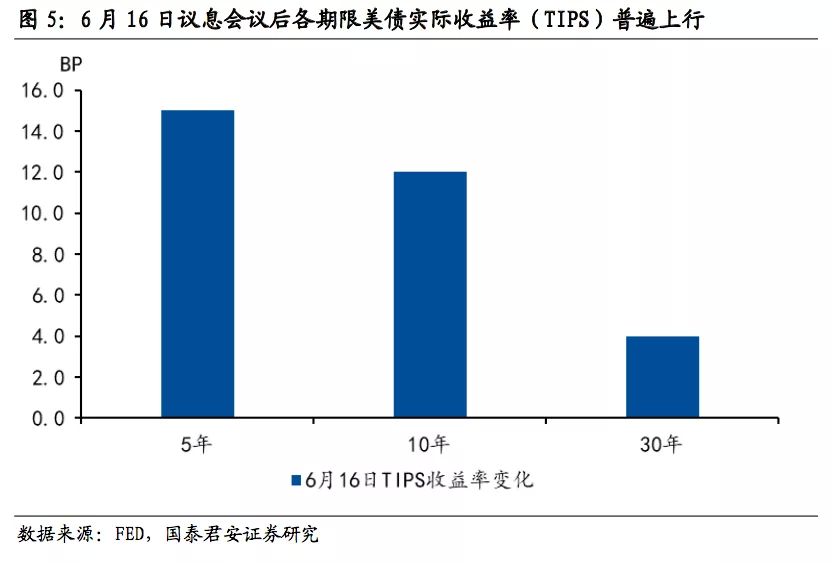

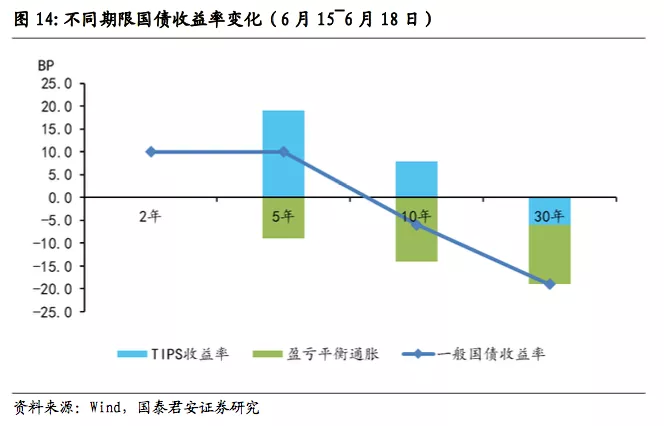

联储加息预期提前推升实际利率,议息会议后各期限的实际利率普涨。6月美联储经济预期概要(SEP)显示联储官员的中性预期下2023年将首次加息并且当年加息两次。这一加息预期的提前大幅超过市场预期,推高了实际利率水平。会后,各个期限下以TIPS收益率衡量的实际利率水平均快速抬升,6月16日当天5/10/30年实际利率上升幅度分别达到了15/12/4个BP。我们认为5年期利率变动更大的原因主要是加息本身对短期利率的影响更明显,并且短期的利率水平对流动性的变化也更敏感。

1.3 议息会议后主线二:平均通胀目标制在发挥作用,通胀预期和通胀风险溢价出现走弱

6月SEP对2022及2023年通胀预测和3月基本保持一致,理解联储加息预期提前的关键在于平均通胀目标制。在报告《美联储基调在疫后首度偏鹰——6 月议息会议会议点评》(20210617)中我们提及,从经济预测来看,美联储官员加息预期提前的证据并不充足。6月SEP对2023年PCE 的预测仅比3月提高了0.1个百分点,而对2023年核心PCE的预测和3月保持了一致。那么导致联储官员的加息预期大幅提前核心原因是什么?我们认为还是需要从平均通胀目标制(AIT)入手。

2021年的高通胀让市场只关心通胀是否能定义为“暂时性”,而忘记这一制度的核心是在较长一段时间里平均通胀水平保持在2%。2021年3月以来迅速蹿升的通胀,让市场的关注都落在了联储对通胀的定义,即如果是暂时性通胀,那么意味着平均通胀目标制下的联储不会对此做出应对。平均通胀目标制确实意味着联储能够内忍受“暂时性”的高于2%的通胀水平,但这只是一部分,AIT的核心在于美联储将力求使通货膨胀率在较长一段时间内保持在平均2%的水平。

虽然当前联储并没有给出平均通胀目标制的明确时间区间,如果我们倒推,假设这个较长一段时间是指2-3年,那就可以解释为什么这次会议分别有6/13位联储官员认为将在2022/2023年加息。触发平均通胀目标制响应的核心原因在于联储官员们对2021年PCE和核心PCE的中位数预测分别从3月的2.4%和2.2%大幅上调至3.4%和3.0%。如果考虑读数较低的核心PCE,3月SEP显示2021-2022年的2年平均通胀和2021-2023年的3年平均通胀分别为2.1%和2.05%,基本满足2%的目标,但是6月SEP预示了2.55/2.4%的2/3年的平均通胀水平,这显然已经超出联储平均通胀目标制的目标水平。

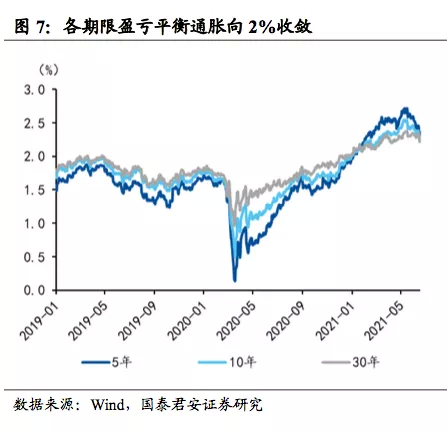

除了通胀预期,下跌的还有通胀风险溢价。我们在报告《美债研究框架(一):收益率会破2%吗》(20210303)中详细拆解了美债收益率的构成,其中盈亏平衡通胀=通胀预期+通胀风险溢价。通胀风险溢价是指投资者承担通胀波动风险而获得的补偿。随着联储的鹰派表态和平均通胀目标制响应机制的明晰,未来通胀的上限可能性大幅下降,通胀波动下行,通胀风险溢价也同步回落。

1.4 从实际利率(流动性)和通胀预期出发,理解议息会议后资产价格变化

议息会议会后,全球资产价格出现了较大的波动,长端美债收益率下行、美元指数走强、美股与黄金也同步出现下跌,资产价格之间的演绎好像有很多逻辑矛盾之处。综合上述两条议息会议后的主线,核心一句话概括这背后的逻辑:美债收益率的下行核心源于通胀预期的走弱影响大于实际利率上行,美元指数走强核心是利率走廊上修带动美元流动性边际变化与实际利率上行的影响,黄金与美股的下跌则是实际利率上行与通胀预期走弱共同影响下的结果。

大宗商品方面,受到实际利率上行影响,黄金价格回调明显。截至6月18日,伦敦金现价格从议息会议前的1858.6美元/盎司跌至1763.2美元/盎司,抹去近两个月以来的涨幅。金融危机之后,黄金作为零息债券的职能愈发凸显,和美元实际利率的走势呈现出明显的负相关,议息会议后美元实际利率走强是主导金价下跌的主要原因,通胀预期的走弱也有一定贡献。

美元指数走强的直接原因是美元流动性泛滥的情况得到了缓解,实际利率走强和通胀预期走弱对美元指数亦有推动。截至6月18日,美元指数已上行至92.3,创4月中旬新高,美元兑人民币汇率也已走强至6.44。除了流动性的直接影响,实际利率的走强和通胀预期的走弱分别从利率平价和购买力平价的角度对美元指数有一定推动。

美股下跌同时反映了实际利率上行和通胀预期走弱的影响。一方面,实际利率走强压制风险资产估值,美股整体表现不佳。另一方面,通胀预期显著下行,导致2021年年初以来的再通胀交易受挫。6月15~18日,周期股成分较高、受益于再通胀交易的道琼斯指数大幅下跌3%,调整幅度远大于纳斯达克指数。

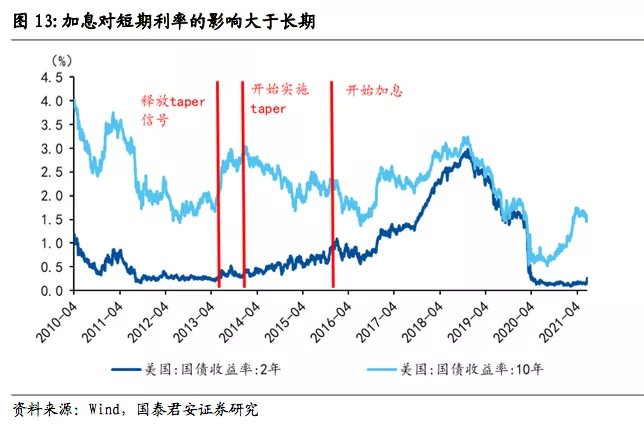

加息预期对短端影响比较大,taper信号对长端影响大,由于本轮议息会议核心是加息预期的提前,taper预期基本没有变化,导致期限利差趋于收敛。联邦基金目标利率区间是对短期利率的框定,对长期利率的影响较为有限。上一轮货币政策正常化期间,2年期美债收益率在taper信号释放和taper正式实施时的变化均不明显。2015年底联储真正实施加息之后,才迎来持续的上升。本次议息会议超预期的点在于加息预期而并非taper,因此期限上对短期债券收益率的拉升作用大于长期。观察6月16-6月18日,2/5/10/20年国债收益率分别上行了10/10/-6/-19个BP,其中5/10/30年实际利率分别上行19/8/-6个BP。

1.5 以美元流动性为锚的下半年展望

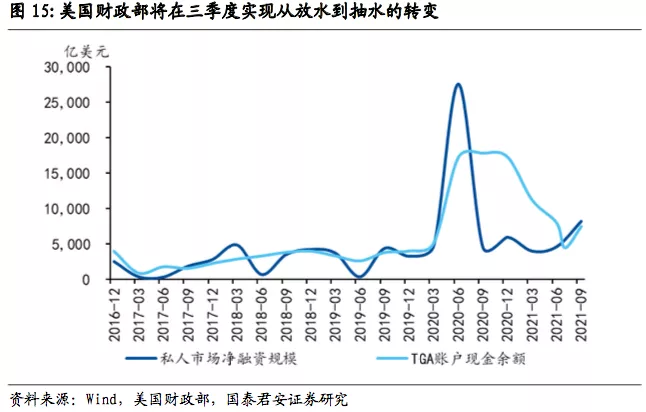

我们认为美元流动性边际收紧以及美元实际利率走强的逻辑将在三季度过程中体现。三季度造成美元流动性边际收紧的原因除了可能的联储taper信号,还有财政部行为的变化。根据最新公布的5月发债计划,财政部预计将在3季度大幅增加私人市场净融资规模至8210亿美元,而今年前两个季度分别为4010和4630(二季度为预估值)亿美元。而财政部TGA账户也将从7月底的4500亿美元回升至9月的7500亿美元,由此完成从放水向抽水的转变。

由于市场当前预期已相当充分,“缩减恐慌”或难以再现,美联储释放taper信号对市场的冲击将显著低于2013年5月,小概率事件下反而存在上行风险。虽然联储变得更为鹰派,但2023年加息实际上还是和市场预期之间的收敛,只是收敛发生的时间点有所提前。我们认为在市场预期已非常充分的情况下,联储正式释放taper信号对资产价格的冲击也会相对有限。

在实际利率推动下,美债收益率有望在三季度末期向我们前期预测的1.8-1.9%区间靠拢。虽然十年期美债收益率基本不可能再现2013年5月前后跳升超过100BP的情形,但taper信号的释放仍将带来一定的上行动能,预计能够回升至我们前期预测的1.8-1.9%区间。随着到通胀预期被基本锚定在2%左右的水平,实际利率几乎是美债收益率上行唯一推动力。考虑到疫情以来美联储巨大的扩表规模,我们认为年内实际利率回升至0%的压力较大,也就是说,名义利率有效突破2%的概率可能性比较有限。

大宗商品的定价将回归基本面,一方面,供需缺口下原油价格仍有上行动能,另一方面金融属性强的商品可能会面临较大的调整,黄金价格的反弹或需等待taper信号释放充分以及欧美经济向疫情前收敛。随着美元流动性边际收紧和实际利率上行,黄金等金融属性强的大宗商品价格短期仍将持续承压,黄金价格反弹需等待taper信号冲击的消退和基本面回归潜在增速。原油价格更多取决于基本面,在缺少美国页岩油产能对冲的情况,原油供需缺口还将持续,或推动油价继续上行。

2. 国内经济:大宗商品价格分化,消费品价格持续降低

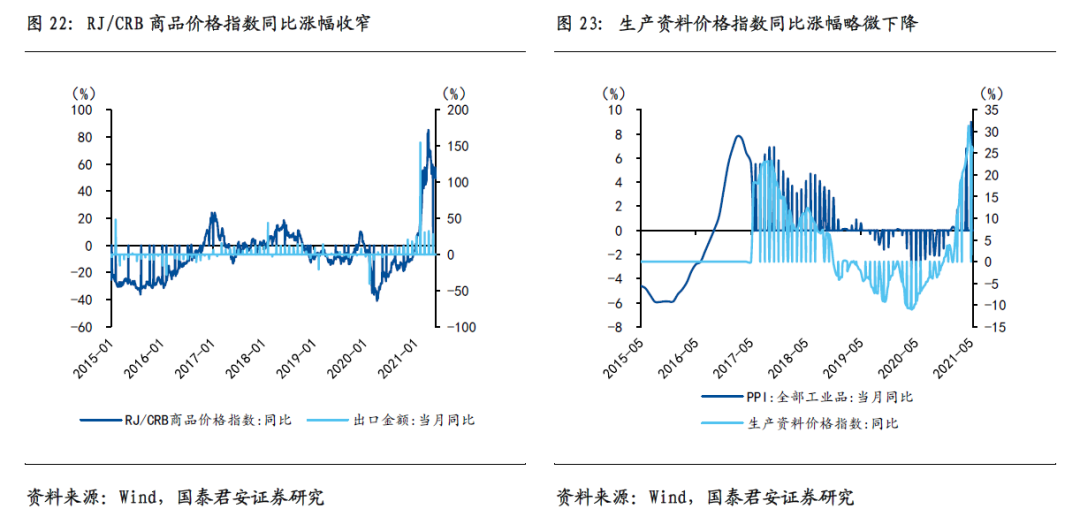

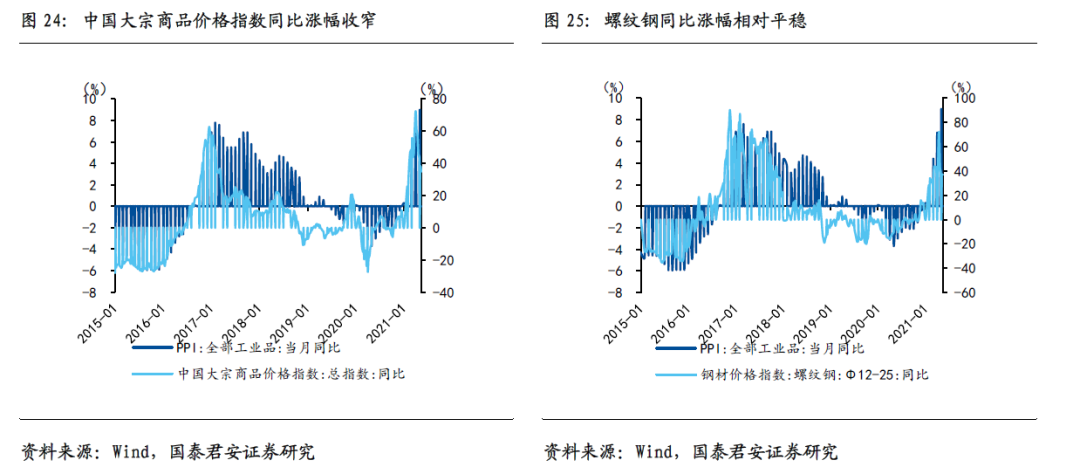

从上中下游角度来看,上游产品价格持续上涨,限产对中游抑制作用缓和,下游土地成交回暖,商品房成交大幅回升,消费品价格延续下跌,流动性整体平稳。

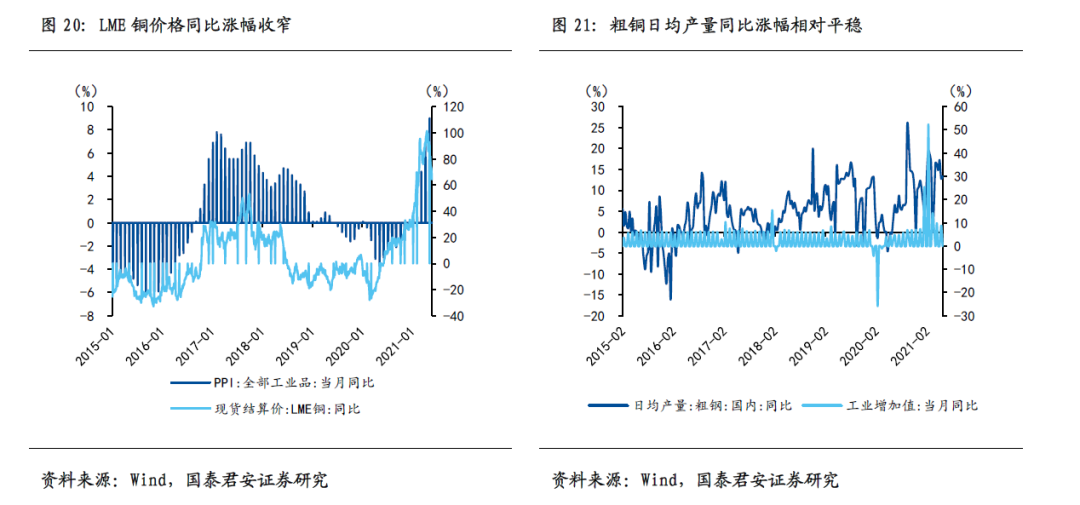

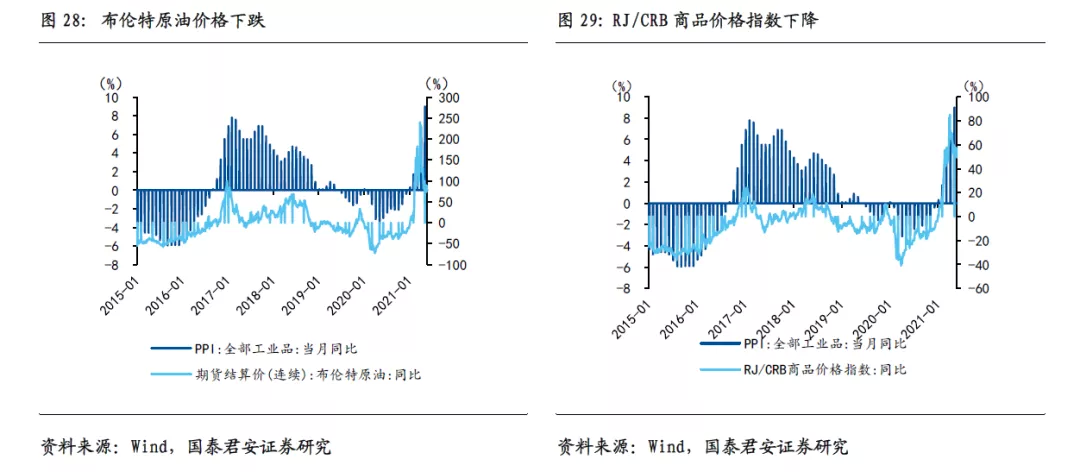

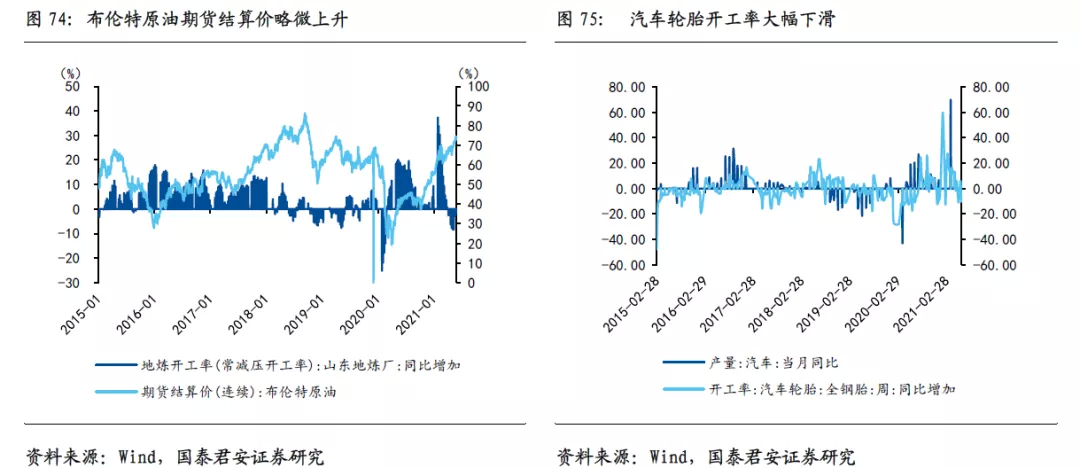

上游:价格有所分化,总体保持上涨。6月18日当周,原油价格保持相对平稳,与上周相比没有大幅波动。焦煤快速上涨。铁矿石继续上升。阴极铜价格下跌。

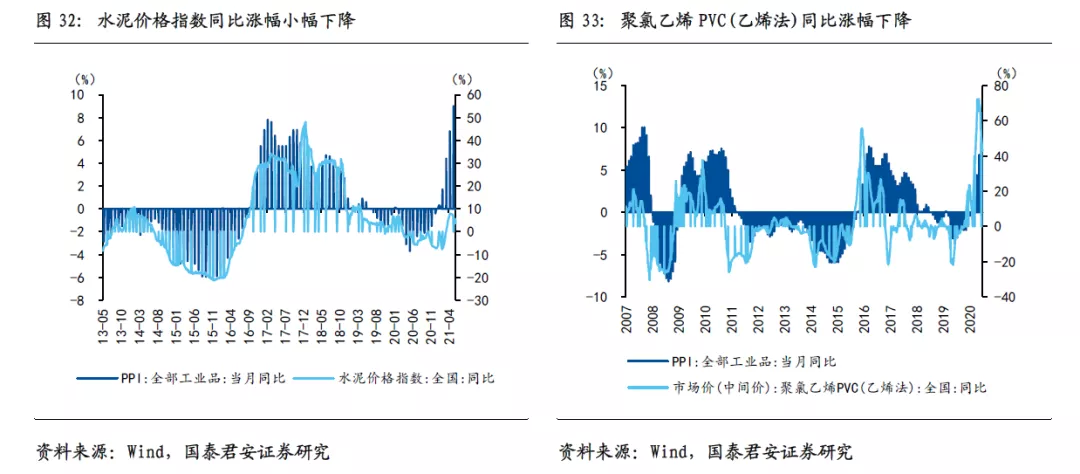

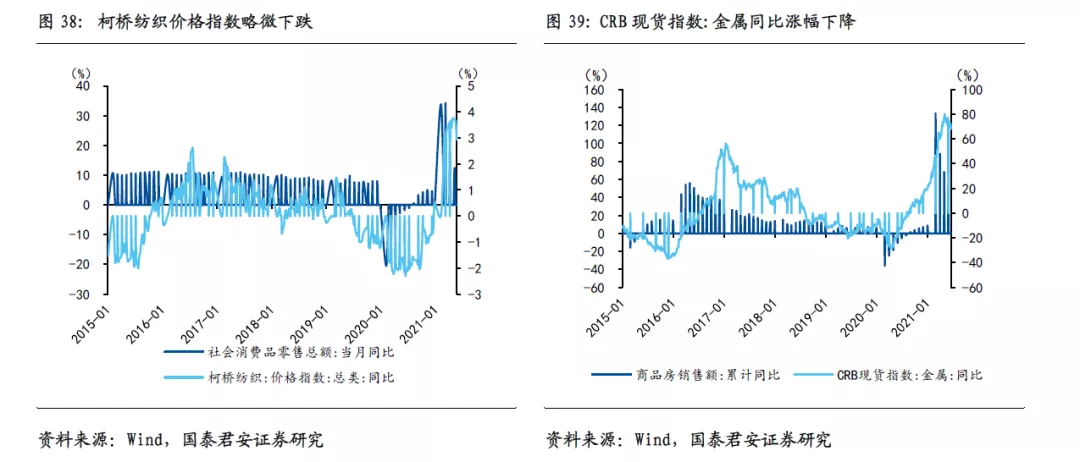

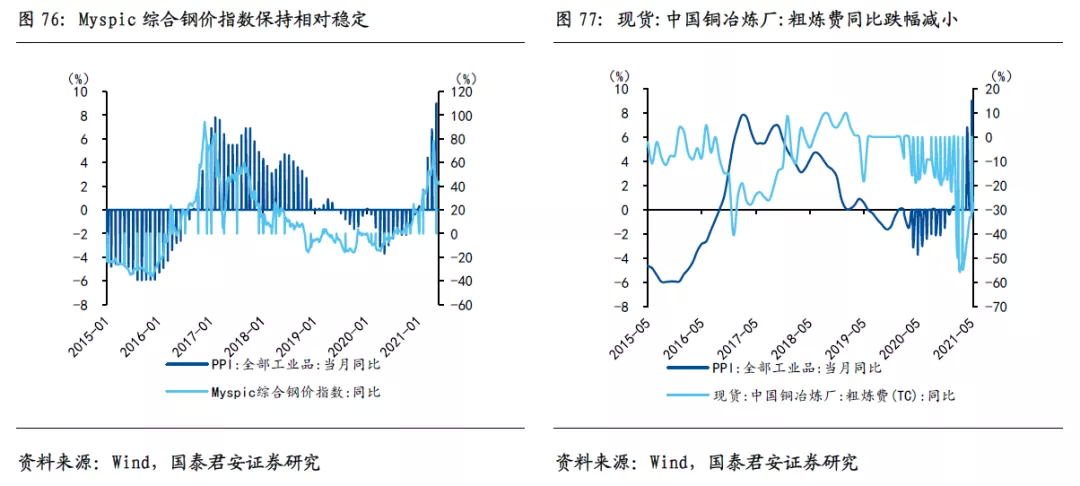

中游:螺纹钢价格下跌,动力煤同比涨幅扩大。水泥价格基本不变,下游织机开工率涨幅下跌为0。螺纹钢和动力煤表现不一,前者价格下跌,后者上涨。

下游:汽车销售转好。6月18日当周,拥堵延时指数大幅增加,地铁客运量略有减小。6月18日当周,乘用车厂家零售跌幅缩小。

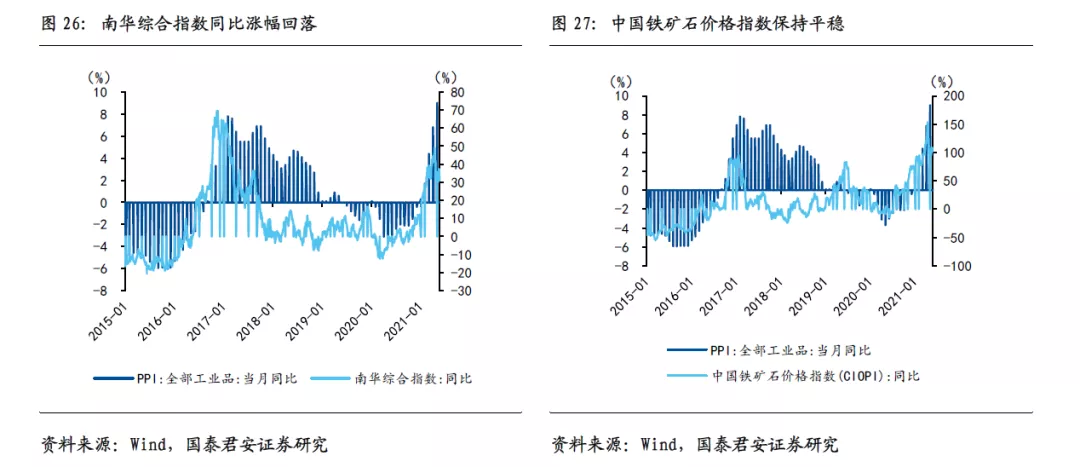

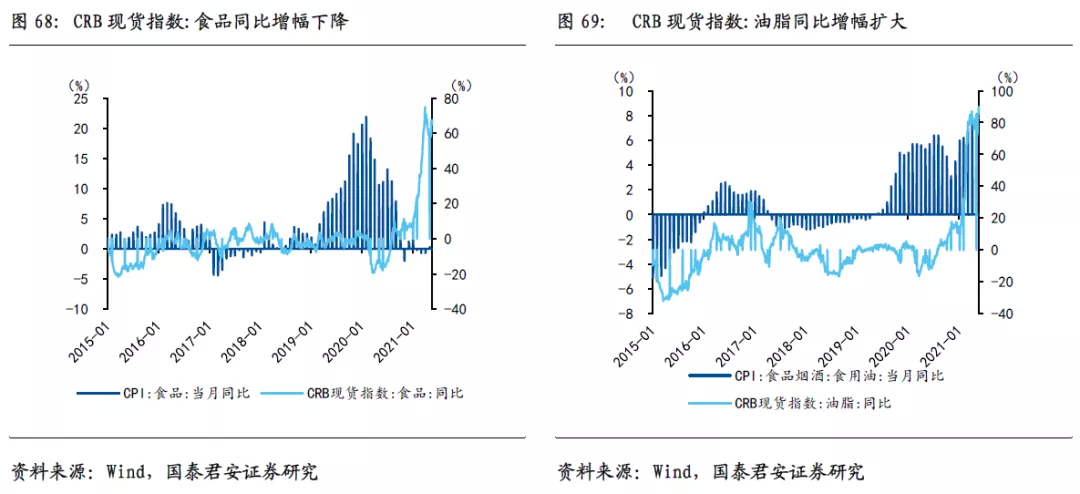

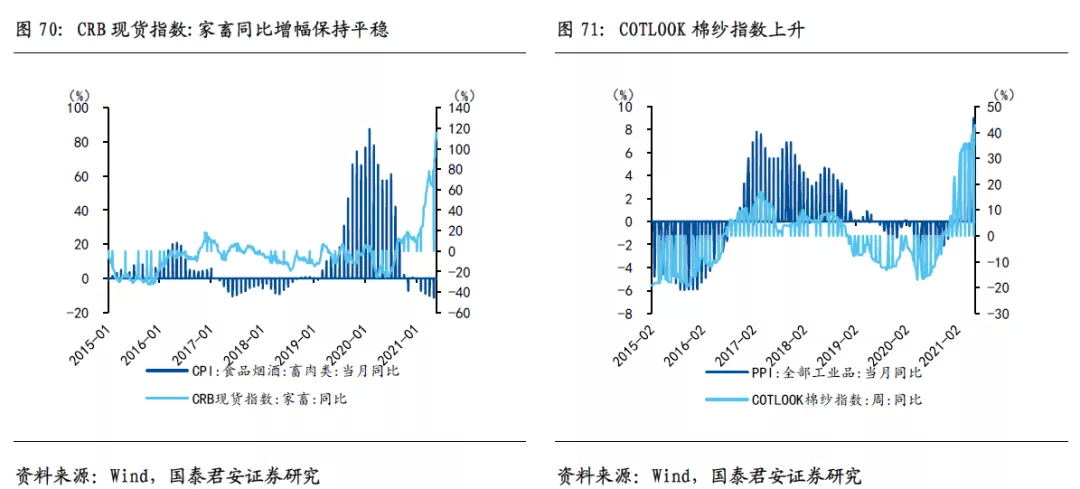

通胀:食品回落、工业品价格上升。食品价格方面,猪肉价格延续下跌,蔬菜价格大幅回落,且低于季节性均值。大宗商品价格方面,南华工业品价格指数同比涨幅有所上升。

金融:长端利率小幅上行,汇率转向贬值。利率方面,货币市场利率基本持平,流动性整体平稳。10年期国债利率、企业债收益率则小幅上行。汇率方面,人民币小幅贬值,美元兑人民币汇率周度均值突破6.4至6.42。

从需求端角度来看,餐饮业景气度回升,地产投资维持韧性、基建投资降温,出口延续高景气。

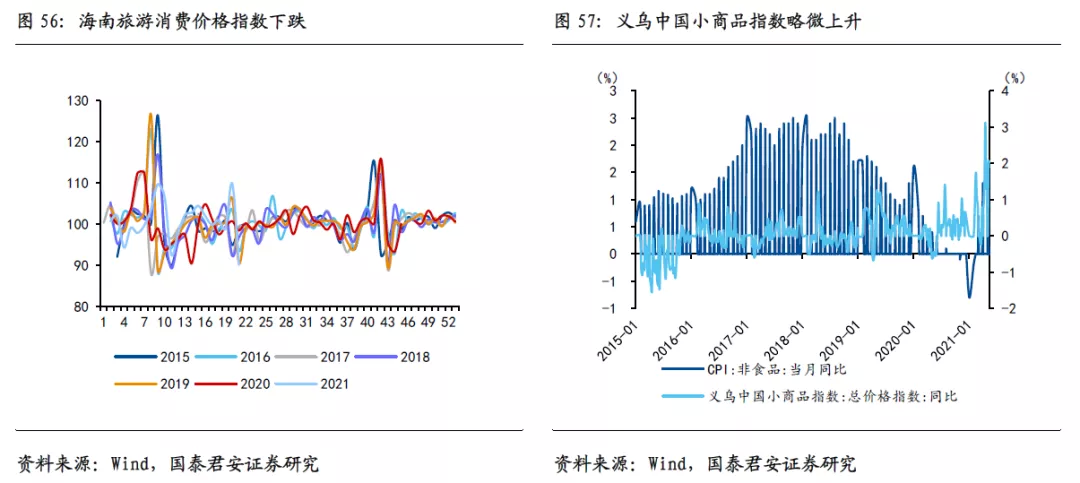

消费:餐饮业景气度回升。6月18日当周,地产销售降温,一、二线城市商品房成交面积增幅下降,三线城市降幅放大。餐饮消费跌幅减小。各类商品价格来看,珠宝涨幅有所回落,中药材小幅扩大,其余变化幅度不大。整体来看,消费景气度回落。

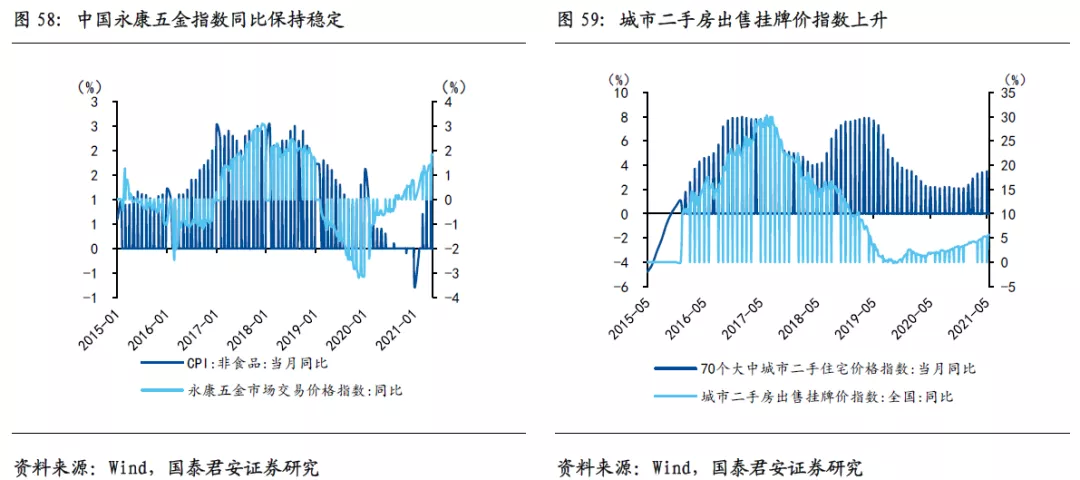

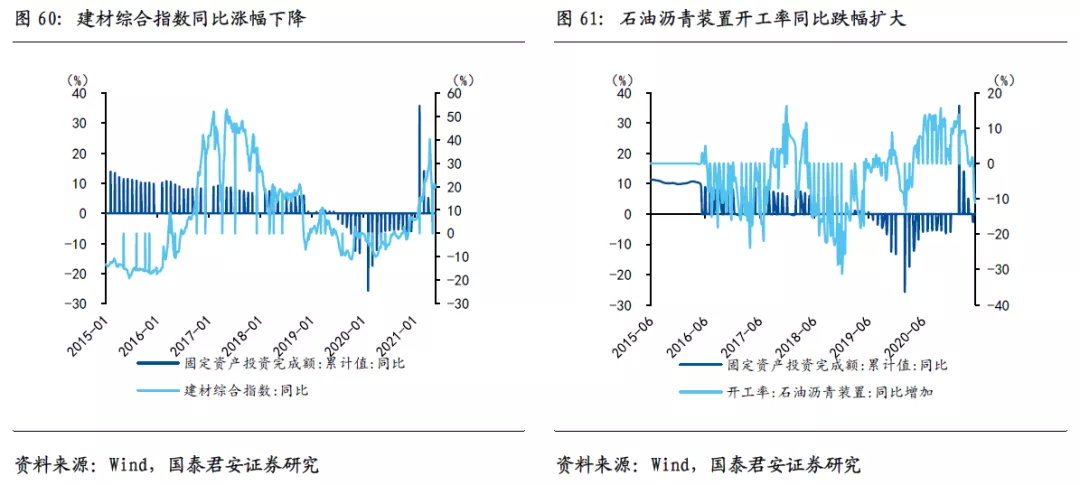

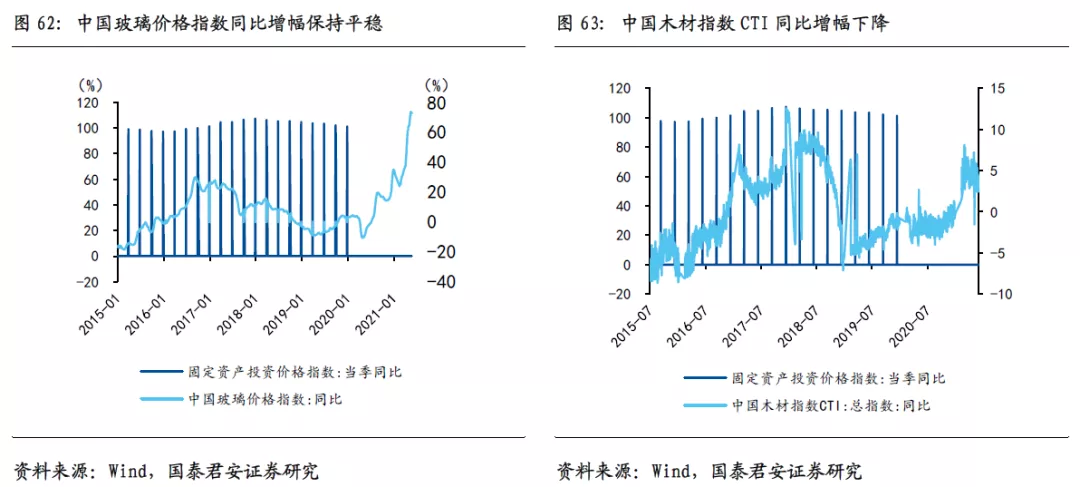

投资:地产投资维持韧性。建材、木材价格波动较小,绝对水平上看仍高于季节性均值,反映地产投资仍较强劲。沥青开工率同比回落,基建投资降温。庞源指数同比跌幅减少,混凝土产能利用率略微下跌。

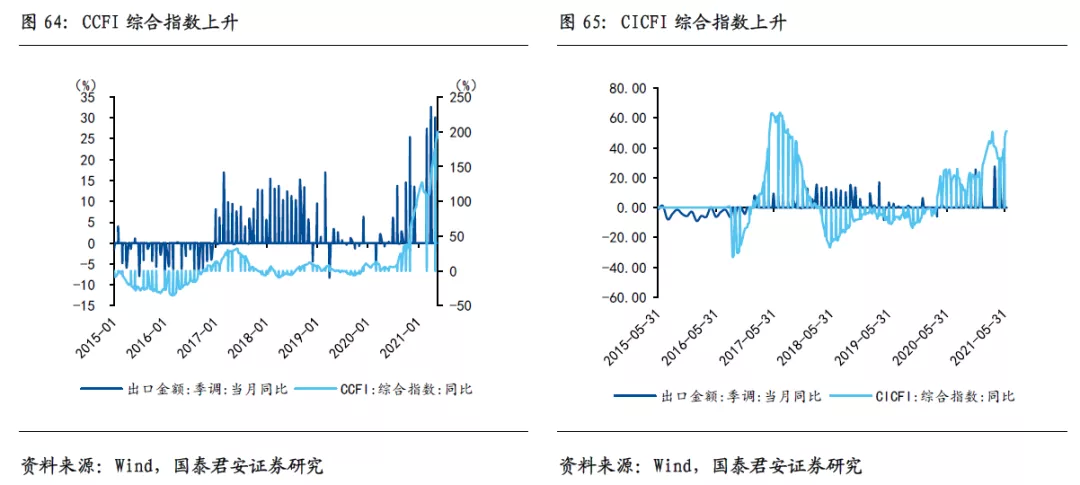

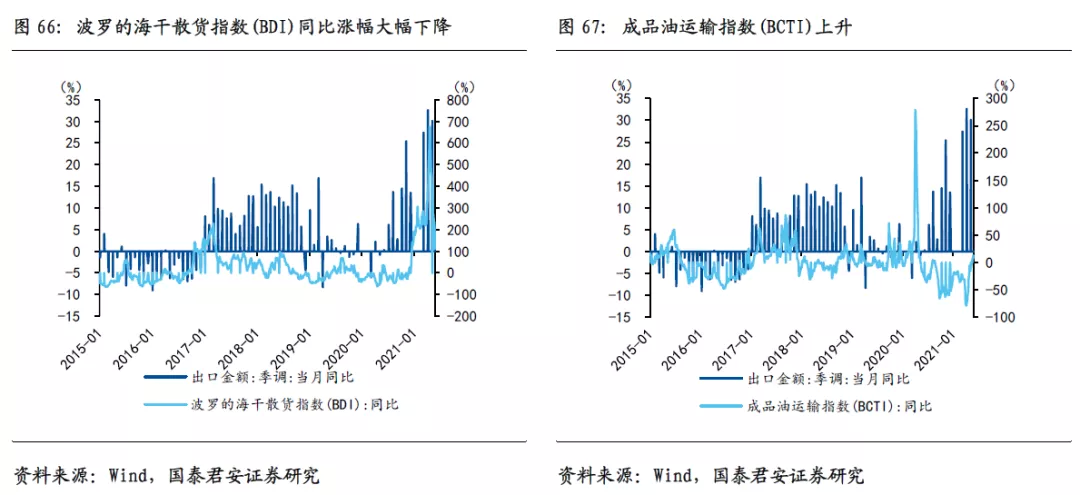

出口:外需高景气延续。沿海港口外贸货物吞吐量同比上升,反映了出口高景气。从舱位平均利用率来看,上海航运交易所欧美舱位基本保持满载。

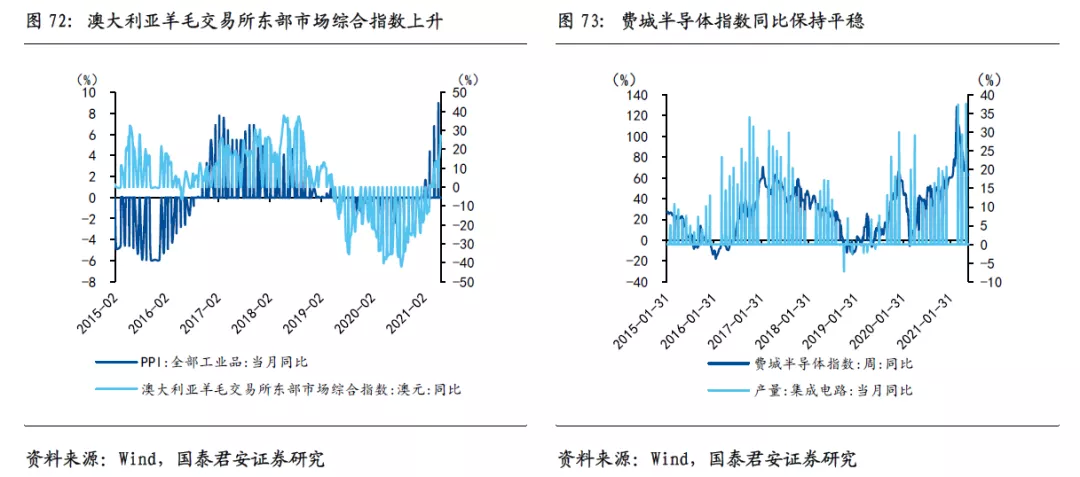

从产业链角度来看,农产品价格涨幅分化,黑色、能源维持稳定、石化上涨,有色下跌,电子产业高景气延续,汽车产业链有所下滑。

农产品价格涨幅分化:农产品价格涨幅分化,食品、油脂等涨幅扩大,豆粕、豆油、鸡蛋等涨幅回落。

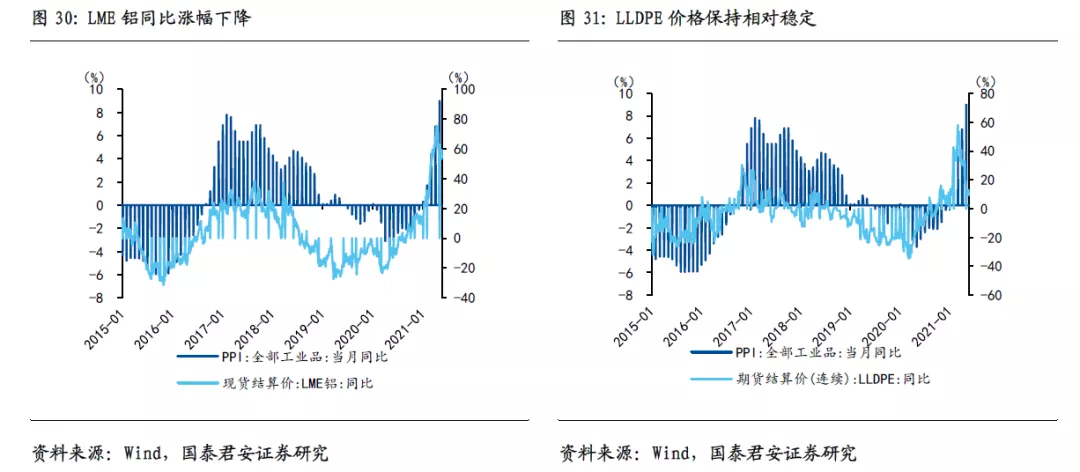

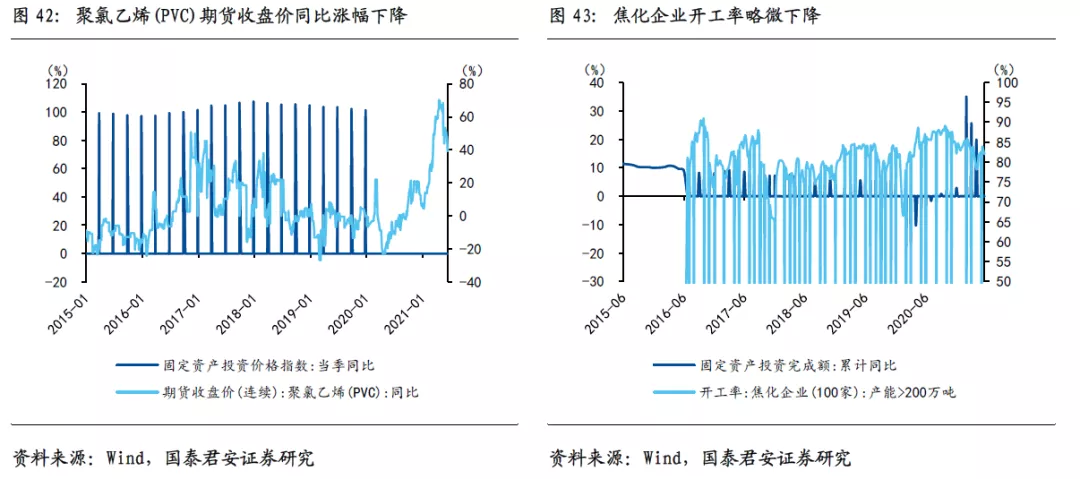

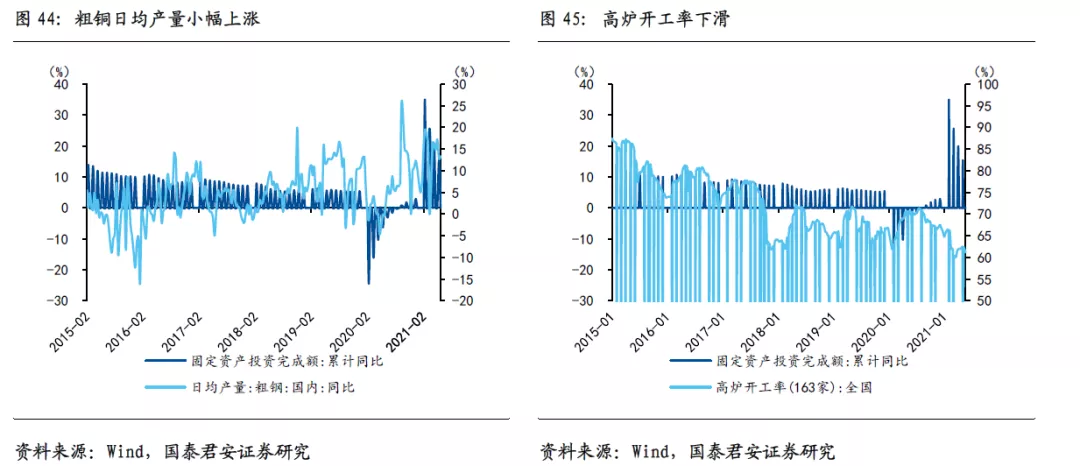

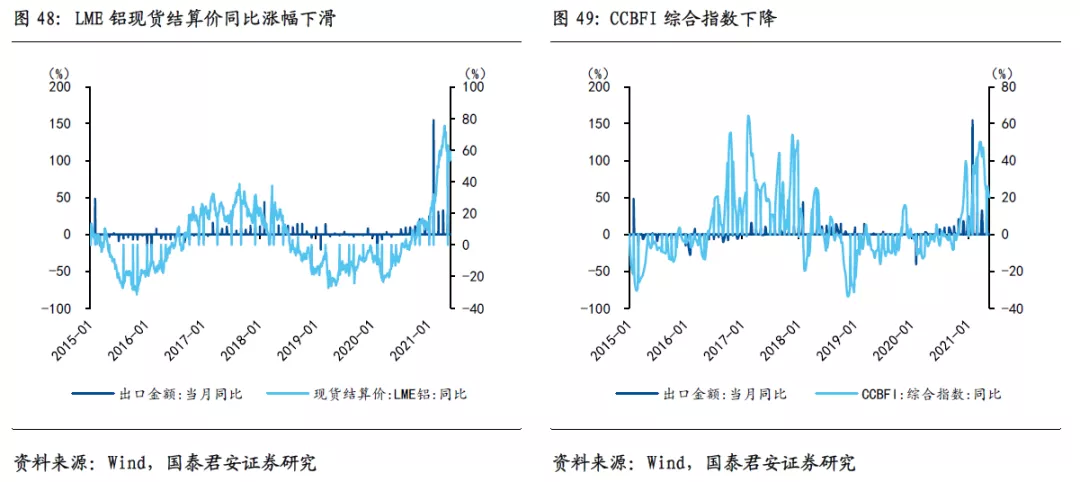

黑色、能源维持稳定、石化上涨,有色下跌:黑色产品、能源产品价格同比基本保持不变、有色产品价格涨幅收窄,石化产品普遍上涨。

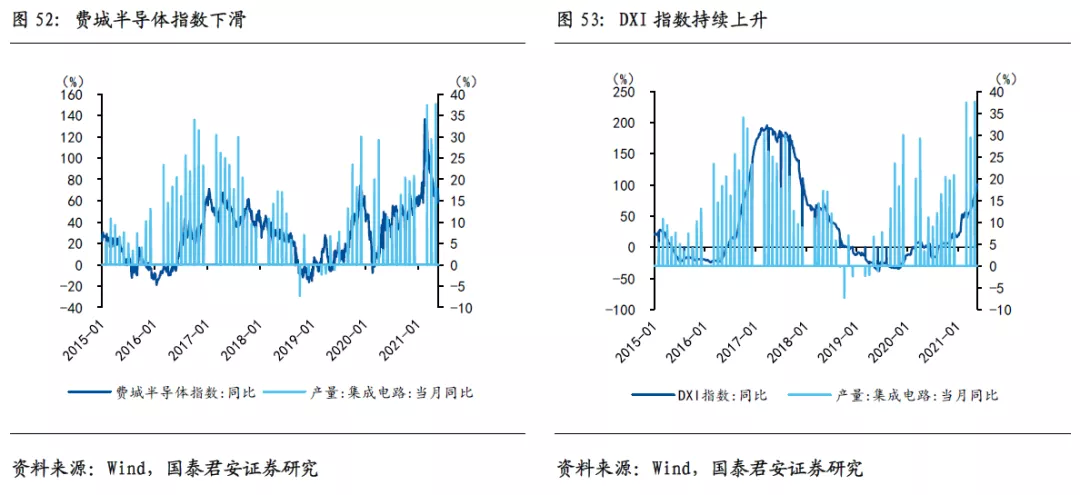

电子产业高景气延续,汽车产业链有所下滑:钢胎、半钢胎开工率均回落,汽车产业链景气度有所下降。电子产业链延续高景气,费城半导体指数涨幅、DXI指数涨幅扩大。

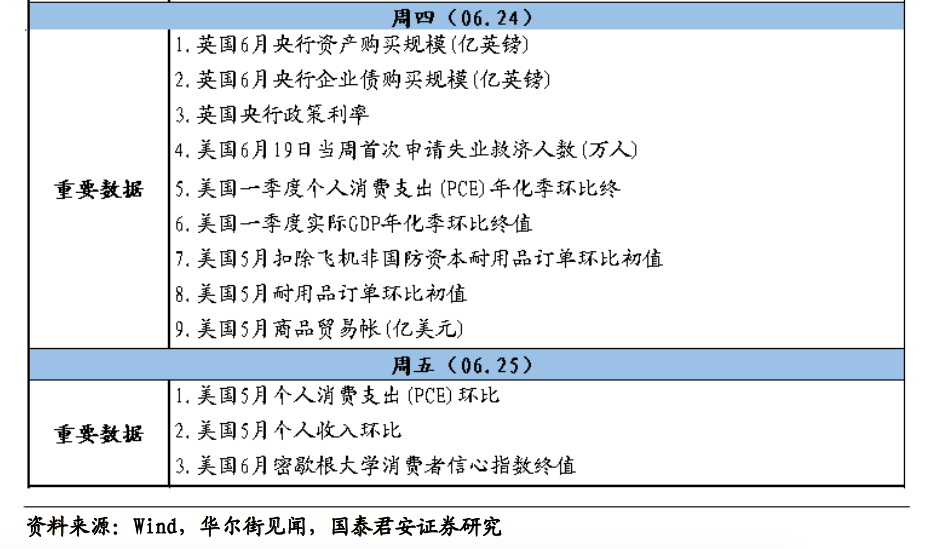

3. 下周关注

数据方面,下周中国公布LPR等数据;美国将发布5月成屋、新屋销售数据、个人收入、消费支出环比数据。6月19日当周初请失业金人数(万人)、5月耐用品订单等数据;欧元区将公布6月PMI数据;英国将公布其6月央行资产购买规模及政策利率等数据。事件方面,周一圣路易斯联储主席布拉德和达拉斯联储主席卡普兰参加“美联储周”的一次讨论,就经济前景发表讲话。周二美联储主席鲍威尔将在众议院听证会上作证。

4. 附录

(注:若无特殊说明,深蓝色线左轴,浅蓝色线右轴)

本文选编自“国君宏观研究”,作者:董琦、陶冶,智通财经编辑:张金亮。