摘要:千呼万唤,翘首以盼,美联储在6月17日半夜,终于给我们发来了最新的政策更新。看似什么都没变,实则暗流涌动!

鲍威尔的言外之意到底是什么?市场回了一张什么答卷?为什么说分水岭已经来临?

本文聚焦

1、什么都没变?那是因为你没听懂“弦外之音

2、藏不住的真心:会震出内伤,还只是“膝跳反射”?

3、“不要和美联储作对”,但怎么做才是对?

贝瑞研究声明:文中观点基于公开市场信息和历史数据形成,不作为直接投资建议,仅供交流,欢迎留言探讨相关话题。

PART1 什么都没变?那是因为你没听懂“弦外之音”

关于Taper,以后就看这个关键词

这次没有Taper。但鲍威尔已经第N次吐出了同样的关键词,这次也毫不意外,这个关键词叫substantial further progress(经济实质性的进展),而且人家还表示,当美联储决定改变路线时将会非常透明。所以,我们也别瞎猜,以后判读是否Taper,盯着美联储的文件搜索这3个单词就好。

substantial further progress!

substantial further progress!

substantial further progress!

重要的话打三遍。

也顺道给大家澄清一个概念,市场上有些人把Taper和缩表混着说,其实这两者是有本质区别的。Taper是减少购买资产,但还是买——比如昨天买100,今天买90,只要还在买,就是还在投放流量性、还在“放水”,只是变少了。缩表则是不仅不买资产,还要卖资产——这才是真正的回收流动性。

关于加息:加息是假,收紧是真?

加息是假的。首先字面上看,美联储是提升了IOER(超额存款准备金利率)和ONRRP(隔夜逆回购协议利率)各5个基点。

但这算加“息”吗?不,因为此“息”非彼“息”。

我们常说的加“息”,指的是联邦基金利率,而IOER和ONRRP只是联邦基金利率的上下限。这次把上下限都提完后,依然都落在0%-0.25%的区间内,那在上下限中间跑的联邦基金利率自然也还会落在0%-0.25%,这就和之前一样。所以大家也可以看到,市场上绝大多数观察者都斩钉截铁道:“没有加息”!

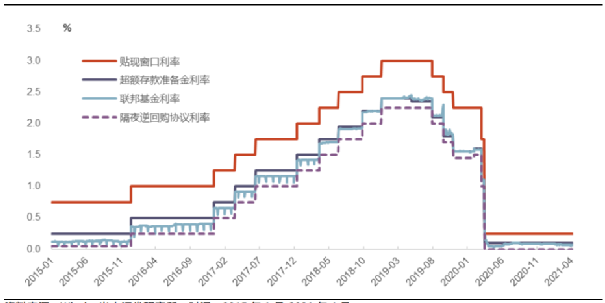

联邦基金一直在IOER和ONRRP中间。数据来源:wind,光大证券研究所,贝瑞研究

顺便说一下,一般美联储的动作顺序是这样的,先Taper、后加息、最后才缩表,所以在Taper都还没影的时候,谈加息确实为时过早。

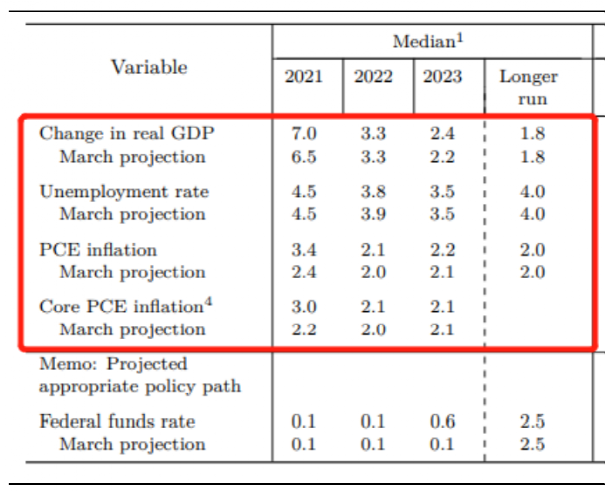

不过,加息虽远,收紧货币却不全然是捕风捉影。从点阵图(显示FOMC委员们对联邦基金利率的预测)来看,预测在2022年开始加息的委员人数已经升至 7 人(3 月开会时是 4 人);预计在 2023 年开始加息的委员人数升至 13 人(3 月开会时仅为 7 人)。这一加息“预期”的改变,至少暗示了美联储收紧货币的节奏可能比之前要快。

关于通胀,口风有了一点点不同

声明虽然提升了GDP预期,对就业保持乐观,还删除了疫情施压经济的表述,甚至说受大流行负面影响的行业显示出反弹迹象,导致通货膨胀上升,但,仍咬定这些影响应该是“短暂”的。

数据来源:美联储、中银证券、贝瑞研究

不过听话要听“弦外之音”。仔细琢磨字里行间,可以发现鲍威尔的话风显然没有过往坚决了——“未来几个月我们仍可能看到更大的通胀压力,然后才会缓和” “通胀可能比我们预期的更高更持久” “如果通胀预期过高,将准备调整政策”……也算为后续美联储加快货币收紧速度,给市场先打了一针预防针。

纵观全会,鲍威尔就像抄了国内政策的作业,意思大致等于国内常说的那个金句——不急转弯,但还是要转弯!

PART2 藏不住的真心:会震出内伤,或只是“膝跳反射”?

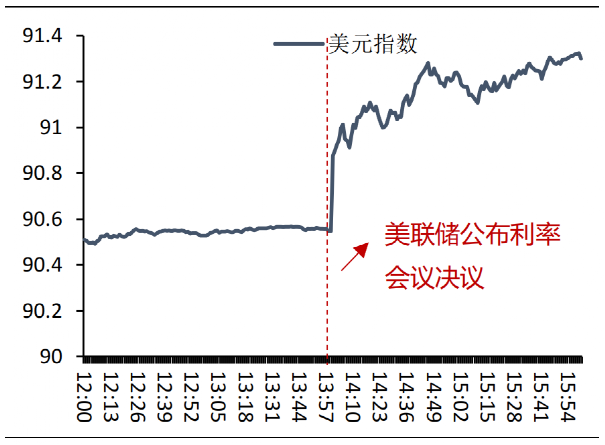

比如,在鲍威尔新闻发布会过程中,美元指数大幅上涨近 1%——

数据来源:wind、每日经济新闻、贝瑞研究

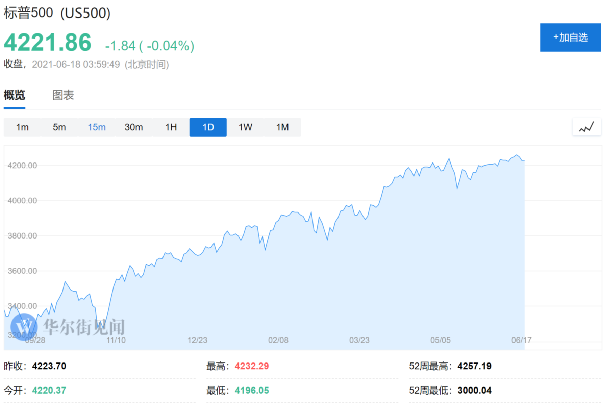

美股三大指数均一度跌超 1%,随后跌幅收窄——

数据来源:华尔街见闻、贝瑞研究

PART3 “不要和美联储作对”,但怎么做才是对?

这次FOMC虽然在政策上没有实质的转向,但从美联储内部对Taper开启的讨论、对经济和通胀的态度变化,以及加息预期的调整等种种迹象,都不断提醒着我们,政策已经到了转向的临界点。

作为全球市场的投资者,有句话说再多遍也不嫌多——“不要和美联储作对”(Don't fight the Fed) ,但问题是,我们要如何顺着美联储的势头做投资呢?下面提供三个个人判断。

第一个判断,随着疫苗接种、经济恢复和通胀回升,史上最强的美元放水或许行将结束。曾经靠着流动性推升估值的资产,如超高估值的科技股、美债、加密货币等,很可能即将迎来回调。

第二个判断,黄金是个复杂的资产。短线看,随着美元收紧预期带来美元走强,直接导致了黄金的利空,当天金价“膝跳反射”式的跳水正和这个惯性思路有关。

但论及本质,金价其实是真实利率的反比(因为真实利率是黄金投资的机会成本)。真实利率越高,则黄金价格越低。

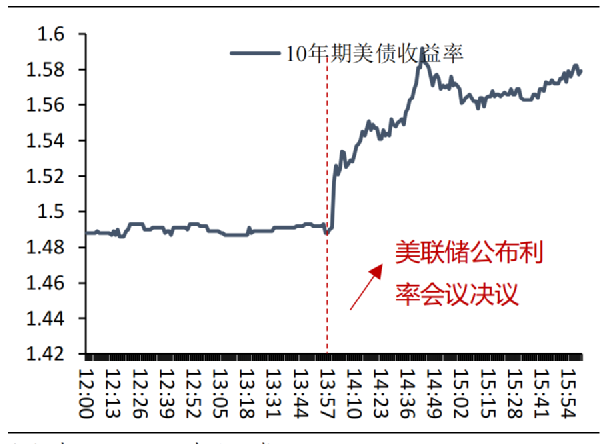

而真实利率=名义利率-通货膨胀率,其中可以粗暴地把十年期美债收益率当成名义利率。

也就是说,未来的金价,既不能简单盯着通胀,也不能简单盯着美元。而要看十年期美债收益率和通胀谁涨得更快。如果十年期美债收益率涨得快,那黄金就要避一避。如果是通胀一直超预期,那黄金就还能继续冲。

你如果对黄金投资感兴趣,前几天贝瑞还为大家推送了贝瑞研究分析师John Doody的黄金研究文章,里面还提到了→ 金价近期的一个不可忽视的助推,本文篇幅所限没有展开,推荐大家可以再读一读!

第三个判断,或者说是建议,即无论何时,美元资产对国内投资者的资产组合来说,往往都是个不错的对冲。对冲人民币、对冲A股、对冲黄金、对冲油价……我相信你懂我的意思。

本文选编自“Stansberry贝瑞研究”,作者:Qingfan Wu,智通财经编辑:张金亮。