美国银行经济学家Alex Lin在6月17日发表的报告中写道,随着5月核心消费者物价指数(CPI)同比上涨3.8%,人们必须评估加速通胀的因素有多少是暂时性的,又有多少会在中期内持续下去。

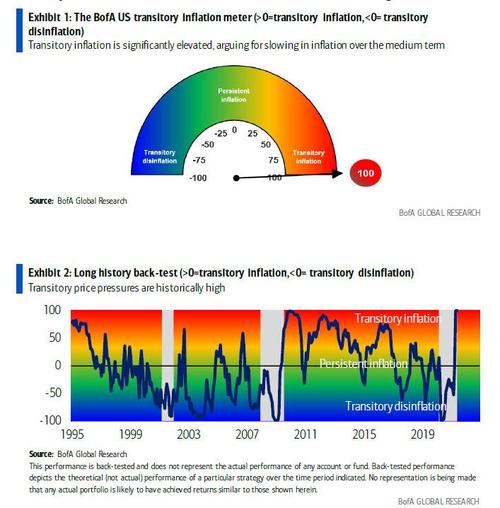

为了更好地进行讨论,他介绍了该行的美国“暂时性通胀”指标。该指标目前处于历史高位,“表明2022年有很大的回调空间。” 这也证实了该行上个月的看法:美国目前正处于短暂的恶性通胀时期。

美银首席投资策略师Michael Hartnett上月底表示,2021年的美国经济与1967-69年的恶性通胀时期最像,当时美国巨额预算赤字导致利率上升,美联储保持超宽松的货币政策,通胀率升至多年高点。

事实上,早在5月初时,美银就在研报中指出,财报季迄今,企业财报电话会提及“通胀”一词的次数同比已翻了两番,自上周来同比更飙升近800%,这“至少表明未来将出现‘短暂的’恶性通胀”。

Alex进一步解释道,经济学家长期以来一直试图区分暂时的和持续的通胀。许多地区联邦储备银行已经制定了自己的替代指标,可以通过这些指标来衡量暂时性通胀。基于调查的通胀预期可以提供另一个关于暂时性通胀的重要观点,即消费者和经济学家的看法。美国银行的美国暂时性通胀指标使用了 11 种不同的估计值来说明所有这些信息:

1. 核心个人消费支出(PCE)物价指数减去达拉斯联储的PCE物价指数截尾均值

2. 核心PCE物价指数减去旧金山联储的周期性核心PCE物价指数

3. 核心PCE物价指数减去旧金山联储的PCE物价指数均值

4. 核心CPI减去克利夫兰联储的CPI截尾均值

5. 核心CPI减去克利夫兰联储的CPI中值

6. 核心CPI减去亚特兰大联储的粘性CPI

7. 核心CPI减去亚特兰大联储的粘性核心CPI

8. 核心CPI减去纽约联储的基础通胀指标--完整数据

9. 核心CPI减去纽约联储的基础通胀指标--仅含价格

10. 专业预测者调查(SPF) 1年期CPI预期低于10年期CPI预期11. 密歇根大学消费者1年的通胀预期低于5-10年的预期

对于每一个估计值,考虑到它们可能在不同的水平上呈现趋势,这些差值会被所涉及指标之间的历史平均差值进一步调整。例如,从1995年到2019年,旧金山联储的周期性核心PCE物价指数同比增长2.66%,而核心PCE物价指数平均同比增长1.72%,两者之间存在94个基点的历史差值。美国银行认为,这并不反映暂时性的通胀,因此必须根据实时差值进行调整。

然后,该行对这11个估计值取一个简单的平均数,并计算到2020年2月(即大流行开始之前)这一平均数的分布。美国银行的短期通胀指标是基于每个数据点相对于该分布的位置。最左侧尾部(例如2020年4月)的仪表板得分接近-100,分布的中位数得分为零,最右侧尾部的得分(就像我们在5月看到的)接近+100。

在这样的背景下,美国银行宣称,其指标目前处于历史高位,但显示明年有很大的回调空间。它还表明,通胀——无论是永久性的还是暂时性的——从未上涨得如此之快!简言之,就是恶性通胀。

知名财经博客指出,如上所述,美银通胀指标本身并没有给人一种持续通胀的感觉,只是在更广泛的核心通胀方面有偏差。尽管如此,隐含的“持续”(非暂时性的)趋势与暂时性通胀一起上升,核心PCE物价指数达到2.3%,核心CPI达到2.5%。对美银经济学家来说,这“表明随着暂时性通胀压力的缓解,核心通胀率很可能会稳定在美联储2%的目标之上。”

Alex同时表示,短期通胀指标高企表明,持续的通胀趋势可能远低于当前的核心通胀数据。因此,当暂时性因素在中期逐渐消退,通胀可能会急剧放缓。

那么,应该如何追踪关键数据来评估持续通胀的风险?美国银行推荐了三个因素:

• 粘性通胀指标:这些是通胀的组成部分,波动性往往较小,更多地受商业周期影响。最大的是业主等价租金(OER)。5 月份 OER 环比加速升至 0.3%,恢复大流行前的趋势,因此预示着重返通胀目标水平。

• 工资:工资上涨将带来更大的通胀压力。供应瓶颈和劳动力短缺支撑了近期的工资增长。虽然随着这些限制在今年晚些时候缓解,工资可能会有所趋缓,但美银预计到2022 年底工资增长将加快,就业成本指数同比增长超过 3%。

• 长期通胀预期:不断上升的预期将使暂时性通胀变为永久性的。价格再三上涨能够刺激通胀预期。密歇根大学 5-10 年通胀预期在 5 月份达到 3.0%,为自2013 年以来的最高水平,然后在 6 月份初步调查中回落至 2.8%。在专业预测者调查指标和基于市场的指标(例如 10 年盈亏平衡通胀率等)中也看到了类似的变化。

电影《大空头》的原型人物MichaelBurry几个月前曾频繁发布推文警告,美国正在一步步变成魏玛共和国:贫富悬殊、投机狂潮、垃圾公司、美元“坠入深渊”。在他看来,2010-2021年是恶性通胀的孕育期,类似于魏玛的1914-1923年。

美国知名经济学家、ShadowStats.com创始人威廉姆斯(John Williams) 近日也在USAWatchdog.com的一档节目中表示,美联储已经把自己置身于两难境地,面临的选项只有 “通货膨胀或内爆”。他认为,美国最终会陷入恶性通胀的经济崩溃。由于美联储一直在以前所未有的速度印钱,基本上同比增速达到了75%,而正常情况下同比增速仅为1%或2%。因此,爆炸性的货币供应将导致通胀达到4%或5%的范围,而且“很快会达到每年10%的范围……美联储已经失去了对通胀的控制。”

本文选编自 “JT²智管有方”,编辑:言一;智通财经编辑:楚芸玮。