摘要:通胀数据不断创下历史新高!通胀预期连破纪录!黄金价格却在今日创下本月新低?在美联储议息会议决议明日即将新鲜出炉之际,如今暂时的走低对于投资者来说意味着什么?是金价进一步走高之前的机会?还是红灯预警?

本文聚焦

1、50年间,三场风暴助推金价登上“王者之位”

2、黄金牛市背后助推力量能否持续?

3、黄金即将王者回归?

贝瑞研究声明:文中观点基于公开市场信息和历史数据形成,不作为直接投资建议,仅供交流参考。

自新冠疫情以来,美联储无休止的大规模撒钱已经使得通胀愈演愈烈。一系列高通胀数据公布后,尤其是今天公布的5月PPI再度创下历史记录,通胀预期不断上升,再加上加密货币行情受到打击,市场避险情绪助推黄金价格不断高涨。

然而随着美联储议息会议决议明日即将新鲜出炉,本周以来,黄金现货的价格不断走低,今日甚至跌至了本月以来的的最低价1,860.25美元,预示了在一系列高通胀数据后,加息时间可能会提早的市场预期。

那么,如今暂时的走低对于投资者来说意味着什么?是金价进一步走高之前的机会?还是红灯预警?

PART1 50年间,三场风暴助推金价登上“王者之位”

让我们先退几步,回看黄金在过去50年所经历的风雨......

自1971年尼克松废除金本位制后,黄金与美元之间的挂钩正式解除。50年间,黄金价格被不断推高,从每盎司 35 美元的固定汇率上涨了近 5400%,到如今每盎司1900美元左右。

究竟是什么推动了黄金价格的上涨?

是黄金被发现了新用途吗?

除了一半被用作珠宝、电子产品(导体)和牙科(填充物和牙冠)之外,黄金的任务与加密货币正好相反,是作为财富的实物储存,以保护所有者在通货膨胀中的购买力。

其实另有原因......

让我们先来看一张图:

通胀预期下,不可错过的几大黄金投资机会!

(根据网站 www.usinflationcalculator.com的数据,经通胀调整后,1971 年黄金 35 美元的价格应为 233 美元)

在过去的 50 年里,黄金已经完美完成了它的任务——黄金的收益超过了美元的贬值

从图中不难发现,50年间,有三股神奇的力量助推黄金走高登上了“王者之位”,而其中最近的一次便出现在去年八月份,带领黄金冲上了2000美元大关,创下了历史新高。

那么,这三股神奇的力量究竟是什么?

答案来了!

50年间,三个主要的经济风暴期推动了金价走高:

1971 年至1981 年:两个主要因素使黄金在 1980 年 1 月达到创纪录的850 美元/盎司。第一,1973 年石油禁运造成滞胀,大大减少了美国的石油供应;第二就是美国为越南战争所付出的代价——宽松的货币政策和财政赤字加剧。

2001 年至 2011 年:30 年后,宽松的货币政策再次发挥作用——互联网泡沫破裂后,美联储不得不降低利率以救市。随之而来的 2008 年金融危机导致货币政策进一步放宽松,赤字支出加剧以抵消对美国经济的影响。在此期间,黄金在 2011 年 9 月达到 1,895 美元的峰值。

2016 年至今:超低利率加上2017 年减税造成的赤字开启了黄金最近一轮的上涨。此后,2020 年受新冠疫情影响,美国政府大规模经济刺激计划加速了黄金的牛市。如今,拜登政府出台超过2万亿的基础设施投资计划,财政赤字飙升(美国财政部10日公布的数据显示,2020年10月1日-2021年5月30日八个月间,联邦政府财政赤字飙升至2.06万亿美元,比上一个财年同期的1.88万亿美元赤字相比,增幅近10%)。而为了弥补过去几年长期低于2%的通胀率,美联储也希望看到高于其每年 2% 的长期目标的通货膨胀率。

PART2 黄金牛市背后助推力量能否持续?

去超市转转就能看出来,通货膨胀是真真切切地已经来了。没什么特别的,这就是一个“钱太多,货太少”的故事。

对冲恶性通胀,关注这几个贵金属投资机会!

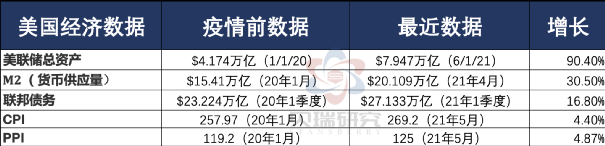

让我们来看一看近来的几个关键数据:

(为了避免与一年前大流行的低数据相比的“基数效应”,我们使用稍早的数据,2020年1月作为基础。)

美联储总资产:和大多数公司一样,美联储也有一份资产负债表。不过不同的是,美元是美联储的负债,而债券则是美联储的资产。通常来说,为了给经济注入流动性,美联储从商业银行购买资产,这时,货币就通过记入商业银行账户的账簿被“印出来了”,财政部的债务便被“货币化”了。自 2020 年初以来,美联储购买的总资产增长了 90.4%……都是用这些“无中生有”的货币购买的。

M2 (货币供应量):M2 是经济中货币和近现金资产的总和。自 2020 年初以来,它增长了 30.5%。还是那句话,太多的钱和太少的商品,结果只能是更高的价格。

联邦债务:自 2020 年 1 月以来,联邦债务在短期内增长了 16.8%。虽然财政部的债务不计入货币供应量,但 1,000 美元现金和 1,000 美元国债之间没有实际区别,后者可以出售并随时转换为现金,所以也应该被记入。

价格指数:商品价格也上涨了,就像我们之前说的,去超市转转能发现了。上周发布的 2021 年 5 月CPI上涨了5%,创下了2008年以来的新高。今日发布的5月生产者价格指数(“PPI”)又爆表,同比上涨 6.6%,再次创下了历史记录。

这两个价格指数表明通货膨胀已经真的不能再真了!

历史经验(1970年代)告诉我们,一旦通胀出现,就很难再让它消失。

当然你可能会说:“那就提高利率呀,这样通胀不就可以被改善了吗?美联储钱主席保罗沃尔克在 1980 年代初期不就这么做了吗?”

对,也不对。

虽然两位数的利率确实阻碍了经济的刹车,但随之而来的便是经济衰退。而随着 2022 年大选的到来,拜登政府不希望经济放缓,美联储主席杰罗姆鲍威尔公开表示他接受近期通胀率上升。

PART3 黄金即将王者回归?史上最好月份来袭!

看到这里,大家应该都有答案了吧?

从前面提到的经济数据来看,目前美国的经济形势为金价上涨提供了一场不可多得的顺风。

然而,除此之外,还有一个不可忽视的助推——贵金属最强季节即将到来。

先来看一张图:

我们在图中可以看到,2000年以来,每年黄金达到最高价的时间通常在每年的9 月、12 月和1月等购买礼物频繁的节日集中期触及高点。

在美国和欧洲,送礼季节是12月的圣诞节;

排灯节是印度历的新年,根据印度农历的日期,为期五天的假期通常在 10 月或 11 月;

在我们中国,农历新年通常在 1 月 21 日至 2 月 20 日之间。

在这些年度事件之前的几个月中,黄金购买量增加,通常会将其价格推高至如上图所示的9月、12月和1月的年度峰值。

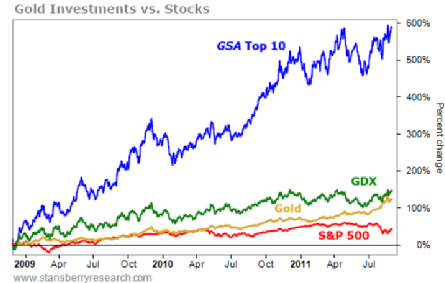

如果你关注了贝瑞研究的贵金属系列投研,你会发现,我们覆盖的Top10黄金投研表现优于所有其他黄金投资。

看看我们的历史记录,2008年量化宽松3年后,我们的黄金Top10投研(蓝线)与标普500的走势对比:

可以看到,标普500仅上涨了37%,而贝瑞黄金Top10(蓝线)投研的数字是601%。

那么,在此通货膨胀初露头角,黄金季节性需求高峰即将开始之际,金价王者归来可能也只是一个开始!

本文选编自微信公众号“Stansberry贝瑞研究”,作者:分析师John Doody;智通财经编辑:曾盈颖。