最近一年来,在“碳达峰”“碳中和”目标渐行渐近的背景下,涵盖资源可持续发展这一要素的ESG投资理念也随之越来越火了。

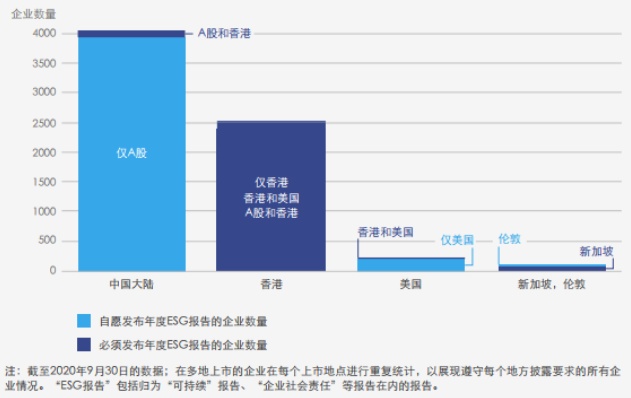

据《ESG报告:助力中国腾飞聚势共赢》白皮书披露,截至2020年年中,总共有1021家a股企业发布了ESG年度报告,远超于2009年的371家。在这其中,有130家a股企业同时在香港上市,而企业在香港则必须发布ESG报告。

要知道,在国内A股市场发布ESG报告属于强制性和自愿性并存的状态,因此从越来越多的A股企业自愿发布这一报告可知,ESG这一投资理念目前也正在逐渐被市场认可。

值此之际,头部房企旭辉控股(00884)也于6月11日发布了2020年ESG报告,向外界展示了其在ESG投资上的布局成果。

据智通财经APP了解,在这一份ESG报告中,旭辉控股披露了该公司在环境、社会及公司管治等领域的实践与成效,并总结了公司推进绿色环保实践的阶段性成果,比如大力建造和推广绿色建筑,积极尝试装配式建筑,打造透明工厂等等,进而成为众多房企参与“碳中和”实践的新样本。

接下来,不妨从这一份报告出发,借由时下最火的ESG投资理念来探讨一番——在房企中一直倡导“长期主义”的旭辉未来的投资价值应该如何看待?

ESG正成为企业的核心价值指标

说起“ESG”(Environmental Social and Governance)来,大众的脑海中通常都会浮现环境、社会、公司治理这三大词语。

事实上这样理解也没错。它是环境、社会和治理的缩写,是一种关注环境、社会、公司治理绩效而非仅仅财务绩效的价值理念、投资策略和评价工具。简单来说,ESG也就是社会责任投资中投资决策的重要考量因子,是来衡量企业发展的可持续性关键因素。

如果这还不够形象的话,我们再来看几组例子。

比如说,獐子岛的扇贝虽然可能游回来了,但却因为频频发生的“扇贝跑路事件”,股价和名声再也回不来了;而红黄蓝本是属于彩虹的颜色,却又因为“虐童事件”成了所有人眼中的“黑色”,促使家长再也不放心孩子去红黄蓝上学了...

诸如上述这些发生“黑天鹅事件”的公司,即使盈利和预期空间表现不错,但大部分投资者一听它们名字之后还是会选择望而却步,这是为什么呢?答案也很简单,因为这些公司“风评”不好,股价或面临十分严峻的考验。

说到这,大家应该也就明白了ESG的重要性了。对于企业而言,环境,道德等非财务领域上的风险也是大众投资中不可忽视的重要风险,而这也是社会责任投资的精髓所在。

鉴于此,旭辉控股在ESG投资的布局上,也在一定程度上体现其作为龙头房企的对客户、对投资者、对社会负责的企业责任感,具体如下:

一方面,由于旭辉身处房地产领域,所以该公司的ESG布局最主要体现在于其对产品的打磨上。

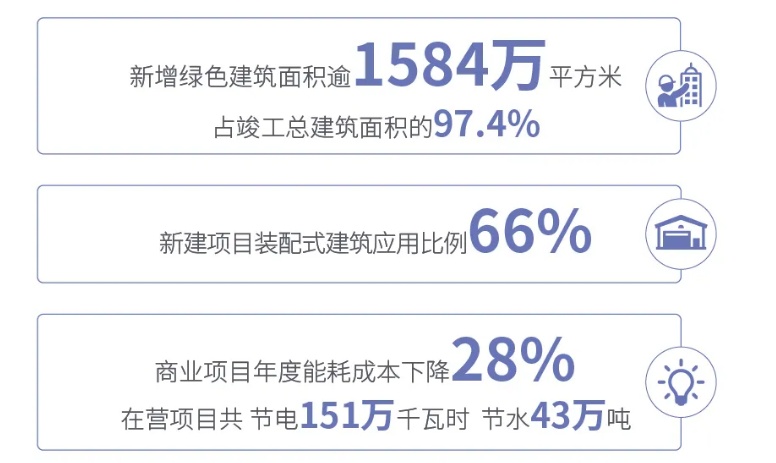

目前旭辉大力建造和推广绿色建筑,并且尝试装配式建筑,打造透明工厂,实现绿色升级。具体而言,旭辉要求所有住宅产品必须至少满足绿色建筑一星设计标准,所有新获取商业综合体项目必须满足绿色建筑二星设计标准,高端项目力求达到绿色建筑三星认证标准,并鼓励满足LEED、WELL等国外权威评级相关要求。不仅如此,旭辉还在建造过程中大力推进装配式建筑,2020年,旭辉装配式建筑应用率已占到新建项目的66%,远高于国家提出的30%目标。

而除了在积极推进“绿色升级”之外,该公司在产品服务上,也不断推陈出新,形成独特IP。

据了解,基于对人们健康需求提升的洞察,旭辉在2020年发布了第七代产品CIFI-7,并联手阿里推出HUMAN智慧健康生活2.0操作系统,研发升级旭辉绿色健康智慧产品体系——HUMAN智慧健康生活2.0。与此同时,还升级客户服务体系至“悦心服务2.0”;推出“悦居焕新·点亮行动”为老旧小区归家动线进行点亮、翻新和美化,营造回家的仪式感与幸福感;打造“37℃社区”,为消费者打造有温度的社区氛围。

另一方面,在承担社会责任这一方面,旭辉还勇担社会责任,深耕公益慈善事业。

具体而言,自成立以来旭辉就积极投身慈善事业,并形成了捐资助学、绿色环保、抗疫救灾、精准扶贫四大公益领域。2020年,旭辉成立“旭辉公益基金会”,致力于通过专业机构运营,为社会贡献力量。截至2020年底,旭辉当年公益慈善捐助1.16亿元,累计捐赠已超5.2亿元。

基于上述在ESG的布局上,旭辉的社会责任投资价值已然体现得淋漓尽致了,并且已经逐步符合ESG投资者的“择股观”。

低利率、长久期,引领绿色债券发行

事实上,从短期效果来看,凭借在可持续发展的绿色建筑上的突破,旭辉已经抓住了绿色债券发行的热潮。

众所周知,近年来,在“房住不炒”的指导思想下,房地产行业迈入严监管时代,行业利润规模增速开始逐渐放缓。这还不算,在去年的“三道红线”、“集中供地”等新政压力下,房地产企业的融资环境进一步收紧,各大房地产商面临着前所未有的转型升级压力及挑战。

与此同时中央在“十四五”规划中已经明确提出了“碳达峰、碳中和”两个阶段奋斗目标。另据七部门联合印发的《绿色建筑创建行动方案》指出,到2022年,城镇新建建筑中绿色建筑面积占比将达到70%,星级绿色建筑持续增加;各地要积极完善绿色金融支持绿色建筑的政策环境,推动绿色金融支持绿色建筑发展。

在这两个方面因素的共振下,发行绿色债券已经成为了当下房企们心照不宣的融资新渠道。

据相关数据披露, 2021年一季度绿色债券发行规模同比上升超过一倍,共1168亿元。截至5月末,房企海外绿色债券融资总额达278.38亿元,是2020年全年海外绿债发行总额的1.65倍。绿色债券发行逆市上升,表明其作为绿色金融中重要的融资途径,已逐渐成为房企融资的新渠道。

而需要指出的是,凭借绿色指标的不断突破,旭辉所发行的绿色债券中也大获好评,获超额认购。

例如,2020年7月,旭辉首次发行合计5亿美元、利率5.95%的5.25年期境外绿色债券,获评标准普尔绿色债券E1最高评级,并作为首个内地房企获得香港品质保证局(HKQAA)颁发的“绿色金融发行后阶段”证书。此外,该绿色债券还被港交所“可持续及绿色交易所(STAGE)”收录,成为“绿色交易所”首批企业中唯一的中国内地房企。

首笔绿债的成功发行,不仅代表旭辉践行绿色经营理念已获得资本市场的高度认可,也将使旭辉更加受到绿色相关主题投资人的青睐,从而为旭辉融资渠道的拓宽带来实质性的助力。据悉,在该笔绿债的峰值认购订单中,绿色投资人的占比高达55%。

此外,这一优势也在今年得以延续:5月,旭辉再次发行总额5亿美元的绿色债券,利率低至4.45%,最长年期为7年,创下了旭辉境外美元债发行最长期限的纪录,进一步优化公司财务结构,并不断筑宽财务护城河。据了解,该笔绿色债券也获得了较高认购率,认购倍数为4倍左右。

营收、利润齐增,长期发展看好

如果说绿色债券大获超额认购是旭辉布局ESG带来的短期效果,那么这一布局动作带来的长期效果又是什么呢?

从这一份报告披露的数据来看,旭辉大抵是用不断攀升的营收表现和规模面积等核心财务数据做出了回应,如下:

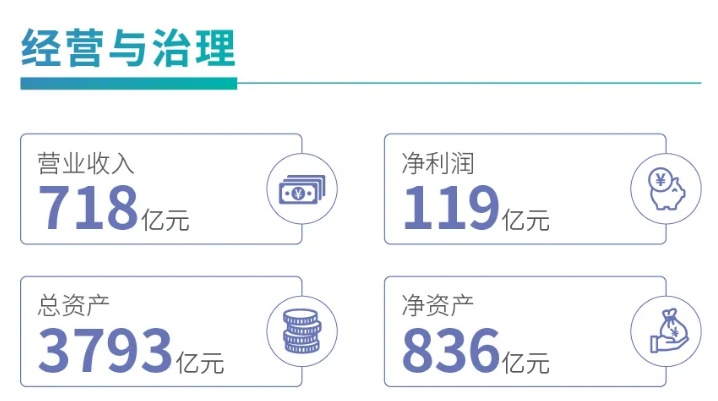

经营业绩上,2020年,该公司营收和净利润双双增长——实现营收为718亿元,同比增长27%;净利润为119亿元,同比增长29%。而资产方面,截至2020年底,该公司的总资产为3793亿元,同比增长16.8%,净资产增长为为836亿元。

规模面积上,2020年旭辉利用多元拿地方式,包括招拍挂、收并购、旧城改造等方式,新增60个项目,促使土地储备面积不断攀升:总建筑面积合计约为5650万平方米,而集团应占土地储备建筑面积约为3080万平方米。在这其中,绿色建筑面积逾1584平方米,占竣工总建筑面积的97.4%。

而结合最新的财务数据来看,旭辉也继续用高质量的财务数据实现了可持续增长。

6月2日,旭辉控股集团发布5月运营数据公告,公司5月单月实现合约销售269亿元,同比增长33%;2021年前5月累计实现合约销售1100.6亿元,同比增长98%,并已完成今年2600亿元销售目标的42.3%。前5月公司合约销售均价为16,900元/平方米,较去年稳中有升,整体继续维持高质量的增长。

在5月行业强劲的增长势头中,旭辉继续大幅增长的表现也获得了诸如大和、摩根大通、中金等大行的看好。

大和发表研究报告指,旭辉首5个月达到其全年销售目标2650亿元的42%,高于行业平均的37%。同时基于其销售增长将优于同业以及强劲的竞投土地能力,将重申其买入评级,目标价维持8.1港元。而摩根大通亦发表报告指,最近土地拍卖中,有能力开发综合项目的开发商有一定优势,预计这一因素将导致相关公司在下一个周期重估,继续看好旭辉接下来的表现。

综上来看,旭辉积极布局ESG的动作,不仅促使该公司营收、规模面积持续攀升,也促使其成为了机构眼中的“明日之星”。因此,对于旭辉而言,这恐怕就是布局ESG投资理念带来的长期利好吧。