在疫情持续影响下的英国石油公司(BP.US)

FY20近五年来首次全年亏损

新冠肺炎疫情和从2020年1月底开始的全球各国采取的禁足、封城等措施,导致 2020年的国际石油和天然气市场受到了较大的负面影响。全球油气需求在短时间内急剧减少,库存迅速增加,国际油气市场的供需很快失衡。根据国际能源署(IEA)的报告,2020年,全球石油需求总量为9,001万桶/日,比2019年的9,976万桶/日,减少了975万桶/日,下降的幅度约为10%,与此同时,天然气需求则同比下降4%,再叠加2020年俄罗斯-沙特阿拉伯石油价格战以及持续至2020年末减产150万桶/日的计划的实施,国际油、气市场进一步受挫。

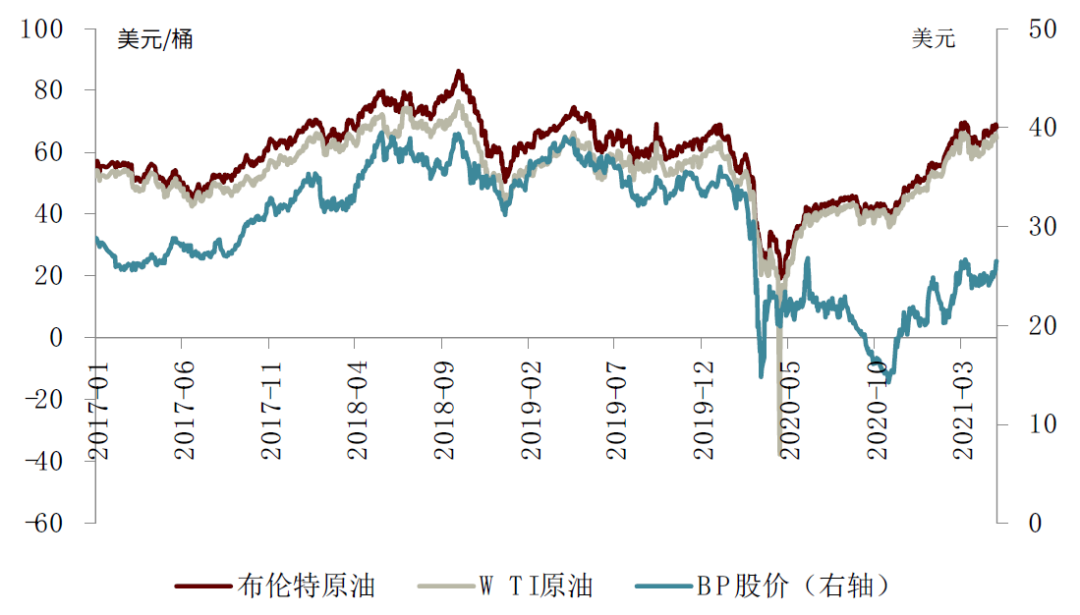

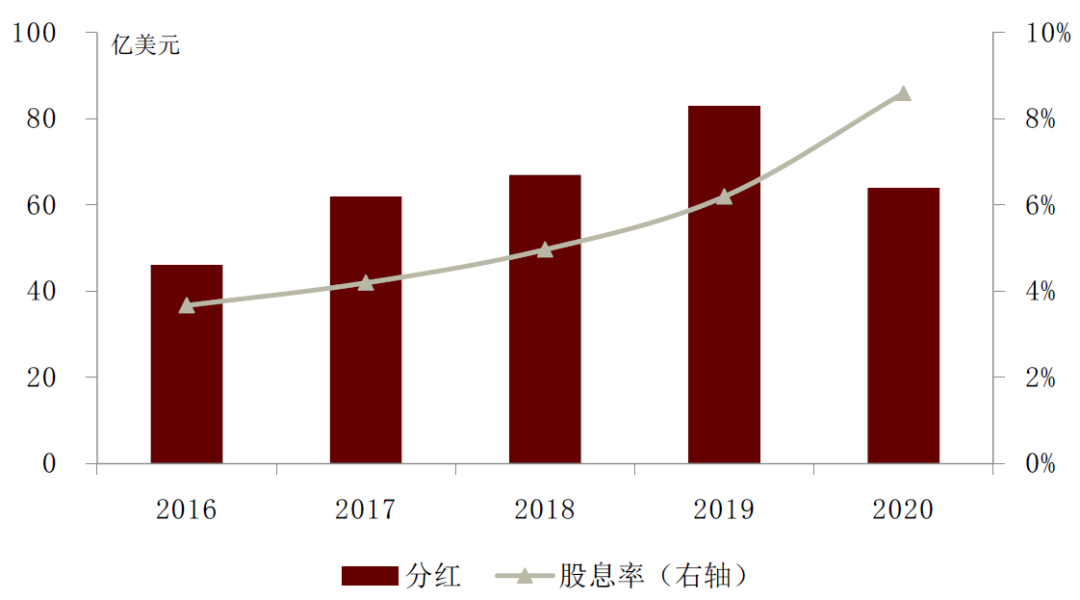

英国石油公司(BP)2020年出现近五年来的首次全年亏损。BP 2019年的净利润为40亿美元,2020年净亏损为203亿美元,这是BP近五年来首次全年亏损。BP 2020年的总派息金额同比下降了23%,但股息率维持了之前的上涨趋势,达到了8.6%。BP年报显示,在新冠疫情和油价下跌的双重打击下,下游需求市场承受了较大的压力。与此同时,油气市场的低迷也使得BP计提了大规模资产减持。

图表:历史BP股价与国际油价对比走势图

资料来源:万得资讯,中金公司研究部

图表:英国天然气现货价格走势图

资料来源:万得资讯,中金公司研究部

图表:BP历史总派息趋势

资料来源:万得资讯,中金公司研究部

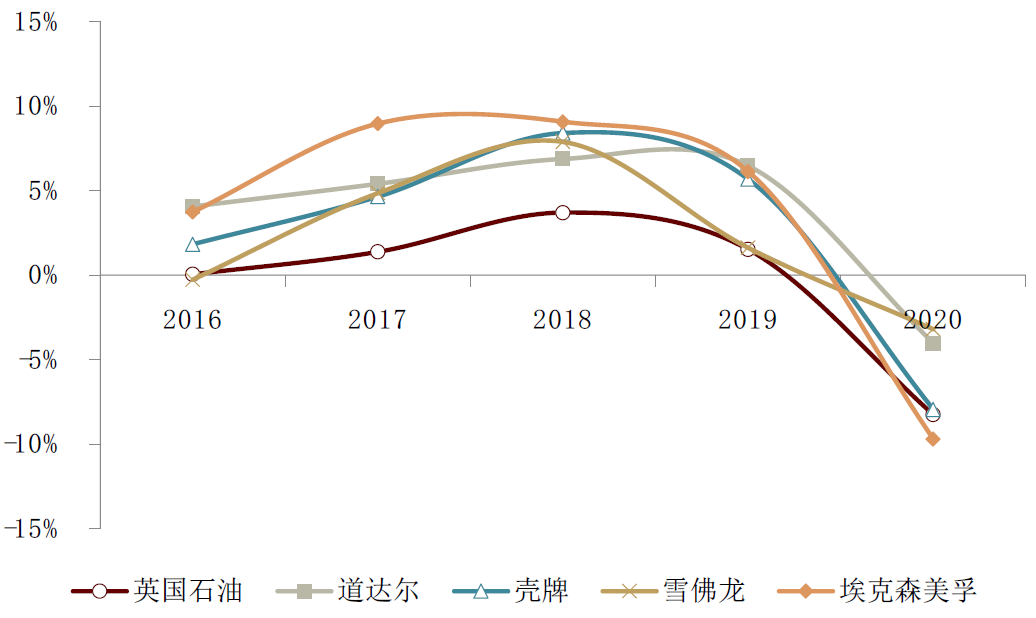

图表:BP投资回报率

资料来源:万得资讯,中金公司研究部

1Q21逐渐走出负面影响

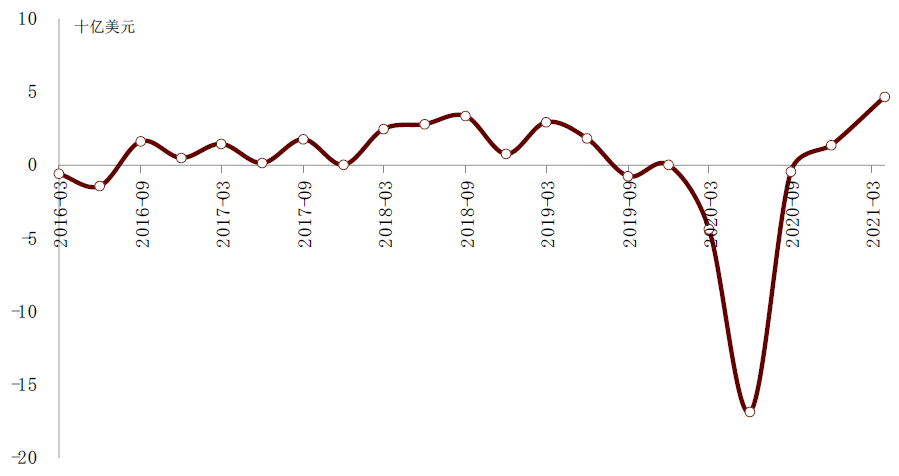

基于今年年初起原油与天然气价格的强势回弹,BP 1Q21的业绩非常强劲,净利润为47亿美元,同比增长207%,已超过疫情前同期水平,达到了近几年同期的最高峰。同时,BP在2025年前还有250亿美元以传统油气化工为主的资产剥离计划。依据管理层的指引,未来三年内油气业务的走强和资产剥离所带来的收益会为公司带来较为充裕的现金流。

在充裕的现金流支撑下,BP将有机会寻求更多新能源领域的产业性投资。目前,BP计划在十年内每年向低碳领域投资约50亿美元,10倍于现今的年度低碳投资数额。

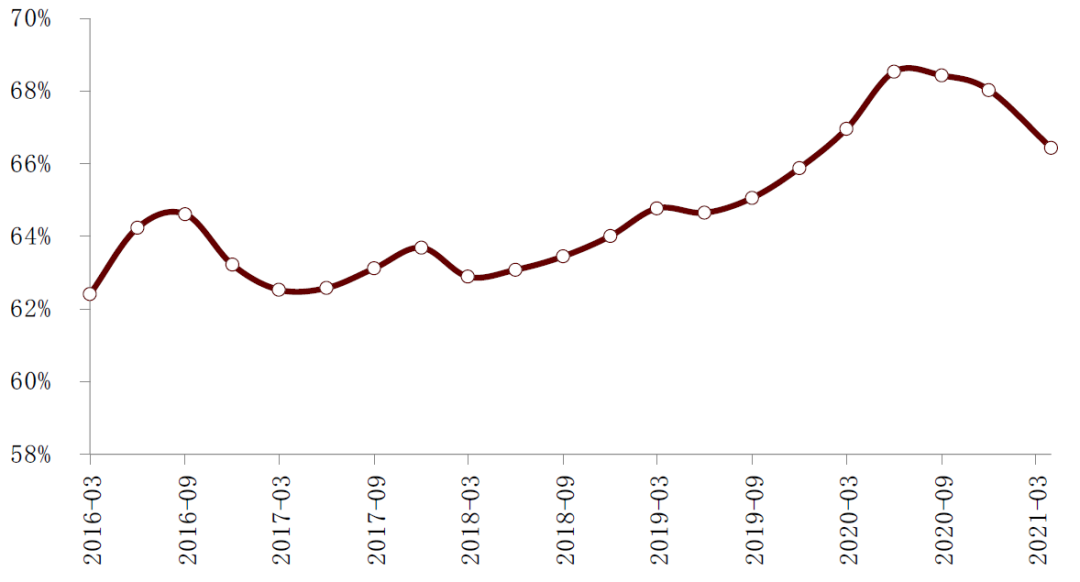

同时,现金流的改善有助于BP进一步优化其资产配置,降低负债率。截至1Q21,BP已将其净债务减少至333亿美元(1Q21资产负债率为66%,环比下降2.3ppt),低于350亿美元的目标,这触发了公司回购计划的开始(2Q21计划回购5亿美元)。回购计划的开始标志着公司强势发展的起点,其主要原因是持续的宏观复苏,积极的盈余修正,以及对股东的更高现金回报。

图表:BP季度净利润

资料来源:万得资讯,中金公司研究部

图表:BP季度资产负债率

资料来源:万得资讯,中金公司研究部

资源生产公司向综合能源公司的转变

新的财务框架与十年战略规划

2020年8月,BP提出了一个新的财务框架,以支持公司从根本上转变资本配置方式,即开展低碳能源转型的行动。新的财务框架明确规定了BP在资本配置上的优先事项:

►支持具有弹性的股息,将弹性股息重置为每季度每股5.25美分;

►去杠杆化并保持良好的投资级信用评级,现已完成其减债目标;

►大规模投资能源转型;

►投资于对BP而言具有韧性的油气资产,以最大化其价值和现金流;

► 通过股票回购向股东返还现金,2021年承诺将至少60%的盈余现金[1]回购股票。

在新的财政框架下,到2025年,BP的盈利增长目标为每股EBITDA每年增长7-9%,年度资本支出保持在140-160亿美元之间。

同时,BP也公布了其十年战略规划。在战略方向上,BP计划从一家专注于生产油气资源的国际石油公司,转变为专注于为客户提供解决方案的综合性能源公司。按照计划,BP将在未来十年内实现以下目标:

►将在低碳能源领域的年投资额由目前的5亿美元增加到50亿美元,扩大10倍;

► 可再生能源发电装机容量从2019年的2.5吉瓦增长到50吉瓦,扩大20倍;

► 石油和天然气日产量在2019年的基础上减少超过40%;

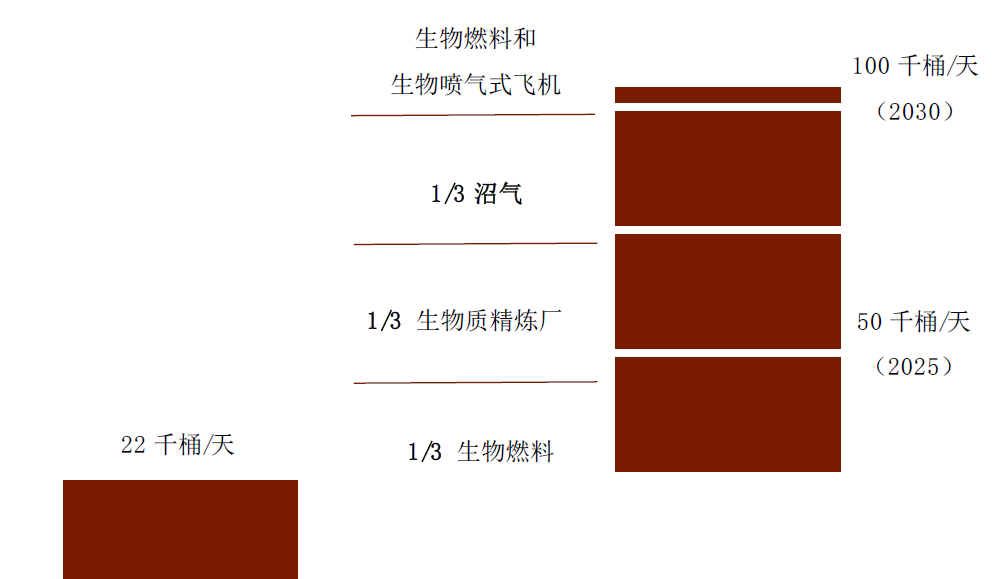

► 生物能源日产量从2019年的2.2万桶增加到10万桶,扩大4.5倍;

► 氢能业务在核心市场的份额增长到10%;

► 全球消费客户人次从目前每天的1,000万增长到2,000万,扩大2倍;

► 电动汽车充电桩由2019年的约7,500个增至70,000个以上,扩大超过9倍;

► 与全球10-15座大城市在油气、新能源和零售行业建立能源合作伙伴关系。

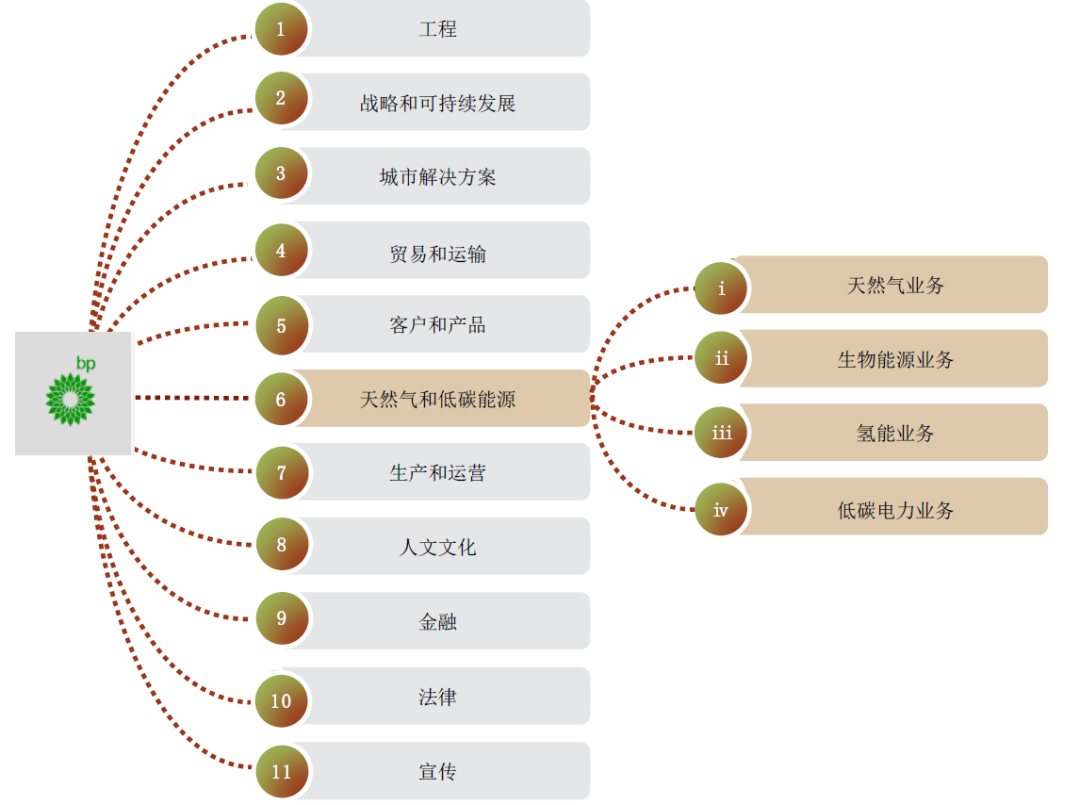

业务方向的转变:从传统油气逐步迈向新能源领域

近年来,国际龙头油气公司开始加速对低碳新能源领域的布局,新能源业务在公司内的战略地位也在加速提升。BP公司在2020年公布了新的组织架构变革方案后,专门成立了“天然气与低碳能源”板块,旨在对分散在各部门的能源团队进行整合,共同创建低碳解决方案,并主要负责:

► 天然气业务;

► 生物能源业务(BP持有BP Bunge公司50%股份);

► 氢能业务;

► 低碳电力业务(BP持有Lightsource BP公司50%股份)。

图表:BP 2021年组织架构

资料来源:公司官网,中金公司研究部;

注:橙色为BP公司2021年新增板块

油气业务的集中:收紧油气开发业务

传统油气销售业务对BP转型为综合能源公司至关重要。因为公司要依靠来自石油、天然气和炼油业务的庞大现金流来促使转型战略得以实施。2020年BP年报显示,油气销售业务占据了公司一半以上的收入与盈利,BP计划继续优化投资组合,逐步降低生产和炼油加工量并提高其竞争力。油气销售业务的盈利是支持BP能够投资于能源业务结构转型的关键因素之一。

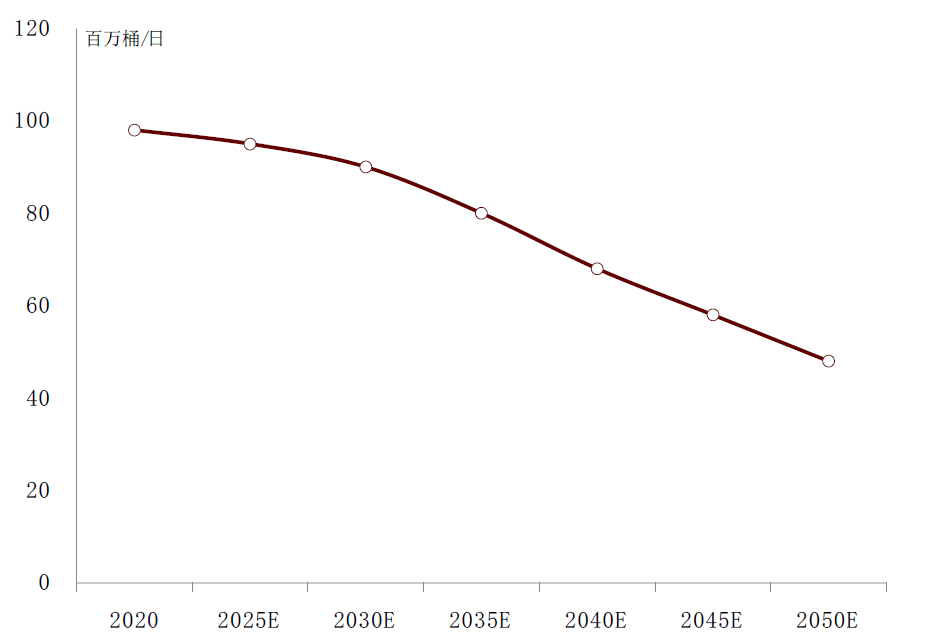

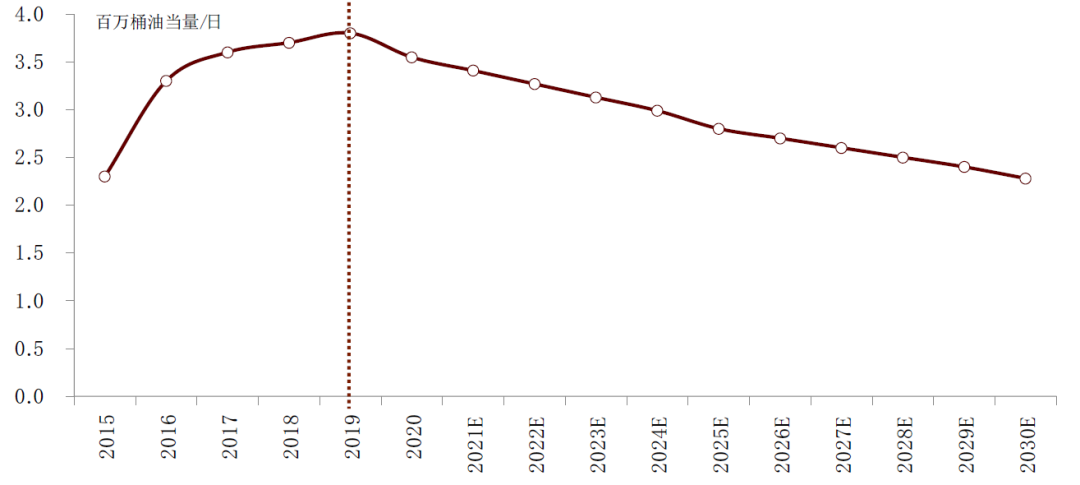

按照BP对未来全球石油需求的预测,未来三十年间市场对石油需求会逐步下降至现有需求量的约50%。受到长期石油需求降低的影响,未来十年内,公司将在2019年的水平上减少四成油气产量,且不会尝试在尚未开展上游活动的国家进行勘探,将适当的收紧油气开发业务。

图表:BP全球石油需求预测

资料来源:《BP 2050世界能源展望》,中金公司研究部

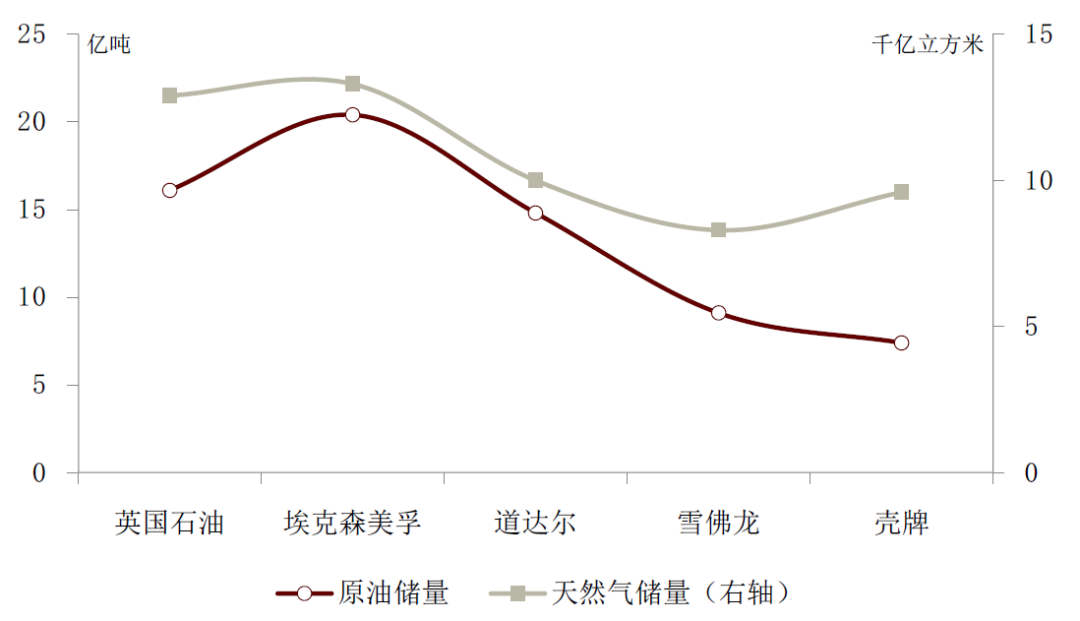

图表:BP油气商业储量与同业对比(2020)

资料来源:公司公告,中金公司研究部

图表:BP公司油气产量

资料来源:《BP 2050世界能源展望》,中金公司研究部

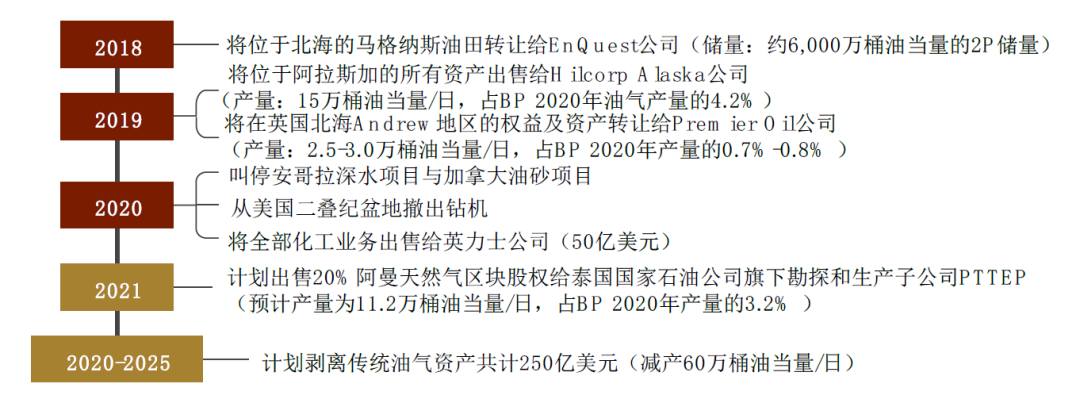

除了收紧油气勘探开发业务以外,BP还计划通过资产剥离降低油气产量与炼化能力。2019至2020年间,BP通过出售其在阿拉斯加的所有油气资产以及撤出德州二叠纪盆地钻机削减了约10%(约30万桶油当量/日)的油气产量。到2025年,BP计划从油气领域撤资约250亿美元,并预计带来额外约60万油桶当量/日的油气产量削减。目前,BP的资产剥离操作目标为其在阿曼天然气区块所持股份中的20%,计划以26亿美元的价格将其出售给泰国国家石油公司旗下勘探和生产子公司PTTEP。而其最近一次大规模资产剥离是2020年6月宣布的以50亿美元的价格将BP的石化业务出售给英力士公司,该次出售提前完成了其原定于2021年年中的150亿美元资产剥离计划。

图表:BP传统油气领域剥离情况

资料来源:《BP 2050世界能源展望》,中金公司研究部

能源业务的转型:布局生物能源,氢能与低碳电力

在BP向综合能源公司的转变的过程中,生物能源、氢气和低碳电力是其最重要的三项新能源业务。

生物能源

生物能源可以在不改变现有消费方式的基础上实现低碳化。由于生物能源,如生物柴油、沼气等和传统成品油和天然气高度类似,因此可以直接对传统柴油、航煤和天然气等不可再生的一次能源进行替代。在此情景下,飞机、汽车等交通工具的发动机或其他部件仅需要较小的改动,甚至无需改动,就能直接使用生物能源所制成的柴油和航煤等能源(氢能驱动的汽车需要大幅改变发动机等部件,如电机),实现低碳化。

BP预测,在碳中和情景下,到2050年,生物能源使用量约为55艾焦(1艾焦等于1018焦耳),在一次能源中的占比接近10%,叠加BP在多年前已开展微藻、纤维素等生物能利用的前瞻技术研究,技术积累较为雄厚,因此BP十分看好生物能源的前景并向此方向进行战略转型。

BP在生物能源领域着重于生物燃料、沼气、生物喷气式飞机和生物质精炼厂,以此来满足航空、海运和重型货车等运输行业的低碳能源需求。BP预测,在2030年,公路运输生物燃料的需求每天将增加约200万桶,是现在需求的两倍。因此,BP在合资公司BP Bunge重点发展生物燃料和沼气业务。截至2020年末,BP Bunge是全球第二大生物燃料公司,生物燃料的产能为3,200万吨/年,生产燃料乙醇并将甘蔗残渣用于热电联产,2020年向巴西电网出售了1,232GWh电量。到2030年,生物燃料和沼气业务的规模将扩大至目前的四倍。值得一提的是,这两项业务的投资回报可达15%或更高。

在生物喷气式飞机领域,BP已经在四个国家的11个机场提供可持续航空燃料,BP预计到2030年,公司可销售全球20%的生物喷气式飞机,在行业中名列前茅。在生物质精炼厂领域,BP将重点投资低成本的可再生原料,用于生产生物柴油和使生物喷气发动机的进一步发展。

图表:BP生物能源产能规划

资料来源:BP week,中金公司研究部

但生物能源存在技术不够成熟,无法大规模商业化,生产成本较高等缺点。因此,我们认为BP同样注重可迅速推广的蓝氢领域(类似于天然气重整,基础设施改动较小),并在未来逐步迈向可完全实现净零排放的绿氢领域。

氢能

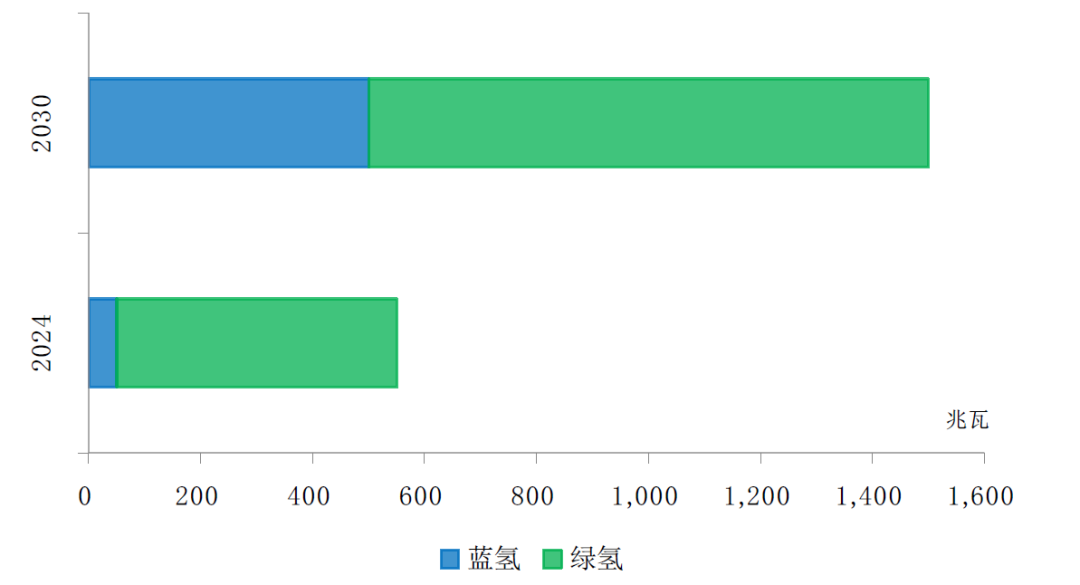

BP的氢能战略目标是在2030年前占据全球氢气核心市场10%的份额。BP在氢气产能规划中,呈现蓝氢和绿氢两手抓的情况。蓝氢的生产帮助氢能供应的快速增长,也可不完全依赖于可再生能源。而绿氢化视地域而行。许多国家都有能力生产绿氢或蓝氢,但考虑到相对较高的运输成本,大部分氢是在当地生产的,且多数为蓝氢和绿氢的混合生产。

短期项目中(2030年前),BP和丹麦可再生能源集团沃旭能源公司(Ørsted)合作,在德国一家炼油厂开发绿氢。该项目将在德国西北部的Lingen炼油厂,利用北海的风能,通过电解水来生产绿氢。该项目正处于初期阶段,初步的目标是建造一个50兆瓦的电解槽,以替代该工厂20%的天然气制氢产能,BP预计2024年开始生产。项目后期产能可能扩大至500兆瓦,以取代Lingen所有的化石燃料制氢产能。BP目前尚未透露该项目的具体投资费用,这是BP在该行业的首个全面化的项目。

长期项目中(2030年后),最重要项目之一是2021年3月BP宣布的英国最大的氢气设施发展计划H2Teesside。H2Teesside项目靠近北海,该地区拥有氢气管道走廊和和较强的氢气储存及配送能力。H2Teesside的目标是到2030年生产500兆瓦绿氢和1吉瓦蓝氢,待工厂全面运营后,预计每年可生产约26万吨氢气且每年将收集并储存达200万吨的二氧化碳。拟议中的H2Teesside项目将是BP氢气业务的一个重要步骤,并为英国政府的目标——到2030年发展5吉瓦氢气生产作出重大贡献。

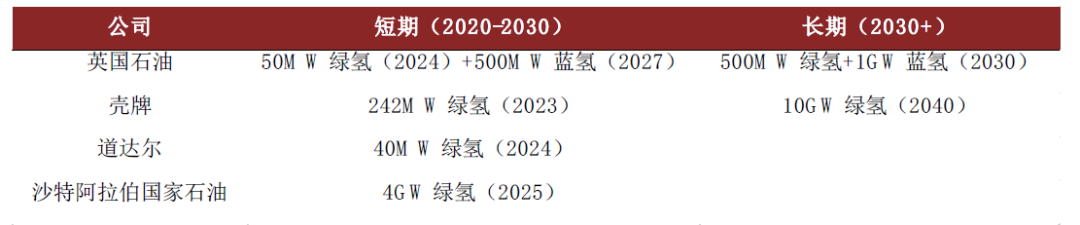

图表:BP在2024年和2030年所规划的氢气产量

资料来源:公司公告,中金公司研究部

图表:主要国际能源公司已规划氢气产量

资料来源:公司公告,中金公司研究部

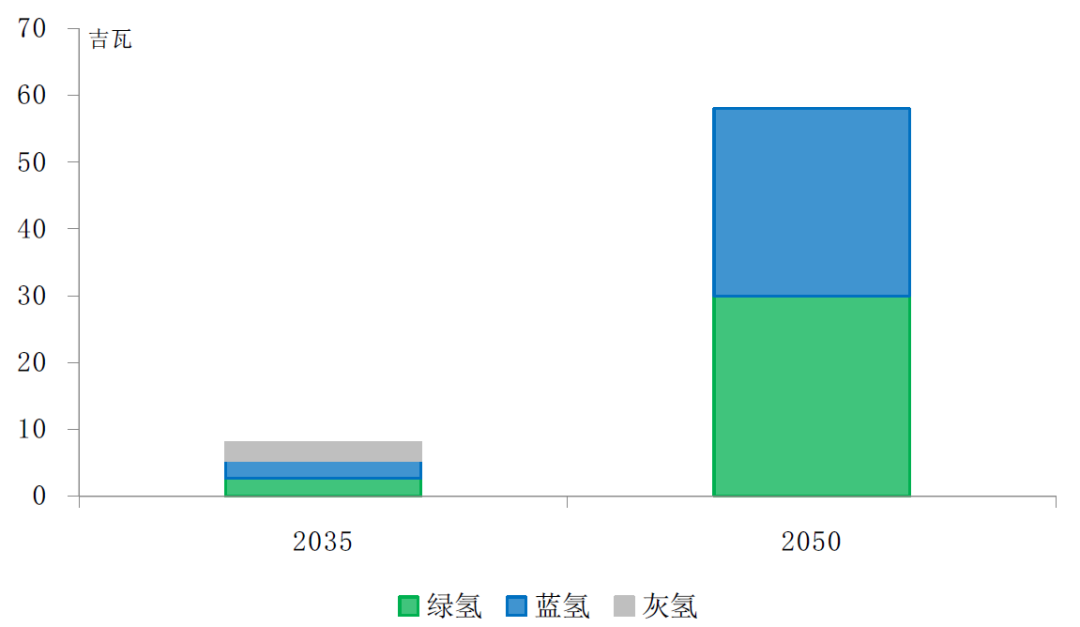

为了达到完全的净零排放,制备与使用绿氢是氢能产业发展的最终目标。目前公认的绿氢制备方法主要集中在电解水制氢。无论是通过风力、太阳能亦或是其他可再生能源进行电解水制氢,低碳电力是其根本。

图表:全球2035年和2050年的氢能生产预期(按类型划分)

资料来源:BP week,中金公司研究部

低碳电力

IEA预测,全球的海上风力发电业务将在未来20年内以每年13-15%的速度增长,是达成全球碳排放限额的重要方式之一。BP公司为了扩大可再生能源的产能,与风力发电的行业领军者挪威国家石油公司(Equinor)于2020年9月宣布结成全新战略合作伙伴关系,联合开发美国东海岸的海上风电项目,其目标是要从2020年的30GW风力发电规模扩大至2030年的200GW,满足其扩大产能和减少碳排放的双重目标。

除此之外,在光能发电领域,BP同样进行了布局。英国光源公司(Lightsource BP)计划在澳大利亚新南威尔斯州开发600MW太阳能中心。Lightsource BP是全球最大的太阳能项目的开发管理公司,其中BP占股50%。400MW的惠灵顿北方太阳能项目叠加即将完工的200MW惠灵顿太阳能发电厂,一旦投入使用,这个600兆瓦的电力中心将成为新南威尔士州最大的可再生能源电力中心,并在未来几年内,生产1.17TWh的可再生电力,相当于每年减少93.8万吨碳排放。

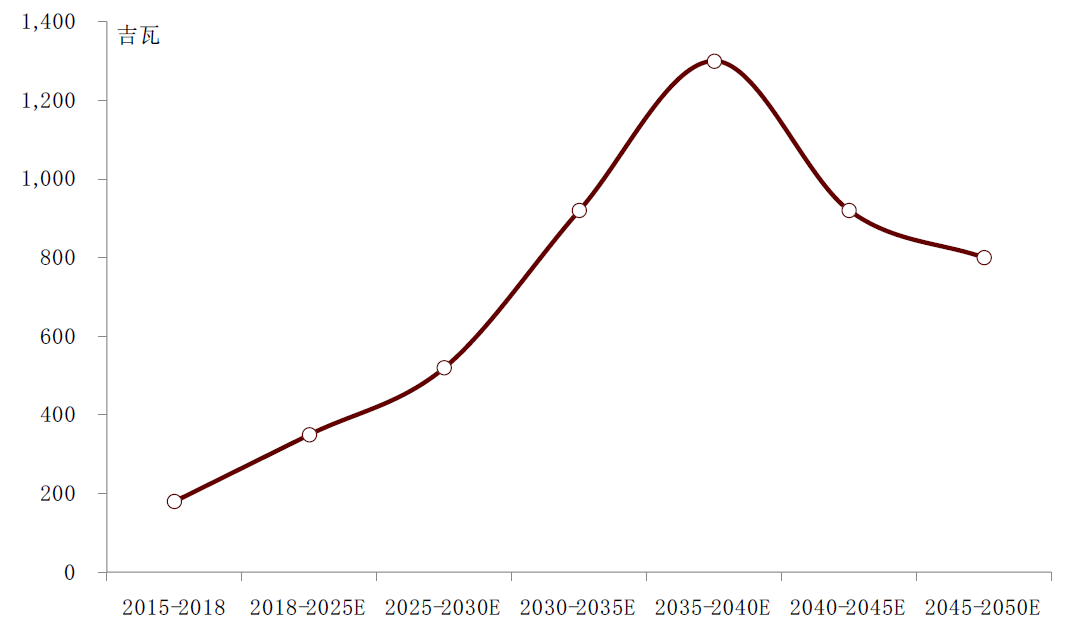

图表:全球风能和太阳能装机容量年均增长

资料来源:BP week,中金公司研究部

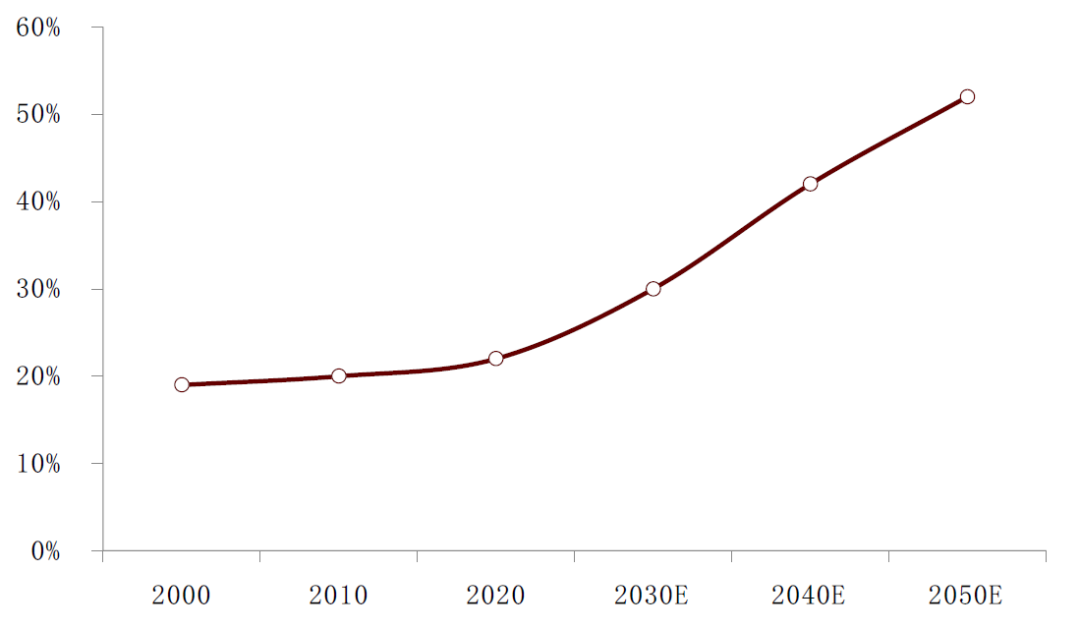

图表:电力在最终能源消费中的所占份额

资料来源:BP week,中金公司研究部

业务模式的改进:从资源开采到综合性能源业务

政策导向的产业布局:携手新能源行业龙头

在油气销售业务收紧的情况下,BP的公司未来发展战略和的新的业务增长点转移到了新能源领域,并依托各地区的新能源政策进行该领域的产业布局。在节能减排的环保目标上,BP和各地区政府有着一致的诉求。作为传统能源企业,BP可以在政府政策和资金的支持下发展新能源行业,政府则通过BP等大型能源公司的参与达到其环保政策目标。

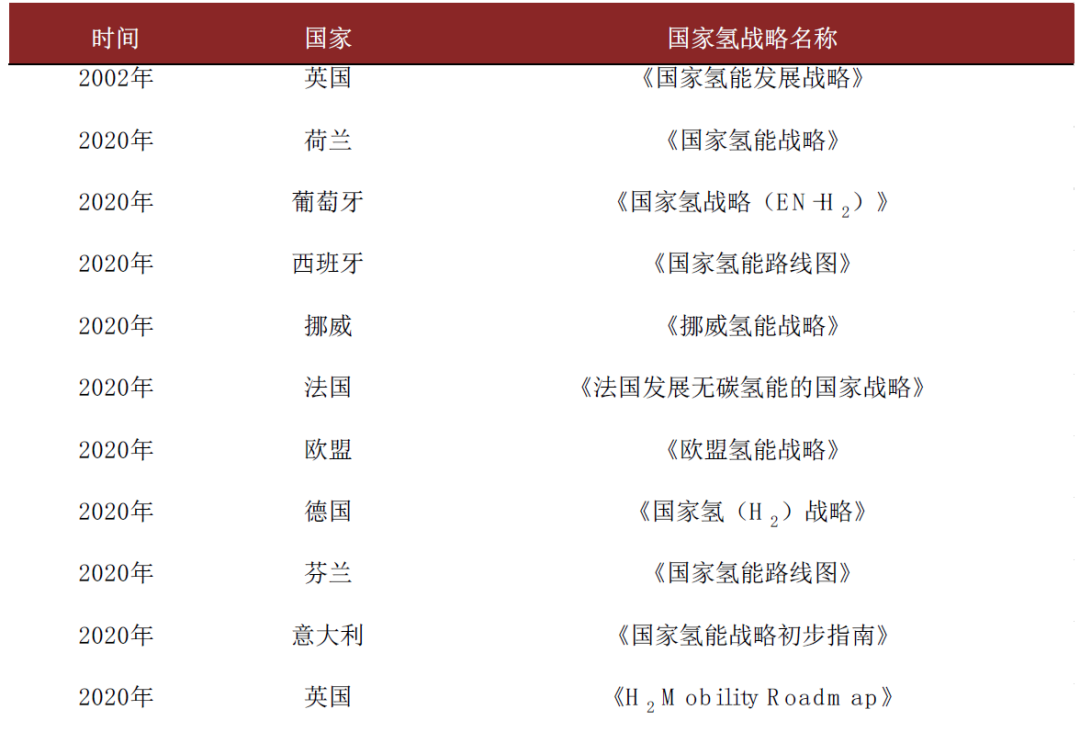

图表:欧洲氢能政策汇总

资料来源:各国政府官网,中金公司研究部

同时,BP在近两年与各新能源行业龙头公司建立了战略合作关系,如沃旭能源和挪威国家石油公司等,成立了数个立足于应对碳中和政策和能源产业升级的企业联合体。产业性投资的重点放在了基于各地区政府新能源政策框架下的新能源产业链开发。

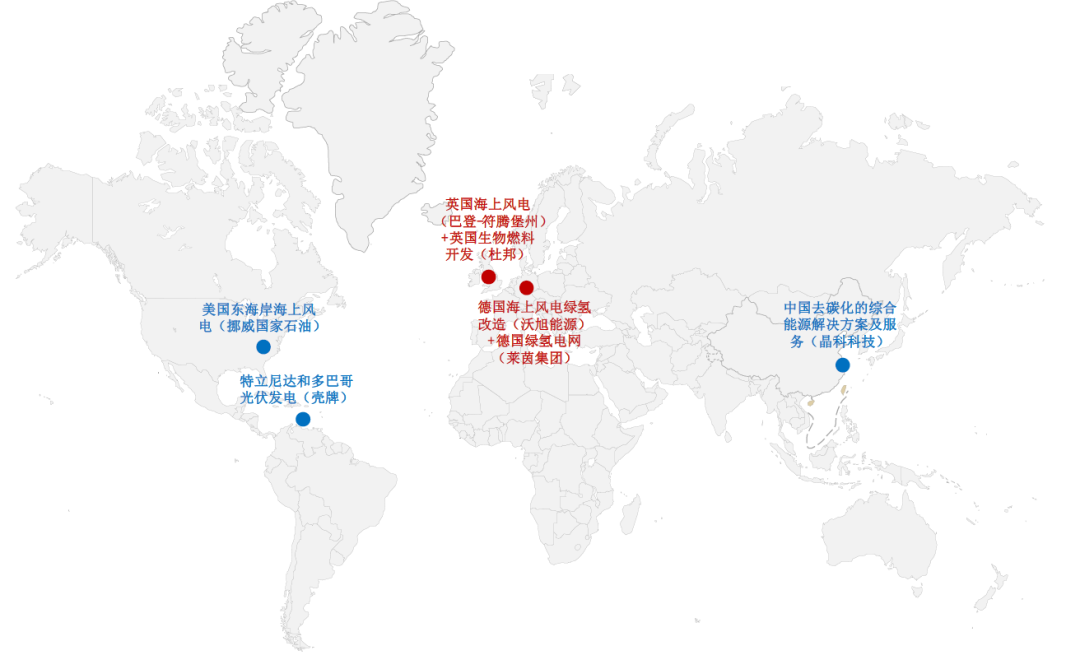

图表:BP新能源项目以及主要合作伙伴

资料来源:公司公告,中金公司研究部;

注:红色为欧洲的合作项目,蓝色为欧洲以外的合作项目

与政府合作的新模式:提供能源结构转变的解决方案

BP也在拓展能源业务方面做出了新的尝试。通过与政府签订合作协议,涉足政府能源规划的制定,提供能源结构转型的解决方案,BP力求从能源政策的实施者转变为推行者。

美国得克萨斯州休斯顿市选择与BP合作,他们签署了一项气候行动计划协议。休斯顿每年排放超过3,000万吨的二氧化碳,并关注如何变得更能适应气候变化。为了应对这一问题,他们起草了一份全面的气候行动计划,重点关注交通运输、材料管理、能源转型和建筑优化。休斯顿已经在可再生能源领域取得了重大进展,BP计划就商定的重点领域提供规划建议,并期望参与其未来的实施。

BP还与阿伯丁市签署了“能源过渡合作协议备忘录”,以支持他们成为一个气候积极的城市的雄心。虽然阿伯丁的人口比休斯顿少,但考虑到其巨大的风力发电潜力,阿伯丁将自己定位为英国和欧洲西北部的全球领先的氢中心。此外,它正在实施建筑物的能源效率和优化区域供热,加速采用低碳车队,并向循环经济发展。阿伯丁作为一个传统的油气就业市场是一个很好的例子,说明了如何通过合作来支持劳动力的再培训,并通过公正的能源转型来维持当地的经济发展。

扩大市场的切入点:关注新增市场,零售与交通运输

BP为了完成资源生产公司向综合能源公司的转型的目标,正积极布局新能源产业(生物能源,氢能和低碳电力)。公司为了实现新能源领域的规划,至少需要10年及以上的时间,且资金投入较大。在此过程中,BP不但需要来自传统油气业务庞大现金流的支持,更需要在短期内(2030年前)通过新增市场(加大中国润滑油市场份额)、零售业务(扩大零售非油业务布局)和交通运输业务(增加充电桩和加氢站)来进一步提高自身的市场地位,以获得更多的资金来支持公司长期(2030年后)新能源转型战略所需的现金流。

新增市场——加大中国润滑油市场份额

BP最主要的收入来源之一是嘉实多(BP的子公司,主要生产润滑剂)。嘉实多在过去10年中已经占据了中国润滑油市场的22%,终端用户超过1.3亿人,在中国市场中位列第一。公司预计在未来20年,中国将成为增长最快的燃料和润滑油市场之一——期间乘用车数量将增长近6倍。因此嘉实多计划在未来10年中通过扩大大城市以外的地区销售,专注于优质产品以及与本地公司(例如上汽集团)的合作关系,在中国持续发展和扩展业务。

零售业务——扩大零售非油业务布局,抵消燃油业务下滑影响

BP为了优化其零售业务,正在努力发展与全球每个市场相关的创新伙伴关系。比如英国的Marks & Spencer,德国的REWE和美国的am.pm均和BP建立了坚实的合作。BP公司曾做过测算,一个典型的BP—Marks & Spencer提供了大约两倍于英国同类网站的盈利能力。截至2020年底,公司已经在11个国家拥有1,600多个战略便利站点,并在2030年扩张至3,000个。BP相信,通过便利设施的增长,公司可以在2030年抵消现有市场燃油量下降带来的影响。

交通与运输——充电桩和加氢站

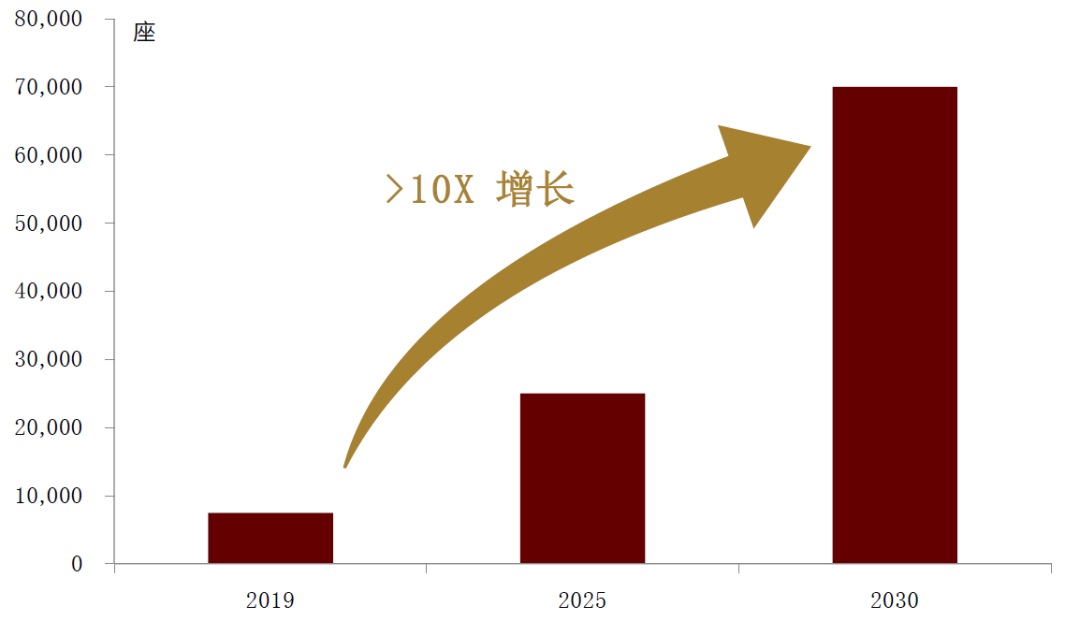

为了迎合当下电气化和氢能加速的发展,BP公司同样在交通与运输领域寻求业务增长。在电气化交通领域,BP的目标是提供最快速、最方便、最可靠的充电器网络。公司计划在英国、美国、德国和中国这四个重点地区为车队推出快速和超快充电器,公司预计这些地区到2030年将占电动汽车市场份额的60%以上。截至2019年底,BP在全球拥有约7,500座充电桩,到2025年和2030年,BP预计充电桩数量将分别增长至25,000和70,000座,10年增长近10倍。

图表:BP充电桩建设规划

资料来源:BP week,中金公司研究部

氢能则在重型运输领域的脱碳中发挥关键作用。BP预计氢能会成为长距离运输的首选燃料。BP在优化自身的商业模式的同时,努力扩大美国和欧洲各地加氢站的规模以抓住氢能市场加速扩张的机会。

对油气行业的借鉴意义

现有传统油气产业支持新能源发展

BP在向新能源倾斜的基础上并没有完全放弃传统油气产业。鉴于现在全球能源消费仍以化石能源为主,以及新能源转型所需要的大量资本开支,传统油气产业的收入是支撑企业转型非常重要的一部分。

这一点在我国新能源产业的未来发展,以及大型能源企业的转型中更为重要。鉴于我国国内新能源政策的路线图以及落地情况参差不齐。我国企业在转型中可能不会得到同欧洲企业一样强力的政府支持。这就更需要传统油气产业的强劲现金流去缓冲新能源转型中产业建设的投入。

与细分行业龙头公司合作,加速切入新能源产业

BP在布局诸如氢能和生物能等新能源产业的时候并没有选择完全独立的发展道路,而是采用与诸如挪威国家石油公司和沃旭能源等行业内龙头企业合作的模式。这种模式在目前北欧减碳政策激进,市场空白较大的情况下可以有效的快速占据市场份额。同时大型能源企业的资金,管网和下游分销与行业龙头企业的技术优势互补,也是打开新能源市场非常理想的一种模式。

与政府的密切协作,从能源政策的实施者转变为推行者

在BP的未来新能源布局中,与政府的合作项目占据了主导地位。政府和企业在节能减排的环保目标上有着一致的诉求。企业可以在政府政策和资金的支持下发展新能源行业。政府则通过大型能源公司的参与达到其环保政策目标。这点在BP与英国政府于英国本土合作的氢能项目上体现的十分明显。政府可以帮助企业实现脱碳,并通过有效的政策来加快步伐。

而在休斯顿市与BP的合作中我们可以发现,大型能源公司对整体低碳规划的贡献不仅仅在于自身的减排。BP将在休斯顿市的全面气候行动计划中就商定的重点领域提供规划建议,并期望参与其未来的实施。

更加明显的转变在BP与阿伯丁市的合作项目中发生。阿伯丁作为一个传统的油气就业市场,类似于我国的大庆,东营等石油城。BP在该地区通过合作来支持劳动力的再培训,并通过公正的能源转型来维持当地的经济发展。

本文选编自“中金研究”,作者:陆辰、傅锴铭等;智通财经编辑:熊虓。