汽车行业已经苦于缺芯近半年多的时间。

作为全球工业的龙头行业,汽车对于供应链的控制一直都是处于整个行业领先的水平,然而即使是这样的情况之下,汽车行业缺芯的问题依旧没有好转。从这一点我们就能够知道汽车行业缺芯已经不仅仅是其自身行业发生的问题,而是全球制造业的一次巨大的考验。

各个品牌也在尽自己所有可能在有限的资源内获得更多的芯片来恢复生产。好在目前汽车芯片供应已经出现好转,正在逐渐通过缺芯最艰难的时刻。但是对于整个半导体行业来说,最大的问题不是当下,而是不久后的将来。当各大芯片供应商都在此时纷纷建厂投资,扩大产能,产能过剩便成为了必须要思考的问题。

延长合同的车企

这半年来几乎所有汽车的品牌都遭遇了一定程度地因为缺芯而停产。

大众在全球范围内关停了部分工厂的生产。位于墨西哥普埃布拉(Puebla)的大型工厂,以及查塔努加(Chattanooga)装配厂都因为缺芯延长停工时间。

同样原因,福特汽车在6月前分时段暂停或削减8家北美工厂的生产。在北美遭遇同样困难的还有通用汽车,其位于北美的三家工厂因芯片短缺在3月停产一周,随后更是延长了停产和减产时间。要知道福特停产并不是销量低下的车型,而是全美销量第一的皮卡F-150,足以见得福特面临的缺芯问题有多么的严重。

福特表示,在2021年将其收益减少约25亿美元。通用汽车预计,芯片短缺将使其收益减少15亿美元,至20亿美元。

即使是被认为在这次缺芯危机中受影响最小的丰田也开始由于缺芯而开始停产。据了解在2021年5月18日丰田在日本的两家整车工厂自6月份开始停产3-10天,以缓解芯片供应不足的影响,因此造成的产能损失为2万辆。同时,日产汽车继4月和5月减产后,6月份继续缩减生产规模。

如何解决这一问题?主机厂纷纷给出了自己的答案。

大众集团调整了半导体采购战略,增加库存。大众将首先改变把零部件库存控制在必要最小限度的“准时制生产方式(Just In Time ,JIT)”,使整个供应链保有比以前更多的库存。降低发生天灾等情况带来的暂时性零部件不足影响。

大众还将延长半导体采购合同的期限。已开始与德国大型半导体厂商英飞凌科技及全球最大的半导体代工企业台积电(TSMC)等交涉。请求这些芯片制造厂商确保车载半导体的充足产能。据相关人士介绍,大众提出了12个月及18个月等合同期限。

戴姆勒也正在考虑签订长期合同。随着半导体对于汽车数字化必不可缺,搭载量正在不断增加。丰田也考虑与半导体厂商签订多年合同。德国大型零部件厂商大陆集团的首席财务官Wolfgang Schaefer在接受媒体采访时表示,与半导体厂商“已经部分引进(长期合同)”。

而特斯拉就比较与众不同,据报道其正在与韩国和美国的供应商商讨协议,将提前支付芯片费用,以确保关键材料的供应。同时特斯拉也在考虑购买一家芯片工厂,以克服全球供应短缺。

周期性缺芯

很多人都把这次缺芯比喻成灾难。

英特尔公司CEO帕特·基辛格(Pat Gelsinger)周四表示,全球芯片供应短缺可能会再持续两年。台积电CEO魏哲家在电话会议上还表示,部分“关键半导体”的短缺问题将至少持续到今年年底,甚至是明年。咨询公司AlixPartners更是预计第二季度对生产的影响最大,然后在下半年和2022年逐步改善。

然而也有不同的意见,AMD首席执行官苏姿丰在接受采访时表示,2021年出现的芯片短缺并非灾难,只是周期性的供需失衡。

确实存在缺芯,但是对于中国汽车产业来说,并没有带来巨大的影响。2021年4月乘用车市场零售达到160.8万辆,同比仍比受到疫情影响的2020年4月增长了12.4%,同比2019年4月增长6.5%。

即使是被称之为最受到影响的第二季度,缺芯也没有影响到下游消费者。

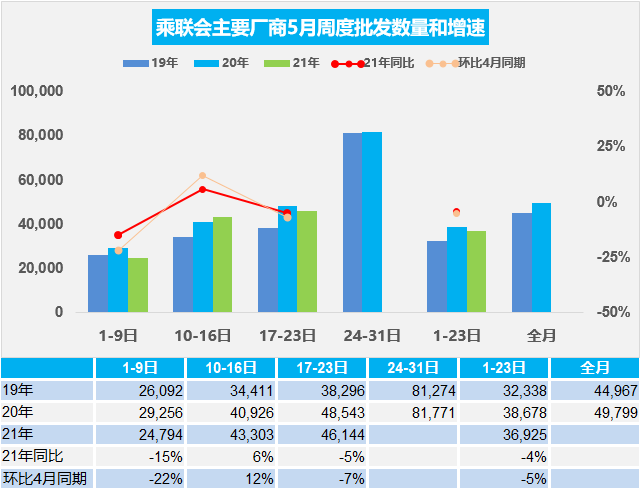

乘联会数据显示5月第一周日均批发2.5万辆,同比2020年5月同期下降13%,第二周日均批发4.3万辆,同比2020年5月同期增长6%,环比4月的销量增长12%。而且相对于2019年的5月第2周增长26%,呈现大幅走强特征。5月第三周厂商日均批发4.6万辆,同比2020年5月同期下降5%,但相对于2019年的5月第3周增长20%,呈现批发平稳走高特征。

确实存在一种观点认为如果不缺芯,可能增幅还要增加,但是即使日批发相比2019年增长20%,在没有人大幅度增长的背景下,需求无故增长显然不符合逻辑。

台积电在一封电子邮件声明中表示,今年将微控制器单元(MCU)的产量提高了60%,以利缓解供应紧张的汽车制造商。台积电称其重新分配产能,2021年的MCU产量将比2020年水平高60%,比2019年疫情大流行前的水平高30%。

从目前来看通用汽车已重启在美国、加拿大、墨西哥和韩国的工厂。蔚来李斌也在一季度财报会上提到:芯片供应的拐点,行业认为 3 季度会好一些,4 季度会明显好转。

此外,上汽集团在接受媒体采访时也表示,芯片缺口是受到疫情扰动的一个短期问题,且在国内也有一定的替代能力。目前该公司旗下的部分公司虽然仍处在芯片供应不足状态,但相对于2020年年底的情况已经大为改善。

虽然还未彻底解除,但汽车行业的缺芯情况正在向好的地方发展。

7762.2万辆,这是2020年全球汽车产量,虽然今年以来一直出现停产的消息,但是总影响量也仅仅不到400万辆,是2020年全年产量的5%,并不足以引起恐慌。根据咨询公司AlixPartners的数据,到2021年,目前持续存在的半导体芯片短缺预计将使全球汽车行业损失1100亿美元的收入,但这些消费需求并不会因为停产而消失。

就像中国疫情结束之后,消费需求报复性反弹,那些需要买车的依旧会买,只不过会在缺芯结束之后再购买,汽车行业的缺芯并不会像3C家电行业那么浮动,更多的困难和危机都是媒体以及相关机构所烘托出的氛围。

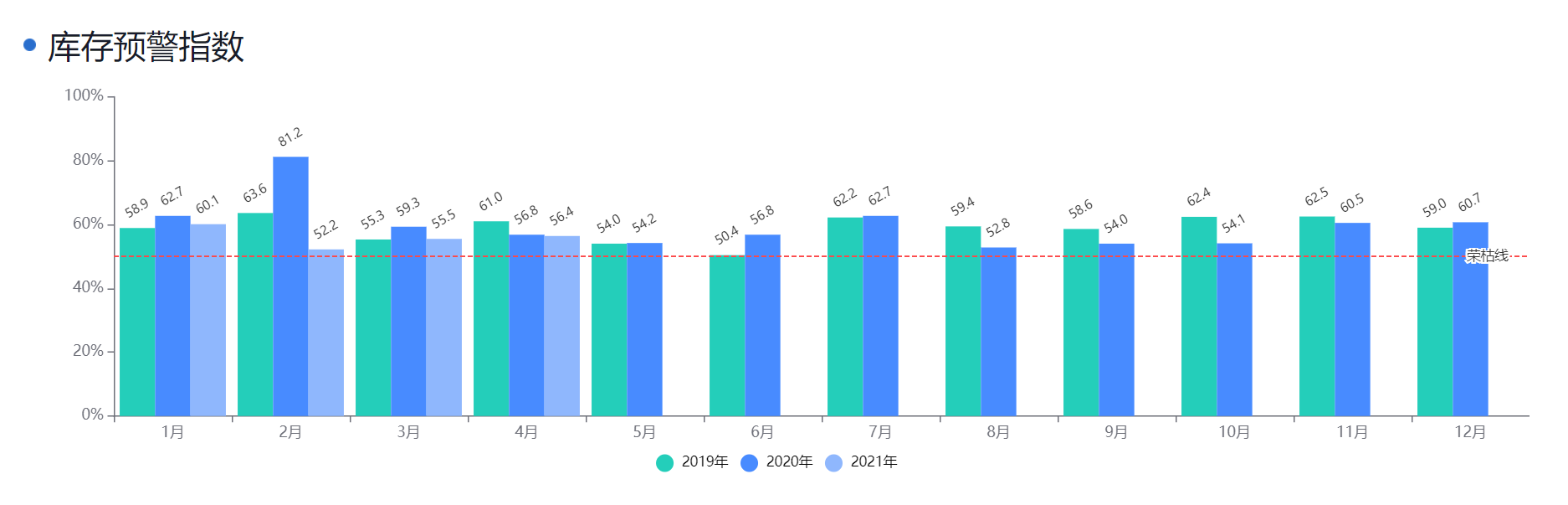

华泰证券认为,汽车经销商板块是上游减产背景下明确的受益标的。汽车整车制造商减产,有利于下游汽车经销商的库存下降,供需关系改善也将导致新车销售的折扣收窄,汽车经销商的新车销售毛利率有望改善,库存下降也将降低经销商的资金压力并改善现金流。

中国汽车流通协会(简称流通协会)数据显示,今年1~4月,经销商库存系数分别为1.53、1.68、1.54和1.57,低于去年四季度库存水平。

流通协会方面认为,目前经销商库存可以满足一个半月的市场需求,但芯片短缺问题亟待解决,如果芯片短缺在二季度得到缓解,将不会传导到终端销售。

所以当听到台湾媒体表示,产能紧张将会持续2到3年之久时,我不禁想问宣传芯片产能紧张究竟有何好处?

芯片的江湖是灰色

有人将对汽车恢复速度产生的误判作为缺芯的主要理由,显然有甩锅的嫌疑。如果说一个厂家对2020年下半年之后的汽车销量走势有误判,其实可以理解,那么两个,三个,乃至全球所有企业都对汽车销量复苏有误判,是非常推卸责任的一种看法。

更有甚者将新能源汽车的发展作为缺芯的重点,更是不负责任。即使是全球最大的新能源汽车市场,在今年3月新能源车型的渗透率才达到10%,新能源车型所需要的芯片确实相比传统燃油车高,但是其量级根本还没有达到能够改变汽车芯片供需关系的地步。

这一点从新造车势力中就能看出,即使遭遇停产,对蔚来的销量也仅仅影响不到5%,更不用说小鹏、理想等品牌。缺芯确实存在,但是对于全年的销量以及表现来看并不致命。更无法说是导致了这次缺芯的发生。

已经有无数篇文章解释了缺芯的原因。

疫情、原材料以及恶劣的天气原因,家电消费剧增,再加上上文提到的汽车销量预估下滑,产能无法供给给汽车,导致了这次“灾难”。

“其实这些情况影响全世界芯片供应的影响不超过10%,应该是5%-10%之间。市场压力造成生产企业大量备货,同时炒家入场增加了芯片的囤积,这些芯片囤积也增加了10%的芯片需求。所以原来可能有10%的供应影响,现在芯片的缺口达到50%左右,这就造成了芯片的极度紧张。”业内人士分析认为。

确实,当出现一个本来价格在不到10元的芯片价格飙升到100元,当MCU的价格提升十倍之时,我们就知道这已经不是简单的市场性缺芯了。

正常来说,当一个物品的供给大于需求时,市场处于饱和状态下物品就会降价;反之,当需求大于供应时,则物品会涨价。供需的平衡决定着物品的价格,但一个物品的价格超杠杆涨价的背后,就不再仅仅是供需关系的简单逻辑了,物品超高溢价的背后大都是有意操作的结果。

IHS曾表示,瑞萨电子公司旗下一家日本芯片制造厂发生火灾,该厂占全球汽车微控制器市场的30%,这使情况更加恶化。

但其实瑞萨在 2021 年 1 季度遭遇了地震,4 月遭受了火灾,但影响不大,地震造成 2021 年上半年收入减少仅为 39 亿日元,火灾则为 17 亿日元,合计 56 亿日元,也就是 5 千万美元。可以说小到可以忽略。

芯片原厂涨价通常会公示,且涨价幅度有限,到供应商手中芯片价格上涨10倍乃至20倍的主要原因是分销商囤货、炒货。

那是为何?芯片行业也有黄牛?这是当然。每一次缺货就会迎来一次分销商的狂欢,通过囤货、炒货,在准确的时机放货,能在短时间实现大幅获利。其实大多数芯片需求方不能够直接和芯片制造商交易,都是通过中间商进行交易。

“一些IDM厂商出货可能只涨了很小的幅度,但代理商、分销商囤货、炒货,涨价500%。”业内人士表示。

虽然意法半导体5月17日依旧发布涨价通知,宣布所有产品线从6月1日起开始涨价。同时MCU大厂盛群决定于8月1日起启动第二波涨价。目前MCU供需缺口大,逐步传导至工控、消费领域,预计要到2023年才会缓解,但现实是缺口正在不断在被弥补。

炒货最凶的ST 的MCU,已经有渠道商悄悄出货,而MLCC、电阻等被动元件尽管市场消息的“缺货涨价”势头很猛,但实际上现货市场的价格已经稳定。”业内人士表示。

其实在2019 年国庆期间,德州仪器就宣布取消三大知名电子元器件分销商安富利、世平和文晔的代理权,也是为了加强其与客户关系更直接关系更密切的方法。另一种是拥有和控制渠道中的库存能力。

相比2008年金融危机,需求暴跌导致的芯片产业产业规模大幅度下滑,裁员和关门才是真正的芯片行业灾难,这一次的缺芯更多的则是依靠缺芯赚取额外利润的那些推波助澜之人的“凡尔赛”。

警惕平衡后的供大于需

近期美国政府多次通过官方渠道向台积电施压,要求台积电优先供应美国汽车企业,不过这个施压显然搞错了对象。美国车企对于芯片的采购对象是博世、大陆这样的Tier 1,Tier 1 再向芯片厂、晶圆厂等上游进行采购,车企不会直接从台积电采购芯片。

美国这么做显然有些刻意。

不过确实,美国为了发展芯片下了一定的决心。不仅招来三星等韩国企业在美国投资390亿美元,还迎来了台积电在美国的建厂投资。但是仔细分析发现在这一时期在美国投产的都是先进制程的芯片制造厂,和目前短缺的28mn 汽车控制器并没有任何的关系。

前段时间,有媒体爆料三星电子正在考虑,投资170亿美元在美国建立一家3nm芯片制造工厂。5月17日,媒体报道,台积电正草拟斥资数百亿美元,在美亚利桑那州建设全球顶尖的3nm乃至2nm制程芯片厂。

如果信息确定,那么未来美国或将成为全球芯片制造领域,台积电、三星决战3nm乃至更先进制程的“战场”。

而美国之外的地方呢?

在日本政府的牵头之下,索尼和台积电将合作建厂,索尼将负责土地成本及厂房建造,台积电投资制程,主要生产汽车、机械与家电相关的20纳米至40纳米产品。这将是日本国内首家线宽小于40纳米的工厂。

而在中国,中芯国际3月份表示要153亿在深圳建厂,28nm工艺,产能大约是4万片/月。随后台积电在4月份表示到南京建厂,28nm工艺,188亿投资,产能也是4万片/月。5月份,台联电也要表示扩产28nm,产能大约是2.7万片/月。

中国的芯片行业正在快速发展。

不过,虽然目前全球芯片市场缺的“鸡飞狗跳”,但几年后随着供给抬升,芯片供需周期进入拐点后,所谓“成熟制程”也就是包含28nm制程芯片最有可能受到打击。因为随着时间的推移,芯片最终还是会朝着先进工艺前进的,成熟工艺的芯片需求量总体来讲,并不会增加太多,而产能却增加了17%,这样两者叠加起来,或许会供过于求。

所以市场竞争就成为了关键。从远处来看,30年前汽车行业把大众等品牌引入中国,以市场换技术,经过这么多年来自主品牌有了长远的发展。从近景来看,特斯拉的引入不仅从C端激活了市场端需求,更是带动整个供应链有了快速的发展。

所以从芯片行业来看等到那个时候,台积电这条“鲶鱼”是不是会反过来激发大陆芯片代工厂奋发图强共同做强做大产业链,还是干脆变身成“鲨鱼”一口吃掉市场,就得看大陆芯片代工厂们的表现。

本文编选自“华尔街见闻”,编辑何鹏程。