美元的强弱,影响股市各版块的盈利和估值。目前,美元指数已经跌至5年较低水平,未来怎么走至关重要。

展望后市,长期来看,美联储必然会收紧货币政策,支持美元走强。不过,近期美国政府提出的巨额财政预算和美联储的各派立场,美元短期走势又非常不乐观。相对其他国家来说,美国的QE规模更大,货币供应更加充足,而且会持续到2021年年底。

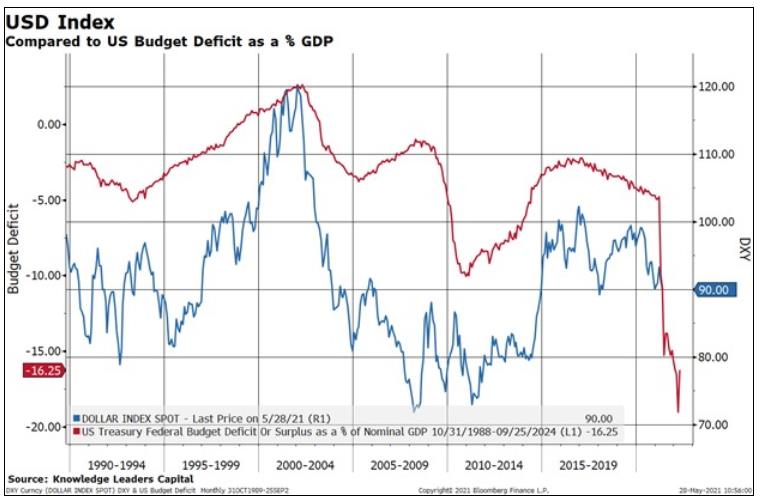

新兴市场国家中,加息的不在少数;发达市场国家如英国和加拿大,已经通过公开市场操作等方式收紧货币政策,也已经充分释放加息信号。不仅如此,美国预算赤字占GDP的百分比一直居高不下,而根据拜登政府提出最新的预算计划,这一比例将会创下历史记录。而预算赤字占GDP的百分比,与美元指数水平是密切相关的。

基金经理Bryce Coward表示,不断膨胀的预算赤字表明,未来几年美元指数跌至80或70的水平,也不是不可能的。这将意味着,美元指数还会从当前的水平,进一步下降11%至22%。如果美元跌破90以后,并在2021年下半年开始向80这一关口靠近,这将对股市产生相当大的影响。

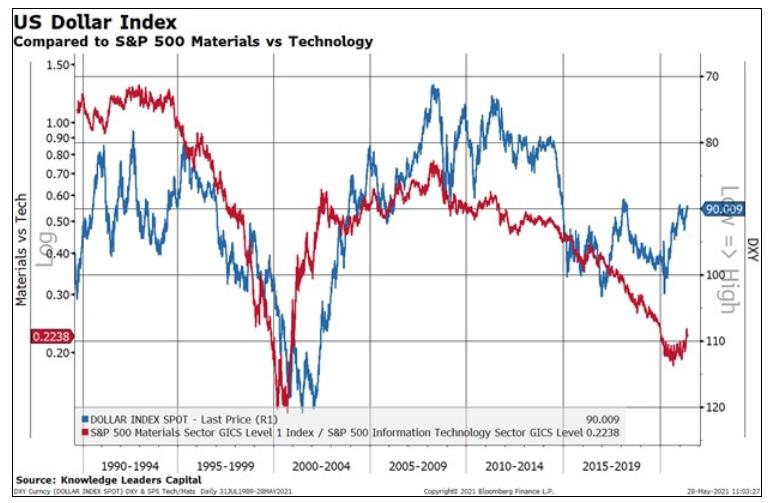

近15年来,美股市场上,科技股完胜,基础资源股完全处于陪跑状态。直到最近,在美元指数不断走弱的前提下,两者之间的趋势猜得到反转,资源股出现重大的轮动行情。这对于被动投资者来说,非常棘手又有风险,因为科技板块占标普500指数的40%以上。

从估值上讲,美股中的科技股和资源股的相对估值都低于平均水平。但是估值必须始终放在盈利增长的背景下来讨论,科技股本应是市场的高增长引擎,因此理论上,它们的估值应该高于其他低增长公司。

然而,资源股和科技股之间的相对增长正在正常化,目前高于历史平均水平。这并不意味着材料公司的增长速度,将快于科技公司(尽管这肯定会发生),只是两个类别之间的增长率差距正在缩小。

简而言之,由于货币供应和美国政府财政预算赤字等基本因素驱动,美元易跌难涨。在各种因素综合作用下,美元指数可能在未来几年内跌至80,甚至70的低水平。极端走弱的美元指数将对全球金融市场产生巨大影响。其中之一是,资源股的市场表现可能反超科技股,实现久违的行情轮动。这种轮动,将构建新的结构性行情,对被动投资者产生较大影响。

本文选编自“万得资讯”,智通财经编辑:熊虓。