在中国汽车产业一阵又一阵的缺芯哀嚎中,比亚迪(01211)显得鹤立鸡群。

今年2月,上汽在春节前公布了一份极为难看的产销月报:1月销量相比上月下降了接近一半,合资品牌大众缺芯的涟漪效应超出供应商预计。紧接着,工信部奔走于各大关键外资供应商之间倾力协调。对此颇为关切的投资者专门致电比亚迪,对方硬气的回应到,“缺芯”问题对比亚迪没有任何影响,目前IGBT芯片已运用在各产品线上,未来还将会不断向外界提供。

今年4月,蔚来(NIO.US)在电话会中坦言,缺芯的影响会持续到下一季度才可缓解。与此同时,比亚迪半导体正在西安研发中心筹划一场留有悬念的发布会,主角是IGBT 6.0芯片。相比于频发新车的新势力,比亚迪无疑将车圈发布会又提升了一个档次。

与比亚迪半导体一同频频出镜的IGBT芯片,是决定新能源汽车行业发展走向的“战略物资”。

IGBT芯片,这个拗口的词指的是什么?

一般来说,电动车电池储存的是直流电,电机用的是交流电,功率芯片,充当了其中电流性质转换的桥梁。得益于独特的电路结构和工艺,IGBT芯片,成为桥梁中最为坚实的一座。相比于传统的电力处理的功率芯片,IGBT转换效率高,发热小,故障率低,能承受高电压。

装上高功率的IGBT,电动车便能拥有数秒内加速至100公里每小时的“飙车”体验。

要在狭小的车身空间、异常的高低温和剧烈颠簸的环境下发挥作用,IGBT需通过极难的车规级认证:最大的温差环境、长达15年的工作寿命、不能有不良品。于是,车辆使用要求的高安全门槛决定了,耗时两年及以上的车厂认证,成为市场竞争的核心。

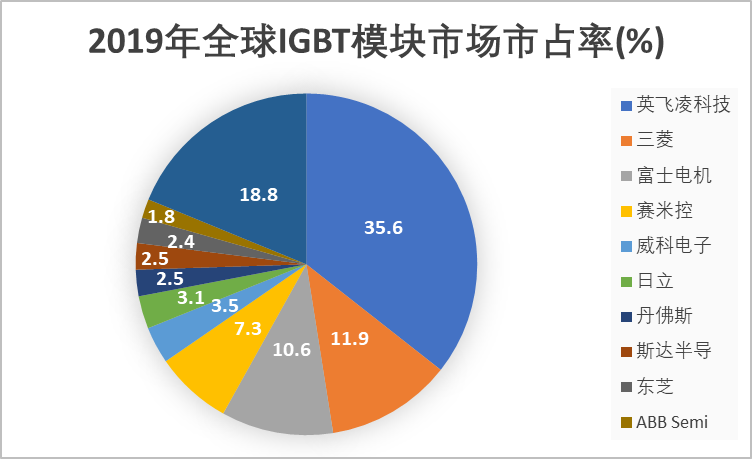

在这样一个中国玩家几乎没有存在感的领域,从宁波起家的比亚迪半导体,与比邻而居的嘉兴斯达半导,在新能源汽车行业狂飙突进的十年,一同占据了中国新能源汽车市场IGBT用量的36%,可以称之为“三分天下有其一”了。根据research and markets的报告,在英飞凌(IFNNY.US)49.2%的市场占有率后,便是比亚迪半导体的20%和斯达半导的16.6%。

考虑到德、日、美三国厂商在21世纪的头十年几乎垄断了所有的IGBT供应,IGBT双雄创造了新能源汽车领域关键部件国产化的骄人战绩。

本文旨在回顾新能源汽车行业IGBT市场的十年变革,并尝试回答以下三个问题:

1. 中国IGBT双雄是如何突破垄断重围的?

2. 国产化替代究竟是如何发生的?

3. 新十年的行业变局在如何展开?

01 “长三角式”突围

IGBT的垄断由来已久。

其一,从芯片的分类来讲,IGBT属于电力电气处理相关的功率类,而凡是与电有关的芯片,向来是那些在电气工业革命中崛起的发达国家的禁脔。这类芯片需要同时兼顾电磁学、热学、力学、物理学等诸多科学领域,德日美三国经过上百年的积淀,科学体系与老师傅经验早已融会贯通。

其二,随着IGBT适用的行业范围不断扩大,那些掌握核心芯片技术与产能的巨头公司创造出了一种更聪明的方法来巩固市场地位:把部分芯片外供给经验丰富的模块封装厂,令他们维护那些零散的长尾客户,双方一同制作模块供应市场。

德系的英飞凌与赛米控,日系的三菱与威科,紧紧的绑定在一起。这种类“主体~从属”的市场架构,实际上有效划定了彼此的责任与风险:主体公司承担技术创新的最大风险,从属公司则深耕模块应用,获得承担的那部分小风险的固定利润。

其三,在台积电等中国厂商日益专注于数字芯片代工的时代背景下,原先拥有多元化业务的IGBT大厂,纷纷分拆其数字芯片业务,将主业聚焦于IGBT等功率芯片的一体化。随着英飞凌、三菱等大厂加强对于先进世代技术的研究,并加速在中国市场圈地,垄断格局被进一步固化了。

正是在这一垄断背景下,中国的IGBT双雄几乎同时在2008年展开了探索,他们的选择出奇的一致:卖模块,而且拿的都是英飞凌芯片。

为什么英飞凌肯高抬贵手,或者说,养虎遗患?

供给比亚迪的原因是明显的,这是一个颇有潜力的客户,既然他们愿意自己造模块,那就造吧。供给斯达,则是因为创始人沈华早在90年代工作于欧洲,是英飞凌的老兵,拥有良好的渠道关系,斯达造模块供向本土市场,实为和英飞凌结盟之举。

但很快,在2010年左右,这两个当时看起来不起眼的长三角模块工厂开始了自制芯片的尝试。

在王传福收购来的不到两亿元的宁波烂尾芯片工厂,工程师鼓捣出了第一代芯片,这是比亚迪一贯的“自力更生、变废为宝”的经营风格的体现。自从比亚迪2003年收购一家濒临破产的军工汽车企业秦川开始,外界对王传福的质疑声不绝于耳,他一直在危险游戏的边缘疯狂微操。

但王传福有自己的逻辑,在他手下,中国的工人和工程师最大程度发挥了“红利”:

比亚迪擅长造趁手的适合大规模使用的劳动工具,在产品仿制得当的前提下,比亚迪练就了强大的工程落地能力。宁波的半导体项目,没有用上最先进的设备,造出来的芯片性能也未必是最佳的,但是各项性能能符合整机厂的产品规格要求,目的就达到了。

与比亚迪半导体相比,留学归国人员沈华的资本力量更是薄弱,他申请到了一项国家研究基金的数百万元资助,这当然不够。新生的斯达寻求到了一个浙江民营工厂老板的资金支持,“留学海归+办厂老板”,相比于上海VC界支持的一众芯片公司。

这个长三角组合毫无疑问更加地气。要办一个模块厂,除了要招揽本土的精英人才,还需组织数百个工人从事生产,工程师如何管理工人,是一门需要学习的学问。

不同于自产自销的比亚迪半导体,斯达之所以能够推出自研芯片,有赖于上下游产业的支撑。

在上游的芯片制造环节,出现了第一代代工厂华虹半导体,为长三角像斯达这类的设计商提供产能。

在下游的应用环节,以汇川技术为首的中国公司崛起,在工厂不间断电源、电梯变频器等工控场景的国产化替代上高歌猛进,这给了作为上游的国产IGBT芯片厂国产替代的机会。

但这些进步,大都停留在IGBT最大的市场:新能源汽车之外,那么,斯达又是如何在新能源汽车行业实现替代的?

这就要从IGBT和新能源整车厂之间的商业模式说起了。

02 穿透式国产化替代

从IGBT供应商到汽车整机厂,中间隔了一层电控厂商。

IGBT模块和电路板、传感器、电容等被整合进电机控制器(简称电控)中,然后由电控发挥电力转换、传输与分配的功能。

特斯拉的电控板上,焊上了IGBT、传感器、电容等各类芯片

围绕电控方案的整合与实现,市场上出现了三类电控厂商:

一类是整机厂自设。最典型的例子是比亚迪,在其构建的自产自销的闭合产业链条中,半导体子公司制造出IGBT芯片封装成模块后,直接供给下游的电控兄弟厂商,这保证了比亚迪高达70%以上的供应链自给率,有效降低了成本。

比亚迪之后,新势力中的蔚来出于掌控自家汽车加速体验的目的,成立了专注于电驱动系统的子公司xpt,由此开始自研电控。

一类是传统的汽车零件厂商。最为典型的当数博世在中国成立的合资公司联合电子,其在电控市场中排名前五。合资厂商凭借母公司在中国的长时间经营优势和广泛的技术布局,背靠大树好乘凉,订单也有保证。

还有一类是独立的第三方厂商。如谋求业务转型的汇川技术。汇川本来主营工控与电源场景的电机,核心技术与新能源汽车相通,在主业国产化渗透率放缓之际,便与瑞士厂商进行技术合作,积极谋求向新能源汽车行业的转型。

汇川转型的时间,正是理想(LI.US)、小鹏(XPEV.US)、威马等造车新势力突飞猛进之时。这些新兴厂商要整合起来一辆兼具高性能与较好成本控制的车并非易事,前两类电控厂商已有固定客源,不用发愁。

那么,只有独立第三方厂商,是有很强愿意被整合到造车新势力的供应链体系的。斯达之于汇川,汇川之于新势力,都意味着有很强竞争力的国产化替代:

首先,服务更强。下游要定制产品规格,要求上游紧密配合同步研发,国产公司可调拨充足的研发资源满足需求;

其次,价格优势。在同样的性能下,国产公司价格更低,亏损扩张的汇川和造车新势力们可以尽量节约成本;

最后,供应链安全性更高。在贸易战和缺芯的背景下,一个靠谱的国产供应商的价值不言而喻。

因而,在比亚迪半导体凭借母公司渠道优势迅速起量之际,斯达也借着汇川在新势力的接连突破,乘上了新能源汽车行业的东风。斯达的2020年报显示,其新能源业务收入2.1亿元,装车量达20万辆,同比增长25%。

03 未来十年的行业变局

2021年5月,比亚迪公布了半导体公司的分拆上市计划。公告显示,比亚迪半导体在2020年度实现了14.4亿元的营收,和接近六千万元的净利润。尽管净利润率远远不及斯达半导,但丝毫不妨碍四十家风投排着队给这家公司送去了高达27亿元的弹药,而这基本相当于斯达半导2020年初时IPO规模的三倍还要多。

一场新能源IGBT大战,才刚刚开始。越来越多的上市公司加入了角逐的阵营:华大半导体在2020年发布了车规级芯片,士兰微开发出了适用于电动车的第五代IGBT产品,中车时代电气很早收购了英国的dynex公司,技术实力强劲,并建成了国内首条8英寸车规级IGBT芯片生产线。

考虑到车规级芯片动辄两年起步的验证期,IGBT双雄自然不用顾虑这些目前还只是雷声大雨点小的本土轻量级对手。

真正决定中国市场走向的,是那个看似温和的德国大块头,英飞凌。

英飞凌在最先进的第7代IGBT和碳化硅技术路线上,都占据着统治地位。同时,这一庞然大物通过两手抓,以期在市场上继续维持优势:

一方面,通过并购美国国际整流器公司(International Rectifier,简称IR)等标的,在整合进最先进技术同时,也把特斯拉等跑在最前列的厂商牢牢吃定。最先进的技术和应用环境,由此形成了一个源源不断的良性循环。

另一方面,在规模甚巨的中国市场,英飞凌积极推进本地化扩产。无锡工厂已成为其全球最大IGBT生产基地之一,与上汽合资建厂,也使英飞凌从一开始就绑定了中国历来最为优质的汽车大户。

全面领先的技术布局,全球范围内的资本运作,加速的本地化运营支持,英飞凌正在悄无声息的往新能源汽车的桌面上加大筹码,这个庞然大物不需要断供斯达或比亚迪半导体,也能轻松维持目前在新能源IGBT市场的绝对领先优势。

所以,芯片的国产化替代,可以走“贸、工、技”的路线。但是要站在创新之巅,弯道超车大多时候是一种抱有机会主义的赌徒幻想。毕竟,当前面的人在所有的可选路径上都是领先的时候,该走的路是一步都不能少的。

本文选编自“远川科技评论”,作者:杨健楷/巫桐;智通财经编辑:李均柃