核心观点

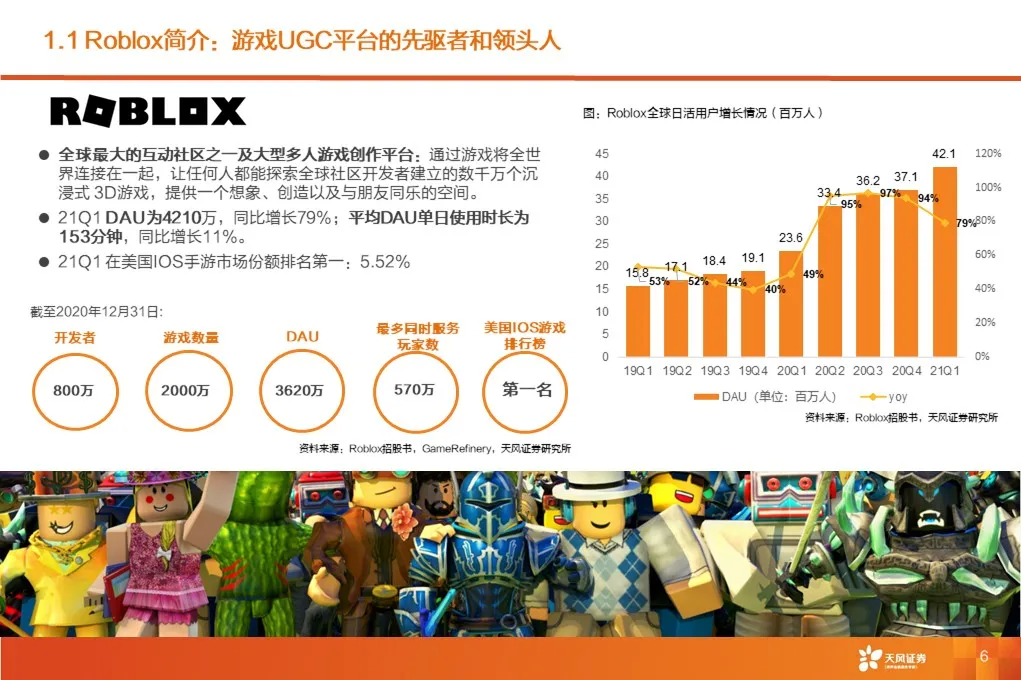

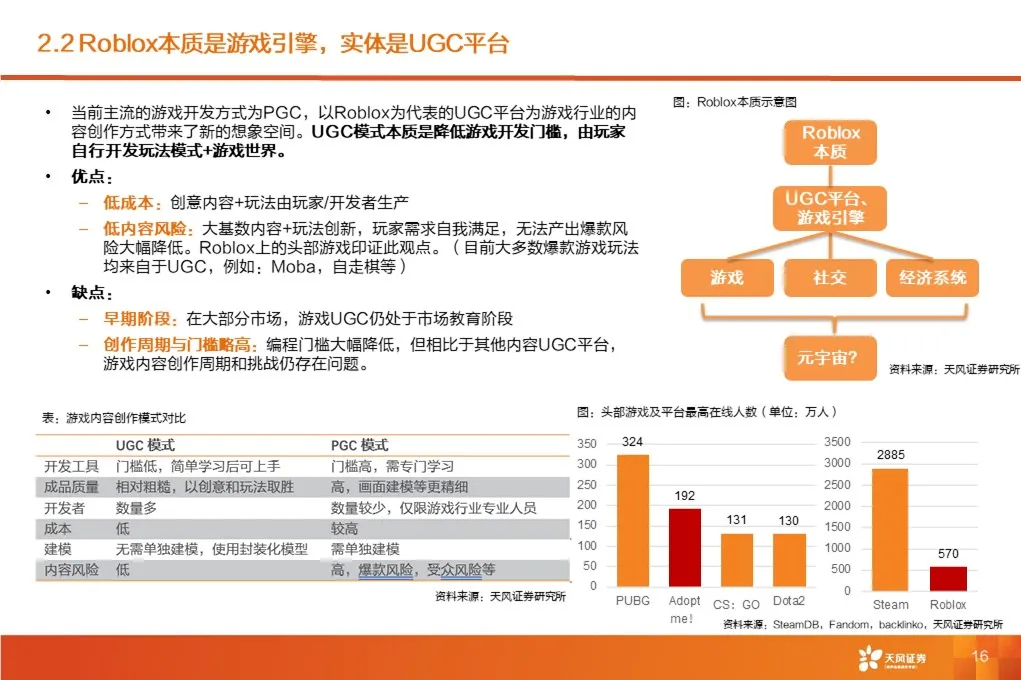

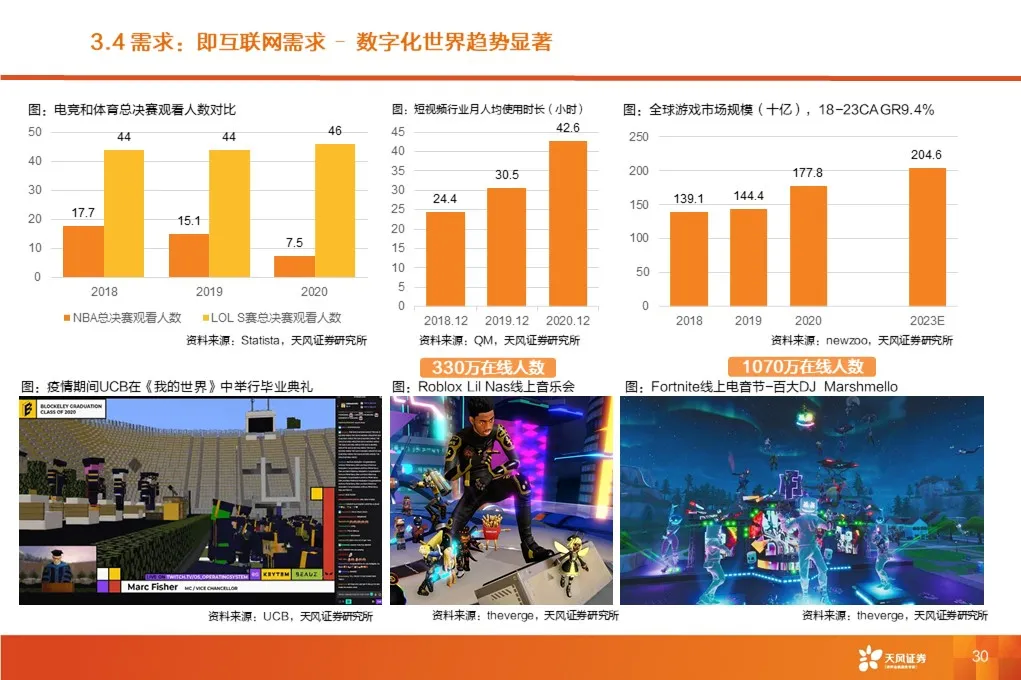

Roblox(RBLX.US):游戏UGC平台的先驱者和领头人,全球最大的互动社区之一及大型多人游戏创作平台。通过游戏将全世界连接在一起,让任何人都能探索全球社区开发者建立的数千万个沉浸式 3D游戏,提供一个想象、创造以及与朋友同乐的空间。

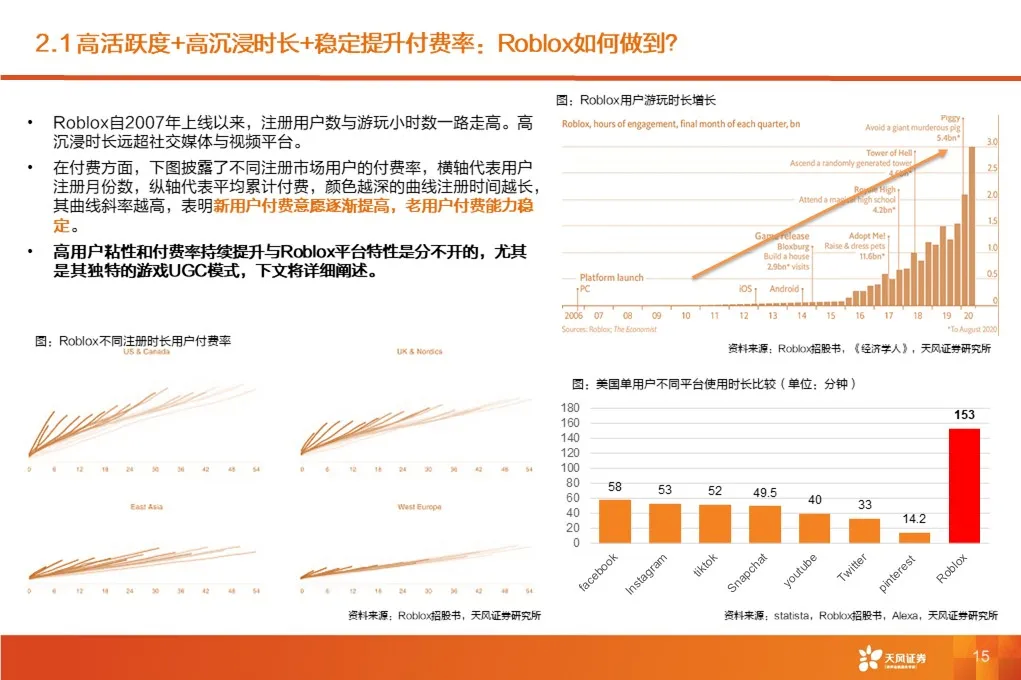

高活跃度+高沉浸时长+稳定付费率提升:Roblox如何做到?

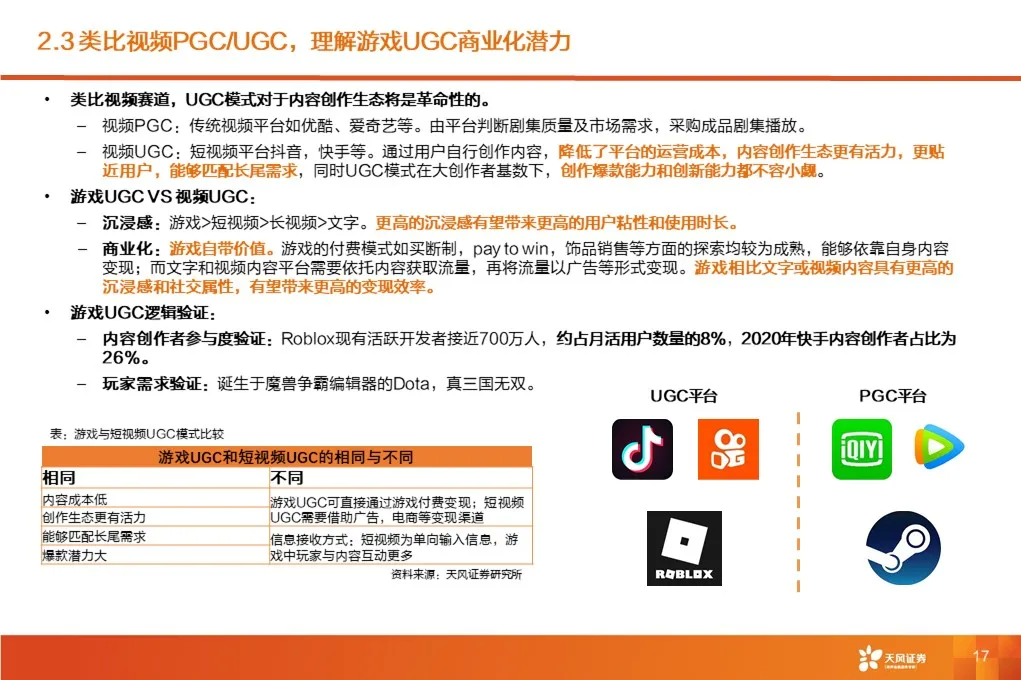

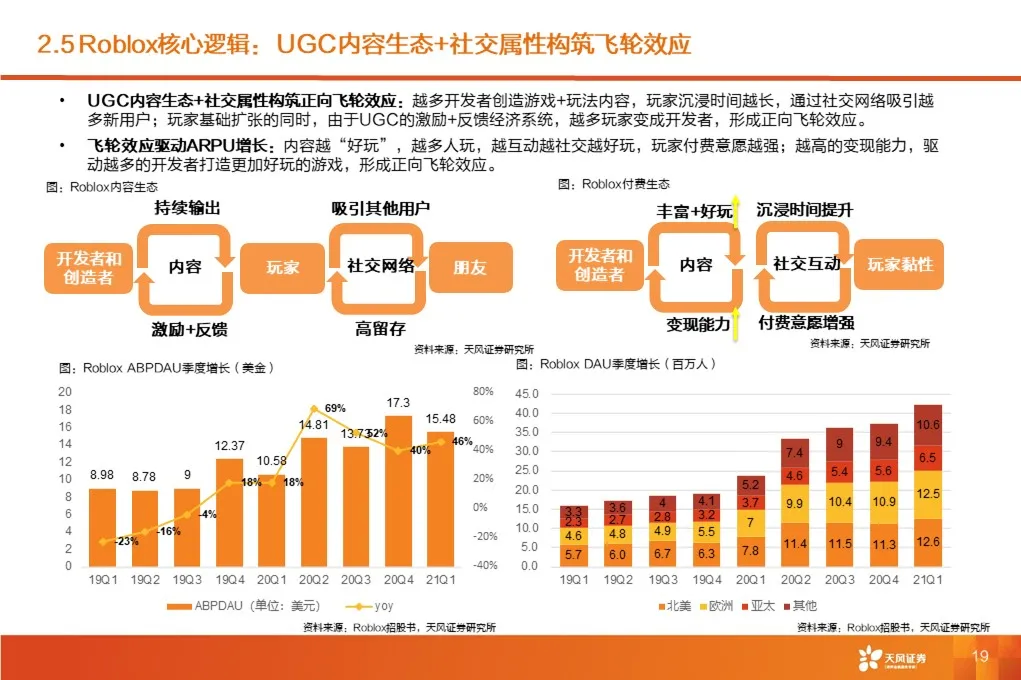

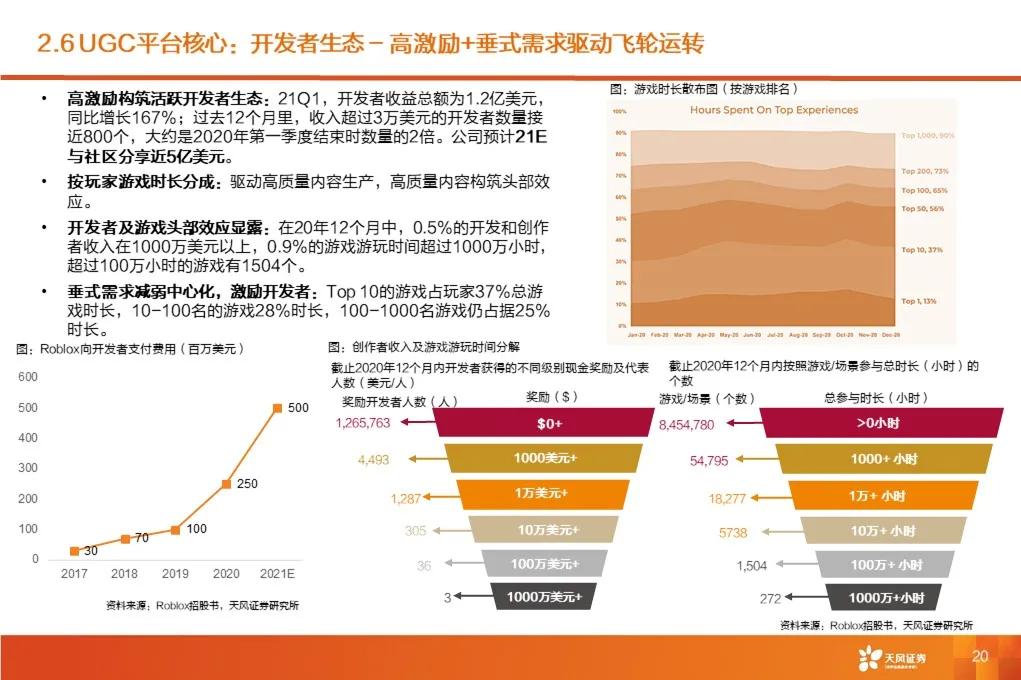

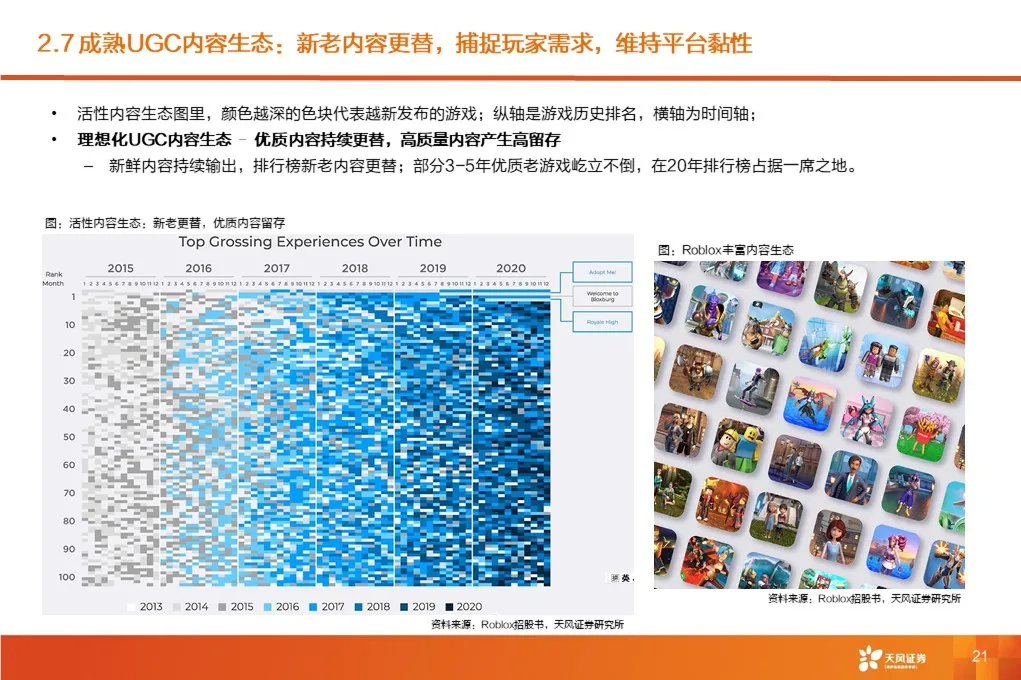

UGC内容生态+社交属性构筑双飞轮效应

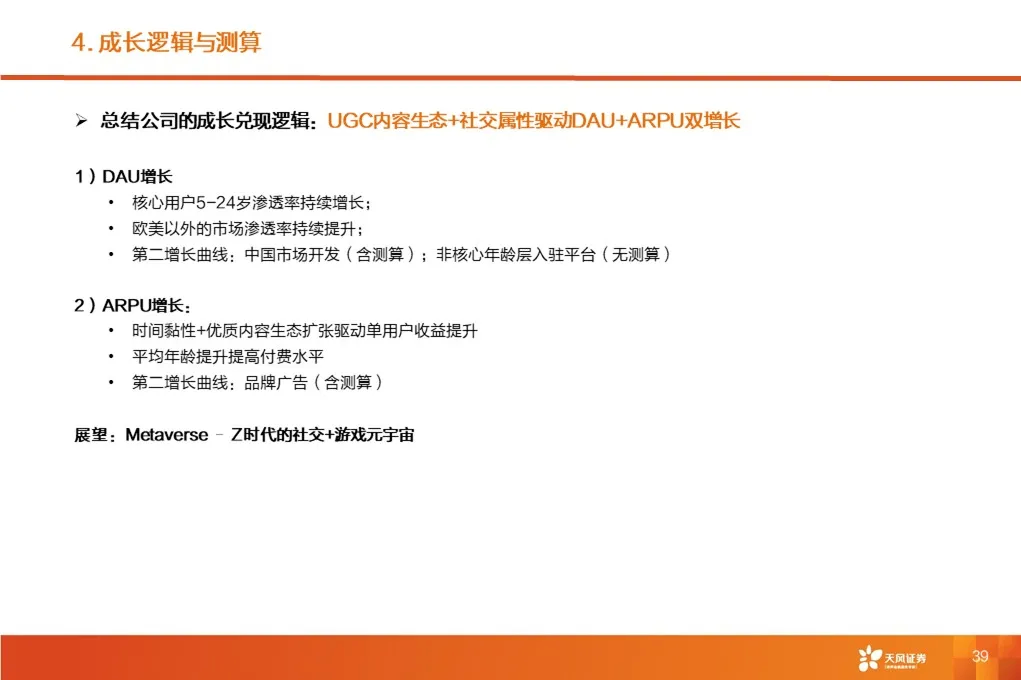

成长逻辑:

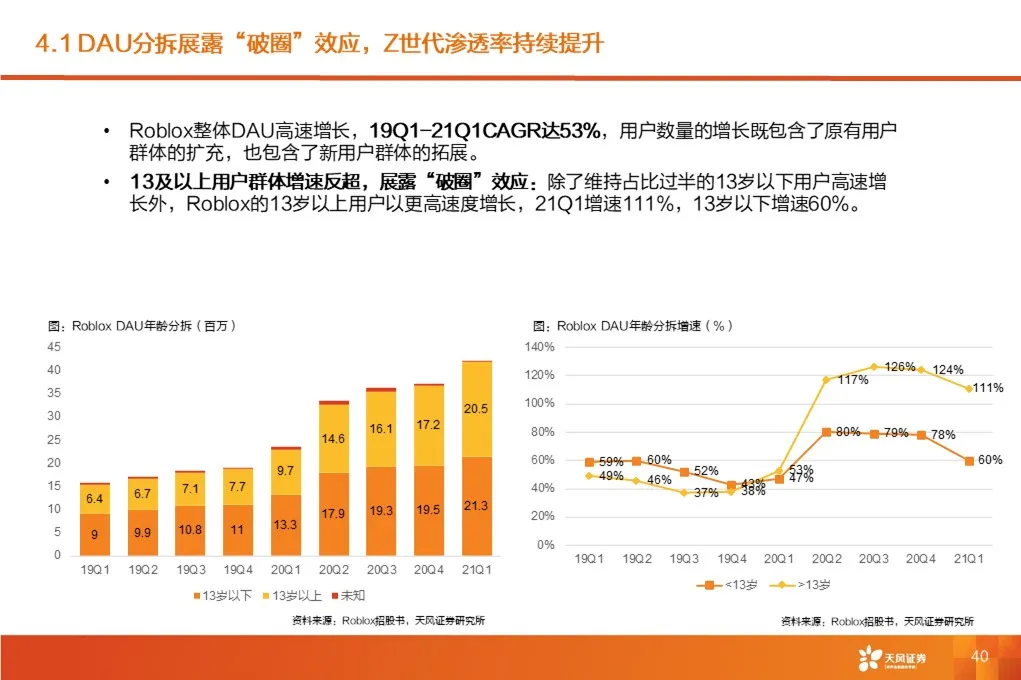

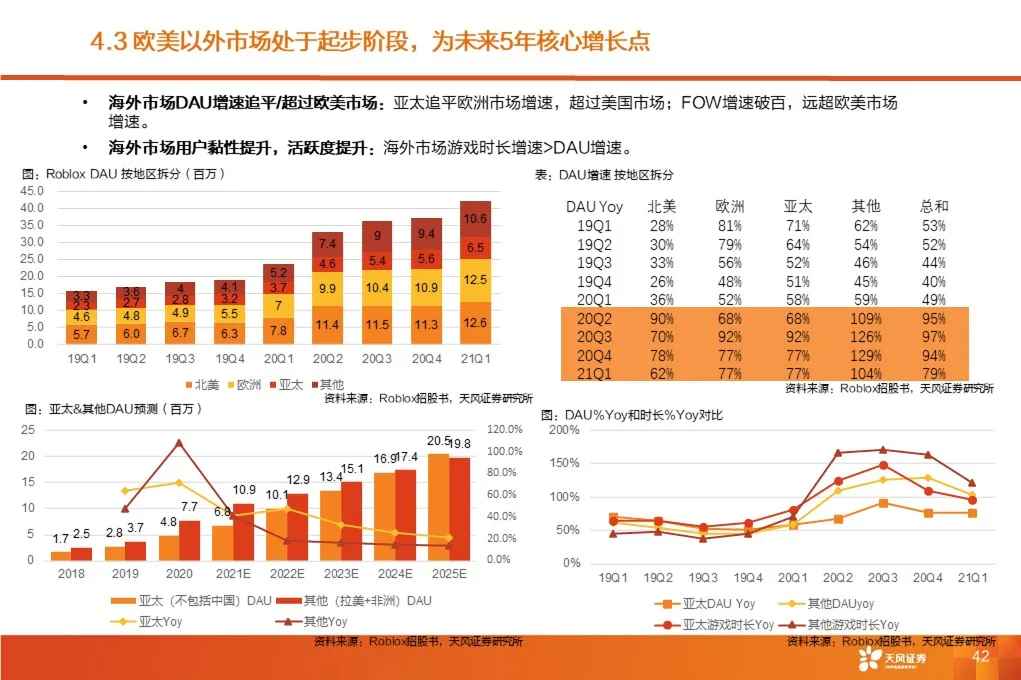

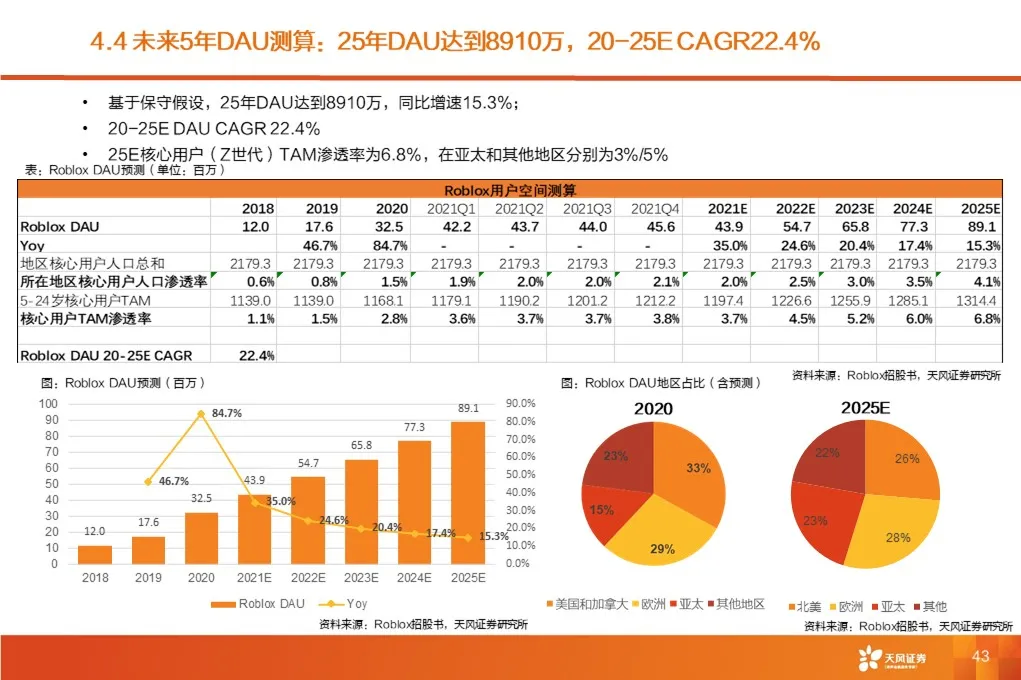

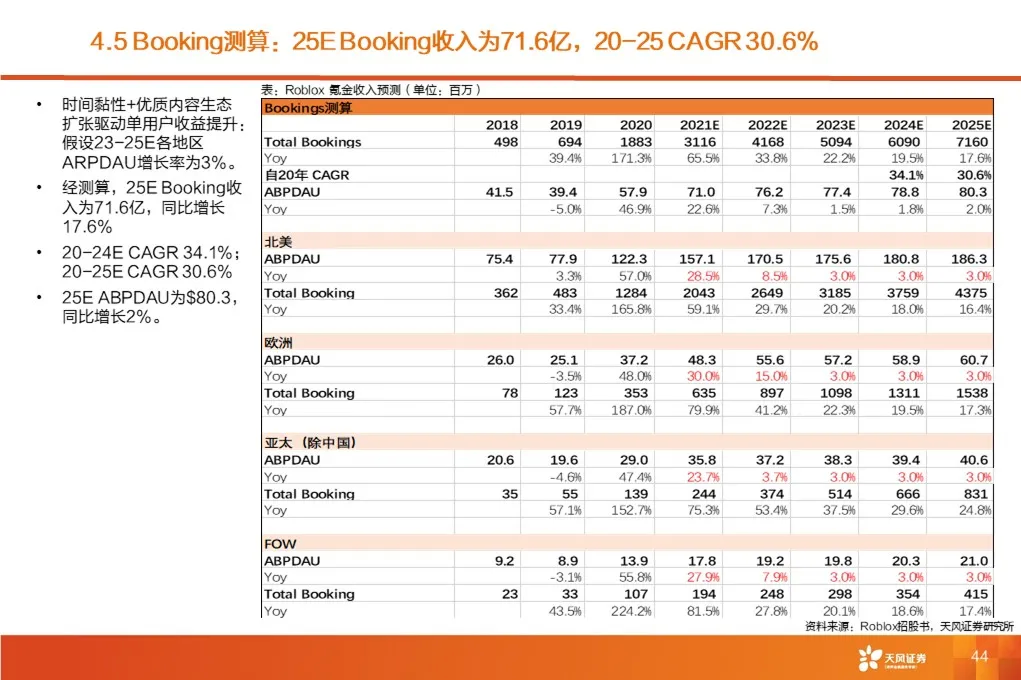

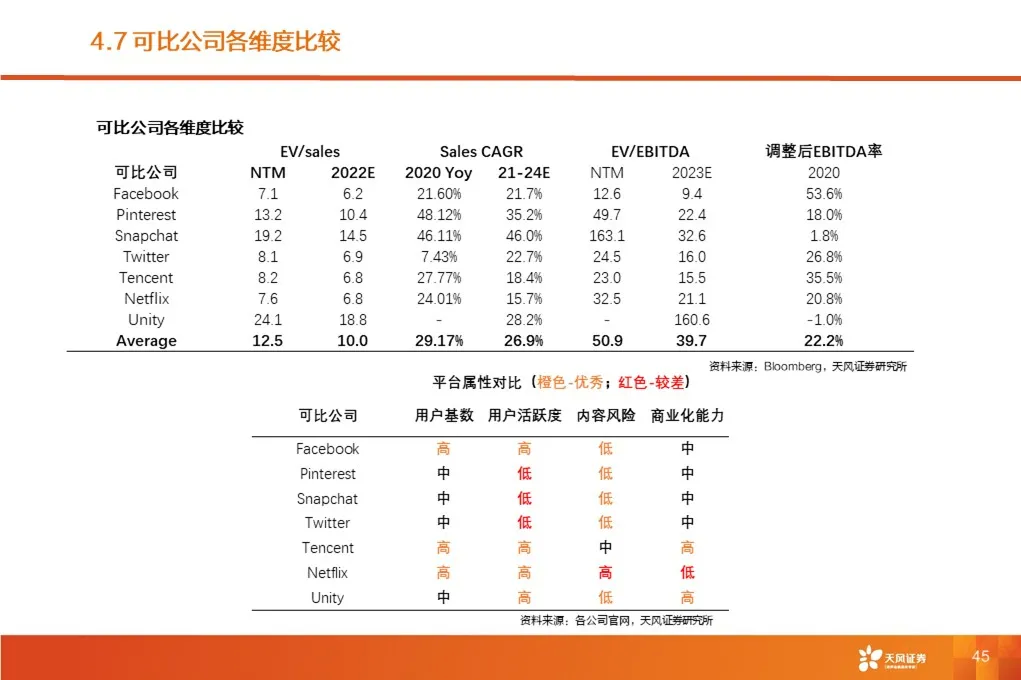

DAU增长,1)核心用户5-24岁渗透率持续增长;2)欧美以外的市场渗透率持续提升;ARPU增长,1)时间黏性+优质内容生态扩张驱动单用户收益提升;2)平均年龄提升提高付费水平

DAU/流水预测:保守预期下,25E DAU 8910万,同比增速15.3%,20-25E年CAGR 22.4%;25E 流水71.6亿美金,同比增长17.6%,20-25E年CAGR 30.6%;25E ABPDAU 80.3美金,同比增长2%。

第二增长曲线:

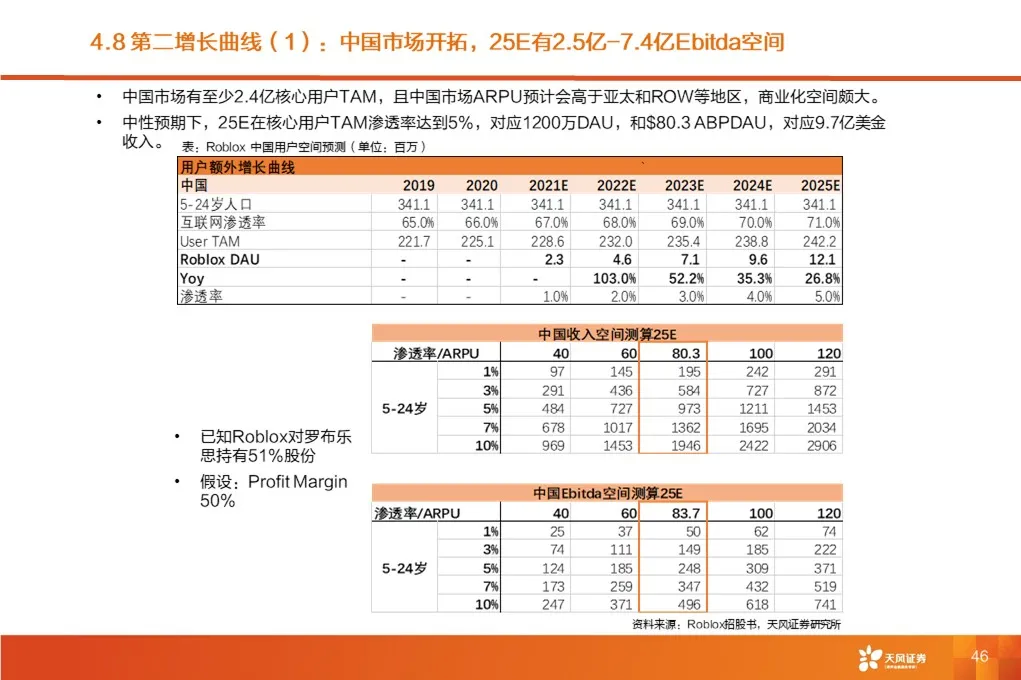

1)中国市场开发,25E有2.5亿-7.4亿Ebitda空间。25E在核心用户TAM渗透率达到5%,对应1200万DAU,和$80.3 ABPDAU,对应9.7亿美金收入。

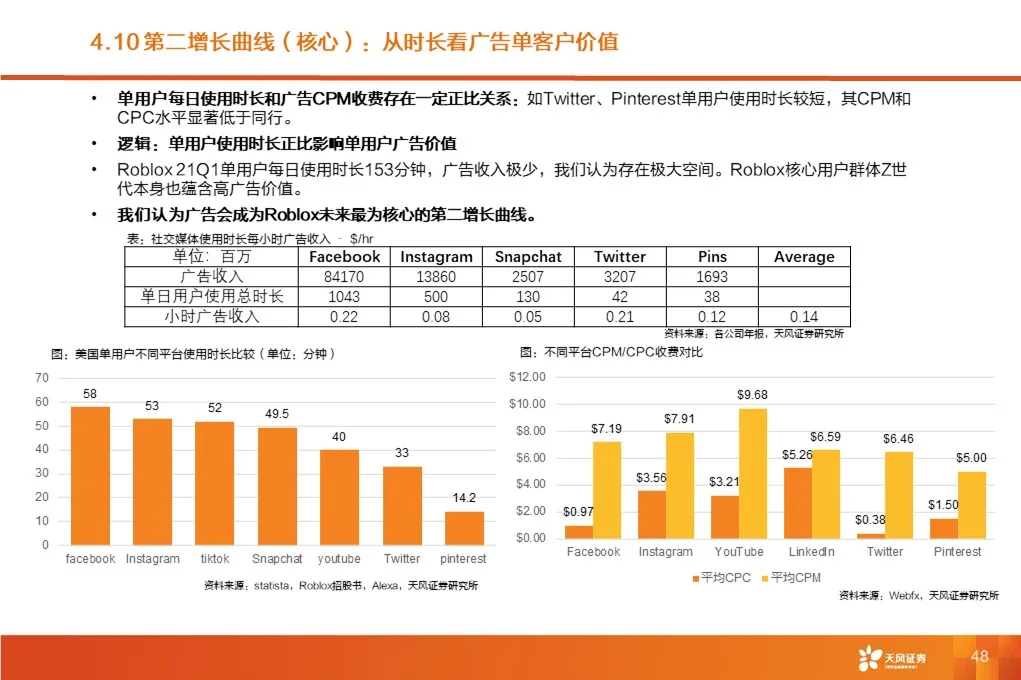

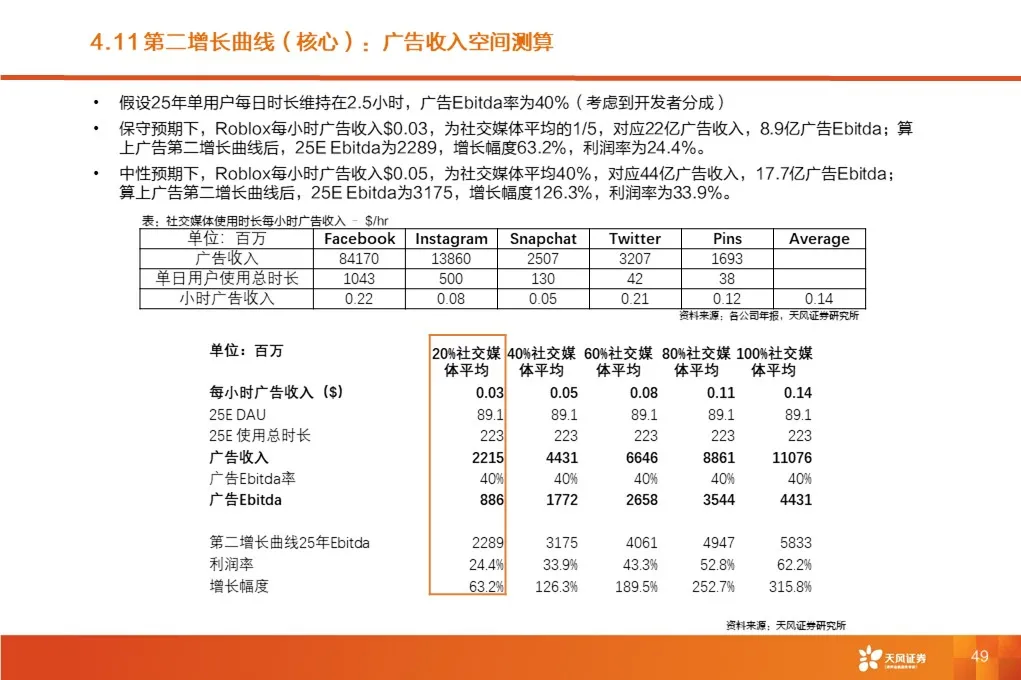

2)广告空间,保守预期下,Roblox每小时广告收入$0.03,为社交媒体平均的1/5,对应22亿广告收入,8.9亿广告Ebitda;算上广告第二增长曲线后,25E Ebitda为2289,增长幅度63.2%,利润率为24.4%。中性预期下,Roblox每小时广告收入$0.05,为社交媒体平均40%,对应44亿广告收入,17.7亿广告Ebitda;算上广告第二增长曲线后,25E Ebitda为3175,增长幅度126.3%,利润率为33.9%。

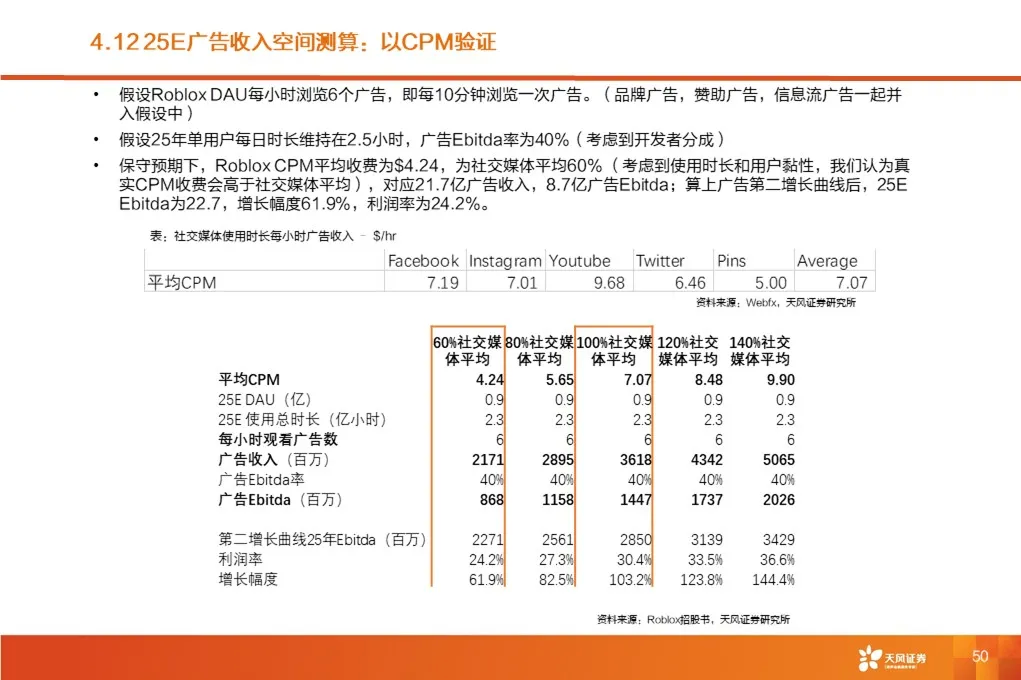

以CPM验证广告空间:保守预期下,Roblox CPM平均收费为$4.24,为社交媒体平均60% (考虑到使用时长和用户黏性,我们认为真实CPM收费会高于社交媒体平均),对应21.7亿广告收入,8.7亿广告Ebitda;算上广告第二增长曲线后,25E Ebitda为22.7,增长幅度61.9%,利润率为24.2%。

风险提示:内容生态构筑风险;未来UGC游戏平台面临竞争风险;测算DAU或ABPDAU增长不及预期- 1)变现能力提升不及预期2)用户扩张不及预期;第二增长曲线不及预期– 1)中国市场发展缓慢2)广告商业化进度缓慢

本文选编自“风研海外”,作者:孔蓉,智通财经编辑:张金亮。