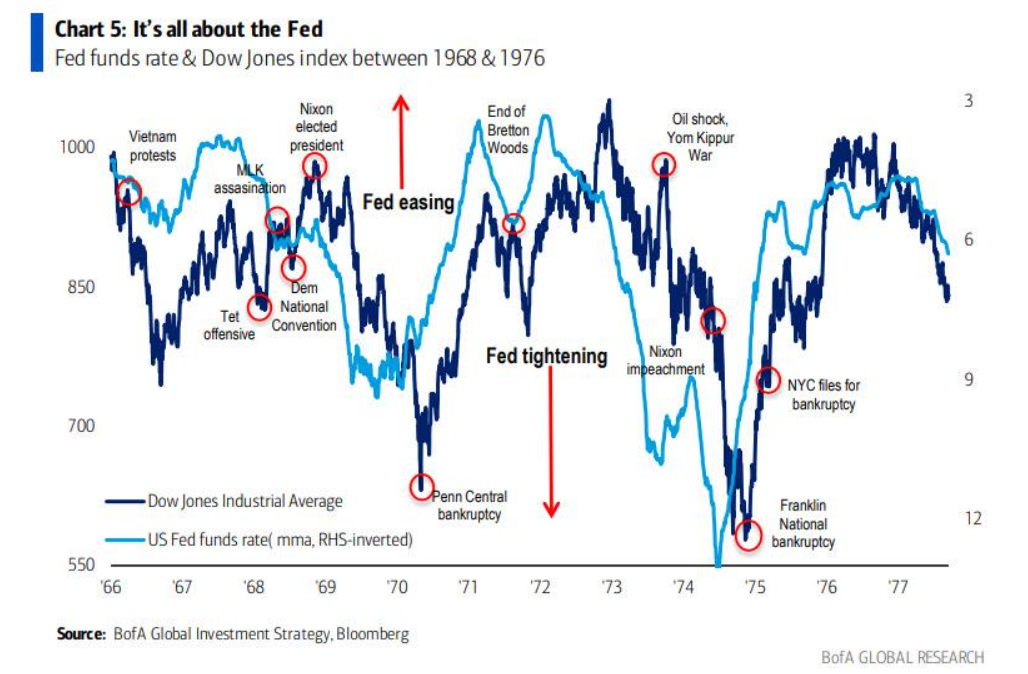

美国银行首席投资策略师迈克尔•哈特尼特(Michael Hartnett)在其最新Flow Show报告中写道,当前市场与1967-1969年时期最为相似:巨额预算赤字下不受控制的利率以及过分宽松的美联储,导致通胀飙升至多年新高。

据Zerohedge,哈特尼特指出,从历史时期来看,看涨者认为当前牛市可以指向2017/18年,即强劲的增长、区间内的收益率、犹豫不决的美联储。而看跌者则认为当前与2007-2008年相似,一系列去杠杆化的“事件”以“明斯基时刻”告终。

回到1967-1969年,哈特尼特总结了当时的市场动态:

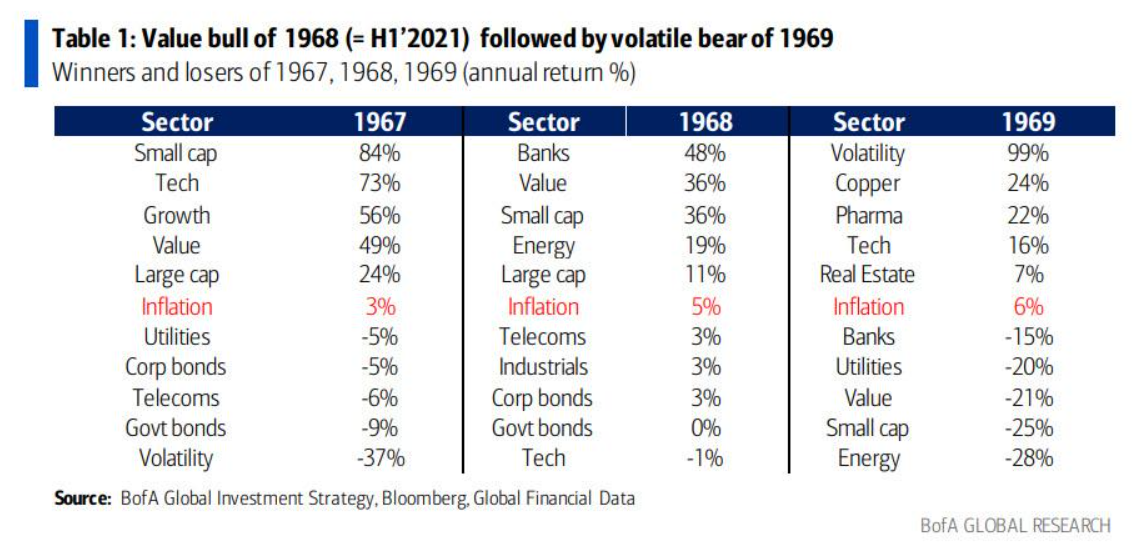

1967年:收益率增长1001个基点,股票上涨24%,波动率下降37%,赢家是小盘股、科技股和成长型股,输家是波动性、政府债券和防御性股。

1968年:收益率增长32个基点,股票上涨11%,波动料上涨5%。赢家是银行股、价值股、小盘股、能源股,输家是政府债券、科技股和信贷。

1969年:收益率增长89个基点,股票下跌8%,波动率飙升99%。赢家是铜、医药和科技股。输家是能源、小盘股、价值型股和银行股。

总体来看,哈特尼特指出,与2021年上半年相当,1968年出现了价值牛市,但之后就是1969年的动荡熊市。接着是20世纪70年代,美国几乎屈服于恶性通货膨胀,直到美联储保罗·沃尔克祭出20%的利率,才阻止了美国的过早崩溃。

本文选编自“JT²智管有方”,作者:JT²资讯研究;智通财经编辑:魏昊铭。