正如一千个人眼中有一千个哈姆雷特,在投资者眼里,当下的美国市场也在上演着不同版本的故事。

对于多头来说,当下美股犹如2017-2018年,强劲的增长、尚处于安全区间内的收益率、犹豫不决的美联储,以及一触即发的融涨。而对于空头来说,当下美股犹如金融危机爆发前夕,即将爆发一系列去杠杆化的事件,并以“明斯基时刻”告终。

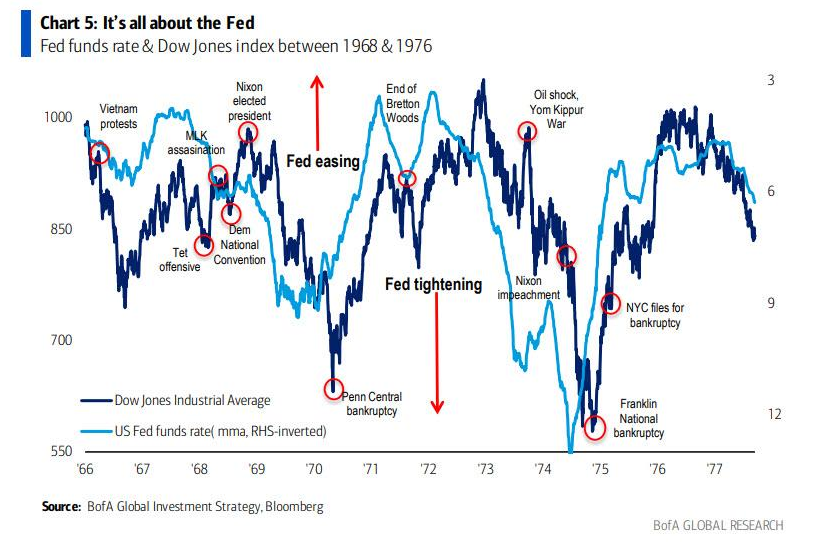

不过美国银行首席投资策略师Michael Hartnett认为,最能比拟当下市场的应该是1967-1969年,为了安抚民粹注意,放任低利率和巨额预算赤字,导致通胀飙升至多年新高。

正如下图所示,无论是1968年还是当下,美联储都是主导市场走势的那只看不见手:

据美银,当时的剧本是这样的:

1967年:收益率飙涨1001个基点,股票上涨24%,波动率下降37%,小盘股、科技股和成长型股票是市场大赢家,政府债券和防御性股票是最大输家;

1968年:收益率涨32个基点,股票涨11%,波动率开始上升,涨5%,银行、价值股、小盘股、能源股是大赢家,政府债券、科技和信贷被市场抛弃;

1969年:收益率上涨89个基点,股票跌8%,波动率飙升99%,铜、医药、科技成为市场赢家,能源、小盘股、价值股和银行股被抛售。

如果一切是1968重演,那么当时的故事走向对于今天的市场或许也有些许借鉴意义。那么1968年之后发生了什么呢?

和2021年上半年一样,1968年也经历了价值股牛市,接着就迎来了1969年动荡的牛市。随后到来的20世纪70年代,美国爆发恶性通货膨胀,直到保罗·沃尔克祭出了20%的利率才阻止这个帝国的崩溃。

本文选编自华尔街见闻,作者: 叶桢;智通财经编辑:MZ。