核心观点

天然气价格夏季消费淡季出现罕见的大幅上涨。亚太LNG现货市场价格近期达到9美金/百万英热;欧洲LNG现货市场的价格达到8美金/百万英热。这是之前难以想象的夏季价格水平。

本文分析了天然气价格淡季暴涨的原因,展望了碳中和对国际天然气市场的深远影响,并给出对中国天然气行业和企业发展的启示:

1) 接受需求波动、接受价格波动,可能是未来的新常态。在碳中和背景下,天然气不会成为主体能源,调峰的属性决定了其需求波动性是天然气产业链企业必须要面对的。需求的波动性增强会带来一系列影响——长协减少现货贸易增加,国际LNG贸易挂钩基准更灵活。

2) 调峰能力很重要,灵活性创造价值。天然气价格波动对企业来讲并不一定是坏事,拥有调峰能力的企业会在价格波动中获益。调峰能力包括,储气调峰能力、需求端调峰能力、供给端调峰能力。所以,对于城市燃气公司来讲,拥有多重终端客户类型、拥有多重气源类型,是未来发展的重点。

推荐新奥股份(600803),公司近年来重视上游产业链布局、气源多元化,以及下游综合能源业务,并作为国家管网公司托运商,拥有良好的灵活性调配供需能力,或将受益中国天然气需求的良好增长,以及面前上下游价格波动性的应对能力。

风险提示:国际LNG出口终端和中国LNG进口终端建设进度慢于预期的风险;国际LNG进口价格长期高位影响经济性,导致中国天然气市场需求增速显著低于预期(8-10%CAGR)的风险;国际LNG现货价格波动过大,影响下游企业盈利稳定性的风险。

1. 夏季淡季LNG暴涨原因

近期,亚太LNG现货市场价格近期达到9美金/百万英热;欧洲LNG现货市场的价格达到8美金/百万英热。天然气价格在夏季消费淡季大幅上涨是很罕见的。就在一年前的2020年夏季,受到疫情对需求的影响,亚太和欧洲的LNG现货价格当时还处在历史低位,在2-3美金/百万英热左右。

LNG淡季暴涨的原因包括以下几个方面:

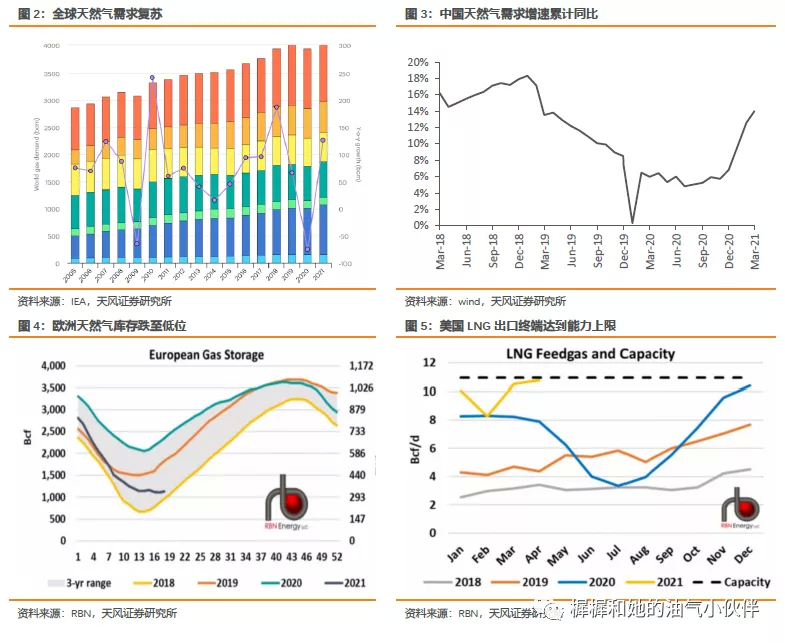

1) 全球需求总体复苏。根据IEA预测,2021年全球天然气需求将增长3.2%,不仅覆盖掉2020年疫情影响下的降幅,而且可能看到需求恢复到2019年水平之上。

2) 欧洲方面,天气因素发挥作用,欧洲天然气库存低位。刚过去的2020/2021冬季不仅是个冷冬,而且是个拉长的冷冬。20/21冬季取暖季欧洲天然气需求同比+5%。欧洲天然气库存在4-5月份本该累库存的阶段,居然还在去库存,导致目前欧洲天然气库存处于低位。

3) 亚太方面,中国天然气需求受工业和煤改气拉动,一季度大幅增加14%。

4) 美国出口能力达到上限。美国LNG出口终端能力上线在11bcf/日,从2020年底以来基本在满负荷运行。2021年春季受寒潮影响一度低于负荷,到4月份再度回到满负荷运行。

2. “碳减排”对天然气行业的深远影响

2.1. 碳中和下,天然气需求的长期和短期存在矛盾

长期来看,如果发达国家需要在2050年左右达到碳中和,天然气就只是阶段性的替代燃料。而且如果在2020-2030之间规划新的天然气相关设施(比如气田、LNG进出口终端、燃气电厂),到了2050年这些设施可能还没到退休年限,就会对2050年的净零目标形成障碍。

然而短期来看,仍然需要更多的气电替代煤电,以降低碳排放。天然气的需求增长会来自于调峰电厂的燃料切换,从煤炭切换到天然气,以及来自于燃气锅炉对于燃煤锅炉的替代。天然气需求存在长期和短期的矛盾,调峰属性增强,必然导致其需求的稳定性变差。

为什么之前LNG国际市场是长协主导,而这几年短协或者现货贸易变得更为主流?就是因为国际LNG买家对于终端需求更难以把握,越来越多的天然气用于调峰,而调峰需求取决于风光电的供给缺口,需求稳定性不好。

长协模式的颠覆,将增加LNG出口终端融资难度。过去国际LNG卖家的融资模式是基于长协的。LNG长协是一种照付不议协议,一般在20-25年,买家承担量的风险(即使需求不好也要拿货),卖家承担价格风险(LNG长协价格通常挂钩国际油价或者国际LNG价格指数),但卖家在量上有保障。所以在长协模式下,卖家投资建设新LNG出口终端的时候,可以使用项目融资。而在日渐流行的短协或现货贸易模式下,卖家的量和价都得不到保障,融资就必须通过穿透其自身资产负债表,导致融资难度加大。

甚至LNG造船融资也面临同样问题。旧的长协模式下,船随项目走,只要LNG出口终端配套长协,就可以给定船东公司固定回报率去造船。长协模式被颠覆之后,LNG船东公司将难以获得稳定的运量和日费,造船融资也将面临困难。

2.2. 美国页岩气资本开支停滞

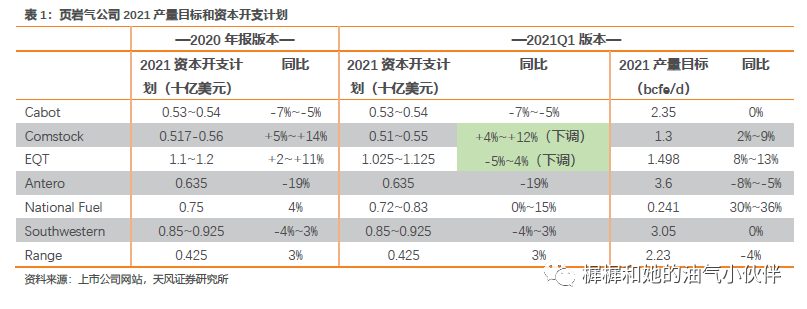

2020年以来,尤其是拜登上任且美国重回气候协定之后,我们已经持续观察到美国页岩油公司资本开支趋向于谨慎。与页岩油企业类似,美国页岩气企业资本开支预期也非常谨慎。我们统计了7家页岩气公司,2021年计划资本开支总体与2020年相比变化不大。且2021Q1版本比2020年报版本相比,并没有因为气价上涨而调增资本开支(详见表1)。

3. 国际天然气市场如何展望?

3.1. 国际LNG供需压力有望在2022年解除,无需过度担忧涨价

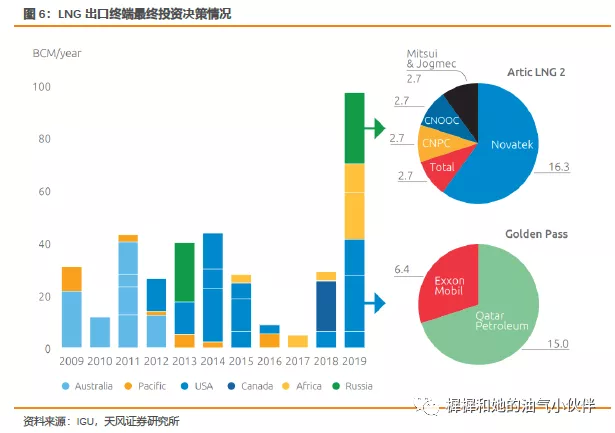

2019年巨量LNG出口终端项目进入最终投资决策,包括美国的三个(Calcasieu Pass、Sabine Pass 6、Golden Pass)、俄罗斯的Arctic 2项目、莫桑比克项目、尼日利亚项目。当前美国LNG出口遇到瓶颈,导致国际现货LNG市场紧张。体现为亚太现货价格、欧洲现货价格夏季淡季大涨,但同时美国Henry hub价格涨幅很小,且欧洲亚太与美国二者套利空间巨大。目前,美国LNG出口终端能力上限在11bcf/日。2021年下半年。预计美国两大LNG出口终端——Calcasieu Pass和Sabine Pass第六条线有望于2021年底投产,2022年达到满负荷,两个终端的出口能力共2.2bdf/日,相当于将美国的出口能力提高到13.2bdf/日,提高20%左右。除上述两个项目以外,2019年FID的最大两个项目——俄罗斯Arctic 2项目预计2023~2026年分期投入使用,美国Golden Pass项目预计2024年投入使用。

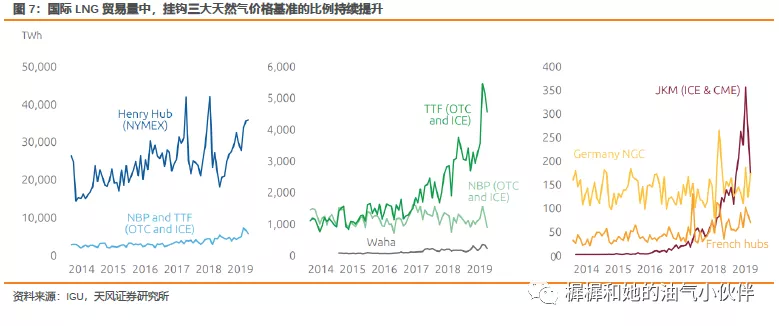

3.2. 国际LNG价格倾向于更强的波动性

一是从长协模式向短协或者现货模式的转变;二是挂钩基准从油价S曲线转向挂钩天然气价格指标,包括美国Henry Hub、欧洲的TTF价格、亚太的JKM价格。挂钩了油价的S曲线通常与国际油价保持固定的斜率关系,同时规定下限和上限;而以上述三者为基准的LNG定价则有更强的波动性,尤其是淡旺季波动性增强。

4. 对中国天然气企业的启示:接受波动、利用波动

1) 接受需求波动、接受价格波动,是未来的新常态。在碳中和背景下,天然气不会成为主体能源,调峰的属性决定了其需求波动性是天然气产业链企业必须要面对的。需求的波动性增强会带来一系列影响——长协减少现货贸易增加,国际LNG贸易挂钩基准更灵活

2) 调峰能力很重要,灵活性创造价值。天然气价格波动对企业来讲并不一定是坏事,拥有调峰能力的企业会在价格波动中获益。调峰能力包括,储气调峰能力、需求端调峰能力、供给端调峰能力。所以,对于城市燃气公司来讲,拥有多重终端客户类型、拥有多重气源类型,是未来发展的重点。

推荐新奥股份,公司近年来重视上游产业链布局、气源多元化,以及下游综合能源业务,并作为国家管网公司托运商,拥有良好的灵活性调配供需能力,或将受益中国天然气需求的良好增长,以及面前上下游价格波动性的应对能力。

5. 风险因素

国际LNG出口终端和中国LNG进口终端建设进度慢于预期的风险;中国天然气市场需求增速显著低于预期(8-10%CAGR)的风险;国际LNG现货价格波动过大,影响下游企业盈利稳定性的风险。

本文选编自“天风证券”,作者:张樨樨,智通财经编辑:熊虓。