2021年2月,自然资源部要求22个重点城市住宅用地实现“两集中”:一是集中发布出让公告,且2021年发布住宅用地公告不能超过3次;二是集中组织出让活动。此项政策是继“三道红线”和“两道红线”等金融监管措施之后,土地端的又一重要新政,是实现“稳地价、稳房价、稳预期”目标的重要保障,将对房地产行业产生深远影响。

3月中旬,长春率先发布首批次住宅用地供地计划,开启22城首批集中供地的序幕。截止5月19日,除武汉外,已有21个城市先后发布首批住宅用地供地计划,明确出让地块的所处区域、宗数、建设用地面积、起始价、配建等信息(其中上海为预公告状态,后期存在调整的可能性);12个城市完成首次土地集中出让。本文将从首批供地的规模、土地竞拍热度、房企拿地积极性、未来对房地产市场的影响及趋势等方面做出分析,评判政策效果,为读者提供参考借鉴。

1.整体供应规模增加不明显,首批供应约占三分之一

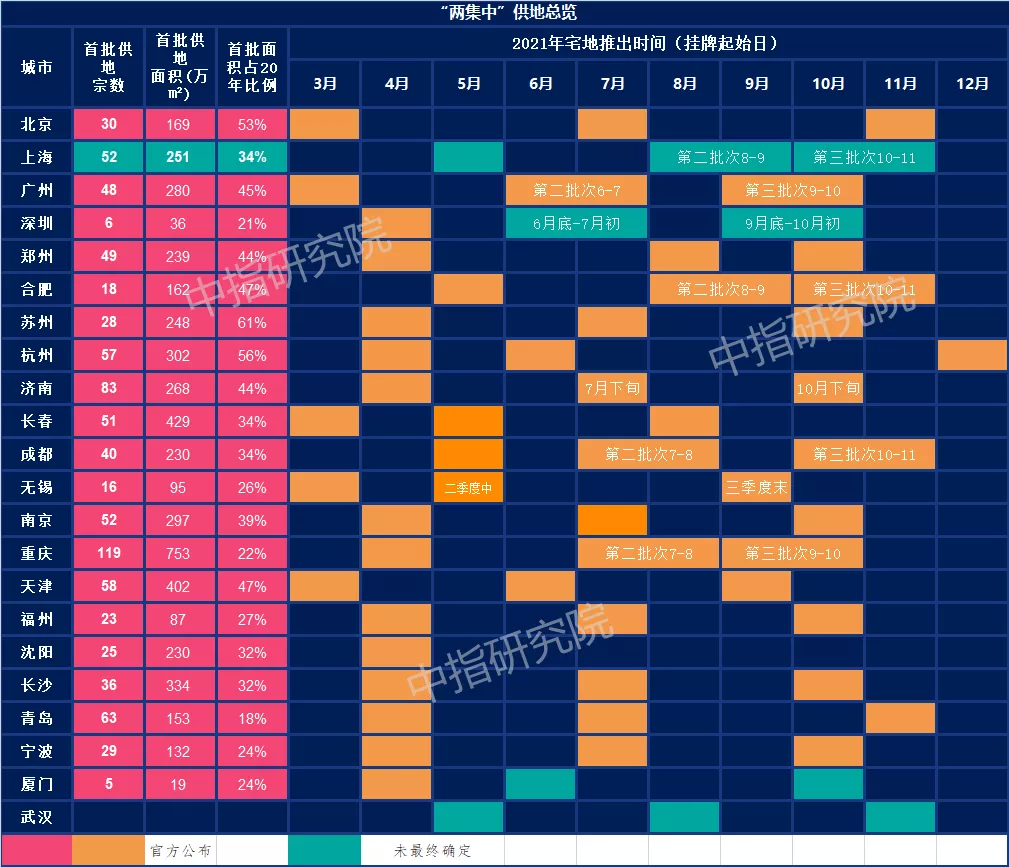

22个城市集中供地时间和首批供地规模表

数据来源:中指研究院综合整理

22城住宅用地集中供地公告时间主要集中于4月、7月和10月。从已官方公布供地时间的城市来看,按照挂牌公告时间,各城市住宅用地供地时间主要集中于4月、7月和10月,其中杭州第三批次最晚为12月。从土地实际出让时间来看,长春已于4月15日组织首次土地集中出让活动,为22城中首个集中供地城市。

首批集中供地整体规模较去年增加不明显,全年供应较为均衡,各城市供应占比差异较大。根据21个城市发布的首批住宅用地集中供地计划,首批供应土地面积达5118万平方米,占2020年全年供地面积的34%,整体供应规模较为均衡。各城市供应占比差异明显,苏州、杭州、北京首批集中供地规模较大,占比均超过去年全年供地量的50%,其中苏州首批集中供地量占比高达61%;青岛、深圳、重庆首批集中供地较小,占比均为去年全年供地量的20%左右,其中青岛首批集中供地量占比不足20%。

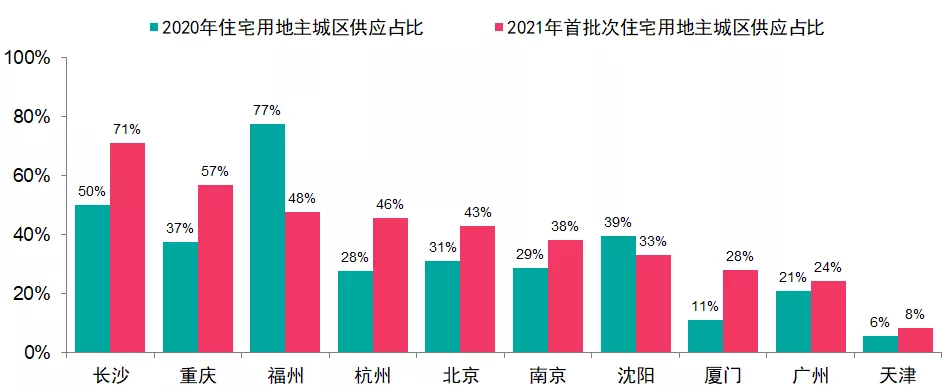

部分供地“两集中”城市首批集中供地区域分布变化

数据来源:CREIS中指数据,中指·地主

代表城市首批集中供地主城区供应规模整体占比较去年有所提升,长沙、重庆占比过半。从代表城市发布的首批住宅用地集中供地来看,主城区整体供应面积为1207万平方米,占全市总供应面积的42%,占比较2020年全年提高8个百分点。其中,长沙主城区供地面积占比最高,达71%;天津主城区供地面积占比最低,仅为8%;福州主城区供地面积占比较2020年全年占比下降近30个百分点,降幅最大。

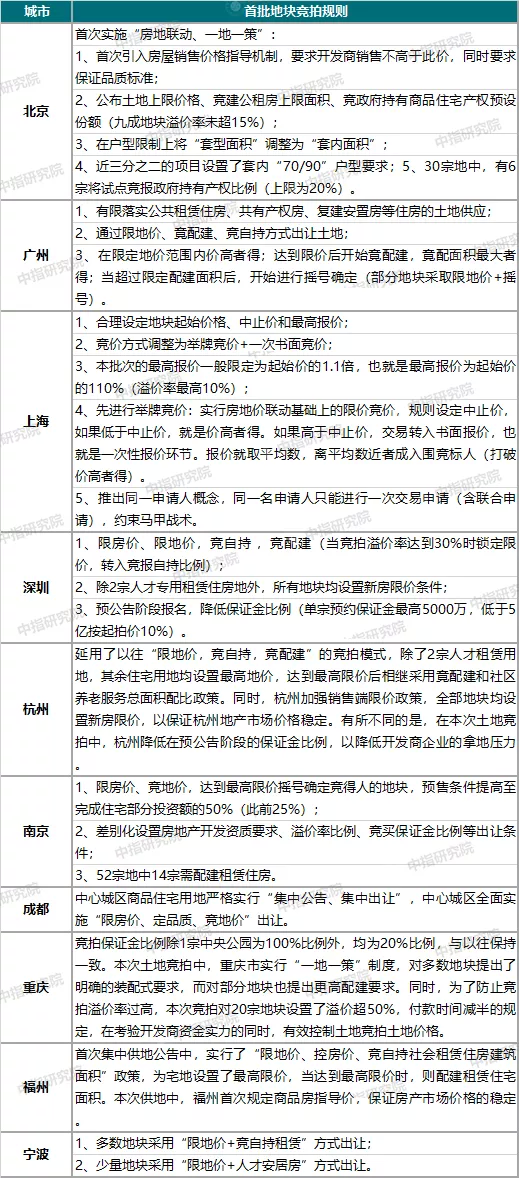

部分供地“两集中”城市第一批次土地竞拍规则

数据来源:各地方自然资源与规划局,中指研究院整理

多数城市实行“限地价+竞配建/竞自持”土拍规则,部分城市强调“一地一策”,稳定市场预期。从各城市土拍政策及要求来看,除个别城市如重庆外,多数城市均实行“限地价+竟配建/竞自持”土拍规则,控制土地溢价率,增加安置、租赁性住房供给,稳定市场预期。其中广州、杭州、北京、福州、深圳、厦门等城市设置房价上限或销售参考价;广州、无锡等城市对部分触及最高限价或配建后的地块采取摇号;重庆尽管未实施限地价政策,但规定部分地块竞拍的溢价率超过50%,开发商需在一个半月内付清全部土地款,较正常时间减少一半。同时,上海、无锡、合肥、南京等城市发布公告,禁止马甲公司拍地,同一申请人只能进行一次交易申请。

保证金方面,大部分城市保证金比例以20%为主,部分城市保证金比例有所上调。根据中指数据,多数城市的保证金仍以20%为主,保证金比例基本保持不变,南京部分地块保证金比例上调,福州、沈阳、长春个别地块保证金比例为100%。另外,杭州试点“托底保证金”规则,即预公告阶段,竞买人可以办理预申请手续,按本宗地出让起价的10%缴纳预约申请保证金(最高不超过5000万元),获取拍地资格;若未通过预申请,则需正常缴纳20%保证金。

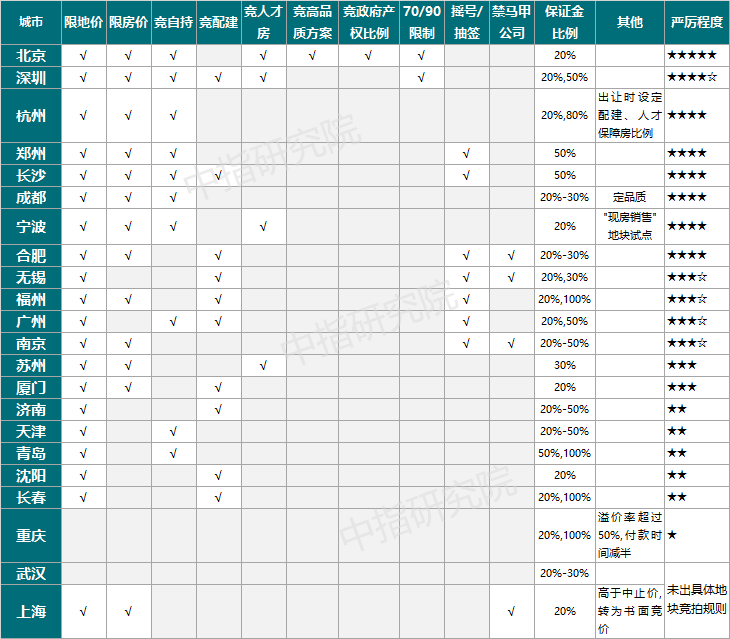

22城首批次集中供地土拍规则严厉程度一览

注:政策梳理截止5月19日,不排除后续未供地地方政府调整土拍政策的可能性。

数据来源:各地方自然资源与规划局,中指研究院整理

对比各城市土拍规则的严厉程度,一线及杭州、长沙等城市土拍政策严厉程度较高,重庆、天津、长春、青岛等城市相对较宽松。通过对22个“两集中”供地城市的土拍政策进行梳理,我们发现,北京、广州、深圳、杭州等城市土拍政策严厉程度较高,基本都实行“限地价+限房价+竞自持/配建”的土地出让规则。重庆、天津、长春、青岛等城市土拍规则相对较为宽松,基本只有限地价或竞自持/配建或无严格要求。值得注意的是,北京、上海、南京、重庆等城市土拍政策较为灵活。其中,北京在达到最高限价及配建后,通过高标准商品住宅建设方案评选决定最终竞标者;上海土拍竞价方式调整为举牌竞价+一次书面竞价,竞拍价高于中止价,交易转入书面报价,报价取平均数,离平均数近者成入围竞标人;南京、重庆实行“一地一策”,对不同地块差异化区分,设置不同的竞拍规则,以便更合理的分配土地资源。

3.竞拍热度持续分化,优质地块受追捧

首批12个城市供地成交情况总览

数据来源:CREIS中指数据,中指·地主,中指研究院整理

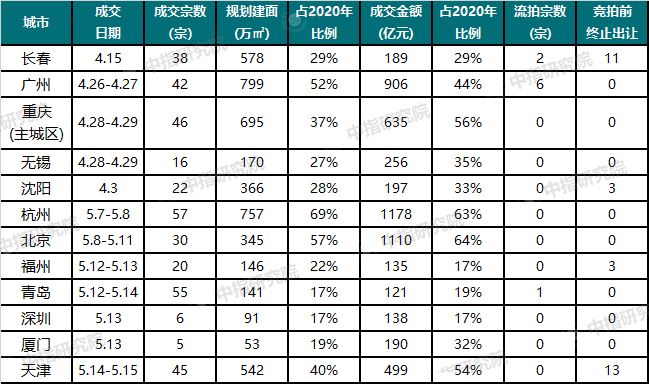

截至5月17日,长春、广州、沈阳、无锡、重庆(主城区)、杭州、北京、福州、深圳、厦门、青岛、天津等12个城市完成首批集中供地出让,合计成交住宅用地382宗,成交规划建筑面积4833万平方米,占2020年全年宅地成交面积的35%;合计成交金额5553亿元,占2020年全年宅地成交金额的44%。其中,杭州、北京土地成交金额均超1000亿元,且成交量占比较大。值得注意的是,广州、长春、青岛分别有6宗、2宗和1宗土地流拍,天津、长春、福州、沈阳分别有13宗、11宗、4宗和3宗土地在竞拍前中止出让。

2021首批12城成交楼面均价、溢价率与2020年对比

数据来源:CREIS中指数据,中指·地主

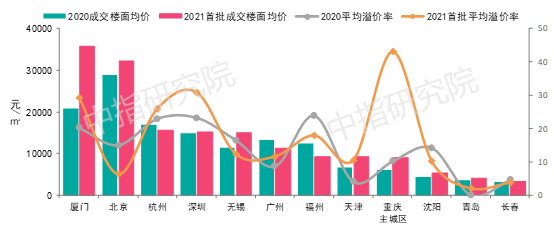

各城市土地竞拍热度有所分化,核心一二线城市土地市场热度较高。通过对已完成首批竞拍城市的土地成交对比发现,各城市土地热度明显分化。重庆、无锡、杭州、厦门、北京土地市场热度相对较高,厦门、重庆、无锡成交楼面均价较去年全年分别上涨71%、51%和31%,其中无锡成交的16宗土地中,15宗土地均达到了最高限价;重庆平均溢价率达43%,较2020年全年增长33个百分点,有地块出现130%的溢价率;厦门成交的5宗土地中,3宗土地均达到了最高限价;杭州41宗地块以竞自持成交,占总土地出让的72%,最高自持比例达40%;北京则有10宗地步入报高标准商品住宅建设方案阶段,占总土地出让的三分之一。

另外,城市内部的不同区域之间也出现分化,广州首次竞拍的地块中,黄埔、南沙土地竞拍热度明显高于其他区域,竞拍前,黄埔区的3宗地块、南沙区的多宗地块均获得多伦报价,而增城区多宗地块仅获得一轮报价,且有5宗地块无人报价流拍,从化有2宗地块流拍。从溢价率水平来看,黄埔、南沙共成交8宗地块,平均溢价率为28.6%,而其余区域共成交34宗地块,平均溢价率仅为8.8%。

长春、青岛土地市场热度相对较低,其中长春竞拍前有11宗地块中止出让,平均溢价率仅为3.9%,并有2宗地块流拍;青岛多宗地块为勾地成交,总住宅用地平均溢价率仅为2.1%,成交的55宗宅地中,有54宗以底价成交。

部分“两集中”城市首批成交地块地价房价比占比(宗数)情况

(房价为周边2KM内二手房、新房价格的高值)

数据来源:CREIS中指数据,中指·地主

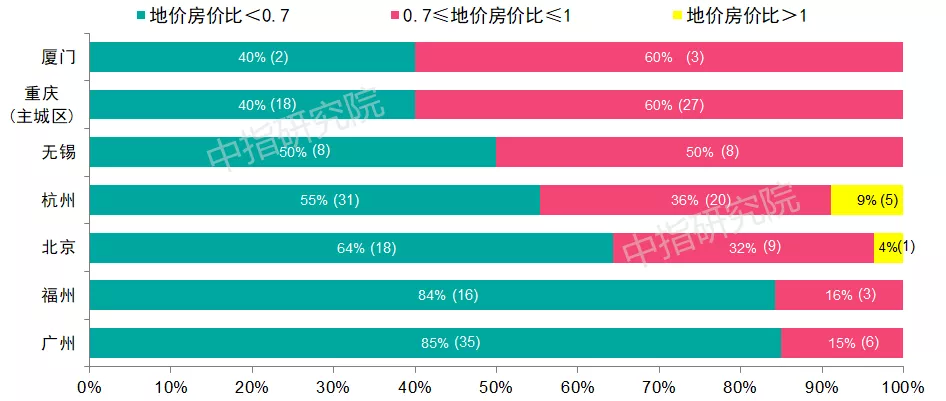

与周边房价对比来看,厦门、重庆、无锡等城市住宅用地地价房价比相对较高,进一步反映了土地市场热度高。根据中指·地主数据,在2021年首批集中供地成交的地块中,剔除相关配建后,厦门、重庆地价房价比相对较高,地价房价比∈[0.7,1]的地块占比达60%,无锡占比近一半,土地市场热度较高;北京、杭州部分热点地块竞拍激烈,部分地块出现地价高于周边房价的情况;福州、长春、沈阳等城市地价房价比相对较低,土地市场较为理性。

部分供地“两集中”城市首批集中供地高价地成交情况

数据来源:CREIS中指数据,中指·地主

4.央企及区域深耕房企拿地积极

22城“两集中”供地房企拿地金额排行榜 (截至5.19)

(部分联合拿地地块未按权益比例拆分统计,直接以总值计入相关企业数据)

数据来源:CREIS中指数据,中指·地主

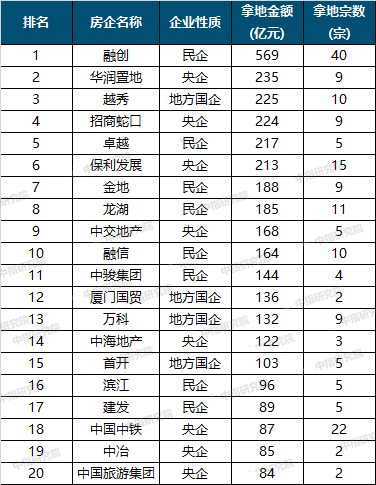

央企、国企及区域深耕房企拿地态度积极。首批集中供地因其集中公告的特殊性,较为考验房企短时间的资金筹集和多地块研判能力,具备资金优势的央企和国企、深耕区域的企业在首批集中出让中表现相对积极。具体来看,央企中铁置业成功竞得长春11宗住宅用地(勾地为主),总规划建筑面积134万平方米;北京国企首开在北京拿地4宗,总建筑面积44万平方米;深耕重庆的融创(01918)、龙湖(00960),分别在重庆竞得8宗和5宗住宅用地,成交金额均近100亿元;深耕杭州的融信(00301)、滨江(03316),分别在杭州竞得7宗和5宗住宅用地,成交金额分别达142亿元和96亿元。值得注意的是,在首批完成集中供地的11个城市中,融创和越秀(00123)表现最为抢眼,其中融创分别在重庆、无锡拿地金额排名第一,总拿地金额超500亿元。

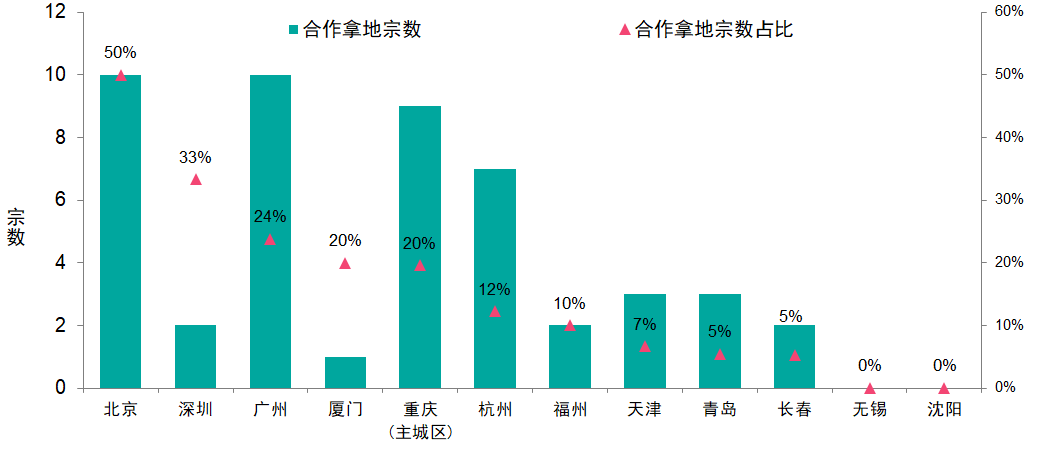

2021首批12城土拍房企合作拿地情况

数据来源:CREIS中指数据,中指·地主

北京、深圳等城市房企合作拿地比例相对较高。根据已完成首批土地出让的城市来看,单宗地块平均成交总价越高、拿地压力越大的城市,房企合作拿地的比例越高。如北京首批集中供地,单宗地块平均成交总价达37亿元,楼市调控政策相对较严,已公布结果的20宗块中,有10宗为合作拿地;广州、重庆(主城区)合作拿地宗数分别占总成交宗数的24%和20%。而单宗地块平均成交总价较低且市场热度不高的长春、青岛等城市,合作拿地比例相对较低。

5.总结与策略建议

部分首批集中供地城市土地市场热度仍较高,稳地价、稳预期的效果不佳。从已经完成首批土地集中出让的城市竞拍情况来看,重庆、无锡、杭州、厦门、杭州等城市土拍市场竞争仍旧激烈,市场情绪较高,土地“两集中”政策对于这部分城市的稳地价、稳预期效果不佳,一定程度上反向提振了市场预期。造成这一现象原因,除了城市经济、人口等基本面的因素外,房地产方面原因主要有:

一方面,受供地“两集中”政策出台影响,多地暂停土地出让,一季度重点22城住宅用地供应面积同比下降13%,较2019年同期下降25%。一季度住宅用地供应面积的减少,使得房企本身具有较强的补货倾向,加上全年仅3次的土地供应窗口期,错过首批集中供地,意味着后续将再次面临2月左右的供地真空期,导致部分房企参拍积极性较高。

另一方面,集中供地考验房企的资金筹集能力,对房企而言,销售回款是最直接的资金来源。而错过首批集中供地时点,后续批次的土地供应大概率将无法在2021年开盘销售,对于土地储备不足的房企,将拖累后续的新开工及销售节奏,对企业现金流产生负面影响。所以,首批集中供地部分房企拿地热情较高。

整体来看,通过分析首批集中出让城市的竞拍情况,我们得出以下结论:

1、首批集中出让地块总量增加并不明显,仅个别城市明显增加了供地力度,一定程度上提升了企业的参拍积极性,部分城市的回笼地块,在本次出让中顺利成交;

2、各城市土拍热度跟城市市场热度、城市未来发展预期等因素密切相关,城市预期较好的城市,竞拍热度更高,导致“两集中”政策效果不佳,部分城市土地竞拍热度高进一步推动了交易市场热度的提升;

3、除了市场本身的影响因素外,各城市土拍规则的设定对竞拍热度亦产生较大影响,部分城市土拍规则宽松导致的市场高温,在接下来的两次集中竞拍中或将有调整,北京竞政府产权比例、竞高品质建设方案,上海灵活的竞得者确定规则,或成为其他城市效仿的对象,房地联动机制也将进一步扩围,限地价、限房价的城市将越来越多;

4、国企、央企以及头部企业在本次竞拍中参与的积极性高,融创、保利、越秀等企业收获颇丰,但部分企业较为谨慎,绿城、金茂等企业获地量不高;

5、4-5月集中竞拍的土地,多数将在年底集中入市,本身市场存量比较大的城市,或面临更大的压力,企业营销端面临挑战;

6、首批集中出让整体热度高,第二、第三批次集中竞拍的热度能否降温?当前国内货币政策呈收紧趋势,房地产金融监管继续从严,调控政策持续加码下,房地产市场热度将有回落,带动市场情绪回归;首批次供地土地市场热度较高的城市,地方政府后续可能将不断完善土拍政策,控制市场热度;但值得注意的是,首批未获取土地或获取量偏低的企业,或将集中各项资源在第二、第三批次竞拍,特别是优势地区的优质地块,土拍热度或延续。

短期看,“两集中”政策的延续性仍有待观察,首次竞拍确实存在特殊性,第二、第三次竞拍热度以及首批集中入市的项目情况,或将成为中央复盘“两集中”政策效果的关键点。

针对“两集中”供地呈现的最新特点,企业需要更针对性的采取措施。

投资端:一方面,房企在选择投资城市时,除了关注城市的经济、交通、人口等基本面和整体房地产市场情况外,还应重点关注具体区域、板块,甚至单宗土地的竞争环境,选择更适合自身的地块,一地一策,发掘单宗地块的投资潜力。

另一方面,企业可以更多关注22城之外的投资机会,特别是城市群、都市圈内部城市。“两集中”政策出台后,重点22城短期供地停滞,部分企业转战热点三四线城市,导致这部分城市土地市场明显升温。在重点城市集中竞拍期间,关注热点三四线城市的土地机会,或可以一定程度上分散风险。

除此之外,“两集中”供地为企业间合作提供了更好地机会,合作拿地有利于进一步提高拿地几率和分散风险。

营销端:房企需调整节奏、拓展获客渠道、提升产品设计特性等,强化自身产品价值,加强竞品监测。土地集中供应直接影响了企业新开工、推盘及营销节奏,拿地后,同批次、同区域项目各阶段的运营节奏和产品设计均将影响拿地房企的运营节奏和产品设计。房企将面临同批次项目集中入市竞争情况,客户获取难度加大将促使房企创新营销方式及搭建自身获客渠道,同时,也将促使房企调整营销节奏,如:同质化产品抢跑,非同质化产品错峰销售。产品设计方面,随着第七次人口普查数据的公布,全国家庭户均人口为2.6人,未来小户型住房需求体量或进一步释放,不同城市户均人口数、人口结构、年龄结构、受教育程度等方面的差异也为企业设计产品提供新的参考。

本文选编自“中指研究院”,作者:中指研究;智通财经编辑:魏昊铭。