财报总览:表现超预期,主要系毛利率及销售费率由于市场预期

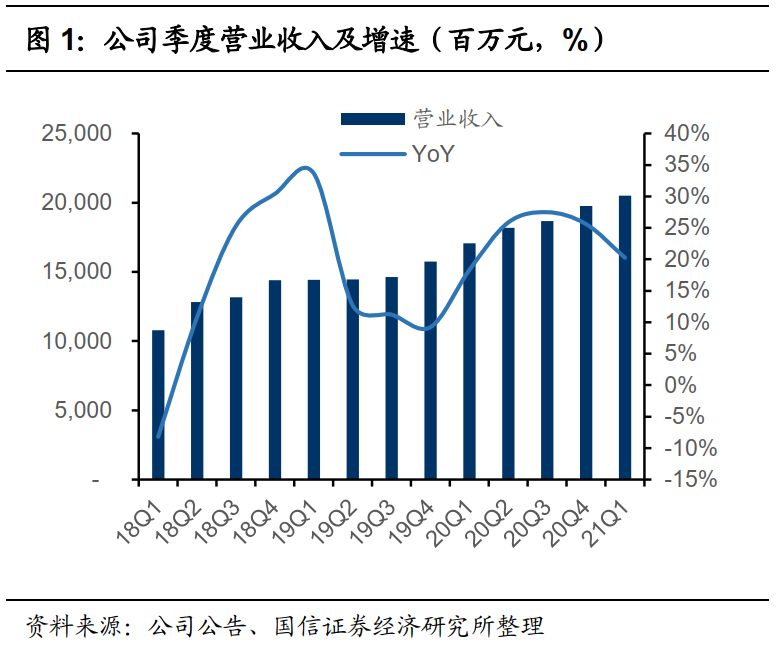

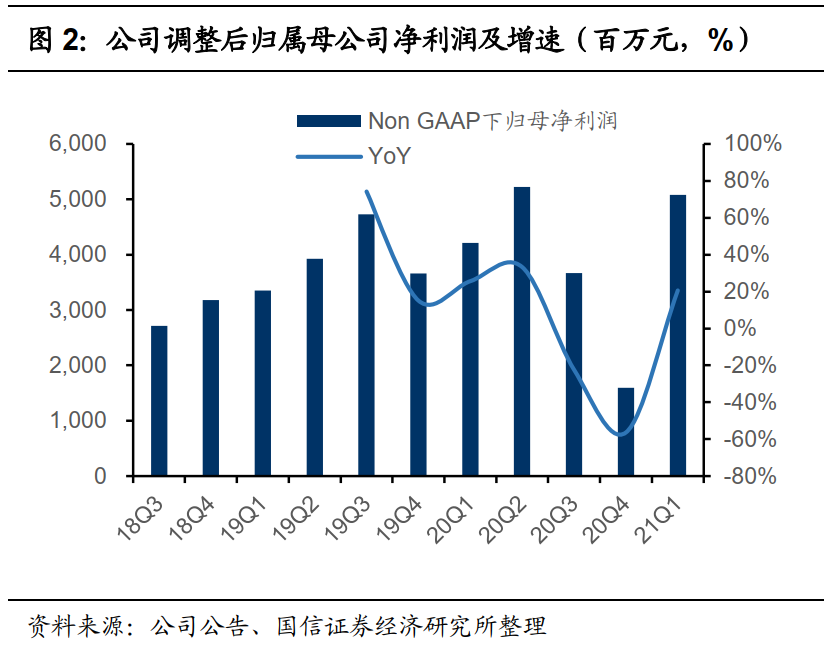

2021Q1,网易-S(09999)实现收入205亿元,同比增长20.2% ,超出彭博一致预期1%。调整后归母净利润51亿,同比增长21%,超出彭博一致预期20%。

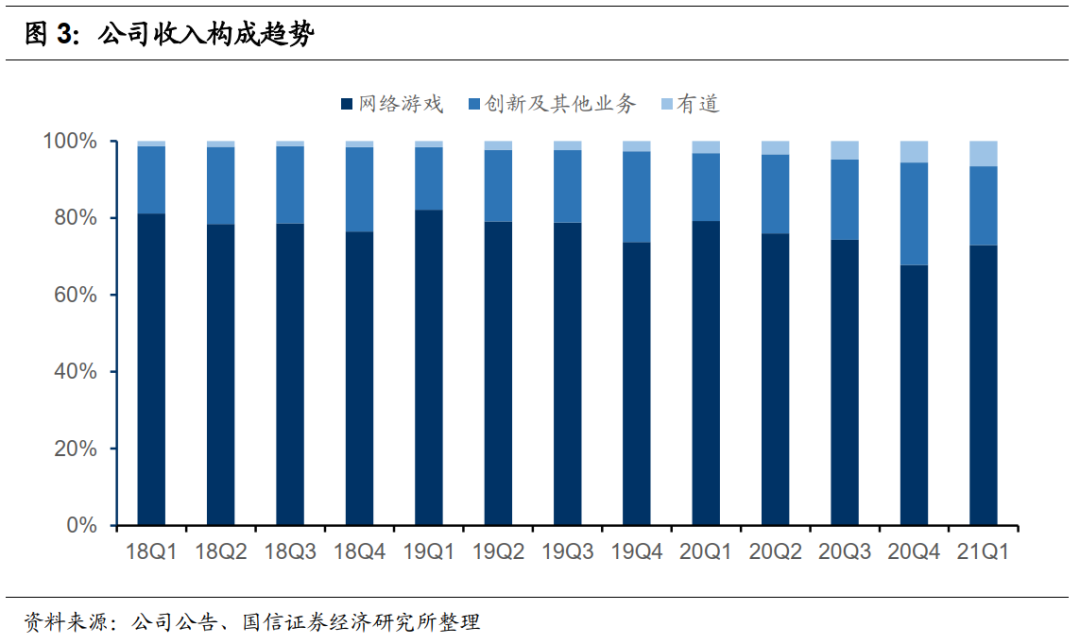

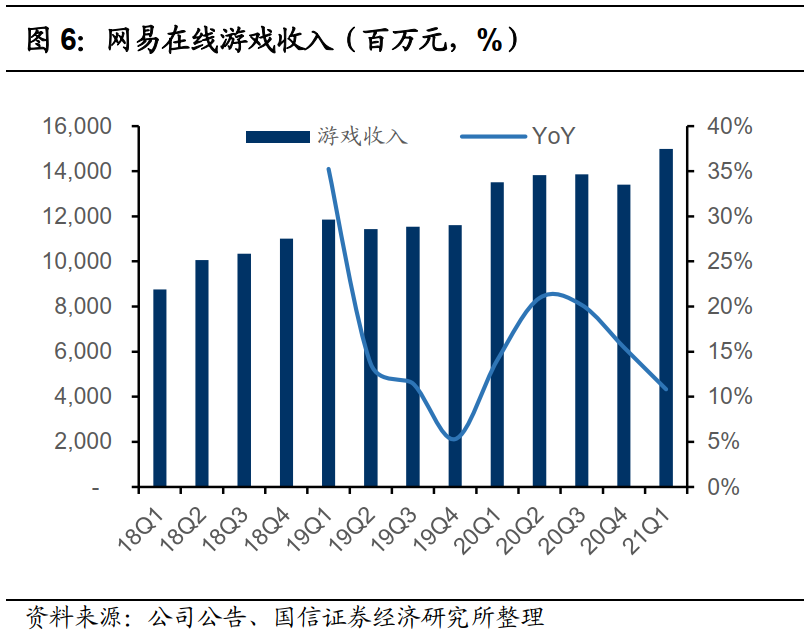

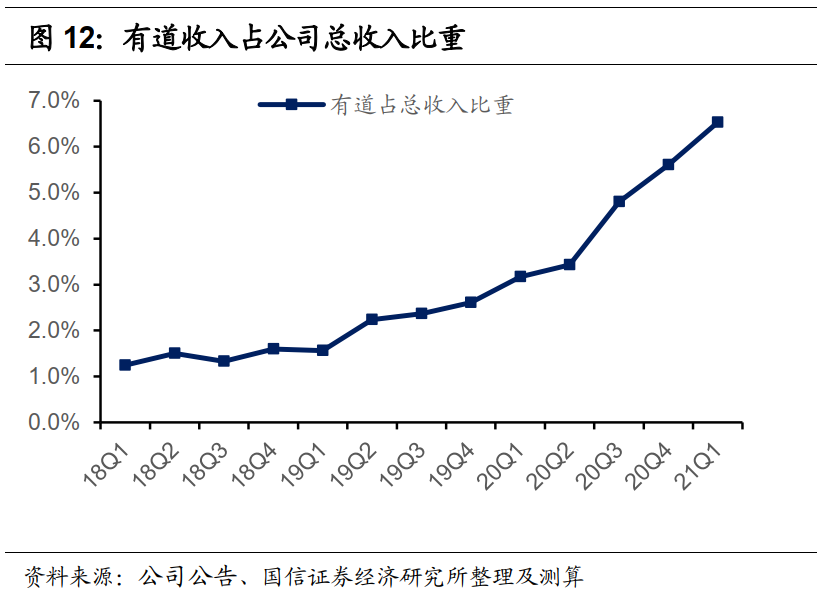

收入结构来看,2021Q1,在线游戏、创新及其他、有道收入分别为149.8亿元、42亿元、13.4亿元,同比增长10.8%、39.7%、147.5%。收入结构方面,有道是网易体内增速最高的业务,占收入比重持续提升,本季度占比为7%;游戏在网易体内的收入占比为73%,占比环比提升5pct,仍是股价的核心驱动力。主要系季节性因素影响下,创新及其他业务收入环比下滑。

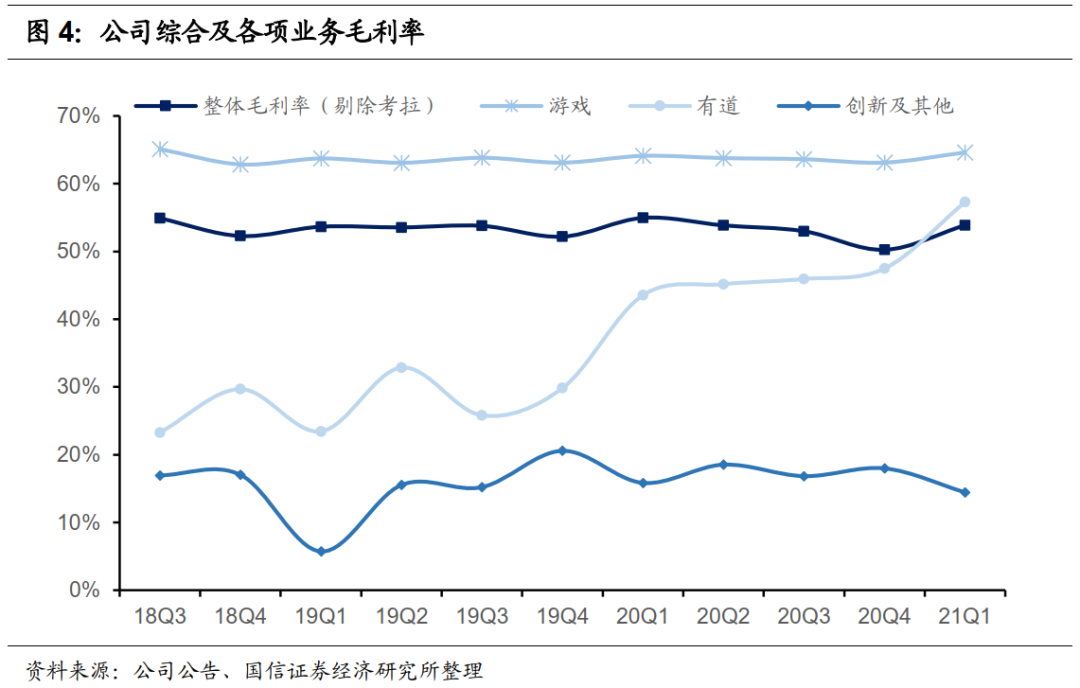

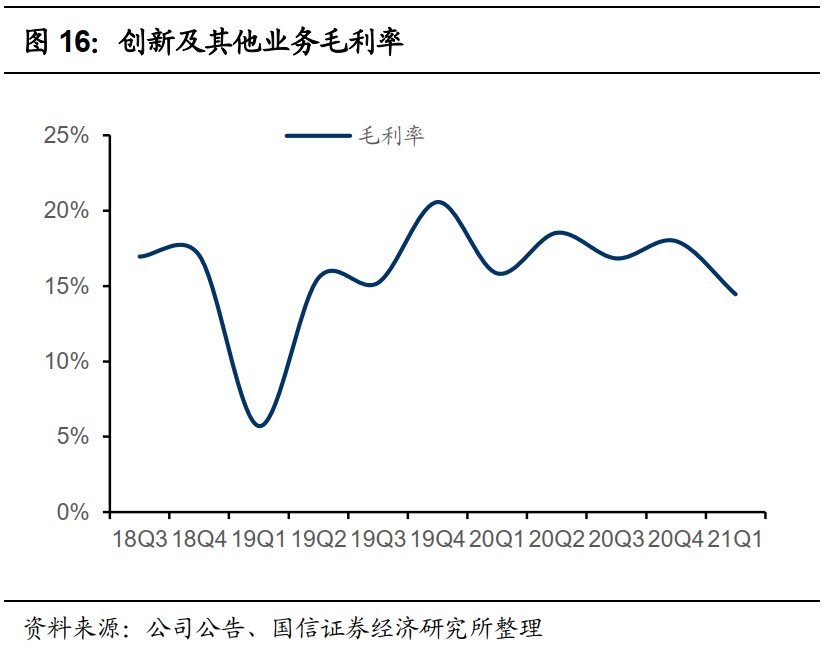

综合毛利率为53.9%,同比下滑1.09pct,环比提升3.63pct,毛利率环比提升主要系游戏及有道毛利率环比提升,以及低毛利率业务占比降低。其中,网络游戏的毛利率一如既往的稳健,本季度毛利率为64.6%,同比提升0.5pct、环比提升1.5pct;有道毛利率高达57.3%,主要系规模效应增强以及学习服务相关的教师薪酬结构的进一步优化;创新及其他业务毛利率为14.4%,同比下滑3.6pct,环比下滑1.4pct,主要系季节性影响广告及电商业务。

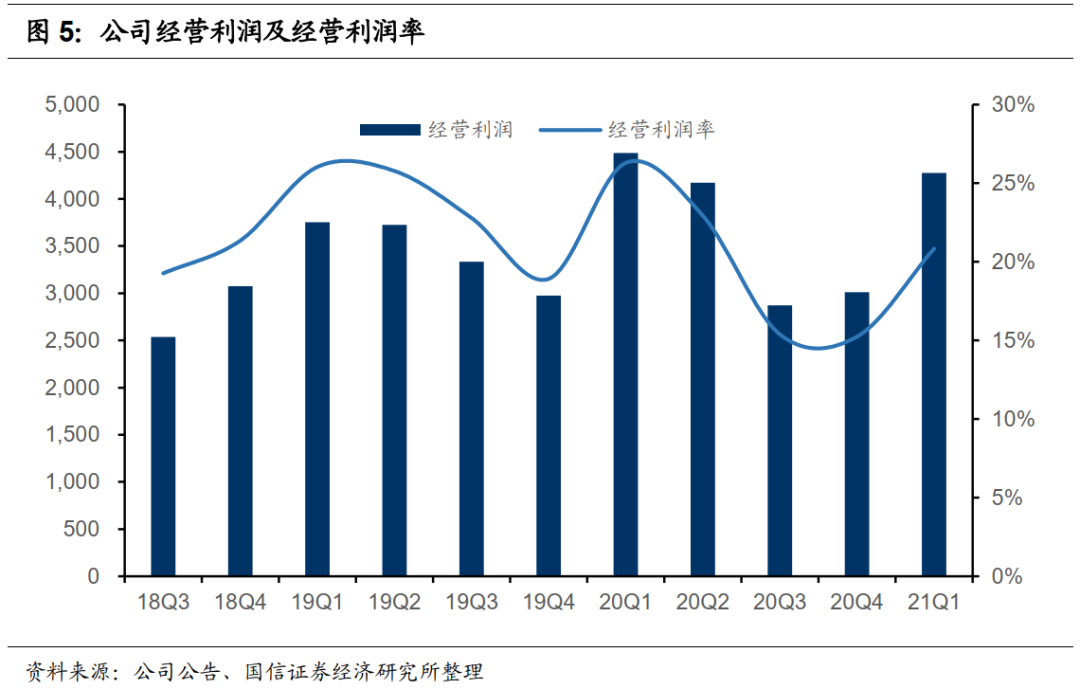

2021Q1,网易实现调整后归母净利润51亿,同比增长21%,超出市场一致预期20%。调整后的归母净利率为24.8%,超出市场预期3.8pct,主要系毛利率超出彭博一致预期1.1pct,销售费率低于彭博一致预期2.1pct,管理费率低于彭博一致预期0.2pct。

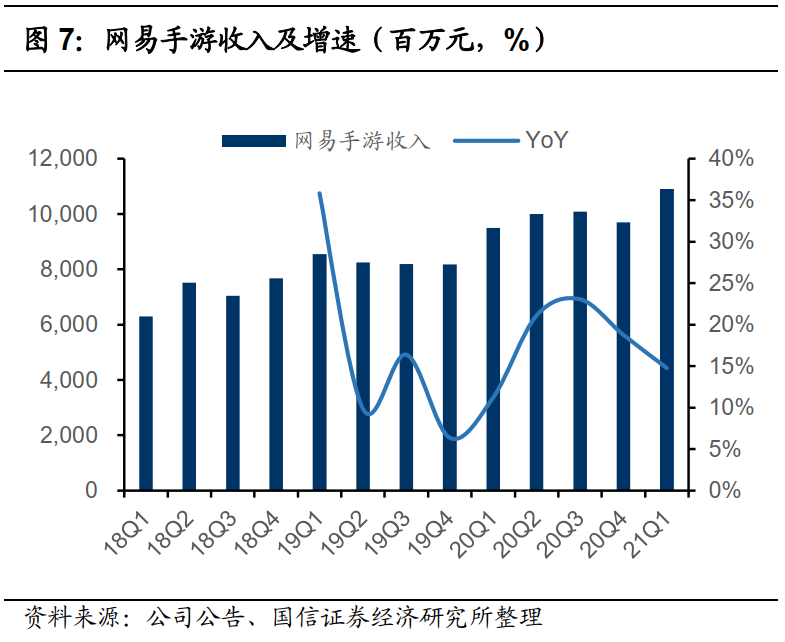

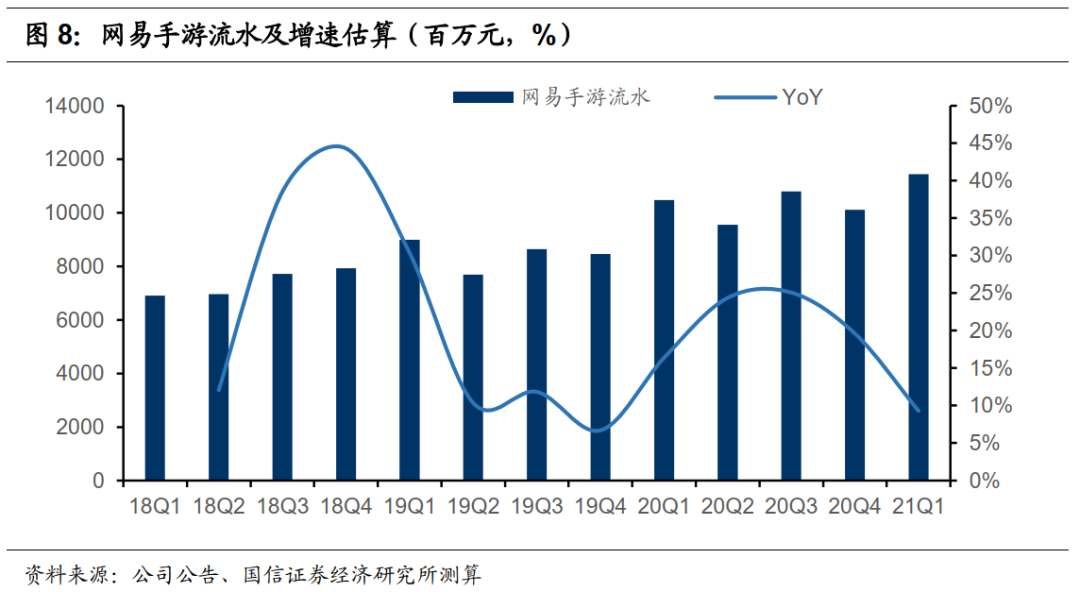

整体来看,网易一季度的表现亮点在游戏及有道业务中。我们测算,本季度网易手游流水同比增速约为9%,而行业同比增速为6%,一季度两款长生命周期产品《梦幻西游》、《大话西游》的排名均有所提升。有道业务处于高速增长期,收入同比增速达到了147.5%,且运营效率显著提高,毛利率达57.3%,创下了上市以来的最高水平。

网络游戏:老游戏强劲,手游流水增速跑赢行业

本季度网络游戏业务收入为150亿元,同比增长11%,环比增长12%。

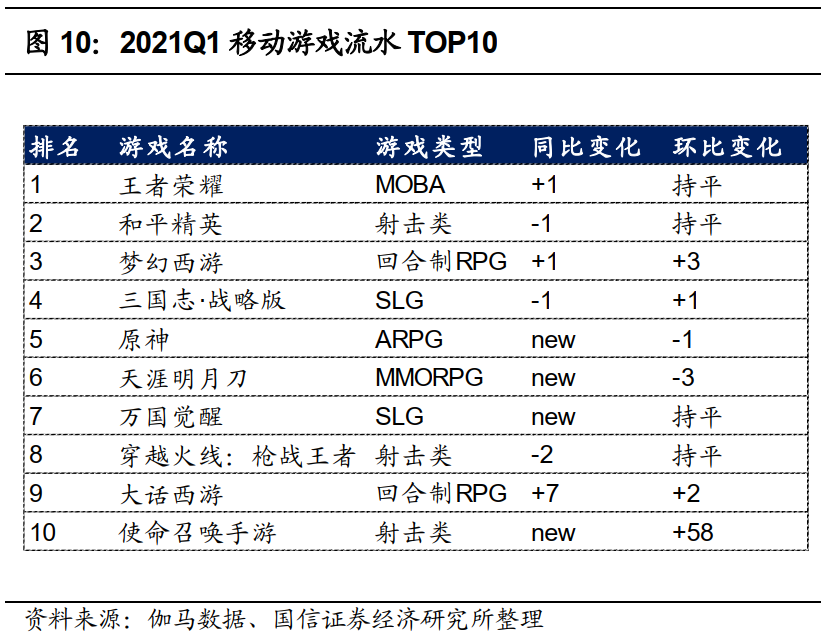

本季度游戏增速与市场预期基本一致,老牌手游《大话西游》、《梦幻西游》表现一如既往的强劲,其中,《梦幻西游》在本季度的流水排名第3,同比提升1名,环比提升3名;《大话西游》在本季度的流水排名第9,同比提升7名,环比提升2名。

其中,手游收入109亿,同比增长15%,环比增长12%。我们测算手游流水同比增长9%,跑赢行业约3pct,主要系老游戏《梦幻西游》、《大话西游》表现强劲,同时,新游《天谕》也为网易一季度的流水带来了增量。我们判断,后续市场对网易的游戏预期主要由大IP产品《暗黑破坏神:不朽》、《哈利波特:魔法觉醒》所支撑。

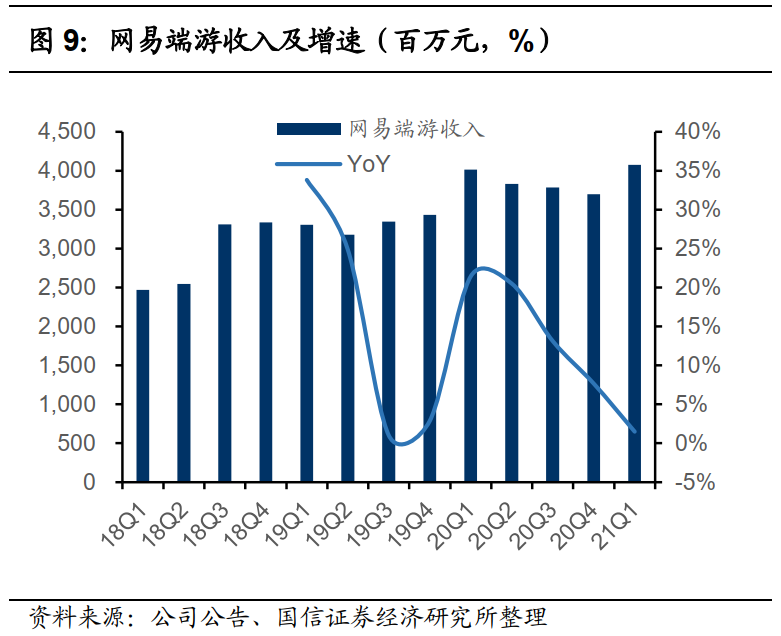

端游营业收入为40.75亿元,同比增长1.5%,网易端游表现持续稳健,主要由头部产品《梦幻西游》、《大话西游2》所贡献。

即将推出的新品包括:《哈利波特:魔法觉醒》、《The Lord of the Rings: Rise to War》、《超激斗梦境》、 《暗黑破坏神:不朽》 和《倩女幽魂隐世录》等。

我们延续此前判断,梦幻西游和阴阳师系列两大IP长线运营能够维持基本盘增长,接下来主要关注《暗黑破坏神:不朽》及《哈利波特:魔法觉醒》两个大产品带来的增量。网易约70%的收入来自于游戏内容,但其国内游戏盈利的稳定性已接近于消费品。

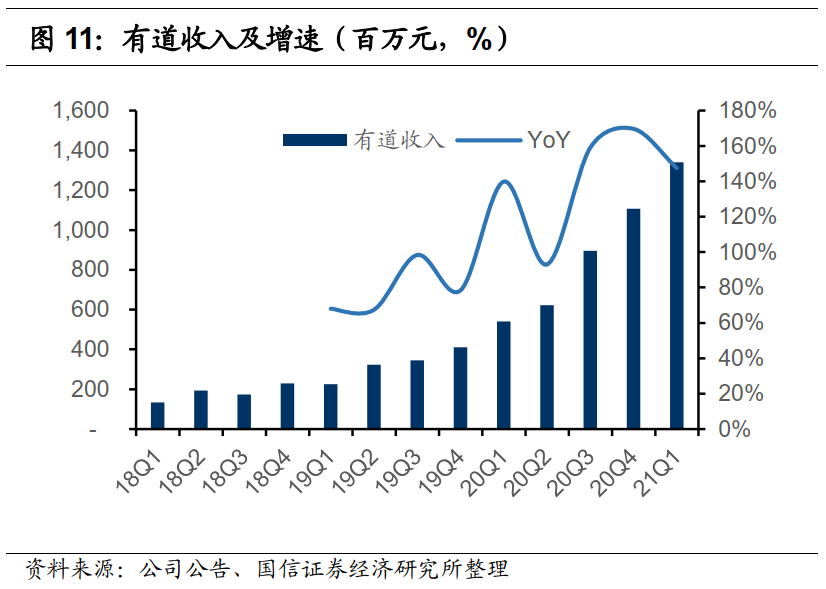

在线教育:规模效应显现,毛利率创新高

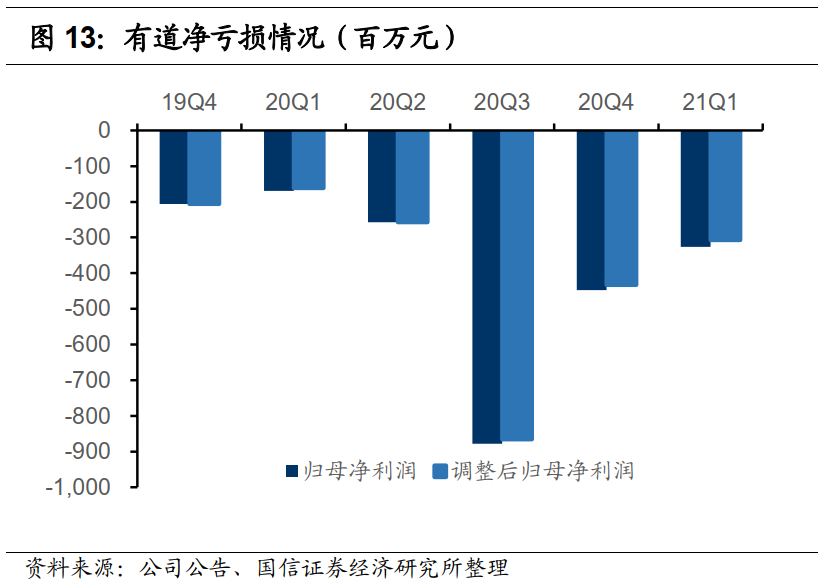

2021Q1,有道实现收入13.4亿元,占网易总收入比重约为6.5%。同比增长147%,主要由学习服务和产品业务所驱动。归属公司普通股东的净亏损为3.26亿元,剔除当期股权激励费用的Non GAAP下净亏损为3.08亿元,亏损率从去年同期的30%缩窄到23%,亏损缩窄主要因整体毛利率从去年同期的43.5%提升到57.3%。

有道收入增长主要系学习服务与产品快速增长所驱动。2021Q1,有道学习服务业务实现收入9.99亿元,同比增长157%,毛利率为65.6%,同比提升13.7 pct,主要系规模效应显现;学习产品业务实现营收2.02亿元,同比增长280%;网络营销服务业务实现营业收入1.39亿元,同比增长40%。

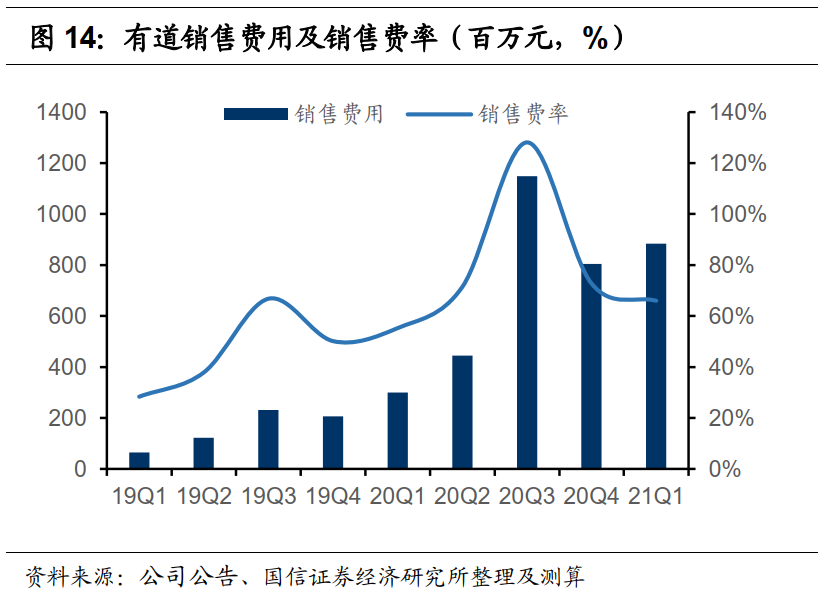

销售费用方面,有道盈利模型逐渐健康化,本季度销售费率为66%,同比增加10.7 pct,环比降低6.7 pct。

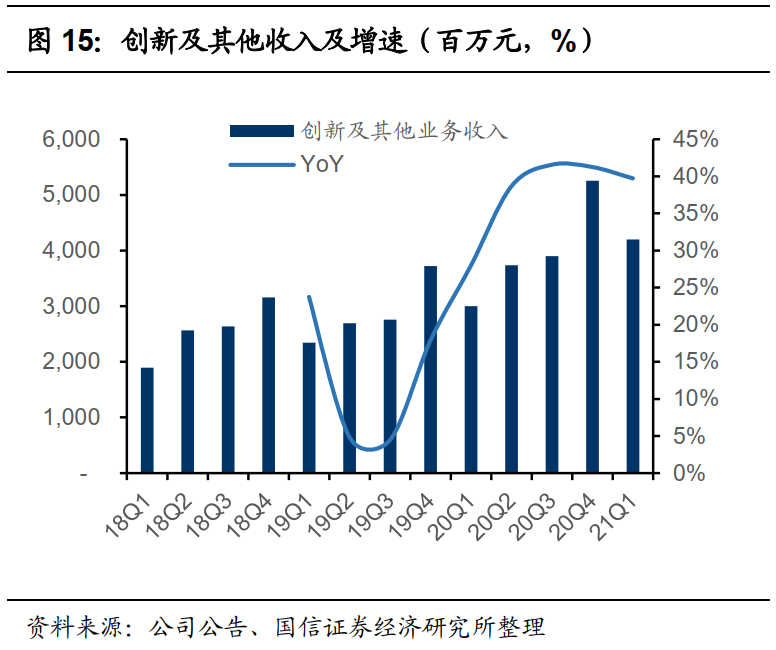

创新业务:季节性因素造成环比下滑

2021Q1,网易创新业务及其他营收为42亿元,同比增长40%,环比下滑20%,主要系季节性因素影响。回顾创新业务以往的表现,一季度环比下滑是大概率事件,主要系广告及网易严选一季度均为淡季,带动收入环比下滑。本季度创新及其他业务的毛利率为14.4%,环比下滑3.5%,同比下滑1.4%,主要系细节性因素的影响。

网易云音乐目前收入来源包括3部分:会员、广告及直播增值服务。根据管理层电话会议,未来将加强云音乐的内容建设。我们判断,我国消费者的音乐付费习惯正在逐步养成,音乐付费渗透率处于较低的水平,未来提升空间大且确定性强。网易云音乐具备社区属性,沉淀优质内容,且音乐行业按月付费是一个比较健康的商业模式,长远发展值得看好。

投资建议

网易本季度收入及调整后归母净利润均超出市场预期,整体表现一如既往的稳健,核心原因为长生命周期游戏《大话西游》、《梦幻西游》表现优异,新产品《天谕》带来了一定的增量。净利润超预期主要系毛利率、销售费率、管理费率表现均优于市场预期。

对于网易的长远发展,我们延续此前判断,网易国内游戏大概率持续稳健;接下来值得期待的头部游戏包括《暗黑破坏神:不朽》、《哈利波特:魔法觉醒》以及《永劫无间》。

我们维持此前的盈利预测,预计网易2021-2023年调整后归母净利润分别为187/216/254亿元,维持目标价208-221港币,相对当前估值空间为26%-34%,继续维持“买入”评级。

本文选编自“国信证券海外观察”,作者:王学恒、谢琦;智通财经编辑:熊虓。