自2020年新冠疫情的来袭,对房地产行业造成不小的冲击,2020年一季度商品房销售面积21978万平方米,同比下降26.3%。商品房销售额20365亿元,同比下降24.7%。新冠疫情不仅对各房企经营造成了不小的冲击,企业施工竣工也受不同程度影响,1-3月房屋新开工面积28203万平方米,下降27.2%。

01 回款率成为企业经营重点指标

随着房企及整体行业对回款率指标的重视,2020年财务报告及业绩会上,越来越多的房企开始公开其回款率数据。

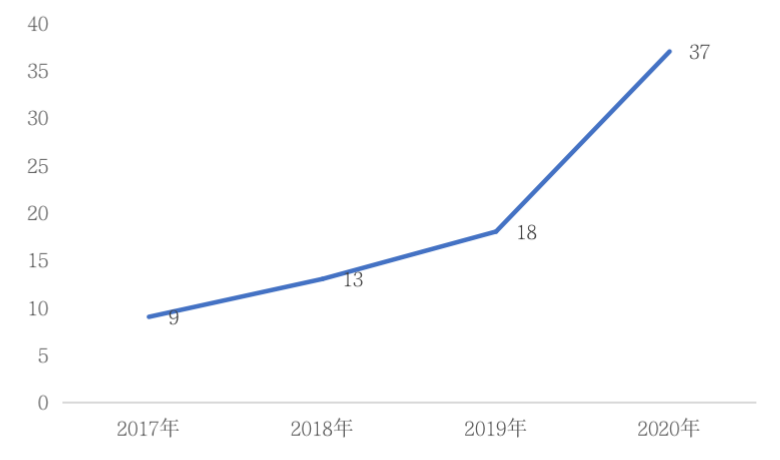

据CRIC统计,2017年时仅有包括恒大、远洋、世茂在内的9家房企公布了其全年业绩销售回款情况,数量较少。在此之后两年,公布回款数据的房企数量开始出现增长,截止至2020年年报季,公布销售回款率的房企数量已经达到了37家,超出2019年一倍还多。

图:2017-2020年公布回款数据房企数量

备注:富力、建发在2020年年报及业绩会上公布了2019年回款率数据,故未计入19年

数据来源:CRIC整理

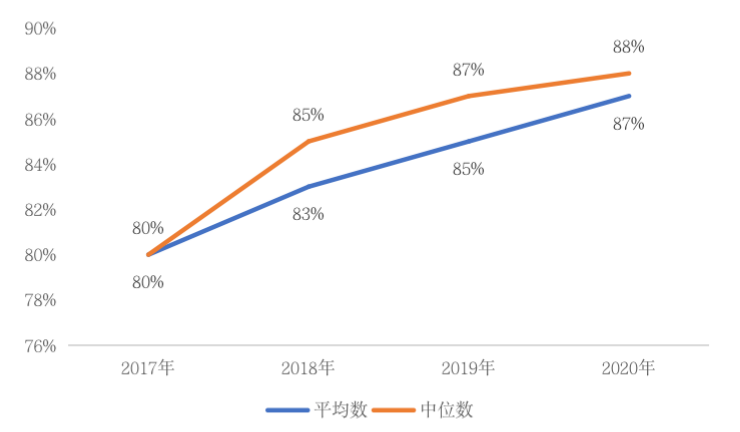

为了更加准确直观地对比房企销售回款率的变动趋势,我们对2017年至今监测的房企销售回款率做了统计,从平均数和中位数来看,不仅公布回款率的企业数量呈现上升趋势,房企回款质量也在提升。

2017年时,公布行业销售回款率数据的房企中位数水平仅约80%,直至2020年,这一数值已经高达88%。同样的,2017年房企销售回款率的算术平均值仅有80%,而2020年这一数值已经达到了87%。

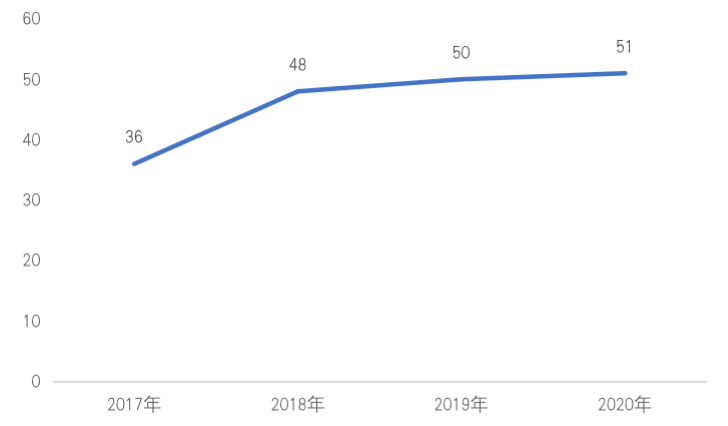

随着回款率的提高,房地产经营性现金流转正的情况也有所改善,以CRIC重点监测的80家房企数据为例,近年来房企经营性现金净额为正的企业数量从2017年的36家已经增长至2020年的51家,连续三年保持增长。

图:重点监测80家房企经营性现金流净额为正数量

然而,从可比口径来看,20家可比房企中,有7家销售回款率同比出现下降,4家与2019年持平,2家未公布20年回款数据。具体到企业层面而言,可比口径中近半数企业回款率同比下降,可见企业想要保持较高回款率仍然是一项考验。

注:可比房企指通过监测19年年报或20年年报可得19年回款率的房企

图:房企2017年-2020年销售回款率中位数及平均数

备注:对部分2020年公布历史数据的企业进行增补,因此数据有调整

数据来源:CRIC整理

02 营销力度与内部管理两手抓

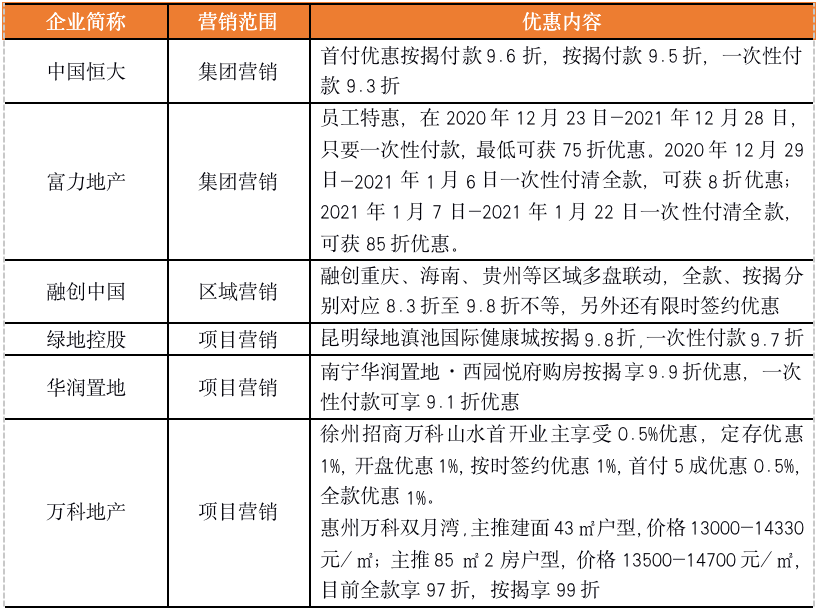

从2020年销售回款率表现较为优异的几家房企来看,其中通过加大营销力度促销售,设置专项优惠促回款是其最多的一种方式。

据CRIC监测,恒大2020年回款率上升超过10个百分点至90.3%、富力回款率由2019年的不足70%上升至78%,相比2019年增幅十分明显。两家企业在2020年都进行了多次贯穿全年的集团性营销活动,其中恒大的“网上销售特大优惠”活动持续刷屏,富力2020年则持续创新营销内容,除了网上售房,总裁直播等之外,还推出了与广汽传祺的跨界营销活动。全款买房折上折是房企常用的加快回款方式,富力、恒大活动效果明显。除了常规的销售折扣之外,通过设置全款和按揭不同的折扣,刺激消费者全款卖房,加快企业回款。

表:房企付款方式折扣优惠情况

不仅如此,在营销策略促进销售之外,很多房企也开始将回款率指标与考核挂钩,形成有效的管控机制。

比较典型的例子就是旭辉和首创,2018年旭辉的销售回款率为88%,2020年已达到92%,持续领先于行业平均水平。针对回款率的提升,管理层在业绩会上也表示主要得益于企业成立了专门的回款小组,以回款作为考核指标,内部有三个部门合力补位为销售回款提升创造条件。而首创管理层也在业绩会中披露,2020年通过实时跟踪去化和回款,与考核强挂钩,实现了86%的销售回款率,同比大幅度提升。

03 外部协作与融资创新共同发力

除了在营销策略、内部管理之外,不少房企也在外部协作、创新融资方面突破,助推回款效率。

在这其中,外部协作主要是与银行保持积极地沟通合作,简化按揭手续。根据企业披露的数据,碧桂园权益回款率已连续5年超过90%,保持行业领先水准,管理层也在业绩会上表示,一方面企业内部持续加强回款目标的考核,强化标准化、精细化的管理机制,另一方面,积极与银行沟通合作,加快放款节奏。

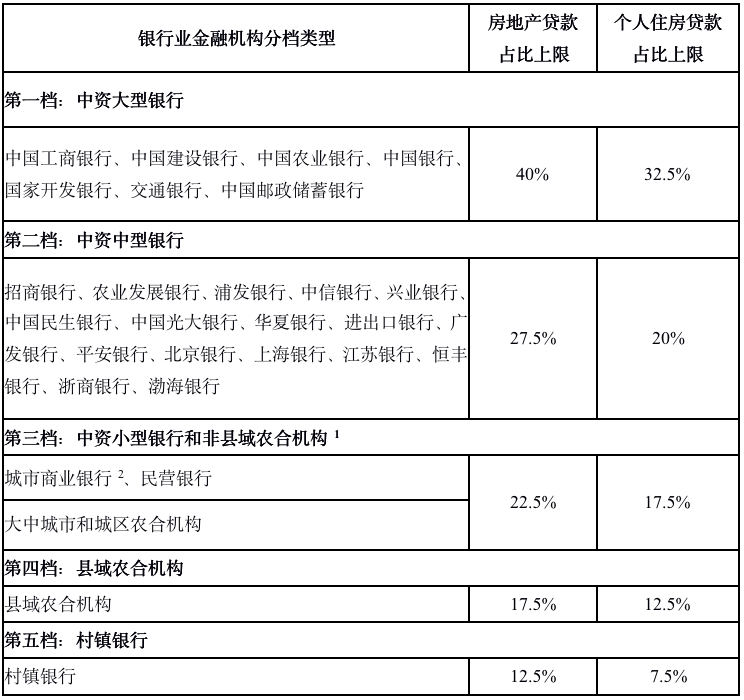

2020年底央行和银保监会联合制定了《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,即银行业的“两条红线”,对银行房地产贷款占比上线和个人住房贷款占比上限做出了明确的规定。

要求银行业金融机构(不含境外分行)的房地产贷款占比以及个人住房贷款占比要满足人民银行、银保监会确定的管理要求,其中,银行业金融机构按类型分档,其房地产贷款占比上限各档不高于40%、27.5%、22.5%、17.5%及12.5%;个人住房贷款占比上限各档不高于32.5%、20%、17.5%、12.5%、7.5%。

房地产贷款集中度管理要求

注:1. 农合机构包括: 农村商业银行、农村合作银行、农村信用合作社。2. 不包括第二档中的城市商业银行。

截止至2020年12月末,银行业金融机构房地产贷款占比、个人住房贷款占比超出管理要求的,按超出的百分点给与不同的业务调整过渡期,分别为超出2个百分点以内的,过渡期2年,超出2个百分点及以上的,过渡期4年,房地产贷款占比、个人住房贷款占比的业务调整过渡期分别设置。

严监管一方面使得银行审核更加严苛,放款速度可能减慢,另一方面由于额度有限,部分银行放款,或者额度较少谨慎导致节奏拖缓。银行放款速度本就直接影响了企业回款效率,而新规之下,企业更需要加强与各大合作银行的个贷政策支持,简化按揭手续,减少按揭回款节点。有了银行方面的配合,放款节奏加快,能有效帮助企业快速回笼资金。

除此之外,若企业仍对现金流保持较高的需求,亦可牺牲部分利润,实现资金回笼。一般而言,按揭的购房者在支付首付之后,走完银行或住房公积金中心贷款审批流程仍需一段时间,也就形成了购房尾款。通过对购房尾款的资产证券化可以帮助提前回收资金,盘活资产,缓解房款积压的问题。目前购房尾款资产证券化已经成为房企的常规手段之一,据CRIC不完全统计,2020年包括万科、碧桂园、阳光城、中梁等在内的房企均发行了购房尾款ABS,其中万科共计发行了5期购房尾款ABS,合计总额达到了63.76亿元。

总体而言,监管层面越发严格,“三条红线”政策的落地,集中供地的实施,使得房企对资金的需求逐步提高,现金成为了企业运转的生命线。而银行的“两条红线”则直接影响企业的融资和销售回款,多家房企在年报和业绩会上明确将“抓销售,促回款”作为未来的工作重点。对此我们建议企业一是要把握营销节点,通过积极创新的营销策略来提振销售,并利用专项折扣激励购房者加大首付款比例。第二从企业内部入手,实现管理和绩效的挂钩,借助信息化的方式加强回款管控以及成立回款小组协调工作。最后,企业也需要积极寻找外部合作,加强与银行、资本界的沟通,实现购房尾款的回笼效率。

本文选编自“丁祖昱评楼市”,为克而瑞 原创文章,智通财经编辑:文文。