摘要

近期大宗价格大幅波动,中美通胀接连超预期,引发市场担忧。正如我们在2021年2月24日报告《大宗商品涨了,什么时候起通胀》中指出,除大宗外,疫后修复的特殊性,使短期中国通胀风险可控,但美国通胀恐有持续超预期的风险,4月数据似乎正沿着我们此前逻辑演绎:

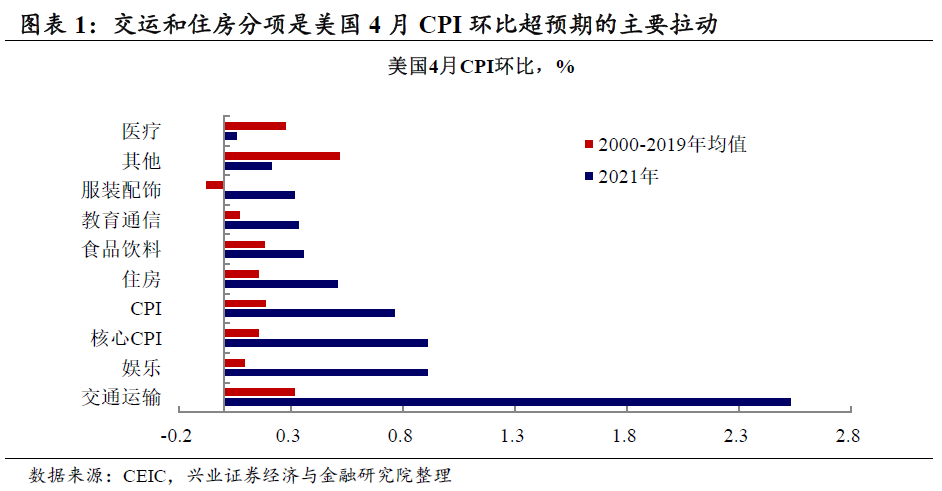

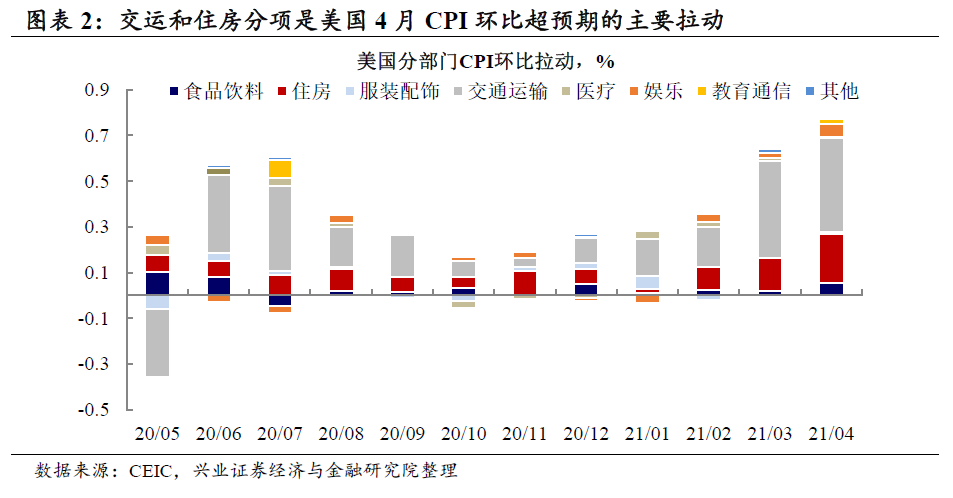

美国4月缘何超预期:大宗价格外,供需因素同样有所贡献。分项来看,4月CPI超预期主要由交运和住房拉动。首先,这两个分项下的燃料细项受到此前油价上行的影响。其次,除大宗价格外,供需因素同样推动了通胀的超预期上行:

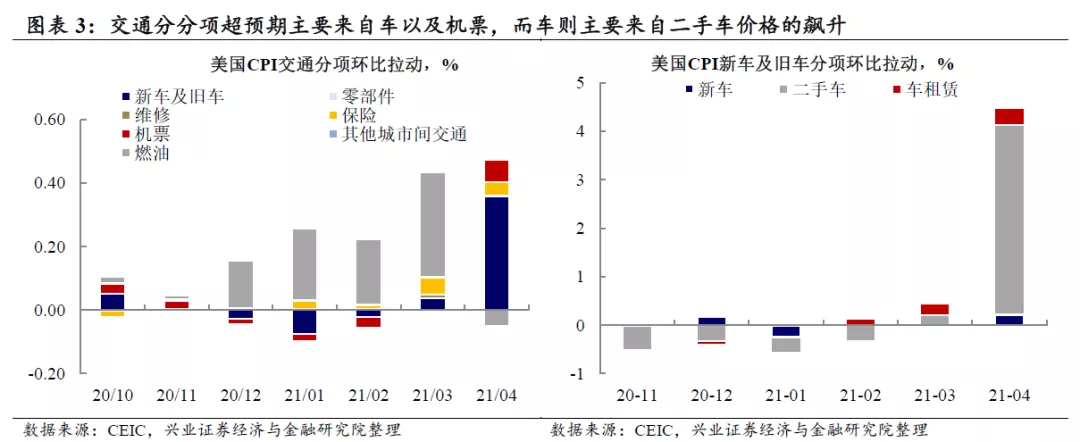

交运:“发钱”提振需求,芯片短缺限制供给,二手汽车价格飙升;

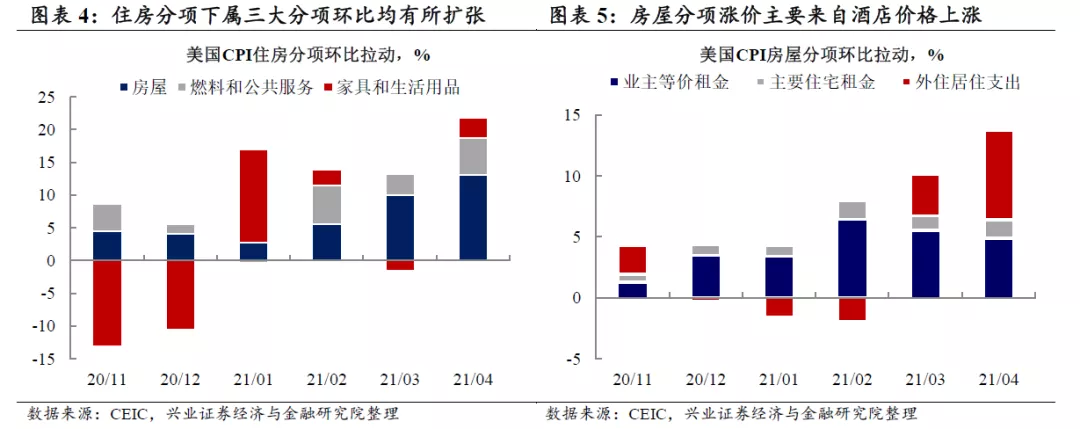

居住:疫情好转提振酒店消费,地产韧性提振家具等生活用品。

本轮与2011不同:居民负债端良好,“发钱”+疫情好转提振消费需求。我们在2月报告即指出,本轮通胀周期与2010-2011年不同之处在于,居民负债表未受损,政府新一轮“发钱”将推升商品消费价格。而一旦疫情缓解,前期滞后复苏的服务业需求将迅速释放,劳动力回流大城市也将推动房租上行。4月的数据已经印证了我们此前的逻辑。而往后看,虽然刺激支票的效应或消退,但服务业修复将继续支撑价格上行。

此外,劳动力及供应链的供需错配恐将使美国通胀持续维持高位。我们自1月非农点评以来持续提示,政府发钱使得失业群体“由奢入俭难”,劳动力供需错配矛盾持续扩大,“wage inflation”压力仍高。此外,全球疫情此起彼伏加大全球物流运输压力,进一步推升商品价格;而芯片等关键产品供需错配也使汽车、个人电子设备价格持续面临压力。随着全球经济的持续复苏,如前所述的各个因素或将继续支撑美国核心PCE在2021年四季度之前皆维持在2%以上。

通胀虽高,但货币政策框架调整后,联储未必会因通胀而收紧。需要注意的是,2020年美联储的货币政策框架发生了重大调整,美联储对于通胀的容忍度有所升高。短期内就业或才是联储关注的重点。除此之外,美国政府的高债务也将使得联储“紧难松易”。因此,虽然美国高通胀风险料将持续,但美联储对此的容忍度预计也将比2011年那轮周期要高。

正文

一、美国CPI超预期的背后:是什么在涨价?

是什么拉动4月美国CPI超预期上升——交运和住房。4月美国CPI同比从2.6%上升至4.2%,为2008年9月以来的高点;扣除能源与食品的核心CPI同比从1.6%升至3.0%,为1996年1月以来的高点。同比的快速上升对应的是环比各分项大幅超季节性的表现。从各分项环比拉动来看,今年以来对CPI逐月贡献不断上升的主要是1)交通运输分项;2)住房分项。其中,住房分项为美国CPI中权重最大的分项,约33%左右,而交通运输分项权重则在15%左右。

交运和住房价格快速上升背后,有大宗商品价格(油价)上涨的因素。与我国CPI类似,美国CPI中的交运和住房价格的统计中包含了燃料价格,因此会受到能源价格上升的影响。从长周期来看,美国交运价格与能源价格走势更为趋同,这是由于汽车燃料在交运价格中的权重较高,此外交运中的机票价格也间接受到油价上涨的滞后传导。

除能源涨价拉动外,供需因素同样推动了交运与住房价格的超预期上涨。

汽车价格上涨:刺激支票提振需求,芯片紧缺限制供给。我们从美国CPI交运价格分项观察到,4月汽车价格出现较快上升,其中二手车价格是主要推动因素。汽车作为制造品的涨价,并不直接受到大宗商品价格上涨的影响。再结合上文所提机票价格的回升,其实不只是燃料的影响,也有疫情控制下叠加刺激政策对美国境内旅游业的推动。因此,综合来看,一方面,美国财政刺激和疫情形势好转对消费需求形成支撑支撑,而另一方面,部分产业,比如汽车,缺芯片的情况又限制了新车的供应,进而推升了对二手车的需求。

疫情好转提振酒店等外宿,地产提振家具。从住房分项的进一步拆分来看,除燃料和公共服务受油价影响外,房屋、家具和生活用品环比拉动也有所上升。1)房屋分项的上升主要来自于外出居住价格上涨,主要由酒店价格上涨导致,这也体现出疫情形势好转对服务业的提振。2)家具和生活用品涨价则侧面印证美国地产的需求端景气。

二、本轮美国通胀的特殊性:“发钱”+ 疫苗推进疫后修复

本轮与2011不同:居民负债表修复将缩短大宗涨价到通胀上行的传导链条。我们在2021年2月24日《大宗商品涨了,什么时候起通胀——从历史经验看美国通胀的传导》的报告中分析到,与2010-2011年相似的是,大宗商品价格的快速上涨推升了通胀压力。而本轮周期与2010-2011年的不同是,由于本轮居民负债表未受损,一旦疫情缓解,其消费需求也将迅速释放。因此,“大宗价格上涨”到“大宗与核心通胀共振向上”的时滞可能更短。而近几个月的美国通胀数据,正沿着我们此前的逻辑演绎。

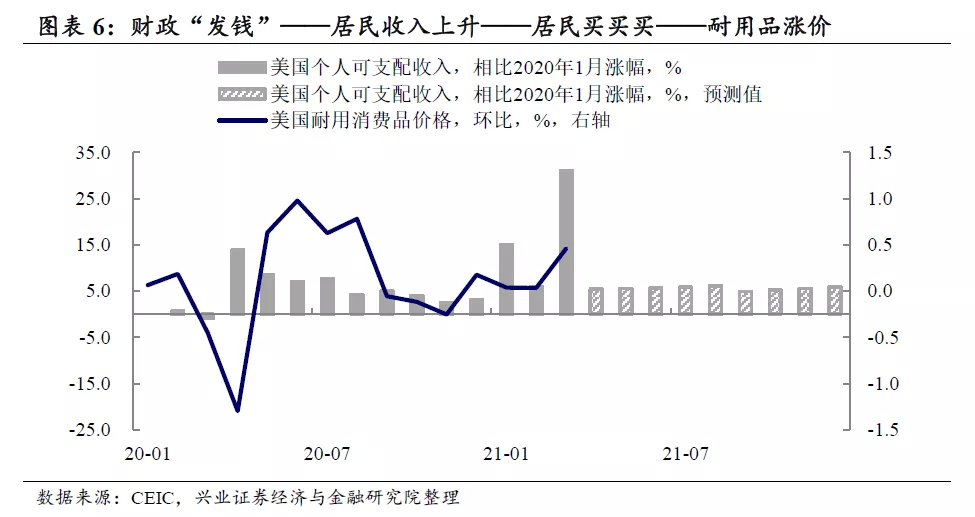

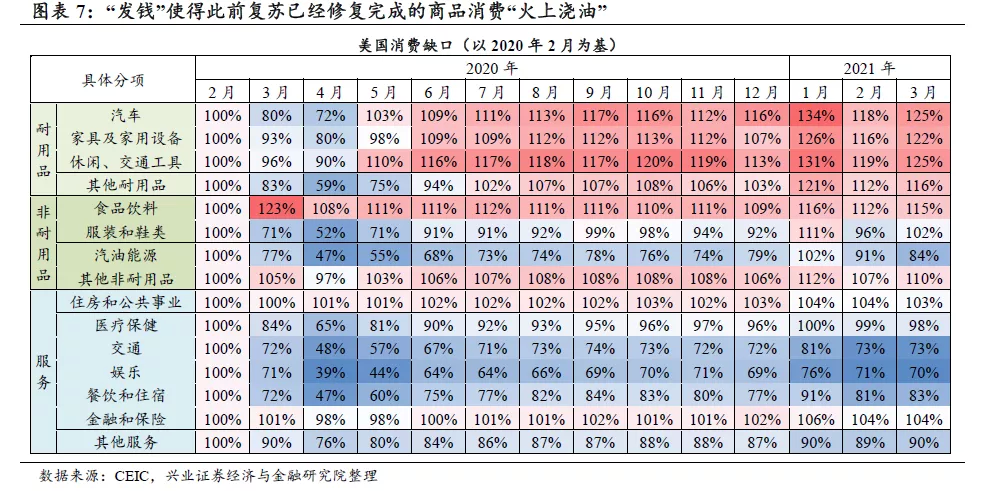

美国政府“发钱”,居民“买买买”,推升耐用消费品价格。在疫后接连不断的财政刺激下,美国耐用品价格自90年代以来首次出现上涨。2020年耐用品价格环比上升最快的时间分别对应两轮财政“发钱”,而随着拜登1.9万亿刺激计划在2021年3月落地,美国居民消费支出再度显著攀升。由于居民购物行为与政府刺激有高相关性,当前耐用品通胀沿着政府“发钱”——居民“收入”上涨——居民“购物”——消费品涨价的逻辑在传导。因此,若后期财政不能持续刺激,则这一传导逻辑的“因”将消失,其“果”——耐用品消费价格的涨价压力——预计将有所减弱。

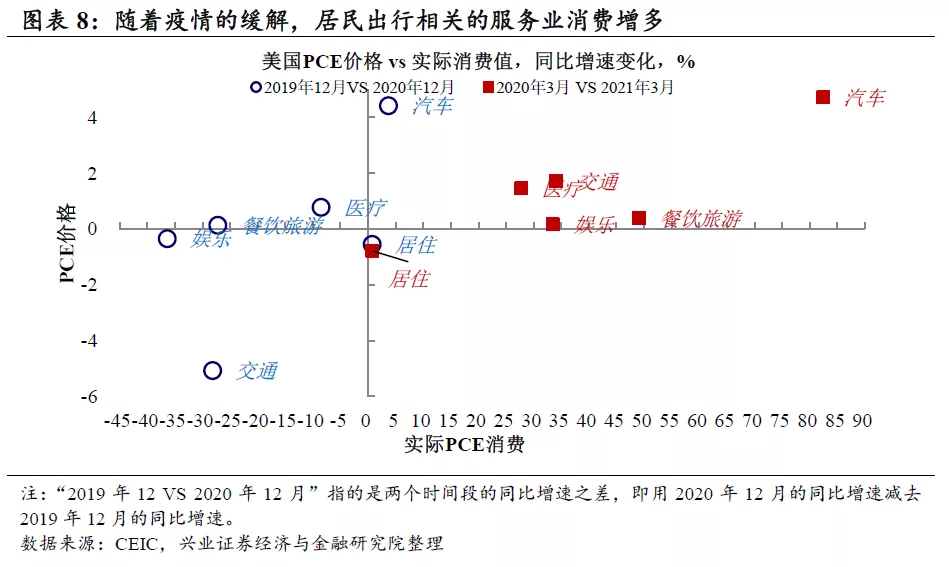

涨价因素之二:随着疫情缓解,服务业的复苏开始推升核心通胀。美国CPI中,服务价格占比约60%,而扣除食品和能源价格后,占比应更高,因此服务价格是影响核心通胀的主要变量。此次疫情经济的特征在于对服务业的冲击较大,使服务消费复苏滞后于商品。而今年以来,随着疫苗的推进,美国居民外出活动加速恢复。从PCE价格和实际消费的情况来看,消费需求的回升会推升服务类的价格。4月CPI数据中其实也开始体现服务价格的上升,比如与美国境内旅游相关的外出居住、机票等价格都出现了较为明显的上升。

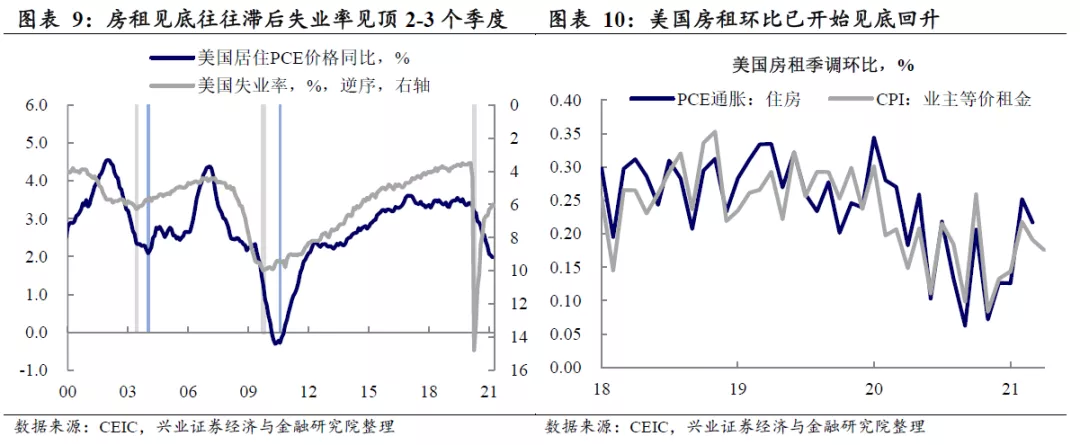

涨价因素之三:美国劳动力回流大城市,房租的上涨已有所启动。在美国通胀中,房租是非常重要的一部分,住房在CPI中占比超过30%,在PCE通胀中占比约18%。2020年,房租的下跌是拖累美国通胀下行非常重要的因素之一。2020年拖累房租下行的因素主要有两个,一是受疫情影响,服务业封闭,导致部分人员离开大城市,或在低密度地区购房,这使得高密度地区房租下行较为严重;二是低利率环境也使得在购房与租房之间,更倾向于选择后者。

而这两点因素都在逆转,随着疫苗推进,美国经济已在逐步开放。从历史经验来看,失业率见顶后约2-3个季度之后房租价格见底,而美国失业率自2020年4月已见顶。此外,随着美国无风险利率的见底,房贷利率的下行也已受限。从近期数据来看,尽管同比数据受基数效应仍在下行,但环比增速自今年以来已开始逐步回升。

往后看,虽然刺激支票对通胀的提振效应或在二季度环比见到高点,但当前美国经济尚未完全开放,居民外出活动仍然有一定限制。随着后续限制逐渐解禁,服务业消费的恢复将继续支撑价格上行。

三、本轮美国通胀的特殊性:美国国内与全球的供需错配

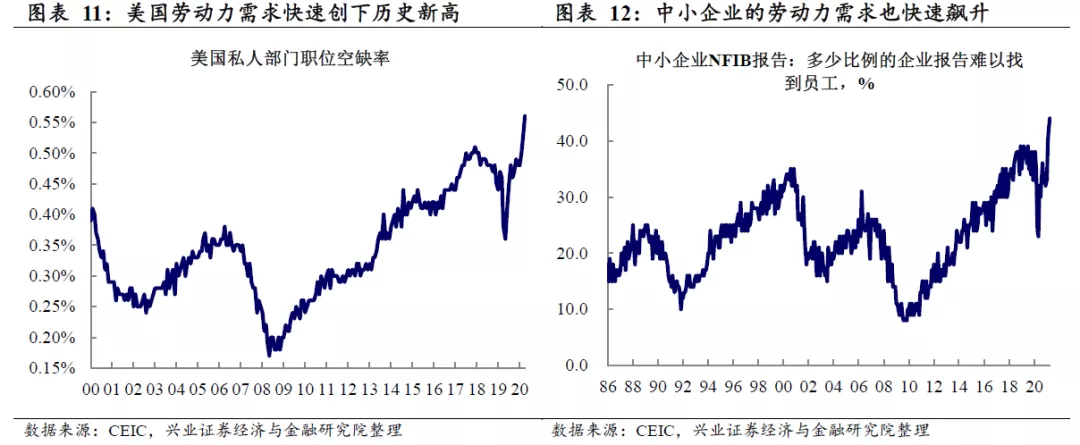

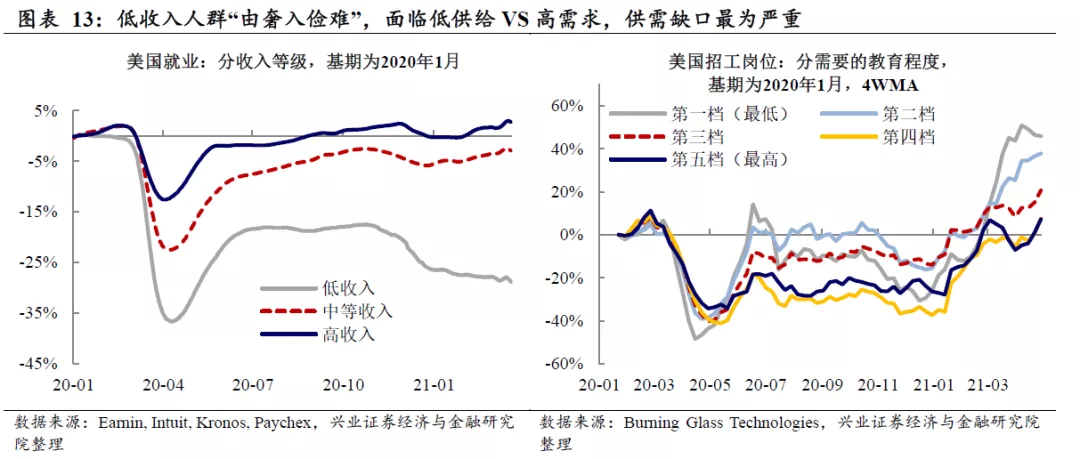

美国国内市场:劳动力市场供需错配加剧推升wage inflation压力。由于疫情后美国财政、货币政策刺激规模大、速度快的特点,导致一方面,疫情缓解后,企业端对于雇佣的需求快速飙升,招工率已经超过疫情前的水平。对应次贷危机时,企业的招工率直至2014年才回到危机前的水平;另一方面,相对于企业用人需求的旺盛,低收入人群在接受了大量的财政“发钱”之后,回归工作岗位的意愿则不足(详参20210109《由俭入奢易,由奢入俭难——非农的隐忧》)。这样的局面使得近期随着美国经济开放,出现了罕见的劳动力供需缺口的问题。

从近期数据来看,低收入人群面临明显的低供给而高需求的问题,供需缺口尤为严重,这一问题可能会随着财政刺激的结束以及储蓄率的下降有所缓解。劳动力的高需求可能会推升劳动力成本,同时随着劳动力逐步回归高密度城市,可能进一步推升房租价格。

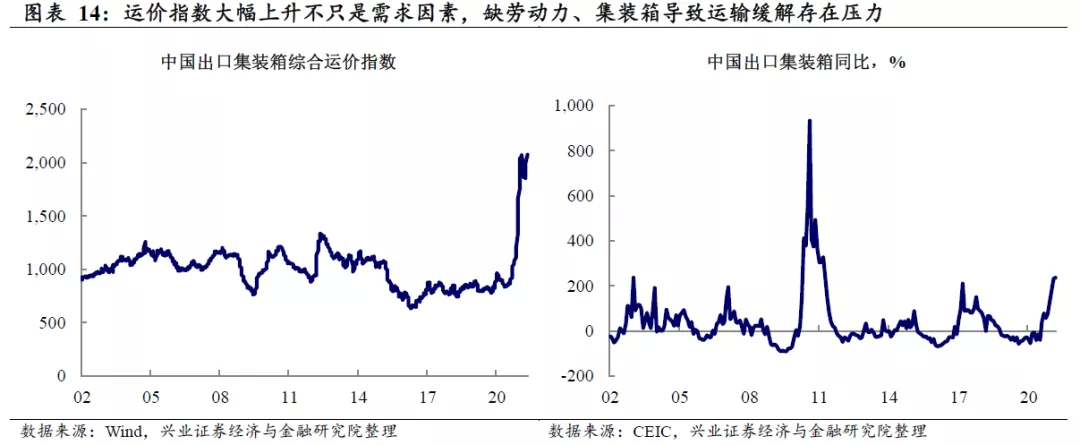

全球供应链:疫情此起彼伏,推升全球物流运输压力及芯片供需缺口。随着疫情的控制,经济活动的逐渐恢复,叠加各国的货币和财政扩张政策,短期进一步刺激需求向上。伴随需求的大幅变化,供应链的压力明显上升。

全球物流的运输压力随着经济的持续复苏而压力上升。自2020年下半年起,随着全球需求逐渐回暖,我国出口增速持续高位,出口运价也随之开始上升。进入2021年之后,出口运价出现大幅攀升,这背后已经不只是需求的因素。疫情导致港口缺劳动力、以及集装箱堆积码头未卸货、未运回的现象使得后疫情时代需求的复苏面临物流层面的压力,这一点也可以从2020年12月起我国集装箱出口增速大幅攀升得到侧面应证。而随着全球逐渐复工复产,生产回升可能会进一步加剧运输的压力,美国制造业PMI中的供应商交付时间目前位于80年代以来的历史高位。

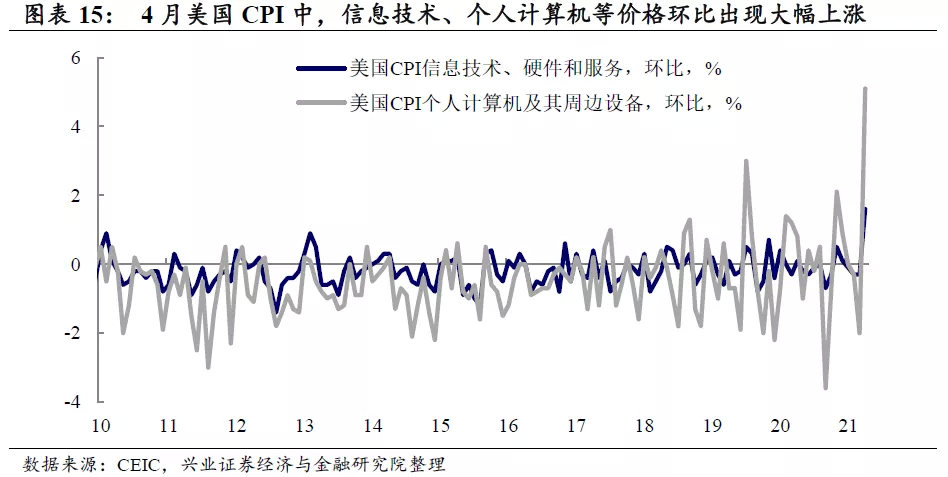

芯片的供需错配问题,也开始推升价格上涨。近年来汽车、家居等行业数字化程度上升,使得部分基础芯片需求快速扩大;而由于芯片制造产业技术更新迭代快的特点,导致芯片制造商更聚焦于高端芯片的产能建设,从而造成了相对低端芯片的供需明显错配。后疫情时代,经济复苏不均衡,部分产业需求的快速增长,而供给端仍相对滞后,加大了需求复苏导致的价格弹性。(详参20210509报告《本轮大宗上涨将持续多久、影响几何?》)4月美国CPI中,汽车价格、个人电子设备价格等环比上升较快,指向芯片短缺对价格的影响已经开始体现。

四、通胀压力下,美联储货币政策何去何从

综合来看,美国通胀压力或在一段时间维持在高位。综合上述因素来看,财政刺激的结束可能意味着美国商品通胀或有边际放缓,但服务业复苏、劳动力供需缺口、房租涨价等逻辑随着美国经济逐步开放仍将继续支撑美国通胀。同时,全球供应链紧张的问题也还需一段时间消化。所以,整体来看,与我们此前报告(《大宗商品涨了,什么时候起通胀?——从历史经验看美国通胀的传导》)判断相一致,今年美国通胀压力可能将继续处在高位一段时间。

对市场的影响:短期市场的恐慌或难以避免,但联储收紧仍面临诸多约束。通胀压力在一段时间内保持高位,或对市场造成一定的扰动。但自2020年以来,联储的货币政策框架实际上已发生变化。同时,正如我们在春季策略(《骤雨初歇》)中所阐述的,债务问题已限制了联储的独立性,高通胀并不一定意味着货币政策的收紧。

风险提示:全球需求下滑;病毒变异的风险。

本文选编自“王涵论宏观”,作者:王涵 等;智通财经编辑:庄礼佳。