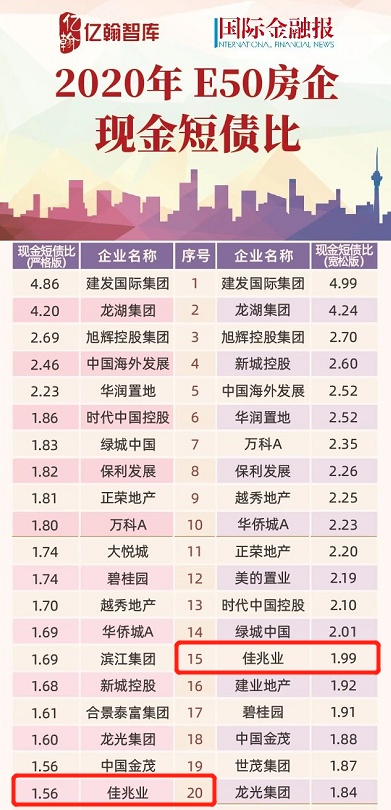

智通财经APP获悉,5月14日,亿翰智库、国际金融报联合发布《2020年E50房企现金短债比》排行榜,佳兆业集团(01638)以1.56位列现金短债比(严格版)第20位,以1.99位列现金短债比(宽松版)第15位,平稳向好的盈利能力及偿债能力获权威机构认可。据悉,E50是亿翰50简称,指亿翰智库选取的50家具有代表性的A+H股上市房企。

现金短债比是企业在一定时期内,货币资金同短期有息负债的比率,它可以从现金流量角度来反映企业当期偿付短期负债的能力。2020年,佳兆业集团在保持投资规模有质量增长的同时,主动进行融资规模管理,多维度调节债务结构,降低融资成本,保障集团的偿债能力。现金储备同比增长27.4%至471亿元,全年销售回款率同比增长5个百分点约80%;集团有息负债较上年末仅增长3.7%至1215亿元,低于“三道红线”橙档融资规模可增长5%的要求。长期短债比4.3,较2019年上升了1.6,债务结构得到进一步优化。

未来,集团将加强主动管理,规范各项精细化管理的要求,积极开拓境内外融资渠道,不断提升运营能力、盈利能力、风险控制能力及资本运营能力,助力集团战略目标实现。