事件描述:

2021Q1以来,由于汽车芯片供给不足以及疫情影响等原因,大量车企临时性停产或减产,汽车行业受到较大冲击。Bernstein Research预计,2021年全球汽车产量将减少200-450万辆。

事件点评:

汽车“新四化”+疫情影响,汽车芯片需求旺盛。

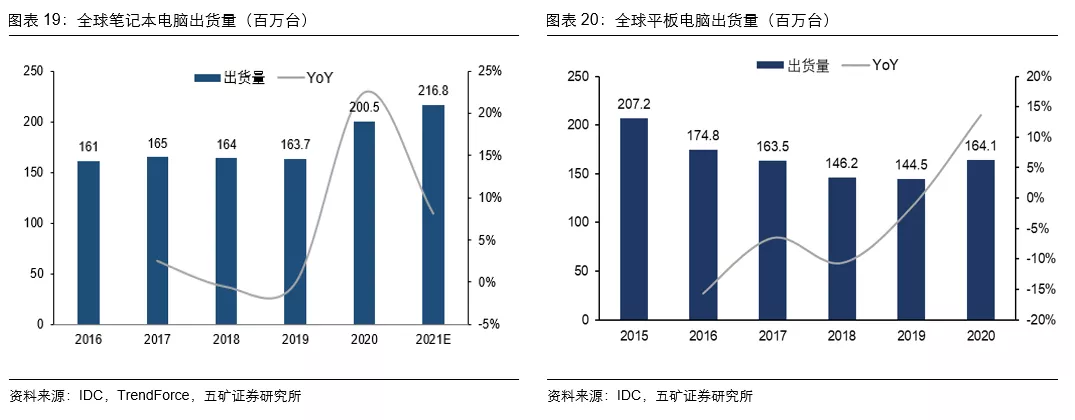

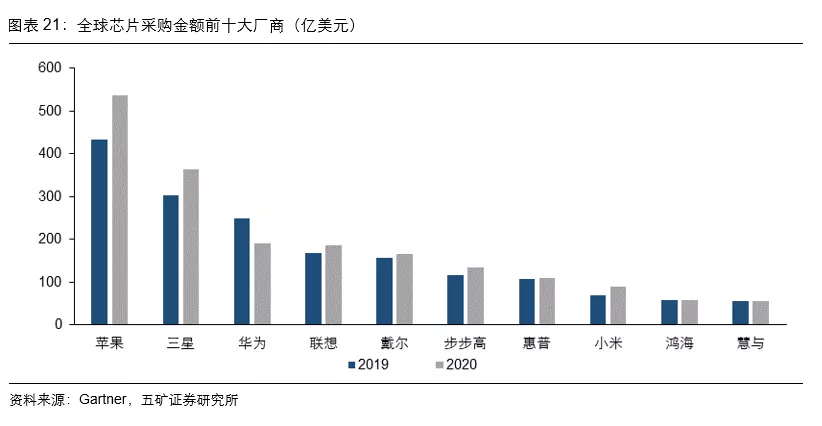

随着汽车“新四化”推进,新能源车渗透率及单车芯片用量不断提升。根据Canalys数据,2020年全球乘用车销量6675万辆,同比-14%,电动汽车销量却同比+39%至310万辆,2021年将超过500万辆。根据赛迪顾问数据,2008年汽车MCU使用量增至100个/辆,到2020年使用量大约为250个/辆。此外,受疫情影响,车企砍单,但是居家办公和教育促使笔电和平板电脑需求大增,TrendForce和IDC数据显示,2020年全球笔电和平板出货量分别为2.01亿台和1.64亿台,增速均为近年来之最。同时华为受制裁,导致手机厂商囤货加剧,其中小米(01810)采购87.9亿美元,为历年之最,同比增长26.0%,增速全球第一。

高壁垒+产能供给瓶颈+天灾人祸,汽车芯片供给不足。

车规级芯片生产要求高,开发周期长,技术大多被西方厂商垄断,全球汽车芯片供应商集中度较高,TOP5市占率近50%,TOP8市占率超过60%,而此次汽车缺芯最为紧缺的MCU行业,全球TOP7市占率为98%,集中度更高,其他厂商难以在短期打入汽车供应链实现替代和补充。半导体方面,汽车芯片多用8英寸晶圆生产,而8英寸晶圆厂由于老厂财务折旧完毕、相关设备商转战12英寸设备,导致扩产意愿不强。同时全球汽车MCU 70%由台积电(TSM.US)生产,但是汽车业务仅占台积电营收2~4%,占比很小,Foundry厂扩产均以12英寸和高端制程为主,汽车芯片采用成熟制程,并不是扩产首选。再加上地震、停电、火灾等天灾人祸较多,导致2021年的车规级芯片供给端存在较大瓶颈。

产能倾斜+扩产,汽车缺芯有望于2021Q2改善,2021Q4恢复至疫情前水平。

台积电在声明中表示“缓解车用晶片供应挑战对汽车产业造成的影响是公司的当务之急。”并且还计划斥资28.87亿美元,新增南京厂28nm制程产能4万片/月。随着疫情在中国等国家得到有效控制,车企普遍于2020Q3-Q4开始加单,第一批加单芯片有望于2021Q1-Q2开始释放。我们预计,随着产能供给逐步提升,汽车缺芯问题有望在2021Q2得到改善,并且随着产能供给逐步恢复,2021Q4汽车行业芯片供给有望恢复到疫情爆发前的水平。但是新能源车渗透率快速提升以及芯片产能瓶颈短期难以得到根本解决,我们判断汽车缺芯将会是一个长期问题,但是并不会像此次疫情背景下缺芯那么尖锐和突出,预计未来几年汽车芯片产业总体将经历一个产能供给逐步增加,供需缺口逐步缩小的过程。

投资建议:我们认为,受此次汽车缺芯影响,全球及中国车企将更加深刻的意识到汽车芯片的重要性,国内相关厂商有望加快导入车企供应链并持续受益。建议关注:兆易创新、斯达半导。

风险提示:

1、晶圆厂和Foundry厂扩产不及预期;

2、新能源车渗透率超预期、汽车需求增长超预期;

3、全球新冠疫情加剧。

”

报告正文

1、汽车缺芯矛盾凸显,2021年汽车行业将受到较大冲击

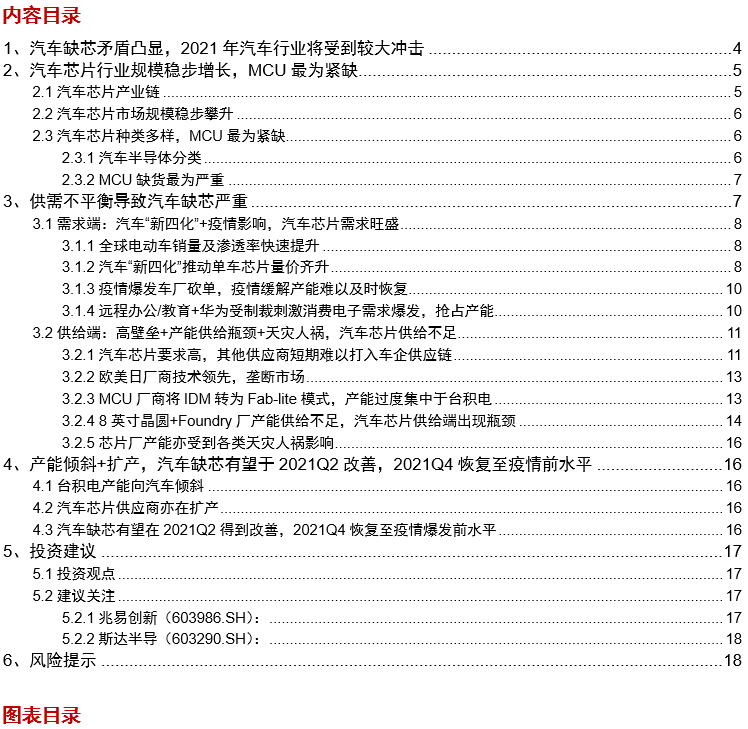

2021年以来,随着疫情影响逐步得到控制,整个电子行业景气度有望提升,受益于手机、笔电、平板、汽车等下游终端需求改善,将带动半导体、面板、被动元器件等上游供应链复苏。自2020年下半年开始,汽车行业需求开始回暖,但是受困于短期晶圆代工厂难以调配产能,汽车缺芯问题开始突显,在2020Q1,众多车企纷纷宣布临时性停产或者减产,2021年汽车行业将受到较大冲击。

由于疫情影响,车企砍单、消费电子需求旺盛,同时供给端产能不足,汽车行业芯片短缺成为限制行业发展的主要短板,2021Q1起,大众、奔驰、丰田(TM.US)、通用(GM.US)、奥迪等多家车企工厂纷纷宣布削减工时、减少产量甚至暂停生产,导致2021年全球汽车产量及收入都将受到较大影响,几乎冲击了全行业。

日产的日本神奈川县追浜工厂和湘南工厂因为地震造成零部件供应中断导致2月份停产,本田的英国Swindon制造工厂因为出售将于2021年7月停止运营,因芯片短缺受到影响的车企包括大众的沃尔夫斯堡工厂和埃母登工厂、蔚来(NIO.US)的中国安徽合肥江淮蔚来制造工厂、丰田的美国德克萨斯州圣安东尼奥工厂、福特(F.US)的德国萨尔路易工厂和美国肯塔基州路易斯维尔组装工厂,因新冠疫情恶化受到影响的车企包括奔驰的巴西圣保罗州和马托格罗索州工厂、日产的巴西里约州工厂、丰田的巴西圣保罗州工厂等。

受芯片短缺影响,Bernstein Research预计,2021年全球汽车产量将减少200-450万辆。AlixPartners预计,2021年全球汽车行业的收入将减少606亿美元。

2、汽车芯片行业规模稳步增长,MCU最为紧缺

2.1 汽车芯片产业链

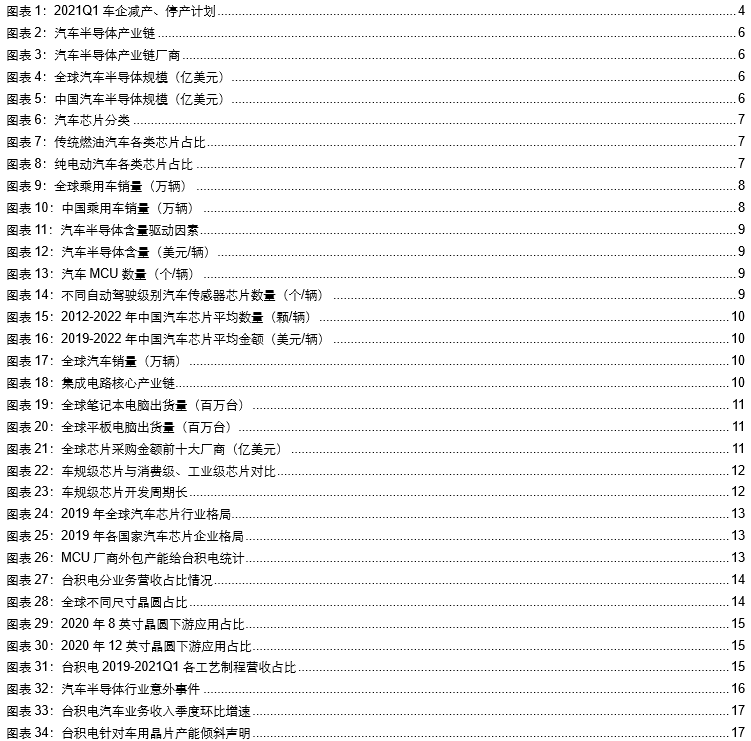

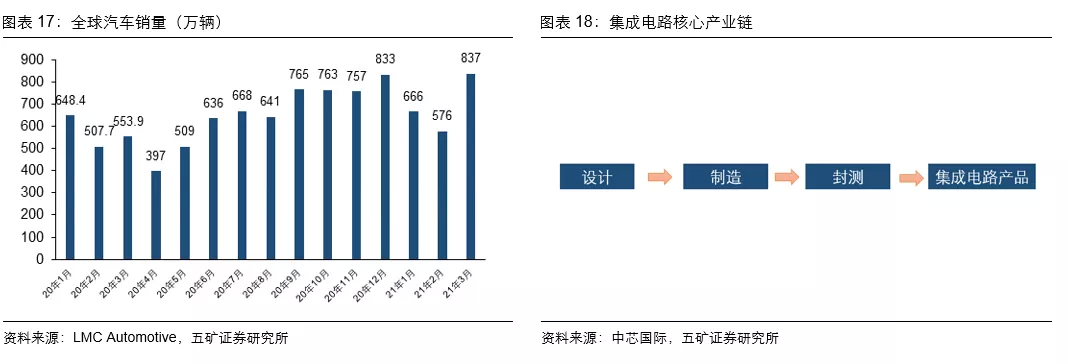

汽车半导体产业链可分为上游制造,中游芯片,下游应用。其中,上游制造包括基础材料、制造设备、芯片设计、晶圆代工和封装测试,中游芯片包括GPU、FPGA、MCU、DSP等,下游应用包括车载系统、仪器以及整车制造等。

分厂商来看,上游包括半导体材料、设备商,Foundry厂,封测厂等,比如信越、沪硅产业、南大光电、AMAT(AMAT.US)、ASML(ASML.US)、北方华创、台积电、联电、中芯国际(00981)、日月光(ASX.US)、长电科技、通富微电等;中游则包括GPU、FPGA、ASIC、MCU、DSP等各类芯片设计及制造厂商,比如英伟达、AMD(AMD.US)、英飞凌、瑞萨、NXPI(NXPI.US)、飞思卡尔等;下游则包括中控仪表、雷达制造、车联网系统、辅助驾驶、整车制造等厂商,比如日本精机、博世、麦格纳、鸿泉物联、中天安驰、大众、丰田、福特(F.US)、通用、特斯拉(TSLA.US)等。

2.2 汽车芯片市场规模稳步攀升

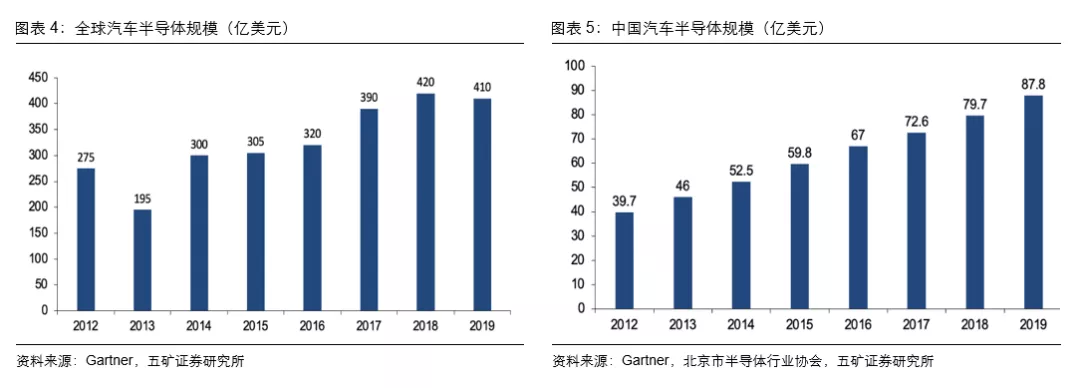

全球汽车半导体方面,根据Gartner数据,2012年以来,全球汽车半导体规模整体呈上升趋势,自2013年195亿美元低点之后,之后便稳步攀升,到2018年全球汽车半导体规模到达420亿美元,创历史新高,2019年全球汽车半导体规模为410亿美元。IHS Markit预测到2026年,全球汽车半导体市场规模将达到676亿美元。

中国汽车半导体方面,根据Gartner与北京市半导体行业协会数据,2012年以来,中国汽车半导体规模逐年增长,2012年中国汽车半导体规模为39.7美元,到2019年全国汽车半导体规模已达到历史最高点,为87.8亿美元。

2.3 汽车芯片种类多样,MCU最为紧缺

2.3.1 汽车半导体分类

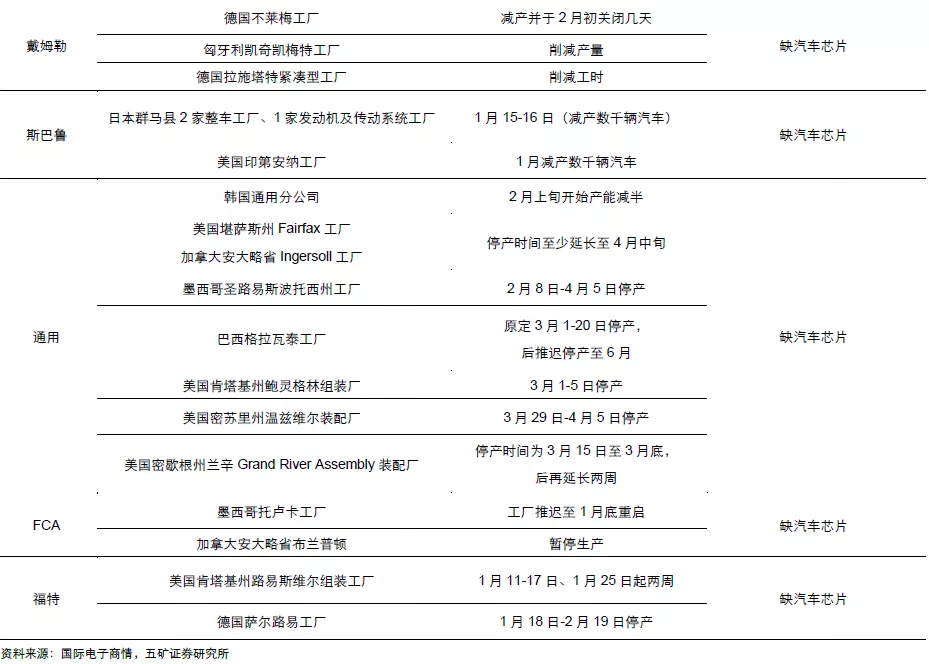

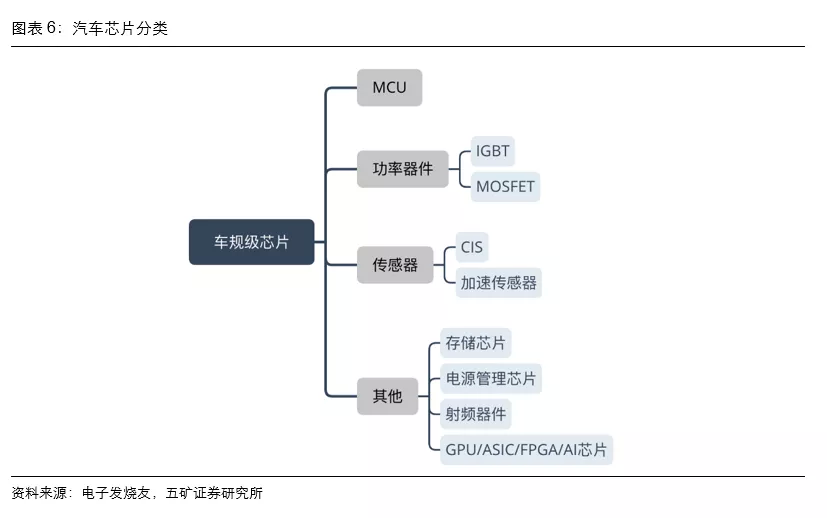

车规级芯片可分为MCU、功率器件、传感器和其他芯片。其中功率器件包括IGBT和MOSFET等,传感器包括CIS和加速传感器等,其他车规级芯片包括存储芯片、电源管理芯片、射频器件、GPU/ASIC/FPGA/AI芯片等。

2.3.2 MCU缺货最为严重

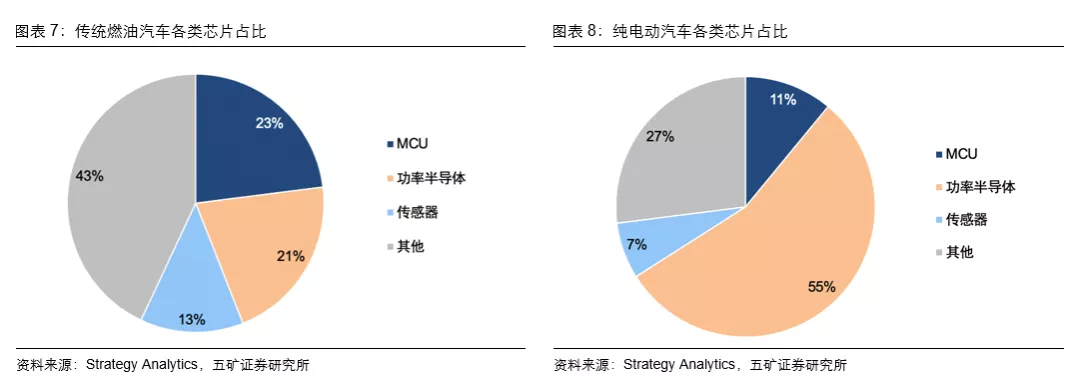

根据Strategy Analytics数据,在传统燃油车中,MCU价值占比最高,达到23%;其次为功率半导体,达到21%;传感器排名第三,占比为13%。而在纯电动车型中,功率半导体使用量大幅提升,占比最高,达到55%,其次为MCU,达到11%;传感器占比为7%。MCU(微控制单元)可以控制汽车动力、娱乐、空调系统等,单车中需求量较大,其中传统汽车平均单车用量达到70颗以上,而智能汽车单车用量有望超过300颗。本次汽车行业缺芯情况严重,但主要是应用于ESP(电子稳定控制系统)和ECU(电子控制模块)中的MCU芯片最为短缺。

3、供需不平衡导致汽车缺芯严重

我们认为,汽车芯片短缺,根本原因是由于半导体芯片的供需失衡。需求端方面,新能源汽车的迅速增长和汽车“新四化”推动了汽车半导体芯片的整体和单车需求,受疫情影响,车企砍单的同时笔电、平板需求大涨以及手机厂商囤货,导致芯片产能被抢占。供给端方面,车规级芯片生产要求高,开发周期长,技术大多被西方厂商垄断,MCU生产也主要由台积电一家厂商代工,8英寸晶圆厂扩产意愿不强,Foundry主要以12英寸扩产为主,主要供给手机芯片等高端制程,再加上2020年以来的天灾人祸较多,导致2021年的车规级芯片供给疲软。以上原因造成汽车芯片供需不匹配,最终导致汽车缺芯的现状。

3.1 需求端:汽车“新四化”+疫情影响,汽车芯片需求旺盛

全球新能源汽车销量的显著增长驱动了汽车半导体的发展,汽车产业“新四化”趋势推动汽车从传统的出行工具发展成新一代智能终端,带动了汽车单车芯片量价齐升。然而由于2020年疫情爆发,车厂大幅砍单,导致芯片产能跟不上需求,难以及时恢复,加之疫情期间远程办公教育对电子产品需求暴增,手机厂商紧急囤货芯片,芯片的产能又被抢占,导致半导体芯片的需求发生错配。

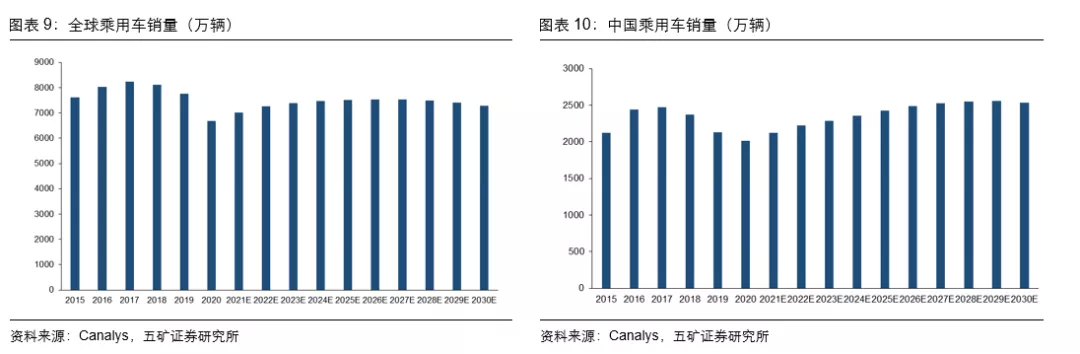

3.1.1 全球电动车销量及渗透率快速提升

全球正在经历从传统燃油车向新能源车的转换。根据Canalys数据,2020年全球乘用车销量达到6675万辆,同比下滑14%,而电动汽车销量却同比增长39%至310万辆,Canalys预计到2021年,全球电动汽车销量将超过500万辆。2028年全球乘用车的销量将增加到7486万辆,电动汽车的销量将增加到3000万辆;到2030年全球乘用车销量将达到7283万辆,全球电动汽车将占全球乘用车总销量的近一半。

中国仍是全球最大的汽车市场。根据Canalys数据,2020年中国乘用车销量2013万辆,占全球汽车总销量的30%以上,2021年中国乘用车将达到2124万辆,2030年中国乘用车将达到2535万辆。电动车方面,2020年中国销量为130万辆,占全球电动汽车销量的41%。Canalys预测,2021年中国电动汽车销量将达到190万辆,同比增长51%。

3.1.2 汽车“新四化”推动单车芯片量价齐升

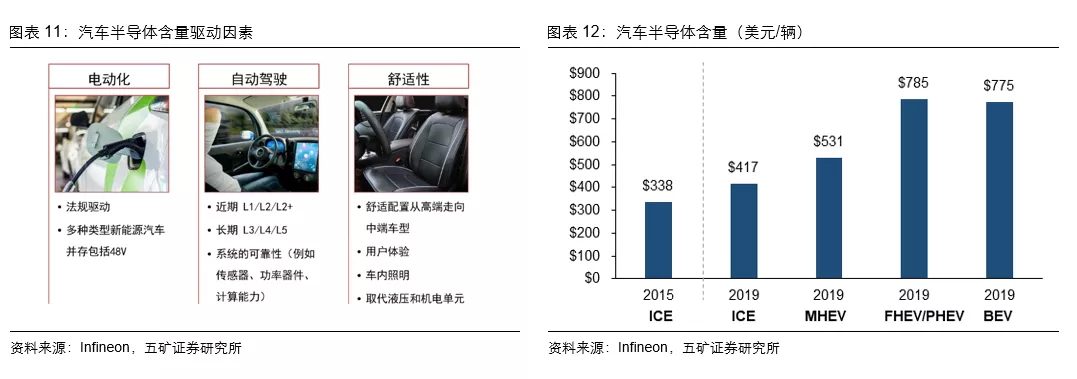

汽车产业正朝着“新四化”方向发展,即电动化,智能化,网联化和共享化。随着“新四化”逐渐普及,市场对汽车的电动化、智能化和舒适性提出更高要求,推动汽车从传统出行工具发展成为新一代智能终端,而其中诸多功能的实现都将基于汽车半导体,我们认为,这将给汽车半导体市场带来前所未有的发展契机,带动单车半导体量价齐升。根据英飞凌数据,2015-2019年,ICE单车半导体价值量从338美元提升至417美元,FHEV/PHEV和BEV车型半导体含量则分别高达785/775美元,新四化带来了全新的增量机会。

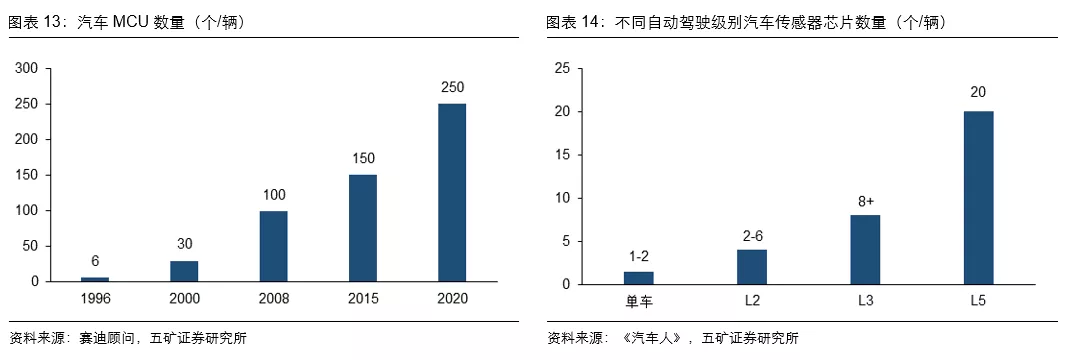

单车MCU及传感器数量逐渐增加。根据赛迪顾问数据,MCU方面,1996年MCU数量仅为6个/辆,到2008年汽车使用量增至100个/辆。随汽车智能化加速发展,MCU数量也成倍增加,到2020年使用量大约为250个/辆。传感器方面,目前单车摄像头平均搭载量为1-2颗,智能驾驶L2级别为2-6颗,L3级别单车将搭载8颗以上摄像头,L5级别则有望接近20颗。

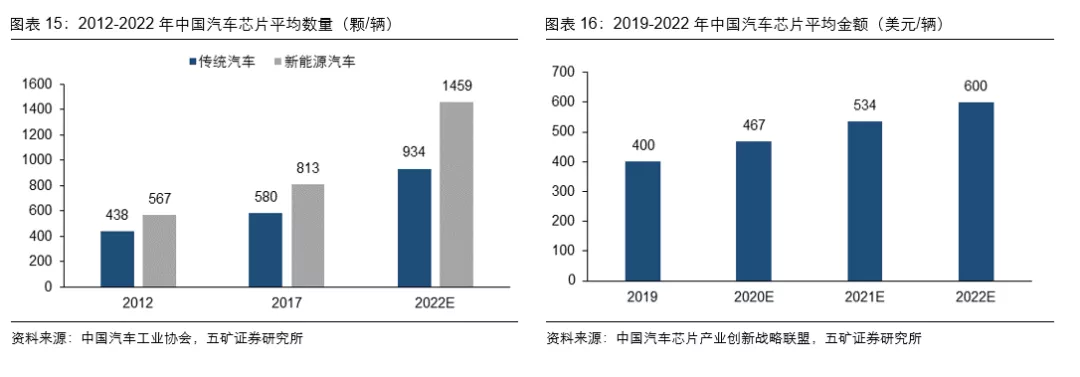

根据中国汽车工业协会数据,现代化汽车的车载芯片数量越来越多,并且新能源汽车的芯片使用量要普遍高于传统燃油汽车。2017年中国传统燃油汽车芯片使用量为580颗/辆,而新能源汽车平均芯片数量为813颗/辆,中国汽车工业协会预计到2022年,中国传统燃油汽车的芯片使用数量为934颗/辆,中国新能源汽车平均芯片数量将高达1459颗/辆。汽车芯片平均金额也在逐年提升。根据中国汽车芯片产业创新战略联盟数据,2019年中国汽车芯片的价值量约为400美元/辆,2022年将达到600美元/辆。

3.1.3 疫情爆发车厂砍单,疫情缓解产能难以及时恢复

疫情爆发车企砍单。2020年初疫情爆发,汽车销量受到冲击,根据LMC Automotive数据,2020年4月为最低点,销量仅为397万辆,因此车企普遍预测2020年汽车整体销量较差,对上游供应链进行了砍单。而由于中国等国家疫情控制非常得力,2020年全球乘用车销量6675万辆,实际上只下滑了14%,其中新能源车不降反增,同比增39%。

产能调配短期难以实现。芯片代工厂为了保证稼动率,当汽车行业砍单时,就将产能排给手机、笔电和平板等消费电子类产品,等到2020Q3汽车厂发现销量回暖,再要增加产能时,根据半导体工厂生产周期,一般要经过4-6个月才能恢复,因此短期内汽车芯片难以得到及时供应。

3.1.4 远程办公/教育+华为受制裁刺激消费电子需求爆发,抢占产能

疫情推动笔电、平板需求爆发。新冠疫情爆发后,远程办公、教育需求大增,从而导致笔电、平板需求量显著提升。TrendForce数据显示,2020年笔记本电脑出货量达到2.01亿台,同比增长22.5%。IDC数据显示,2020年全球平板电脑出货量1.64亿台,同比增长13.6%。增速均为近年来之最。

手机厂商大量囤货。2020年华为遭遇美国制裁,为尽可能保证手机供应,开始紧急囤货芯片。其他手机厂商一方面担心自身芯片供货不足,另一方面考虑抢占华为因为芯片缺失退出的市场,因此也加大囤货量。根据Gartner数据,2020年全球各大手机厂商均大幅增加芯片采购金额,其中苹果(AAPL.US)采购536.2亿美元,排名第一,同比增长24.0%;三星采购364.2亿美元,排名第二,同比增加20.4%;华为采购190.9亿美元,排名第三,同比下滑23.5%;小米采购87.9亿美元,排名第八,为历年之最,同比增长26.0%,增速最快。

3.2 供给端:高壁垒+产能供给瓶颈+天灾人祸,汽车芯片供给不足

相较于消费芯片和一般工业芯片,车规级芯片生产要求高,开发周期长,短期难以有供应商替代;芯片技术大多被西方厂商垄断,MCU生产也主要由台积电一家厂商代工;8英寸晶圆厂扩产意愿不强,同时Foundry厂主要以12英寸扩产为主,产能向手机芯片等高端制程倾斜,再加上停电、地震、火灾等天灾人祸,导致全球汽车芯片供给出现瓶颈。

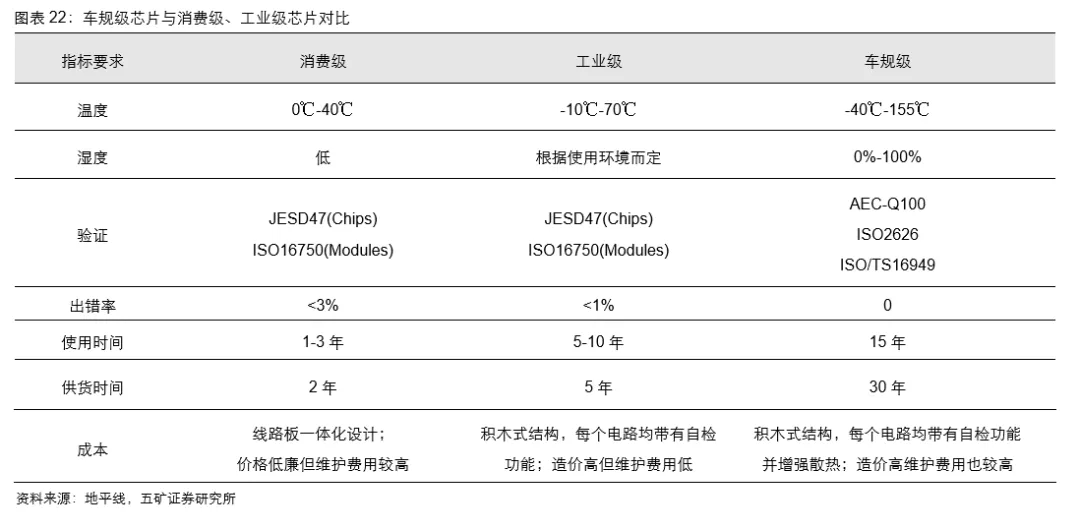

3.2.1 汽车芯片要求高,其他供应商短期难以打入车企供应链

相比消费芯片和一般工业芯片,车规级芯片在温度、湿度、出错率、使用时间等方面要求更加严格,导致开发周期长、难度大。同时,由于涉及到人身安全,要求极高的安全性和可靠性。据地平线数据,相较于消费级和工业级芯片,车规级芯片要求芯片能承受的温度范围为-40℃-155℃,出错率严格控制在0,使用时间长达15年,供货时间更是长达30年。

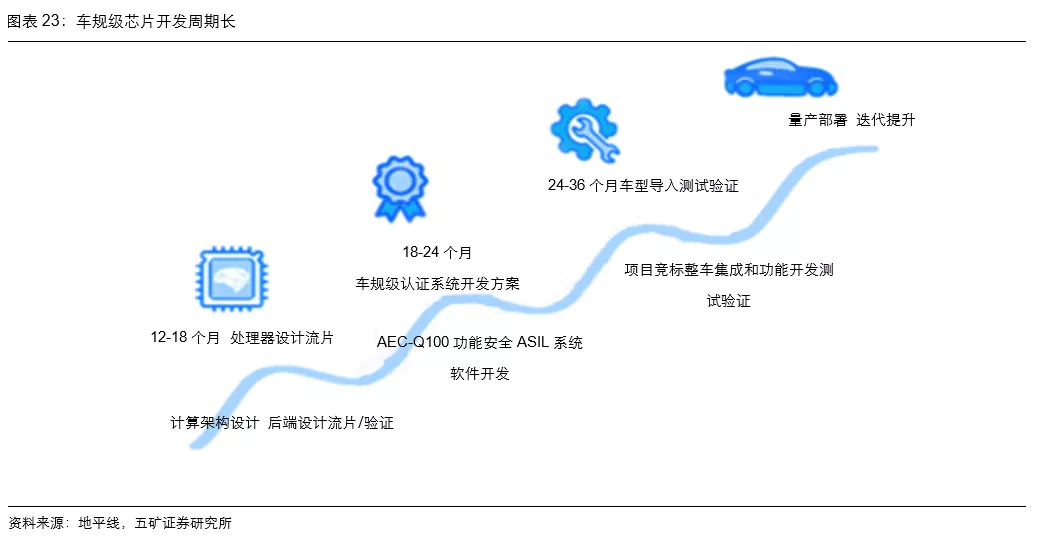

汽车行业对安全性、可靠性要求极高,因此芯片开发及认证周期很长。通常开始12-18个月进行芯片设计流片,18-24个月进行车规级认证系统开发,24-36个月进行车型导入测试,待一切顺利通过后,方可量产部署,总体而言一般都需要2-3年的周期。

由于汽车行业对上游供应商的高标准要求,同时认证周期长,所以其他供应商很难进入车规级芯片市场,以上原因导致汽车芯片格局稳定,其他供应商短期难以打入车企供应链,一旦出现芯片短缺,那么在短期内就难以实现供应商替代。

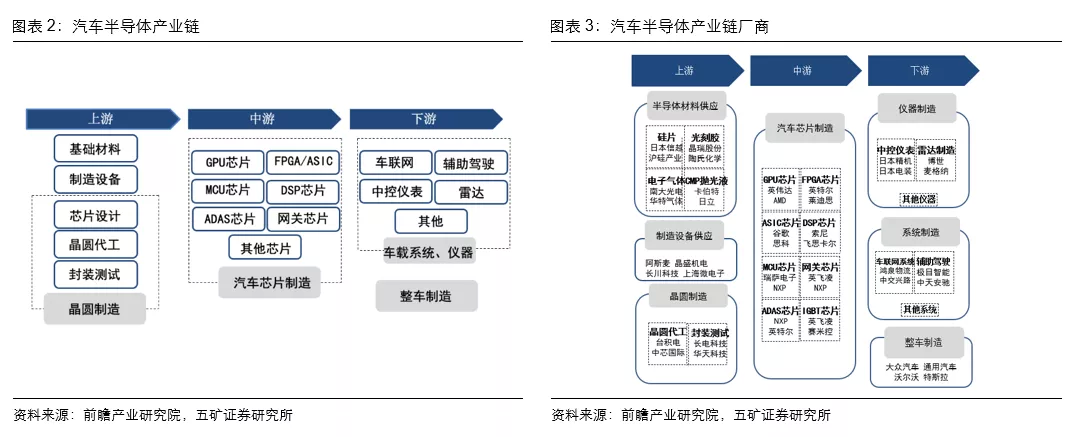

3.2.2 欧美日厂商技术领先,垄断市场

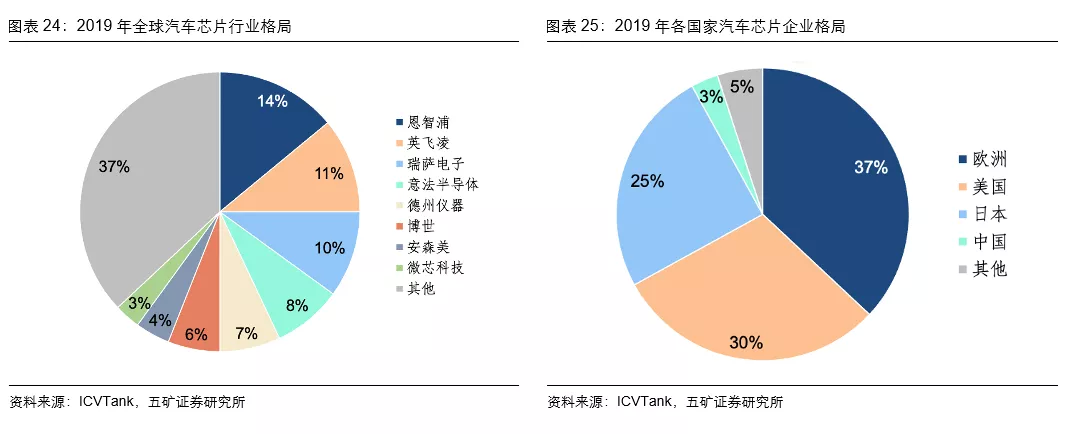

汽车芯片厂商集中度高,据ICVTank统计,在全球汽车电子市场占比份额中,恩智浦(NXPI.US)、英飞凌和瑞萨名列三强。总体来看,全球汽车芯片供应商竞争格局较为集中,TOP5市占率近50%,TOP8市占率超过60%。从市占率角度,欧美日企业领先优势巨大,合计占比92%,中国企业仅占3%。

3.2.3 MCU厂商将IDM转为Fab-lite模式,产能过度集中于台积电

根据IHS Markit数据,MCU芯片集中度很高,前7大厂商合计占比98%。其中瑞萨电子30%,恩智浦26%,英飞凌14%,赛普拉斯9%,德州仪器(TXN.US)和微芯科技(MCHP.US)均为7%,意法半导体(STM.US)5%。

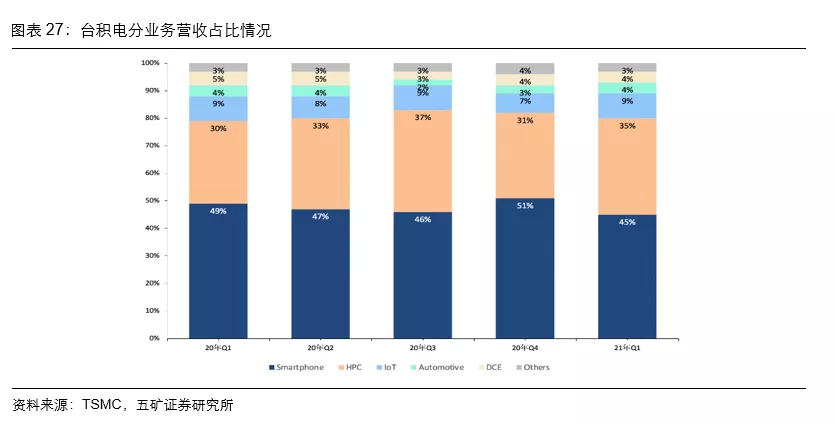

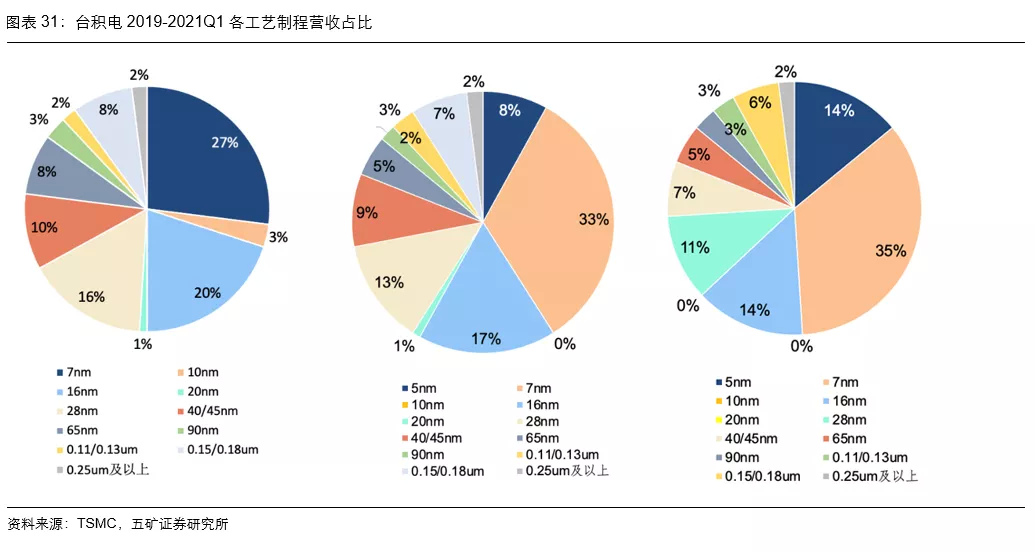

根据IHS Markit统计,大部分MCU厂商都把芯片生产外包给了台积电、联电等代工厂,目前台积电MCU产能全球汽车MCU的70%,MCU厂商把鸡蛋放在了台积电一个篮子里。即便如此,根据台积电财报,2020Q1-2021Q1,汽车IC代工只占台积电营收的2~4%,占比很低,因此,对于台积电而言,汽车芯片重要性并不高,从收入贡献角度,手机、高性能计算才是台积电收入的主要来源,过去5个季度合计占比均在79%以上,属于台积电核心业务,在各个行业需求旺盛,台积电产能供给不足的情况下,汽车芯片并不是扩产首选。

3.2.4 8英寸晶圆+Foundry厂产能供给不足,汽车芯片供给端出现瓶颈

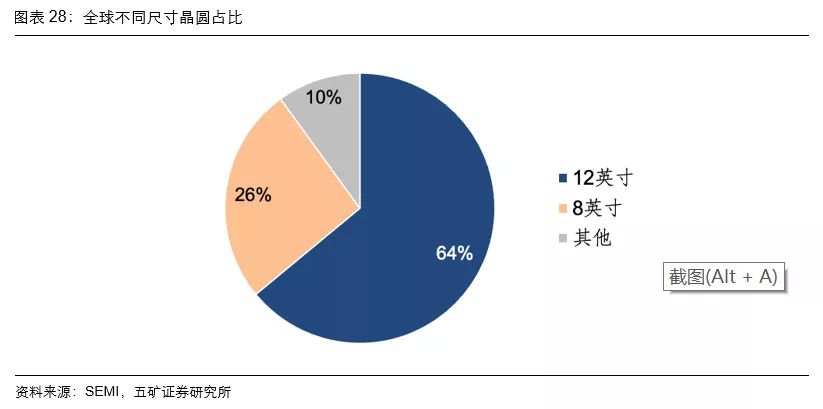

全球晶圆以12英寸为主。全球量产晶圆尺寸包括6英寸、8英寸、12英寸等,其中12英寸应用最为广泛,8英寸次之。根据SEMI数据,12英寸市场份额64%,8英寸市场份额26%,2011年以来,8英寸晶圆的市占率始终维持在25-27%之间。

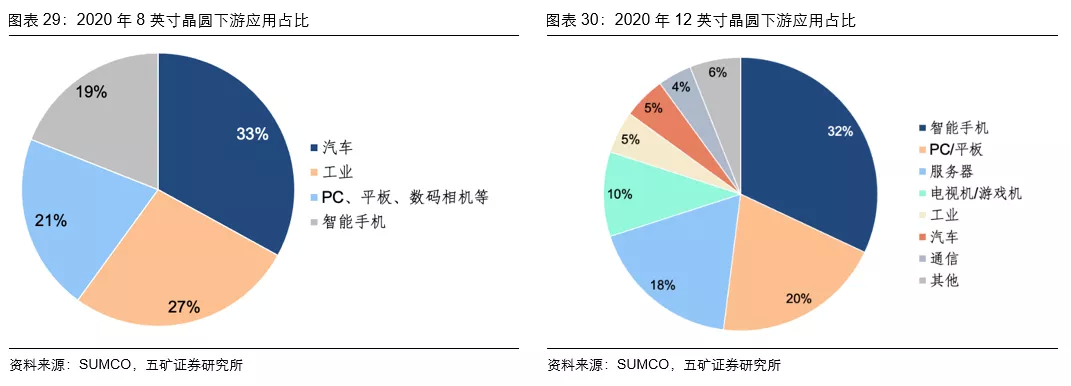

汽车芯片主要用8英寸晶圆生产。12英寸晶圆由于边际成本低,多用于28nm及以下高端制程,8英寸则主要用于45nm及以上成熟制程。根据SUMCO数据,8英寸晶圆下游应用中,汽车占比第一为33%,而在12英寸晶圆中,汽车仅占5%。从全球来看,汽车芯片主要由8英寸晶圆生产。

8英寸晶圆厂扩产意愿不强。从财务层面,目前8英寸晶圆厂都已基本折旧完毕,如果贸然投资建新厂,每年折旧会很大,如果将来需求不及预期,那么就可能面临亏损;从设备供应层面,设备商注意力都集中在12英寸晶圆厂的设备上,8英寸晶圆厂的设备有限,二手设备昂贵又流通量少,导致8英寸晶圆新产能增长有限,产能供给不足。Foundry厂扩产以12英寸为主,高端制程优先。12寸晶圆面积约为8寸的2.25倍,最后产出也更高,所以Foundry厂更愿意扩产12英寸,同时将产能向16nm及以下的高端制程倾斜。根据台积电财报,2019-2021Q1,16nm及以下制程营收占比分别为50%、58%、63%,高端制程占比稳步提升。

我们认为,考虑到企业盈利及设备供应等各种因素,8英寸晶圆厂和Foundry厂对汽车芯片产能供给均存在瓶颈,汽车芯片供给端存在产能不足的问题。

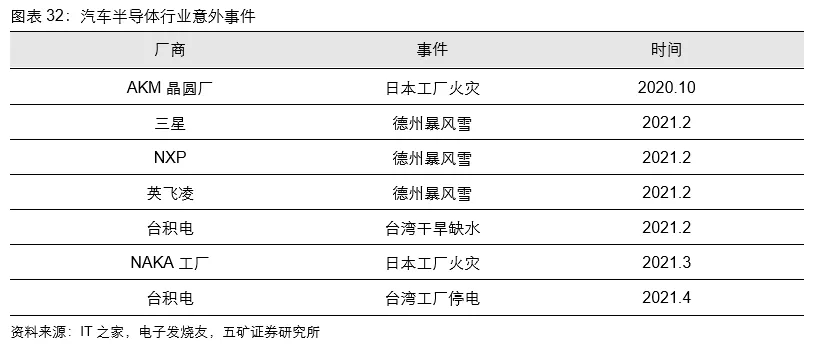

3.2.5 芯片厂产能亦受到各类天灾人祸影响

从2020年底至今,芯片厂由于各种天灾人祸,包括罢工、火灾、地震、暴风雪、停电等,导致相关工厂临时或长期停产,虽然有的影响很快恢复,但是在目前缺芯的的背景下,无疑加重了本就吃紧的产能供给,给芯片供给恢复造成了一定阻碍。

4、产能倾斜+扩产,汽车缺芯有望于2021Q2改善,2021Q4恢复至疫情前水平

4.1 台积电产能向汽车倾斜

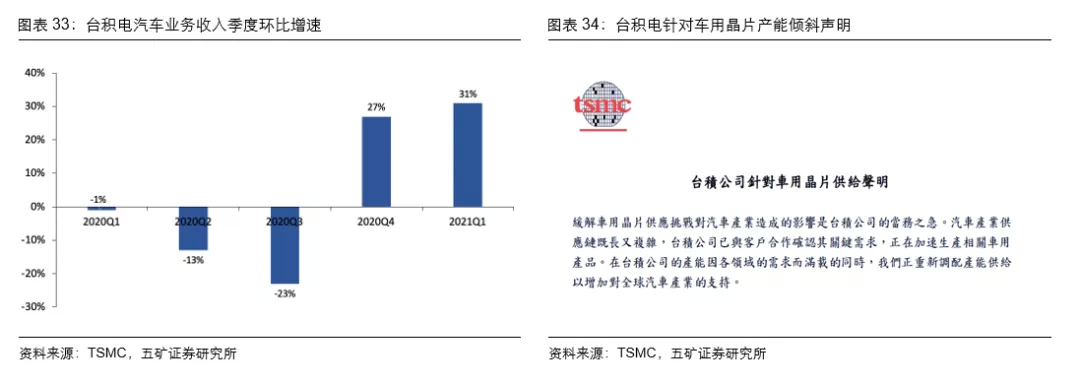

8寸线产能紧张问题暂时难以根本解决,但是Foundry厂已向汽车倾斜产能。1月28日,台积电在给第一财经的声明中表示“缓解车用晶片供应挑战对汽车产业造成的影响是公司的当务之急。汽车产业供应链既长又复杂,台积公司已与客户合作确认其关键需求,正在加速生产相关车用产品。在台积公司的产能因各领域的需求而满载的同时,我们正重新调配产能供给以增加对全球汽车产业的支持。”此外,据台媒联合报报道,4月22日,台积电举行临时董事会,计划斥资28.87亿美元,扩充南京厂28nm制程产能,规划新增产能4万片/月,2021年下半年开始量产,2023年中达到满产目标。我们认为,台积电向汽车芯片倾斜产能,将成为汽车行业缺芯走势变化的风向标,随着产能供给逐步提升,汽车芯片短缺问题将得到逐步改善。

4.2 汽车芯片供应商亦在扩产

除了Foundry厂倾斜产能,汽车芯片供应商也有扩产。博世在德国德累斯顿的新增12英寸晶圆厂产能,将用于物联网及汽车应用,预计该厂2021年末投产。2021年2月,英飞凌宣布将在奥地利新建12英寸晶圆厂,用于生产汽车芯片,该工厂预计将于2021Q3动工,公司还计划后续在德国也建一座与奥地利相同的工厂。随着汽车芯片供应商新增产能开始投产,稼动率逐步提升,将在一定程度缓解汽车芯片短缺的危机。

4.3 汽车缺芯有望在2021Q2得到改善,2021Q4恢复至疫情爆发前水平

根据台积电财报,2020Q4开始,台积电汽车业务环比大幅改善,说明全球在以中国为代表的部分国家及地区疫情得到有效控制后,全球汽车销量从2020Q3-Q4开始逐步恢复,车企普遍于2020Q3-Q4开始加单。由于汽车芯片需提前6个月供应,第一批加单的芯片有望在2021Q1-Q2开始释放。我们预计,汽车缺芯有望在2021Q2开始得到改善,并且随着芯片供给逐步缓解和恢复,2021Q4汽车行业芯片供给有望恢复到疫情爆发前的水平。但是由于新能源车渗透率快速提升以及芯片产能瓶颈短期难以得到根本解决,我们判断汽车缺芯将会是一个长期问题,但是并不会像此次疫情背景下缺芯那么尖锐和突出,预计未来几年汽车芯片产业总体将经历一个产能供给逐步增加,供需缺口逐步缩小的过程。

5、投资建议

5.1 投资观点

我们认为,受此次汽车芯片缺芯事件的影响,全球及中国车企将更加深刻意识到芯片的重要性,未来将可能加快其他芯片厂商的验证和导入过程,不断丰富自身供应链体系,保障芯片供给。随着新能源车出货量及渗透率不断增长,汽车芯片行业景气度将不断提升,国内相关厂商有望加快导入车企供应链并持续受益。

5.2 建议关注

存储/MCU:兆易创新;功率半导体:斯达半导。

5.2.1 兆易创新(603986.SH):公司主要业务包括存储器(NOR Flash+NAND Flash+DRAM)、微控制器(MCU)和传感器(思立微),采用Fabless模式。2020年公司营收45.0亿,YoY+40.4%;归母净利润8.8亿,YoY+45.1%;毛利率37.4%。NOR Flash方面,公司2020年全球市占率17.8%,排名第三,工艺已达到业界主流技术水平65nm和55nm,符合车规级认证;NAND Flash公司成熟工艺节点为38nm,24nm已经量产;随着公司于2020年6月完成非公开发行,DRAM项目研发进一步完善了存储器产品线,第一颗自有品牌DRAM产品(19nm制程,4Gb)预计2021H1推出,同时继续加强与合肥长鑫的DRAM业务合作;MCU产品覆盖180/110/55/40nm工艺制程,2020年度新开发产品均在40nm工艺平台。未来将积极布局物联网、汽车电子及电源管理领域MCU产品。受益于消费电子、物联网、汽车智能化对存储需求提升,以及MCU逐步导入车企供应链,未来增长动力强劲。

5.2.2 斯达半导(603290.SH):公司是国内IGBT行业的领军企业。根据IHS报告,2019年公司在全球IGBT模块市场排名第七(并列),市场占有率2.5%,是唯一进入前十的中国企业。IGBT作为工业控制及自动化领域的核心元器件,广泛应用于新能源、新能源汽车、电机节能、轨道交通、智能电网、航空航天、家用电器、汽车电子等领域。2020年公司营收9.6亿,YoY+23.6%;归母净利润1.8亿,YoY+33.6%;毛利率31.6%。未来公司将在以下几个领域持续发力:新能源及燃油车领域,提供全功率段的车规级IGBT模块,并为高端车型提供成熟的车规级SiC模块;工业控制及电源领域,提高份额,拓展新客户;新能源领域,努力抓住风电变流器及光伏逆变器核心元器件国产替代的新机遇,不断提高市占率;家电领域,同时布局推进商用和家用空调市场。随着公司技术不断迭代更新,下游市场景气度提升,公司有望驶入发展快车道。

风险提示:1、晶圆厂和Foundry厂扩产不及预期;2、新能源车渗透率超预期,汽车需求增长超预期;3、全球新冠疫情加剧。

本文选编自“五矿证券”,作者:王少南;智通财经编辑:秦志洲。