投资要点

行业整体概览:

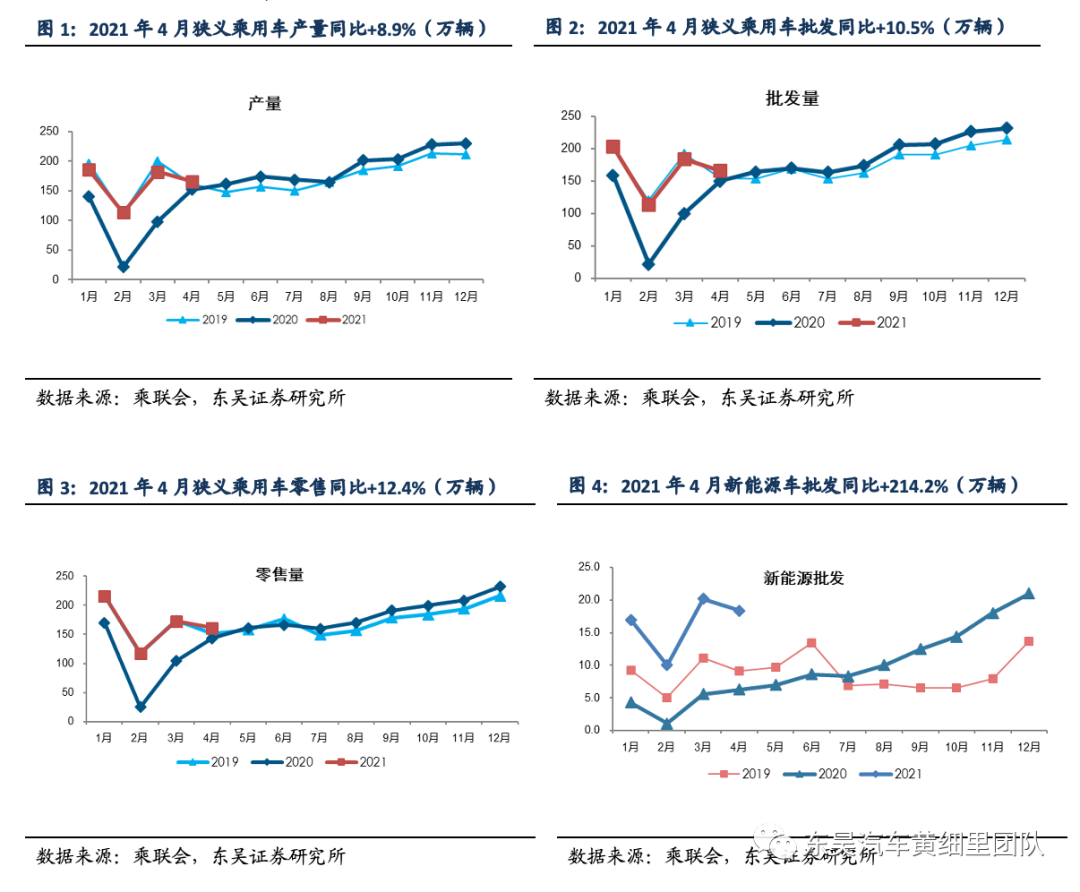

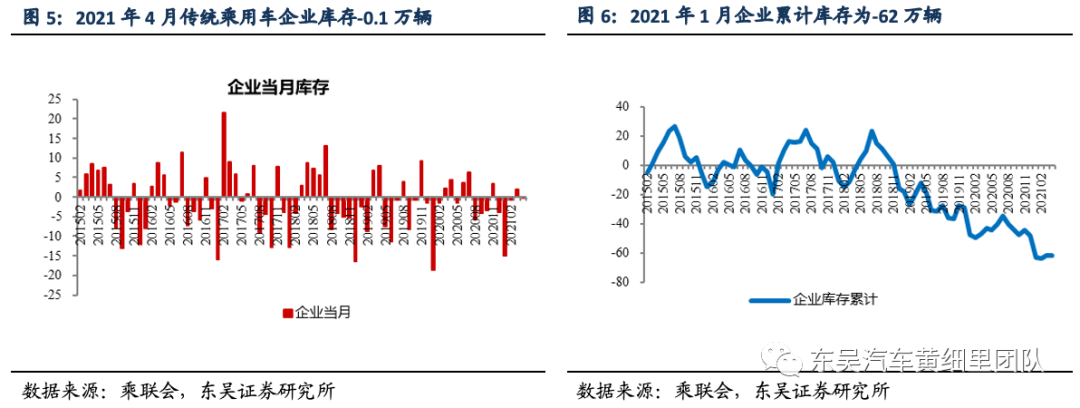

芯片短缺+同比基数影响下,4月产批表现符合我们预期。乘联会口径:狭义乘用车产量实现165.8万辆(同比+8.9%,环比-9.1%),批发销量实现165.9万辆(同比+10.5%,环比-9.8%),零售销量实现160.8万辆(同比+12.4%,环比-8.3%),其中新能源乘用车产量实现19.1万辆(同比+195.4%,环比-0.6%),批发销量实现18.4万辆(同比+214.2%,环比-8.7%),零售销量实现16.3万辆(同比+192.8%,环比-12.0%)。芯片短缺影响持续作用背景下,考虑去年同期疫情影响大幅降低,生产基本恢复正常,销售及终端零售恢复略显滞后的基数影响,行业产批零售涨幅回落,产量同比涨幅低于批发销量以及零售。4月新能源汽车渗透率11.09%,环比+0.1pct,涨势较好。展望2021年5月:芯片影响持续叠加去年高基数双重因素作用,我们预计行业整体产批涨幅为-3%~3%。

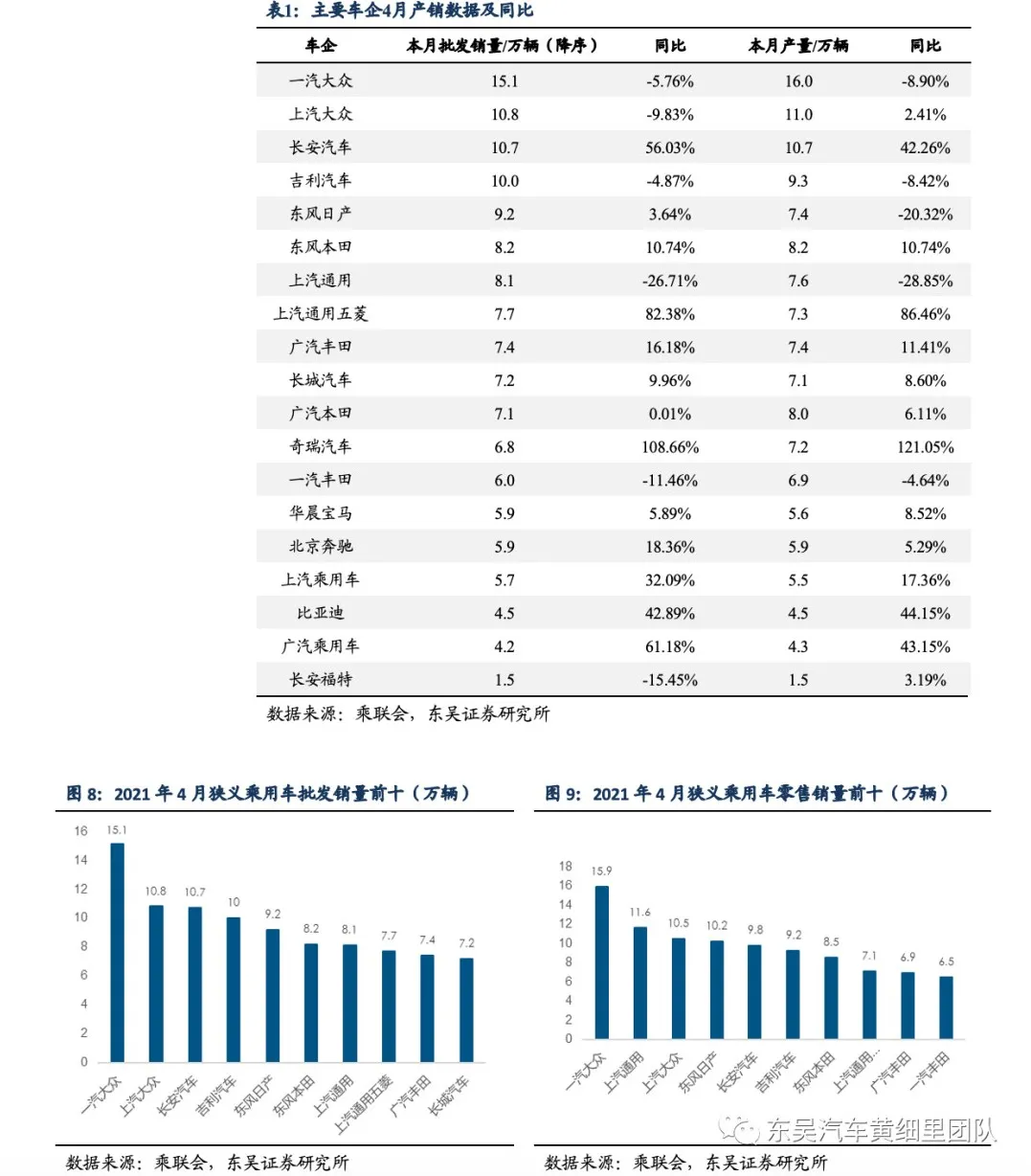

车企层面产销:

根据乘联会详细数据统计:大部分车企产批同比为正,主要系去年同期疫情影响依然存在,奇瑞汽车表现最好,产批同比分别为+121.05%/+108.66%;上汽通用表现最差,产批同比分别为-28.85%/-26.71%。批发销量同比增速为正且小于10%的为广汽本田+东风日产+华晨宝马+长城汽车,上汽通用+长安福特+一汽丰田+上汽大众+一汽大众+吉利汽车批发销量同比依然为负。产量来看,上汽通用+东风日产+一汽大众+吉利汽车+一汽丰田同比为负,上汽大众+长安福特+北京奔驰+广汽本田+华晨宝马+长城汽车同比增速为正但小于10%。

价格层面:

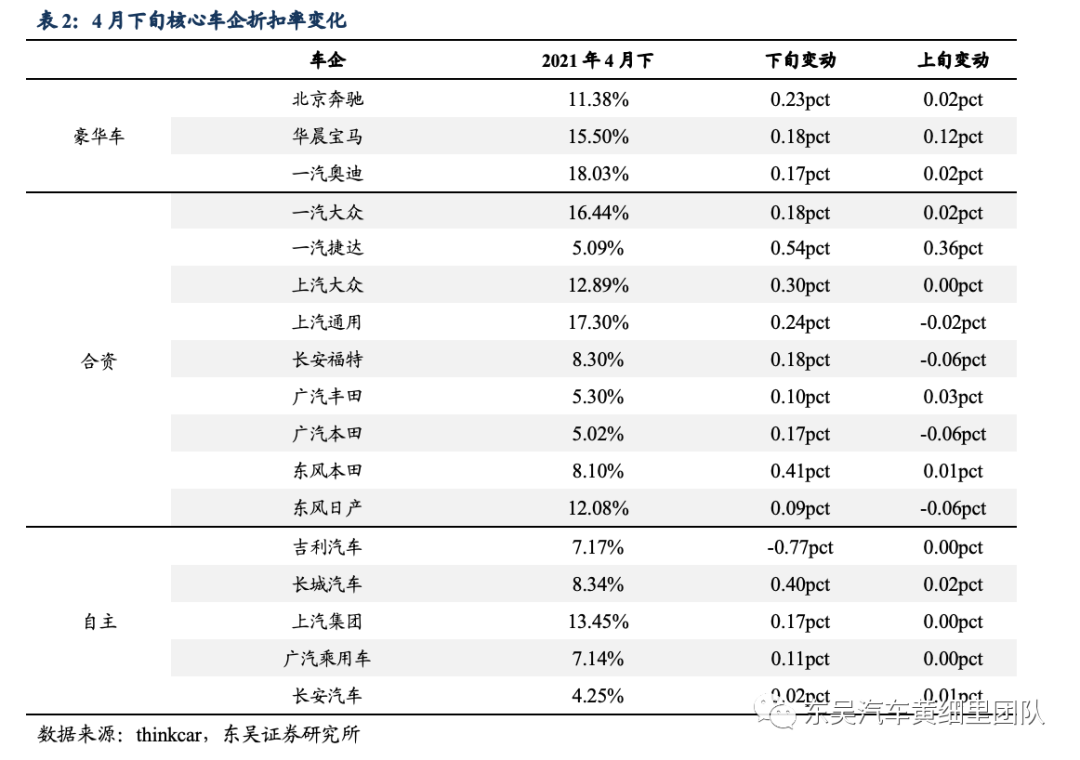

4月乘用车价格监控结论:折扣率小幅增长。1)剔除新能源的乘用车整体折扣率10.60%,环比4月上+0.12pct,长城汽车重点车型中坦克300维持无折扣,欧拉黑猫和欧拉好猫折扣率持平;哈弗初恋/第三代哈弗H6/哈弗大狗折扣率环比为+1.02pct/+0.66pct/+0.35pct;第二代哈弗H6折扣收紧,环比为-0.24pct。吉利汽车重点车型中星瑞维持无折扣,博越/领克01/领克05/领克06折扣率环比为+0.11pct/+0.05pct/+0.77pct/+1.54pct。2)多数车企4月下折扣率增加,幅度较大的是一汽捷达+东风本田+长城汽车(Wey 品牌各车型)。

投资建议:

业绩为王,优中选优。鉴于市场风格转变+板块估值处于历史高位+行业处在百年变革中,2021年汽车板块投资策略从全面看多转为优中选优。符合优中选优的个股标准:1)已经积极应对变革能够在未来产业中有明确地位;2)2021-2022年处于明确向上的业绩周期;3)业绩增长能够很好消化估值。整车板块优选新车周期明确向上且积极应对电动智能转型的优秀民营企业:推荐长城汽车(02333)+吉利汽车(00175)。零部件板块优选未来在电动/智能赛道有自身位置且业绩向上周期:推荐福耀玻璃(03606)+拓普集团(601689.SH)+中国汽研(601965.SH)+德赛西威(002920.SZ)+华阳集团(002906.SZ)+华域汽车(600741.SH),关注星宇股份(601799.SH)。

风险提示:疫情控制低于预期;乘用车需求复苏低于预期

1. 行业整体概览:疫情反弹+芯片短缺背景下,4月产批小幅回落

芯片短缺+同比基数影响下,4月产批表现符合我们预期。乘联会口径:狭义乘用车产量实现165.8万辆(同比+8.9%,环比-9.1%),批发销量实现165.9万辆(同比+10.5%,环比-9.8%),零售销量实现160.8万辆(同比+12.4%,环比-8.3%),其中新能源乘用车产量实现19.1万辆(同比+195.4%,环比-0.6%),批发销量实现18.4万辆(同比+214.2%,环比-8.7%),零售销量实现16.3万辆(同比+192.8%,环比-12.0%)。芯片短缺影响持续作用背景下,考虑去年同期疫情影响大幅降低,生产基本恢复正常,销售及终端零售恢复略显滞后的基数影响,行业产批零售涨幅回落,产量同比涨幅低于批发销量以及零售。展望2021年5月:芯片影响持续叠加去年高基数双重因素作用,我们预计行业整体产批涨幅为-3%~3%。

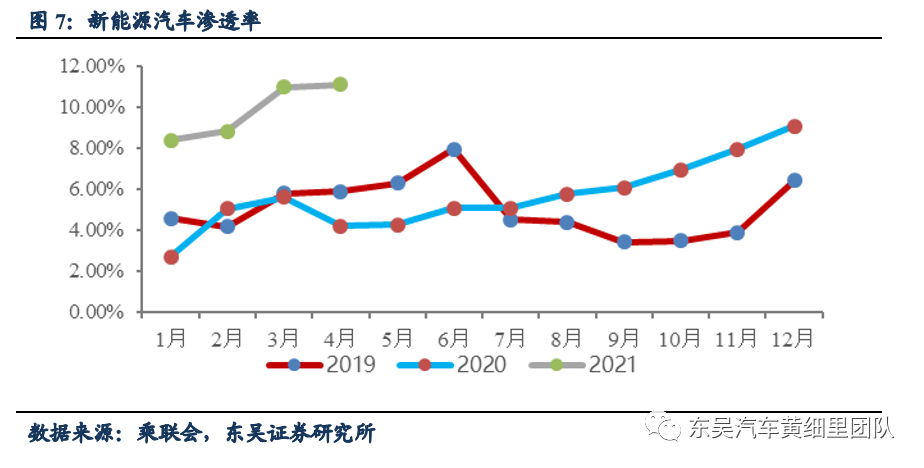

4月新能源汽车渗透率11.09%,环比+0.1pct,涨势较好。2021年1-4月全国新能源汽车渗透率由8.37%提升至11.09%,环比+2.72pct。新势力品牌特斯拉(TSLA.US)/蔚来(NIO.US)/小鹏(XPEV.US)/理想(LI.US)分别销售3.0/0.7/0.6/0.4万台,同比分别+125%/+345%/+38%/+176%。传统车企中宏光mini以及欧拉品牌销量分别为2.9/0.7万台,欧拉品牌同比+324%。

2. 车企层面产销:重点车企产批同比增速大部分为正

根据乘联会详细数据统计:大部分车企产批同比为正,主要系去年同期疫情影响依然存在,奇瑞汽车表现最好,产批同比分别为+121.05%/+108.66%;上汽通用表现最差,产批同比分别为-28.85%/-26.71%。批发销量同比增速为正且小于10%的为广汽本田+东风日产+华晨宝马+长城汽车,上汽通用+长安福特+一汽丰田+上汽大众+一汽大众+吉利汽车批发销量同比依然为负。产量来看,上汽通用+东风日产+一汽大众+吉利汽车+一汽丰田同比为负,上汽大众+长安福特+北京奔驰+广汽本田+华晨宝马+长城汽车同比增速为正但小于10%。

3. 价格层面:4月折扣率持续增加

根据抽样调查原理,我们建立了乘用车终端成交价格的监控体系,每月进行分析。4月乘用车价格监控结论:折扣率持续增加。1)剔除新能源的乘用车整体折扣率10.60%,环比4月上+0.12pct,长城汽车重点车型中坦克300维持无折扣,欧拉黑猫和欧拉好猫折扣率持平;哈弗初恋/第三代哈弗H6/哈弗大狗折扣率环比为+1.02pct/+0.66pct/+0.35pct;第二代哈弗H6折扣收紧,环比为-0.24pct。吉利汽车重点车型中星瑞维持无折扣,博越/领克01/领克05/领克06折扣率环比为+0.11pct/+0.05pct/+0.77pct/+1.54pct。2)多数车企4月下折扣率增加,幅度较大的是一汽捷达+东风本田+长城汽车(Wey 品牌各车型)。

4. 投资建议:

业绩为王,优中选优。鉴于市场风格转变+板块估值处于历史高位+行业处在百年变革中,2021年汽车板块投资策略从全面看多转为优中选优。符合优中选优的个股标准:1)已经积极应对变革能够在未来产业中有明确地位;2)2021-2022年处于明确向上的业绩周期;3)业绩增长能够很好消化估值。整车板块优选新车周期明确向上且积极应对电动智能转型的优秀民营企业:推荐长城汽车+吉利汽车。零部件板块优选未来在电动/智能赛道有自身位置且业绩向上周期:推荐福耀玻璃+拓普集团+中国汽研+德赛西威+华阳集团+华域汽车,关注星宇股份。

5. 风险提示:

疫情控制低于预期;乘用车需求复苏低于预期。

文章来源:微信公众号“ 东吴汽车黄细里团队”;原文标题:《【行业点评】4月整体批发同比+10.5%,新能源渗透率持续提升》;文章作者:黄细里;智通财经进行编辑。