本文来自“全球半导体观察”。

根据TrendForce集邦咨询研究显示,2021年第一季DRAM(内存)需求较预期更为强劲,主要包含远距办公与教学带动笔电需求淡季不淡,以及中国智能手机品牌OPPO、vivo、小米(01810)积极加大零部件采购力道,欲抢食华为(Huawei)的市占缺口。

再者,云端服务器业者的备货需求逐步回温,即便各式零部件缺料如各类IC、被动元件等问题频传,仍使第一季各家DRAM供应商的出货表现优于预期。

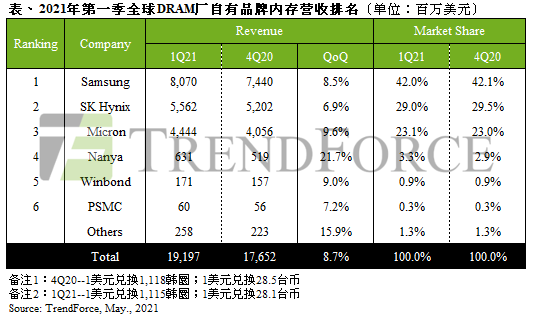

而DRAM价格亦如先前预测于第一季开始正式反转向上,在出货量与报价同步上升的情况下,除了使原厂营收表现皆成长之外,也进一步推升2021年第一季DRAM总产值至192亿美元,季增8.7%。

时序进入第二季,包括PC、mobile、graphics及specialty DRAM在内的各产品需求仍将维持稳健。此外,先前拉货动能较疲软的服务器业者经过2~3季的库存去化,加上预期DRAM价格将持续上扬,部分业者重启新一轮的备货潮。

TrendForce集邦咨询预期,第二季原厂DRAM平均销售单价上扬幅度将十分显著,配合出货量持续向上,整体DRAM产值季成长率将有机会突破两成。

第一季DRAM价格反转向上,推动三大原厂营收表现

以营收表现来看,三大DRAM原厂的出货量与平均销售单价同样呈现“量价齐扬”的走势,且出货增幅优于预期,显示出报价反转刺激采购端积极备货。三星(Samsung)、SK海力士(SK Hynix)及美光(MU.US)的营收分别上扬8.5%、6.9%及9.6%;市占率变化则不大,仅美光小幅上扬至23.1%,第二季三大原厂的市占仍将不会出现明显改变。

以获利表现来看,尽管第一季的DRAM均价涨幅落在0~5%,不过因各厂商先进制程的转进时程有所不同,故获利表现也有所差异。

以三星而言,由于正值1Znm量产初期,良率较低导致营业利益率由去年第四季的36%下滑至34%;SK海力士则受惠于新制程良率有所进步,由上季的26%回升至29%。而美光本次财报季区间(12月至2月)的报价涨幅与韩厂大致相同,其营业利益率也自上季的21%上升至26%。

整体而言,第二季受到报价跃进的挹注,预估原厂获利能力都将有明显进展,其中三星随着1Znm良率逐渐成熟,估其获利增幅将最为明显。

DRAM需求好转,原厂加快下半年产能扩增计划

2021年三大原厂陆续加速产能或制程转进的规划,以应对终端逐步上修的需求,不过由于新增产能开出的时间点将主要落在2022年上半年,对于今年DRAM市况的影响不大。

从三大原厂产能方面来看,三星为应对利基型的specialty DRAM的热络需求,除了放缓旧厂Line 13原先由DRAM转向CIS(影像传感器)的步调外,也决定扩增最新平泽二厂P2L年底的产能,以应对需求面的好转。

SK海力士旧厂M10同样放缓DRAM转至逻辑IC的进度,并决定将部分2022年的资本支出规划提前至今年,年底新厂M16的投片有机会小幅向上,但今年其DRAM位元增加仍主要来自于1Ynm及1Znm制程比重的提升。

美光今年仍着重在1Znm及1 alpha nm制程的量产及拉升整体产出比重,凭借成本优势,1Znm已成为美光主推制程,并广泛应用于各类DRAM产品;此外,其也开始下一代1 alpha nm的产品验证,制程推演速度相当快。而总产能在没有全新厂房的规划下,投片将大致与去年相当。

Specialty DRAM市况热络,台厂动态调配产能迎涨价潮

台厂方面表现甚至优于三大原厂,主因是在此波DRAM涨价潮中,利基型的specialty DRAM率先领涨且涨幅最剧。

南亚科(Nanya Tech)受到报价大涨的挹注,第一季营收季增21.7%,而营业利益率也随着报价走扬而大幅进步,由上季的8.8%上升至17.1%。

华邦(Winbond)整体订单需求仍十分稳健,不过第一季以specialty DRAM及NAND Flash业务表现较好,在利基型存储器市况率先好转的帮助下,DRAM营收也因此季增9%。然而,TrendForce集邦咨询认为,需待华邦2022年高雄路竹厂加入量产后,才有机会舒缓供货紧缺的态势。

力积电(PSMC)营收仅计自家生产之标准型DRAM产品,不包含DRAM代工业务,其第一季DRAM营收成长约7%;若加总代工营收,成长则达到16%。

面临此波缺货潮,三大台厂皆趁势将部分产能转移至自身最具优势的产品,以达到生产效益最大化,如南亚科将部分20nm产能由DDR4调配回DDR3,因DDR3目前获利水平优于DDR4。

华邦则将有限的DRAM产能重点锁定在最利基的小容量产品,因该产品在市场具备极高的定价话语权。

力积电在现阶段逻辑IC与specialty DRAM需求皆旺的情况下,透过客户提高报价的方式,在两者间动态调配产能以优化获利。

(智通财经编辑:庄礼佳)