本文转自微信公众号“表外表里”(ID:excel-ers),作者:姚莎 陈成,编辑:付晓玲

“别的城市我不清楚,但在上海的大学生一定很熟悉海伦司小酒馆。”网友‘我和这个世界不熟’说道。

原因很简单——贫穷。

在海伦司,五六十一桶的精酿够一群人喝上半天,花十几能尝尝野格。她表示,喜欢去海伦司的大多都是穷学生,以及刚工作的年轻人。

可就是这些“口袋空空”的年轻人,喝出了中国最大的酒馆——海伦司要上市了。

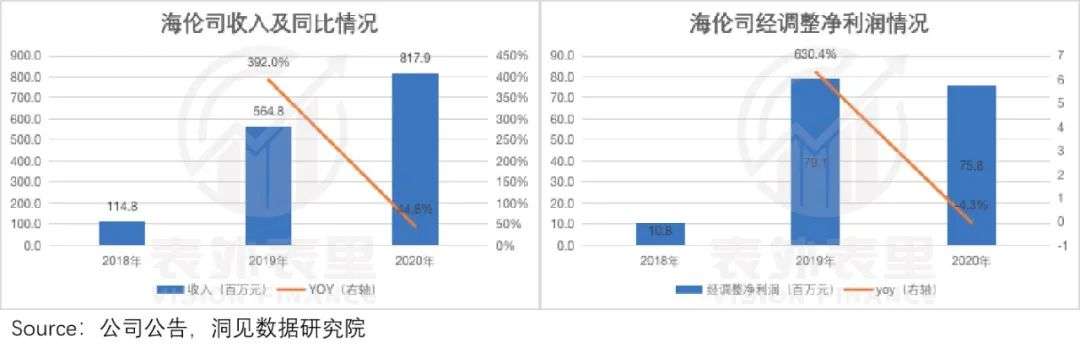

不仅如此,我们还注意到,主打廉价酒吧的海伦司,近年来无论是营收,还是利润都增长迅猛。尤其是2019年,营收和利润同比涨幅分别高达惊人的392%、630.4%。

这让市场在侧目之余,也不禁疑惑:低价酒馆生意这么好做?

为了弄清楚这一点,本文将就海伦司的过去增长拉动力和未来增长可持续性两方面展开分析,探究酒馆低价策略的商业逻辑。

低价是好策略,但翻台率“逆规律”增长看不懂

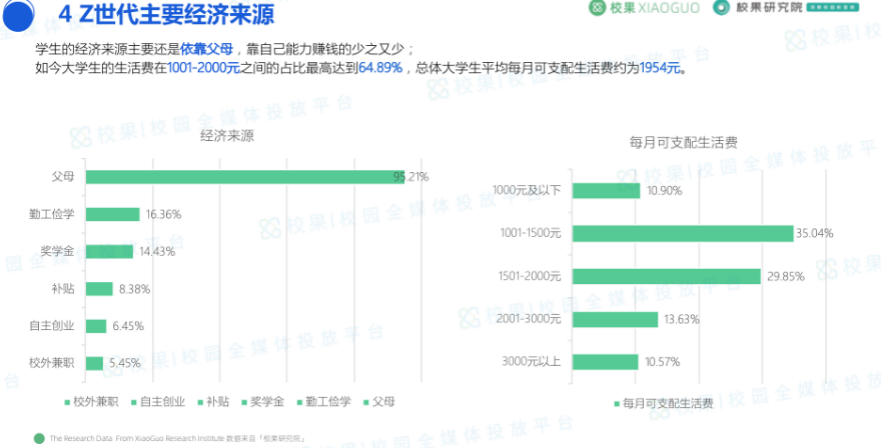

据《2020中国大学生消费行为调查研究报告》显示,大学生的经济来源主要依靠父母,每月可支配生活费约为1954元,可供自由支出的金额大约为600+。“囊中羞涩”显然消费不起动辄三五百的夜店。

瞄定这部分群体的消费特性——有娱乐需求,但是消费能力较弱。海伦司在定价和选址上,都按大学生的水平来。

资料显示,海伦司的外部品牌及自主品牌定价均在10元以下,对低消费群体很友好。以275ml一瓶的百威为例,海伦司售价为9.8元,而市场平均价为15-30元。

同时,在选址策略上,海伦司也倾向于学校附近。以上海为例,23家门店中,19家为“校边店”。

这让那些遭遇挂科、被绿、表白失败、错过四级报名等一腔愤懑的年轻人,以及即将或者已经成双成对的小情侣,在学校天台之外有了新的去处。

便宜、高性价比的小酒馆生意兴起,门前排的队越来越长。如下图,海伦司2019年的排队和常客(复购)占比情况有大幅上升。

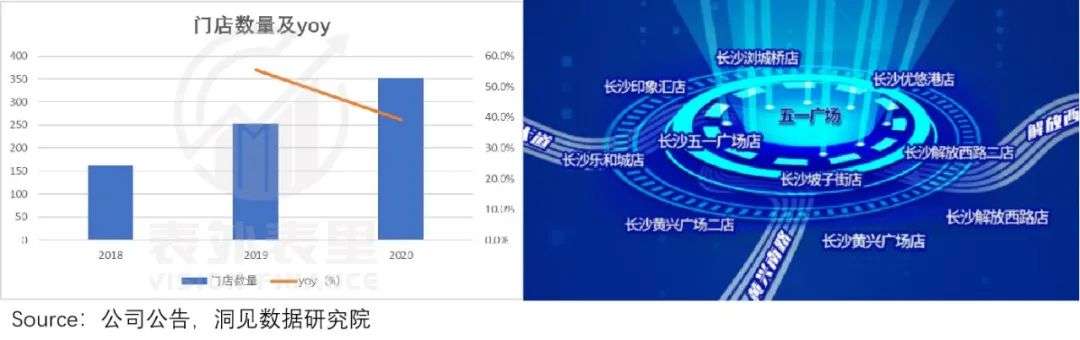

客流量整体向好下,海伦司2019年进行了同步强势扩张:一边增加开店数量,2019年新增将近100家门店;一边加大门店密度,比如在长沙解放西路商圈内,共有10家海伦司店。

不过,这也会带来一个问题:连锁门店增多,以及过于密集的分布,新店分流老店资源,容易导致同店经营效率下滑。

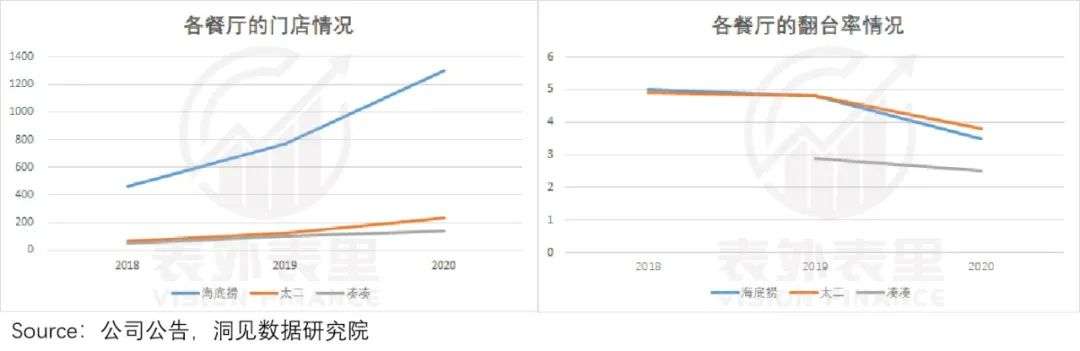

像海底捞、太二、湊湊等处于高速或加速扩张期的连锁品牌,无一不遵循此规律,随着门店数量的上升,翻台率情况逐年有所下降。

但海伦司似乎不符合这一“常识”。

数据显示,2019年在门店数量大增的情况下,海伦司的翻台率从2018年的1.8次/天,增长到了2.5次/天,远高于2019年酒吧行业的平均翻台率1.5。

备注:据专家调研纪要,2020年六七月,酒吧行业恢复疫情前的平均翻台率水平1.5,故此处2019年行业平均翻台率用1.5。

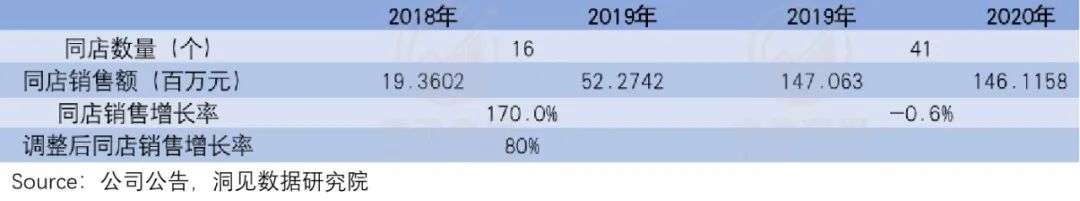

翻台率大增,再加上客单价的稳定,2019年海伦司的同店增长率达到了170%,经调整后实际实现同店增长80%。

备注:海伦司运营主体2018年4月成立,其官方统计的2018年销售额是200天的营业数据。这里我们将2018年销售额调整为全年数据(约为2900万),得2019年的实际同店增长率为80%。

生意好做的拉动因子找到了,但还有一个问题需要解答:为何海伦司的同店增长效率能“逆规律”大幅增长?

海伦司方面对此的解释(来源招股书)是:门店销售额于2019年随着品牌影响力提升而显著增长。

事实是否真的如此呢?

我们查阅了2018~2020年S&M占营收比发现:占比出现明显下滑,分别为4.5%、2.1%和1.9%。

如果品牌影响力提升,一般会有品牌方面的投放,财务上呈现营销费用占比上升迹象,海伦司有不符合“常识”的迹象。

同时,作为交叉验证,我们引入有类似情况的泡泡玛特做对比说明。

2018-2019年,泡泡玛特在门店扩张数量同比分别高达96.9%、81%的情况下,零售店同店增长率从58.6%上升到了63.1%。

泡泡玛特在招股书中,也将同店销售增长率增幅明显归因为:品牌及产品的知名度及受欢迎程度飙升。

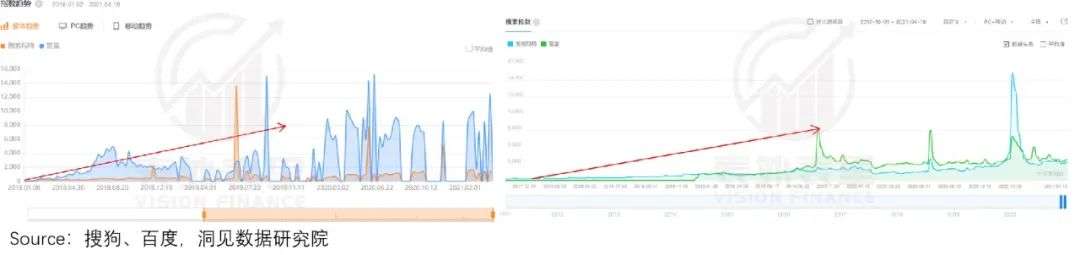

据表外表里对其搜狗和百度指数调研情况看,泡泡玛特在2019年知名度提升确有其事。

如下图趋势显示,2018-2019,随着“盲盒”词条的搜索指数增长,泡泡玛特搜索趋势有明显的提升。

(查阅泡泡玛特2018~2020年的S&M占比,分别为24.5%、21.6%、25.1%,基本符合“常识”)

但这样的情况并未在海伦司身上发生。

百度指数迄今未收录海伦司的词条,而搜狗指数上虽然“酒馆”词条在2019下半年有较大增长,但海伦司的搜索指数并没有相应增长。

各重要搜索指数上,基本都“查无此人”,让人很难相信海伦司2019年在市场上有什么品牌知名度和影响力。

由此来看,就公司披露资料有限的情况下,海伦司过去(2019年)业绩大幅拉升的原因着实有点让人看不懂。

不过,这或许不妨碍低价在酒吧行业是个好策略。

数据显示,2020年疫情环境下,海伦司营收8.18亿,逆势同比增长45%,净利润7575.2万,利润稳定性远超餐饮企业。

然而低价的技术含量终归不高,酒吧也不是进入门槛很高的行业,当类似的竞争者进入后,海伦司模式是否能抗住冲击,实现持续性增长?

低价靠什么赚钱?是否具备可持续性?

其实酒在哪儿都能喝,不是非海伦司不可。但在网友‘我和这个世界不熟’看来,海伦司里没有绩点,没有大英测试,没有托福GRE,简直是天堂。

说白了就是,年轻群体不见得需要海伦司的啤酒多好喝,为他们提供一个休闲娱乐的空间,同时提供价格相对低廉的酒水,他们就选你。

那么,满足目标群体低价需求的同时,海伦司是怎么赚到钱的呢?

答案是:成本控制加上规模效应。

成本控制主要体现在产品供给方面,数据显示,海伦司酒馆的营收来源主要是自有品牌产品,2020年自有产品占比达到了72.7%,是收入大头。

而自有品牌酒饮,通过第三方厂商直接生产拿货,没有中间商(经销商和分销商等)赚差价,能拿到极低的成本价。

这样一来,就能在保持高性价比的同时,实现较高的毛利率水平。以2020年为例,海伦斯自有品牌酒饮毛利率比其第三方酒饮品牌毛利率高26.9%。

不过,高毛利要在足够的收入基础上才有意义。一晚上自有品牌卖出去5瓶,第三方品牌卖出去20瓶,谁赚回来的钱多?

而受限于酒吧行业的营业时间,如果要赚钱,要么把消费价格定得非常高,要么不断提升翻台率。

但据海伦司招股书:具有极致性价比的产品组合为重要竞争优势。

所以,除非海伦司彻底颠覆自身的低价标签,否则提高客单价根本行不通。

至于翻台率,虽然因翻台率的大幅提升,拉动海伦司2019年的营收和同店增长率大幅度上涨。

然而据招股书披露:到海伦司小酒馆的顾客通常是为了进行社交聚会和派对。

通过相关竞品调研了解到,消费者停留时间多是3小时起。这使其翻台率增长空间有限。

一般来说,晚上8点到凌晨4点是酒吧生意最好的时间段,也就是说有效营业时间为8~9个小时左右。一桌消费者的停留时间有3个小时,意味着营业时间里海伦司最多翻3次台。然而海伦司2019年的翻台率已经达到2.5。

同店增长的天花板“依稀可见”,海伦司进而在追求规模效应上发力。这一点主要通过门店扩张实现。

数据显示,标准化开店、快速复制模式下,海伦司每家新增直营酒馆的盈亏平衡期不断缩短——2018-2020年,分别为6个月、5个月和3个月。

而据招股说明书:公司预计2021年全年新开400家,2023年底酒馆数量将增加至约2200家。

不过,如此激进的扩张策略,海伦司真的做好准备了吗?

就门店扩张三要素来说:

·资金方面:今年2月,海伦司刚获得来自黑蚁资本3079.4万美元、中金201.0万美元两笔融资,且有上市做背书,问题不大;

·供应链方面:上文论述过,产品多为自有品牌酒饮,成本和渠道供给不怎么受掣肘;

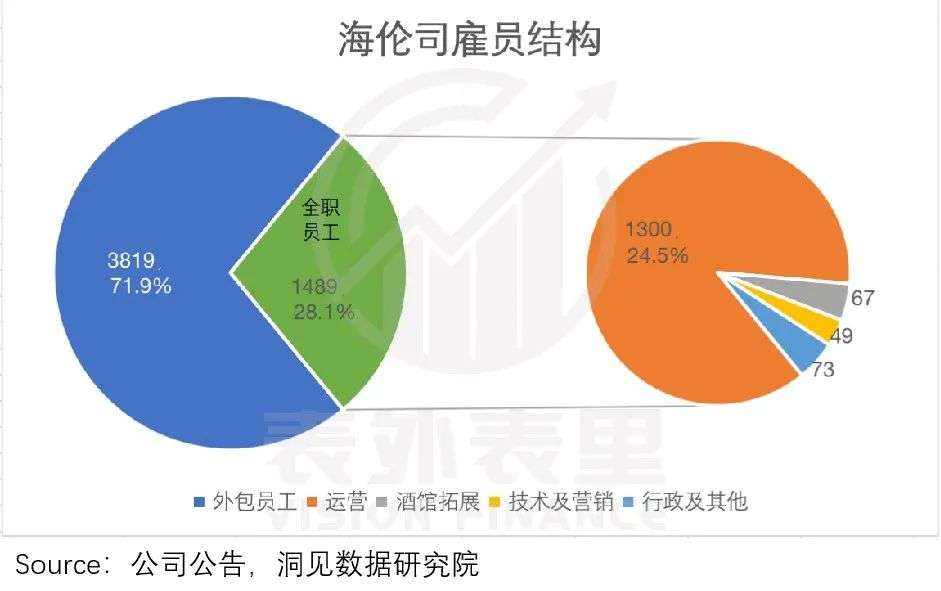

·人员方面:目前来看是影响海伦司扩张的关键。

据招股书显示,海伦司目前的后备店长仅有267人,对比2021年400家的扩张计划,管理人才储备缺口较大。

此外,海伦司的普通员工以外包为主。如下图所示,2020年外包员工的占比达到71.9%,也存在极大的人员不稳定风险。

人员供给和结构问题可能带来的经营风险,无疑给海伦司“野心勃勃”的扩张,浇了一瓢“冰水”。

规模增长可持续性存疑的同时,海伦司低价策略本身的差异化竞争优势也并非长久之计。

因为价格足够低,酒品味道一般、地板“黏脚”、有人抽烟、卫生间环境差等等不足,目前都被容忍了。

但竞争者不可避免地出现并变多,替代产品和场景空间增多,这些不足或许马上转变为消费者“另投它家”的理由。

基于此,海伦司业态是否能长久存在,我们认为仍待时间检验。

小结

以低价策略和精准用户定位,海伦司被支付宝余额可能普遍在四位数以下的大学生年轻群体,喝出了超高业绩增长率以及上市的程度。

但分析其低价模式本身,不仅过去的增长拉动力——翻台率“逆规律”增长让人看不懂,未来的同店增长空间受限,门店扩张拉动规模增长的可持续性也都暴露出风险。

而这是追求高速扩张的海伦斯,在接下来的发展阶段需要思考和警惕的地方。