本文来自微信公众号“尧望后势”

前言:当地时间5月4日,美国现任财政部长、前任美联储主席耶伦在接受采访时表示,由于大规模财政支出,未来某个时候可能需要提高利率水平以阻止任何经济过热。这是其上任以来首次对货币政策发表鹰派言论,一反其此前“低利率的持续时间可能很长”的表态。受此影响,周二美股大幅波动,其中标普500指数一度跌超1.5%,纳斯达克指数更一度跌近3%。尽管,此后耶伦之后又澄清称,这不是预测,也不是建议,自己尊重美联储的独立性。但仍再度引发部分投资者对于美联储加息、至少是货币政策收紧步伐加速的担忧。

报告正文

一、美联储不太可能快速收紧货币政策

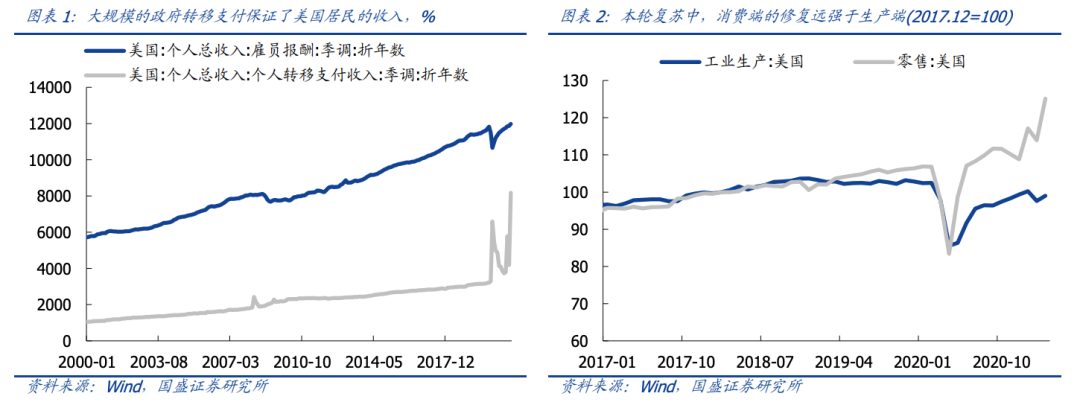

众所周知,本轮美国经济、金融市场的快速修复,在极大程度上依托于美国政府大规模的财政刺激,以及美联储史无前例的货币宽松。一方面,大规模的政府转移支付,保证了美国居民收入不至于遭受疫情的显著冲击,奠定了新冠疫情爆发以来美国消费得以快速修复、乃至增长至远超疫情前水平的重要基础,并带动美国经济的复苏。另一方面,美联储释放的天量流动性,也带动美国资产价格的快速修复,从而令美国居民资产免于大幅缩水。进一步稳定了居民的消费需求。

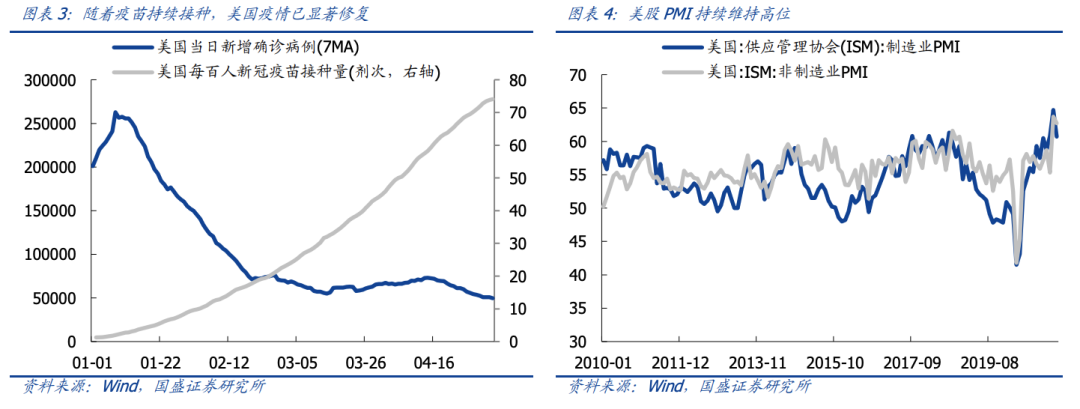

当前,随着疫苗加速接种、疫情持续改善,美国经济确实已在加速复苏。2021年以来,美国疫苗接种持续推进,至今已实现每百人74剂次的大规模覆盖。随着疫苗持续接种,美国疫情已显著修复,并带动美国经济持续复苏。4月美国制造业和非制造业PMI分别为60.7和62.7,均处在近十年的高位。

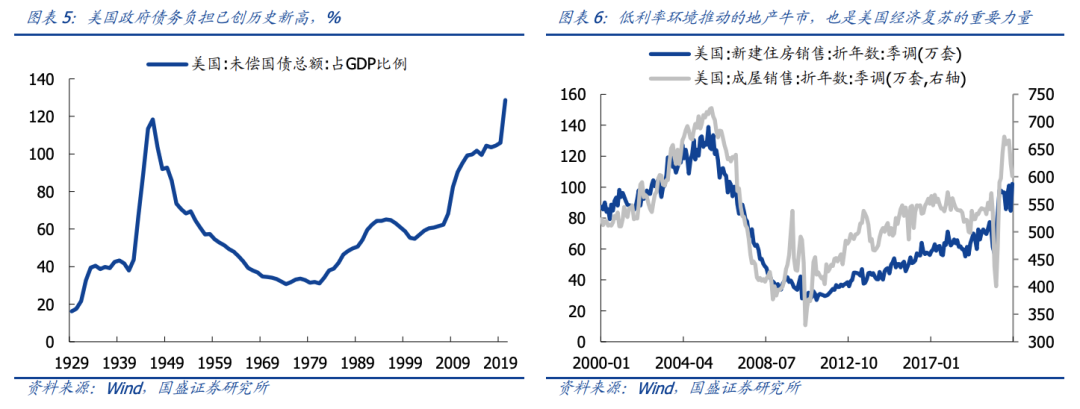

但总的来说,当前美国经济的复苏基础并不牢固。在大规模政府转移支付的一次性效果逐渐消退的情况下,推动货币政策的快速退出,将极大动摇美国经济复苏的基础。一方面,鉴于当前美国政府债务负担已创二战以来新高,并且美国经济已在复苏,很难期待进一步的大规模财政刺激。而随着此前两轮经济救助计划的一次性效果过去,政府转移支付对居民收入、消费的支撑作用已在消退。与此同时,美联储史无前例的货币宽松推动的资产价格和居民资产负债表的修复,以及超低利率环境带来的地产牛市,都是美国经济复苏的重要基础。推动美联储加速退出QE、乃至加息,毫无疑问将极大动摇美国经济的复苏势头。因此,在大规模政府转移支付的一次性效果逐渐消退的情况下,推动货币政策的快速退出,显然并不可取。

而事实上,与耶伦这次的表态不同,美联储方面近期一直在唱淡货币政策收紧预期。尽管近期美国疫情显著改善,4月PMI维持高位显示经济持续复苏,5月5日公布的ADP就业数据也显示,4月美国私营部门就业人数环比增加74.2万,创2020年9月份以来最大环比增幅,就业市场也在加速改善。但4月美联储议息会议仍维持宽松表态,并表示现在讨论政策退出依然太早。

二、从市场表现来看,也并不支持货币收紧的观点

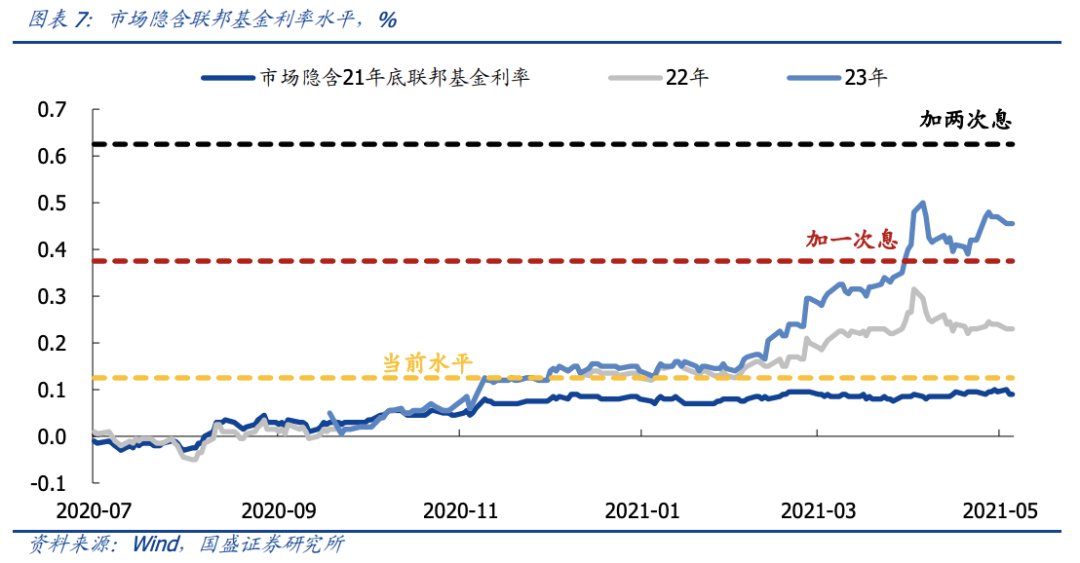

另一方面,我们从市场表现来看,当前市场也普遍预期年内不加息。根据最新联邦基金利率期货,市场预计2021年内,当前的联邦利率水平仍能维持,即美联储不会加息。至2022年底,联邦基金利率将逼近当前0-0.25%的目标利率上限。而2023年底前,美联储将大概率加一次息。

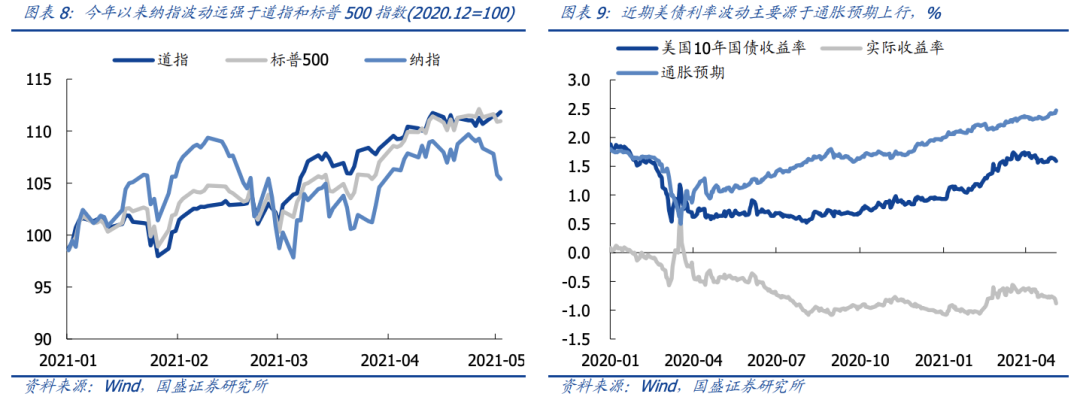

整体来看,近期美股市场震荡的根源仍在于远期贴现率的波动上。而当前通胀上行才是美国市场的核心担忧。我们从2月中旬美股调整以来便反复强调,美股市场震荡的根源,在于以10年期国债所表征的远期贴现率的波动上。反映在结构上,就是以高估值白马和科技成长为主、更看重远期支付的纳斯达克指数大幅调整。与此同时,以周期为主、讲究现期盈利能力的道琼斯指数仍屡创新高。

而对于当前市场,该判断同样成立:尽管在耶伦讲话之后,美股三大指数均受到冲击。但最终道指仍得以收涨,而纳指则遭遇连续调整。排除耶伦讲话对短期市场情绪的冲击,近期美股震荡,同样基于以10年期国债所表征的远期贴现率的波动。

但在具体的表现形式上,又与2、3月份那一轮有所不同。即,此前一轮主要由于美债利率的快速上行,背后是疫情改善之下、美国经济复苏预期的快速升温。而本轮则是在经济增长预期略有回落的情况下,由于大宗商品涨价、通胀预期的快速抬升,导致美债利率的波动。

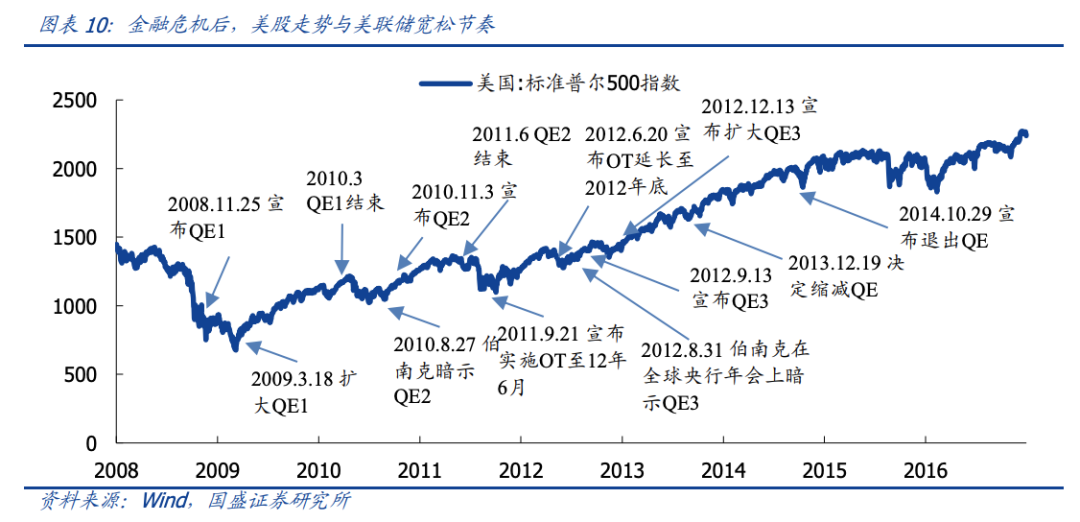

三、展望后续,谨慎、慢节奏的收紧或是美联储的第一选择

参考08年金融危机大放水后,2013年-2016年货币政策退出的历程,谨慎、慢节奏的收紧大概率仍将是美联储的第一选择。08年金融危机后,美联储直到2013年底才开始收紧货币,且全程保持谨慎、节奏较为缓和:从2013年12月19日宣布缩减QE,直到2014年10月29日完全退出QE。此后,又直到2015年底才实施金融危机后的首次加息。第二次加息又等到2016年底才实施。

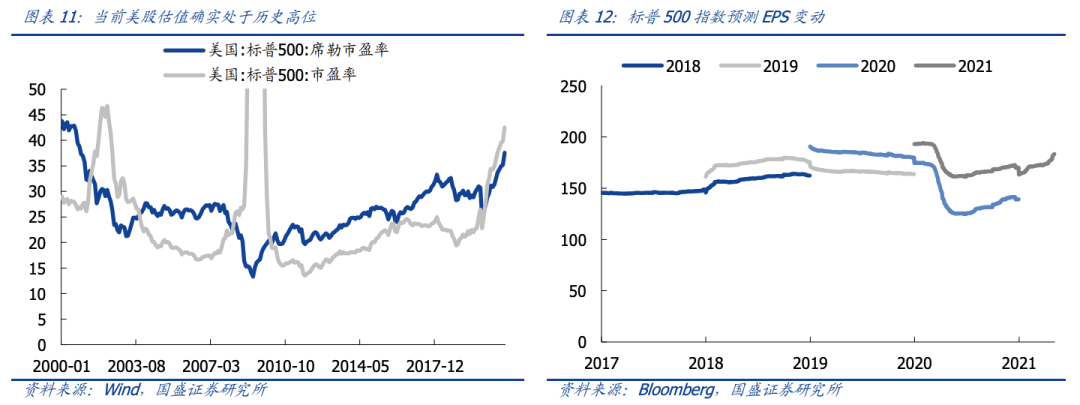

对于美股,同样将类似2013年-2016年,缓和的货币政策收紧,叠加经济复苏之下企业盈利的持续改善,将帮助美股“以时间换空间”,实现对当前高估值的去化。由于疫情冲击导致的盈利恶化,当前美股估值确实已处于历史极高水平。这也是当前美国市场警惕担忧、市场情绪较为脆弱、对一些短期因素过度反映的重要原因。但当前,随着美国疫情改善、影响逐步消退、美国经济复苏,美股盈利已在持续修复,带动美股高估值开始逐步去化。后续只要美联储货币政策不过快收紧,美股市场也将类似2013年-2016年,以一个阶段的震荡完成对高估值风险的出清。

风险提示

1、疫情发展超预期。2、宏观经济超预期波动

(智通财经编辑:韩永昌)