本文选自“华创证券”

事 项

美国2021Q1GDP环比折年率初值+6.4%,预期+6.7%,前值+3.4%。

主要观点

一、经济持续改善,货币政策转向基础进一步巩固

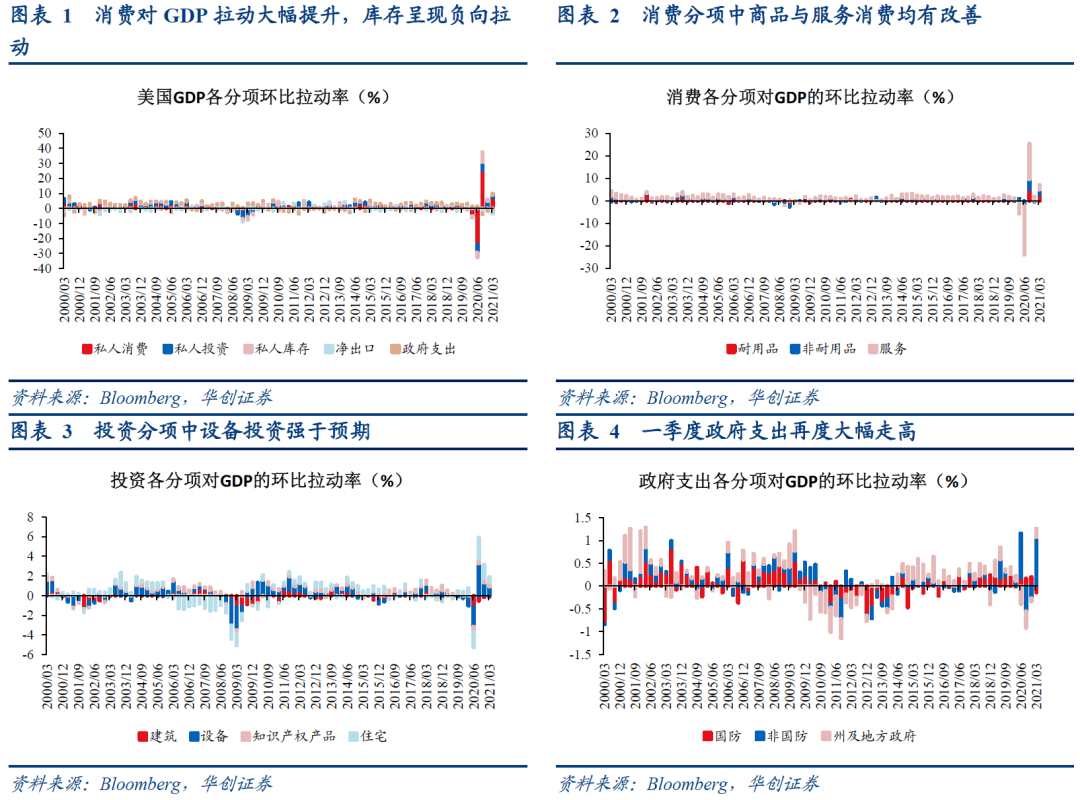

美国2021年一季度GDP环比折年率初值+6.4%,预期+6.7%,前值+4.3%。分项来看,私人消费与政府支出显著提升,是拉动GDP的主要分项,私人投资分项拉动有所放缓,不过库存则呈现负向拖累。从GDP绝对额来看,已接近疫情前水平。

私人消费分项环比折年率+10.7%,预期+7.2%,对GDP环比拉动率为7.02%,为最大的正向拉动因素。一季度财政补贴再度提升居民转移支付收入,带来商品消费支出重新回升;而疫苗接种的提速带来服务消费进一步修复。耐用品、非耐用品与服务消费对GDP的环比拉动率分别为+2.95%、+2%、+2.07%,较前值均有改善。

私人投资分项环比折年率+10.1%,对GDP环比拉动率为1.77%,前值3.04%。一季度私人投资环比拉动率略有放缓,从结构来看,建筑、设备、知识产权、住宅投资对GDP的环比拉动率分别为-0.12%、0.93%、0.48%、0.49%,前值分别为-0.17%、1.32%、0.49%、1.39%,其中设备与住宅投资显著放缓,设备投资中又以工业设备和运输设备投资环比下降为主。另外,库存投资环比拉动率为-2.64%,前值1.37%,对GDP呈现负向拉动。

政府支出对GDP环比拉动率为1.12%。随着3月中旬新一轮财政刺激资金落地,政府支出对经济的拉动再度走强,尤其体现在联邦政府非国防支出的环比拉动率为+1.07%(前值-0.26%)。预计二季度政府支出对GDP的拉动有望延续高位。

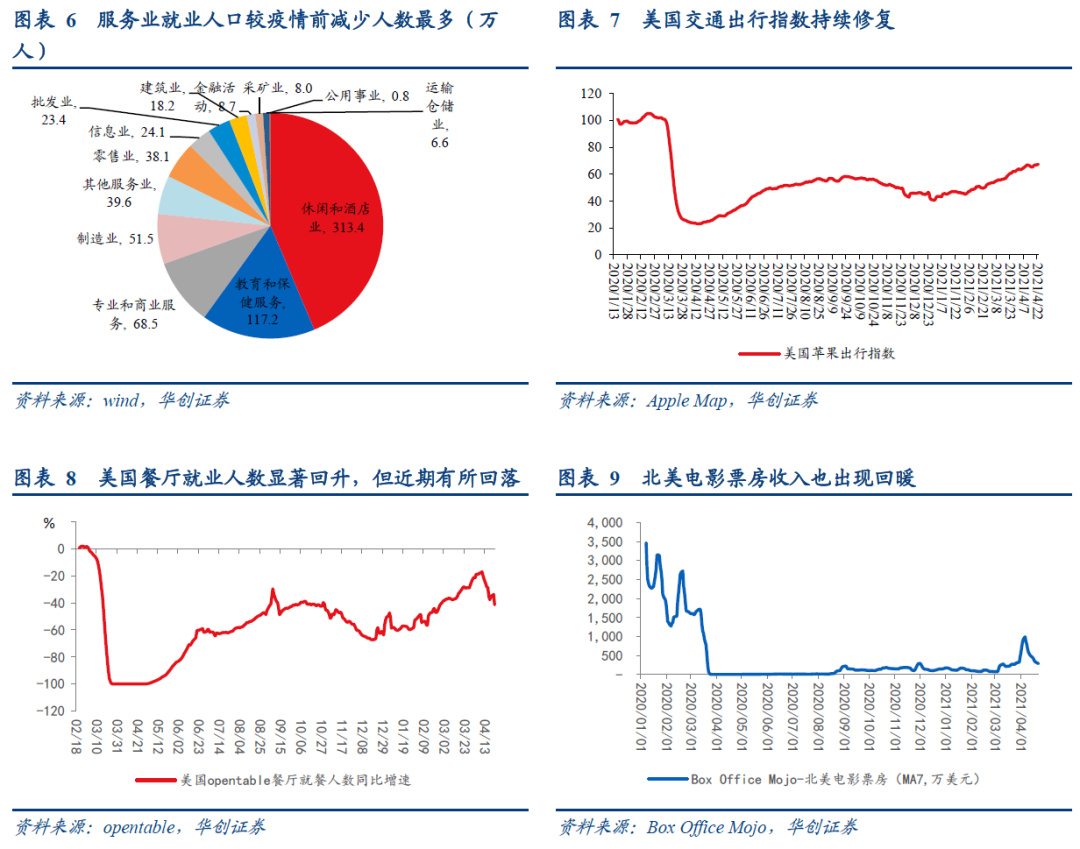

从一季度GDP反映出的经济修复结构来看,美国在疫情可控后经济修复迅速,特别是服务业快速重启,这将有利于美国就业结构的进一步改善,巩固美联储下半年落地Taper的基本面。疫情发生至今,美国服务业就业人口较疫情前(2020年2月)减少人数仍居各行业首位,休闲和酒店业、教育和保健服务、专业和商业服务就业人口减少人数分别为313.4、117.2、68.5万人,占就业人口减少数量的70%。因此美国疫苗接种提速带来服务业重启有利于这部分就业人口的修复。近期美国疫情反复带来部分服务业高频数据有所回落,但目前美国疫苗接种速度仍保持在300万剂/日的较快水平,按此速度线性外推则7月初前后美国即可完成70%人口的接种,因此服务业修复方向仍向好。

二、怎么理解库存的负向拖累?

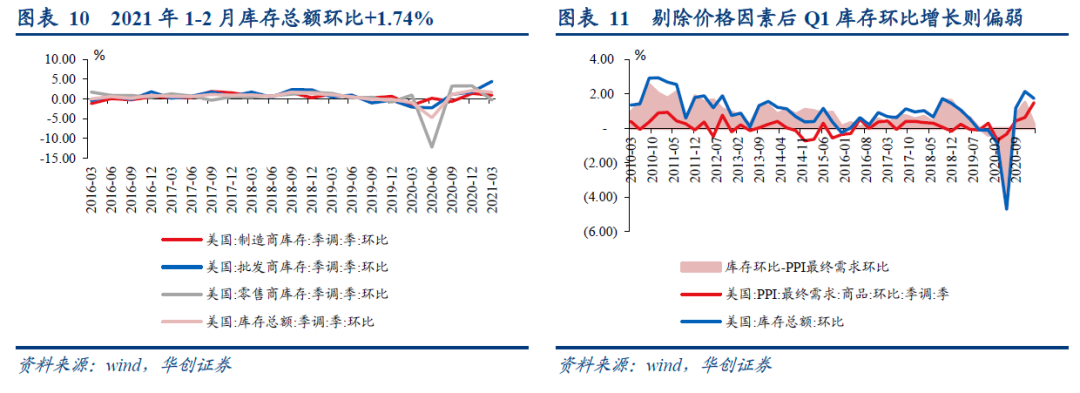

月度库存数据为名义值,价格因素或是导致Q1实际库存增长偏弱的原因。从总量角度来看,2021年1-2月库存总额环比+1.74%,对GDP应呈现正向拉动,但实际值则为负向拖累。主要原因可能在于月度库存数据为名义值,若剔除PPI最终需求环比增速(Q1环比+1.5%),可见一季度实际库存增长或接近于0,导致Q1库存对GDP拉动偏弱。

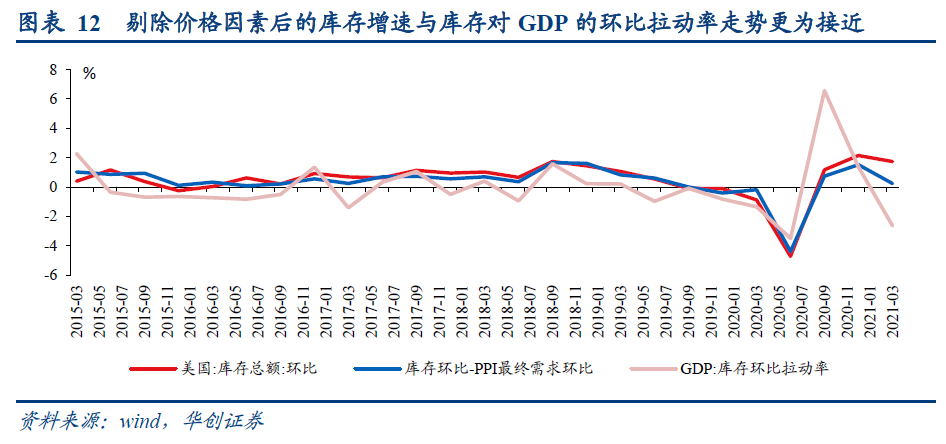

补库存仍在持续,且结构层面部分行业库存增长较快。尽管总量来看一季度实际库存环比增速偏弱,但结构来看部分行业补库存行为进展较快,例如地产相关行业,包括建材、家具等,计算机行业,部分原材料行业,包括能源、农产品、化工品等,补库存速度强于行业均值。我们认为今年美国补库存仍将持续,但力度较金融危机后会偏弱,一方面部分行业(如制造商库存)去库存力度偏弱,另一方面由于美国疫情仍有反复,因此补库行为存在行业层面的不一致性,部分行业补库速度与力度会更强。

风险提示:美国疫情反复超预期

报告目录

报告正文

一 经济持续改善,货币政策转向基础进一步巩固

美国2021年一季度GDP环比折年率初值+6.4%,预期+6.7%,前值+4.3%。分项来看,私人消费与政府支出显著提升,是拉动GDP的主要分项,私人投资分项拉动有所放缓,不过库存则呈现负向拖累。从GDP绝对额来看,已接近疫情前水平。

私人消费分项环比折年率+10.7%,预期+7.2%,对GDP环比拉动率为7.02%,为最大的正向拉动因素。一季度财政补贴再度提升居民转移支付收入,带来商品消费支出重新回升;而疫苗接种的提速带来服务消费进一步修复。耐用品、非耐用品与服务消费对GDP的环比拉动率分别为+2.95%、+2%、+2.07%,较前值均有改善。

私人投资分项环比折年率+10.1%,对GDP环比拉动率为1.77%,前值3.04%。一季度私人投资环比拉动率略有放缓,从结构来看,建筑、设备、知识产权、住宅投资对GDP的环比拉动率分别为-0.12%、0.93%、0.48%、0.49%,前值分别为-0.17%、1.32%、0.49%、1.39%,其中设备与住宅投资显著放缓,设备投资中又以工业设备和运输设备投资环比下降为主。另外,库存投资环比拉动率为-2.64%,前值1.37%,对GDP呈现负向拉动。

政府支出对GDP环比拉动率为1.12%。随着3月中旬新一轮财政刺激资金落地,政府支出对经济的拉动再度走强,尤其体现在联邦政府非国防支出的环比拉动率为+1.07%(前值-0.26%)。预计二季度政府支出对GDP的拉动有望延续高位。

从一季度GDP反映出的经济修复结构来看,美国在疫情可控后经济修复迅速,特别是服务业快速重启,这将有利于美国就业结构的进一步改善,巩固美联储下半年落地Taper的基本面。疫情发生至今,美国服务业就业人口较疫情前(2020年2月)减少人数仍居各行业首位,休闲和酒店业、教育和保健服务、专业和商业服务就业人口减少人数分别为313.4、117.2、68.5万人,占就业人口减少数量的70%。因此美国疫苗接种提速带来服务业重启有利于这部分就业人口的修复。近期美国疫情反复带来部分服务业高频数据有所回落,但目前美国疫苗接种速度仍保持在300万剂/日的较快水平,按此速度线性外推则7月初前后美国即可完成70%人口的接种,因此服务业修复方向仍向好。

二 怎么理解库存的负向拖累?

月度库存数据为名义值,价格因素或是导致Q1实际库存增长偏弱的原因。从总量角度来看,2021年1-2月库存总额环比+1.74%,对GDP应呈现正向拉动,但实际值则为负向拖累。主要原因可能在于月度库存数据为名义值,若剔除PPI最终需求环比增速(Q1环比+1.5%),可见一季度实际库存增长或接近于0,导致Q1库存对GDP拉动偏弱。

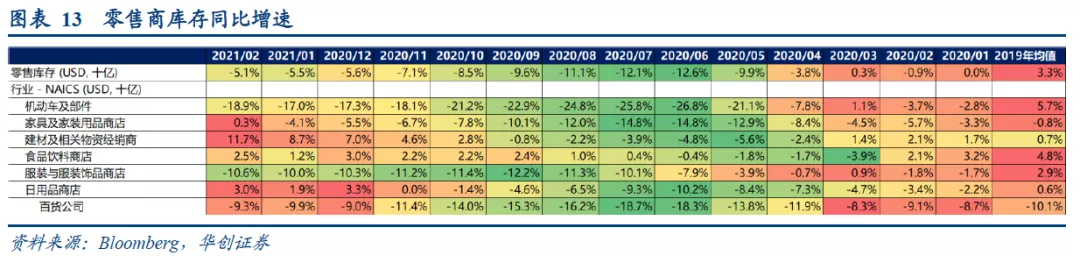

补库存仍在持续,且结构层面部分行业库存增长较快。尽管总量来看一季度实际库存环比增速偏弱,但结构来看部分行业补库存行为进展较快,例如地产相关行业,包括建材、家具等,计算机行业,部分原材料行业,包括能源、农产品、化工品等,补库存速度强于行业均值。我们认为今年美国补库存仍将持续,但力度较金融危机后会偏弱,一方面部分行业(如制造商库存)去库存力度偏弱,另一方面由于美国疫情仍有反复,因此补库行为存在行业层面的不一致性,部分行业补库速度与力度会更强。

(智通财经编辑:秦志洲)