本文来自“新眸”。

农夫山泉(09633)的下半场,已经到来。

2019年,包装饮用水行业市场规模达2000亿,过去五年复合增速达11%,其中,农夫山泉的包装水收入高达143亿元,成长和盈利能力均领先同行一个身位。

根据弗若斯特沙利文调研,农夫山泉连续 8 年保持中国包装水市占率第一,2019 年市场份额达 20.9%,在果汁、茶饮料及功能饮料行业市占率都位列前三。另外,自农夫山泉IPO已来,其市盈率(TTM)从未低于过60倍,甚至在今年一月初最高上涨至138.70倍。

回看农夫山泉20多年的发展,也并非是一帆风顺的,在最初10年,它的营销方式面临着许多同行的控告,直到2012年后,老牌巨头式微的背景下,农夫山泉凭借“软实力”逐渐突围。

然而,上市后的农夫山泉的日子并不好过。股价由68.75港元/股的高点下滑到40.59港元/股,跌幅超40%。一度让钟睒睒登顶亚洲首富的农夫山泉,似乎也陷入了瓶颈期。迄今为止,农夫山泉已走过了24载,它的未来,还能继续保持活力吗?基于此,新眸将从以下3方面展开分析。

·从小众到走进大众视野,农夫山泉做对了什么?

·营销为王的农夫山泉,未来的话语权会下降吗?

·饮用水的下半场,农夫山泉还面临哪些隐忧?

1. 突进与反噬

按照品类来分,包装饮用水主要包括纯净水、天然矿泉水、矿物质水及其他饮用水,前三者占生产企业比重最多。对于消费者而言,饮用水无色无味,只需满足人类的第一层生理需求,因此,在品牌选择上,并不会追寻太多差异化,只要“能用就行”。

对于企业来说,想要红海竞争中的脱颖而出,就面临着一大难题:即便再严苛提水的质量,以再多的花样进行宣传,在消费者心中,也并没有突出的吸引度。

这也是农夫山泉遇到的第一个营销难题。

时间回溯到20年前,2000年初,为了突出农夫山泉的差异之处,钟睒睒将纯净水与天然水区分开,并公开声称“纯净水对身体健康无益”。的确,“健康”是每个消费者的关注点,钟睒睒这一套说辞也直接抓住了大众的眼球。

有实验数据作为佐证,再加上农夫山泉的公关与广告造势,纯净水的污名之帽很难卸下。这一举动,直接让1997至2000年的主流产品“哇哈哈纯净水”在之后的竞争中败下阵来。据当年尼尔森零售调研数据显示,事件发生后,全国纯净水和天然水的消费比例从8:2变为7:3,农夫山泉一跃成为包装水的第一品牌。

当然,这仅仅只是开始。

在2002-2006五年内稳居同类产品市场销量第一的农夫山泉,在2008年又迎来强劲的对手康师傅,因其具有好的口碑即性价比优势,形成了后来者居上的局面。

这一次,水的酸碱性成为又一次被策划的讨论话题,康师傅的水被农夫山泉直指是“伪健康”,舆论压力催化而成的“水源门”危机,让康师傅的市场占有率从2008年7月的25%跌至了19.9%,农夫山泉反倒上升0.7%。这一次,为了保持自身的地位,农夫山泉再度打了一场“胜仗”。

经过两次拼杀,农夫山泉坐稳了江湖中老大的位置,截止2012年底,农夫山泉系列产品销售第一次突破了百亿。但好景不长,紧接着,它迎来了反噬。2013年,是农夫山泉与华润怡宝激战的一年,他们互相指责对方,最终以5月6日农夫山泉“有尊严退出”北京市场告终。

从农夫山前十年的发展历史看,可以发现“事件营销”是它的主要手段,有违“公平”的营销法则,并没能让农夫山泉在产品上有质的突破。当时数据显示,农夫山泉市场份额始终徘徊在12%左右,无法走高。

事实上,依照当时的市场环境来看,农夫山泉在渠道与终端方面,其实做的远不如娃哈哈和康师傅。农夫山泉能走进大众视野的原因,有一大部分原因源自其善于在公众之中制造话题。

从科学依据上来看,纯净水和天然水虽工艺不同,但都符合食品安全国家标准,只是在成分含量上稍有差异,并不会影响人们的健康,农夫山泉对于娃哈哈、康师傅的控诉很难苟同。

有趣的是,钟睒睒曾在深圳峰会上与娃哈哈、康师傅、怡宝等企业共同签署《中国包装饮用水自律公约》,其中第二条便是“营造公平、合理、诚信、有序的市场环境……”

图:《食品安全国家标准天然矿泉水GB 8537》(来源:招商证券)

2. 是老虎也得学乖

受之前事件风波的影响,2012年起,农夫山泉的营销之路开始步入“正轨”。

首先是渠道的不断创新。麦肯锡在4P理论中,提出营销该具备的因素:产品、价格、渠道、推广。在产品、价格高度同质化的背景下,渠道建设及管理成为企业的关键点。因此,一定程度上来说,渠道是企业制胜市场的核心。

最初,“渠道混乱”被一致认为是农夫山泉的短板。创办时,相对于老牌对手娃哈哈与百事可乐而言,它短时间无法搭建更多的渠道;同时,农夫山泉曾在经销商中实行捆绑协议,加剧了与经销商的矛盾。

2016 年,农夫山泉正式启动了经销商体系的改革,淘汰大量小规模或低效经销商,重新规划各经销商负责区域,这一举措为农夫山泉带来了可观的收益。

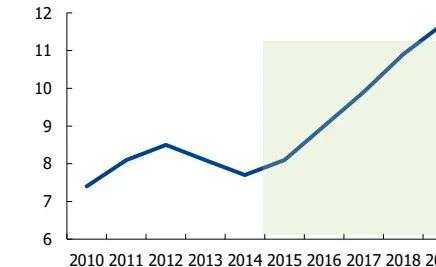

图:经销商改革后之后农夫山泉市占率加速提升(%)(来源:欧睿数据,国盛证券研究所)

紧接着,农夫山泉逐渐转移渠道重心:不受旧渠道的束缚,以零售贩卖机及互联网新渠道为发力点,慢慢地扭转渠道上被碾压的现状。当移动互联网时代来临,农夫山泉更为抢先一步地抓住机会。选择与主流网络平台合作,进行投放广告与活动冠名,并压对了现象级综艺的宝,例如《中国有嘻哈》《青春有你》等。

当然,农夫山泉的改变不仅限于渠道,营销方式也在转变。农夫山泉的营销也不再像10年前那样,激进且大胆,它换了一种方式,用情感讲述自己的内核,逐渐沉淀与内化自身的品牌价值。

这一点,体现在农夫山泉对外讲故事方式的变化。

农夫山泉广告《长白山的春夏秋冬篇》,将长白山的美景与动物镜头记录下来,向消费者展示“什么样的水源,孕育什么样的生命”。2017年,它与网易云音乐进行跨界合作,将网易云音乐上的评论印在农夫山泉的瓶身上,或多或少为农夫山泉赋予了不同的情感。

通过对产品赋予情感,引起消费者的共鸣,这样的情感营销,提高了消费人群对品牌的美誉度。

品牌年轻化的营销打法,则是农夫山泉远胜于同行的另一关键。

品牌年轻化也是一项长期工作,农夫山泉习惯于邀请“小鲜肉”进行产品代言,并用粉丝进行捆绑,从2016年至2019年,它的代言人都是知名的小鲜肉,例如为茶π代言的Big Bang、吴亦凡,为维他命水代言的Nine Pecent。

反观娃哈哈,最开始邀请王力宏进行代言,在意识到广告要推陈出新后,将代言人换为许光汉。可能是想迎接年轻化浪潮,但它并未察觉到,塑造“年轻化”这一标签,需要品牌长期输出才能不断强化消费者者对于标签的认知。

根据公开数据,2019年,农夫山泉的广告支出为12亿,占营收的5%,在快消行业中,这算是很低的金额。换句话说,它以最低的成本取得了最高的效益。就此来看,农夫山泉是“营销”上的天才型选手,但以营销为王的农夫山泉,未来还能一直占据话语权吗?答案仍不确定。

值得注意的是,农夫山泉有过许多公益营销活动的案例,它曾携手新浪无锡招募“世界水日公益大使”,向外传递符合其品牌调性的环保理念。

但据相关媒体报道,去年11月左右,农夫山泉在武夷山市“取水毁林”,即便是取水需要,可它违反《中华人民共和国森林法》的条例,破坏农林生态环境,也是铁板钉钉的事实。整合营销传播理论强调品牌应当统一向外传递“一个声音”,尽管广告包装能为农夫山泉带来华丽的外表,但是内核若不能与其发展理念保持一致,那么品牌形象也会大打折扣。

曾以预见性的眼光,打通互联网渠道的农夫山泉,在已经到来的新零售时代下,似乎有些失灵。

欲把线上、线下打通的农夫山泉,在京东、天猫和拼多多等电商平台开设了官方旗舰店,但是高昂的物流费使得用户并不倾向选择网上购买,换言之,饮用水行业只是电商货品配角组成,若是降价促销,实际性意义并不大。

问题在于,当线上渠道成为人们生活中重要部分,各快消行业都不可能放弃,如何在新营销推广崛起的情况下,做出体系迭代?这是农夫山泉或将面临和思考的。

3. 路漫漫其修远兮

根据国金证券数据,包装饮用水的市场规模在2000亿元左右,过去几年的复合增速保持在 10%以上,其预计行业 2019-2024 年的 CAGR为15%,且农夫山泉的未来三年市占率会从 19 年的 20.9%提升至 22%、23%、24%。

言下之意,在中国瓶装水市场仍有增长空间的条件下,农夫山泉仍有希望占据更多的市场份额。可若想一直保持优势地位,农夫山泉还需重视发展中存在的某些隐患。

首先,回归产品本身来谈。

饮用水行业赖以生存的水源地资源,是包装饮用水得以生产的核心。但随着行业的发展,未被开发的水源地已经越来越少。以矿泉水开采为例,需先申请勘察权,勘察合格后才能申请采矿权和取水证;勘察期至少在1年以上,周期一般在 3 年左右,农夫山泉峨眉山基地的勘察期便高达8年。

尽管农夫山泉目前拥有的水源地获批取水量远大于公司实际生产量,但随着环保政策趋严,开发优势水源愈发稀缺,一定程度上影响了农夫山泉未来的产品升级。

其次,农夫山泉的价格也引人注目。

诚然,农夫山泉小瓶装水主打两元钱,上可比肩高端水品类,下可拉开低端水的差距,这一定价,可谓是核心护城河,为其带来了长期的价格优势及营收稳定性。不过,近年来农夫山泉正发展中型和大型包装水业务,在价格上,它却显得略低一筹。

农夫山泉4L水需要6.5元,对比之下,纯悦4.5L水卖5元,今麦郎5L水也只需5元。在小额商品上,消费者可能愿意用1-2元的差价换取更高的品质,但在大额商品中,同等数量的情况下,低价显然更容易的撬动消费者的敏感神经。

同样,软饮料行业中,其他细分赛道的迅起之势,也不容忽视。

尽管农夫山泉早已建立产品的多元化矩阵,但它旗下的饮料类产品并不具有强势的竞争力。公开数据显示,2020年上半年,其茶饮料、功能饮料、果汁饮料收入同比减少10.7%、36.4%及9.7%。饮料细分市场品牌众多,前有老牌可口可乐、统一等巨头,后有后起之秀元气森林等,农夫山泉想寻得一席之地站稳脚跟,仍需做不断的尝试。

农夫山泉面世24载,掌舵者钟睒睒也已67岁,尚未有接班人,新一代水江湖的故事,才刚刚开始。

(智通财经编辑:庄礼佳)