本文选自“华尔街见闻”

美国房价涨而通胀起?

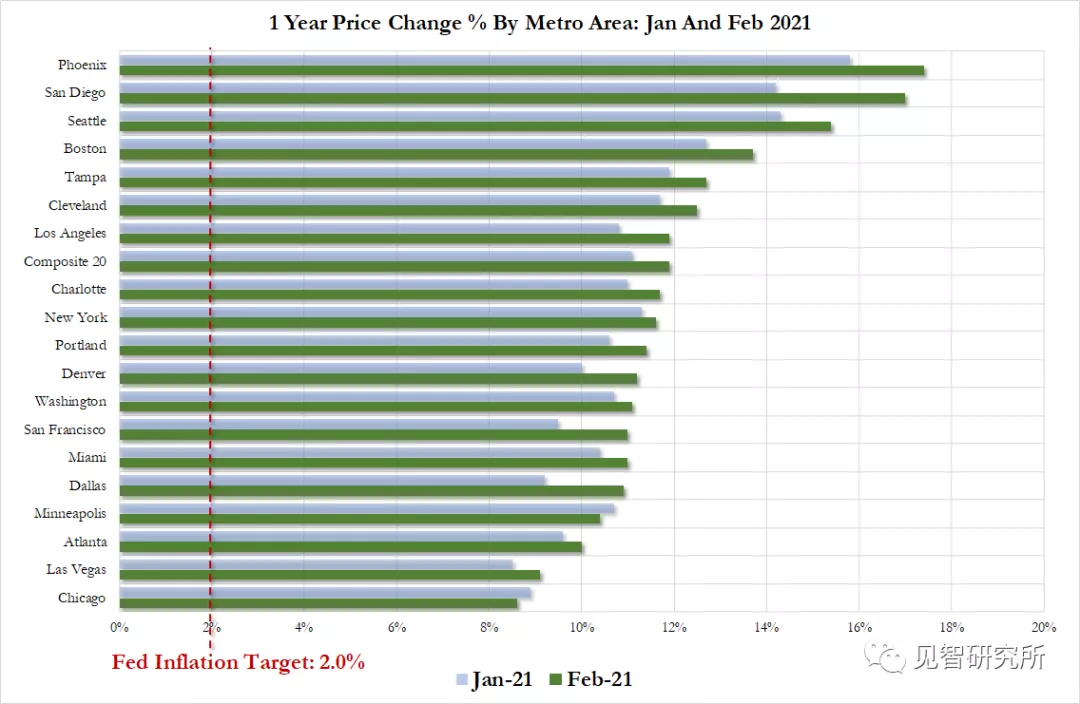

本周公布的一组美国经济数据再一次显示通胀压力的上升。一是3月耐用品消费数据显示,核心耐用品同比增长1.6%,略高于预期的1.5%,前值为-0.3%;二是S&P/CS 20城房价指数2月同比上涨11.94%,该涨幅大于市场预期的11.8%和前值11.1%,这也是连续第八个月出现上涨。三是接下来北京时间本周五将公布的PCE数据,市场预期也高于前值。

房价上涨的幅度尤其扎眼,S&P Case-Shiller公司公布的数据显示,2月全国房价指数同比上涨12%,创下2006年以来的最大涨幅;20城房价同比上涨11.94%,10城房价同比上涨11.68%。早前公布的3月成屋销售价格中位数达到329100美元,刷新历史新高,同比上升17.2%,同比增幅创下历史最高记录。

分地区的数据方面,20个大城市当中除芝加哥和拉斯维加斯以外,所有城市的一年涨幅都在两位数,其中菲尼克斯和圣迭戈的涨幅均超过16%,排名靠前。此外,所有地区的一年涨幅均超过8%,是美联储通胀目标(2%)的四倍以上。

美联储的零利率及量化宽松与白宫的抗疫财政刺激相互配合,正在加剧美国乃至全球的通胀压力,一些央行已经开始行动,缩减购债规模甚至加息。这表明通胀是投资者不得不关注的威胁。

但在通胀面前,有必要关注不断上涨、屡创新高的房价吗?

高房价不等于大泡沫

“十次危机九次房”几乎成为了经济学领域的刻板印象,但这一次美国的高房价不同于上一次的泡沫化。

从价格层面看,成屋销售价格中位数同比涨幅,显著高于20城及10城房价同比涨幅,这反映了本轮房价上涨主要受到疫情期间居民向市中心以外搬迁的改善型需求支撑。城市周边的独立住宅在成屋销售中占比更高,其价格涨幅明显高于城区公寓,20城房价统计上更多是后者的成交。

从供需层面看,当前成屋库存的消化只需要约2个月,挂牌房源的平均成交周期仅为18天,这建立在房贷利率较年初有所回升的基础上,可以看出强劲的需求是房价上涨的主要驱动。不排除其中有投机或投资,但住宅供给缺口是客观存在的,过去十年美国新家庭组建的数量远超过新屋开工的数量。

从成本层面看,由于疫情导致的短缺,木材价格大幅上涨,一木难求,过去一年木材涨价导致的单户住宅建筑成本上升,就占到了成屋销售中位数涨幅的一半以上。成本上升也在推动房价上涨。

所以,站在资产泡沫化的角度看,这一轮美国房价上涨不足为虑,鲍威尔此前也表示过:从金融稳定角度来看,现在房价不是我们的主要关注点,我们会持续关注,但在短期内不是问题。

物价排除房价

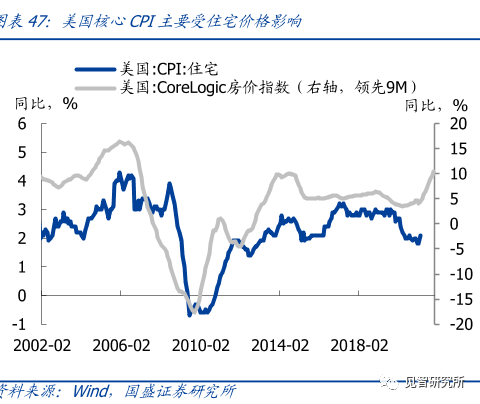

事实上,无论是美国劳工统计局的CPI还是经济研究局BEA公布的PCE,物价统计都不考虑房价,而是用租金等其他住房相关成本价格代替。

以美国CPI为例,住房CPI占比最高,但其中分项是主要住所租金、业主等价租金、家用燃油及卧室家具价格,并不包含房价。其中占比最高的业主等价租金是通过直接询问抽样业主以下问题得到的:如果今天有人租你的房子,不带家具、不含水电费,你认为每月会租多少钱?

这也就解释了为什么美国住房CPI与房价指数之间存在较大差值。不仅仅是美国,其他主要经济体的CPI统计也大多排除了房价因素。比如英国CPI,住房项目主要涵盖住宅租金、地租和房贷利息支付;日本CPI主要统计租金水平,还特别提示不考虑房地产、股票及债权等非生活开支的价格波动;中国CPI也是如此,主要是租赁房房租、水电、燃气价格左右着住房CPI。

为什么几乎所有经济体的CPI都排除房价?一是房产交易相对商品交易是低频的、带有季节性的,对物价统计的客观性形成干扰;二是房地产在所有国家都是资产,资产价格变动对利率极为敏感,如果将其视为货币政策调整的核心参照,往往会难以达到逆周期调节、刺激经济复苏及稳定就业的效果。

之前有美国专家表示,如果CPI纳入实际房价,那么现在美国的通胀将是3%。这个数据不是危言耸听,但这种假设不符合美联储判断经济运行的原则,也会妨碍实现充分就业和物价稳定的目标。

PCE和CPI哪个更准确反映通胀

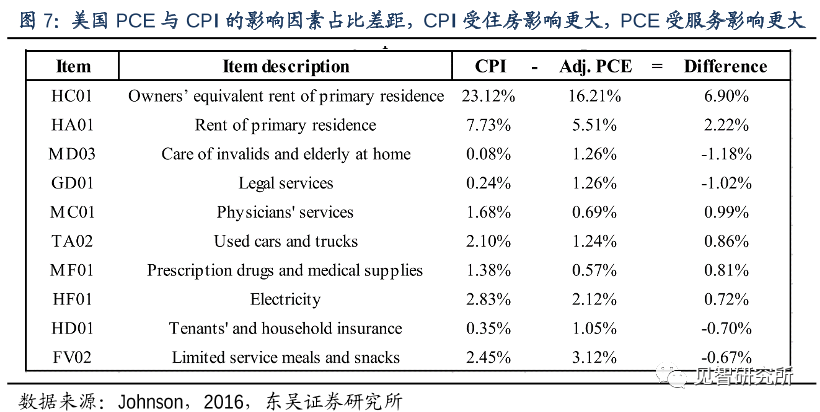

PCE与CPI增速间的差值,主要来自于三个分项:能源分项、住房分项,医疗分项。而核心PCE与核心CPI的差值,主要来自后两项。PCE权重中,容易判断中期趋势的能源、住房等项目权重减少,而不容易判断的医疗等项目权重扩大。具体表现为:CPI中住房项目权重为33%,而PCE中住房项目权重仅为16%。

因此,在后续经济复苏、租金加速上涨的过程中,CPI对通胀的反映更为准确;而在衰退期内,用PCE观察通胀的回升更为实用。

总体而言,目前美国的高房价不会触发美联储改变现有的政策,有两个更为关键的数据表明房地产市场虽然火爆,但还算健康:

一是截至去年四季度末,美国房地产抵押贷款组合中优级占比94%,次优级、次级和其他均占比2%;二是国家清算银行(BIS)的非金融私人部门信贷缺口方面,超过10%则为预警值,多表现为地产泡沫,而美国这一指标仅为-2.2%。

所以,虽说十次危机九次房,但这次应该是个例外。高房价不等于大泡沫,也不等于高通胀。

(智通财经编辑:秦志洲)