2021年4月,陕汽集团的上市路终于踏出了坚实的一步。

智通财经APP了解到,日前,陕汽集团旗下中国商用车联网平台德银天下向港交所主板提交上市申请,中信建投国际为独家保荐人。

依托于母公司陕汽集团在国内重型卡车产业链中的领先地位,根据弗若斯特沙利文报告,德银天下是中国商用车服务行业的引领者,运营着中国最大的商用车制造商背景重卡车联网平台。此外,该公司也是业内稀缺的能够围绕商用车全产业链提供一体化综合解决方案的增值服务提供商。

脱胎于陕汽,立足汽车后市场

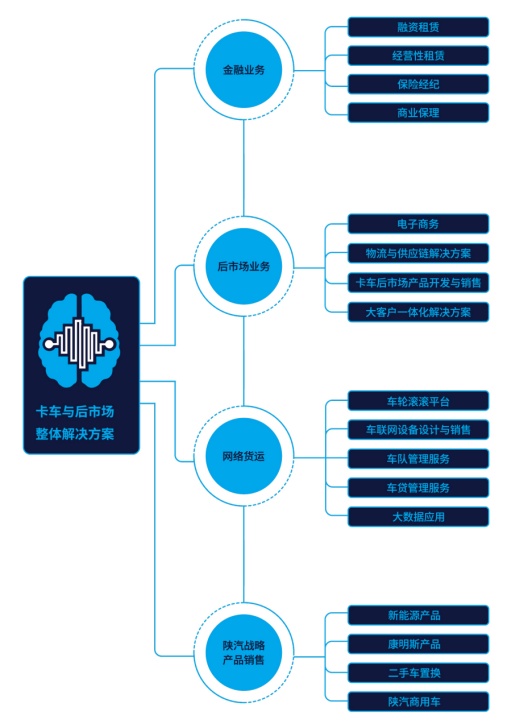

根据官网介绍,德银天下是陕汽集团资源整合的产物,即融资租赁(含经营性租赁)、卡车物流服务平台(车轮滚滚)、保险经纪、商业保理和车联网等“后市场”板块,是陕汽集团的全资子公司。

图源:德银天下官网

通过整合商用车全产业链的多个环节以及覆盖商用车全生命周期,德银天下将目前业务组合分为了三大部分,涵盖物流及供应链服务板块,包括供应链业务、整车销售业务及后市场产品业务;供应链金融服务板块,包括融资租赁业务、保理业务和保险经纪业务;及车联网及数据服务板块。

在汽车行业利润率不断滑坡的冲击下,近年陕汽集团也在向汽车后市场的方向持续转型。作为陕汽集团旗下“后市场”业务的集成体,德银天下的业绩表现也在一定程度上反映了陕汽在汽车后市场业务的布局。

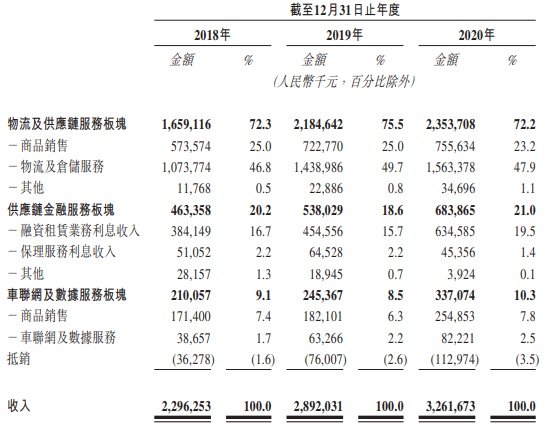

智通财经APP了解到,2018-2020年,公司收入分别约为22.96亿元(人民币,单位下同)、28.92亿元及32.617亿元,年复合增长率为19.2%。同期公司利润分别约为1.654亿元、2.411亿元及3.18亿元,年复合增长率为38.7%。

从收入结构上来看,来自物流及供应链服务板块的收入占公司总收入的大部分,基本稳定在70%以上。供应链金融服务板块为公司第二大收入来源,占比达到21%,而车联网及数据服务板块所贡献营收比例在10%左右上下浮动。

营收和利润双双实现快速增长的同时,公司的毛利率表现却并不稳定。期内,公司的毛利率由2018年度的17.4%下降至2019年度约16.4%又于2020年上升至20%。德银天下表示,2019年度毛利率下滑主要由于其供应链金融服务板块以及车联网及数据服务板块的毛利率,因成本增长超过其收入增加而下降。

现金方面,德银天下却有着一定程度上的“缺血”,2018-2020年,公司现金及现金等价物分别为6.319亿元、7.301亿元及1.969亿元。其中,2020年的账面现金较上年同期下降73.03%。期内,公司2020年经营性现金流也呈现负向,现金流动整体比较紧张。

与此同时,公司的金融债务主要包括银行借款,来自关联方的贷款,资产支持票据╱证券,自其他金融机构获得的其他借款及应付票据,2018-2020年分别达到41.75亿元、57.24亿元及73.38亿元,虽是出于规模扩张的需要,而逐年增加有所承压还是会在一定程度上影响资金面。

背靠陕汽集团,先行探索资本之路

回顾德银天下的发展过程,能够将其看作陕汽集团对于汽车后市场服务进行探索的过程,这也推动该公司从陕汽的羽翼之下走向了台前。作为陕汽集团旗下汽车后市场业务集成体,德银天下的发展与融资需求始终存在,其能够成为陕汽旗下重要海外融资平台,吸引国际资本的入驻,对推动其日后扩张亦大有裨益。

然而,促成德银天下先行赴港的重要因素,也少不了陕汽早已萌发却异常坎坷的上市之旅。

公开资料显示,早在2013年的时候,陕汽就想通过借壳博通股份在A股上市。当年8月份,博通股份发布的重组预案显示,公司拟通过资产置换及定向增发方式收购陕汽集团100%股权,预估值约为30.83亿元。

然而,当时陕汽的主要资产是陕西重型汽车有限公司,曾经长期贡献了超过90%的利润,也就是大家所说的“陕重汽”,而陕重汽的控股权却不在陕汽,而是潍柴动力,后者持股51%。

半年后,陕汽借壳上市失败,其主要原因就是陕重汽的股权结构问题未能找到有效的解决方案。之后的2014年,陕汽集团借壳博通股份双方再次启动重组,仍没能成功。

潍柴动力曾希望将陕重汽整体纳入其“发动机+轿车+整车制造”的自己产业链中,但是陕西方面却希望陕汽能够打造自己的产业链,推动陕汽整体上市。然而,双方都不可能为此放手。

而今,德银天下IPO之所以能够先行,作为陕汽全资子公司,上市前与潍柴动力方面无股权上的瓜葛显然是一个重要因素。不过,在潍柴动力的2020年报中显示,2020年末,该公司的子公司陕重汽通过非货币性资产交换的方式,以换出对陕西通汇汽车物流有限公司的股权投资为代价,取得德银天下7%的股权。

招股书显示,在德银天下上市前的股东架构中,陕汽集团、陕重汽、陕汽商用车分别持有约92.09%、7.19%及0.72%的股份,可见潍柴动力还是间接透过陕重汽对德银天下进行了一笔长期股权投资。

而从汽车价值链来看,汽车的核心产品、有形产品和附加产品三个层次将汽车的生产者、销售者以及消费者组织起来,形成一个完整的价值链,同时又因为核心产品、有形产品和附加产品在价值链当中所处的不同层次,它们所受的关注程度又有所不同。

传统行业内,较为关注核心产品的研发与有形产品的制造,从目前的实际情况来看,汽车获利的实际方式已从有形产品转向附加产品(即汽车服务领域)。如今,汽车后市场主要细分领域包括:汽车金融、汽车保险、维修保养、二手车及租赁等,公司组成的汽车后生态圈在以上细分业务上均有布局。后市场业务繁多,细分领域小而专。

与此同时,汽车作为大件耐用消费品,后市场服务的客户需求多元化及重服务属性,服务流程的标准化要求有所浮动;二是汽车服务的专业性较强,每个部件的维修和保养都有不同的技术要求;三是后市场服务对汽车质量的影响重大。这也同时要求行业内的公司需要对汽车后市场进行资源倾斜与整合,做到精准获客和留客,从而实现长久经营。

另一方面,汽车售后市场的规模与汽车保有量息息相关。虽然当前行业销售增速有所放缓,但整体汽车保有量仍旧稳健增长,而不断提升的汽车保有量亦带动越来越多的售后需求。由此,位于汽车产业链下游的“汽车后市场”规模在稳步增长,中国汽车保有量的稳步提升,为后市场提供了强大的“基数”,成为未来发展的大方向。

因此,选择推动德银赴港,固然有其业务和陕汽密不可分的缘故在内,汽车后市场必然依托于陕汽主营,而按照国家汽车产业中长期发展规划,5年后汽车后市场价值链要达到整个汽车价值链的55%,因此,从未来发展来看,德银天下的业务在整个陕汽集团内的前景比较明朗,其重要性自是不言而喻。

对此,德银天下表示,控股股东陕汽集团与公司在战略及业务的紧密协同,是其保持持续竞争优势的重要基础。于战略层面,德银天下将积极协助推进陕汽集团「服务型制造」战略的落地。于业务层面,公司将与控股股东紧密协同,互利共赢。