本文转自微信公众号“赵伟宏观探索”。

报告要点

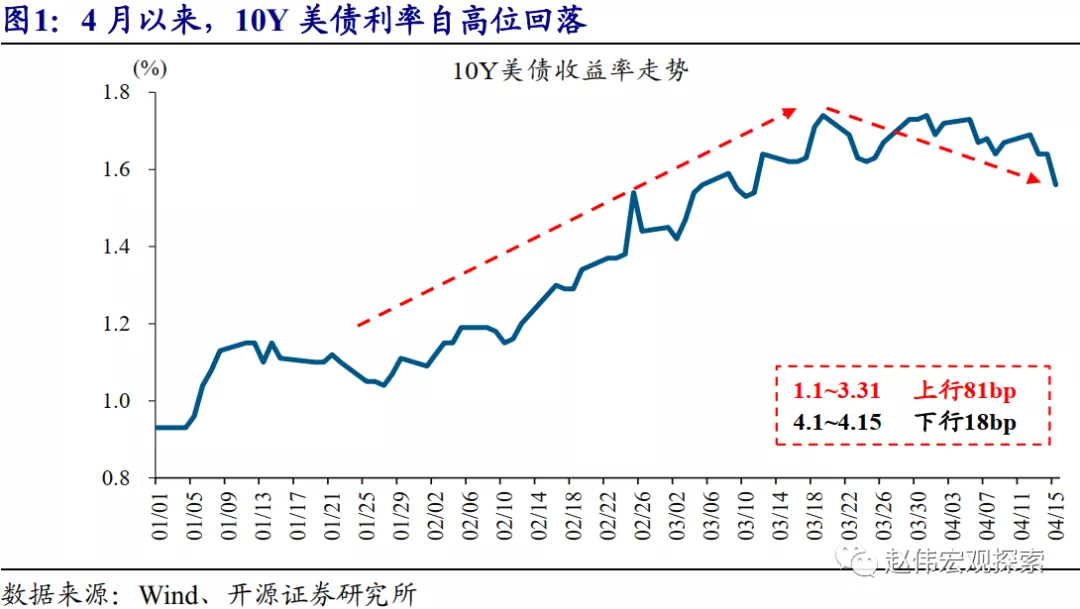

4月以来,10Y美债利率持续回落,引发市场广泛关注。10Y美债利率为何回落,未来的趋势方向及潜在的风险点?本文对此展开讨论,供市场参考。

10Y美债利率回落原因?海外资金增加美债配置、地缘政治影响风险偏好等

10Y美债利率的回落,可能与来自日、欧等的资金大幅增加美债配置相关。年初以来,伴随美债利率上行,10Y美德、美日利差分别从150、89.5bp大幅走扩至200、160bp以上。丰厚的利差,吸引着日、欧的资金开始增加美债配置。以日本为例,4月第1周,日本购买的外债(以美债为主)规模创下2020年11月来新高。

10Y美债利率的回落,还与部分疫苗停用拖累经济预期、地缘政治影响风险偏好等有关。3月底开始,因为被质疑会导致接种人出现血栓,阿斯利康、强生疫苗先后被欧洲、美国等暂停使用,持续拖累经济预期。美国在4月15日宣布制裁俄罗斯,也快速抬升避险情绪,带动10Y美债利率盘中快速下行9bp至1.53%。

决定10Y美债利率趋势方向的是什么?美国经济基本面

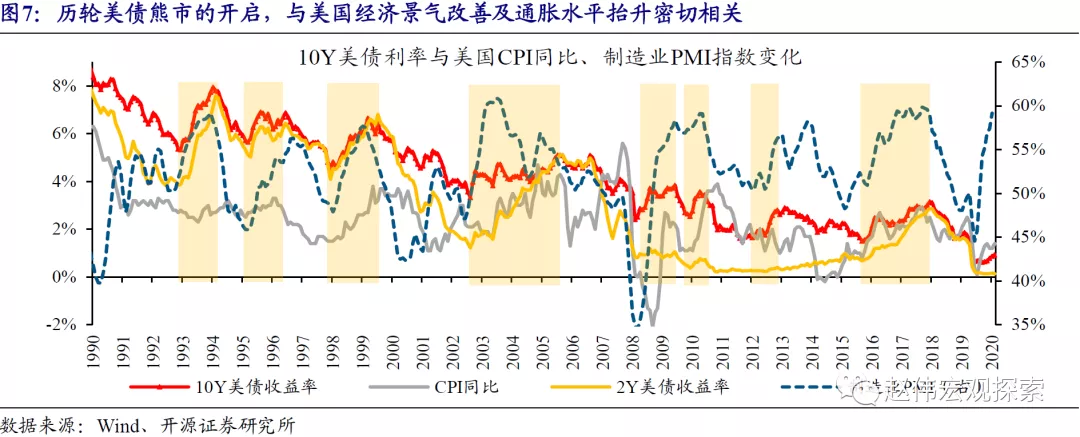

以史为鉴,美债长端利率的趋势方向主要由基本面驱动,资金配置或交易行为、地缘政治事件等更多只是阶段性扰动。结合历史数据来看,地缘政治事件对美债利率都是脉冲式影响;资金的配置行为,与美债利率走势之间,也常常背离。追根溯源,驱动10Y美债利率趋势方向的,主要是美国经济基本面。以美债熊市为例,10Y美债利率每次趋势上行,都是因为美国经济改善及通胀水平大幅抬升。

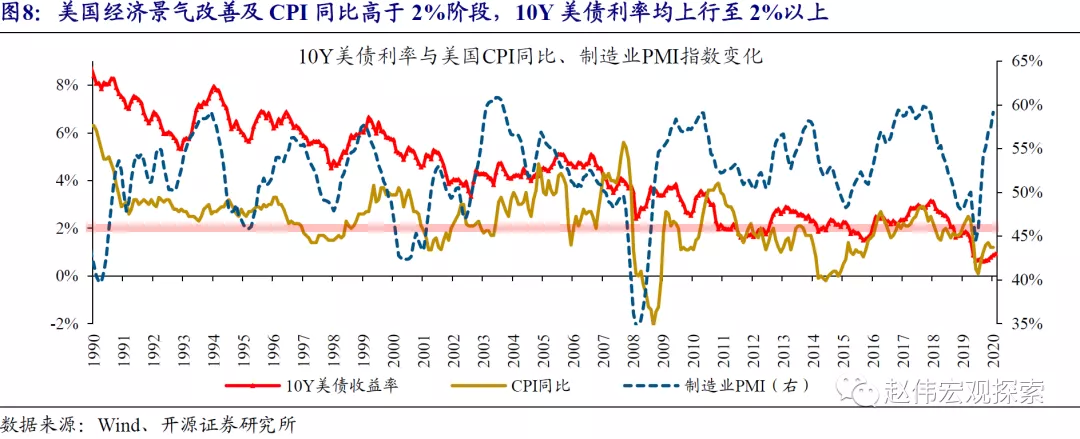

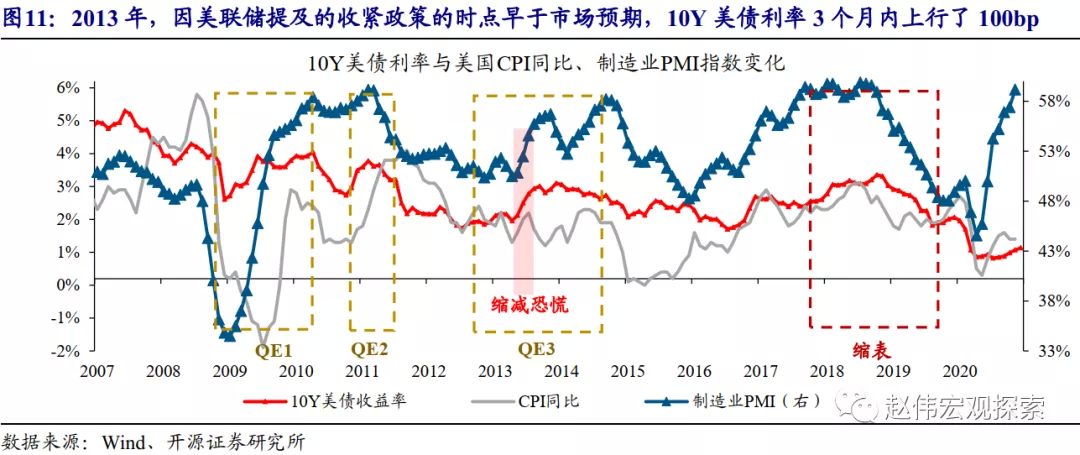

以往美债熊市中,美国通胀超2%阶段,10Y美债利率均升破2%。历史经验显示,美国经济改善阶段,10Y美债利率与美国通胀的节奏走势相近;历次CPI同比升至2%以上阶段,10Y美债利率均破2%。除基本面因素外,美联储的政策立场,容易影响10Y美债利率的走势节奏。以2013年为例,受时任美联储主席伯南克发表缩减QE言论、大超市场预期影响,10Y美债利率的上行节奏显著加快。

未来将如何演绎?重申10Y美债利率破2%风险,及对全球资本市场影响

强生等疫苗停用对美国影响非常有限;重申:疫苗大规模推广、经济活动修复持续加快下,10Y美债破2%风险。受辉瑞等大幅增加疫苗供应支持,美国的疫苗非常充足,强生等疫苗停用的影响十分有限。最新经济数据来看,伴随疫苗推广、疫情改善,美国工业生产、交通出行、餐饮消费等均已进入加速修复通道。受此带动,美国CPI同比已在3月升至2.6%,并将进一步走高、高点甚至可能超4%。

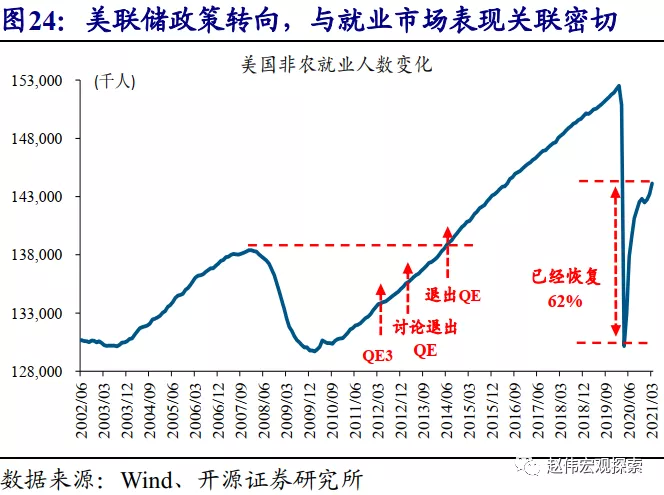

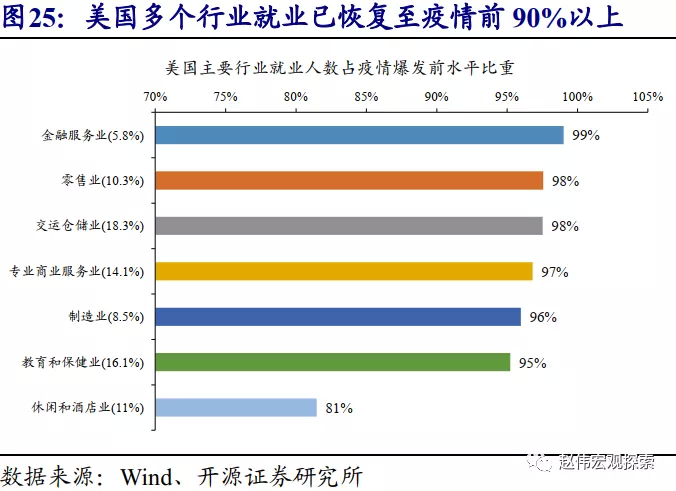

短期来看,基建法案提前落地、经济加速回归常态等,可能导致美联储更快调整政策立场,成为美债利率超预期上行的潜在风险点。美联储的政策立场,与美国就业状况关联密切。3月以来,随着经济加速回归常态,美国的就业修复开始加快。不仅如此,若拜登借助BR程序、让基建法案提前落地,美国就业的修复有望进一步提速。一旦美联储因就业改善、调整立场,美债利率将存超预期上行可能。

风险提示:病毒变异导致疫苗失效等。

报告正文

1、 周度专题:10Y美债上行结束了吗?

事件:4月以来,10Y美债利率自高位回落,下行幅度近20bp,引发市场广泛讨论、关注。

资料来源:Wind、彭博社

1.1、10Y美债利率回落原因?海外资金增加美债配置等

4月以来,10Y美债利率自高位回落,下行幅度近20bp。4月之前,10Y美债利率曾从年初的0.93%一路大幅上行至1.74%,上行幅度高达81bp。然而,进入4月后,10Y美债利率“由升转降”。中旬以来,10Y美债利率更是从1.65%左右进一步下行至1.56%,较前期高点回落近20bp。

10Y美债利率的回落,可能与来自日本、欧洲等的资金大幅增加美债配置相关。2021年以来,伴随10Y美债利率大幅上行,10Y美德、美日利差分别从150bp、89.5bp,大幅走扩至200bp、160bp以上。“丰厚”的利差,不断吸引着日本、欧洲的资金增加美债配置。以日本为例,4月第1周,日本购买的外债(主要为美债)规模达到157亿美元,创2020年11月以来新高。

10Y美债利率的回落,还与强生、阿斯利康等疫苗先后被暂停使用,引发市场担忧美国及全球经济的修复前景有关。3月底以来,阿斯利康疫苗因被质疑会导致接种人出现血栓,陆续遭到德国、意大利等10余个国家停用或限制使用。

同为腺病毒载体疫苗的强生疫苗,也因为存在加大接种者出现血栓的风险,于4月13日,被美国CDC宣布暂停使用。两款疫苗先后“出问题”,让市场担忧美国及全球经济的修复前景。从10Y美债利率的分时走势来看,在阿斯利康、强生疫苗被宣布暂停使用后,都出现了明显回落。

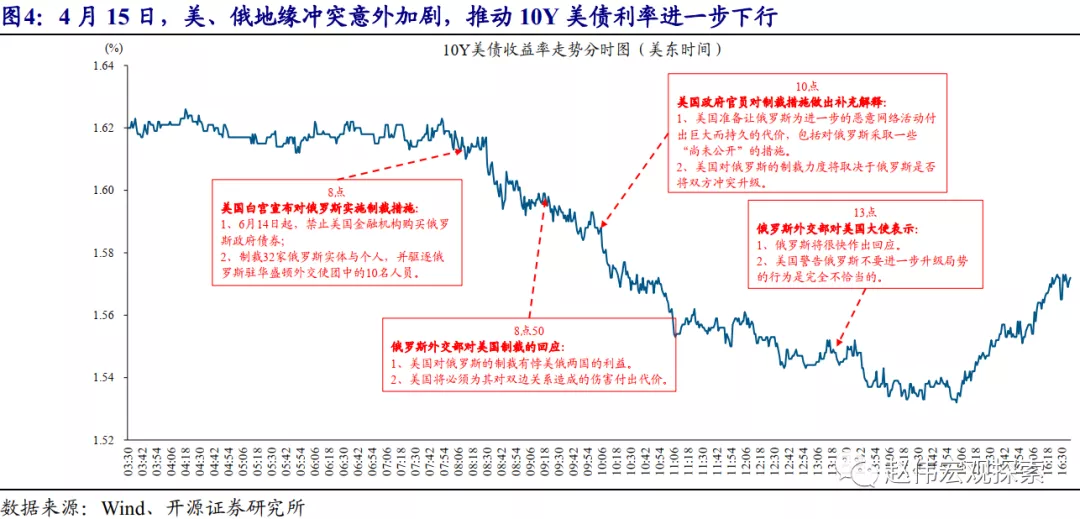

10Y美债利率回落,受到美国制裁俄罗斯等地缘政治事件的“推波助澜”。4月15日,刚刚结束与俄罗斯总统普京通话的美国总统拜登,突然宣布将对32家俄罗斯实体与个人实施制裁、驱逐10名俄罗斯外交官,并决定从6月14日起禁止美国金融机构购买俄罗斯国债。

面对美方的强硬措施,俄罗斯随后表示将坚决回击。在美、俄地缘冲突加剧后,避险情绪推动10Y美债利率由1.62%快速回落至1.53%。

1.2、决定10Y美债利率趋势方向的是什么?美国经济基本面

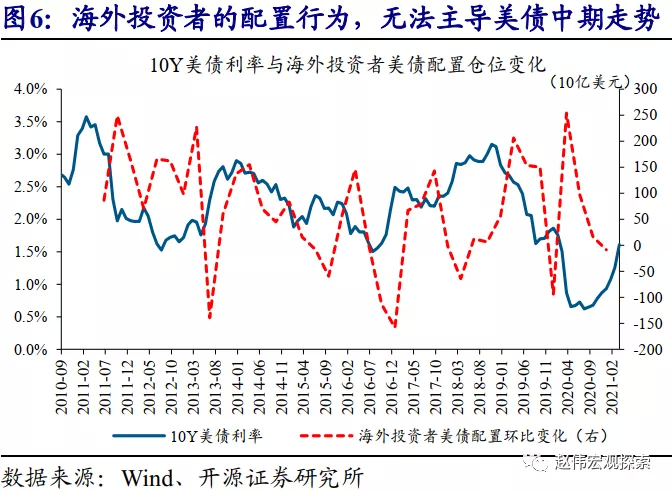

以史为鉴,海外资金配置逻辑及地缘政治事件,从来不是影响10Y美债利率趋势方向的主导力量。回溯历史数据,海外资金配置逻辑,不是10Y美债趋势方向的主导力量,两者之间在历史上从来没有稳定的相关关系。这背后可能与美债的持有者结构比较分散有关,除了海外投资者外,还有大量的美债为美国国内的共同基金、养老金、银行、保险以及美联储持有。

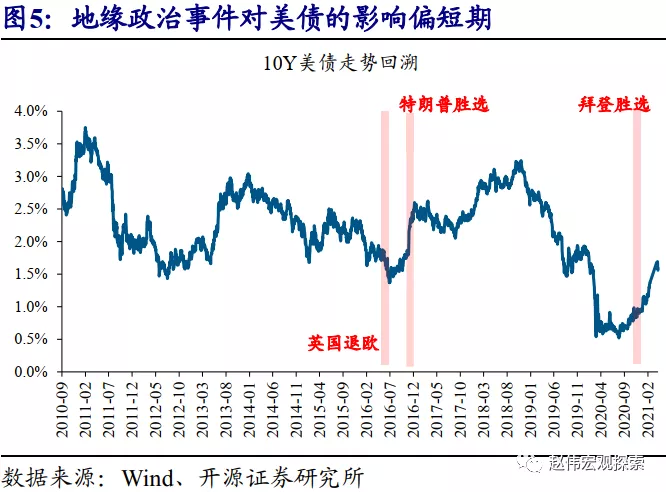

同时,地缘政治事件虽然容易影响10Y美债短期走势,但大多数时候都是“脉冲式”影响,“来的快、也去的快”。

10Y美债利率的趋势方向,一直是由美国经济及通胀形势决定。以美债熊市为例,1990年至今,美债已先后历经多轮熊市。虽然历轮熊市中不同期限的美债走势不尽相同,但长端美债一般领先或同步于短端美债调整。与此同时,结合历轮美债熊市所处的宏观环境来看,长端美债的“率先”调整,均缘于美国经济景气改善及通胀水平大幅抬升。

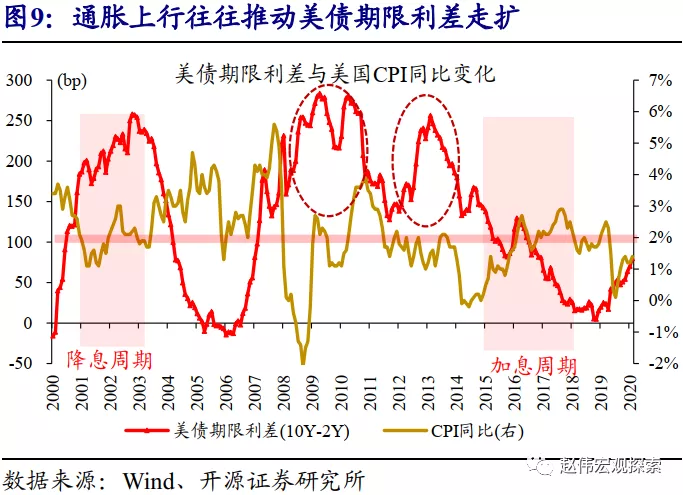

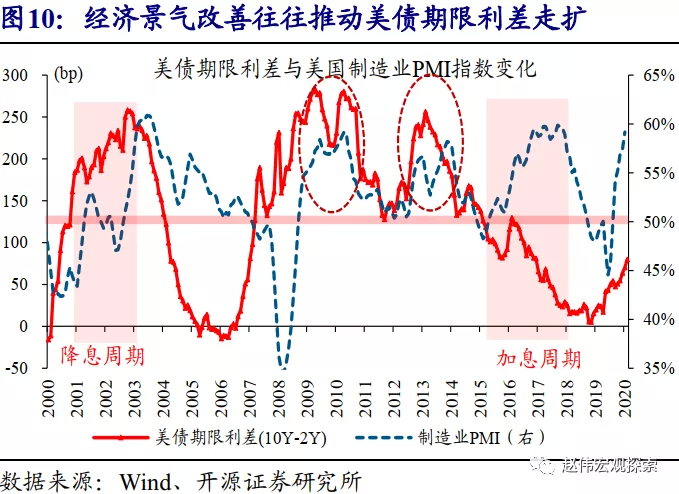

回溯历次美国经济改善、CPI同比超2%阶段,美债期限利差一般都走扩至200bp以上,并带动10Y美债利率升破2%。10Y美债收益率可拆分为2Y美债收益率和美债期限利差(10Y-2Y)。

其中,2Y美债收益率与美国联邦基金目标利率走势基本一致,主要受美国货币环境影响;同时,美债期限利差(10Y-2Y)与美国宏观经济形势密切相关。历史经验显示,美国经济改善、CPI同比超2%阶段(非美联储加息周期中),美债期限利差一般都走扩至200bp以上,并带动10Y美债利率升破2%。

除基本面因素外,美联储的货币政策立场,还会影响10Y美债的走势节奏。最为典型的是2013年5月,时任美联储主席伯南克在参加国会质询会时,主动提及“美联储可能将缩减资产购买规模”。由于美联储当时还在实施QE3、并且之前也一直在承诺宽松政策取向不变,伯南克的缩减QE言论大大超出市场预期。受此影响,随后的3个月内,10Y美债利率由1.7%快速上行100bp至2.7%。

1.3、10Y美债利率未来将如何演绎?上行趋势远未结束

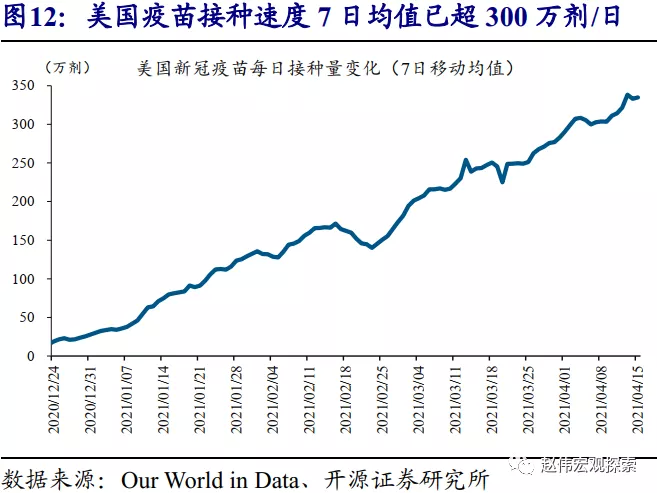

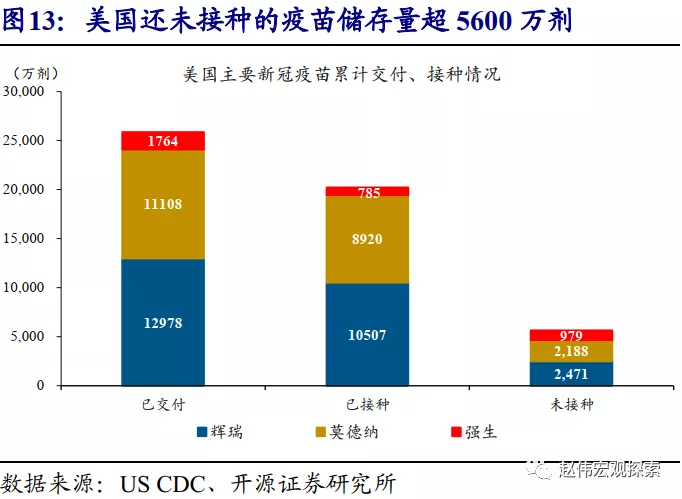

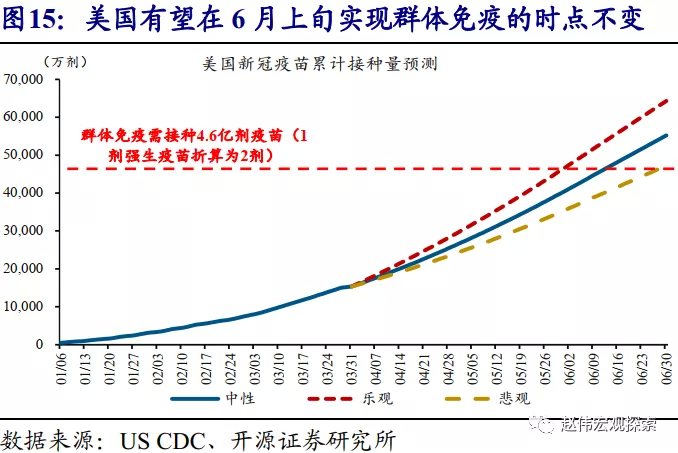

强生(JNJ.US)等疫苗停用对美国影响非常有限,后者在6月10日前后实现群体免疫的进程不变。截至4月15日,美国单日疫苗接种量已升至335万剂,累计接种疫苗超2亿剂。疫苗接种不断提速的背后,是辉瑞(PFE.US)、莫德纳对美国的疫苗供应速度稳步提升,累计交付量已经超过2.5亿剂。

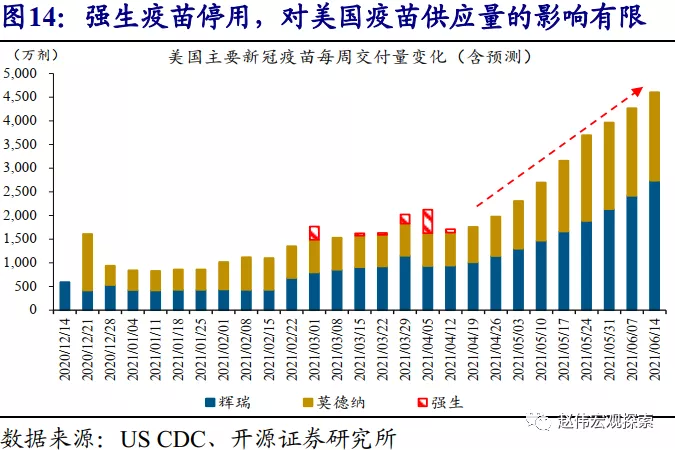

从辉瑞、莫德纳最新公布的供应计划来看,它们将在5月底前向美国累计提供4.2亿剂疫苗①。这意味着,即使一直停用强生疫苗,美国的疫苗供应也十分充足,在6月10日前后实现群体免疫的进程不变②。

①根据最新表态,辉瑞计划在5月底前交付2.2亿剂疫苗,莫德纳也将完成2亿剂疫苗的交付任务。

②关于美国疫苗接种进度的详细分析,请参考我们已发布报告《10Y美债破2%风险四论:美国群体免疫时点,可能大幅提前》。

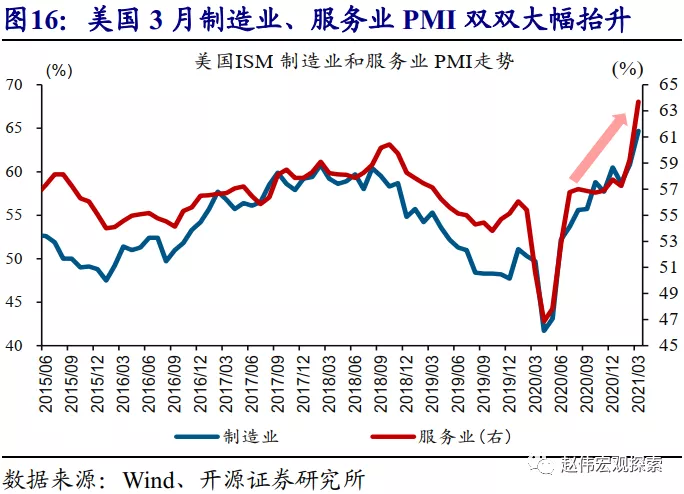

伴随疫苗大规模推广、疫情形势改善,美国工业生产、交通出行、餐饮消费等经济活动均已进入加速修复通道。从最新公布的经济数据来看,美国3月制造业、服务业PMI已分别升至64.7%、63.7%,双双刷新2018年以来新高。

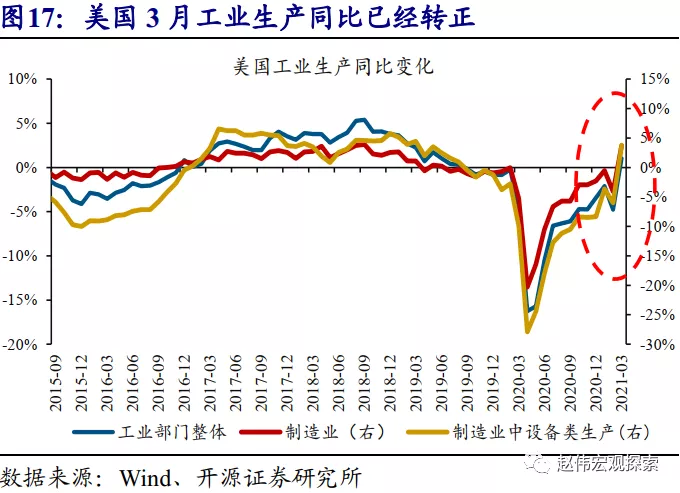

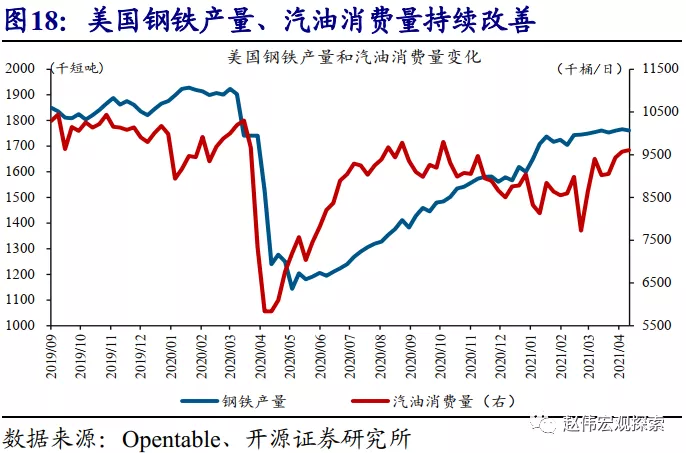

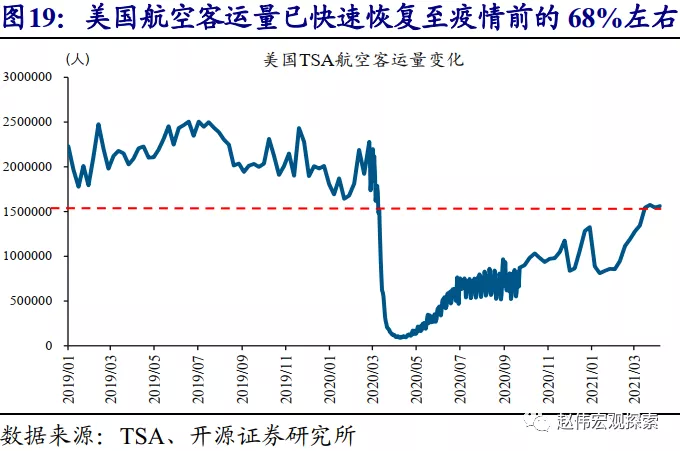

主要经济活动中,美国3月工业生产同比增长1%,为疫情爆发以来首次转正。居民出行方面,美国汽油消费量近期快速攀升,最新已恢复至疫情爆发前水平的93%;航空客运量也连续8周超过100万人次/天,目前已经达到疫情爆发前水平的68%左右。疫苗大规模推广、疫情形势的改善,正在推动美国经济加速回归正常。

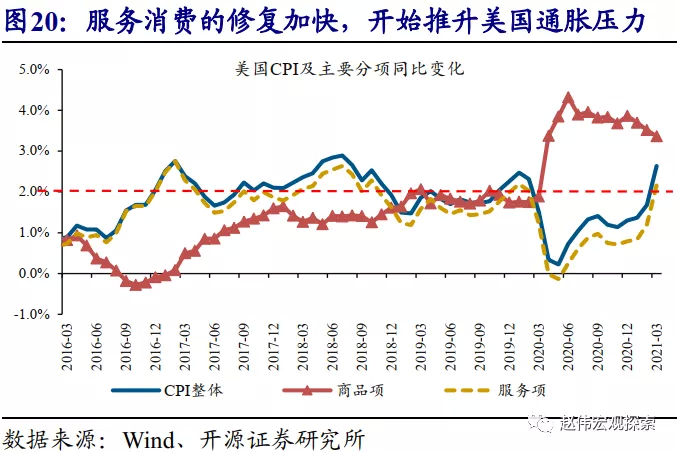

受经济加速回归正常等带动,美国通胀自3月起开始加快上涨,通胀预期更是刷新2013年以来新高。2020年,因为疫情反复、持续压制服务业消费,美国CPI中权重最大的服务项价格反弹力度较弱,持续拖累CPI表现。

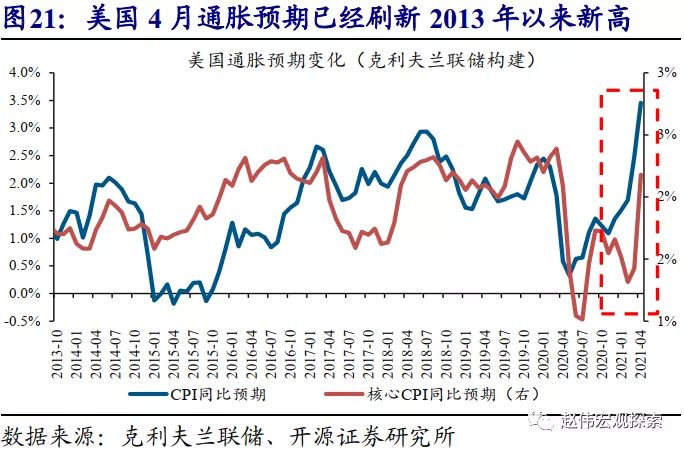

不过,自2021年3月起,在经济、尤其是各类线下服务消费活动加速回归正常的带动下,美国CPI同比已一跃升至2.6%,创2018年9月以来新高。通胀压力的上升,也反映在通胀预期上。克利夫兰联储最新公布的数据显示,美国4月通胀预期(CPI同比)已高达3.5%,刷新该数据公布以来的新高。

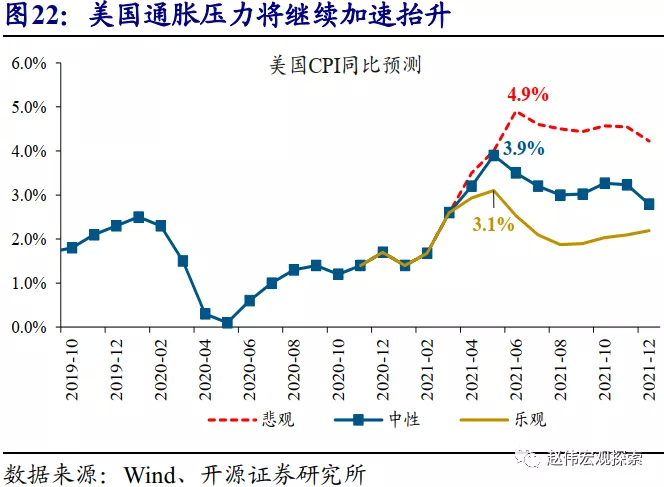

综合美国经济及通胀走势来看,我们再次重申10Y美债破2%风险。经济层面,在工业生产、交通出行、餐饮消费等经济活动修复显著加快的推动下,美国经济预计将进入增长加速通道。通胀层面,服务消费的加速恢复、以及油价的易涨难跌,将持续推升美国通胀压力。我们的预测结果显示,美国CPI同比在6月前后可能升至3%、悲观情景下甚至4%以上。

结合美国经济及通胀未来的演绎路径,以及历史经验来看,我们再次重申10Y美债利率破2%风险③。

③关于10Y美债破2%风险的更详细讨论,可参考我们已发布报告《10Y美债利率会否破2%?》、《10Y美债破2%风险之再论》、《10Y美债破2%风险三论:不要过度“依恋”美联储》等。

短期来看,财政刺激法案提前落地、经济加速回归常态等,可能导致美联储更快调整政策立场,成为美债利率超预期上行的潜在风险点。美联储的政策立场,能影响10Y美债利率的走势节奏。同时,美联储的政策周期从宽松转向紧缩,与美国就业状况关联密切。从最新数据来看,在疫情改善、各类服务业活动加速回归常态的带动下,美国就业的修复已经开始加快。

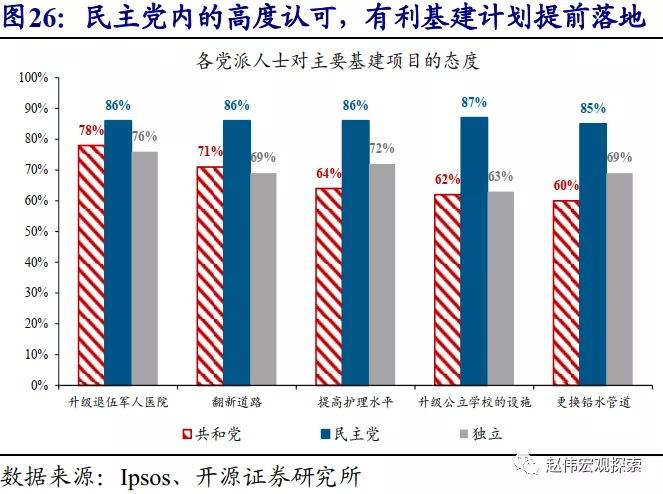

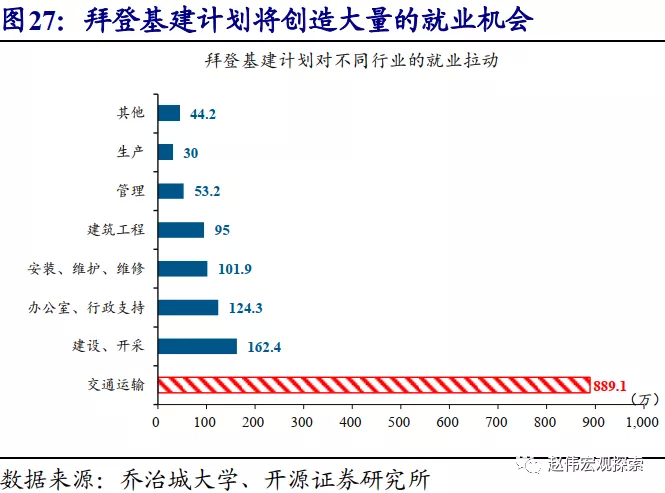

不仅如此,若拜登基建法案提前落地(借助BR程序、概率较高),美国就业的修复进程有望进一步加速。对于10Y美债而言,需警惕美联储因就业改善、调整政策立场,进而导致利率水平出现超预期上行。

经过研究,我们发现:

(1)10Y美债利率的回落,可能与来自日、欧等的资金大幅增加美债配置相关。年初以来,伴随美债利率上行,10Y美德、美日利差分别从150、89.5bp大幅走扩至200、160bp以上。丰厚的利差,吸引着日、欧的资金开始增加美债配置。以日本为例,4月第1周,日本购买的外债(以美债为主)规模创下2020年11月来新高。

(2)10Y美债利率的回落,还与部分疫苗停用拖累经济预期、地缘政治影响风险偏好等有关。3月底开始,因为被质疑会导致接种人出现血栓,阿斯利康、强生疫苗先后被欧洲、美国等暂停使用,持续拖累经济预期。美国在4月15日宣布制裁俄罗斯,也快速抬升避险情绪,带动10Y美债利率盘中快速下行6bp至1.56%。

(3)海外资金配置逻辑、地缘政治事件等,无法主导10Y美债的趋势方向,它们与10Y美债在历史上从来没有稳定的相关关系。从历史经验来看,主导10Y美债趋势方向的,一直是美国经济及通胀形势。以美债熊市为例,10Y美债每次趋势上行,都是因为美国经济改善及通胀水平大幅抬升。

(4)回溯历史,历次美国CPI同比升至2%以上阶段,美债期限利差一般都逐步走扩至200bp以上,并带动10Y美债利率升破2%。同时,美联储的货币政策立场,会影响10Y美债的走势节奏。以往熊市中,美联储的立场从宽松转向紧缩地越快,10Y美债上行速度往往越快。

(5)受辉瑞等大幅增加疫苗供应支持,强生等疫苗停用对美国影响非常有限,后者在6月上旬实现群体免疫的进程不变。最新经济数据来看,伴随疫苗大规模推广、疫情改善,美国工业生产、交通出行、餐饮消费等均已进入加速修复通道。受此带动,美国CPI同比已在3月升至2.6%,并将进一步走高、高点甚至可能超4%。

(6)短期来看,基建法案提前落地、经济加速回归常态等,可能影响美联储政策立场,成为10Y美债超预期上行的潜在风险点。其中,美联储的政策立场,与美国就业市场状况关联密切。3月以来,经济加速回归正常的推动下,美国的就业修复已经开始加快。不仅如此,若拜登借助BR程序、让基建法案提前落地,美国就业的修复有望进一步提速。一旦美联储因就业改善、调整立场,美债存超预期上行可能。

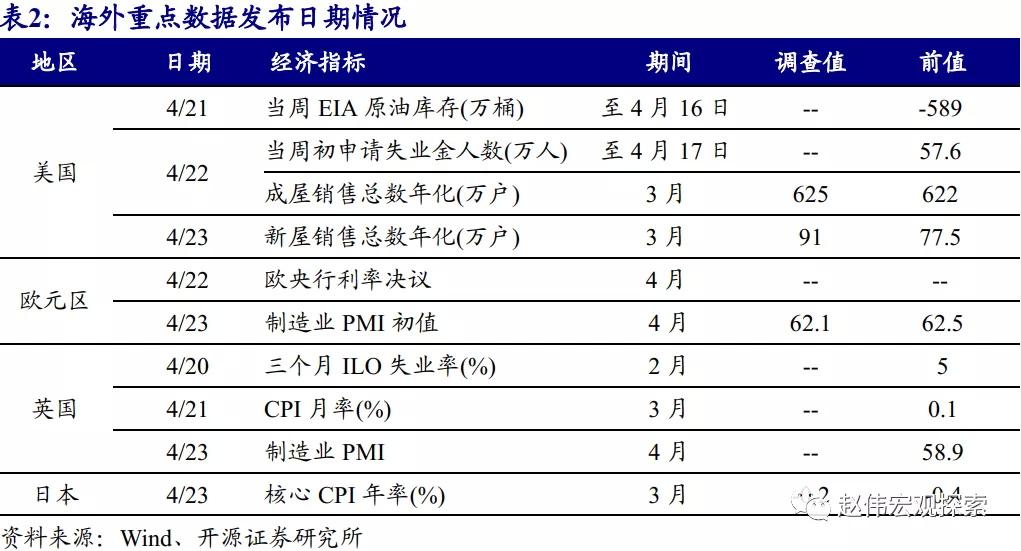

2、重点关注:欧央行4月利率决议

3、风险提示

病毒变异导致疫苗失效等。

(智通财经编辑:李均柃)