本文转自微信公众号“新锐视角看金融”。

摘要

中金公司(03908)业绩符合预期。公司2020年实现营收237亿元,同比+50.2%;归母净利润72.1亿元(预测值为72.1亿元),同比+70%。基本每股收益1.60元,期末归属于母公司股东权益716亿元,较19年底+48.3%,BPS为13.80元。4Q20的净利润为23亿元,环比+26%。

投行+股票业务+财富管理高增长,引领公司业绩增长。

2020年,公司投资银行收入56.3亿元,YOY+56%;股票业务收入55.3亿元,YOY+71%;财富管理业务收入56.2亿元,YOY+71%;固定收益业务收入31.2亿元,YOY+24.4%;私募股权业务收入19.0亿元,YOY+37.2%;资产管理业务收入11.8亿元,YOY+106%。

财务杠杠提升股东回报。2020年中金公司加权平均净资产收益率13.5%,较19年+3.88pct,领跑头部券商。期末,公司经营杠杆率为6.30倍,较2019年12月31日的6.05倍增长4.06%。2020年公司A股IPO后,预计将进入新一轮资产扩张周期,预计ROE水平仍将领跑同业。

投行业务:股权融资承销业务手续费及佣金收入显著增加。中金全年A股、港股、中资企业美股IPO主承销规模分别为624亿元、40.1亿美元和13.0亿美元,YOY+55%、-5%、+209%。公司完成固定收益项目821个,YOY+52%,境内承销规模6541亿元,境内外承销规模70亿美元。公司在中国并购市场总排名第一,市场份额30.8%。

股票业务:场外衍生品业务规模随客户交易需求上升而增加。期末,公司交易性金融资产规模2476亿元,较上年末增加47.2%,其中, 股票/股权规模增长较为显著,由697亿元增加至1109亿元。2020年公司投资收益190亿元,YOY+95%,是业绩增长的核心驱动力。

财富管理业务:A+H股的市场成交量显著上涨,带动手续费及佣金收入增加。客户分层管理方面,中金财富管理369万户,可比口径较19年末增加13%。客户资产2.58万亿元,可比口径较19年增长40.2%,客户资产规模增速高于客户数量增速意味着客均资产在提升。而公司高净值客户数量以及高净值客户资产增速均高于整体的数据。产品配置业务方面,产品保有量大幅提升74%。

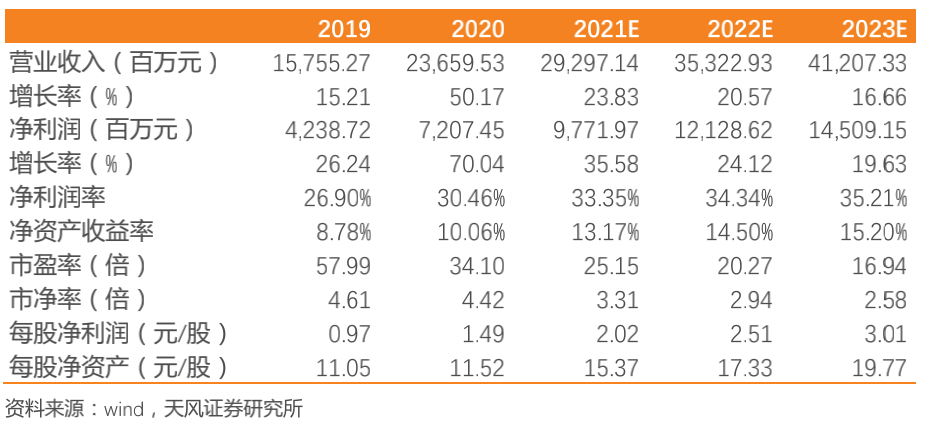

观点:证监会未来仍将围绕完善市场制度建设的主线开展资本市场改革,中金是主要受益对象之一。我们预计中金将进入新一轮资产扩张周期,盈利增速和经营效率均有望领跑同业。基于2020年四季度至今市场交投活跃度明显提升, 我们将公司2021至2022年的盈利预测由91/109亿元上调至98/121亿元,YOY+36%/24%,维持中金公司A股“买入”评级,建议关注中金公司H。

风险提示:市场波动风险、A股成交额大幅下降、资本市场改革进度不及预期、行业竞争加剧风险

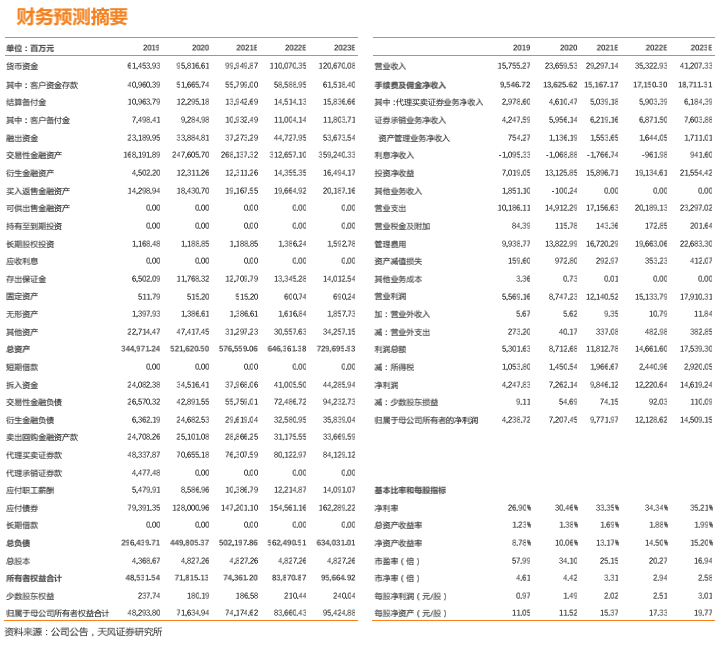

财务预测摘要

(智通财经编辑:李均柃)