本文选自“华尔街见闻”

美银美林更看好实物资产和大宗商品,对债券和美元的前景缺乏信心。

当高盛猜测,考虑到目前的债务水平,“不排除各国政府为削减债务而人为推高通胀”之际,如果我们将目光聚焦向历史中的几个超额债务时期,会发现它们和货币贬值期高度重合,现在,无疑又进入了这个局面。

美银美林对当前的局面进行了更深入的研究,进一步分析了技术、人口等推动通胀的因素,他们确认:高通胀的到来已经板上钉钉。

问题来了:该如何应对高通胀?如果货币贬值真的来了,投资者该怎么办?

对此,美银美林也给出了一些投资建议,最值得关注的一条是:增持实物资产。

投资实物资产的必要性:通货膨胀的压力愈行愈近

自1985年以来,通货膨胀率长期处于下降趋势,已从15%降到了约2%,通胀风险似乎离我们还很远。

但基于当前的全球局势,美银美林确信,通胀率重新上升的转折点已经到来。

据其分析,2021年发生了一系列会造成长期通胀与周期性通胀的事件,通缩趋势因此减缓,货币贬值的前奏确已开始。

为了应对风险,美银美林对长期资产配置的建议是更为看好实物资产和大宗商品,对债券和美元的前景缺乏信心。

到底什么是实物资产?怎么投资实物资产?

实物资产的通常定义是“具有内在价值的有形资产”,是能真正创造财富的土地、建筑、产品甚至工人等实物。

更进一步来说,它的指标主要追踪三类行业:房地产(住宅、农田);大宗商品(贵金属、农产品、石油);收藏品(葡萄酒、钻石、艺术品、汽车)。

想要投资实物资产,最方便的当然是直接购买房地产、金银、艺术品等值钱的实物,但是这对小投资者并不现实。

门槛更低一些的持有方式是购买投资于实物资产的金融产品,如REITs、ETF和其他投资于基础设施、住宅农田、贵金属等产业的基金。

为什么现在持有实物资产更好?

美银美林给出了5个理由:

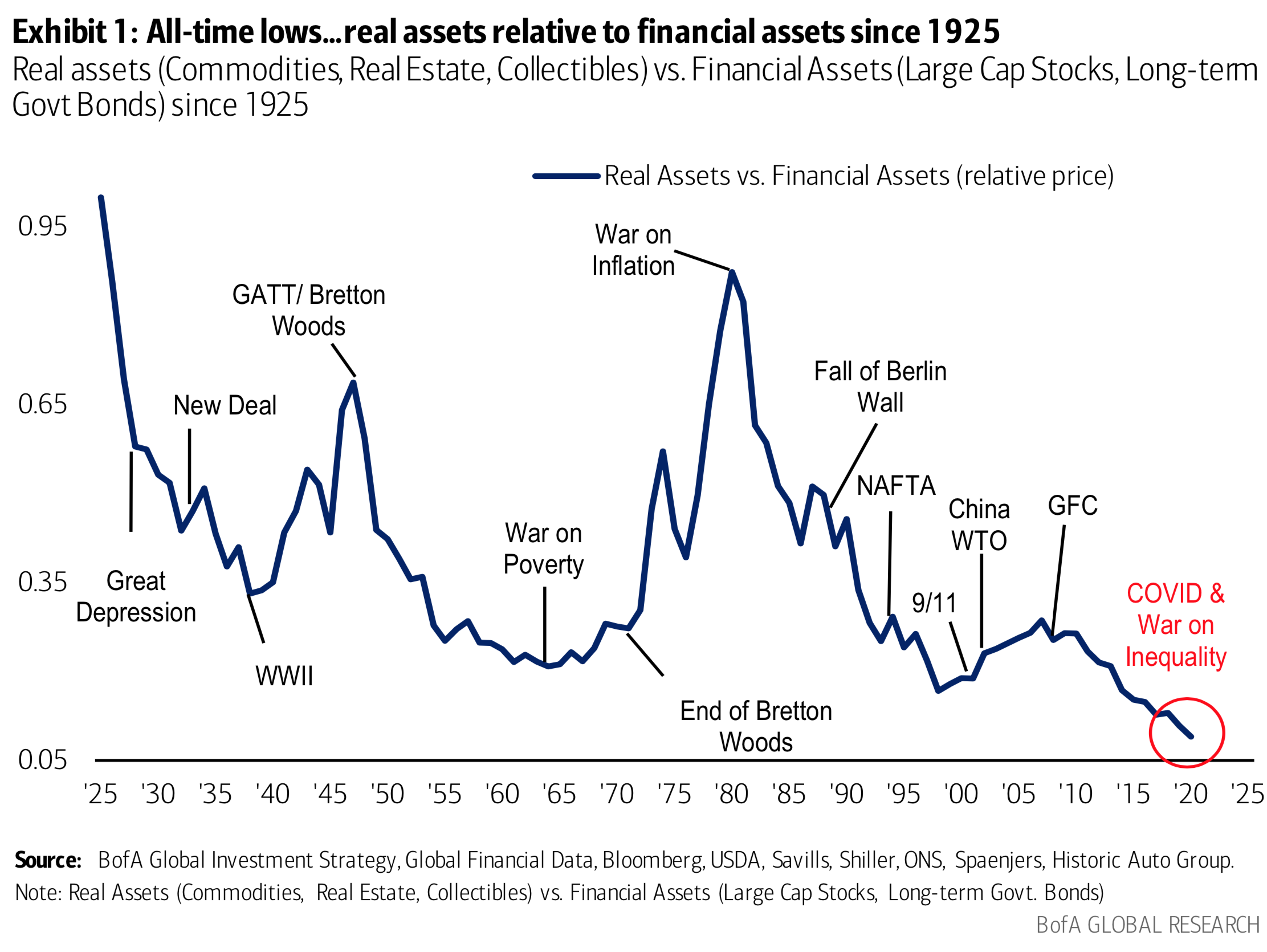

一、价格低廉,实物资产比金融资产的相对价格正处于自1925年来的最低水平。

近期,美国股市价格再创新高,住房、债券价格却处于历史最低水平,钻石、大宗商品的回报率是最近数十年的最低。

下图为美银美林发布的历史价格走向图,它描述了一个实物资产组合在过去100年里的价格走势,可以看出现在的价格是有史最低,正是买入的好时机。

二、实物资产能良好对冲不平等、通货膨胀等风险

实物资产的相对业绩与通货膨胀率的正相关度高达73%;大宗商品、房地产、基础设施等行业还会直间接地受益于财政过剩、保护主义和高度全球化。

也因此,实物资产的牛市时期通常都与超额债务时期、货币贬值时期相吻合。

未来通胀预期提高,现在增加实物资产的持有可以有效防范风险。

三、让你的投资组合更多样化

据华尔街熊市时期的数据统计,包含实物资产的投资组合大都具有更好的风险调整后收益。

四、实物资产的总持有量并不高

所有ETF的总市值构成中,实物资产仅占5.5%。

然而,在全世界谋求结构转变的今天,实物资产可以引导重建方向,例如基础设施、电子商务、物流和可再生能源等产业,都展现出了优秀前景。

五、数字货币时代即将到来,实物资产必将更加稀缺、更具价值

数字货币会增加货币量和财富,相应的,大宗商品、收藏品等实物资产的稀缺性决定了它们的价值必然会提升。

预测根据从何而来?

面对新冠疫情下动荡的全球局势,美银美林主要通过美国国内事件进行分析预测,将可能引发的美元通胀分为长期性与周期性,分别寻找原因。

基于美元的强势影响力和经济高度全球化,该分析对各国货币都具有参考意义。

一、长期性通货膨胀的预测根据

1.美联储的推动:

各国央行的货币政策一向都倾向于推高通胀率,美联储推出的最新框架则更为“刺激”,它“很有可能在一段时间内实现通胀率适度高于2%”。

2.“大”政府:

疫情催生了美国选举的民粹主义化,与之相应,政府干预也更加强势。

美国政府正试图通过大规模的公共部门干预(2021年的政府支出为8.79亿美元/小时)、再分配调节和政府监管有意制造通货膨胀。

3.“小”世界:

新冠疫情叠加民粹主义,共同扭曲了世界贸易,使最终进口商品和服务的价格提高,人口、商品、资本的全球化程度不可避免地降低。

全球80%的部门在疫情期间经历了供应链中断,四分之三的部门因此计划重建。

“美银美林全球基金经理调研”的参与者中有67%认为,重建供应链将是后疫情时代最重要的结构性转变。

4.技术受挫:

技术投入对劳动力的挤出仍是推动通货紧缩的强大力量,但税收和工会同时也在抗衡技术。

譬如亚马逊(AMZN.US)在亚拉巴马州投票建立工会、G7峰会讨论的数字税、澳大利亚、欧盟加强对脸书(FB.US)和谷歌(GOOG.US)的监管等事件,都起到了减弱通缩的作用。

5.人口:

随着人口老龄化和工人退休,劳动力供给的增长将减弱,工人的争取工资的能力会相应上升,必然加速通胀进程。

6.债务由家庭、金融部门转移至政府部门:

通胀可以降低债务的实际价值,政客们必然会竞相追逐该利益。

美联储为此利用收益率曲线控制政策(YCC)调整国债收益率,促使货币相对实物资产贬值。

除以上原因外,进口价格和大宗商品价格的上涨、后疫情时期的货币流通速度的增加,同样会加速美元贬值。

二、周期性通货膨胀的预测根据

1.供需的共同作用

通胀可能是成本推动型,也可能是需求拉动型。2021年,总计280亿美元的经济刺激计划和疫苗一起冲击世界经济,使这两种通胀可能同时发生,双向催生大规模的货币贬值。

2.“V”型复苏频现

过去一年,受益于政府措施和疫情缓解,各行各业的价格走势都出现了“V”字回升,如股市(回升50万亿美元以上)、大宗商品(从最低点回升超过80%)、石油(翻一番)、房价(年环比增长16%)、每股收益(第二季度年环比增长约30%)、GDP(超过6%)等。

接下来,美银美林预测服务业、商品和劳动力市场也可能出现通货膨胀,造就最后几个“V”。

3.美银美林的通货膨胀调查

美银美林的全球通胀研究报告共调查了151名自家股票分析师。

结果显示,全世界61%的公司在近几个月内提高了价格,主要理由是需求增强和成本上升,揭示了不可逆转的通胀进程。

(智通财经编辑:秦志洲)