本文来自微信公众号“中信建投证券研究”,作者:韩军 。

要点

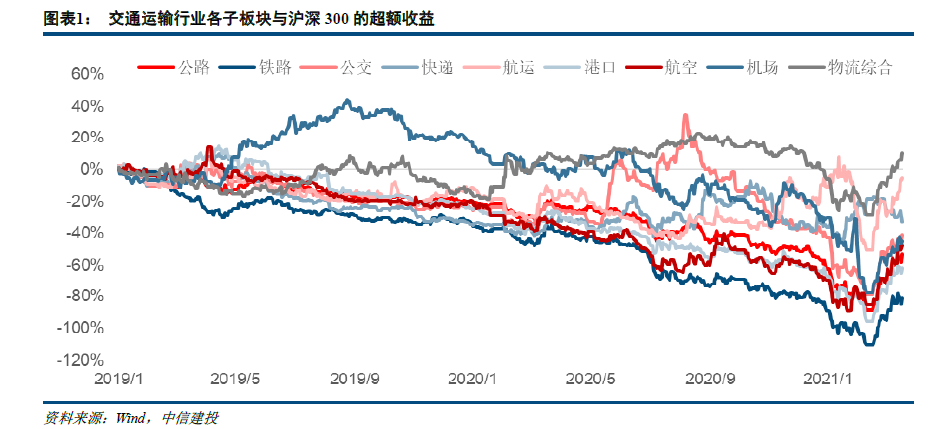

从交运各子板块相对沪深300的表现来看,本周航运板块、航空板块、物流综合大幅上涨,物流综合跑赢大盘后继续快速回升,航运板块也直追大盘。

航运:苏伊士运河临时关闭,或将造成航运运费市场巨大波动。集运板块中欧线运价或将推升。假设每周亚欧航线配置11条船,由于绕航非洲,以17节航速(行业平均航速为13节),单向需要多花费1周左右时间,如果持续拥堵那么双向将增加2周航行时间。目前欧线每周约有27个航次,需要大约297艘船舶,持续拥堵需要13艘船舶维持周班,那297艘船舶每周只能运作约23个航次,周度运力将减少约15%。

即使苏伊士运河拥堵解决,由于拥堵造成的后遗症也会显现。由于拥堵船舶造成船期混乱,欧线或出现大量空白航班。同时大量的船舶排队过河,持续的影响也将拉长,欧洲港口由于大量船舶集中到港也将导致港口新的拥堵。周转变慢也会导致缺箱的情况再次发生。叠加近期欧线装载率明显回升,甚至出现爆仓现象,欧线价格止跌回升将是大概率事件。欧线价格回升将会产生类似美线的虹吸效应,带动其他航线运价上涨。

美线方面,零售商开始提前运输返校季商品和假期商品。大型零售商在美西2500美元/FEU、美东3500美元/FEU的水平长约。CMA -CGM向亚马逊提供3年的长期销售合同,总标箱200,000 TEU价格低于一年期长约价。预计整个4月份美线都将保持满舱。

为了保持供应链稳定性,大型零售商开始转变一年期长约合同至更长期,这也逐步验证了我们之前行业从周期走向价值的判断,行业价格中枢上移是确定性事件。我们继续维持中远海控(01919)、海丰国际(01308)“买入”评级。

航空:北京放宽进京标准以及清明五一小长假带动航空远期客运量修复,航空如预期进入边际改善通道。重点关注中国国航(00753)。

高铁:铁路客运量已经同比2019年显著修复,客流量恢复有助于京沪高铁业绩迅速修复,叠加票价政策调整,京沪高铁迎来量价齐升局面。

投资建议

航运:继续配置全球班轮巨头中远海控与亚洲区域龙头海丰国际

(1)继续配置全球班轮巨头中远海控

短期来看,十二月后主要集运航线再迎来涨价潮,高运价维持到春节前后是大概率事件,此奠定四季度单季度盈利大幅超预期的基础,奠定明年美线长协价谈判基础,奠定明年全年盈利的基础。

中期来看:美国零售业批发业补库存尚未结束,库存周期至少持续大半年以上时间,奠定需求持续改善基础。疫苗有效推出叠加各国政府刺激政策有效推动全球经济共振增长。供给端手持订单比例历史最低,至2022年供给近乎停滞。即使考虑新造船影响,交付期限也已经在2023年下半年以后。

长期来看:端到端与数字化成为重塑行业服务的两大利器。行业周期性的衰减与价值性的提高,行业格局的净化将进一步驱动行业估值从周期向价值演进。

我们认为2021年将是集运盈利最为辉煌的一年。3月份长协价谈判也将是全行业决胜的关键月。预测2020/2021/2022 营业收入分别为1643亿元、1994亿元、1872亿元,增速分别为8.8%、21.3%、-6.1%,预测净利润分别为 92.5亿元、229亿元、151亿元,对应2020/2021/2022年PE17.8/7.2/10.9倍,继续维持公司“买入”评级。

(2)继续配置亚洲区域龙头海丰国际

把握低价造船时机,运力规模持续扩张,奠定长期成本优势。公司历史造船时机来看,造船价格要低于行业平均造船价。

自有运力比重逐年提升,船舶资产质量持续优化。公司自有运力比例提升至70%,节能环保型船比例大幅提升,船舶资产质量持续优化。服务网络密度高,单船挂靠港处于行业前列。公司的运营模式采用小型船、高频率、高密度、海陆一体化方式。服务密度高,整体运价平均水平比市场竞争对手要高5%左右。

深耕中日航线,奠定盈利底盘,积极开拓东南亚市场,季度约年约比例约50%,进一步夯实盈利底盘。中日运力份额约20%,运量市场份额超25%,盈利占比超三成。我们估算中日航线为公司贡献盈利为0.875 -1.225亿美元,占公司整体盈利比重为33%-56%。

RCEP为公司中长期发展提供巨大空间。

精细化成本管控,燃油消耗成本保持稳定。2016-2018年公司总体燃油消耗量在44-46万吨左右,单位运量的燃油消耗量在0.188吨,变化较小,凸显公司精细化成本管控能力。继续建议配置亚洲区域龙头海丰国际。

港口:估值已经降至历史底部,优质港口具备配置价值

受制于港口费率下调,2017年后港口行业整体估值水平持续下移,港口行业PB水平已经降至历史底部。随着全球经济的逐步回暖,中国港口行业的吞吐量增速有望迎来修复空间,叠加港口资源整合的效果逐步显现,港口在价格领域的竞争缓解,港口行业有望迎来量和价的共振,优质港口如上港集团、宁波港、青岛港(06198)、中远海运港口(01199)、招商局港口(00144)等具备极好的配置价值。由于港口受政策主题驱动,后续自贸区的升级、中美贸易缓和、RCEP、中日韩自贸区、中欧投资协定等多项贸易协议都将成为港口行业的股价驱动力。

快递:囚徒困境下的纳什均衡

进入2020年后,快递行业价格战愈发激烈,极兔的异军突起打破了原来快递行业的脆弱平衡,快递行业的同质化以及客户对通达系本身的品牌认知度并未出现明显分化,客户支付溢价的意愿不强。快递行业陷入囚徒困境。在囚徒困境下快递企业纷纷采取成本领先战略,利用规模经济优化现有运输、中转、派送成本,从各快递企业的成本曲线来看,现有主要成本下降速率减慢,更多的是派费端调节,反映出现有产能提升带来的规模经济效应较小,必须通过投放新产能才能继续实现正向循环。中长期视角仍然优选中通(02057)、韵达。

任何一个行业都存在周期属性,无非是周期长短、周期阶段的不同,在行业经历过一个完整的生命周期后,行业的价值究竟在哪里?我们比较了不同交运细分行业的竞争格局演绎。行业都经历了不同程度的价格战,持续的时间有长有短,取决于市场出清的速度与质量。行业出清至均衡需要满足诸多条件。

我们发现一切行业的终极盈利来源都是格局。而格局是市场份额与定价权的有机组合。中国的经济在步入新常态后,对于交运行业来讲我们的成长属性在逐步下降,而价值属性在逐步凸显。头部公司在中长期内将持续享受市场份额与定价权的双重红利。在各细分赛道里我们仍然优选头部公司以及具备成长为巨头的种子选手。后疫情时代交运物流发生结构突变。客户在疫情后迎来分层,供应链可靠性与稳定性成为客户选择物流供应商的核心标准,成本让位于服务。服务的差异化在客户端出现溢价。

交运物流行业从成本导向将逐步向服务导向转变,以往物流的估值受制于成本端优化带来盈利的改善以及销售端价格体系的天花板,在新常态、新结构、新业态背景下,交运物流的估值将会重构。

物流:继续布局即时配送领域龙头——达达集团(DADA.US)

从结果来看,围绕京东到家和达达配送的持续投入已经显示出效果,Q3财报各项业务高增长,以及收窄的亏损已经显示,达达集团的网络效应在持续放大。

整体来看,长期耕耘赛道的达达集团已经建立了自身壁垒;而踩中风口后,借势加速布局将进一步促进其自身的未来发展。内外因共同作用下,达达集团的未来发展还有很大想象空间。

我们预计公司2020-2023收入分别为59.26 亿元、93.65亿元、146.43亿元、221.63亿元,收入增速分别为91.2%、58.0% 、56.4%、51.4%。经调整的利润分别为-12.59亿元、-8.50亿元、4.38亿元、26.54亿元。

我们给予2023年45倍PE,对应2023年合理估值181.87亿美元。按照10%的折现率,我们给予达达2021年估值为150.31亿美元,对应每股目标价为67.6美元,维持“买入”评级。

航空机场:行业估值处于历史偏底部位置

目前三大航客座率已经恢复至75%,随着疫苗的逐步投放航空机场的修复将加速。

人民币兑美元持续处于升势,在汇兑损益端利于航空。而油价近期虽有反弹,但仍处底部区域。油价与汇率因子同步处于航空最“美好”时刻。

从过往历史来看,航空业PB估值处于历史20分位。随着疫苗逐步推进以及经济活动的逐步恢复,航空业将迎来一波修复行情。建议重点关注中国国航(00753)。

高铁:价格浮动机制打开京沪高铁天花板

(1)京福安徽全线贯通后,不仅可增加京沪高铁本线列车开行对数,同时也可承接京沪高铁分离的跨线列车,也可以融入高铁其它网络。2020年6月28日商合杭高铁全线贯通,京福安徽高铁网络价值进一步完善,商合杭高铁的贯通有助于增加中西部区域进入长三角区域的客流,线路结构得以进一步优化。新冠疫情负面影响逐步缓解,京福安徽的产能爬坡及后续盈利能力或将超预期。

(2)京沪高铁的本线跨线列车比例仍具备提升空间。

(3)在京福安徽逐步运营成熟后,公司分红比例有提升空间。

(4)票价浮动机制。2020年10月底京沪高铁实行浮动票价机制。将北京南站~上海虹桥站全程列车二等座最高执行票价调整为598元,最低执行票价调整为498元。全程列车商务座最高执行票价调整为1,998元,最低执行票价为1,748元。我们估算了京沪高铁的基准价格的变化,若按照最高执行价598元折算后的二等座基价0.497元/人公里,净利润的增厚8.9亿元,如果按照公布价格折算后的二等座基价0.55元/人公里,净利润增厚为21亿元。

大宗商品供应链:大宗商品或将迎来牛市,利好大宗商品贸易商

由于疫情后全球主要经济体或将迎来同步复苏态势,特别是工业产能利用率将大幅回升,大宗商品的需求将得到刺激,大宗商品或将迎来牛市局面。参考历史过往趋势,大宗商品贸易商的股价与大宗商品价格走势趋同。建议关注浙商中拓、物产中大、厦门象屿、建发股份。

风险分析

(1)全球经济复苏不达预期(2)疫情恶化风险(3)快递行业价格战愈演愈烈(4)油价大幅反弹。

(智通财经编辑:吴晓文)