本文来自JT²智管有方。

随着盈亏平衡通胀(Breakeven Inflation)一词在人们视野中“活跃”,纽约联储在其最新研究发现,盈亏平衡通胀近年来展示了有趣的动态,包括整体水平大幅下降,以及曲线的明显平坦化。这些变化对于理解通胀风险溢价与美联储的新平均通胀目标来说非常重要。

盈亏平衡通胀是指同一期限的名义国库券和通货膨胀保值国库券(TIPS)的收益率之差,该指标为市场参与者提供了预期通货膨胀路径的信号,尽管它们也受到风险和流动性溢价的影响。

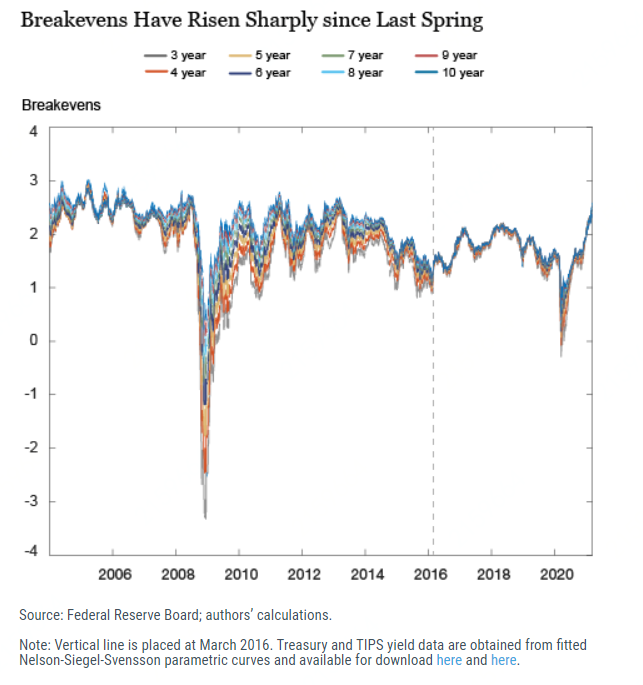

下面图表展示了自2004年以来,3年期至10年期盈亏平衡通胀率的演变。在整个样本中,盈亏平衡通胀率的走势往往是大体一致的,但它们的水平可能会有很大的波动。特别是,从2020年3月底开始,各期限的盈亏平衡通胀率都大幅上升,而且这种上升趋势一直持续到现在。

图表的另一个显著特征是盈亏平衡通胀率的趋同,即各期限的盈亏平衡曲线从2016年3月开始趋于平坦。自那以后,曲线一直处于“压缩状态”,只有少数例外,如2020年3月至5月。期限结构压缩也发生在危机前的2004年至2006年期间,但持续时间较短。

盈亏平衡率的重叠性质——即5年盈亏平衡率和10年盈亏平衡率在前5年是相同的——掩盖了重要的信息。为了理清市场对未来不同点的看法,纽约联储利用了远期盈亏平衡通货膨胀(forward breakeven inflation)的概念,反应特定时期的盈亏平衡通胀率。

假设一个人对市场隐含的五年平均预期通货膨胀的信号感兴趣,但希望从未来五年后开始计算,这被称为5Y5Y远期盈亏平衡利率,是央行监控的常用指标。同样,人们可能会对市场隐含的从4年后开始的一年期平均预期通胀信号感兴趣,这一指标被称为1Y4Y远期盈亏平衡利率。

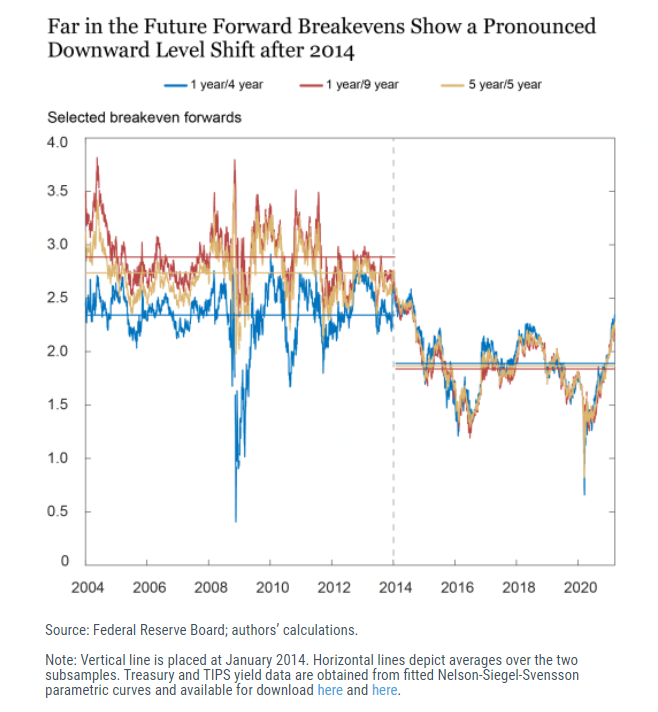

下一个图表中绘制了1Y4Y、5Y5Y和1Y9Y期限的盈亏平衡通胀率。通过关注这些至少开始于未来四年的远期数据,有望避开对短期盈亏平衡通胀的临时影响,如季节性影响或疫情引发的短暂扭曲。

纽约联储观察到了盈亏平衡通胀率的两个有趣特征:

首先,在2013年12月之后,盈亏平衡通胀率水平出现了急剧而持续的下降。第二,各期限盈亏平衡通胀率出现了显著的“压缩”。也就是说,盈亏平衡的远期曲线塌陷了,并且在7年多的时间里基本上维持这一现象。

图表中的水平线代表了从2004年1月2日到2013年12月31日和2014年1月2日到2021年3月12日期间的平均值。对比两个时间段,5年期远期盈亏平衡通胀率平均下降约85个基点,而1年期远期通胀率平均下降逾100个基点。

值得注意的一些历史背景是,关于“长期停滞”假说的讨论在这个时期变得更加突出。与此同时,当短期利率接近有效下限时,央行政策的特点是所谓的“长期低利率”机制。例如,在2013年12月,美联储表示“很可能在失业率下降到6% - 0.5%以下之后,仍将保持联邦基金利率的当前目标区间”。这些前瞻性指导政策还得到了大规模资产购买的补充。这一时期的另一个显著特征是油价与盈亏平衡之间的强烈联动。

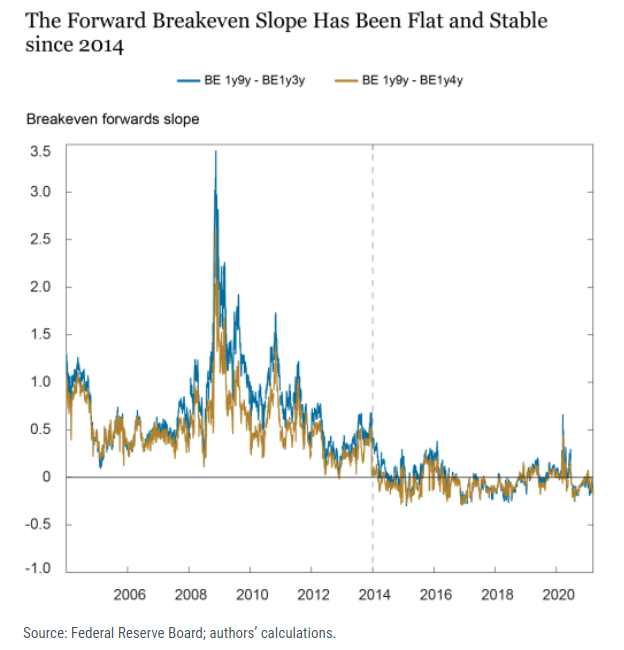

在上图中,2013年12月之后出现的盈亏平衡通胀线说明了各期限盈亏平衡远期率的趋同。这种对远期盈亏平衡期限结构的压缩,比第一张图表中记录时间早了大约两年。此外,盈亏平衡远期曲线的斜率在2013年之后,只在零附近小幅波动,之前则体现出更明显的上升趋势。

这种压缩意味着什么?

经济学家普遍认为盈亏平衡通胀率由以下因素组成:

(a)边际投资者预期通货膨胀率;

(b)投资者因实际通货膨胀可能与预期不同而需要的额外补偿;

(c)其他可能需要的补偿,如流动性溢价,因为TIPS的流动性不如名义国库券,或由未来通胀的不确定性驱动的凸性影响。

纽约联储将(b)和(c)统称为通胀风险溢价。如果通胀风险溢价为零,市场可以直接从盈亏平衡通胀率中读出预期通胀率。也就是说,如果1Y4Y的远期盈亏平衡利率为2.3%,那么这就意味着投资者预计,从2025年3月开始的一年中,CPI平均通胀率将达到2.3%。

然而,由于通货膨胀风险溢价不太可能为零,因此需要一种稳健可靠的方法来分离这些组成部分,从而推断预期的通货膨胀。虽然这通常需要一个资产定价模型,但由于远期盈亏平衡曲线多年来基本持平,可以推断远期预期通胀率曲线和远期通胀风险溢价曲线存在两种情况,即两条曲线(1)都是平坦的;(2)向上或向下倾斜,但每条曲线都是另一条曲线的镜像,所以本质上是相互抵消的。

那么上述两种情况那种更准确?纽约联储认为答案是不确定的。远期盈亏平衡利率水平波动很大,从2014年初的略低于3%,到2020年3月的不到1%。(2)作为对现实的描述变得更加脆弱,因为在短时间内,这种抵消行为可能会发生,但这种情况不太可能持续这么长时间。

但需要强调的是,如果(1)是正确的解释,这并不意味着预期通胀或通胀风险溢价不会随着时间变化。相反,这将意味着,在这段时期内,各期限的盈亏平衡通胀率存在一种主导力量。这反过来又对资产定价模型有影响,体现在国债和TIPS市场的收益率变化。

综上所述,纽约联储记录了过去七年的远期盈亏平衡通胀率曲线的两个显著特征:(1)持续的水平下降和(2)横截面压缩。展望未来,关注市场的这些特征是否会发生变化将是一件有趣的事情,这将展示投资者对联邦公开市场委员会(FOMC)新的灵活平均通胀目标框架的反应。

(智通财经编辑:张金亮)