本文转自华尔街见闻,作者: 许超。

美联储3月货币政策会议虽已正式落幕,但对于美联储是否要干涉债券收益率上涨的讨论依然在继续。

参考日本、澳大利亚经验,收益率曲线控制政策真的是美联储控制债券收益率快速上涨的不二选择?

日、澳YCC成功经验

收益率曲线控制政策(Yield Curve Control,YCC)是央行为某几个期限的国债收益率设定目标,并以此目标进行公开市场操作。

一般情况下,YCC是传统货币政策工具处于零利率失效时的非常规货币工具。在实际应用中,YCC 政策可以“有效率”控制融资成本,缓解央行资产负债表过快扩张的压力,但也有扭曲市场定价、制造套利机会的副作用。

在海外主要央行中,目前只有日本和澳大利亚执行了YCC政策,但两家具体执行方向略有不同。

早在2016年,日本央行便“祭起”YCC措施。日本央行承诺将10年期国债利率保持在0%附近,当10年期国债利率偏离目标区间时,日本央行承诺会无限量买卖国债,直至利率回到目标区间内。国债利率目标区间设定分两个阶段:2016年9月收益率的目标被设定在-0.1%至0.1%之间,2018年7月经济回暖后,日本央行将目标区间扩大到-0.2%至0.2%。

而根据媒体报道,在最新货币政策会议上,日本央行将宣布把10年期国债收益率目标范围扩大至正负0.25%。

日本央行选择10年期国债作为YCC目标也有其特殊的背景:在经历多年超低利率和大规模购债后,日本依然处于通缩状态。鉴于完成通胀目标还有很长的路要走,日本央行需要长期保持刺激措施并减少负面影响。10年期国债成为央行发挥影响力的最好工具。

在实际效果上,10年期日本国债收益率迅速收敛于目标附近,并在接下来的两年保持稳定。央行政策效率也在提升,未达成利率目标的购债规模下行。已远低于美债和德债的收益率波动性进一步下滑,月度变化标准差较QQE期间下降约一半。

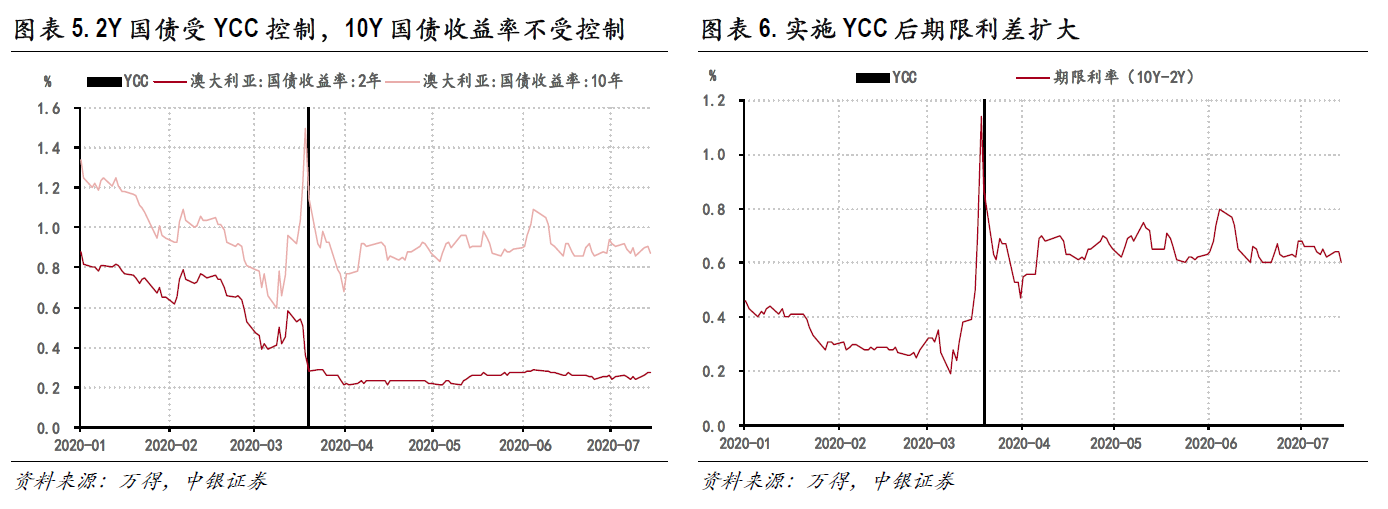

在澳大利亚方面,2020年3月19日,澳央行宣布实施收益率控制,对曲线中段做出利率承诺。在具体措施上,澳大利亚央行承诺通过二级市场购债,将3年期国债收益率控制在0.25%附近。通过YCC来降低中短期国债收益率。

对于为什么选择3年期国债,澳大利亚央行解释称,3年期国债利率是金融市场中的重要基准,对于整个澳大利亚的融资来说有重要的作用。压低3年期国债收益率可以更好地传导到别的融资渠道,从而降低各个部门的融资收益率,减轻偿债成本。

在执行YCC后,澳大利亚央行成功控制了中短期国债收益率,市场波动率降低、10Y-2Y 期限利差维持在60-80bp较高水平,在降低融资成本的同时,也对债券市场的定价产生一定的扭曲作用,抬升了期限利差的中枢。

同时日本央行执行YCC后购债规模下降的效果也在澳大利亚央行处得到显现。购债规模的降低,增强了政策的可持续性。

澳大利亚路线更适合美联储

中银证券分析认为,从日本和澳大利亚的经验来看,央行实施YCC控制的目的主要有:在短期利率达到零后进一步宽松、缓解央行购买资产的压力、减轻各主体的偿债负担、达到央行的货币政策目标。

在具体路线上,中银证券认为澳洲路线或对美国更有借鉴意义:美国目前境遇并非是类似日本的长期内生问题、采取YCC主要是为了应对短期外部冲击,减缓财政付息压力、控制企业融资成本,和澳大利亚的境遇更像。

事实上,在美联储去年6月货币政策会议上,虽然美国二战时期、日本和澳大利亚三次过往YCC经验都被讨论,但与会者普遍认为在这三个案例中,澳大利亚的经验与当前美国的情况最接近。(原文为 “Participants generally saw the Australian experience as most relevant for current circumstances in the United States.”)

为什么美联储按兵不动?

随着美债收益率持续攀升,要求美联储执行YCC的呼声也越来越高。

2021年初以来,美债实际收益率持续攀升,期货市场加息预期提前。实际收益率今年以来上行42BP,带动10年期美债收益率突破1.7%,回升至疫情前水平。

市场对美联储加息的预期由去年底的2023/10提前至2023/2。疫情以来,虽然美国宽松的货币政策成功地刺激了经济,但若长期利率持续上行,可能会导致货币政策的失效。美联储历史上曾采用收益率曲线控制和扭曲操作(Operation Twist),卖出短期国债、买入长期国债,以压低长期利率。

曾有市场分析认为美联储可能会在3月的货币政策会议上透露有关YCC的信息。

但在3月会议上,美联储实际并没有采取任何新的政策行动:虽然上调了今明两年的GDP预期和三年内的核心通胀预期,但根本没有表露近期要开始缩减QE的意愿,并且重申仍要保持当前购债的规模,直到经济有进一步的实质性进展。鲍威尔还明确表示,无需对近期美债收益率上升做任何反应,要看到实际的通胀实质性且持续超过2%的目标,而不是预期将超过2%,然后才会收缩货币。

东吴证券分析认为,美联储按兵不动或许只是因为时机未到。美联储采取行动管控利率的前提条件通常为:存在重大并持续的市场波动,并且广泛影响各类资产,此外上述波动使得市场偏离合理水平,对经济复苏构成重大风险。若实际利率持续加速上行,10年期美债利率大幅回升并引发美股大幅回调,美联储可能会采取扭曲操作来压低长期利率。

(智通财经编辑:曾盈颖)