本文来自微信公众号“海通国际研究部 HAI”,作者:Gary Cheung,Martin Lam。

报告重点

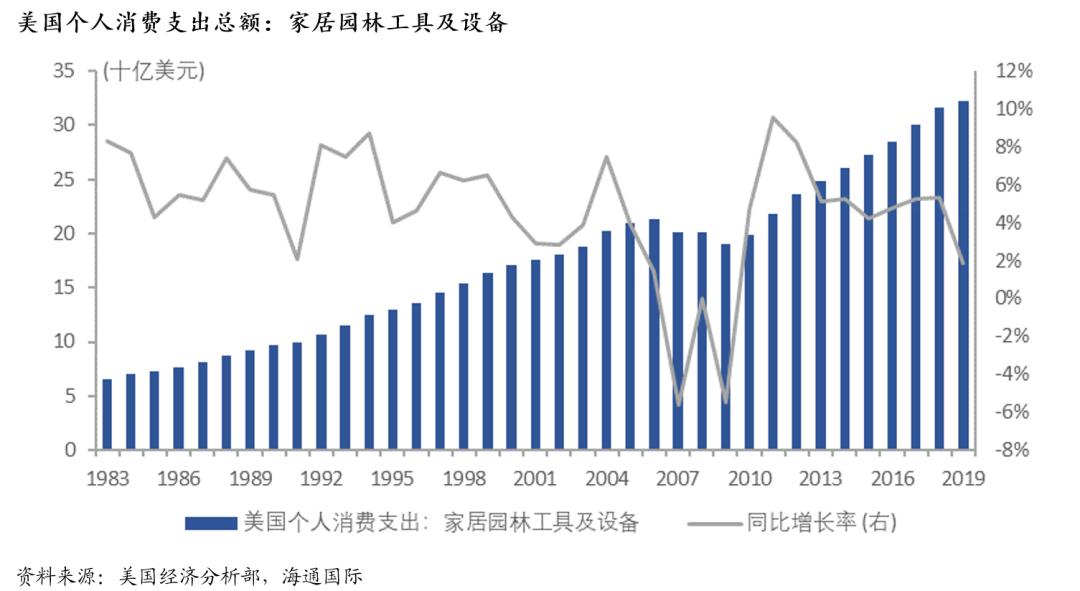

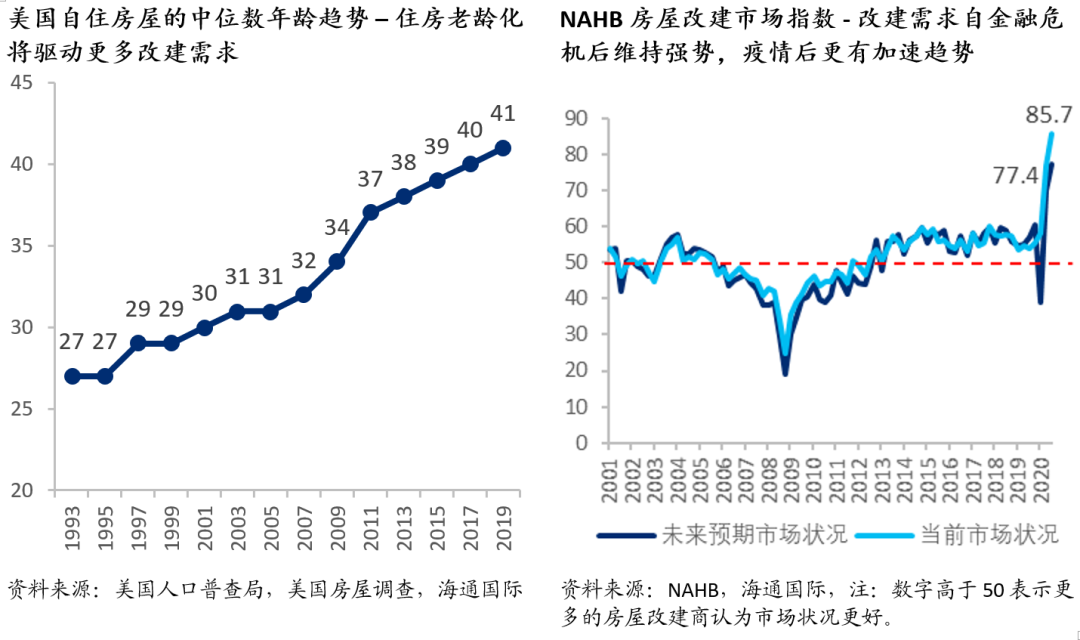

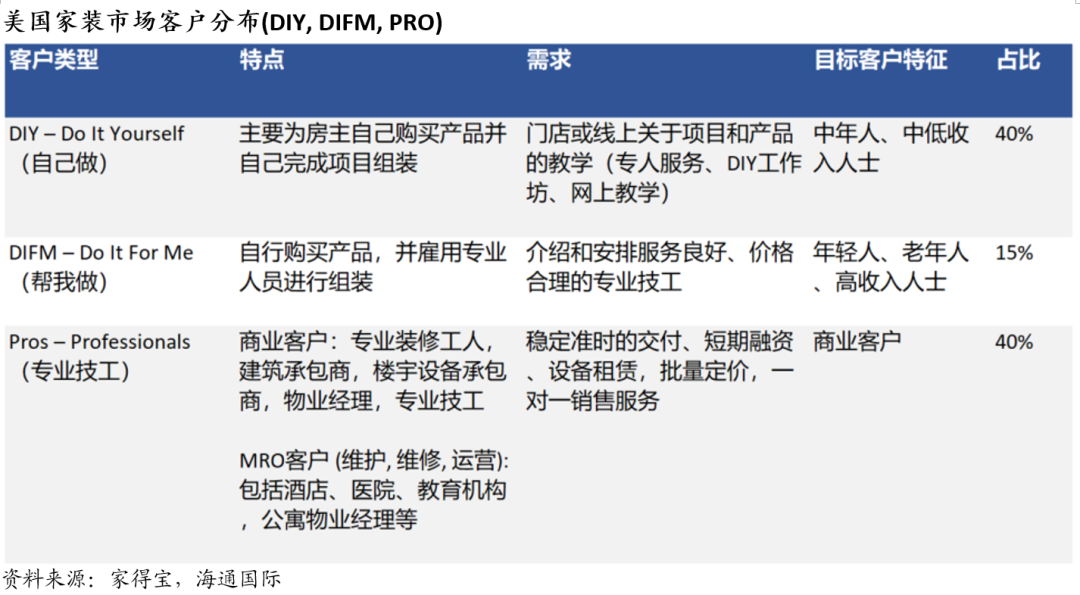

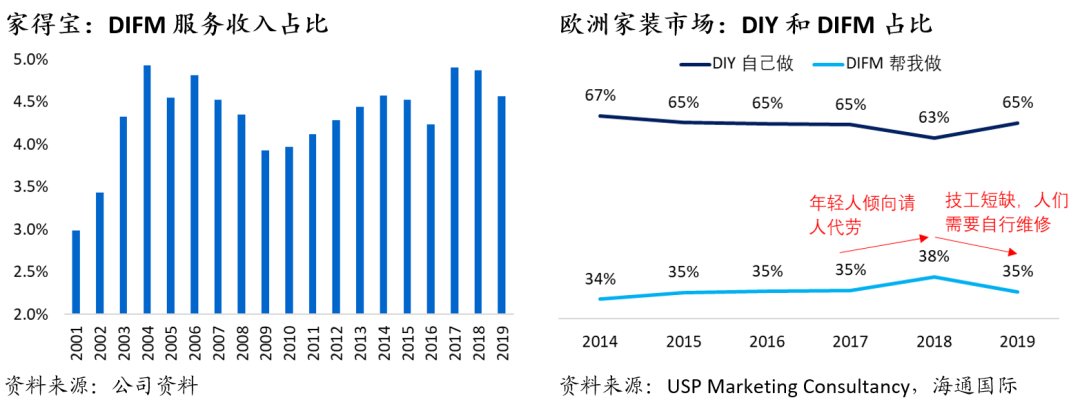

美国家装长期稳定向好,疫情加速DIY渗透率。除了次贷危机之外,其余时间都能保持成长,更在1983-2006年创造了连续超过20年的增长势头,过去十年复合增长率为4-5%,市场萎缩速度最快的2007年也仅仅下降了6%,美国居民生活品质不断提升以及房屋老化日益严重,加上疫情加速了家装DIY的渗透率提升,为未来的增长带来了长期正面的影响。

家装商占据主导地位。按销售渠道分类,专业家装零售商市场份额最大,占据了整体家装市场的三分之二,其一站式商店、专业性强和服务密集的商业模式为其他渠道包括电商无法相比的。

电动工具为核心家装产品,即将进入全电动化大时代。电动工具是家装常用工具,大部分人家里都会至少有一个以上的电动工具。我们认为家装工具的电动化时代已经来临,比汽车电动化还要早,以往工具大多为有绳或汽油动力,但随着锂电池和无刷电机技术越趋成熟,无绳化的高效率价值逐渐显现,未来电动化空间巨大。

美国家居装饰:长期稳定向好,疫情加速结构性升级

美国家居装饰(家装)行业是相对稳定成长的市场,除了次贷危机之外,其余时间都能保持成长,更在1983-2006年创造了连续超过20年的增长势头,过去十年复合增长率为4-5%,市场萎缩速度最快的2007年也仅仅下降了6%,呈现稳中向好、长期向好的发展大趋势,我们预计未来3-5年的复合年增长率将维持在4-5%的水平。

家装=卖什么产品+服务?

家居装饰的产品种类繁多,一个大卖场就能展示3-4万款产品,线上更高达两百万款,大致可以分为3大种类:(1)家具家装(33%占比)–房屋装修、保养和维修所需的物料和工具;(2)园艺(9%占比)–保养护理草坪和花园所需的物料和工具,(3)家居用品、家具和家电(57%占比)– 装修前后客户都会有买室内与户外家具的需求,以便搭配整体设计风格,装修完毕后就会购买家居用品和家电。

竞争格局:家装商一枝独秀,切入电商加速提升份额

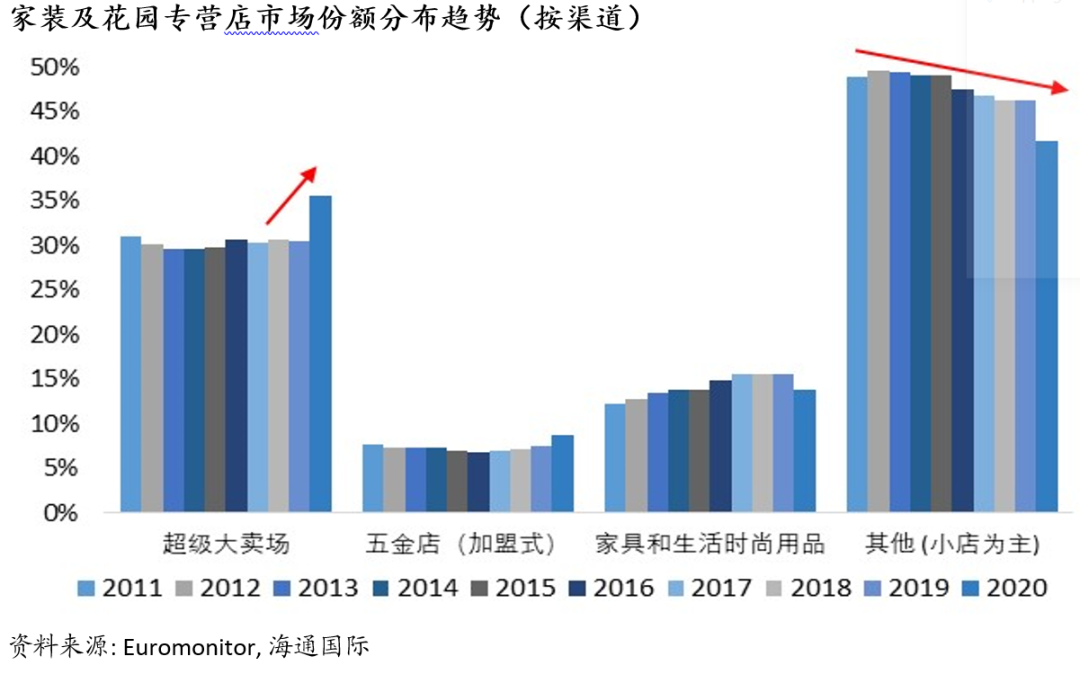

家装商占据主导地位。按销售渠道分类,专业家装零售商市场份额最大,占据了整体家装市场的三分之二,近年份额并无大变化,其一站式商店、专业性强和服务密集的商业模式为其他渠道包括电商无法相比的;从家装产品厂商的角度,他们也更倾向于供货给客服能力更强的专业家装商,以突显其功能上的差异化和得到客户的反馈。

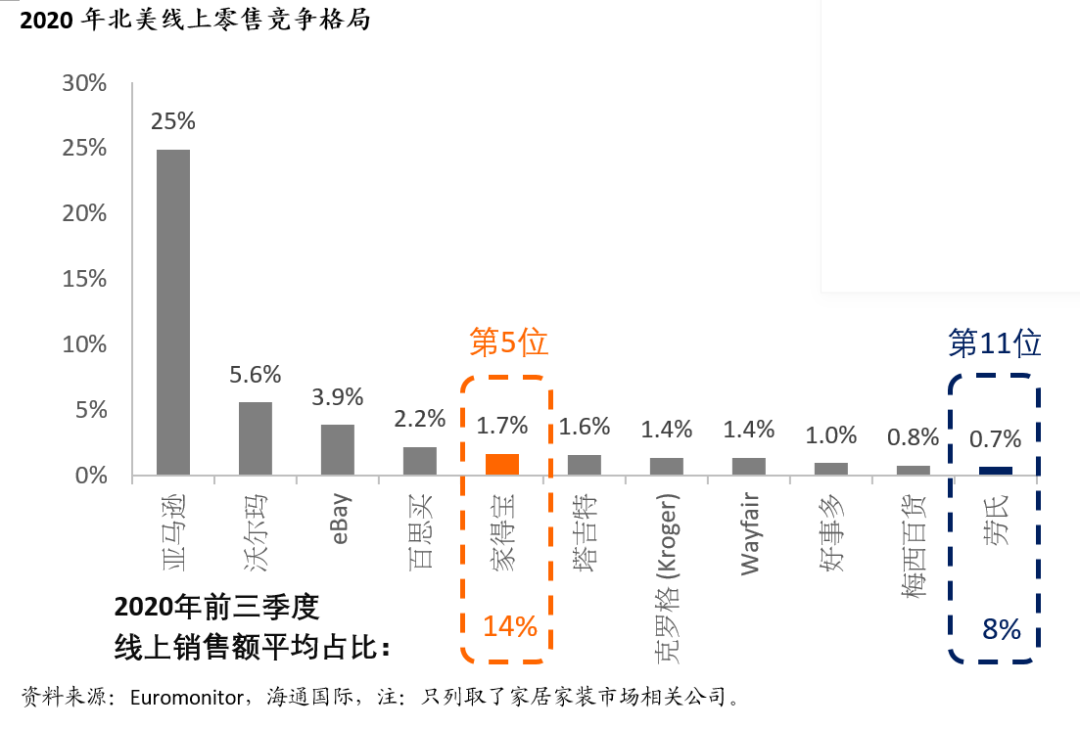

纯电商的市场定位更倾向于通用性强的混合零售商,近年市场份额下跌,其中百货公司和杂货店的衰退最为显著,同期电商的份额则从1.5%上升至11%,增长态势明显,大型连锁超市则一直维持在9%份额的水平。

家装商反攻电商渠道,提升市场份额。就专业家装商而言,我们预计未来其中一个提升市场份额的手段就是通过电商渠道,这些零售商能利用其庞大便利的销售网点为网上购物的客户提供最快当天商店取货服务,一般在下单的几个小时之内,客户就可以在服务台、储物柜或不用下车的路边取货,家得宝的线上收入里就有60%来自于商店取货,其余40%则是送货上门,包括免费送货和最快当天到达的快递服务;家得宝和劳氏近年一直加大投资在电商渠道的基础建设,成功在去年疫情期间突围而出,大幅提高市场份额。

龙头地位突出,强大规模优势难以撼动

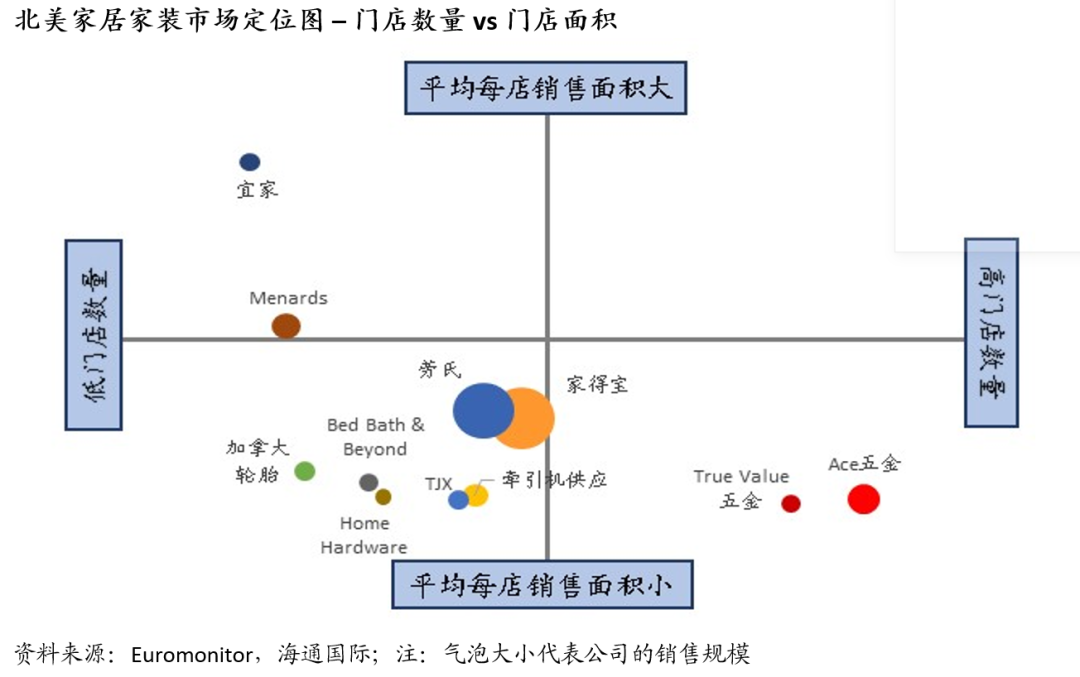

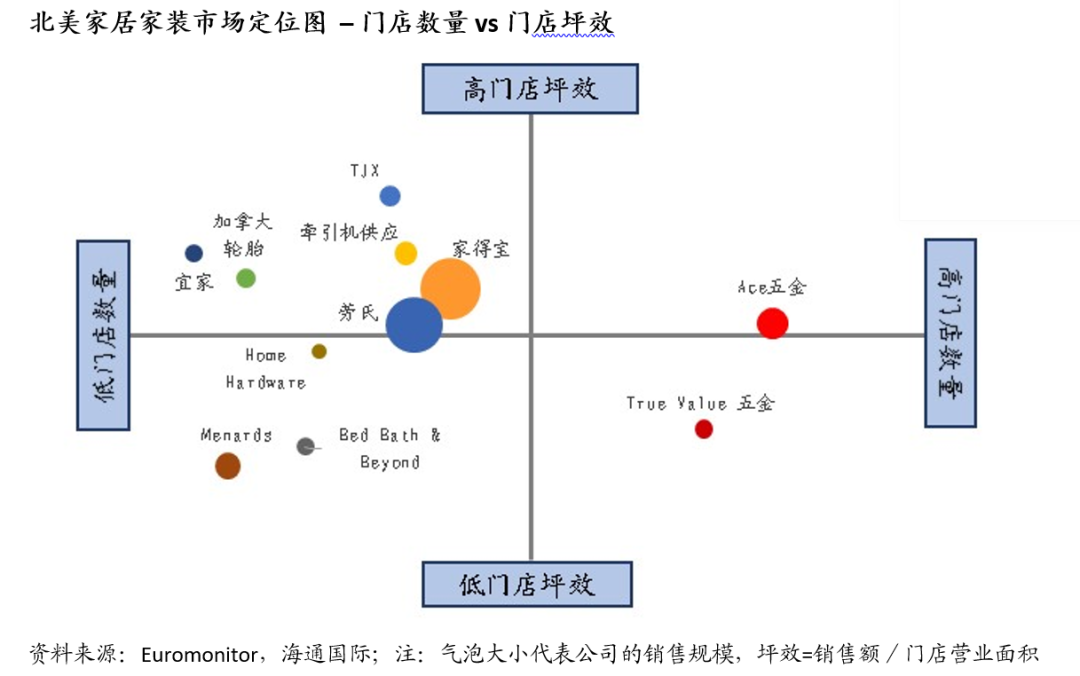

北美专业家装零售行业呈现较为分散的竞争格局,大致可分为三大类:

以“超级大卖场”为店铺经营模式的仅有三家,但却持有了约三分之一的市场,其完整、多样的产品线能够满足广泛客户群的需求;龙头在北美地区门店数目多,有超过2000家连锁店,门店坪效也高于比平均。

五金店模式的零售商大致可以分为“加盟店”与“家庭式小店”,一般门店面积偏小,重点针对房屋维护与修理等小型项目的客户群,该类零售商旗下店铺的店主都是以自己当老板、自负盈亏的模式经营;“家庭式小店”数量众多,一般定位在廉价便利,其市场份额近年一直被大型零售商蚕食,加上去年疫情加速线上消费,家装零售巨头近年大力投资电商渠道得宜,导致小店有加速失去份额的趋势。

家具和生活时尚用品的零售商则呈现高度多样化、各自的市场份额偏低。

大卖场龙头三大独特优势,长期引导客户不再去竞争对手的店铺

(1)一站式商店–单店可提供产品数量3-4万件,线上提供高达上百万件,涵盖15大品类,部分品牌更是独家代理,另外也会提供设备租赁,安装、维修、送货上门等全方位服务,所有的问题都能在同一个地方解决,没有必要再找第二家,其便利性为客户节省大量的时间。

(2)低价策略–大卖场不仅能利用其规模进行大批量采购和省略分销/批销以节省成本,还会以最低价格保证打消客户怕“买贵了”的顾虑,意思是如果客户在竞争对手找到相同的产品更便宜的话,公司会向客户补贴差价,长期来说客户就不需要去其他店铺比价,跟客户建立良好的信任。

电动工具:受惠建筑电动化+自动化,家装商制胜的关键利器

长期增长逻辑:无绳化已成熟,即将进入全电动化大时代

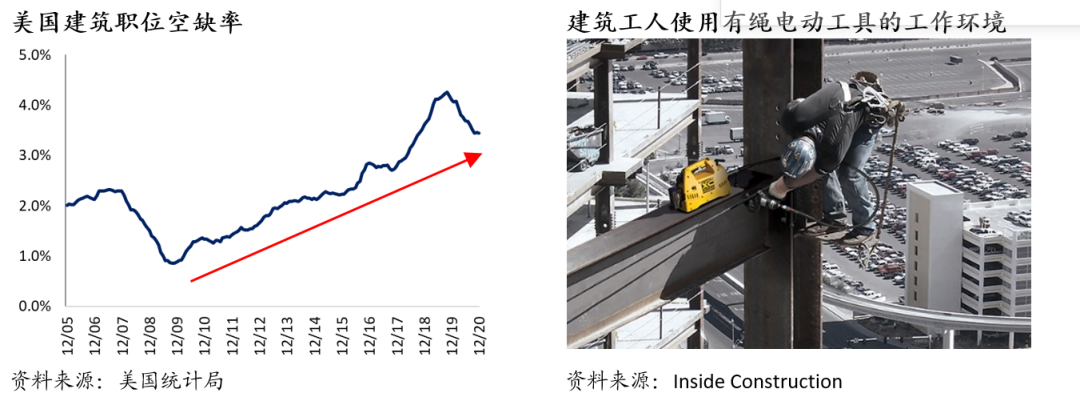

美国技工日益短缺,带动建筑自动化需求

美国的建筑维修技能劳动力日渐贫乏,职位空缺率不断上升,学徒水管工的年薪可以达到5-6万美元(约30-40万人民币),高于平均工资的4-5万美元(约25-35万人民币),无绳电动工具的效益得到充分体现,可在任何地方使用,无需在电源插座附近工作与被电线阻碍使用,大大节省时间与人力,使用起来也更安全。技术性要求高的工作,以前需要非常有经验的老师傅操作,现在的电动工具越来越智能化,能准确控制力度与时间减少人为错误,缩短新学徒的学习曲线。

电动工具:核心家装产品,提高顾客回头率的“利器”

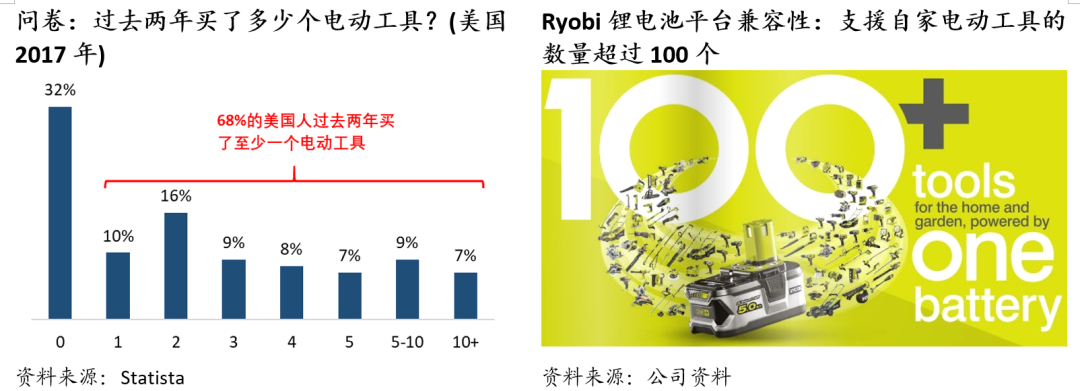

虽然电动工具仅占北美市场的2%,却是最为关键、具有战略意义家装产品之一。电动工具是家装常用工具,大部分人家里都会至少有一个以上的电动工具,其中最常用的就是通用性强的电钻,覆盖广泛客户群。电动工具的重复性收入高,由于近年无绳化趋势,锂电池在电动工具领域的应用快速提升,然而几乎所有大型品牌的工具都有其独家专用的锂电池包,并不能兼容其他品牌,导致客户的切换成本大幅增加,久而久之,人们会越来越偏向用同一个品牌,以减少重复购买昂贵的电池包。

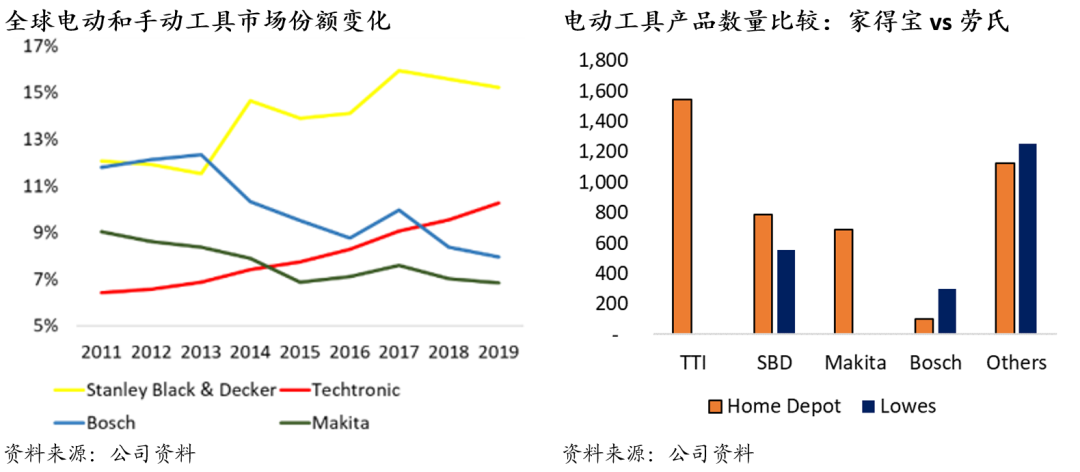

电动工具行业已经开始从分散趋向寡头垄断,大型家装零售商拥有某些电动工具龙头的独家代理权有望受惠,增加顾客回头率。全球两大电动工具龙头,过去10年增长超过行业平均核心业务基本落地在北美。

(智通财经编辑:张金亮)