本文转自微信公众号“华创能源化工”。

核心观点

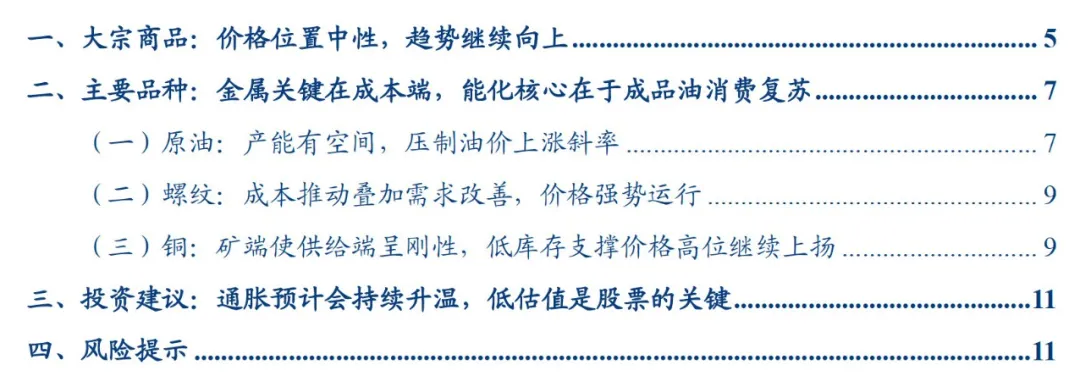

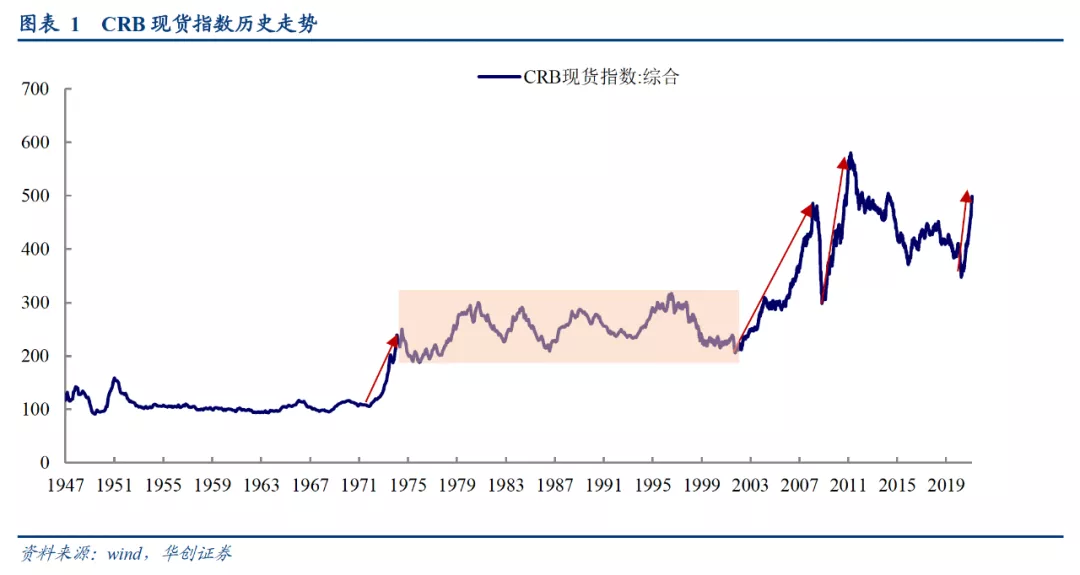

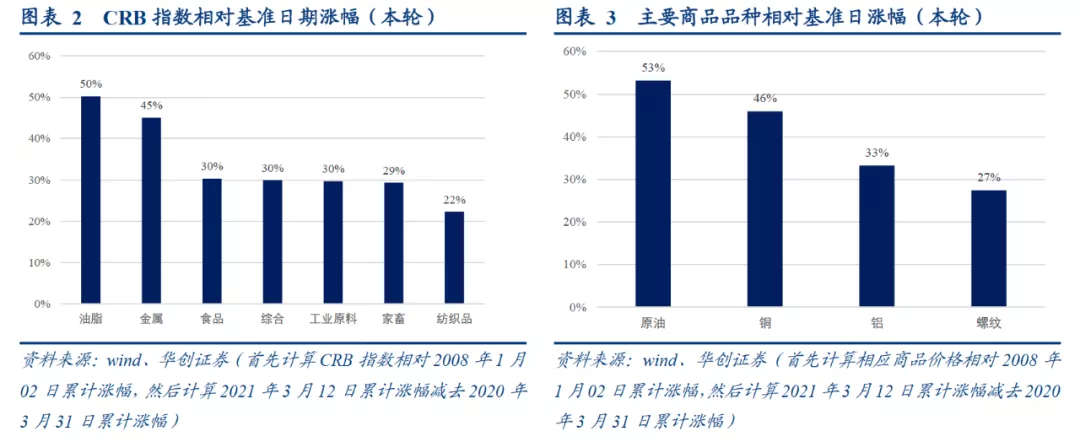

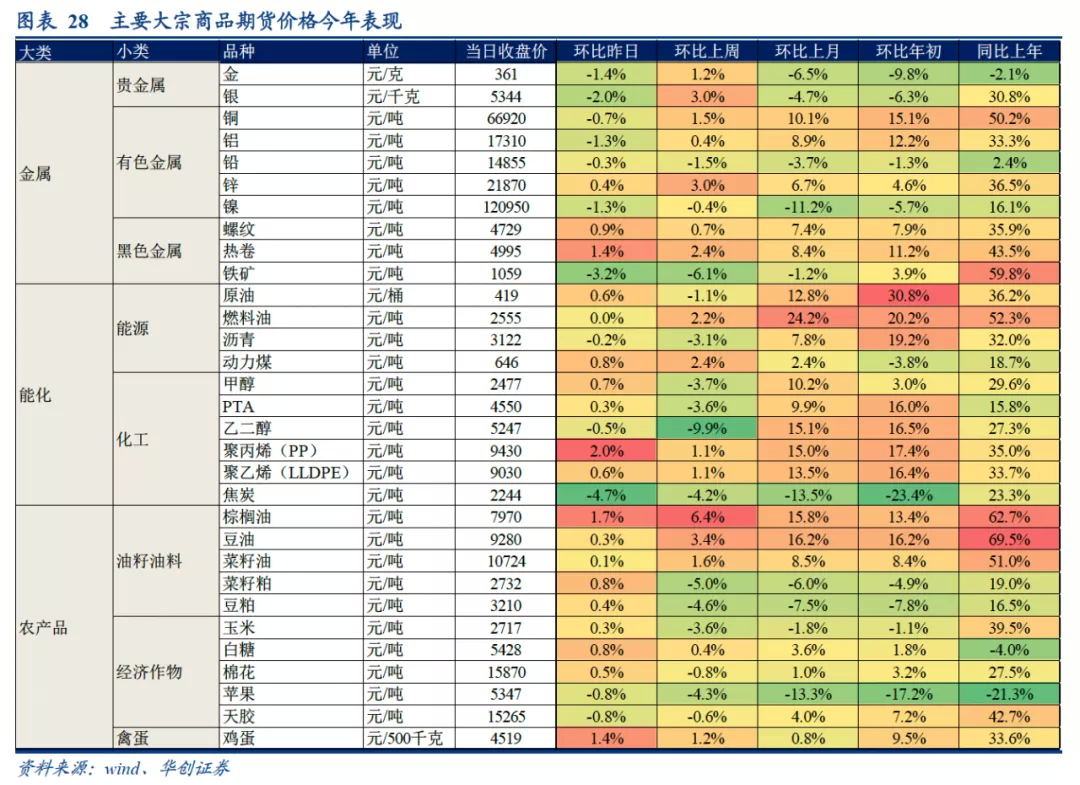

大宗商品价格位置中性,趋势继续向上。从大宗商品的历史价格数据看,第一轮大涨发生在1970s年,第二轮在中国入WTO以后,第三轮是金融危机后宽松货币政策下全球周期共振带来的涨幅,而当前数据显示出第四轮商品价格的剧烈上涨。在价格位置上,本轮商品价格上涨是在疫情类供应侧改革效果+全球需求周期共振复苏+极端宽松货币环境的背景下实现的,价格涨幅明显低于2009年轮次的上涨。

与2009年相比,本轮供应端的“钝刀割肉”与“休克式关闭”收缩得更为明显,更重要的问题在于商品价格长期低迷的背景下,低资产回报率使得全球工业资本开支偏低,供应端的刚性相对2009年那一轮约束更为显著。与之对应的情况下,市场普遍担心“后工业时代”货币宽松对需求刺激的边际效用递减,需求弹性不足容易使得价格失去弹性,可能本轮商品价格上涨已经接近尾声。

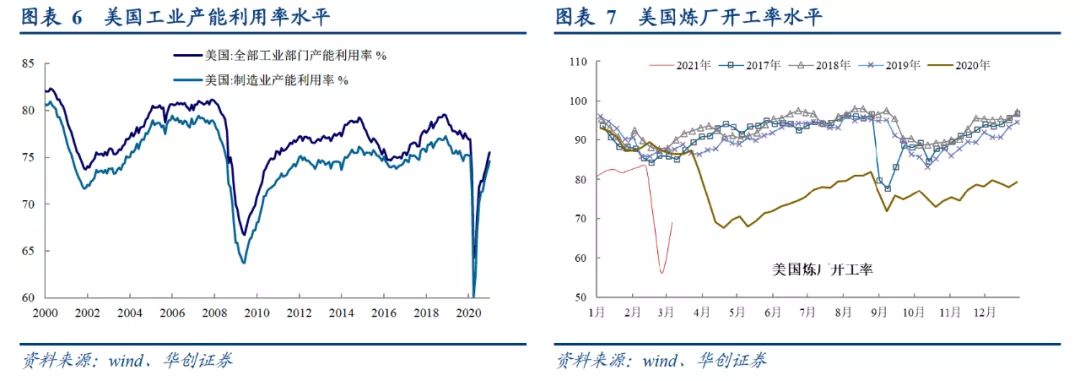

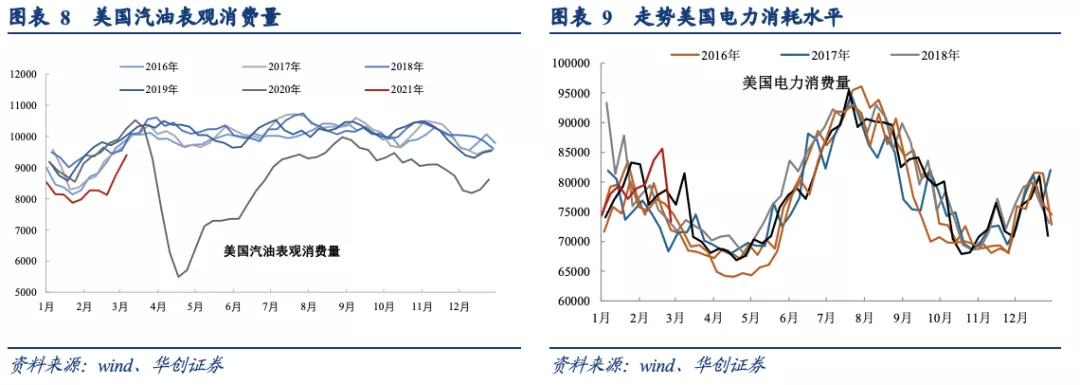

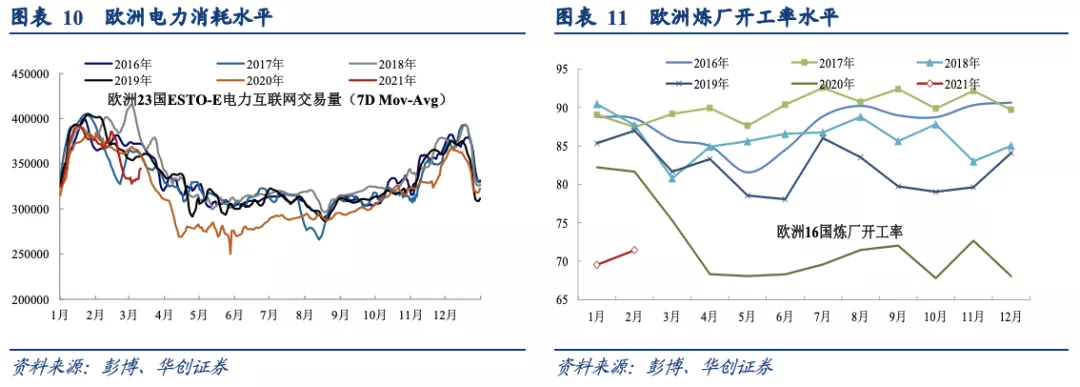

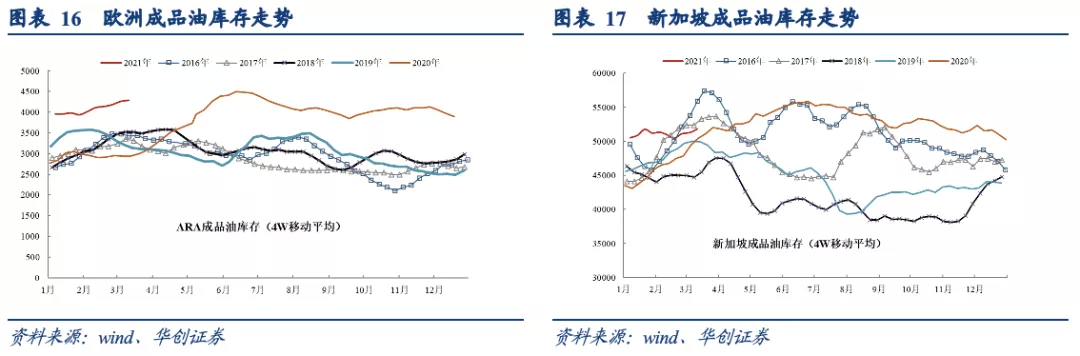

事实上,在区域结构上,美国工业负荷基本恢复正常,需求端从炼厂负荷的角度看空间尚大,欧洲情况类似,虽然中国市场需求基本已经正常化,需求仍在向正常值持续修复。与此同时,全球主要工业品出现了大面积低库存的现象,价格仍存在上行空间。

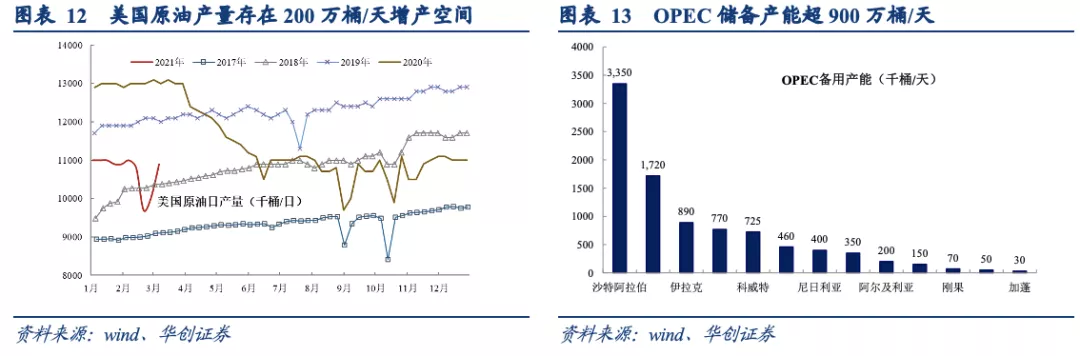

金属关键在成本端,能化核心在于成品油消费复苏。我们认为油价继续上行的方向已经明确,油价中枢将相对2020 年有较为明显的抬升,区间和中枢预计为 40-70 美元/桶和 55 美元/桶,当油价靠近70美元/桶,OPEC储备产能、页岩油产量和豁免国产量恢复的可能性日益增强,产能的宽裕使得供需偏紧的格局价格表现整体会呈现出相对克制的特征,预计接下来油价运行的趋势不变,但上涨斜率会有明显放缓。

从螺纹的数据来看,建筑活动的表现依然十分健康,这意味着若供应端遭遇基于碳中和的“产量约束”政策,在低利润+高成本+预期韧性+供应受限的背景下头部钢铁企业预计会收获价格+盈利双重改善的良好局面。

在供需层,铜受制于铜矿、锌矿、镍矿供应不足(进口依赖品种),铝产能利用率提升空间不足导致供应受限,叠加需求复苏,呈现供需双驱动的特点,在低库存下的推动下进而成为本轮商品价格上涨中的先锋,背后本质上是各地疫情控制节奏的差异,预计后市的拐点在于冶炼加工费或者矿端供应的边际走强。

通胀预计会持续升温,低估值是股票的关键。在通胀预期->利率->估值的逻辑链条中,通胀扮演着负面的角色,容易在经济复苏中阶段性地形成估值下杀+盈利上行的组合,该环境对于有远期折现+估值偏高的板块或者标的造成不利影响,进而使得当期利润变得日益重要,以低估值为主线的景气度复苏成为筛选个股的主要依据。

风险提示:需求不及预期,供应弹性逐步释放

一、大宗商品:价格位置中性,趋势继续向上

从大宗商品的历史价格数据看,第一轮大涨发生在1970s年,第二轮在中国入WTO以后,第三轮是金融危机后宽松货币政策下全球周期共振带来的涨幅,而当前数据显示出第四轮商品价格的剧烈上涨。

在价格位置上,本轮商品价格上涨是在疫情类供应侧改革效果+全球需求周期共振复苏+极端宽松的货币环境的背景下实现的,价格涨幅明显低于2009年轮次的上涨。与2009年相比,本轮供应端的“钝刀割肉”与“休克式关闭”收缩得更为明显,更重要的问题在于商品价格长期低迷的背景下,低资产回报率使得全球工业资本开支偏低,供应端的刚性相对2009年那一轮约束更为显著。

与之对应的情况下,市场普遍担心“后工业时代”货币宽松对需求刺激的边际效用递减,需求弹性不足容易使得价格失去弹性,认为可能本轮商品价格上涨已经接近尾声。事实上,在区域结构上,美国工业负荷基本恢复正常,需求端从炼厂负荷的角度看空间尚大,欧洲情况类似,虽然中国市场需求基本已经正常化,需求仍在向正常值持续修复。

与此同时,全球主要工业品出现了大面积低库存的现象,价格仍存在上行空间。

二、主要品种:金属关键在成本端,能化核心在于成品油消费复苏

(一)原油:产能有空间,压制油价上涨斜率

第十届OPEC和non-OPEC会议要求以2018年10月为基准,在2020年5-7月主动减产970万桶,8-12月主动减产770万桶/天,2021年1月-2022年4月主动减产580万桶/天。

但出于对疫情的担忧,OPEC+计划缓慢释放200万桶/天的增产计划,1月只恢复其中50万桶/天的供应,使得全球供应水平即使只有OPEC+维持减产也在9600万桶/天以下,即2021年1月的需求水平就算没有进一步的边际改善也能维持去库的趋势。

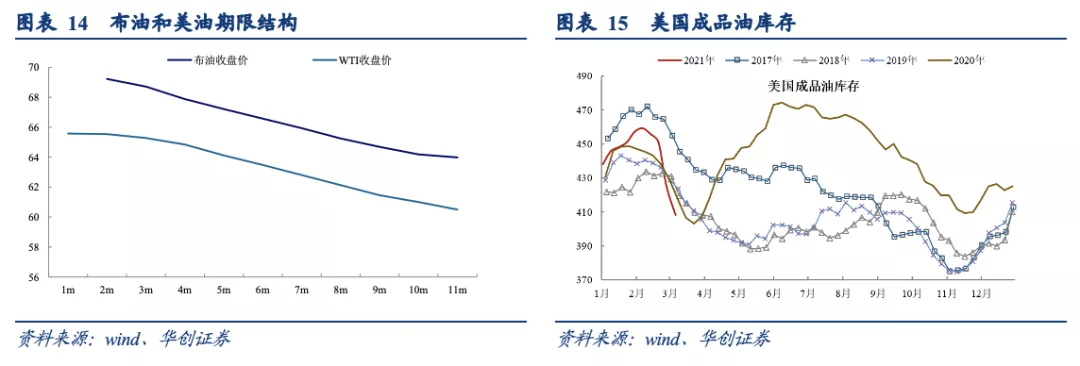

展望 2021Q1,我们看到疫苗的投放进度较为乐观+供应端 OPEC+的积极态度,我们认为油价继续上行的方向已经明确,并有望在 2021Q2 进一步上行。将时间拉长至 2021 年全年,我们认为油价中枢将相对2020 年有较为明显的抬升,区间和中枢预计为 40-70 美元/桶和 55 美元/桶。

随着布油价格靠近70美元/桶以后,OPEC储备产能、页岩油产量和豁免国产量恢复的可能性日益增强,产能的宽裕使得供需偏紧的格局表现整体会呈现出相对克制的特征,预计接下来油价运行的趋势不变,但上涨斜率会有明显放缓。

以原油为基础的化工品,尤其是芳烃产品预计会在成本支撑+汽油消费+聚酯需求拉动下出现纯苯价格持续上涨,带动芳烃产品价格上行,驱动“减油增化”炼厂盈利的边际持续改善。以煤炭和石脑油为基础的烯烃产品则略有不同,若碳中和约束煤头烯烃的新增投资,低库存+高需求增速中枢预计会使其价格整体维持高位运行的态势。

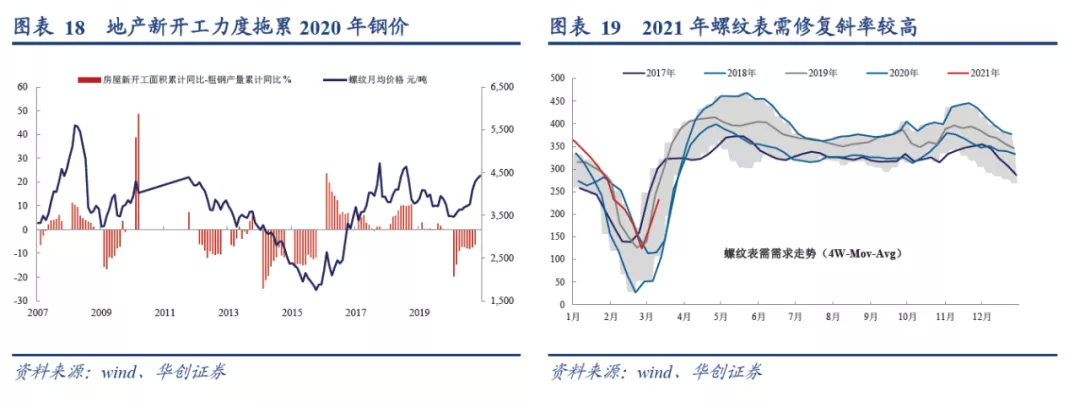

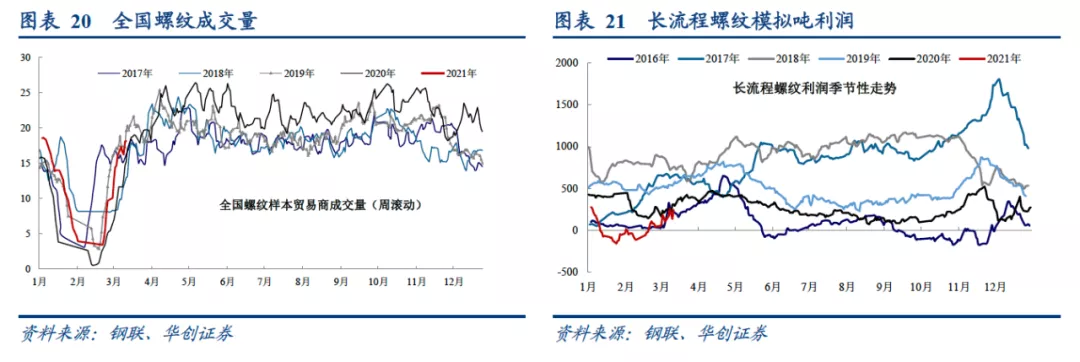

(二)螺纹:成本推动叠加需求改善,价格强势运行

我国螺纹价格既是五大钢材价格的锚,也是建筑活动最好的映射指标,其在2020年的价格上涨中基本是由高产量+高成本推动的,原料端供需紧张和螺纹需求高使其得以向下游传导部分成本压力。进入2021年,需求修复斜率中性偏好,库存端中性偏高,贸易商态度较为积极,这意味着价格上行仍是一致预期,只是由于部分环节的过度乐观可能会熨平淡旺季特征。

从螺纹的数据来看,建筑活动的表现依然十分健康,这意味着若供应端遭遇基于碳中和的“产量约束”政策,在低利润+高成本+预期韧性+供应受限的背景下头部钢铁企业预计会收获价格+盈利双重改善的良好局面。建筑活动韧性的高频数据意味着相关的品种,诸如玻璃、钛白粉、PVC等商品的需求端不会遭遇明显的风险。

(三)铜:矿端使供给端呈刚性,低库存支撑价格高位继续上扬

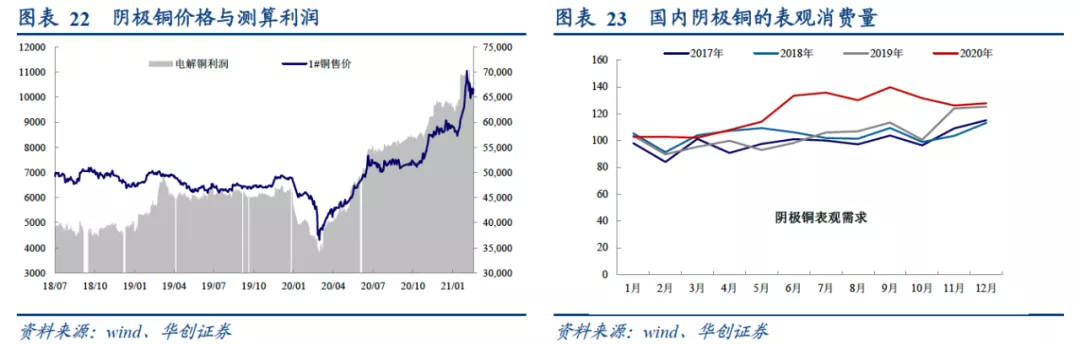

铜属于金属中比较特殊的品种,同时具备较好的工业属性和金融属性,前者在于电缆投资和空调消费等,后者在于市场对于经济走强的预期。单就当前的铜价而言,9000美元/吨的与2011年的高点仅一步之遥,全产业链利润不断攀升。

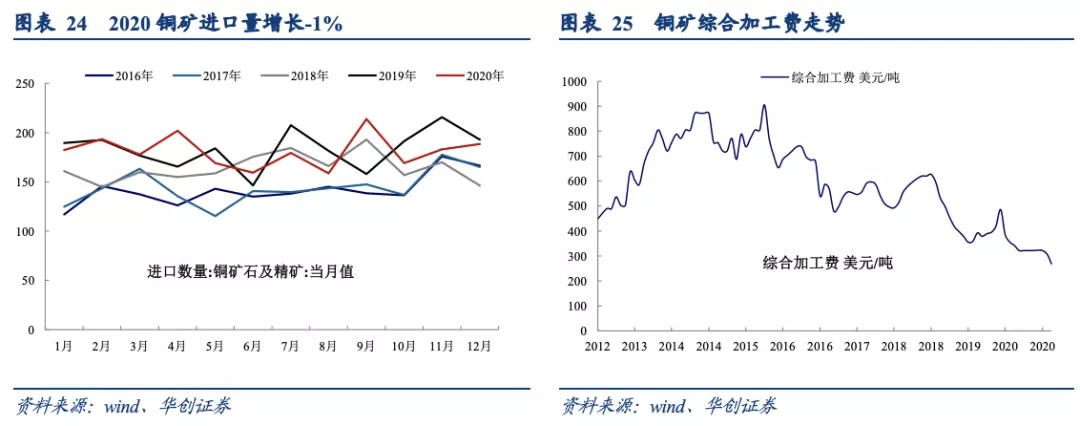

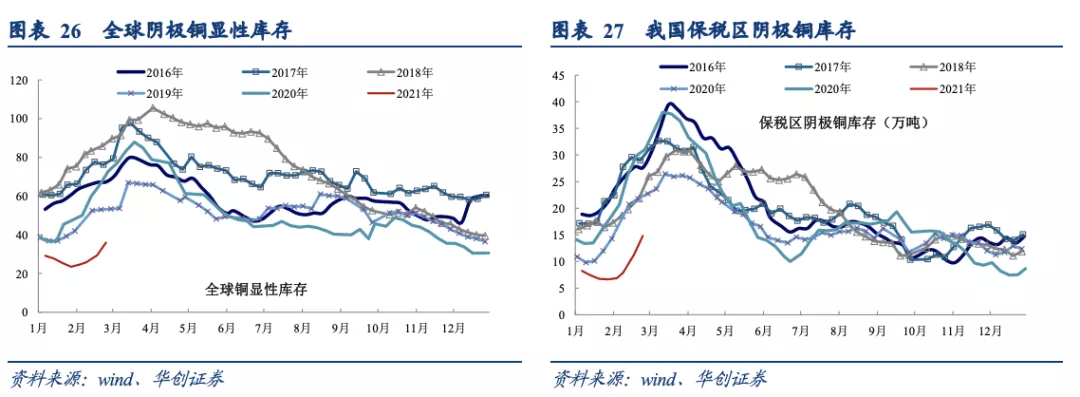

在产业链利润分配上,矿端分享了产业链中的主要利润,因为全球铜矿生产受限,使得冶炼厂负荷不足,且加工费偏低使其处于盈亏平衡线附近,进而限制了阴极铜的供应。以2020年为例,铜矿进口量负增长,而阴极铜表需增速高达16%,这使得阴极铜库存持续去化至历史低位。

在供需层,铜受制于铜矿、锌矿、镍矿供应不足(进口依赖品种),铝产能利用率提升空间不足导致供应受限,叠加需求复苏,呈现供需双驱动的特点,在低库存下的推动下进而成为本轮商品价格上涨中的先锋,背后本质上是各地疫情控制节奏的差异,预计后市的拐点在于冶炼加工费或者矿端供应的边际走强。

三、投资建议:通胀预计会持续升温,低估值是股票的关键

在通胀->利率->估值的逻辑链条中,通胀扮演着负面的角色,容易在经济复苏中阶段性地形成估值下杀+盈利上行的组合,该环境对于有远期折现+估值偏高的板块或者标的造成不利影响,进而使得当期利润变得日益重要,以低估值为内核的景气度复苏可以作为筛选个股的主要依据。

四、风险提示

需求不及预期,供应弹性逐步释放。

(编辑:李均柃)