本文来自微信公众号“传统借贷vs新型金融”,作者为中泰银行·戴志锋。

银行板块景气度持续上行:宏观经济和经营环境。

1、宏观经济持续复苏推动板块景气上行。经济复苏推动银行基本面上行,同时政策对于贷款利率和利润的监管的力度,也是根据经济状况相机抉择。

2、银行整体的政策环境:“稳货币、紧信用、降风险”,也使得银行景气度向上。预计政策组合是贷款额度指导趋严,经济向好时会适当暴露风险,同时货币政策不会明显收紧。

政策环境对银行景气度的影响。

1、“紧信用”会使贷款利率持续回升。原则上贷款增量不超过去年同期,预计至少上半年的贷款供给是比较紧的状态。贷款供需紧平衡下,银行的议价能力有提升,银行贷款利率是持续回升的趋势。详见《贷款利率上升,有望持续较长时间——供求关系与监管政策》。

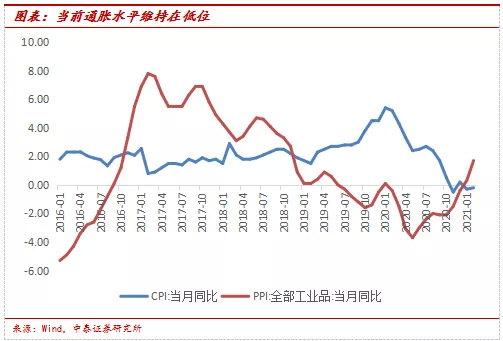

2、“稳货币”会使得银行负债端平稳。货币不会明显收紧:一方面国内通胀维持在低位,另一方面降风险的过程中货币政策不能同时收紧,避免出现2018年的压力。负债端成本会平稳;净息差会是向上的趋势。3、“降风险”下,银行资产质量仍会向好。降风险会呈现风险“点”爆而非“面”爆的状态。市场预期的资产质量也随着宏观经济的回暖保持改善趋势,银行资产质量会形成报表上和预期中资产质量改善的双重共振向好。

银行板块的两条选股逻辑。

1、当前板块景气度上行下,银行投资机会在蔓延,资产质量是核心逻辑:银行本轮在经济周期复苏与前几轮复苏的差异点:资产质量的分化会持续。

2、一条是我们一直建议的拥抱银行核心资产:宁波银行、招商银行、兴业银行和平安银行。3、一条是在行业景气明显上行、资产质量分化的背景下,选择低估值、资产质量安全的银行。从区域安全角度,推荐江苏银行、南京银行;从客户结构安全角度,我们推荐大型银行:建行(A/H,00939)、工行(A/H,01398)、邮储(A/H,01658)。

个股重点推荐:江苏银行。江苏银行2021年PB0.6倍,估值处在低位。当前市场对于江苏银行存在三点低估:

1、资产质量安全边际高。资产质量受益于区域和客群,叠加管理文化稳健,存量风险出清,增量风险很小,安全边际很高。

2、公司在先进制造业和中型企业贷款领域有护城河。公司客群聚焦江苏省的高端制造业和中小企业,深耕多年,制造业是未来中国经济转型的方向,江苏是中国的制造大省,江苏银行在制造业领域的高护城河确保其能受益于中国制造业转型升级,成为优质企业的主办银行,业务增长和可持续性更强。

3、管理层稳健务实,公司在江苏省的市场份额持续提升。详见我们个股深度报告《江苏银行:深耕江苏,拥有高端制造、中小企业贷款的护城河》

风险提示事件:经济下滑超预期。疫情影响超预期。

一、银行:行业景气向上,两条选股主线

经济复苏推动银行景气度持续上行。银行的核心投资逻辑是宏观经济,当前经济复苏推动银行基本面上行;同时经济复苏下,监管对于贷款利率的监管和让利相机决策,有一定松动。。我们近期观察到监管有一定松动,跟当前的经济环境是相关的。监管对于银行让利或者贷款利率的态度是相机抉择的:经济向上走的时候监管政策会适当放松。

银行整体的经营环境:“稳货币、紧信用、降风险”,也使得银行景气度向上。这种情况下银行息差和资产质量向向好。我们预计政策组合是贷款额度指导趋严,经济向好时会适当暴露风险,同时货币政策不会明显收紧。

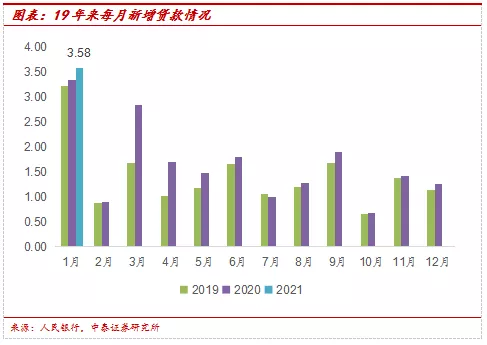

“紧信用”会使贷款利率持续回升。从需求端看,经济持续回暖,实体贷款需求旺盛,从1、2月社融数据可以看到表内外信贷高增,潜在需求还在释放。但从供给端,监管对贷款增速控制较严。近期政策贷款规模增速开始控制,原则上增量不超过去年同期,预计至少上半年的贷款供给是比较紧的状态。贷款供需紧平衡下,银行的议价能力有提升,银行贷款利率是持续回升的趋势。从我们微观调研的结果看,新发贷款利率在往上走,预计供求共振下这种趋势至少可以延续半年。

“稳货币”会使得银行负债端平稳。一方面,当前国内通胀维持在低位,经济仍在修复期,货币政策没有明显转向的条件,预计货币政策会维持在相对宽松的水平。另一方面,政策今年要稳步化风险。经济好的时候会让弱国企风险逐步暴露,呈现风险“点”爆而非“面”爆的状态,而在降风险的过程中货币政策不会偏紧,避免出现2018年的压力。综合通胀和风险角度我们判断,货币环境是稳货币的状态,在此情况下银行的负债端成本会保持平稳;净息差会是向上的趋势。

“降风险”会缓解银行资产质量的系统性风险。银行资产质量会形成报表上和预期中资产质量改善的双重共振向好。1、报表上资产质量维持改善趋势,目前存量风险消化比较充分,增量风险总体不大。详见我们报告《制造业复苏是银行资产质量的核心变量——银行基本面研究系列》。2、“降风险”的判断:会呈现风险“点”爆而非“面”爆的状态。市场预期的资产质量也随着宏观经济的回暖保持改善趋势,两相共振,资产质量维持一个改善的趋势。

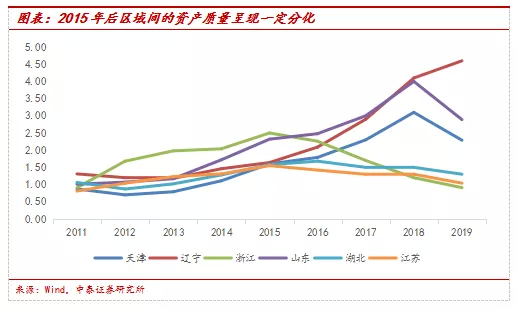

选股逻辑:资产质量是核心逻辑。银行本轮在经济周期复苏与前几轮复苏的差异点:资产质量的分化会持续。一方面经济结构在转型调整,经济在分化,推动银行资产质量在区域、行业、企业间产生分化。另一方面监管控风险下信用风险会呈现点上的暴露,预计未来一段时间信用风险差异压力客观存在, 银行之间的分化会加大。

银行板块的两条选股逻辑。当前板块景气度上行下,银行投资机会在蔓延,两条选股逻辑。一条是我们一直建议的拥抱银行核心资产:宁波银行、招商银行、兴业银行和平安银行。另一条是在行业景气明显上行、资产质量分化的背景下,选择低估值、资产质量安全的银行。从区域安全角度,推荐江苏银行、南京银行;从客户结构安全角度,我们推荐大型银行:建行(A/H)、工行(A/H)、邮储(A/H)。

个股重点推荐:江苏银行。江苏银行2021年PB0.6倍,估值处在低位。当前市场对于江苏银行存在三点低估:

1、资产质量安全边际高。资产质量受益于区域和客群,叠加管理文化稳健,存量风险出清,增量风险很小,安全边际很高。

2、公司在先进制造业和中型企业贷款领域有护城河。公司客群聚焦江苏省的高端制造业和中小企业,深耕多年,制造业是未来中国经济转型的方向,江苏是中国的制造大省,江苏银行在制造业领域的高护城河确保其能受益于中国制造业转型升级,成为优质企业的主办银行,业务增长和可持续性更强。

3、管理层稳健务实,在江苏省的市场份额持续提升。江苏银行在江苏地区的贷款占比6.3%,较2013年提升0.8%;总存款占比7.7%,较2010年提升1.7%。市场份额提升表明管理文化是务实稳健的。

二、银行基本面跟踪

2.1 量:地方债净融资增加,同业存单持续转净融入

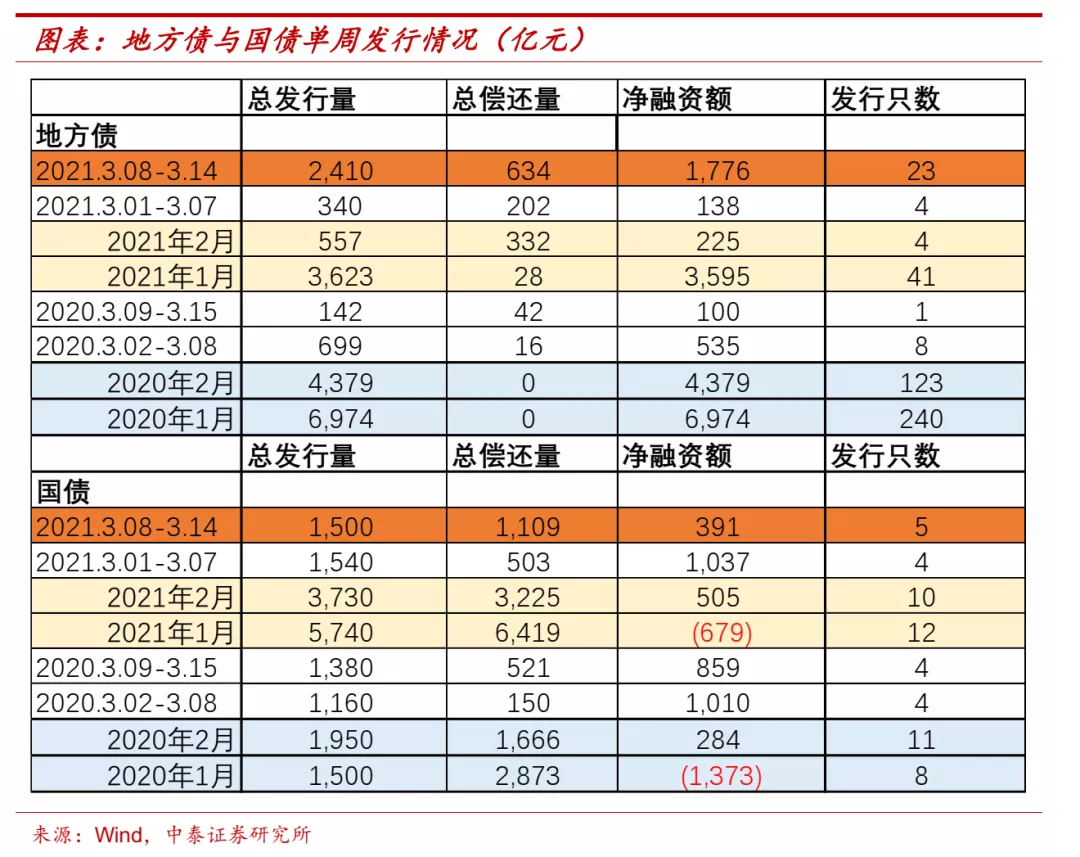

资产端:本周地方债和国债净合计融资额较去年同期增加1208亿,其中地方债净融资是主要贡献,国债净融资较上周明显下降。2021年3月第2周地方债净融资1776亿,较去年同期扩张近1700亿,地方债在连续几周的收缩后强势回暖。国债净融资391亿,较去年同期国债净融资额859亿收窄468亿。截止到目前,3月国债和地方债合计净融资3342亿,同比去年增多,扭转今年1月以来地方债国债净融资额呈现同比明显减少的趋势。

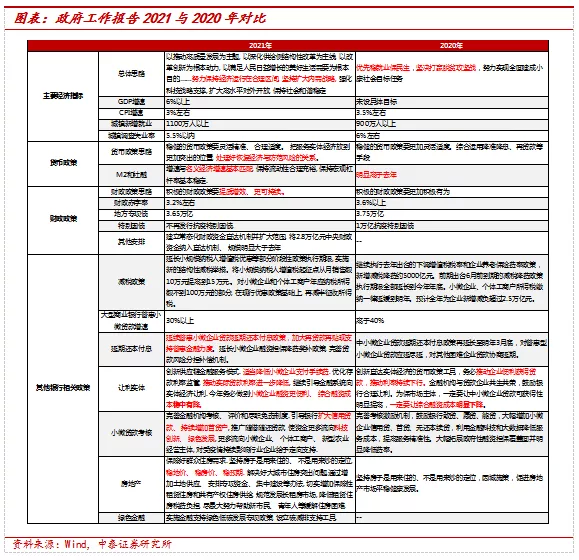

全年看,政府工作报告将赤字率初步定在3.2%左右的水平,较2020年3.6%以上的赤字率有一定回落,同时地方专项债额度较2020年下降0.1万亿至3.65万亿,不再发行特别国债。在财政政策今年更注重提质增效的背景下,预计后续地方债和国债净融资额会保持相对平稳。

负债端:同业存单持续转净融入,城商行净融入增多,但板块整体净融入规模较上周缩减近千亿。本周各类型银行同业存单净融资额均为正,环比维度来看,城商行大幅反弹,较上净融资额增加645亿,农商行则小幅增加14亿;国有行和股份行净融资规模分别缩减1095亿和569亿。同比维度看,去年同期各类型银行净融资额均为负,其中城商行较去年同期增长较多,达到了1178亿。

预计是前期国股行净融资较多的额情况下周边际资金需求不大;而城农商行净融资额结束前周春节错位的影响,同业存单融资需求有明显反弹。往后看在监管收紧互联网存款和结构性存款压降的背景下,银行揽储压力仍在,预计后续同业存单发行预计将会保持较大力度。

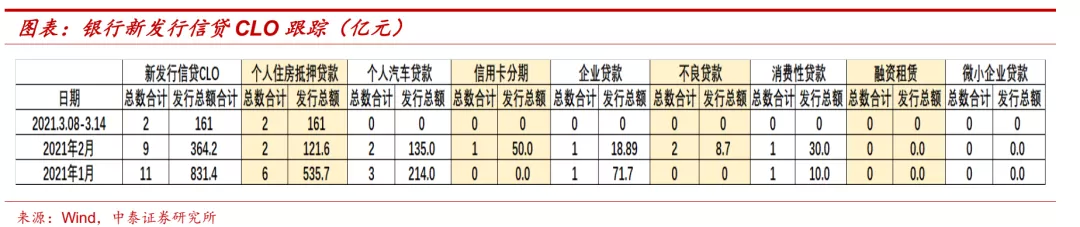

表外:本周新发银行信贷CLO 2只,均为个人住房抵押贷款,总金额161亿。3月银行CLO发行总规模368亿,将近去年同期3倍,主要为个人住房抵押贷款发行较多。21年银行新发信贷CLO 1563亿元,去年同期为627亿元;其中住房抵押贷款较去年同期增加了621亿,个人汽车贷款较去年同期增加了217亿,两者占比全部增量的近90%。

2.2 价:短端利率小幅回升,主动负债资金成本下行

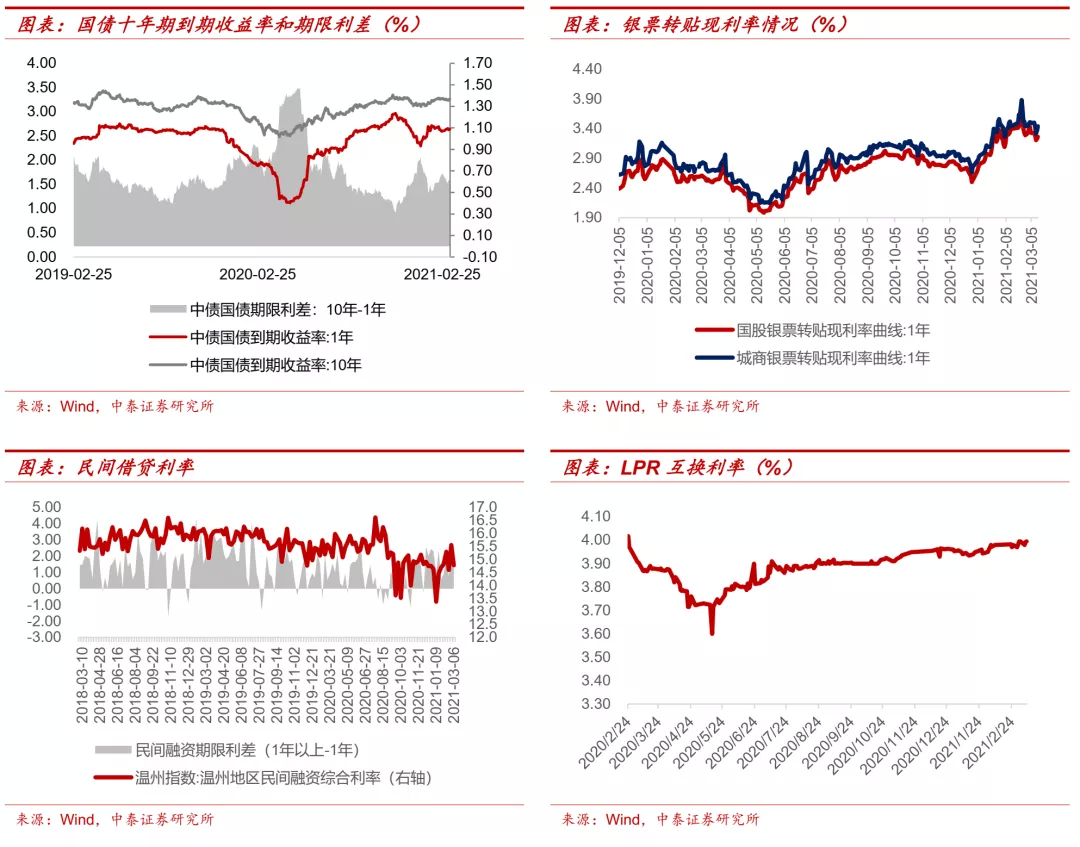

1、资产端:长端端利率有小幅回升,期限利差走阔

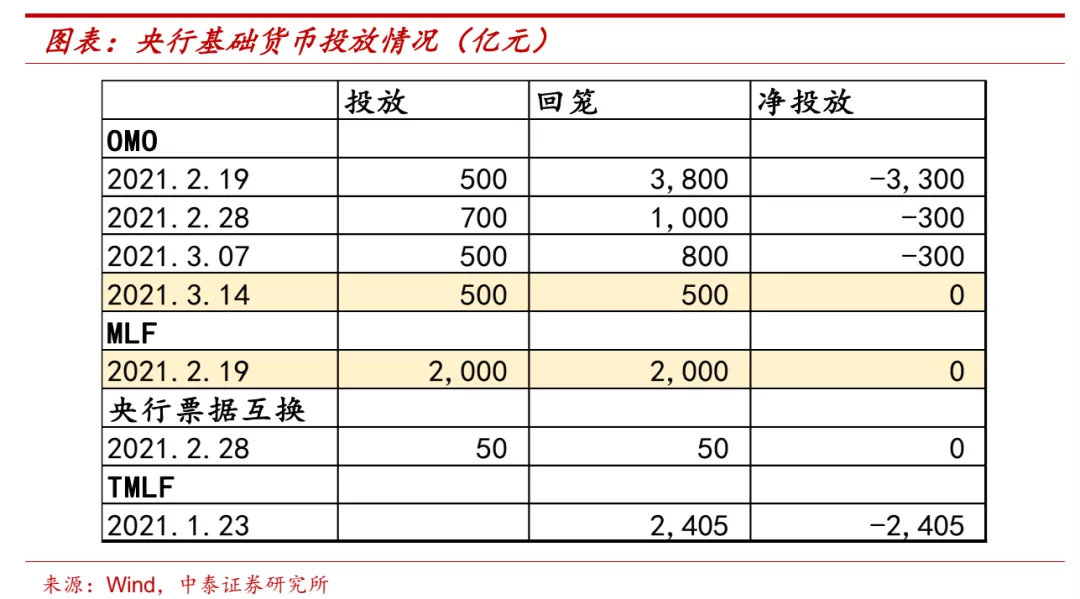

货币政策跟踪:本周公开市场操作投放和回笼持平,实现完全对冲。今年春节到现在,央行公开市场呈现缩量操作,但我们认为并不表明当前央行的货币政策有明显收紧。从央行《2020年第四季度货币政策执行报告》及之后的表态中均显示出,当前对于货币政策走向应重点关注价而非央行操作的总量。我们对于后续货币政策仍维持前期判断:总量的货币政策目标会淡化,未来更多是结构性的货币政策以引导实体经济降低融资成本。

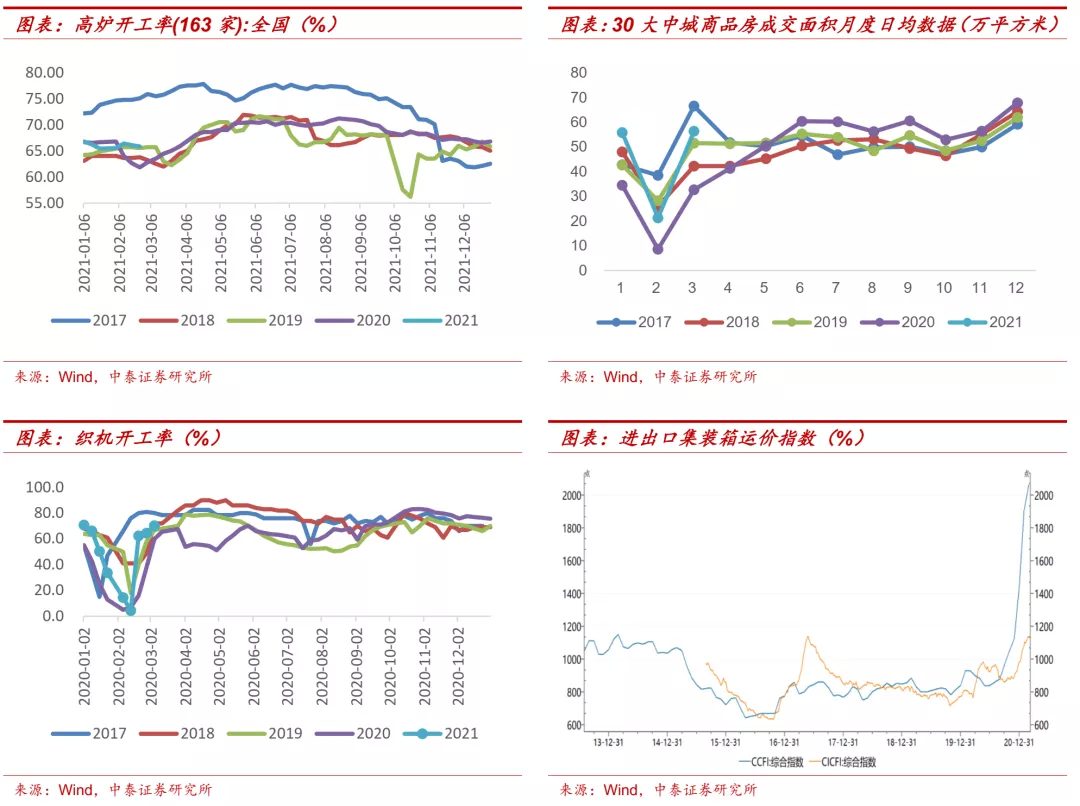

供需分析:本周高频经济数据较前周基本保持平稳,高炉开工率相较往年同期保持稳定,房地产和织机开工率则有一定程度反弹。我们继续维持前期判断:在需求向上,信贷供给边际收紧的背景下,预计银行的议价能力将有所提升。

数据结果呈现:长短端利率均有小幅走高、期限利差小幅扩张,票据利率也波动小幅向上,反映长期经济修复预期向好趋势不变,短期流动性较前周总体平稳。LPR一年期互换利率总体保持平稳,反映银行对央行加息的预期仍保持平稳。后续看,在货币政策维持中性,MLF等政策利率维持平稳的状态下,短期内资金面将维持紧平衡,10年期国债收益率预计仍在3%-3.3%的区间内波动。

2、负债端:主动负债资金成本继续维持下降

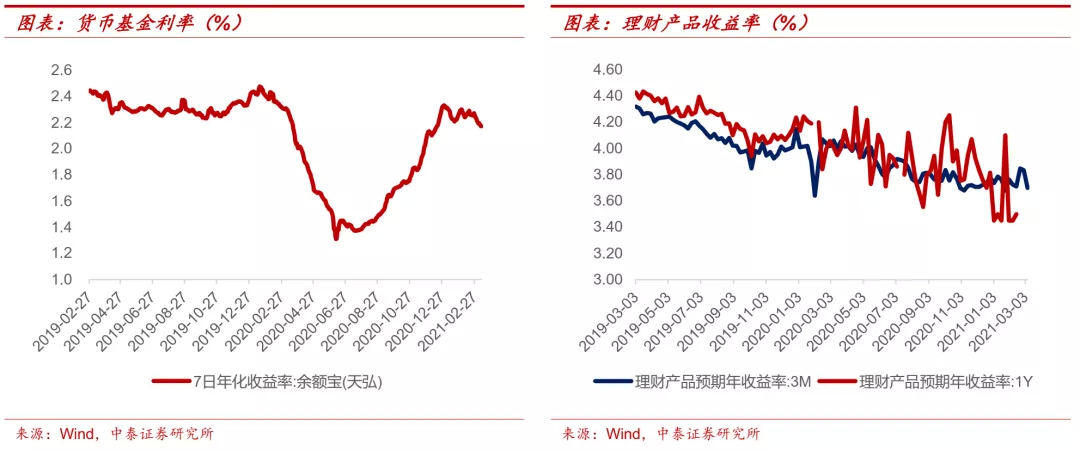

在无风险利率走高的情况下,本周理财和货基收益率均较上周有所下行,理财对存款的分流在持续走弱。货币基金利率(余额宝:7日年化收益率)较上周下降3.2bp,理财产品收益率3个月收益率则较上周下行14bp。

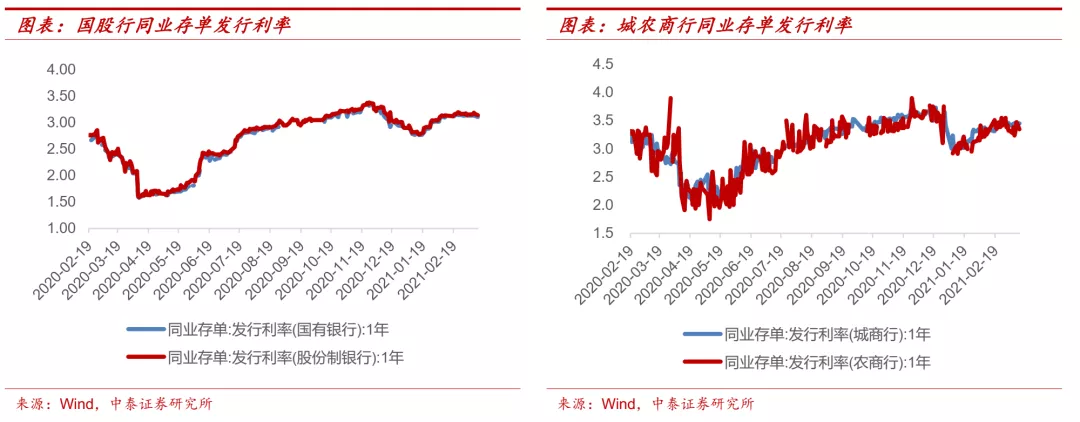

大行主动负债资金成本稳中有降,中小行主动负债资金成本较上周保持平稳:本周同业存单发行利率呈现平稳态势,国股行同业存单较上周保持平稳,国有行和股份行利率有2bp的小幅下行。城农商行同业存单发行利率保持稳定,分别环比上周上行0、2bp。

2.3 信用风险跟踪:信用利差较上周保持平稳

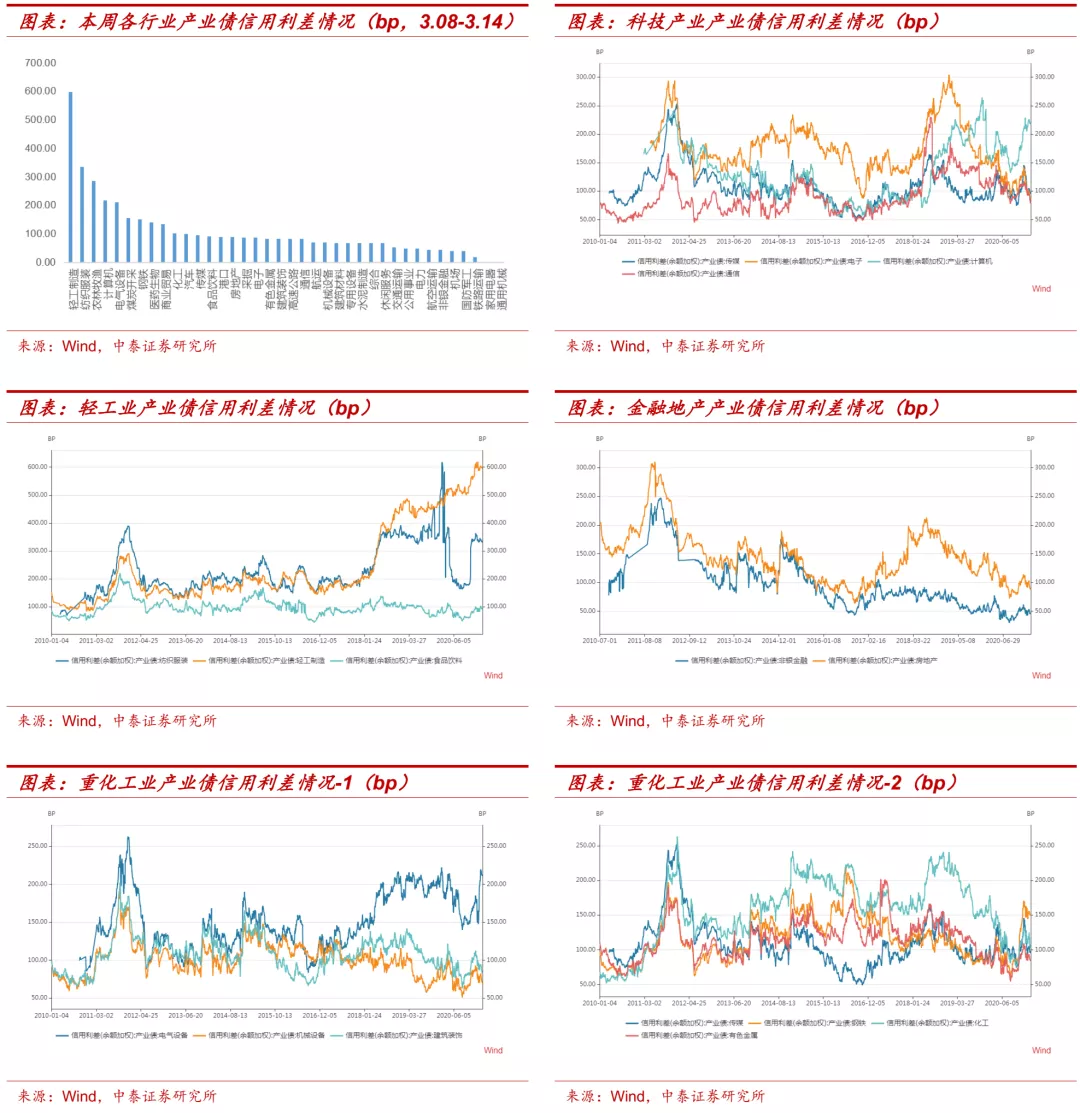

信用利差总体延续上周相对平稳态势。行业本周平均信用利差114.45bp,环比上周下降0.91bp。其中轻工制造、纺服和农林牧渔信用利差在各行业中最高,行业内部分化比较大;非银金融、国防军工、铁路运输信用利差则是各行业中最低的,板块整体安全边际相对较高。我们判断当前主要集团企业债务风险已经通过债务重组、破产违约等方式正式进入实质去杠杆阶段,未来1-2年大型集团的风险化解仍会是政策的着力点之一,虽然短期会对理财资金等各类资管资金的投资端造成一定压力,但长期看有助于打破刚兑预期,实现经济的良性发展。

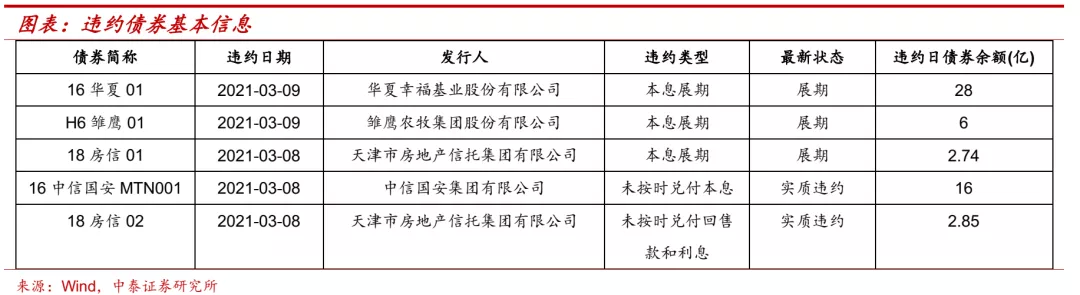

本周共5例信用债违约,主要以弱资质国企为主,行业集中在房地产,规模共计55.6亿。本息展期3例,规模36.7亿元;未按期兑付本息1例,规模16亿元;未按时兑付回售款和利息1例,规模2.9亿元。2月以来信用债违约数量呈现下降趋势,房地产新政出台后,3月房地产相关企业的信用债违约数量和金额略有抬头。我们判断当前信用市场风险呈现一定分化,未来信用风险是“点”上的风险而非“面”上的风险,弱国企,弱城投,以及资质较弱的地产企业风险暴露可能加大,但总体大面上的风险有限。

三、周度行情回顾:周期股领涨,银行板块涨幅居前

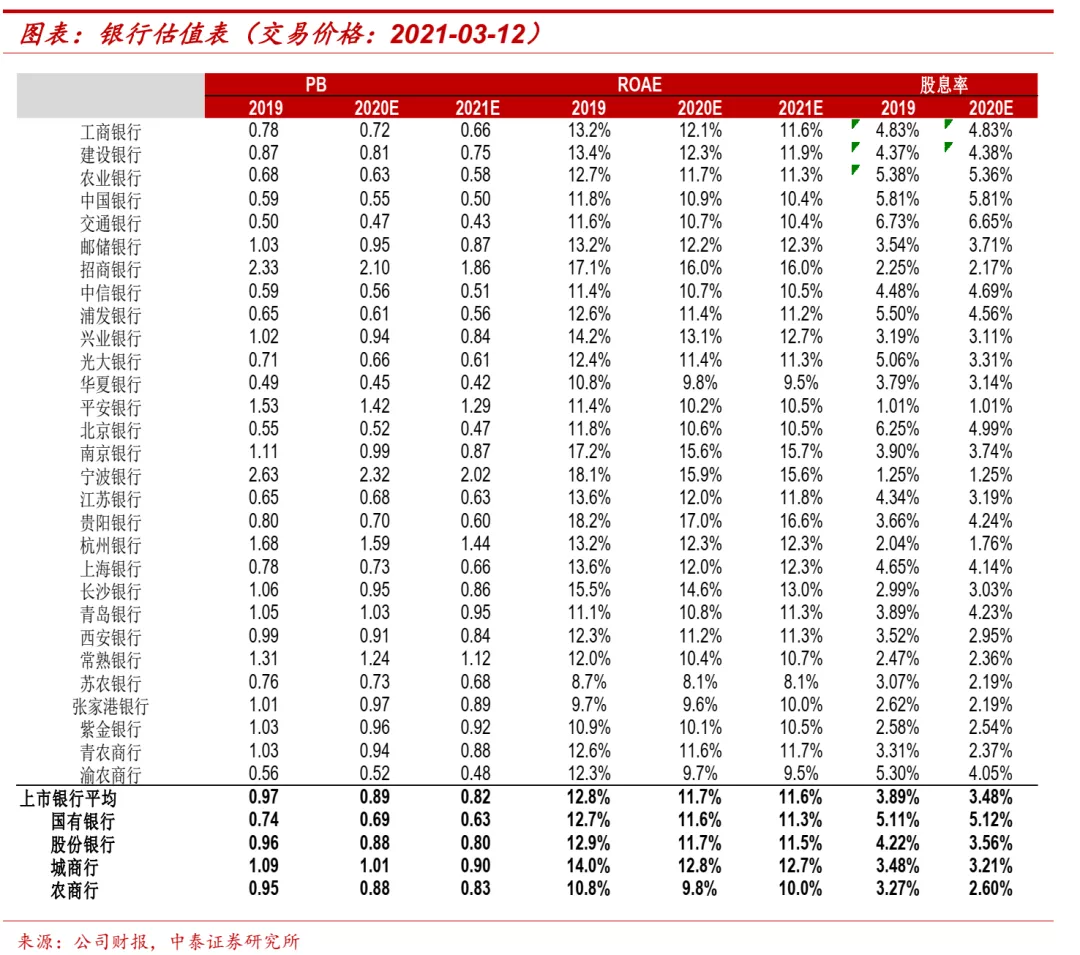

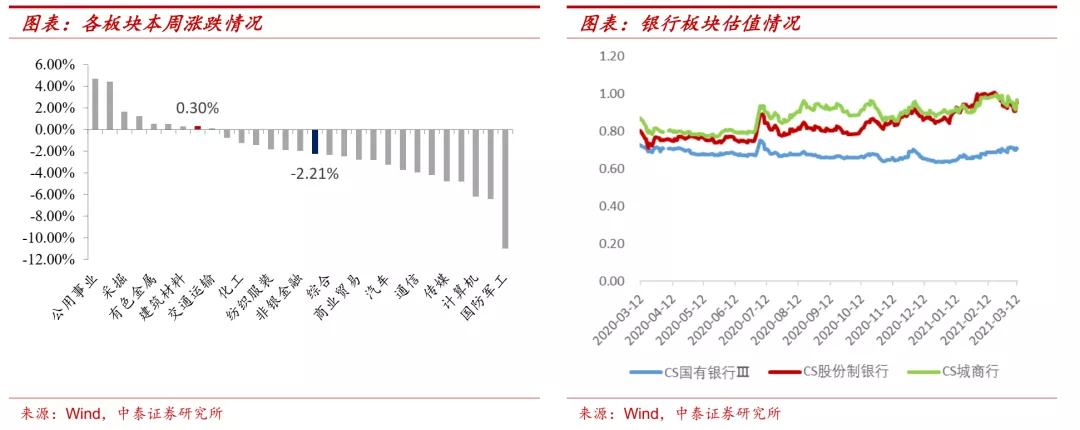

本周板块表现:板块多呈现下跌趋势,银行板块涨幅居前,年初以来板块涨幅在28个行业中排名第2(涨11.56%)。本周公用事业板块领涨4.69%,此外部分周期股如钢铁、采掘板块涨幅居前,分别为4.41%和1.62%;银行板块周涨0.30%,沪深300涨幅-2.21%。从板块估值情况看,国有行、股份行、城商行板块最新PB分别为0.71、0.96、0.97X,分别较上周-1.30%、+0.82%、+1.03%。

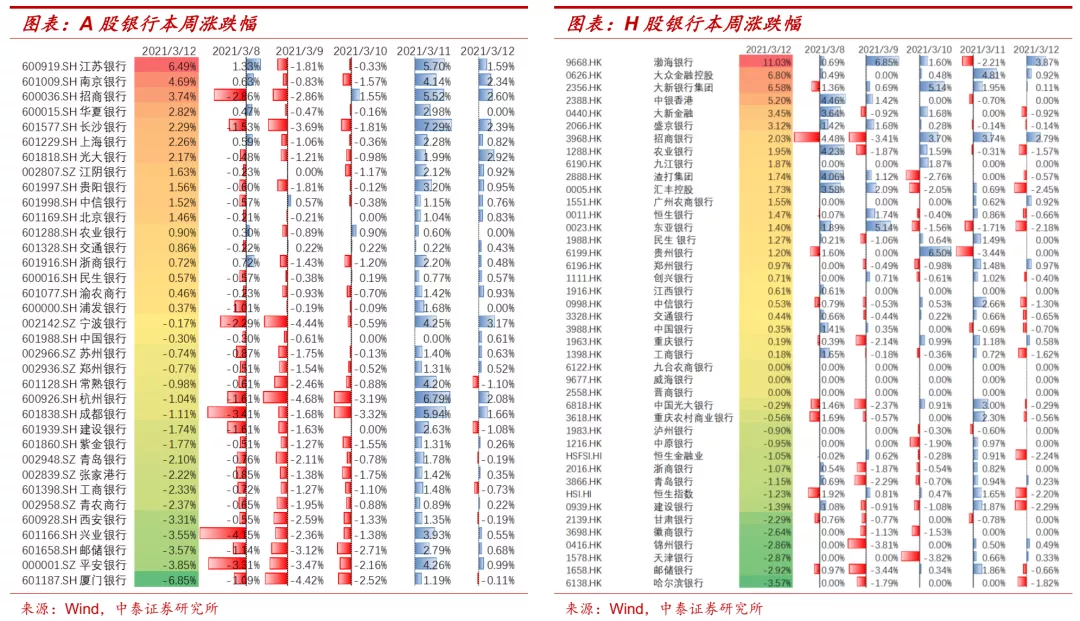

本周个股涨跌情况:A股银行股呈现涨跌互现,行业内明显分化。1、A股涨幅前5的个股是江苏、南京、招商、华夏和长沙,累计周涨幅分别为6.49、4.69、3.74、2.82、2.29pct。整体来看,本周前三天多数银行下跌,周四周五则大多呈现上涨趋势。2、H股涨幅前3的个股是渤海、大众金融控股、大新银行集团,累计周涨幅分别为11.03、6.80、6.58pct。

四、资金面跟踪:南北向资金均偏好银行

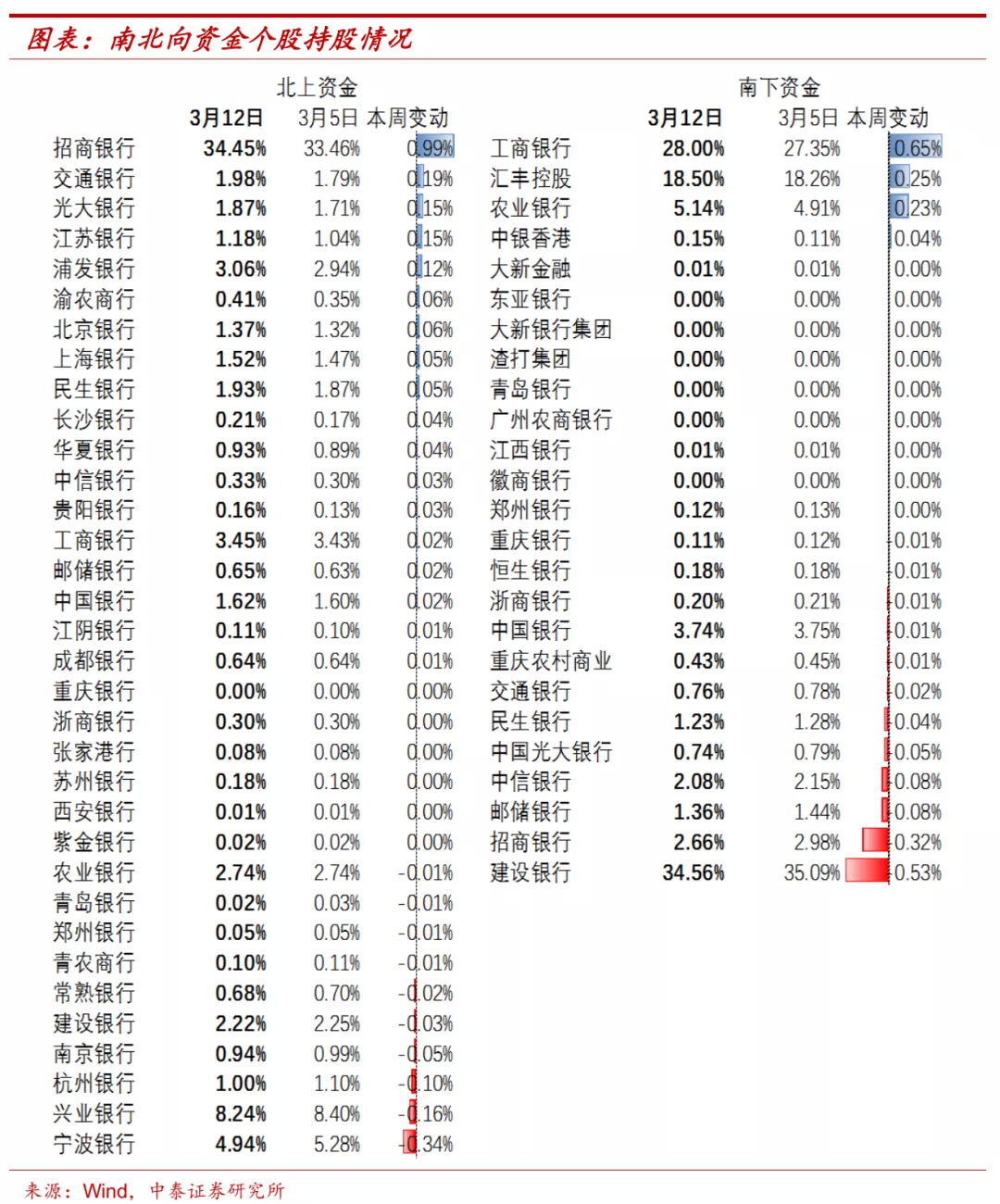

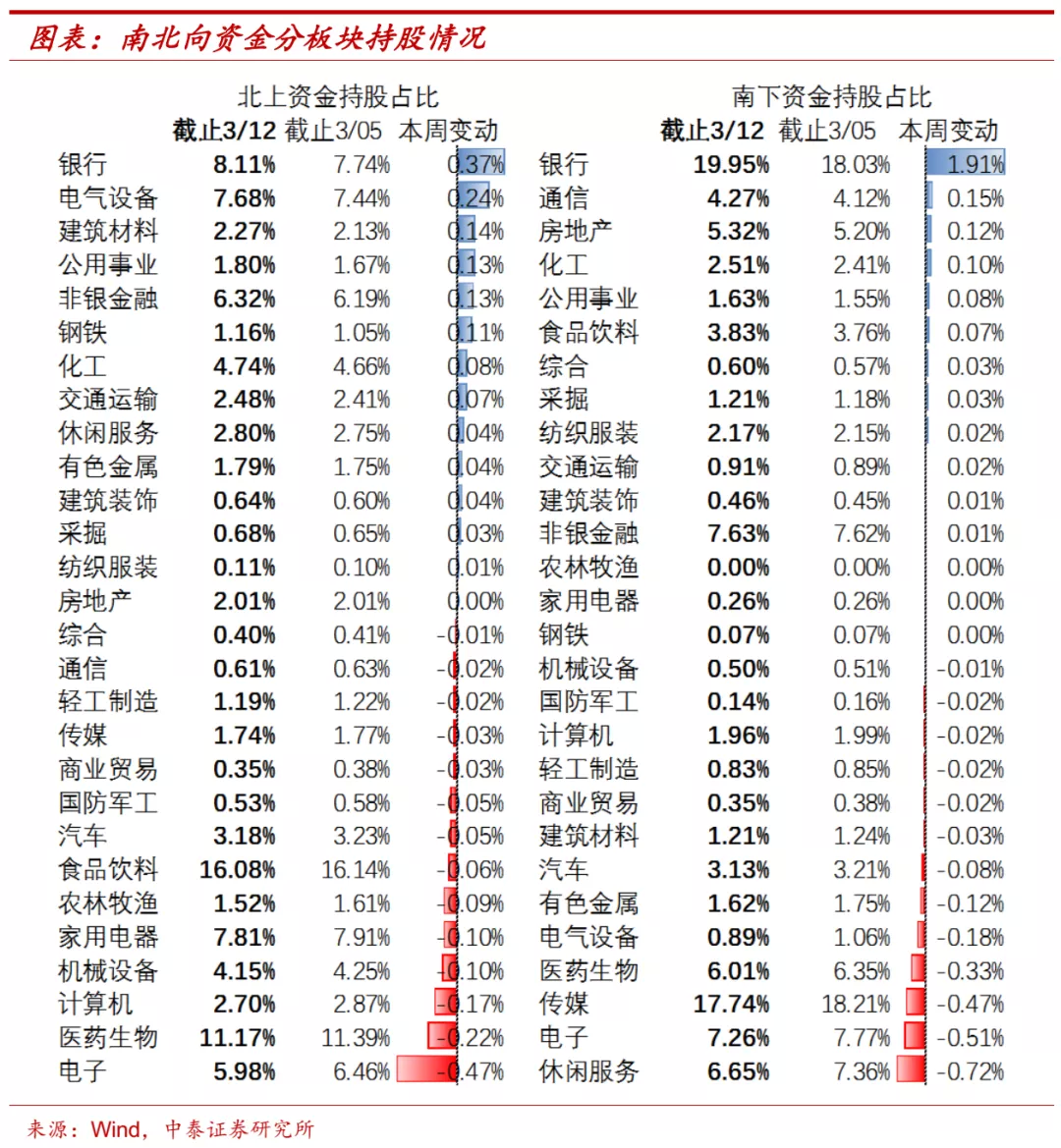

南北向资金持股板块跟踪:1、从规模看,北向资金本周合计买入3128.9亿元,卖出3062.7亿元,净买入66.1亿元,净买入规模较前周上升74.5亿元。南向资金买入1138.4亿元,卖出1295.1亿元,净买入-156.7亿元,净买入规模较上周下降173.7亿元。2、从方向看,北向资金主要增持银行、电气设备板块,持股市值占比本周变动0.37、0.24pct。对医药生物、电子板块有较大减持,持股市值占比本周变动-0.22、-0.47pct。3、南下资金主要增持银行、通信板块,持股市值占比本周变动1.91、0.15pct。对电子、休闲服务板块有减持,持股市值占比本周变动-0.51、-0.72pct。

南北向资金持股银行股个股分析:1、北上资金偏好招商、交通和光大,持股市值分别较前周增加0.99、0.19、0.15pct。北向资金减持较多的则是兴业、宁波。2、南下资金则买入工商(H)和汇丰(H),持股市值占比较上周增加0.65、0.25pct。对建设银行(H)有明显减持,持股市值占比较上周减少0.53pct。(编辑:肖顺兰)