本文转自微信公众号“钟正生经济分析”。

编者按:

2020年12月以来,美元指数在89-92区间维持震荡。但2021年3月5日,美元指数站上92点关口,美债之后美元再度成为资本市场关注的焦点之一。我们重发今年1月18日的文章,现在看来文中逻辑大致是成立的。

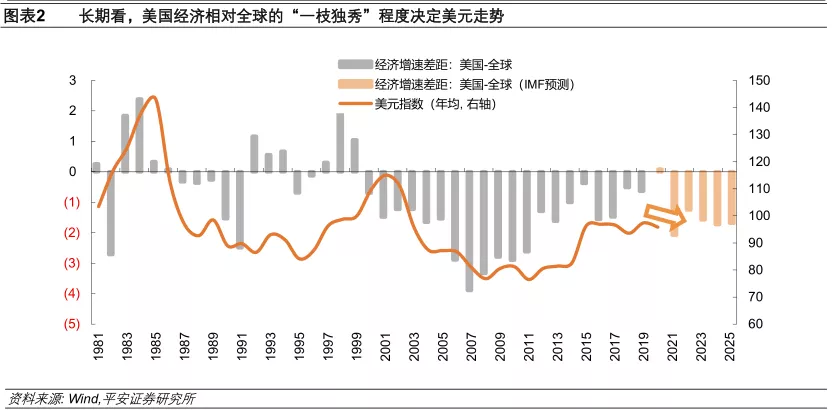

根据2021年1月的最新预测,IMF大幅上调了美国的经济增长预期,2021年美国与全球经济增速差距,由2.05%急剧收窄至0.37%。这说明美国经济形势转好、尤其在今年“一枝独秀”的程度提高,或对美元提供阶段性的强支撑。

2020年4-5月美元指数维持在100点附近,但此后美国疫情防控持续落后,美元开启了“贬值之旅”,6月和8月美元指数分别降至96点和93点附近,大选后的不确定性使其于12月跌破90点。2021年伊始,美元指数在90点下方游走一周后,于1月8日重回90点上方,本周继续反弹,15日收于90.79。

长期看,美国经济与全球的相对表现决定美元价格,未来美元确实处于贬值通道。例如,2001年以后随着发展中国家入世,美国经济更显黯淡,叠加受次贷危机的重创,美国经济增长率与全球长期保持着1-4个点的差距,2004-2014年期间美元指数陷入90点以下。IMF预测2021-2025年美国经济增速或慢于全球1.25-2.07个百分点。

中期看,美国与欧洲经济的相对表现,以及美欧货币政策的相对节奏,与美元指数波动有较高同步性。例如,2011年下半年开始,希腊债务危机引燃欧洲,美元指数从75点低谷小幅升至80点附近。2017年开始,特朗普频繁为美国和世界经济制造“意外”,美元指数由2017年100点上方跌落至2018年90点以下。

不过,2015年美欧经济意外指数的转向,未能导致美元指数的转向,主要原因是当时美联储QE完全退出、市场对加息的预期增强,而欧洲央行却开始酝酿第二轮扩表。2020年下半年开始,美国经济意外指数激增,但美元指数却未能抬头,也是因为美联储政策刺激比欧洲央行力度更大、节奏更快。

短期看,空头持仓持续偏高,将为美元的阶段性反弹积聚势能。例如近十年来,美元指数空头期货曾经历5轮“牛市”(分别开始于2010年底、2012下半年、2013下半年、2016年初、2017年中),期间美元指数受到一定拖累。但空头持仓为美元的后续反弹积聚了势能,使得这样的“空头牛市”平均不超过一年。本轮“空头牛市”于2020年中已经开始。

三句话总结对未来美元走势的判断:

1)“前途是光明的”——未来5年美国经济相对全球而言可能走弱,美元将处于长期贬值通道。

2)“道路是曲折的”——2021年美国疫苗推广领先欧洲,美国经济有望于一段时间在全球“一枝独秀”;美联储资产规模变化已经趋于稳定,欧洲央行在1.8万亿欧元复苏计划下可能仍会扩表。美欧经济“表现差”与货币政策“节奏差”意味着美元指数或有阶段性回升的空间。

3)“一颗红心两手准备”——在技术层面,美元的“空头牛市”已经持续超过半年,美元已经积聚了较长时间的反弹势能,美元阶段性回调可能比想象中来得更早一些。

正文:

2020年新冠疫情爆发以来,美元指数开启了“贬值之旅”(图表1)。

2020年2月美元指数在全球疫情初现时走低。3月国际金融市场恐慌出现“美元荒”,推高美元指数至102点高位。3月26日美联储推出“零利率+无限量QE”救市抑制美元继续上行。但此后美国疫情快速蔓延,疫情防控持续落后,美元开启“贬值之旅”。

10-11月期间,随拜登当选预期增强,美元指数在92-93点附近盘整,但大选后的不确定性再度使其继续下行,并于12月跌破90点。2021年伊始,美元指数在90点下方游走一周后,于1月8日重回90点上方。1月11-15日出现明显反弹,15日收于90.79。

我们认为,可从长、中、短期三个视角来分析美元指数的未来走势。

长期看,美国经济相对全球的“一枝独秀”程度,决定了未来美元指数可能处于新一轮贬值通道(图表2)。从近半个世纪的数据来看,美国经济与全球经济的相对表现,与美元指数的走势有明显关联。

1983-1984年,走出“滞胀”的美国回归高增长,美元指数年均值由1981年的103,升至1984年的138。1985年因“广场协议”美元指数快速回落,并于1990年代保持在90附近的低位。1997年亚洲金融危机爆发,美国经济相对表现更好,美元指数在2000年重回100点,2002年上至峰值。

此后,中国等发展中国家入世后经济起飞,美国经济表现显得黯然失色,叠加受次贷危机重创,美国经济增长率与全球长期保持着1-4个百分点的差距,2004-2014年期间美元指数陷入90点以下的低谷。2015年美国经济转好,2016年特朗普上台凭借“美国优先”政策制造了一轮经济“小高潮”,美元指数中枢回升至95点附近。

展望未来:一方面民主党“控盘”的美国更关注分配问题而非经济效率(当然拜登政府的新财政刺激方案会带来短期提振),另一方面拜登更温和的对外政策(特别是全球经贸关系的修复性重置)或将提振全球经济,未来5年美国经济平均增速很可能略低于特朗普执政时期。

IMF最新预测,2021-2025年,美国经济增速或慢于全球1.25个-2.07个百分点,这一增速差与2012-2014年(次贷危机后美国经济缓慢修复)的情况类似,当时的美元指数年均值在81点附近。因此,美国与全球经济的大趋势决定了未来美元更可能处于新一轮的贬值通道。

中期看,美国与欧洲经济的相对表现,与美元指数波动有较高同步性,近期却出现“错位”(图表3)。美国与欧洲经济关联紧密,2020年以前美国与欧盟长期保持着彼此互为第一大贸易伙伴的关系。

同时,美元指数的一揽子货币中,欧元占比57.6%,第二名日元仅占13.6%。站在全球角度,美国与欧洲的金融市场均较为成熟、吸引力较强。因此,美欧经济的相对表现,将影响投资者在两地的资产配置决策,进而影响对两种货币的相对需求,继而一定程度上决定美元走势。

从花旗经济意外指数看,美国与欧洲指数累计值的差距变化,与美元指数的主要拐点基本吻合。例如,2011年下半年开始,希腊债务危机引燃欧洲,虽然美国亦处于危机阴影中,但市场对美国的预期好于欧洲,美元指数从75点低谷小幅升至80点附近。

2017年开始,特朗普频繁为美国和世界经济制造“意外”,投资美国的负面情绪不断积累下,美元指数由2017年100点上方,跌落至2018年90点以下,之后才在美国经济的超预期表现中回升至95-100区间。

不过,2020年下半年开始,虽然美国新增新冠确诊病例和死亡人数均居高不下,但美国经济却“意外”成为发达经济体中最有韧性的一个(尤其是相对于可能陷入“二次衰退”的欧洲来说)。在一片悲观中燃起的希望体现在激增的经济意外指数上,但美元指数却未能抬头,美元指数与美欧经济相对预期出现“错位”。

历史上,同样出现类似错位现象的还有2015年以后,美欧经济意外指数转向,却未能导致美元指数的转向(我们猜测这与Taper Tantrum造成的美元融资荒有关,一如今年3月全球市场大甩卖时候的美元)。

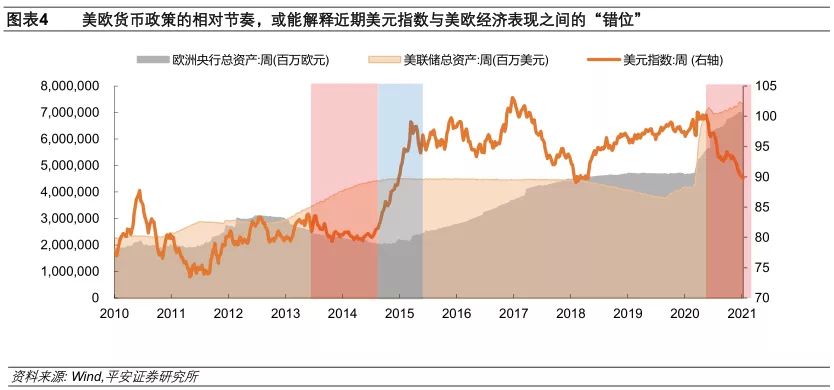

为什么近期美元指数与美欧经济的相对表现之间出现“错位”?或许可从美欧货币政策的相对节奏中找到答案。次贷危机后,欧央行与美联储的货币政策存在一定节奏差(图表4)。例如,2013年开始,美联储仍在大幅扩表,总资产由3万亿美元,扩张至2015年以后的4.5万亿附近,而欧洲央行正实施小幅缩表,欧洲与美国呈现“一收一放”的节奏差,美元指数小幅走低。

2014年后,美联储QE完全退出、总资产停止扩张、市场对加息的预期增强,而欧央行却开始酝酿第二轮扩表,欧洲与美国呈现“一放一收”的节奏差,造成了欧元汇率的贬值,以及美元指数的大幅上行,从80点跃升至100点附近,至此提高了美元指数的波动中枢。

2020年,美欧货币政策整体宽松,但美联储3月推出的刺激政策力度更大、节奏更快,这也体现在美联储扩表速度更快,且以美元计的资产规模超过了欧央行以欧元计的总资产。欧美货币政策又相对呈现出“一收一放”的节奏差,美元继而承受贬值压力,只不过这次贬值幅度较大。

近期美联储资产负债表已趋于稳定,市场已经开始讨论缩表节奏,而欧洲1.8万亿欧元的经济复苏计划正处于实施阶段,资产负债表仍保持扩张趋势,因此未来欧美货币政策可能出现“一放一收”的节奏差,或再次为美元指数创造上行动能。

短期看,空头持仓持续偏高,将为美元的阶段性反弹积聚势能。美国经济体量大、金融体系相对成熟、美元流动性强、美元汇率自由浮动等因素,使美元具备较强的金融(避险)属性。而风险资产的优异表现、货币政策预期向松等因素,都可能引发市场对美元的做空。

从数据看,投资者对美元的做空,虽然不会影响美元指数的中长期走势,但能一定程度上对美元指数形成扰动(图表5)。例如,近十年来(2020年以前),美国洲际交易所(ICE)的美元指数空头期货曾经历5轮“牛市”(分别开始于2010年底、2012下半年、2013下半年、2016年初、2017年中),空头持仓持续偏高时,美元指数均受拖累。

但空头持仓会为美元的后续反弹积聚势能,从而使得这样的“空头牛市”(可以更形象地成为“空牛”)平均不超过一年。本轮“空牛”于2020年中已经开始,至今已持续超过半年,后续演进值得关注。

至此,我们用三句话总结对未来美元走势的判断:

1)“前途是光明的”——未来5年美国经济相对全球而言可能走弱,令美元指数处于新一轮贬值通道。

2)“道路是曲折的”——2021年,随着美国疫苗推广领先欧洲,美国经济可能延续目前的韧性表现;美联储资产规模变化已经趋于稳定,欧洲央行在1.8万亿欧元复苏计划下可能仍会扩表。正如我们在今年年报中指出的,美欧经济“预期差”与货币政策“节奏差”,意味着2021年美元指数或有阶段性反弹的空间,至少不会迅速地、显著地走弱。

3)“一颗红心两手准备”——在技术层面,美元的“空头牛市”持续超过半年,已经积聚了较长时间的反弹势能,美元阶段性回调可能比想象中来得更早一些。

(编辑:李均柃)