本文源自 微信公众号“中金点睛”。

我们认为未来3-5年行业仍处供不应求的快速扩张期,产能扩张仍是主线。长期看,行业增速或趋于平稳与产品同质化程度高将制约速冻食品企业抬高价格,市场或将维持量增为主的趋势。若中国速冻行业公司能在B、C两端均占绝对优势,未来行业或可避免陷入日本速冻食品行业经历的价格战。

摘要

速冻食品行业仍处快速成长阶段,料未来3-5年BC两端仍将持续扩容,尤其细分品类正快速成长。B端主要由餐饮增长驱动,火锅、团餐等子行业的高速发展推动需求保持旺盛。C端主要由人均食品支出提升、主力消费人群占比高和渗透率提高三因素驱动,表现为速冻发面类、休闲类米面快速增长和C端火锅料品牌层出不穷。随餐厨面积减小和人工成本上升,央厨式预制菜亦有爆发增长潜力。

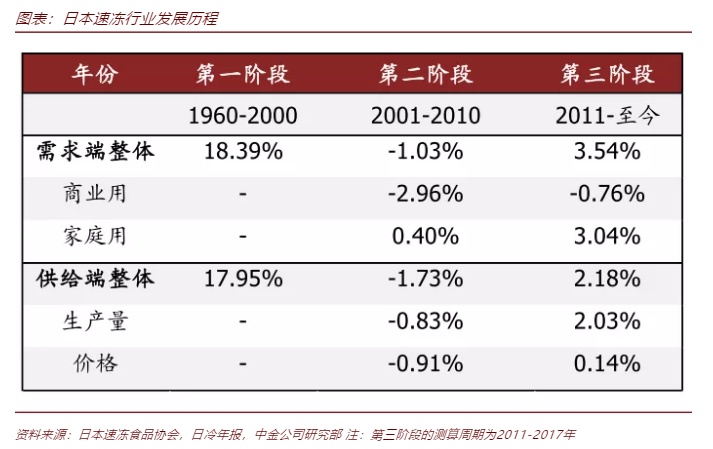

日本速冻行业1960年至今经历了迅速扩张、行业洗牌和高质量发展三阶段。第一阶段(1960-2000年)供不应求下产能迅速扩张;第二阶段(2001-2010年)市场需求萎靡,价格战和头部企业创新导致行业加速集中。第三阶段(2011年至今)需求回暖,头部企业差异化竞争,行业高度集中的同时迎来可持续发展。复盘行业龙头日冷食品的发展历程,我们认为对速冻食品企业而言,性价比与品质兼顾的发展路径方可持续。

推演中国速冻行业发展路径,我们认为竞争将从产能单要素走向综合实力竞争,若中国速冻龙头能抢先一步持续创新,则或有可能规避日本式价格战的开启。对标日本,我国速冻行业仍处第一阶段初期,产能大的公司在性价比和新品全国扩张上有优势。随着速冻食品企业商业模式逐渐丰富和业务重合度提高,未来速冻食品行业竞争将更加考量公司综合实力。

风险

行业扩产进度加快导致价格战加剧使得盈利承压,火锅料产品同质化或因消费粘性不强而丢失市场份额,原材料价格波动,食品安全。

正文

速冻是整体行业和细分品类均快速成长的好赛道

BC两端需求旺盛,速冻新业态层出不穷

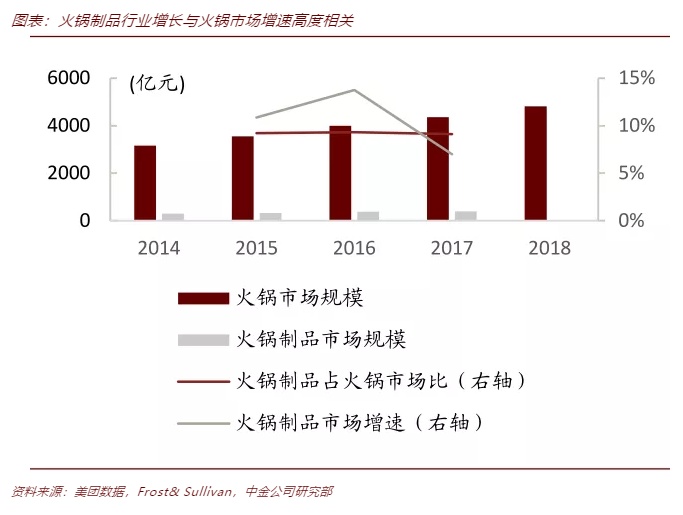

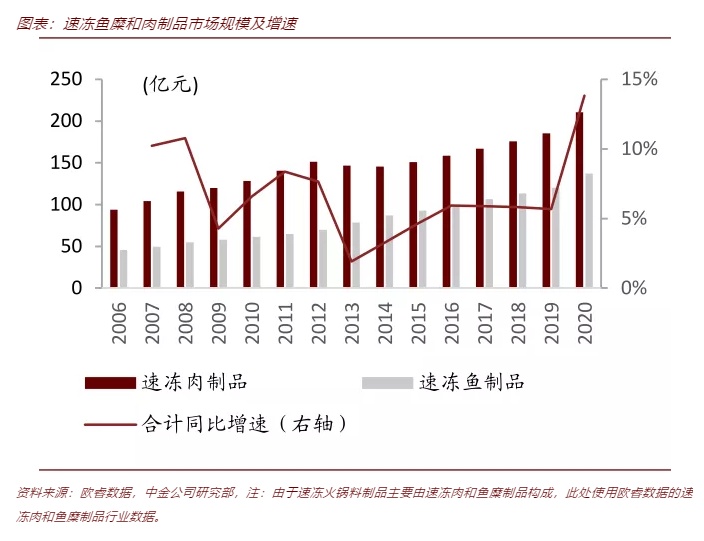

B端火锅餐饮行业快速增长带动速冻火锅制品行业规模快速增长,速冻火锅料市场整体保持较高增速。速冻火锅料市场规模2017年为398亿元,2014-2017年3年CAGR为10.5%。由于火锅餐饮对丸类火锅料等追求高性价比、对食材新鲜度要求低,因此速冻火锅制品仍是火锅餐饮业原材料首选,未来或将随火锅餐饮行业实现快速增长。

此外,火锅料消费场景不断丰富,包括烧烤、冒菜等小B对火锅料产品亦有一定需求。我们假设参考火锅料占火锅餐饮市场5%比例、2019年烧烤市场规模1925亿元测算,仅烧烤市场存量即可转化出96.25亿元的市场需求。

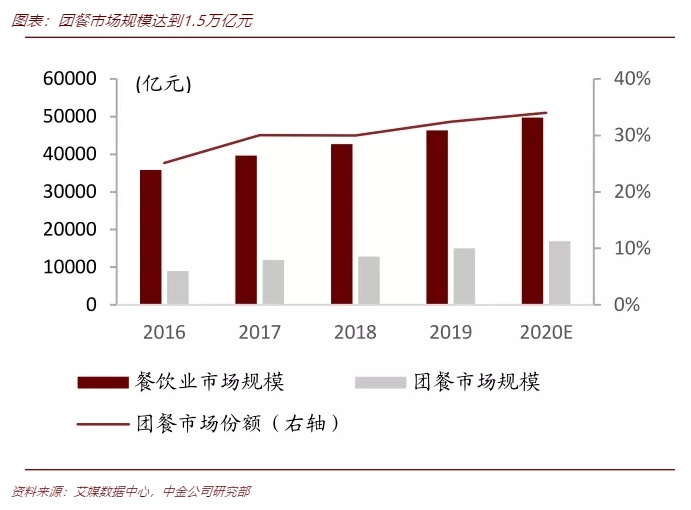

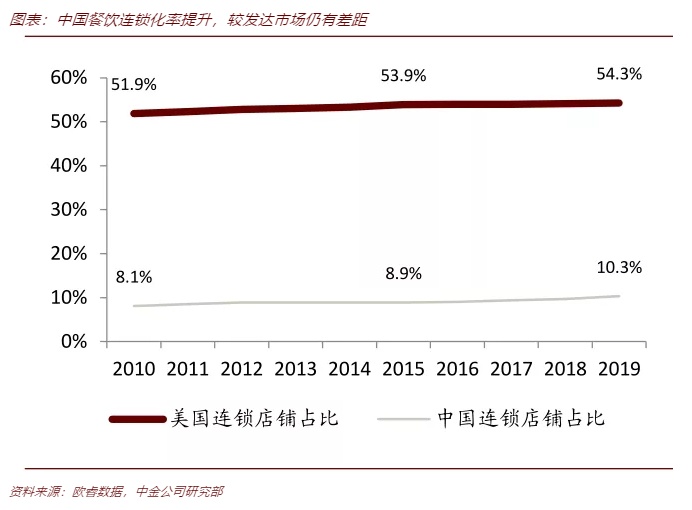

而因速冻面点的主食特点,速冻面点的B端需求随团餐市场规模扩张及餐饮连锁化率提升快速扩张。B端客户更关注性价比和供应的稳定性,具有量大、价低的特点;而上游供应企业则通过规模化采购、生产优势满足B端客户需求。

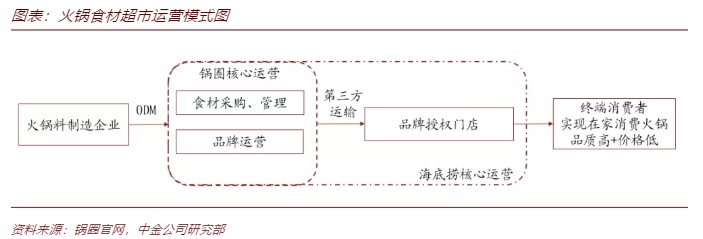

我们认为未来速冻食品小B端需求将持续旺盛,当前处于百花齐放状态。近两年,以供应链能力为核心、触达C端用户需求的一站式火锅烧烤食材超市兴起,玩家类型上包括从2B转型为2C的锅圈等、基于已有供应链的海底捞和蜀大侠等以及上下游企业入局的千味央厨以及盒马等。还有主打无人便利火锅餐厅“涮便利”等基于此模式衍生的新小B业态诞生。此类业态以轻资产、供应链运营为主,将为火锅料市场带来持续增长动力。

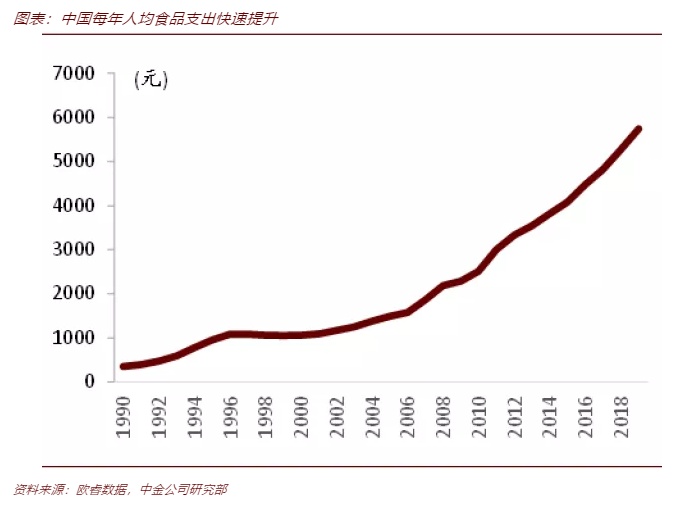

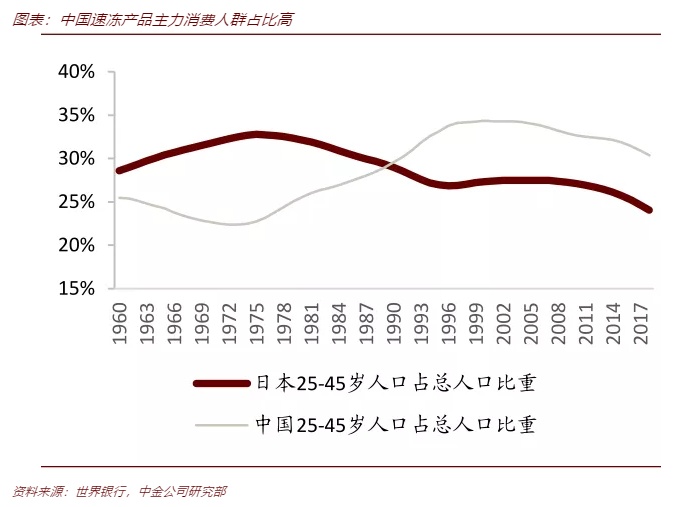

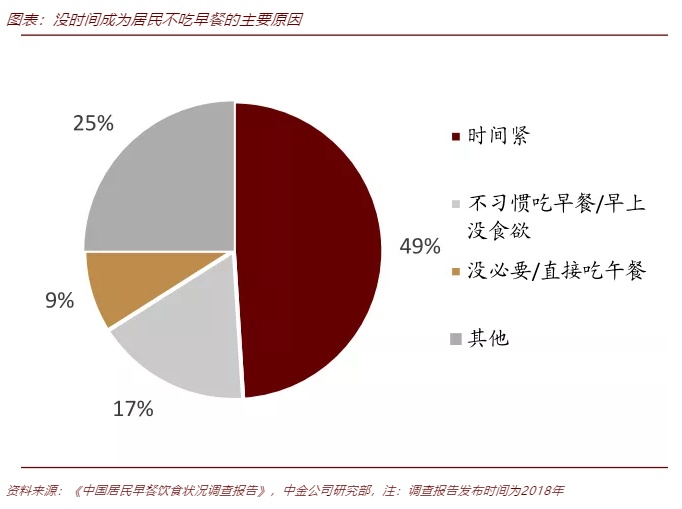

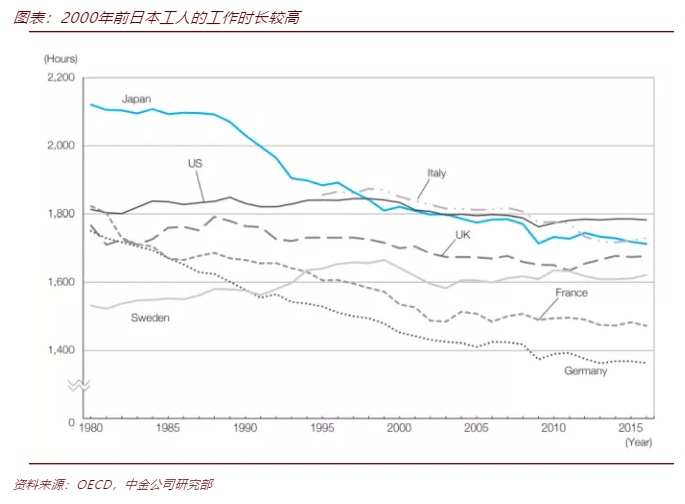

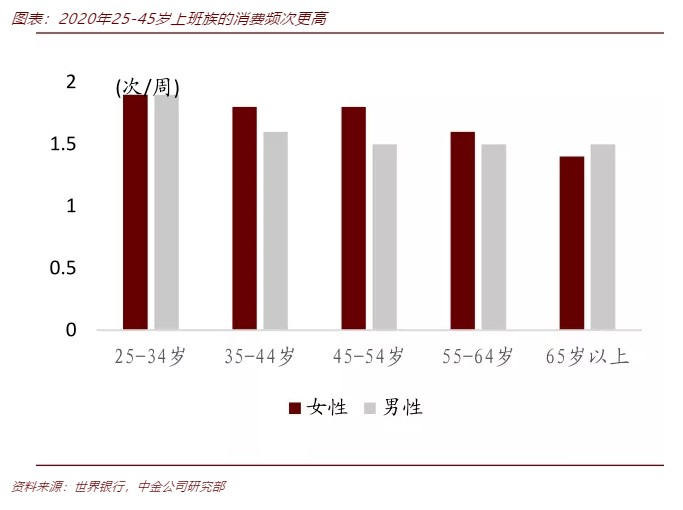

C端需求主要由人均食品支出规模提升、主力消费人群规模占比高和速冻食品渗透率提高三因素驱动。我们认为工作繁忙将驱动速冻食品渗透率持续性提升。根据国家统计局的数据,我国企业就业人员一周平均工作时间为46小时,相当于年工作时长2272小时,较2008年提升20%,排名世界第一,超过1985年日本工人平均工作时长2097个小时水平。而速冻食品的方便速食则满足上班族对美食的基本需求:不用出门、不用做饭、制作简单,甚至还能满足年轻人的正式一餐的仪式感。

行业成长性佳,细分品类尤其突出

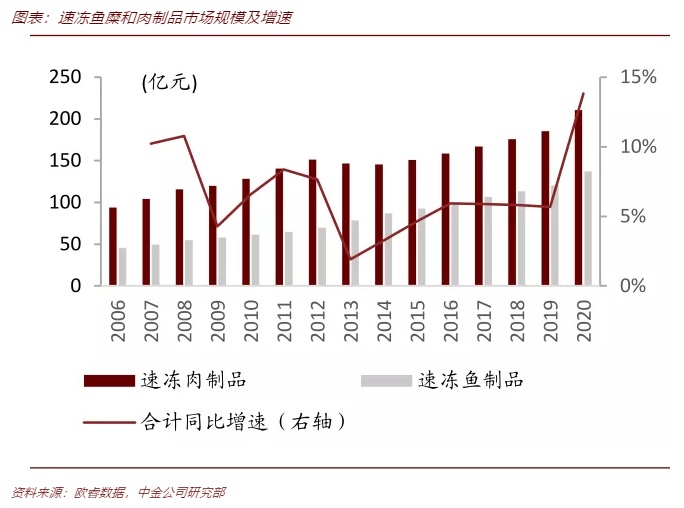

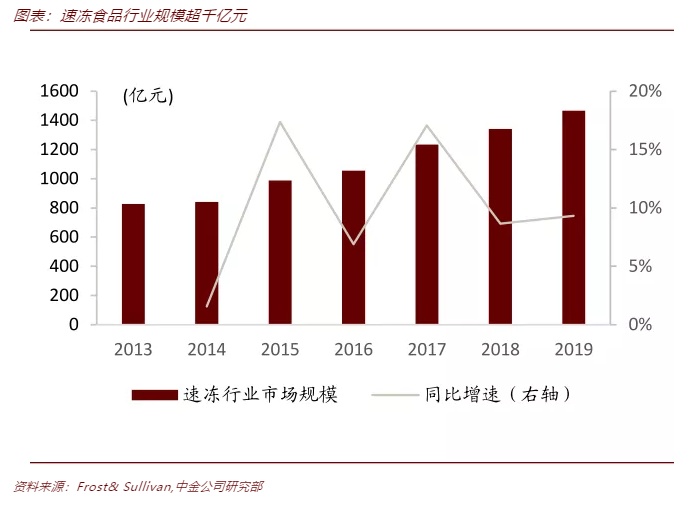

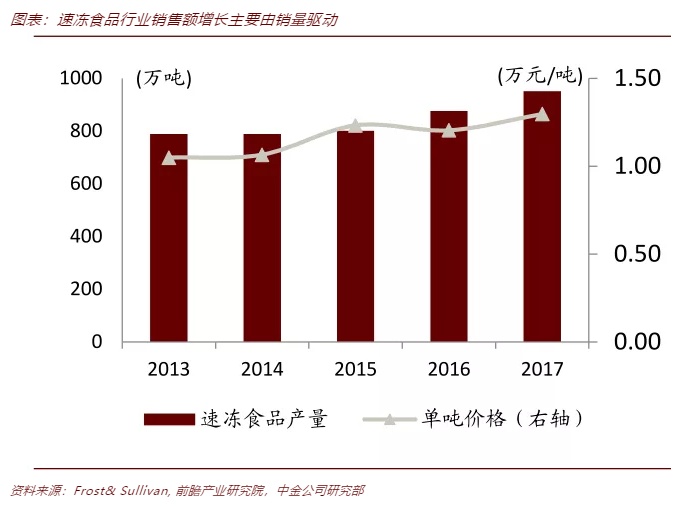

受益于整体需求快速增长,速冻食品行业整体发展较快。市场规模从2013年828亿元提升至2019年1467亿元,2013-2019年5年CAGR为10 %。速冻食品市场规模上涨主要由产量上涨驱动,价格保持相对平稳。

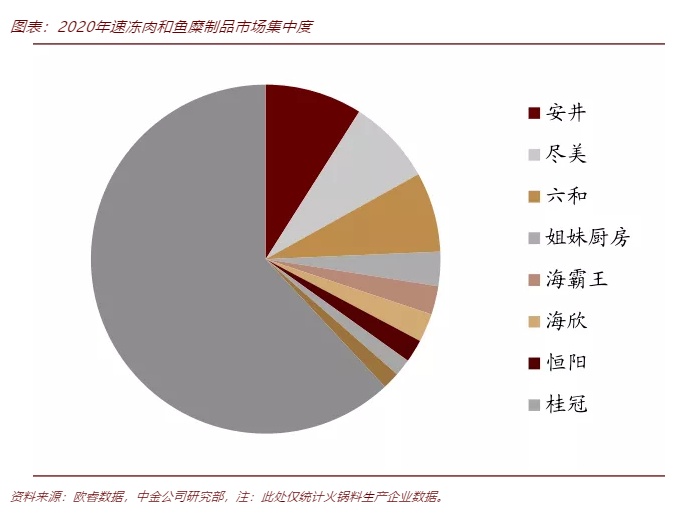

细分行业速冻火锅料市场保持较高增速,且市场集中度具备提升空间。速冻火锅料市场规模2017年为398亿元,占速冻市场整体的32%,2014-2017年3年CAGR为10.5%。根据欧睿数据,行业CR3从2015年的17.25%提升到24.31%,安井超越尽美成为市场第一,2020年市场占有率达到9%。

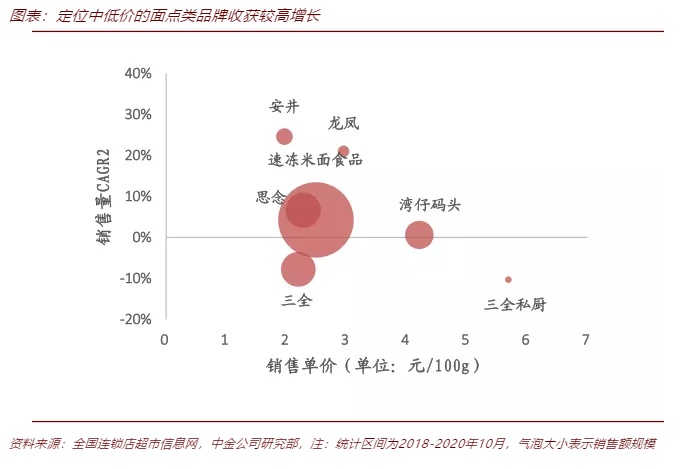

速冻米面市场中的面点和休闲细分品类增速较高,值得持续关注。安井、广州酒家和潮香村等玩家小角度切入也抢占了一定市场份额。近两年,价格水平定位中低水平、主打发面制品的安井和兼有包子类目的龙凤都实现高于行业的增速,其中安井凭借手抓饼等成功大单品已经进入面点和休闲品类的市占率前三。

预制菜细分行业成长空间大,高性价比是核心。根据欧睿数据的统计数据,2020年预制菜市场规模为285亿元。预制菜市场2015年-2020年CAGR达到8.3%。且预制菜目前以B端销售为主,B端需求占比约80%。

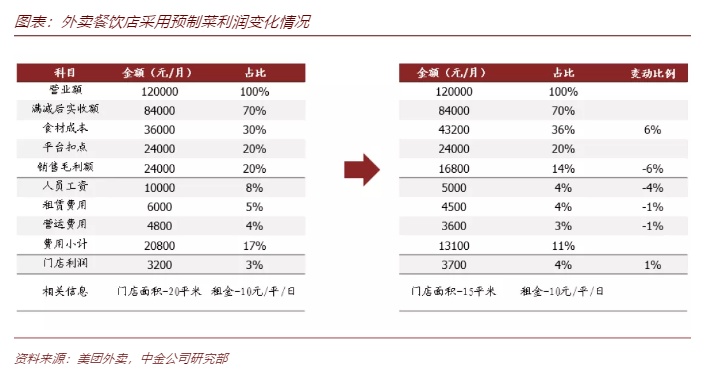

预制菜可削减B端餐饮店的人工成本和后厨面积,外卖市场发展利好预制菜。根据我们的测算,一家20平米主要经营外卖,日均80单、实际客单价35元的餐饮店,通过采用预制菜会使食材成本从30%提升至36%,但是人工成本和租赁成本下降足以覆盖原有成本。通过采用预制菜,B端餐饮店的利润率水平可实现小幅提升,降低食材损耗,提升出餐率及产品稳定性。

对于规模更大、连锁化经营的餐饮店效果将更加显著。据中国饭店协会调研,国内超过74%的连锁品牌自建有中央厨房,其中超过半数的餐饮品牌正在研发可直接加热享用的标准化半成品,低温保存后配送到门店,简单加工后就可食用。

目前预制菜供给端行业集中度低,龙头正跑马圈地。目前的龙头包括海底捞供应商蜀海、做爆款半成品的信良记以及致力于打造中国Sysco的功夫鲜食汇。未来在资本和市场需求的催化下,我们认为龙头有望最大享受市场成长红利。

日本经验:经历迅速扩张-行业洗牌-高质量发展三阶段

日本速冻行业历程是向需求和渠道充分多样化、产品兼顾性价比和品质的大方向发展。2000年前在需求丰富度不足的前提下,行业大规模扩张产能,导致此后10年行业都在整理B端需求崩盘带来的产能过剩问题,与此同时业内公司梳理产品,努力在性价比和质量两端实现精益求精,培育多样化的潜在需求。2011年至今,外部环境回暖迭加前期整理到位,行业迎来了长足稳定的发展。

1960年至2000年:只见需求繁荣,无视可持续性,行业规模快速扩张

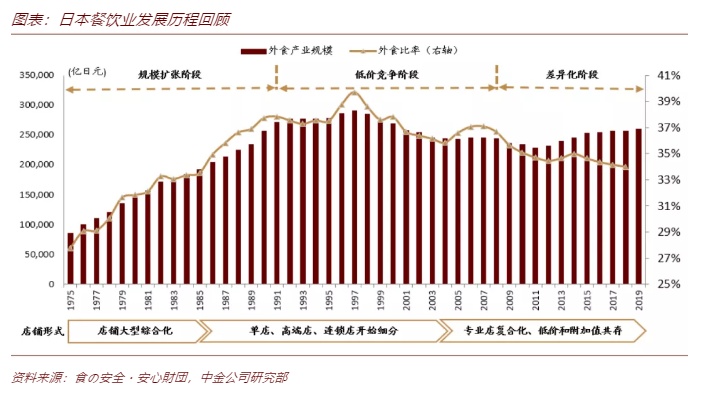

日本速冻食品行业起步的初40年遇到了日本餐饮业的繁荣,旺盛的需求带动产量快速上涨。1990年前盛行的大而全餐饮模式对中央厨房和运营标准化的需求推动了日本速冻食品行业快速发展。

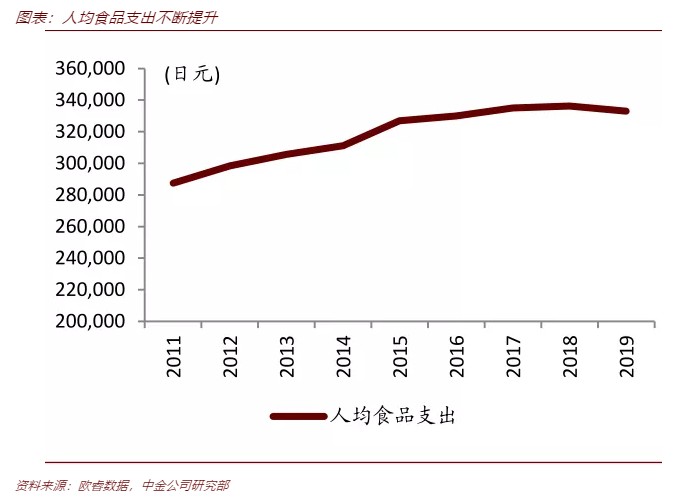

C端需求可通过渗透率*食品总支出角度拆解,其中渗透率在各阶段受不同因素影响,而人均食品支出则受经济整体大环境影响。

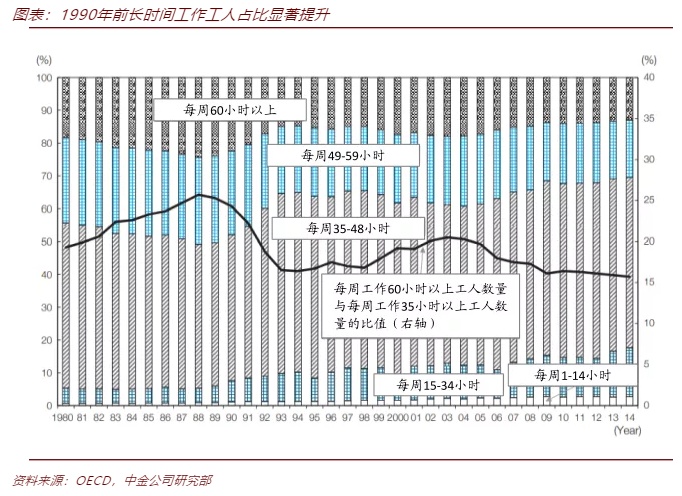

日本超长工作时长助推C端速冻食品渗透率提升。1985年日本工人的平均一年工作时间达到2097个小时,而同期法国为1702小时,美国为1828小时。烹饪时间被挤占,此时方便、烹调简单的速冻食品受到了日本民众的青睐。预调食品和速冻食品等方便食品支出占家庭食品支出比例从1981年6.2%持续上升到2000年的11.2%。

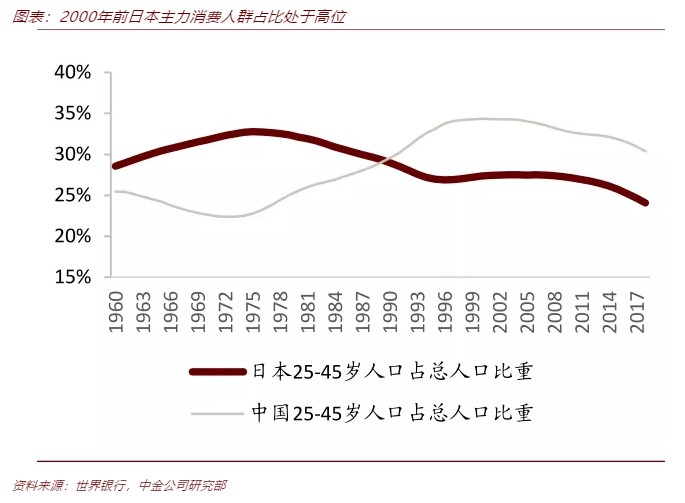

同时日本的主力消费人群规模在2000年前也处于高位。若将25-45岁上班族定义为速冻食品的主力消费人群,则日本速冻食品的消费主力人群规模占比在2000年前先升后降,整体保持高位。

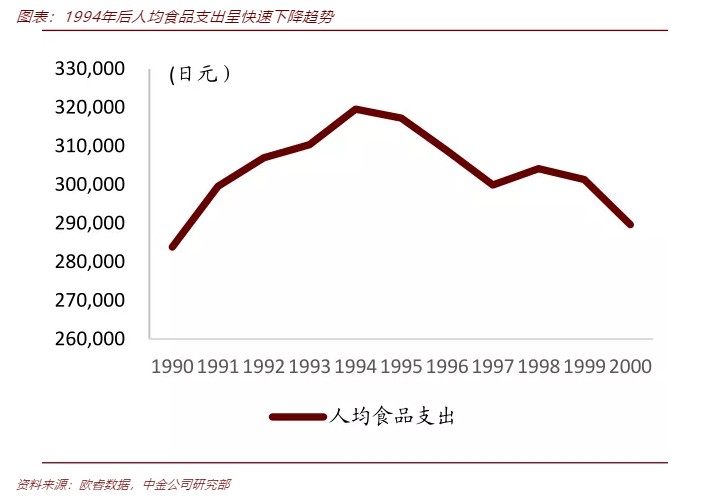

人均食品支出则随日本经济快速繁荣实现增长,但随着经济增速放缓,泡沫破裂人均食品支出下滑,拖累整个C端市场需求下降。人均食品方面支出从1994年顶峰的32万日元(约合3126美元)下降到2000年的29万日元(约合2687美元),按日元计下降9%。

1990年后日本速冻食品行业黄金发展阶段接近尾声,各需求驱动因素均不可持续。B端餐饮业增速放缓,日本人的工作时长在80年代工会的争取下不断下降,人均食品支出受泡沫经济破裂影响而有所下降,多重因素影响下,日本速冻食品行业黄金发展阶段接近尾声。

2001年至2010年:需求萎靡,价格战上演,头部企业逆周期创新集中度提升

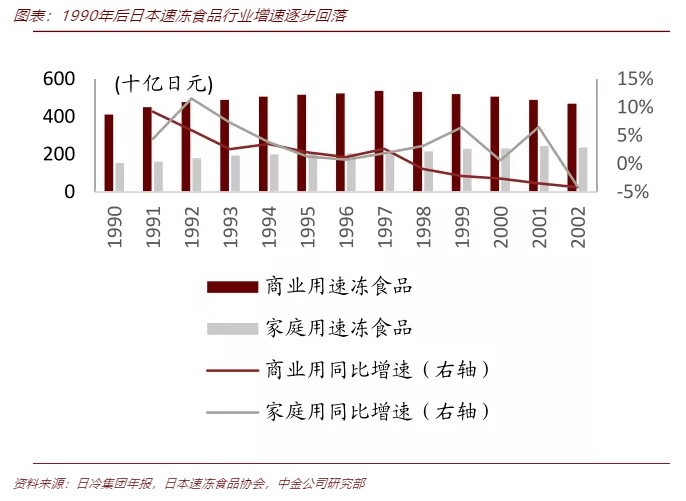

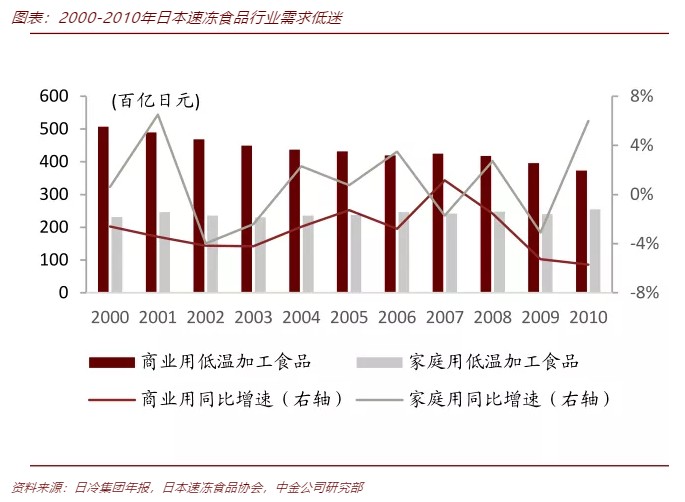

90年代末日本经济陷入泥沼,日本速冻食品行业也未能幸免。B端餐饮业整体规模缩水,日本餐饮业陷入价格战,2001年至2010年行业规模CAGR为-0.8%,商业模式也从原来的大而全向高端化、专业化、连锁化细分。整个商业用速冻食品市场规模从2001年的5万亿日元,缩水到2010年的3.7万亿日元,2001年至2010年CAGR为-3%。

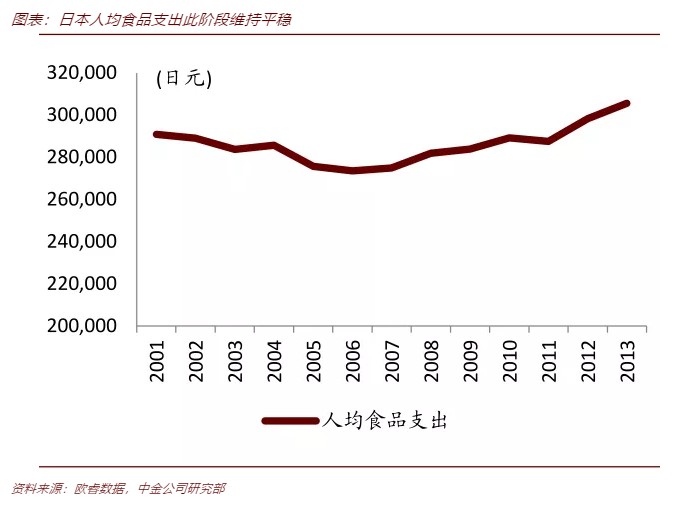

受限于频发的食品安全事件以及持平的人均食品支出,C端需求整体不旺。此阶段日本人均食品支出数不再增长,2001年支出为2.4万日元与2010年持平。同时速冻食品安全事件频发也使得消费者信心不足。总体看,家庭用市场规模2001年的2.5万亿日元与2010年的2.5万亿日元持平,2001年至2010年CAGR为0.4%。

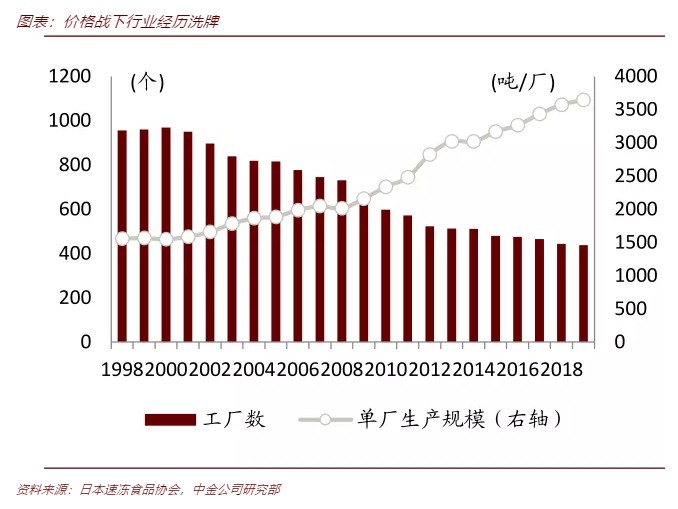

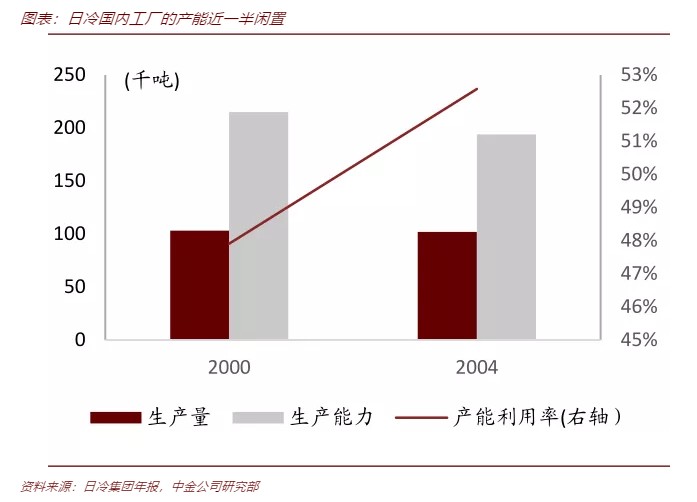

需求低迷使行业前期快速扩张形成的产能成为速冻企业的负担,行业内不断有低端落后产能被清退,单厂的规模从2000年初1546吨/厂上升到2010年的2337吨/厂。2000年市占率第一的日冷集团国内工厂产能利用率仅为48%,大部分前期扩张出的产能处于闲置状态以稳定价格。

供给过剩大环境下,行业价格战逐步升温,速冻食品的单吨价格从2000年的49万日元/吨下跌到2006年最低点43万元/吨,零售端速冻食品打折销售频率逐步提高,打折幅度高达60%,此外常见的打折活动还有“一切180日元(约11元人民币)”。在激烈的竞争下,小规模生产企业数量快速减少,生产能力进一步向龙头集中,2000年初日冷市场占有率为16.5%,2010年达到20.4%。

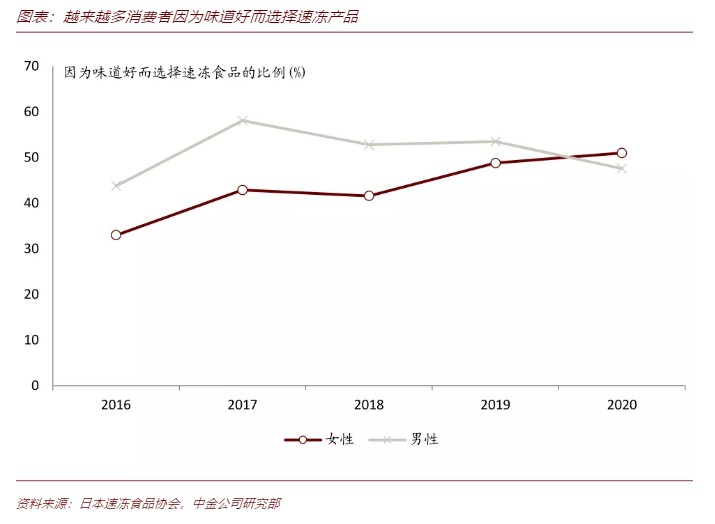

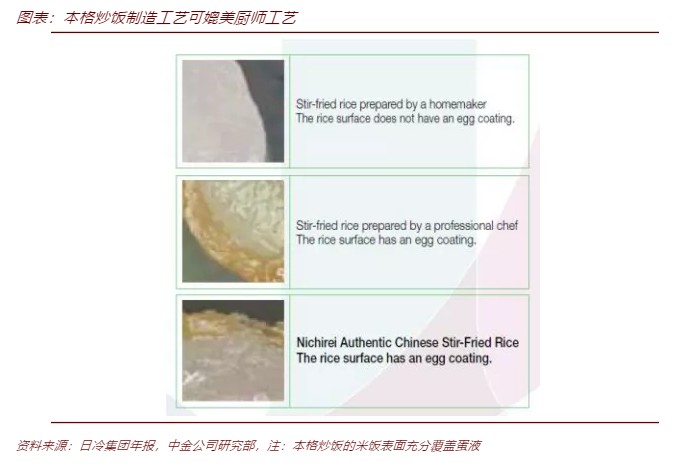

但瑕不掩瑜,意识到多样化、可持续需求重要性的企业纷纷采取举措,逆周期大力培育产品和需求,以摆脱价格战的泥沼。此阶段为培育C端需求、提高C端渗透率,头部企业推新品动作频繁,并且成功推出了一批享有美誉度的产品,如炒饭、微波炉披萨等,同时加大投入进行消费者教育。在此阶段诞生的本格炒饭风靡至今,培育了一大批高粘性的C端用户。而为了满足B端高性价比的需求,企业纷纷在提升效率,组织结构改革等方面做出努力。

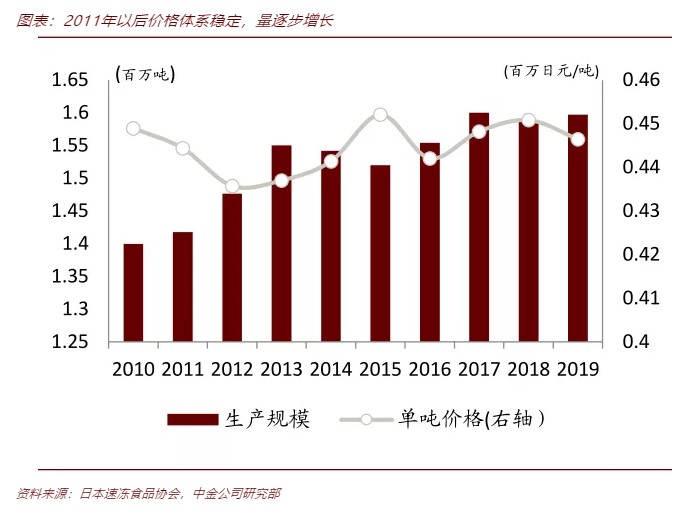

2011年至今:需求多样化提升,行业差异化发展路径突显

此阶段行业内头部玩家集中度空前,价格纪律以及各自品牌核心优势产品已经明晰,包括供应B端高性价比产品(如:炸鸡、汉堡肉等)及C端强势大单品和系列产品矩阵(如:日冷的本格炒饭。日本水产的大大的烤饭团等)。再迭加BC两端需求回暖,同时需求更加多样化,行业整体迎来了长久可持续的发展。

餐饮业需求回暖是主流,同时B端需求形式多样化。便利店渠道需求崛起值得关注。餐饮业价格战结束,行业整体分为低价和高附加值两大类,而速冻产品供应商主要对接低价餐饮店,经过上一阶段的组织结构等调整,供应商充分发挥自身规模化生产优势提供高性价比产品。此外,便利店渠道的快速发展也为B端需求提供新增长点。

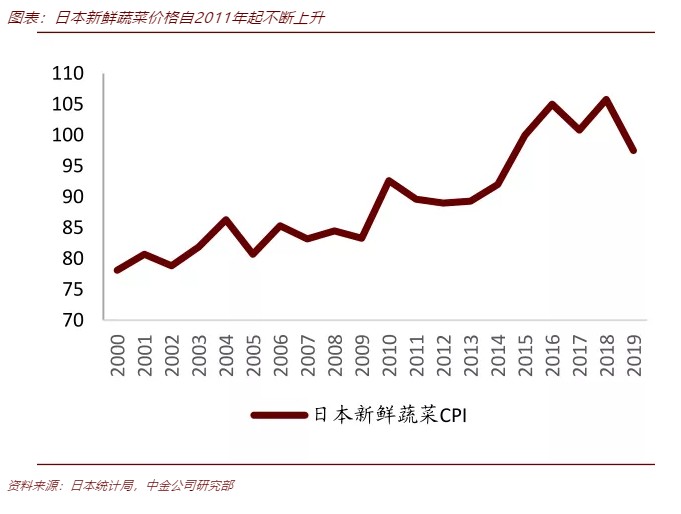

C端经历规模和渗透率双升,因享受消费占比提升,渗透率提升预计可持续性。受益于宏观经济回暖及价格上升,日本人均食品支出从2010年的2.9万日元升至2019年的3.3万日元,超越1994年前高。同时因上涨的鲜食价格及符合消费者偏好的产品的推出,需求正逐渐从不得不消费转化为享受式消费,C端需求渗透率随之提升,享受型消费呈现出更强的可持续性。

来自日冷食品的经验:性价比与品质兼顾的成长之路

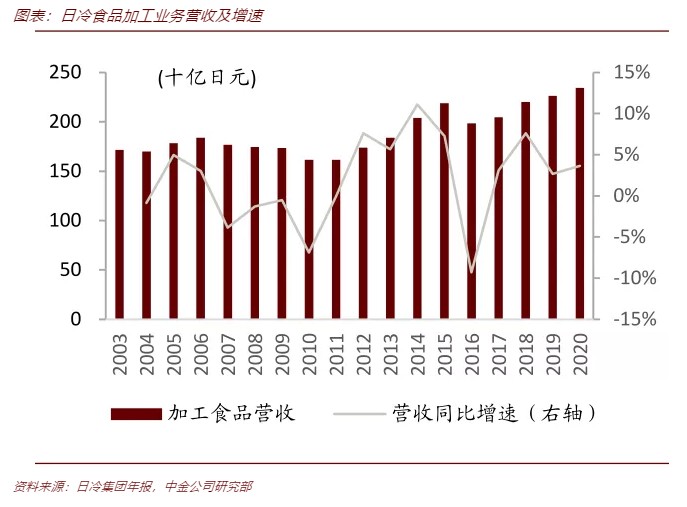

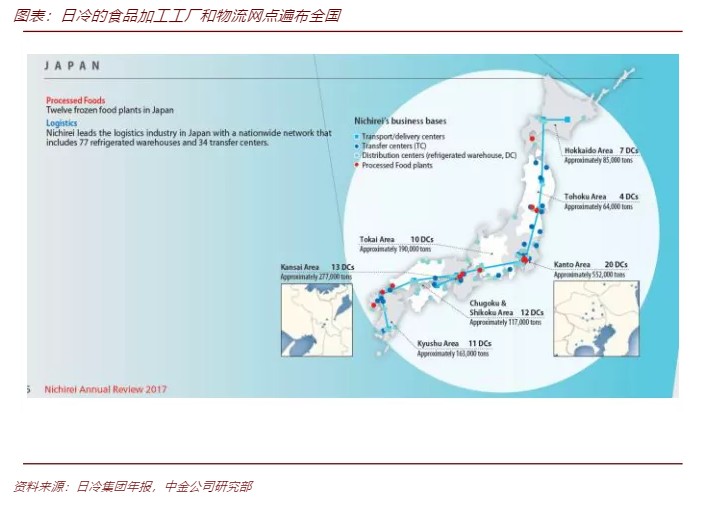

日冷食品是日冷集团旗下子公司,其2020年营收达2347亿日元,占日冷集团整体的38.7%,主要生产加工速冻食品,包括家用食品、商业用途食品等,其中商业用途食品与家用食品比重稳定在6:4。日冷在日本速冻食品市场市占率第一,占比超20%。

从1952年日冷推出调理冷冻食品开始,日冷食品快速扩大生产规模。20世纪80年代,日冷公司通过合资在中国和泰国共建立3个工厂生产速冻食品,至2000年,日冷食品已经在日本本土拥有6座工厂。同时靠着水产品起家的日冷在原材料采购以及产品储藏和运输上占据了先天优势。

但是进入2000年以后,日冷面临市场下滑和快速扩张带来的双重压力。

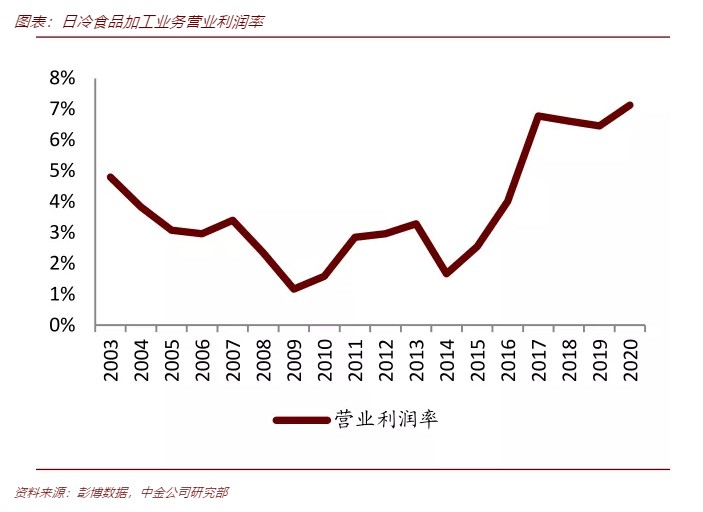

在大环境不佳的10年中,日冷采取一系列举措进行应对,为之后的复苏打下基础。最关键为日冷聚焦核心优势产品,在重品质和重性价比的两个市场中均布局优势产品。2007年-2009年间日冷砍去低毛利产品,提出在B端和C端均聚焦6-10个核心产品。此外,日冷通过销售费用投放拉动销售,日冷集团的销售费用占营收比重8%-9%,销售费用主要来自速冻食品业务。

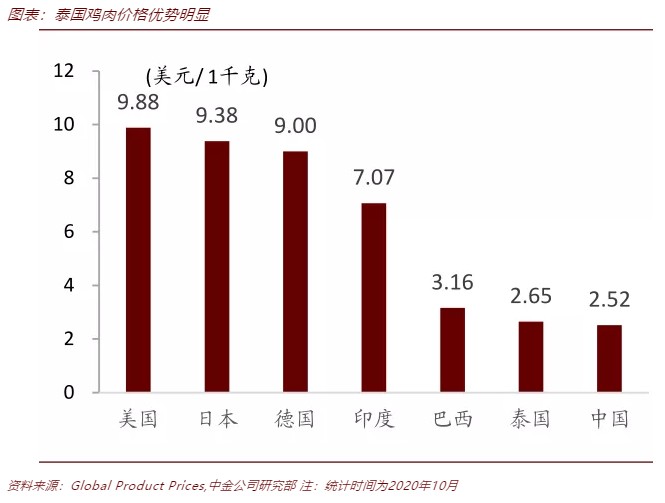

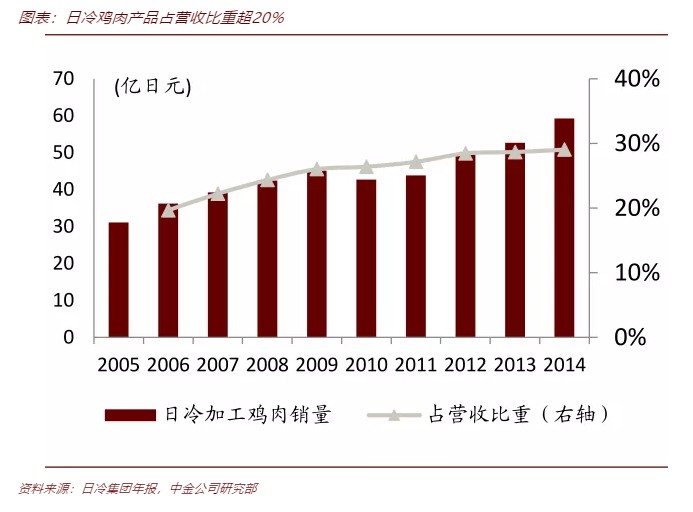

围绕B端重性价比市场,日冷聚焦鸡肉业务。日冷在B端产品端明确聚焦鸡肉业务,鸡肉业务占比不断提升。2010年公司在泰国合资建立鸡肉生产加工工厂,实现产地直接加工保持食物品质并将自产比率从55%提高到75%进一步提高营业利润率。

围绕C端重品质市场,日冷多举措保证产品高品质,产品矩阵辐射多样用户。日冷从多方面入手,不断打磨产品品质:1)在原材料端,日冷借助日冷鲜货全球供应链采购优质、高性价比原材料,再借助日冷物流运输原材料。2)在生产工艺上,日冷研发团队亦在生产工艺上保持领先。3)在生产上,日冷在食材原产地旁建厂,以保证产品的新鲜,如在日本最大的土豆种植基地北海道生产土豆炸丸子。正是多环节都精益求精,日冷的产品获得了消费者喜爱,日冷在2001年推出的强势大单品——本格炒饭流行至今,每年销售额达到近100亿日元。

同时,日冷的产品矩阵辐射多样用户。日冷通过不断地推新品尝试后,明确整体以炒饭、鸡肉类产品和中华食品三系列为核心。同时通过推出高端无添加的便当配餐Obento-good系列捕捉多样消费者需求。

在渠道上,日冷加强市场信息收集和渠道与客户的适配程度。公司2000年将销售渠道从品类团队转为按客户类型建设团队,提高对市场反映的灵敏程度。2005年公司强调将渠道铺设至原来未涉及的客户。2009年渠道改革为销售团队直接对接大客户,中小地方经销商则由地方分公司对接。

此外,日冷还通过多手段提升运营效率,与产品和渠道改革协同。包括:1)企业组织架构经历改革,2005年日冷改为控股公司,日冷食品公司承接加工食品业务。2)统筹所有工厂的采购和生产,2002年公司为进一步压缩成本,选择采取统筹采购和生产。

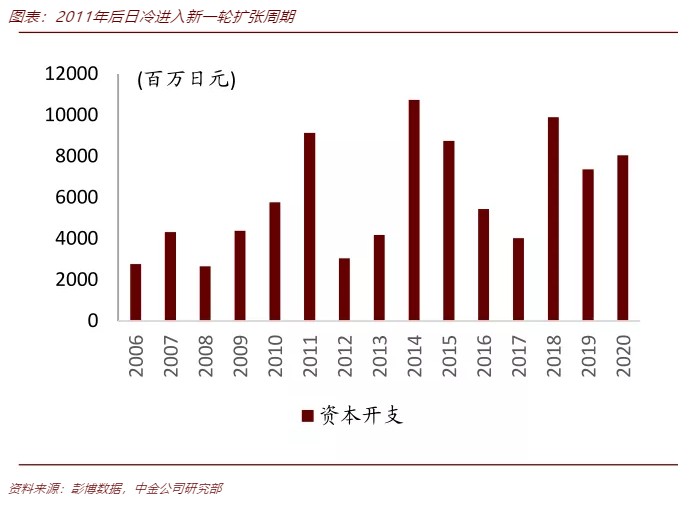

外部需求回暖迭加内部调整到位,2011年后日冷的营收增速和营业利润率双双回升,日冷进入了下一个扩张周期。产能进一步得到扩张,日冷先后建设了4个日本新工厂并在泰国工厂新增加两条产线。同时日冷不断丰富C端产品,于2013年推出了58款新品,后又推出沙拉鸡肉等产品。海外扩张方面,日冷在2012年收购了在美国做亚洲菜速冻食品的企业InnovAsian Cuisine,进军美国速冻食品市场,其市场占有率从2016年的9%,全美第四提升到2020年19%,全美第二。

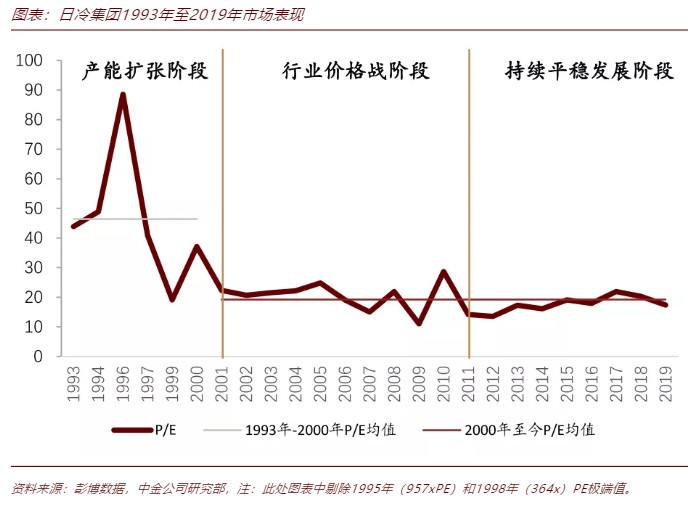

从日冷市场表现看,2000年前扩产期市场给予其长期的高估值。1993年至2000年日冷集团PE剔除异常值后均值为46倍(剔除极端异常值),维持较高水平。而自价格战开打后,日冷估值中枢下滑明显,2001年至2019年日冷集团PE均值下降至19倍,且表现为2011年前横向波动2011年后缓慢上升,与日冷基本面走势趋同。考虑到日冷集团业务还包括物流和生鲜,故市场给予速冻食品估值或高于日冷集团整体。

中国速冻发展推演:从产能为王走向综合实力竞争

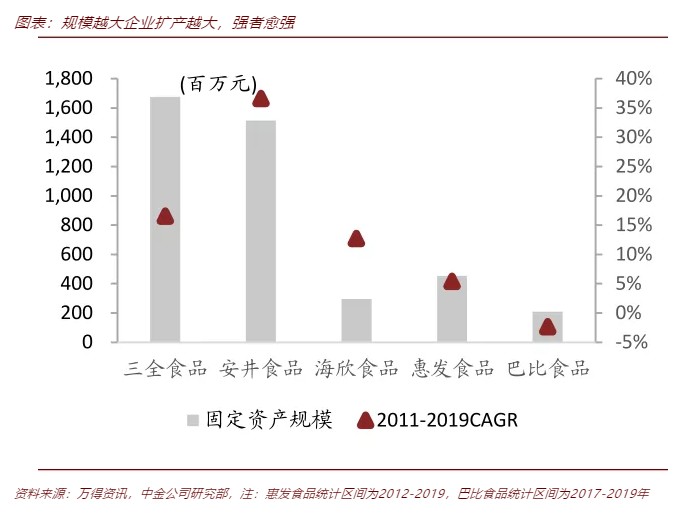

看当前:核心玩家扩产迅猛,强者愈强,产能为王

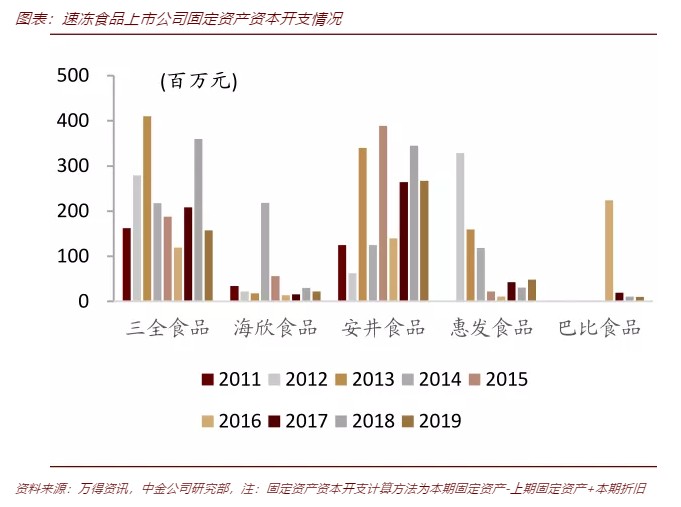

结合日本经验看,我国速冻食品市场正处于规模迅速扩张的第一阶段。我国的B端和C端需求均实现快速增长,与20世纪80年代的日本情况非常相似。在此情形下,供给成为核心变量。从2010年至今,以安井和三全为首的速冻食品上市公司均进行规模扩张,以配合并且呈现出愈大愈强的态势。

看后扩产周期:或是玩家综合实力比拼,存多路径实现高ROE

我们认为,长期看行业供求将趋于稳定。根据我们对上市公司扩产的测算,3-5年后各大公司的产能趋于稳定,行业供需关系或将趋于稳定。

而现有BC端兼顾玩家间的竞争正随业务重合而逐步激烈,经销商等资源的拼抢将更加激烈。我们认为短期内,在各个公司除产能外未建立绝对优势的情形下,对于能够触达客户的产品和渠道等资源的拼抢将更加激烈,竞争将从产能和规模的比拼转为产品力、品牌力和渠道力的全方位比拼。

由于速冻食品的制造壁垒较低,现有玩家可通过自产或代工方式迅速跟进爆款产品,因此我们认为未来的竞争会衍生到品牌力和渠道力的比拼方面。这些方面核心考量因素将包括产品定价能力、费用投放效率及渠道力的经销商能力等多方面。

我们认为未来公司可通过建立消费者品牌及其适配渠道和发展差异化商业模式等路径实现高ROE。

发展消费者品牌,享受品牌溢价

横向对比看,拥有品牌的企业相比于纯加工企业享有更高的净利润率。相比于其它速冻食品生产企业,巴比食品、味知香和广州酒家因拥有面向消费者的品牌享受更高的溢价。

差异化商业模式亦可成高ROE来源

差异化商业模式可避免直接竞争,带来高ROE。当前除了以三全、安井为代表的BC端兼顾的速冻食品制造企业,亦有巴比和千味央厨等面向B端的速冻食品制造企业,巴比主要面向加盟商,而千味央厨则面向餐饮和酒店等大客户。这些商业模式通过高周转/高净利的模式享有高ROE,在商业模式上看具有一定的竞争力。

总结:当前中国速冻行业仍处供给短缺下的产能扩张期,产能扩张快于行业整体、管理更精细的安井食品或最为受益;差异化商业模式成长空间大,品牌知名度高、门店迅速扩张的巴比食品值得关注。

我们认为目前行业发展短期看仍由需求侧推动,需求大于供给将持续性带动行业发展,产能扩张仍是主线。而行业增速趋于平稳与产品同质化程度高将制约速冻食品企业抬高价格,市场将维持量增为主趋势。

若中国速冻食品行业公司能在B、C两端均占绝对优势,未来行业或可避免陷入日本速冻食品行业经历的十年价格战。头部公司若可生产出高用户粘性、具有不可复制性的产品,如:日冷供应C端的本格炒饭大单品和供应B端的鸡肉类产品,则产品差异化下厂家定价可充分自主,避免价格战。

(编辑:赵锦彬)