本文来自“中金点睛”。

摘要

美国总统拜登希望推出1.9万亿美元刺激计划,财政部长耶伦呼吁“大干一场”(act big)。我们认为,美国政策当局的财政思维已发生根本性转向,即由相对保守的平衡财政,转向更为激进的功能财政。由此带来的一个含义是,2021年美国经济增长和通胀可能超预期,甚至不排除经济出现阶段性过热风险。

美国财政思维的深刻变化主要体现在三个方面:其一,这次刺激的规模远高于一般经济衰退后的刺激。估算显示,拜登刺激计划的相对规模是2009年奥巴马刺激计划的6倍。其二,财政资金的用途主要针对个人,对劳动者更有利,有明显的通过财政调节收入分配的意图。其三,当局对政府债务可持续性的衡量标准发生了变化,观察的指标从政府债务的绝对量,转向政府净利息支出负担。由于利率较低,当前美国政府利息支出/GDP比例不到2%,低于1990年代克林顿政府实施财政平衡的时期。

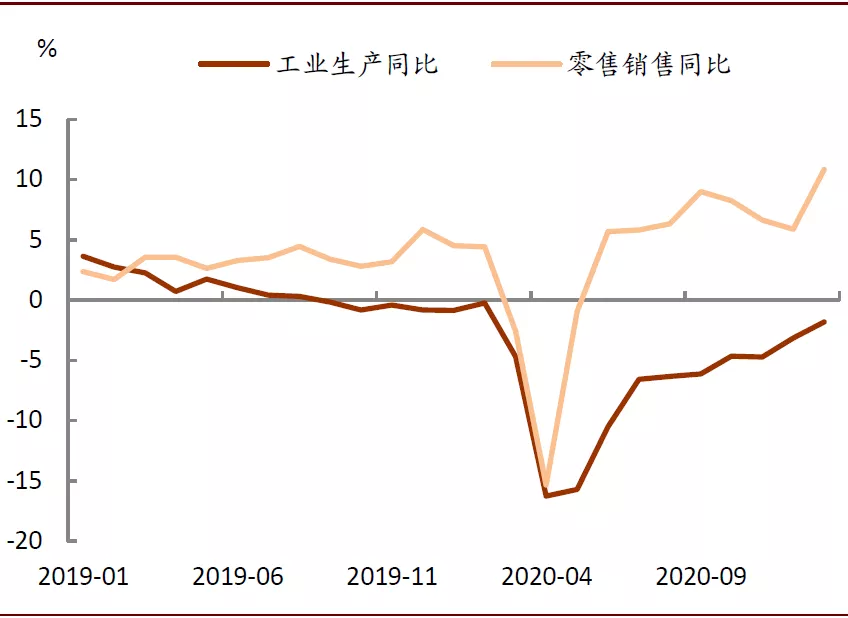

财政扩张增加美国经济增长与通胀上行风险。1月美国零售销售、工业产出、耐用品订单等指标均超预期,加上财政政策支持,或将推高今年美国GDP增速。美国国会的研究显示,政府采购和对个人的转移支付具有更大的财政乘数效应。我们的计算表明,假如1.9万亿美元刺激计划全数落地,或将额外推升美国GDP增长1.5个百分点,降低失业率0.7个百分点。美国通胀也存在一定上行风险。当前美国食品价格已经较高,能源价格正在回升,相对疲软的是受疫情影响较大的部分服务价格。我们预计,疫情消退后,服务消费将显著幅度反弹,对应的服务产品价格也将逐步回暖。

中期来看,美债利率上行趋势或未结束,美元获得支撑。历史经验显示,美债长端利率上升和收益率曲线陡峭化是经济复苏初期的一般现象,但与历史相比,当前的通胀预期和曲线陡峭程度都还不算高。我们认为美债长端利率还有进一步上行空间,年内10年期美债收益率高点或能达到1.8%-2%。短期美元维持震荡,中期来看,美国财政大幅扩张将增加货币紧缩压力,美元将获得支撑。

风险提示:(1)财政刺激规模不及预期;(2)新冠病毒变异,美国疫苗接种进度不及预期。

正文

美国财政思维大转向

2021年1月,拜登宣布了1.9万亿美元的财政救助计划,并决心在没有共和党的支持下推动该计划尽快落地。新任财长耶伦也指出,当下可以做的最恰当的事就是“大干一场”(act big)[1]。她表示,如果财政救助能落地,美国将于2022年实现充分就业。上述现象表明,美国财政思维似乎发生了根本性的转变。具体来看,主要体现在三个方面:

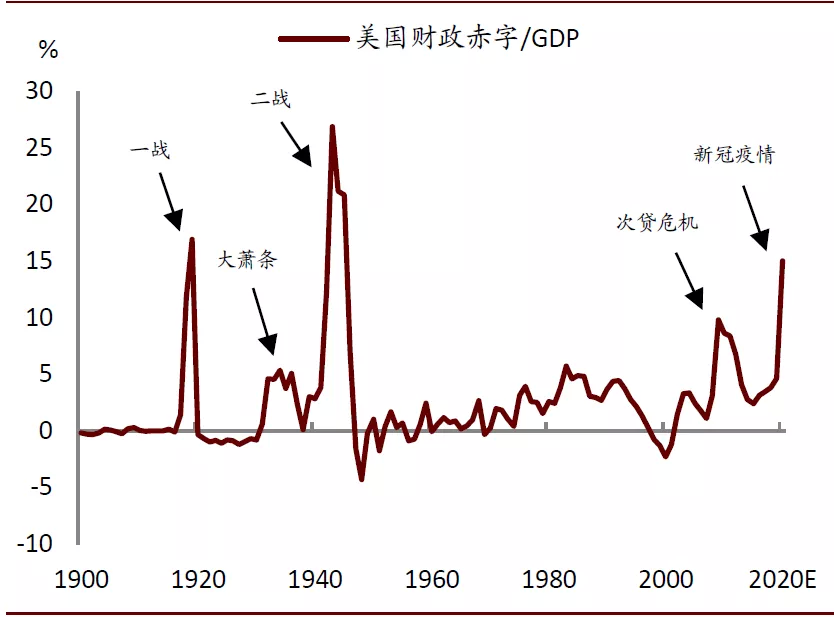

第一,这次刺激的规模远高于一般经济衰退后的刺激。2020年为应对新冠疫情,美国财政花费已达到3.3万亿美元,赤字率上升至17%,创出二战以来新高。2021年随着疫苗落地,美国疫情出现缓和,部分经济指标开始回暖,但即便如此,拜登政府仍希望追加1.9万亿美元的财政刺激。

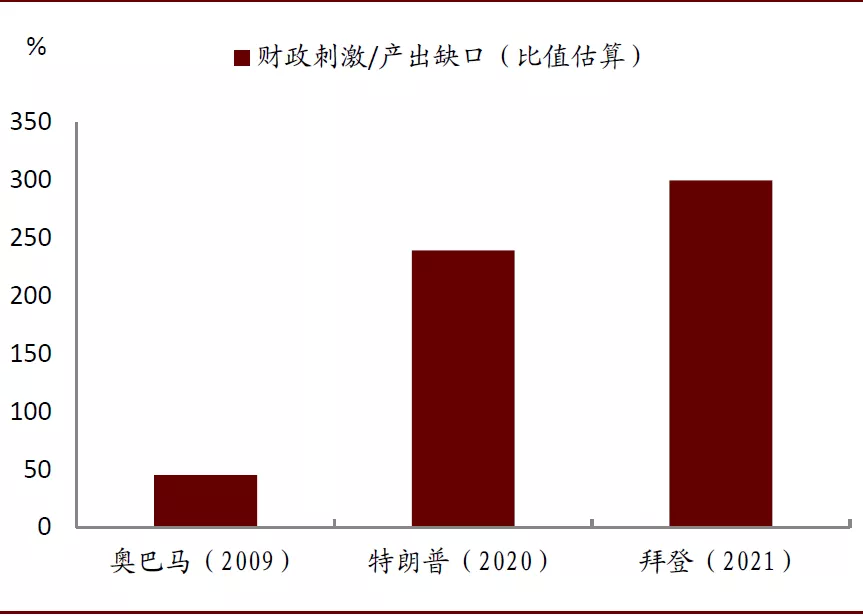

1.9万亿美元的规模有多大呢?我们可以将其与2009年奥巴马颁布的《美国复苏与再投资法案》(ARRA)做对比。实际上,2009年与今年有很多相似之处,比如都是美国经济走出衰退的第一年,也都是民主党人替代共和党人,主政白宫(2009年是奥巴马替代小布什,今年是拜登替代特朗普)。

根据美国国会预算办公室(CBO)的数据,2009年美国产出缺口约为7981亿美元,同年美国财政刺激的资金约为3600亿美元,由此得出奥巴马任期第一年财政刺激与产出缺口的比率为0.45[2]。同样基于CBO的测算,假设不考虑拜登的财政刺激,2021年产出缺口约为7000亿美元[3],而拜登第一年的财政刺激资金约为2.1万亿美元(包括拜登计划中的1.2万亿美元和去年底通过的PPPHCE法案的9000亿美元),由此得出2021年财政刺激计划为产出缺口的3倍。所以,相对于产出缺口,拜登任期第一年的财政刺激规模约为奥巴马任期第一年的6倍。

图表: 2020年,美国财政赤字率创二战以来新高

资料来源:万得资讯,CBO,中金公司研究部

图表: 拜登财政刺激的相对规模是奥巴马的6倍

资料来源:万得资讯,CBO, 中金公司研究部

为何要推出如此大规模的刺激?我们认为基于三点考虑。一是为了消除疫情带来的疤痕效应。耶伦指出,如果不采取足够大的行动,美国将面临严重衰退的风险,这将让很多人长期处于失业状态。这对美国经济而言是个的“疤痕效应”、影响深远[4]。

二是因为当前财政的融资成本低。耶伦指出,当前利率水平低,政府的融资成本也低,因此是政府发债融资的好时机。耶伦表示她非常乐意(very pleased)看到包括50年期国债在内的长期债券的发行,也会时刻关注长期债券的市场状况。我们将在下文中对融资成本问题做进一步分析。

三是出于党派博弈的考量。在奥巴马财政刺激后,2011年美国发生债务上限危机,当时面临2012总统大选,债务上限被两党当作一项博弈筹码,民主、共和两党就应否加税、削减开支、提升债务上限问题上展开激烈争辩,最终双方达成协议调高举债上限但必须减少赤字,导致奥巴马医改迟迟未能推出。此次拜登政府倾向于大规模财政刺激,就是希望尽快刺激经济,促其在来自共和党的限制还未明显出现之前实现政策目标。

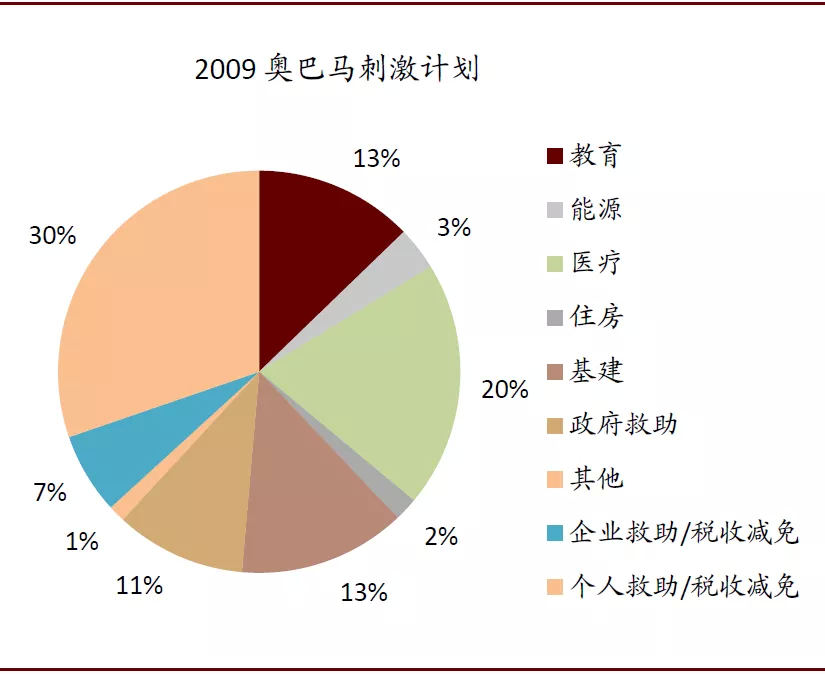

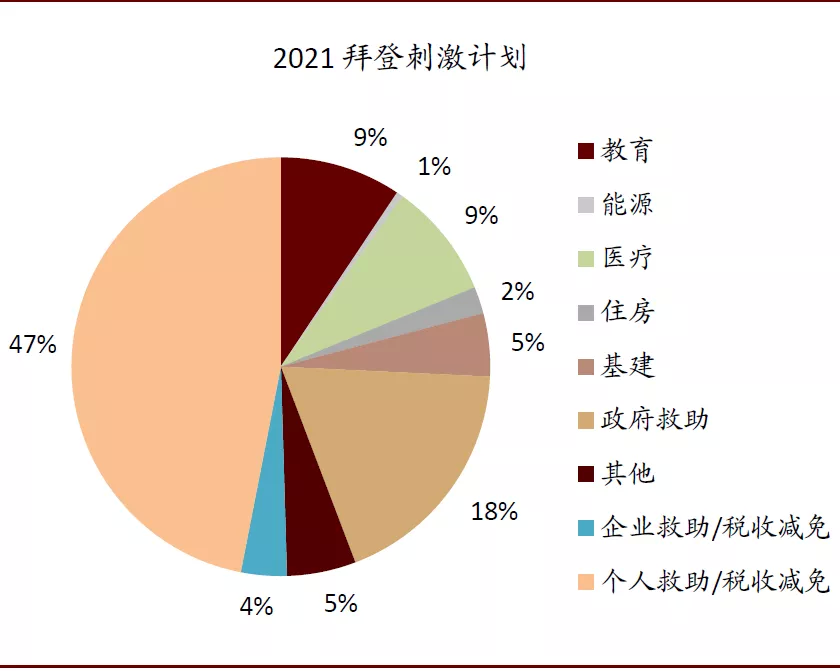

第二,财政资金的用途主要针对个人,收入分配对劳动者更有利。我们的计算显示,2009年的ARRA中,约有16%的钱花在了基建上,仅有30%的资金用于个人救助和个人税收减免。与之相对,今年拜登的刺激计划中仅有5%的钱用于基建,近一半的钱都用在了个人救助和税收减免上。可以说,拜登倾向于通过直接发钱救济个人,其财政刺激具有明显的“普惠性”特征。此外,拜登还希望能在未来几年将联邦最低工资标准从当前的7.5美元/小时提高到15美元/小时,以此希望帮助中低收入者。

图表: 2009年《美国复苏与在投资法案》资金用途

资料来源:CBO, 中金公司研究部

图表: 2021年拜登刺激计划的资金用途

资料来源:CBO, 中金公司研究部

一些学者对拜登“直接发钱”的政策表示怀疑。比如美国前财长劳伦斯·萨默斯指出,当前对居民的救助金额已经过高,后续的财政刺激应该转向投资,这样更有利于长期经济的恢复。作为资深经济学家的耶伦自然也能看到这点,但她却依旧选择“撒钱”,说明背后也有其用意。

在耶伦看来,财政政策不只是促进经济复苏,也要发挥缓解贫富分化的作用。耶伦在其就职信中指出,后疫情时代经济复苏将呈现“K”型特征,即不同行业、不同阶层人群的复苏路径不一样。例如,金融、互联网等非接触性行业复苏更快,娱乐休闲、餐饮旅游等接触性行业复苏更慢。由于非接触性行业劳动者的平均收入高于接触性行业,疫情对低收入者的冲击比高收入者更大,贫富分化可能进一步加剧。

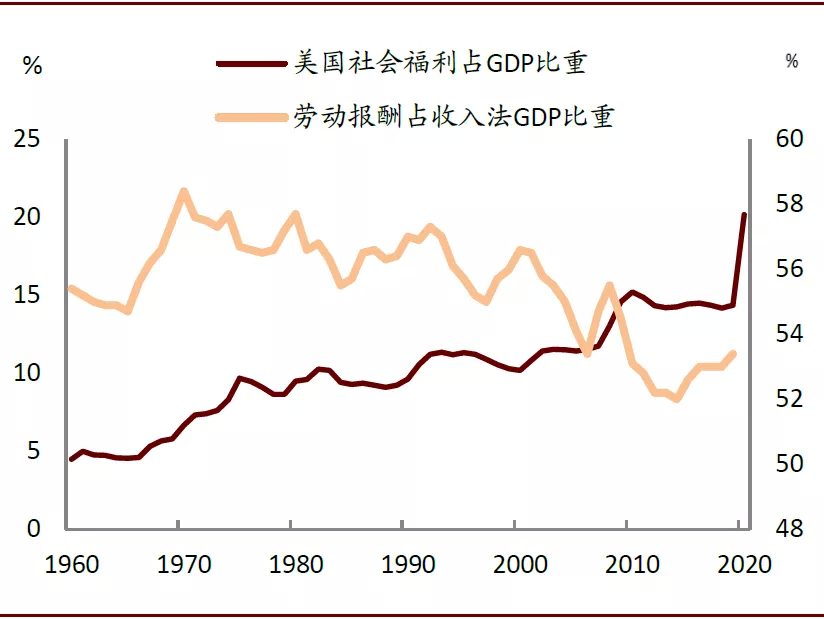

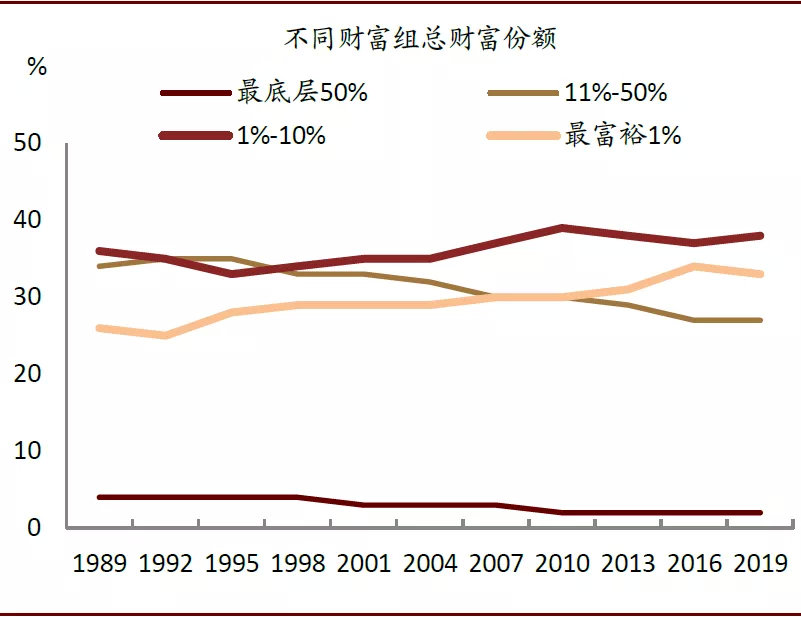

而在疫情之前,美国就已经存在贫富分化不断加剧的问题。1980年代以来,美国劳动力报酬收入占GDP比重从20%下降至10%,而在2008年次贷危机前,社会福利占GDP比重上升较为缓慢。从财富分配看,最富裕1%人群财富占比从1990年的25%上升至2019年的33%,中产阶级和最贫穷50%人群的财富占比则明显萎缩。

图表: 美国居民劳动报酬占比持续下降

资料来源:万得资讯,中金公司研究部

图表: 美国最富裕1%人群的财富占比上升

资料来源:美联储,中金公司研究部

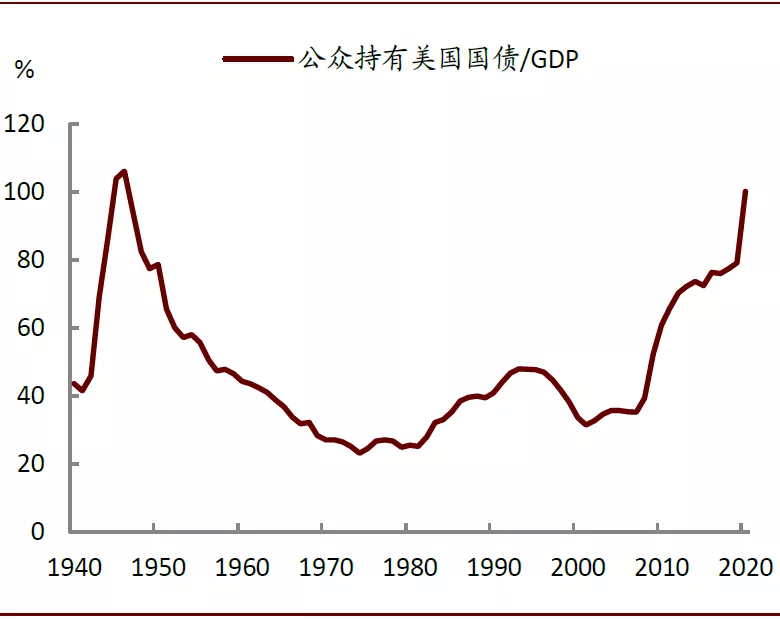

第三,美国政策当局对政府债务可持续性的理解发生了变化。根据现行的国际惯例,公共债务占GDP比重,是衡量政府债务可持续性的一个重要标准。1992年欧共体签署的《马斯特里赫特条约》对这一比重的约束是,公共债务不超过GDP的60%。IMF也提出过对政府债务率的建议,其中发达国家不超过60%,发展中国家不超过40%。

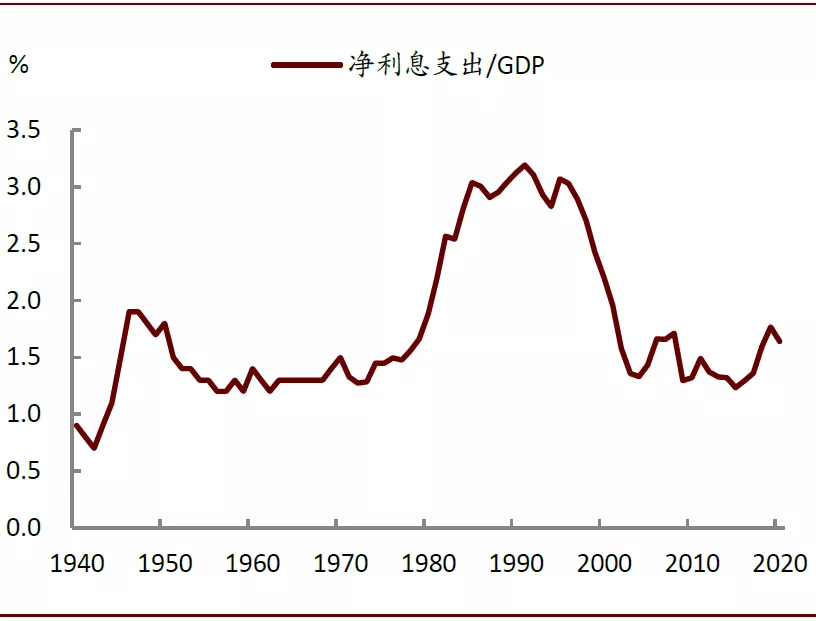

然而,最近美国财长耶伦指出,更应该参考的指标是政府债务的利息支出占GDP比重。她的逻辑是,尽管美国政府债务的绝对水平较高,债务率也达到了100%,但在低利率环境下,当前利息支出水平并不高,占GDP比重只有1.6%,显著低于1990年代克林顿政府财政紧缩时的水平。另外也有学者指出,未来只要名义GDP增速高于利率水平(g>i),就不需要担心政府债务的可持续性问题。

当然,耶伦的观点是建立在美国的特殊情况及美元的全球储备货币地位之上的。但不可否认,在全球低增长、低利率、贫富分化加剧的背景下,财政融资的边际成本已远低于以前,而财政政策带来的潜在边际收益(比如促进总需求扩张、降低贫富分化)却比以前更高。从成本和收益的角度看,财政政策的吸引力将上升,财政主导将是一个值得关注的中期趋势。

图表: 美国公共债务占GDP比例接近100%...

资料来源:CBO,中金公司研究部

图表: …但政府净利息支出占GDP比重低于2%

资料来源:CBO,中金公司研究部

美国经济有上行风险

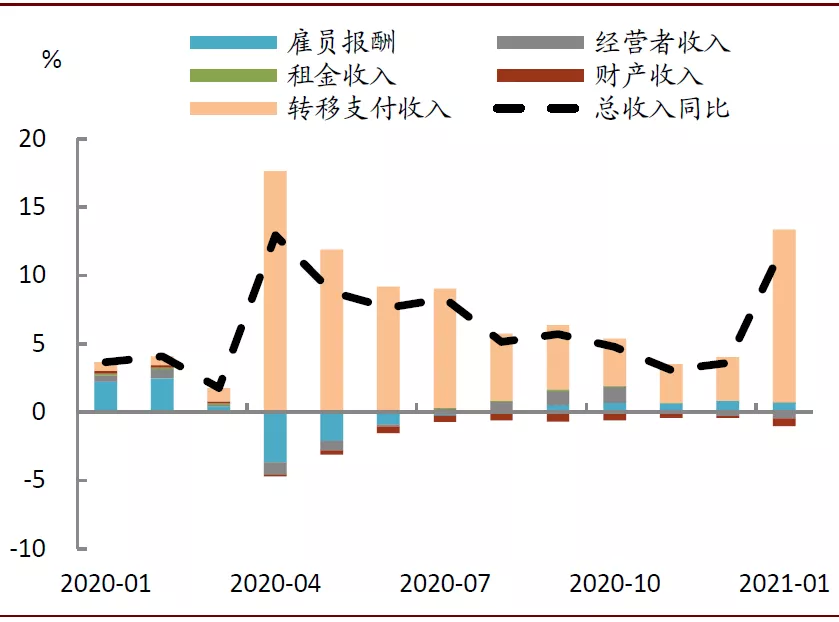

财政扩张提高美国居民收入,促进消费复苏。如前所述,这次财政资金大都用于支持个人,居民收入增加,有助于加快消费复苏。数据显示,去年底的9000亿美元财政纾困法案落地后(其中包括给个人支付600美元现金),美国居民收入同比增速再次大幅上升至12%。与此同时,零售销售同比增速上升至10.8%,说明“发钱”对居民收入和消费的作用是立竿见影的。

图表: 财政刺激增加居民收入

资料来源:万得资讯,中金公司研究部

图表: 收入增加推升消费支出

资料来源:万得资讯,中金公司研究部

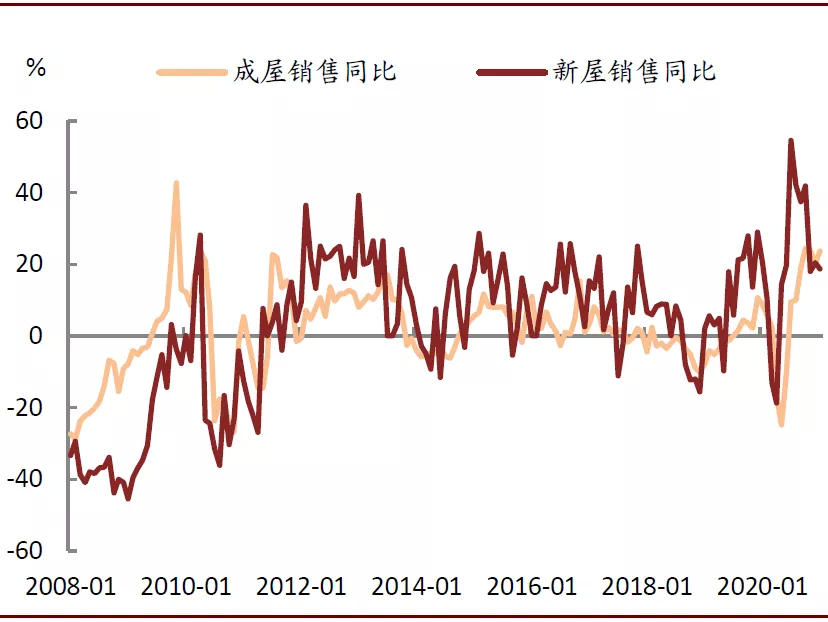

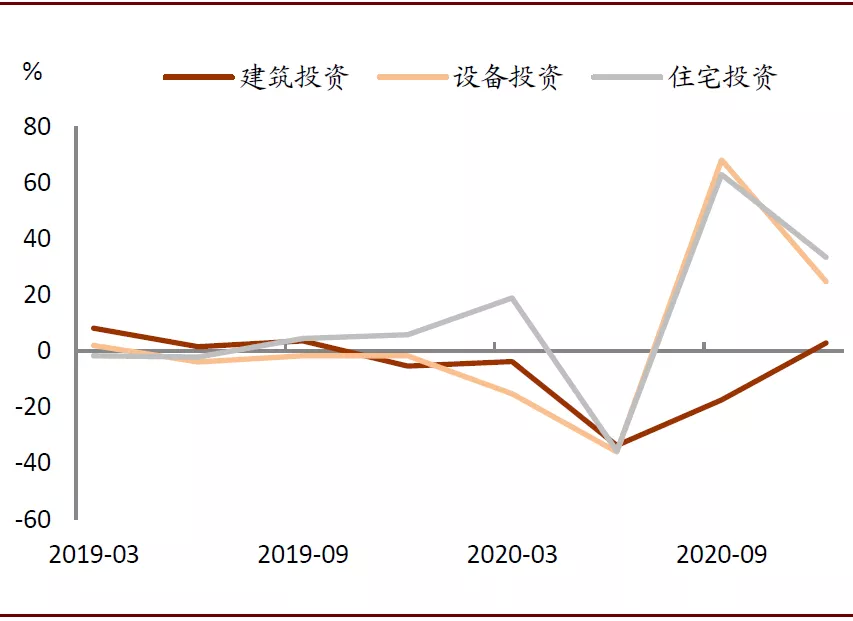

居民收入增加也会拉动房地产。疫情以来,随着房贷利率下行,居民收入不降反升,美国房地产市场异常火爆,成屋销售与新屋销售同比增速均大幅上升。尽管最近长端利率有所上升,但与历史水平相比,仍然非常低,因此尚不会对地产销售产生抑制作用。由于美国房屋库存较低,销售上升会拉动地产投资,这解释了为何去年下半年美国住宅投资增速反弹较快。往前看,我们预计美国房地产的景气度仍将持续一段时间,这也将支撑美国GDP增长。

图表: 美国房地产住宅销售增速大幅上升

资料来源:万得资讯,中金公司研究部

图表: 住宅投资增速反弹较快

资料来源:万得资讯,中金公司研究部

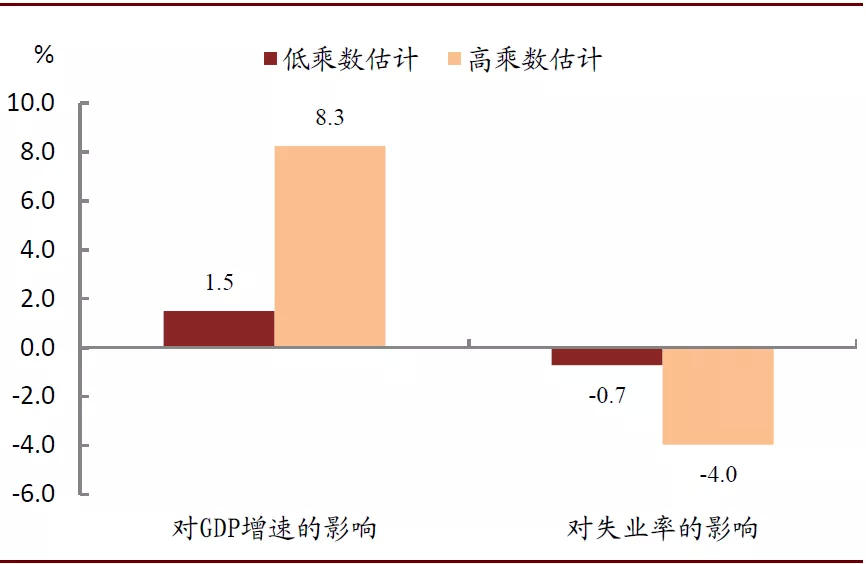

我们预计,如果拜登计划全数落地,美国经济上行风险将增加。我们使用CBO对《美国复苏与再投资法案》的估计参数来计算拜登计划的潜在影响。保守估计下,政府财政支出的乘数效应在0-0.5左右,乐观估计下,财政乘数在0.4-2.5范围内。具体数值取决于财政支出的用途,比如,政府直接购买产品和给个人的转移支付乘数更高,而对公司的减税措施乘数更低。考虑到疫情的各种影响不会立刻消失,我们倾向于使用偏保守的估计,由此得出拜登计划或提升今年GDP增长1.5个百分点,降低失业率0.7个百分点。

图表: 美国财政乘数估计

资料来源:CBO,中金公司研究部

图表: 拜登刺激计划对美国经济的刺激作用估计

资料来源:万得资讯,CBO,中金公司研究部

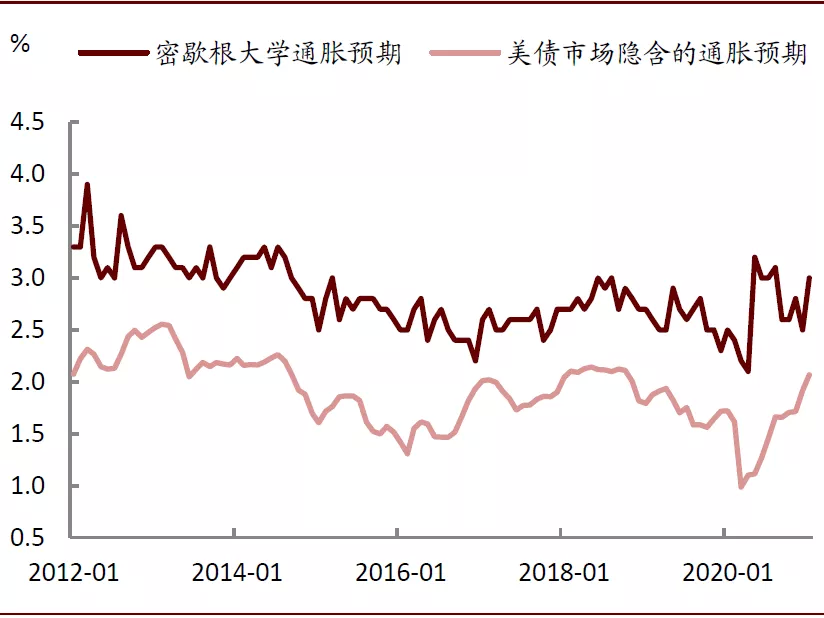

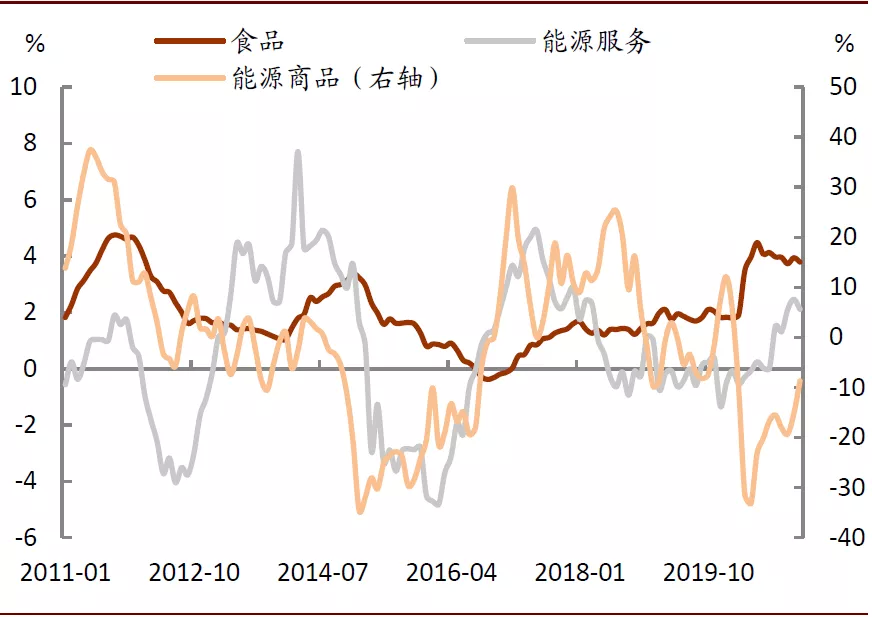

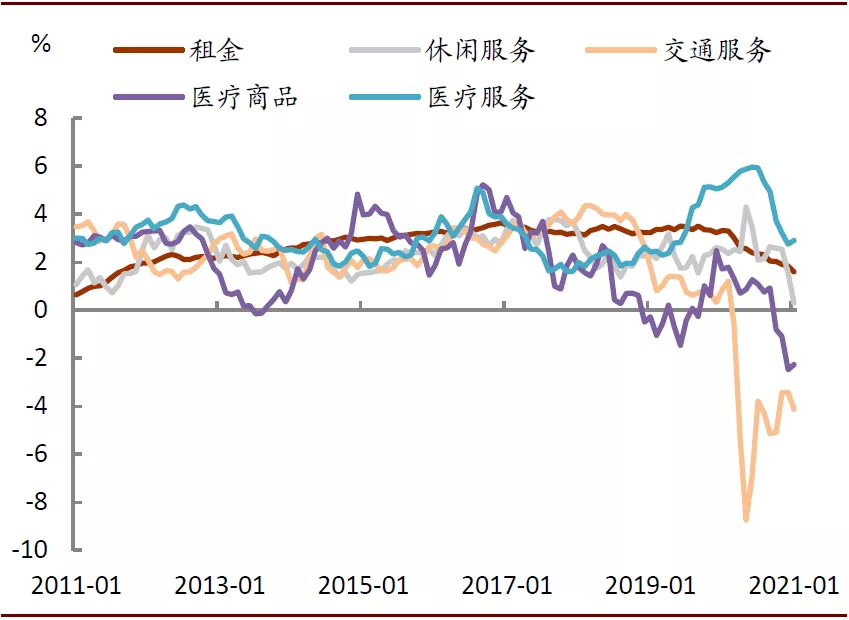

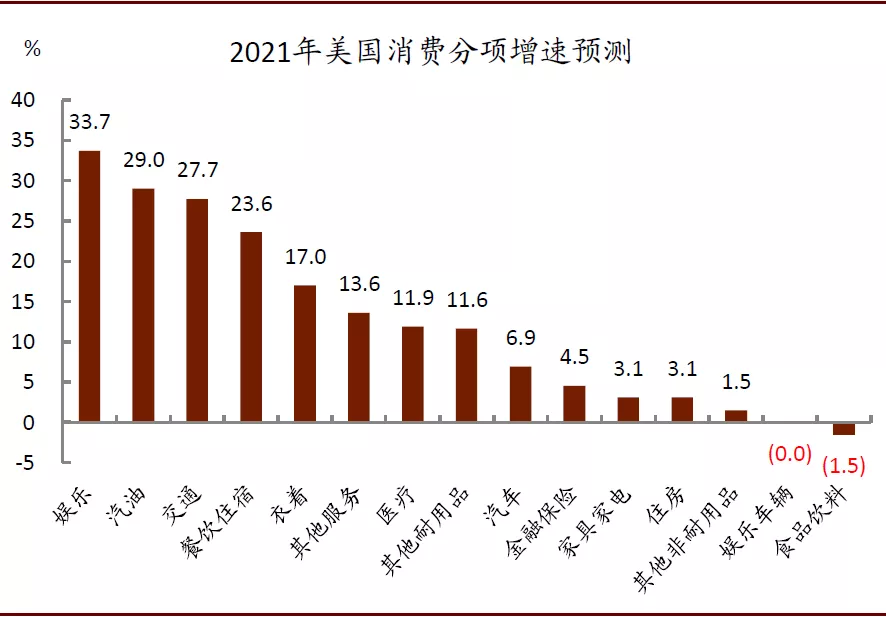

财政刺激作用下,美国通胀也存在一定超预期风险。近两个月,无论是基于消费者调研的通胀预期,还是美债市场隐含的通胀预期,都在上升。但总体上,通胀预期还不算太高,基本处于过去十年的均值附近。我们认为未来通胀预期还有上升的空间。此外,我们预计实际通胀数据也将随着疫苗接种推进、财政刺激加码而回升。从分项看,目前相对较高的是食品通胀,而能源通胀随着油价上涨,正在逐步回升。相对较弱的是受疫情影响较大的服务通胀,比如房屋租金、休闲娱乐、交通运输。我们认为,若疫情在二季度消退,这些服务消费将反弹,价格将受到支撑。鉴于此,我们认为今年美国通胀也可能有上行风险。

图表: 通胀预期有所抬升,但还不够高

资料来源:万得资讯,中金公司研究部

图表: 食品通胀较高,能源通胀正在回升

资料来源:万得资讯,中金公司研究部

图表: 部分受疫情影响大的服务通胀仍然低迷

资料来源:万得资讯,中金公司研究部

图表: 预计今年服务和能源商品消费将显著反弹

资料来源:万得资讯,中金公司研究部

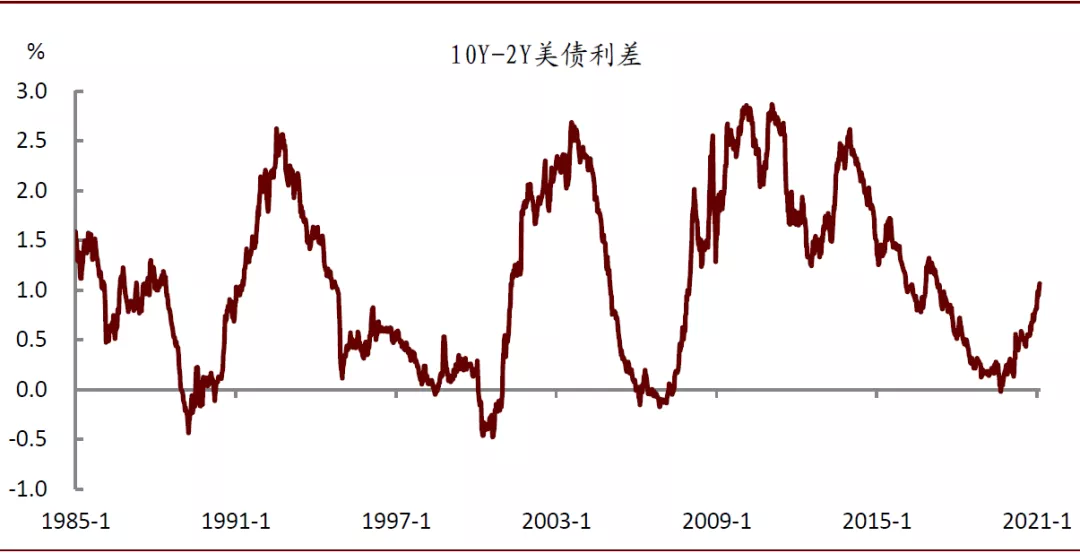

美国经济超预期,美债利率上行或未结束。过去两个月,10年期美债收益率显著抬升,美债收益率曲线陡峭化。从历史经验来看,长端利率上升和曲线陡峭是经济复苏初期的一般现象,但与历史相比,当前曲线陡峭的程度似乎还不够高。由于今年美国经济增长和通胀均可能超预期,我们预计未来2-3个季度美债利率仍有进一步上行的空间,年内10年期美债收益率的高点或在1.8%-2%左右。

美联储出手打压长端利率的门槛可能较高。美债利率上行的一个阻碍可能来自于美联储的打压,比如美联储通过扭曲操作(OT)或者收益率曲线控制(YCC)抑制长端利率上行。但我们认为,目前尚没有迹象显示美联储会这么做,因为:(1)美债利率的上行尚未对其他市场产生大的冲击,比如货币市场、信用市场和股市;(2)部分美联储官员认为美债利率上升是经济复苏的结果,是好兆头;(3)过度压制长端利率反而会加剧市场对经济过热的担忧。比如之前鲍威尔称美国经济复苏还有“很长的路”,试图以此暗示不会很快退出宽松,反而导致长端利率进一步上行。

美国财政宽、货币紧意味美元将获得支撑。我们认为,中期来看,美国财政大幅扩张将增加货币紧缩压力。如果今年上半年美国经济表现强劲,美联储最快可能在下半年讨论削减QE。这种情形下,美元汇率将获得支撑,而美元利率与汇率“双升”往往会增加新兴市场资本外流的压力,对此我们须保持关注。

图表:10Y2Y美债利差仍有上行空间

资料来源:万得资讯,中金公司研究部

(编辑:庄礼佳)