本文来自“万得资讯”。

香港万得通讯社报道,去年美联储松绑的银行补充杠杆率本月即将到期,美联储是否会延长备受市场关注。这也使得近期固定收益市场震荡较大,长端美债利率上升的同时,短端美债利率下降,对全球市场影响如何?

什么是银行补充杠杆率(SLR)?

SLR是2007-2009年金融危机后重新修改的资本规定的一部分,当年修改规定旨在阻止华尔街大型银行过度冒险。

次贷危机之前,就存在各种资本充足率指标,这些指标的一个特点是把资产赋予不同的风险权重进行加权,但银行可以通过金融工具来隐藏风险资产,进而逃避监管。既然银行可以把高风险资产伪装成低风险资产,降低风险加权资产规模,那么一个简单而有效的监管方式就是把所有资产同等对待,不管是准备金、国债,还是信贷,抑或其他资产,风险权重设为一致,这就是针对大银行的SLR指标。

金融业认为银行存放在美联储的准备金基本上没有风险,长期以来一直有银行业人士反对将这类准备金列入SLR的计算。

疫情爆发之后,美联储货币宽松下,银行准备金大幅上升。对整个银行系统来说,准备金规模是由美联储决定的,并不能转移至他处,那银行只好缩减信贷、债券等资产,银行的经纪交易子公司也不再充当做市商以及提供回购融资服务,这显然不利于金融体系的运作、经济的恢复。于是,监管部门便放松了SLR,将准备金及国债排除在SLR指标之外。

美联储是否会延长?

美联储为大型银行松绑补充杠杆率(SLR)资本规定的措施,即将在3月31日到期,SLR规定的改变可能会导致华尔街大型银行削减证券持仓和放贷。

去年3月份,商业银行存款准备金占总资产比例从9%剧增至15%以上,瑞银预计存款准备金将很快超过五万亿美元,占到银行总资产的23%。准备金的膨胀将会影响银行杠杆率的计算,从而限制其放贷意愿。因此当时美联储、联邦存款保险公司 (FDIC)、通货监理署 (OCC)联合修改监管规定,允许存款机构在计算补充杠杆率时,可以选择不包括美债和准备金,从而增加资产负债表的灵活性,以便向家庭和企业提供信贷。

而2月23、24日,鲍威尔在出席国会听证会中,并未透露有关SLR的信息。

如果美联储不延长松绑,这个数字几乎肯定会改变,因为美联储和财政部向金融系统注资,以抵消疫情影响后,银行业者的资产负债表扩大了数万亿美元。除非美联储延长松绑,否则银行业者必须为美债部位及存放在美联储的准备金持有更多资本金。

这可能会削弱银行业对政府债券的需求,并减少其他投资者购买债券的融资,从而加剧市场波动,而市场震荡正是促使美联储去年3月放宽SLR规则的一个因素。

美债市场波动大

在SLR疑虑升温之际,固定收益市场也变得越发震荡。通胀忧虑上周刺激美国长债收益率升至一年高位,而货币市场资金泛滥一度令关键的隔夜拆借利率降至零以下。新时代证券邢曙光、刘娟秀分析认为:

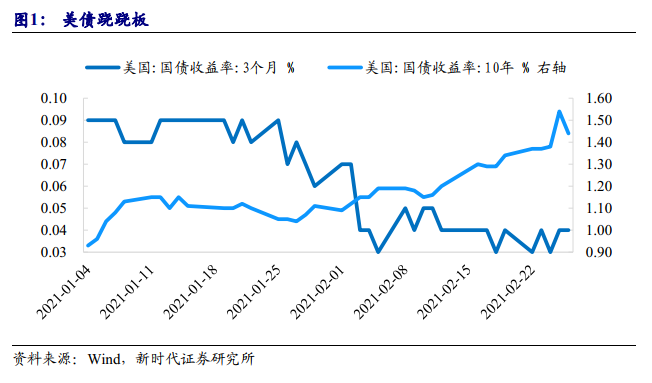

1月底以来,美国债券市场内部出现了一个跷跷板现象,那就是长端美债利率上升的同时,短端美债利率下降。这和美国财政部在美联储的存款账户(TGA)缩减,以及银行补充杠杆率(SLR)豁免期限将至有关。

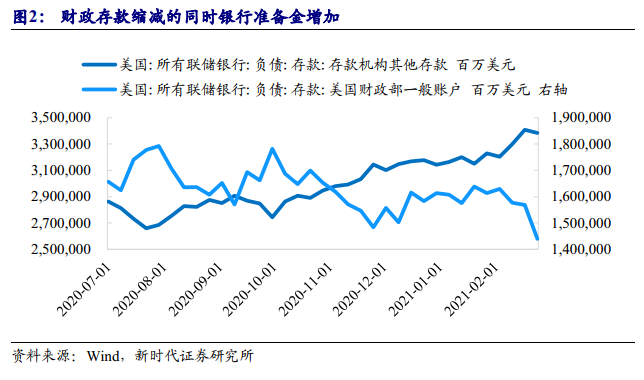

为了应对疫情,2020年美国财政部融资了约4.3万亿美元,但是由于支出缓慢,特别是第二次财政刺激计划在2020年12月才出台,大量资金滞留在了TGA,截至2020年末达到了1.6万亿美元,要知道2019年末只有4000亿美元。2021年2月1日,美国财政部公布了新的TGA缩减计划,预计3月底缩减至8000亿美元,6月底缩减至5000亿美元。这么做是为了在2021年8月1日债务上限最后期限之前,满足相关法律要求,将TGA降至1330亿美元。当然,债务上限继续上调应该是比较确定的。

TGA缩减主要用于两方面。一方面是偿还到期美债,主要是短期美债。2020年短期美债净发行占到总量的60%,而且大部分是在二季度发行的,这些将很快到期。另一方面是用于抗疫支出。不管哪方面,市场都将获得大量资金。假设美联储持债不变,这对于美联储来讲,只是负债端的财政存款减少,但是银行准备金相应增加,资产负债表规模没变化。也就说仅仅从美联储资产负债表规模并不能看清货币宽松轻度,还要看结构,财政存款转化为准备金才意味着货币宽松落到了实处。

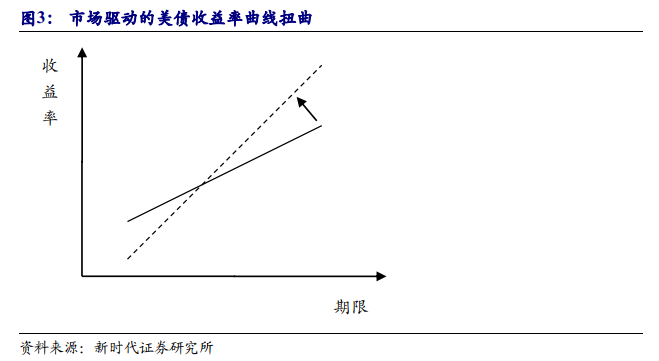

作为联邦基金利率下限的隔夜逆回购利率为0,低于短期美债利率,加上短期美债是最优质的抵押品,金融机构充裕的资金去追逐存量减少的短期美债,短端美债利率下降。与此同时,受经济增长预期、通胀预期、通胀风险溢价影响,长端美债收益率快速上升,公允价值大幅下降,投资者减少长期美债配置,而相应增加了短期美债持有。最终,长端美债收益率加快上升,而短端美债收益率正在滑向0,市场自发形成了美债收益率曲线扭曲。

短期自然利率也在回升中,美债收益率上行尚不至于抑制经济,这是目前美联储不担心债市的原因。但也不排除后续美债利率过快上涨抑制经济、加剧市场波动。短期债券的缺乏,让依赖抵押品的金融市场运转不畅,短端利率存在滑向负值的风险。短端利率当然不会失去控制,美联储稍微提高一下准备金利率、隔夜逆回购利率即可(或许还需要扩大逆回购许可量),但是在脆弱的经济环境下,让市场理解这不是加息是个很大的挑战。一个两全其美的方式是,美联储通过扭曲操作,购进长期美债,压低长端利率,同时,增加短期美债供应,抬升短端利率。

充足的美元资金带动了广谱短期美元利率的下降。流动性的注入还将相应地提升风险偏好,但不要抱太大希望,毕竟,原来持有短期美债的投资者在拿到现金之后,大概率还是去配置和美债类似的资产。当然,或许和2020年一样,一些“散户”拿到补助款后去买股票。

需要注意的是,TGA缩减计划并未考虑到第三轮财政刺激,新的财政刺激上路后,TGA规模或将再次扩大,短期美债发行增加,短端利率也可能触底反弹。

准备金及国债豁免纳入SLR将于3月底到期,如果不延长豁免期,在TGA缩减、准备金大幅上升的情况下,银行将被迫削减准备金之外的资产,甚至包括基本无风险且重要的国债,这会引起市场剧烈波动。事实上,市场已经开始定价SLR的收紧,这也是近期美债收益率快速上升的原因之一。如果SLR豁免期延长,前期卖出的债券可能重新被买回来。

国内年后银行股表现抢眼

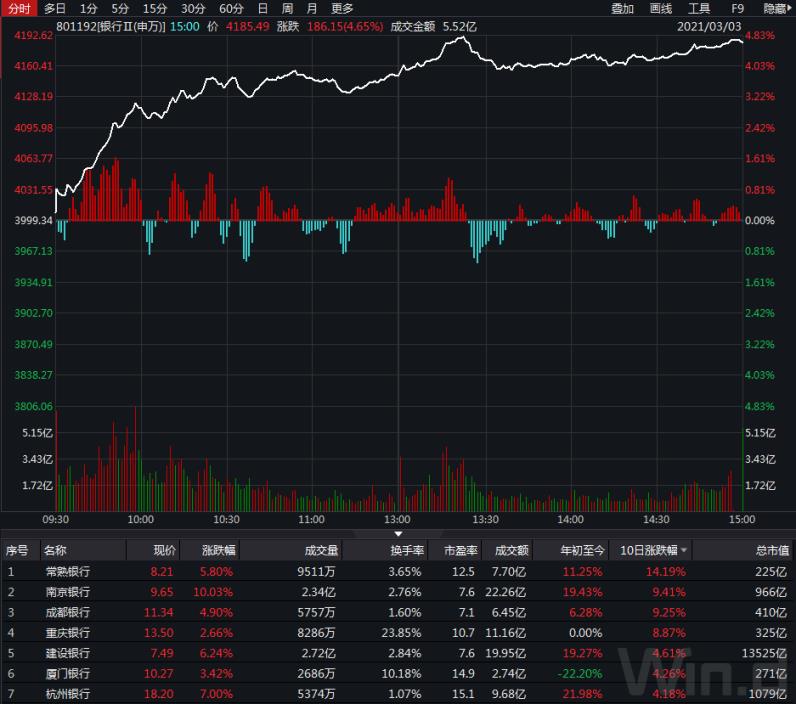

年后市场风格大变化,绩优龙头股纷纷回调,各类中小个股轮流表现。虽然大票绝大多数回落,但银行大盘股却一枝独秀,不少上涨较好。尤其是本周更是加速拉升,表现亮眼。

Wind数据显示,年后短短10个交易日,千亿市值大票下跌占比高达64.38%,而400亿以下的中小票下跌仅12.57%,近90%个股上涨。两者对比可以很明显看出市场分化所在。

不过这些千亿市值大票中,值得一提的是银行股普遍上涨,农行、工行、中行、交行、浦发银行、宁波银行等年后有30只上涨,上涨比例达78.9%,深受资金青睐。而当前,全球通胀共振,经济明显复苏,信贷需求旺盛而额度紧张,支撑贷款利率小幅上升,息差改善。

(编辑:庄礼佳)