本文转自微信公众号“申万宏源香港”。

美联储货币政策的主要目标是充分就业和稳定物价。

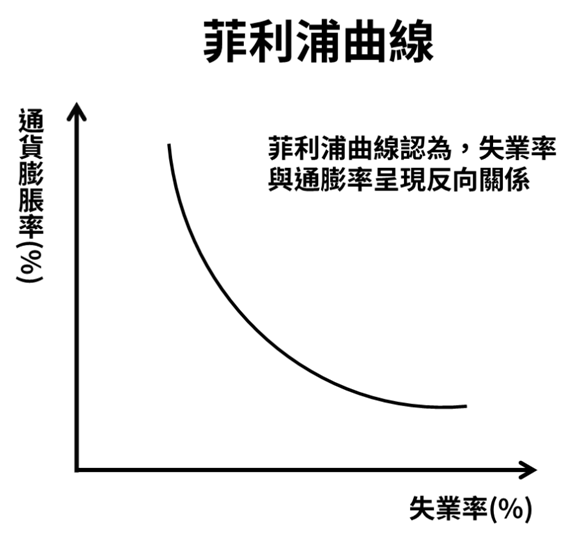

美联储货币政策操作是基于“菲利浦曲线”( Phillips curve),失业率与通胀预期通常是反向关系。

即在经济过热时,失业率可能低于长期平均的自然失业率水平,而收入和需求的过热导致通胀上升,美联储倾向于采取紧缩货币操作,以避免通胀过度上升损害居民购买力反噬经济未来动力。

另一方面,在经济萧条阶段,失业率显着高于长期平均水平,这时需求不足,通胀偏低,美联储则采取宽松操作以刺激需求避免经济萎缩。

但过去一年,美国经济遭受疫情冲击,失业率和通胀预期出现了反常的正向关系。就业恢复持续放缓、失业率高企,通胀预期不断升温。美国10年期通货膨胀保值债券(Treasury Inflation-Protected Securities,简称TIPS)收益率隐含的通胀预期已升至2%以上。

失业与通货膨胀预期并行

• 在疫情冲击前的2020 年2 月,广义失业率为8.0%,通胀预期为1.6%;

• 而到一年之后的2021 年1 月,二者分别为13.4%和2.1%,出现了反常的同步上行。

财政补贴过度? 通胀预期升温

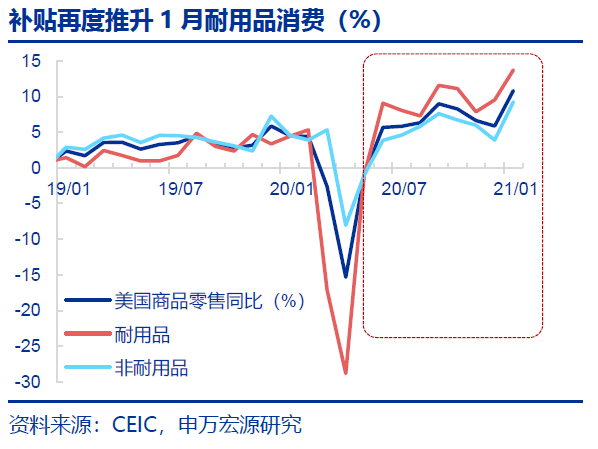

• 事实上,本轮美国通胀预期上升由需求预期走强所推动,财政的过度补贴直接刺激了美国居民的商品消费需求,从而推动美国核心通胀和长期通胀预期上升。

• 财政补贴增加居民收入,导致消费信心走强,从而推升核心通胀。

• 2020 年美国财政对居民的补贴直接推升了美国居民的商品消费,尤其是耐用品消费。

• 拜登政府的1.9 万亿美元刺激计划中包含每名合资格美国居民1,400美元的一次性补贴和每周400 美元的额外失业金补助,市场对美国消费需求恢复持乐观态度,推升了核心通胀预期。

• 财政过度补贴降低了低收入人群的工作意愿,导致正常情况下相对低收入群体就业意愿减低。

• 大规模的财政补贴实际造成了供需撕裂状况加剧,推高商品需求和价格的同时又形成了“挤出生产效应”,造成通胀预期和失业率双高的局面。

➜常规的失业补贴规模约为每周350 美元,加上段额外的每周300 美元的失业补贴,实际相当于650 美元的周薪水平。

➜拜登1.9 万亿财政刺激计划中包含每周400 美元的额外失业金补贴,失业金就将达到每周750美元。这已经超过了部分制造业的平均薪资水平,并相当于大部分制造业行业薪资收入的八成。

预计最快2021 第四季缩减量宽规模

• 在大规模的货币政策过度刺激之后,美国货币政策到实体经济的传导已经非常微弱,对于通胀和就业都难以起到实质性的总量推动作用。

✔ 美联储2月19日发布的货币政策报告中,表达了对于资产估值和金融脆弱性的关注。

✔ 货币政策报告中提到,股票、企业债券和房地产市场的资产估值压力都在上升,资产价格已经上升到疫情前的水平;

✔ 同时商业部门、寿险公司、对冲基金的杠杆率都升至高位。

✔ 另外,货币市场共同基金、开放式投资基金由于持有大量的企业和市政债券,在危机到来之时由于面临极大的资产价值损失而呈现出较高的脆弱性。

预计美联储不必等到经济完全恢复,将于2021 下半年开始制定缩减量宽的计划,并可能于2021第四季开始采取行动,将购债规模逐步缩减到每月400亿美元。

策略

✔ 股票: 除策略性吸纳优质科技龙头外,预期顺周期股份今年可受惠内地经济复苏及商品价格反弹,建议投资者关注可选消费品、金融、能源及材料等顺周期板块。

✔ 債券: 信贷市场方面,我们继续看好高收益债券。庞大的财政刺激措施及持续的低息环境将推高通胀预期,令实际利率区间维持在接近零或负水平。

✔ 我们建议投资者重视未来可能到来通胀升温风险,并积极部署通胀挂钩债券以更好的保护资产价值。

✔ 另一方面,在低息环境持续下,投资者可利用美元低息优势,借入美元以投资具收益及稳健的资产,透过杠杆倍大回报。投资者可考虑具质素的离岸美元债券及提供稳定收益的基金产品。

(编辑:李均柃)