本文节选自“华尔街情报圈”。

——中国投资者一觉醒来,又变盘了。

全球主要市场周二脱离极端水平:

美元指数从近四周高位回落(投资者出清美元空头头寸,当前的美元空头头寸相当地多);

金价脱离逾八个月低点反弹(1700美元附近迎来了逢低买盘);

比特币再度跌破5万美元水平(正处于“临界点”)。

但这次变盘与之前的变盘有本质的不同——之前几轮的变盘,是基于市场预期的炒作,随机性较强,不可预测。而本次变盘的原因只有四个字——物极必反,市场情绪发生了重大改变。

物极必反

华尔街的乐观目前已经到了物极必反的程度。

当前市场的走势经历了三轮的炒作:

1)美国推出刺激措施,市场热盼经济复苏,出现看涨交易;

2)看涨交易升温,出现押注“万物上涨”的交易;

3)市场开始担忧经济过热(引发加息),出现抛售。

一轮趋势从开始到结束的演变路径:转折——开始——发展——极端——再转折。

我们认为本轮美债收益率的走势可能接近尾声:

第一,投资者似乎已经接受了近期债券市场的动荡(有了心理准备);

第二,引发国债收益率大涨的一大因素是对通胀的担忧——目前原油等大宗商品已从高点回落;

第三,客观来看尽管收益率上升在市场上引起骚动,但走势并不过度,可能只是对之前过低的逆转。

注:美国10年期国债收益率今年上涨约56个基点,大致达到疫情前的最低水准。日本10年期国债收益率只上升了14个基点。德国10年期国债收益率仍为负0.25%。

但是,对于股市来说,还不能松一口气。

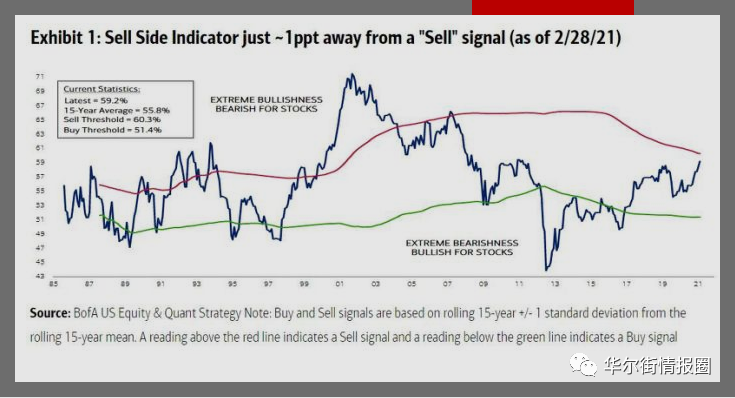

美国银行本周暗示股市会陷入麻烦的水平。

一个衡量他们看多情绪的指标,已经接近一个在历史上对股市不利的水平。

该行的策略团队周一写道,该指标评估卖方策略师所建议股票配置的平均值,目前非常接近触发一个卖出信号。该指标上一次接近卖出水平是在2007年6月份,之后我们通常看到12个月的回报为-13%。

当前的水平预示未来一年的股票回报低于平均水平,我们已经发现华尔街的看涨情绪是可靠的反向指标。目前的水平预示12个月的回报仅为7%,与自全球金融危机结束以来12个月回报预期平均值16%相比,前景要弱得多。目前的水平预示12个月的回报仅为7%,与自全球金融危机结束以来12个月回报预期平均值16%相比,前景要弱得多。

2月至今美银卖方指标(sell-side indicator) 已由58.4% 上升至59.2%,逼近十年高点,且距离释放卖出信号仅差1.1点。

市场错位

接下来分析师们交易的重点将是围绕“市场错位”,寻找那些被错误定价的资产。

通胀回升是之前人们抛售美国国债的理由,但现在越来越多的分析师认为通胀无法长期维持下去(开始认同美联储的看法)。至少,通胀更像是2022年以后的问题,目前还不需要过度担心。

顺着这个思路,接下来出现两大交易机会:

1)如果之前的市场动荡是因为通胀原因吓到了投资者,那么现在到了买入被市场“理解错误”资产的时刻(买入恐慌中暴跌的资产);

2)之前对通胀的担忧引发了大宗商品价格的上涨,随着担忧消退这些资产涨势也将会逐步消退。

阿波罗全球管理公司研究了1990年至2012年发生过的市场错位,发现它们平均持续六个月,因为只要金融市场发生动荡,中央银行就会介入。最近而言,这一动荡时期通常只会持续45天。

旧金山联储主席玛丽·戴利(Mary Daly)临近收盘时段发表的讲话基本与我们上述的思路相符。

下面是她讲话的要点:

* 通胀大幅上升将是暂时性的(担心通胀是多余的)。

* 债券收益率上升表明投资者预期未来会更加光明,预计美国完全接种疫苗后,就业市场的全面复苏“至少”需要一两年时间。美联储的政策目前处于“非常好的状态”,目前不会考虑降收益率曲线控制作为工具使用(很长一段时期会维持现在的政策)。

* 如果货币政策变得不够宽松,可以通过改变债券购买期限等工具来解决。以往美联储实施QE和扭转操作(同时卖出短期美债和买入长期美债)具有优势(一旦市场出现意外,我们有的是办法)。

接下来决定生死的将是美联储如何引导市场。

美联储有两个选项:

1、口头干预,改变“语调”,不再重复收益率上涨是因为经济好转,而是想方设法让市场相信缩减政策要等到经济全面复苏,真正意义上的加息就更远了;

美联储传递的讯息应是一致且坚决的。

明天美联储主席鲍尔将发表讲话。如与上周一样,在讲话中出现有关长期利率或今后的经济政策等话题,市场有可能会做出过激反应。

2、恢复扭曲行动,出售短期美债,转而持有长期国债(通过降低长期借贷成本刺激经济复苏)。

在美联储还没与市场取得一致共识的情况下,市场可能会遭受更多的动荡。

有“央行中的央行”之称的国际清算银行(BIS)本周发布最新季度报告称,全球债市动荡可能完全改变金融市场前景。

最近的市场动荡证实,债券收益率上升和再通胀交易,正在造成金融市场前景完全改观。人们只是看到了眼前的低利率,而现在他们开始怀疑这种状况能持续多久。

(编辑:李均柃)