本文转自微信公众号“申万宏源宏观”。

主要内容

油价飙升可持续吗?会导致“超级通胀”吗?2月以来原油价格飙升,市场对工业品“超级通胀”预期升温,并已经开始影响到全球大类资产表现。本轮油价飙升能否持续,已经成为上述逻辑能否成立的关键问题。

近期原油供需两侧均出现较大边际变化,但其中一些因素可能具有明显的暂时性特征,同时在2012-2014年的页岩油革命之后,全球原油供给侧竞争格局以及主要供给方竞争策略发生了根本性的变化。

因而我们倾向于从历史和现实的角度对原油价格的当前走势和未来前景进行一个系统性的分析。

页岩油革命:油价中枢决定框架的分水岭。全球原油供给结构集中,潜在产能充裕、供给弹性显著大于需求,这意味着原油价格更多由主要供给方的竞争策略所决定。

从历史视角来看,以2014年页岩油革命为分水岭,油价的长期中枢决定框架经历过两次根本性变革。

1)传统原油供给竞争(1970-2013):一度固化为供给的紧平衡。这一阶段原油价格的变化特征是油价会在相当长时间内维持低位或高位水平,原油供给竞争策略直接决定油价的长期中枢,而价格的短期波动幅度并不大。

2)页岩油革命(2014-):油价短期波动放大、长期中枢压低。沙特不得不带领OPEC+以放大油价波动、制造油价的巨大不确定性的方式避免份额被页岩油蚕食,与此同时,原油价格长期中枢也不得不降至页岩油微利的水平。

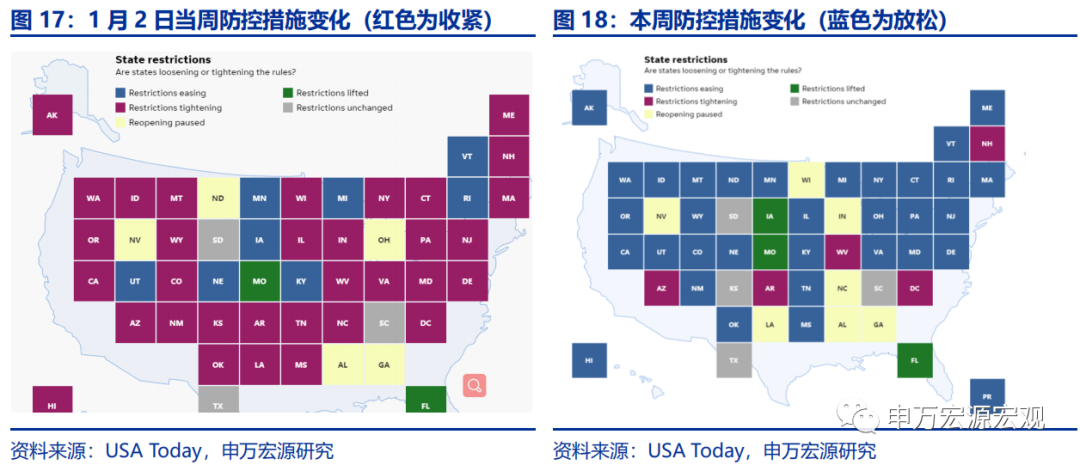

需求展望短期改善:疫情缓和服务消费有望稳步恢复。全球疫情明显缓和,交通等服务消费恢复时点提前。疫苗对全球经济的积极作用不是以原先我们预计的“免疫屏障时点突变”形式发展,而是以更为渐进的形式在缓和疫情、推动服务消费改善等方面逐步显现效果。防控措施的逐渐放松将逐步提振交运等服务业消费,进而逐步拉动对石油产品的需求。

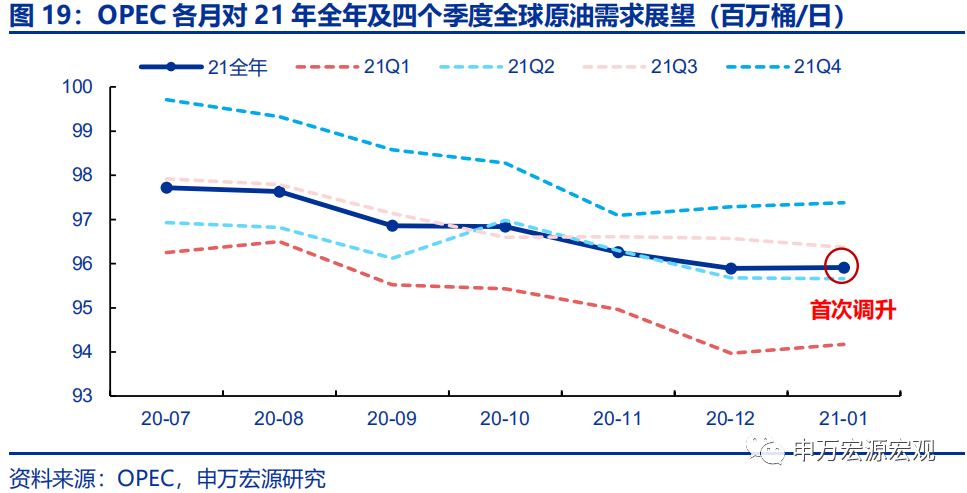

此外,OPEC 2021年1月期的月报中,首次调升了2021年全球原油需求预期,虽调升幅度不高但战略意义重大,或意味着OPEC有更多正当理由在将来实行“增产保份额”行动。

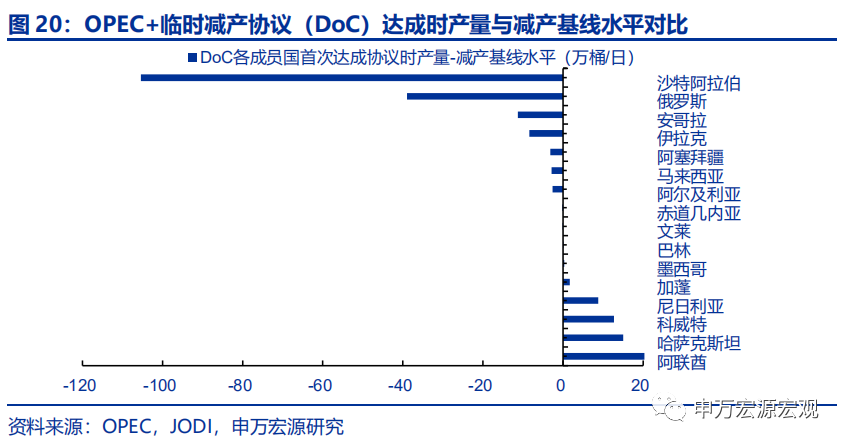

供给增加的前夜:疫情减产尾部+寒潮短期冲击。OPEC+临时减产协议尾部,“执行不确定性”凸显。OPEC+临时性减产协议的达成并非一路坦途,且在产量设定、达成时间和执行过程等方面似乎透露出“并不情愿、执行不确定性较大”的线索。

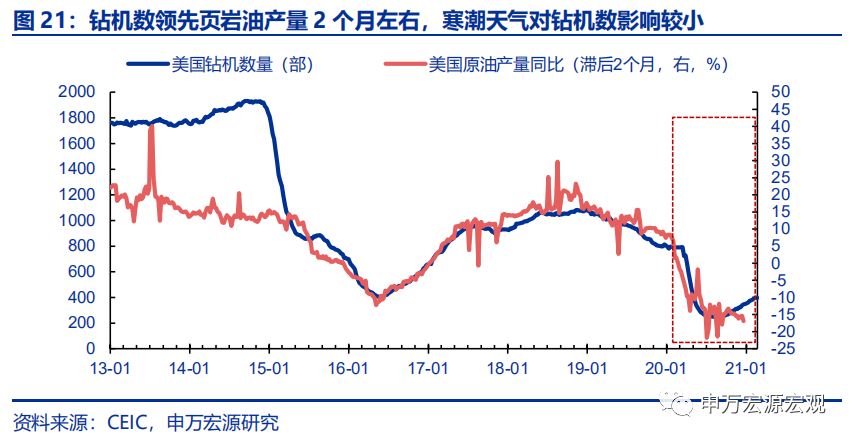

表现出三大反常,背后其实指向的仍是产油国的份额之争的长周期故事。此外,美国寒潮短期冲击页岩油产量=中期更大供给恢复弹性。寒潮对页岩油产能并不构成长期负面影响,短期产量收缩、产能稳定的格局也意味着中期供给有更大的恢复弹性。在当前寒潮天气已明显消退的背景下,预计3月开始美国页岩油产量有望逐步增加。

油价飙升不可持续,不会导致“超级通胀”。寒潮消退页岩油供给恢复、主要产油国或再次转向增产博弈,虽然需求回暖一定程度会吸收部分新增供给,导致油价或仍将高位运行一段时间,但疫苗接种速度难以加快,需求改善的幅度已经较为充分地被市场预期。

综合供需关系,虽然不排除油价短期冲高至70美元/桶附近,但持续时间大概率相对较短,二季度开始油价或逐步小幅回落,但全年均价预计仍将同比增长较大的幅度,对全球工业品通胀的传导效应预计仍然是温和回升的趋势为主,这样的油价上行幅度,尚不至于引发工业品整体意义上的“超级通胀”。对国内PPI有小幅推升影响,但总体幅度预计相对可控。

以下为正文

1. 油价飙升可持续吗?会导致“超级通胀”吗?

2月以来原油价格飙升,市场对工业品“超级通胀”预期升温,并已经开始影响到全球大类资产表现。原油价格自2020年11月重拾升势以来持续上涨,进入2月陡然加速,至2月22日月内涨幅已经超过17%,布伦特原油现货价已从55.25美元/桶涨至64.73美元/桶,已经回到2020年1月中旬水平。

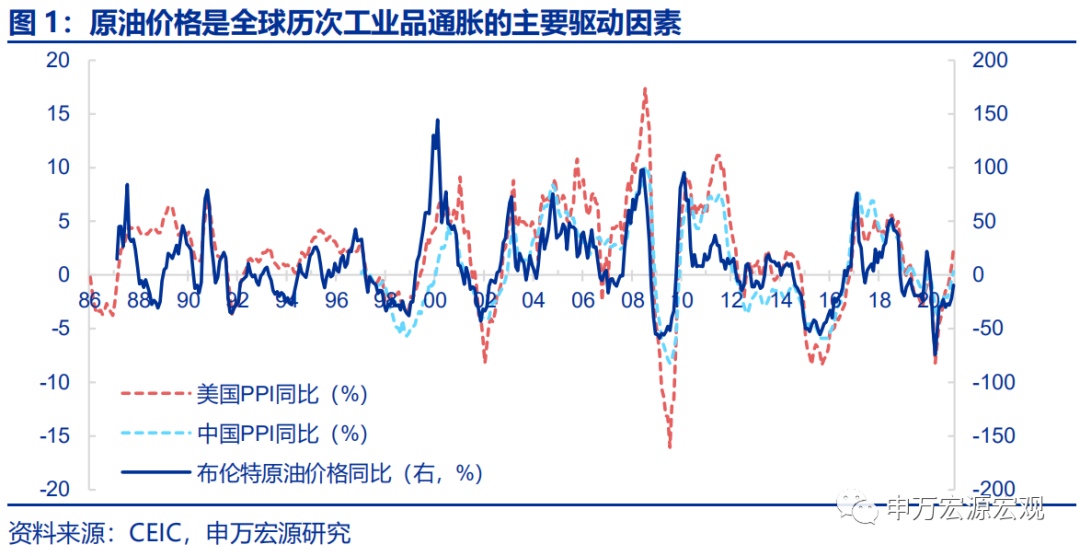

从全球工业品通胀的历史表现来看,每次原油价格的持续飙升,均能够推动全球工业品价格(特别是发达国家)出现一轮明显的通胀走强。部分市场分析认为近期油价的上行有望持续较长时间,从而导致全球大类资产表现已经开始将油价飙升推动工业品“超级通胀”的潜在可能性进行定价。

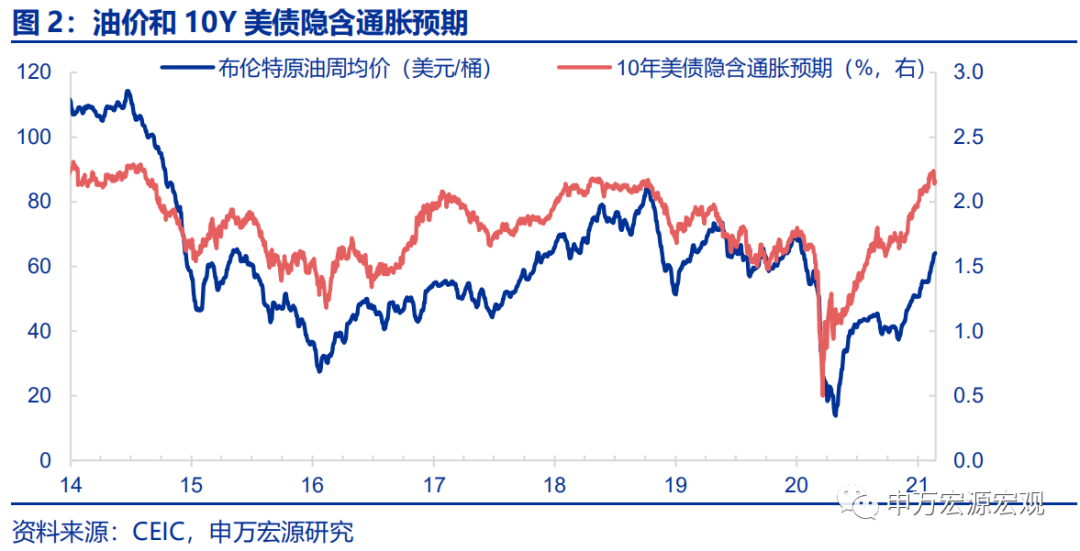

近期各类大宗商品价格出现不同幅度的同步上行,同时美国国债隐含通胀预期随着原油价格同步走阔,也开始一定程度上令全球市场对美联储未来紧缩步伐可能提前的担忧有所升温。

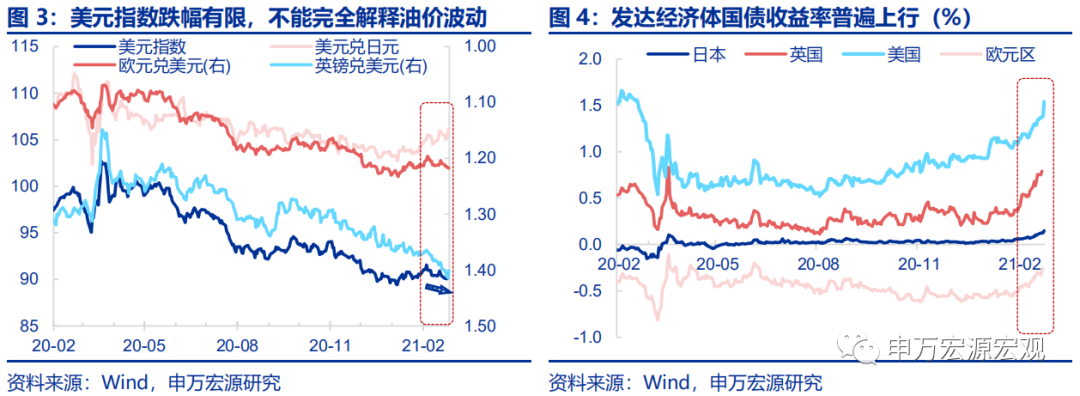

近期美元指数跌幅有限,本轮油价的剧烈波动大部分不能被美元汇率因素所解释,但油价的变动确实已经影响到了全球通胀预期和名义利率,导致近期发达经济体国债收益率出现明显上行。

根据我们在《美元、原油、黄金“倾斜的三角”》(2021.02.17)中的分析,美元指数反映的是美国相对于其他发达经济体结构性变化出发,再配合原油价格的变化,则可以反映全球经济加总的需求端预期变化。

油价的变动还受到原油供给端的单边影响,通过观察油价和美元指数的变动幅度,我们就能看出引起油价变动的因素来自供给端还是需求端,是可持续的还是暂时性的。

2月1日至25日,美元指数仅小幅贬值0.5%,但布伦特原油价格上涨幅度超过17%,远超美元跌幅所能完全解释的范围,并已经影响到了全球通胀预期,10Y美债隐含通胀预期一度超过2.2%,其他发达经济体国债收益率大幅上行。

本轮油价飙升能否持续,已经成为上述逻辑能否成立的关键问题。近期原油供需两侧均出现较大边际变化,但其中一些因素可能具有明显的暂时性特征,同时在2012-2014年的页岩油革命之后,全球原油供给侧竞争格局以及主要供给方竞争策略发生了根本性的变化。

因而我们倾向于从历史和现实的角度对原油价格、全球工业品通胀的当前走势和未来前景进行一个系统性的分析。

2. 页岩油革命:油价中枢决定框架的分水岭

2.1 全球原油供给为寡头格局,供给波动远大于需求

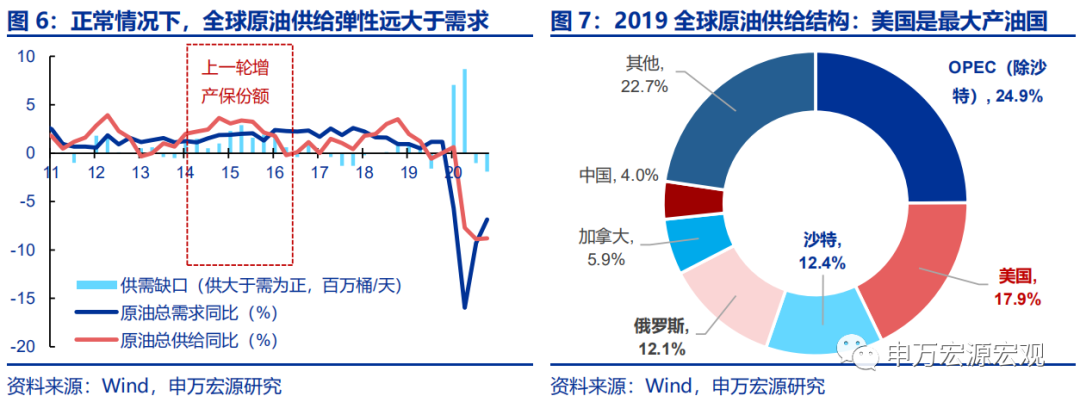

全球原油供给结构集中,潜在产能充裕、供给弹性显著大于需求,这意味着原油价格更多由主要供给方的竞争策略所决定。全球原油市场供给集中度极高,OPEC(特别是沙特)、美国、俄罗斯构成原油供给的三足鼎立态势。

至2019年,在页岩油产量的持续高增推动下,美国已经成为全球最大的产油国,产量占全球之比高达17.9%;而OPEC+自17年初开始实施连续减产,受此直接影响,沙特(占全球产量的12.4%,屈居第二)为首的OPEC国家合计占比也下降至37.4%;俄罗斯(12.1%)则产量占比稳定,三方合计占全球原油供给的比例进一步提升至近70%。

供给侧的高集中度意味着有组织的竞争策略持续存在,令全球原油供给的波动性远大于需求。

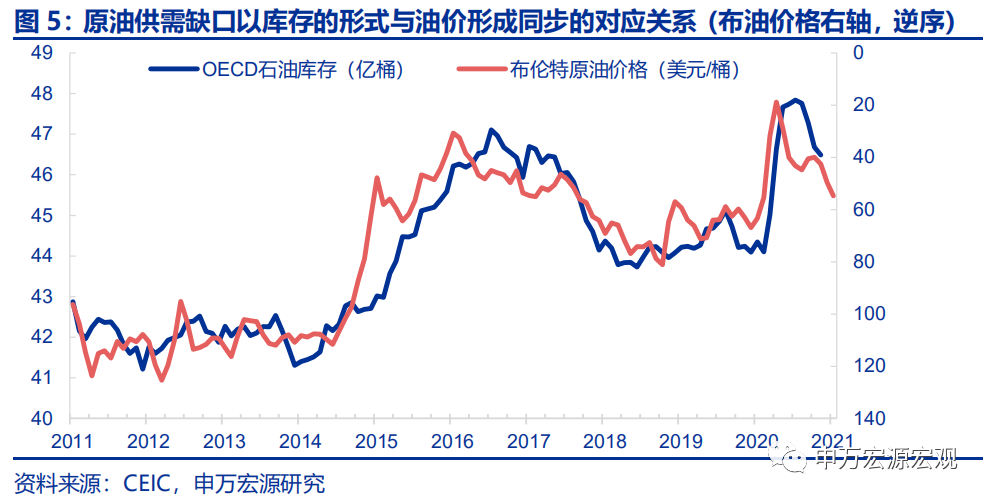

11年至19年,全球原油需求同比在0.6%至2.5%之间窄幅波动,而全球原油供给增速的波动幅度则宽得多,达到-0.3%至3.9%。原油供给与需求间的缺口(供给-需求)则在-220万桶/日至+290万桶/日之间,如此巨大的供给波动中显著包含了供给侧主要各方的持续竞争和博弈过程。

2.2 传统原油供给竞争(1970-2013):一度固化为供给的紧平衡

从历史视角来看,以2014年页岩油革命为分水岭,油价的长期中枢决定框架经历过两次根本性变革。

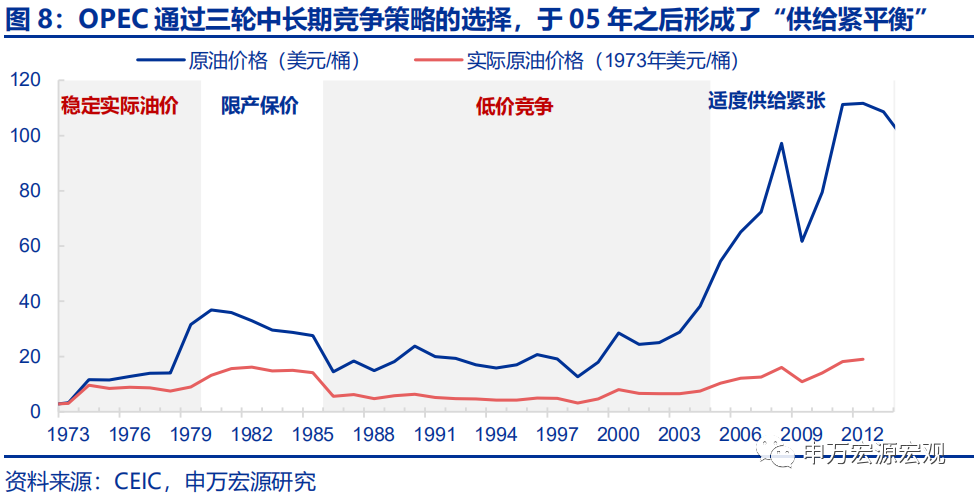

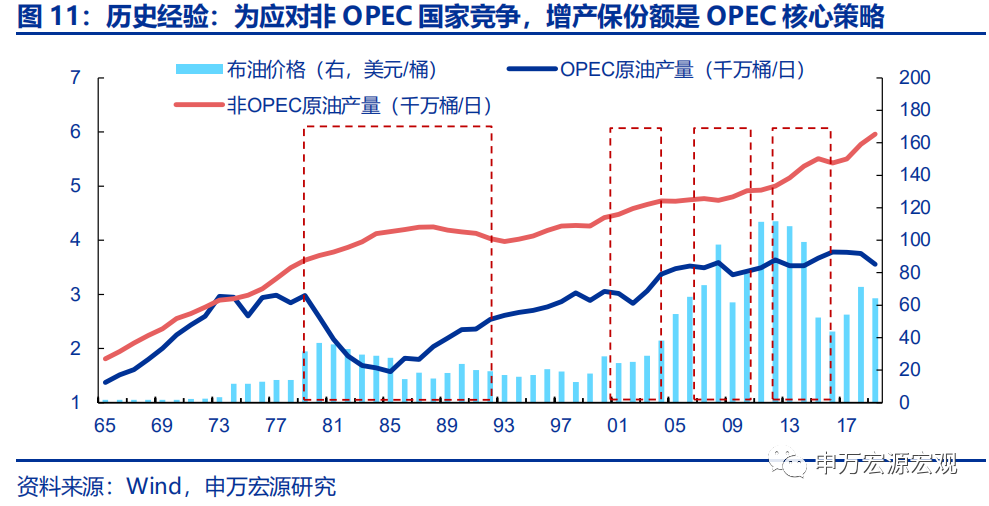

第一个阶段是从20世纪70年代开始,至2013年左右,中东产油国组成石油输出国组织(OPEC)形成攻击方寡头竞争的格局,并通过三轮的“限产保价”“增产保份额”的中长期竞争策略的选择,最终在2005年之后成功形成了“供给紧平衡”的相对固化的供给格局。

这一阶段原油价格的变化特征是油价会在相当长时间内维持低位或高位水平,原油供给竞争策略直接决定油价的长期中枢,而价格的短期波动幅度并不大。

OPEC国家经济增长高度依赖石油业,从而其供给竞争的最终目标是在保住全球原油供给市场份额的基础上,尽可能提升油价。五十年来,作为OPEC最大的产油国,沙特曾多次面临其他产油国的产量竞争,每隔数年,沙特就会在“限产保价”、“增产保份额”两大竞争策略之间跳跃式转换。

从最终效果来看,这种策略摇摆是理性的。本质上来说,沙特的原油生产成本是全球最低的,亦拥有可以短期投产的较大规模的潜在产能。因而在生产方式相似的传统原油供给竞争时代,沙特实际上掌握有原油产量和油价控制的主动权,从而几乎只有沙特可以发起在“限产保价”、“增产保份额”两种竞争策略之间的转换。

1)1973-81年,以石油禁运实现油价大幅推升的目标。OPEC自成立至今,始终谋求维护组织内产油国利益,获取稳定的石油收入。

73年OPEC通过石油禁运,实现一次性大幅提升原油价格的目的,引发第一次石油危机;70年代末,伊朗等国局势动荡,令OPEC产量波动,这一过程中非OPEC国家尚未形成竞争性产能,令油价得以维持上涨。

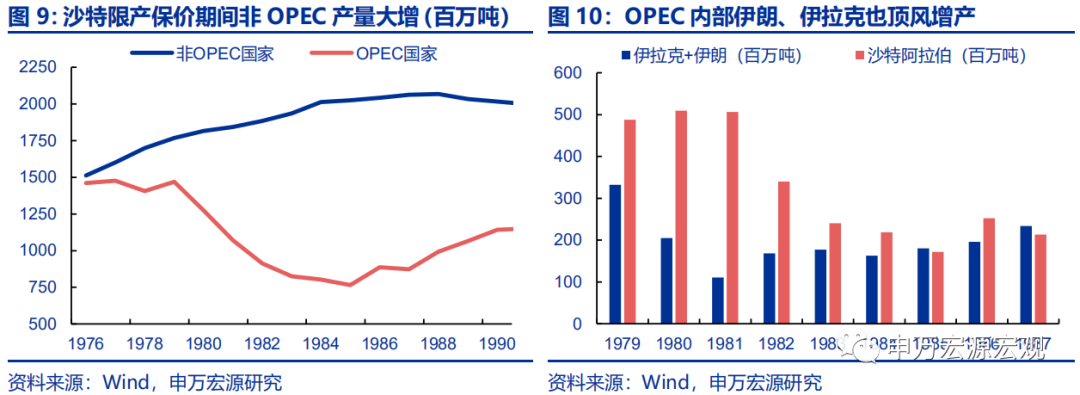

2)1981-85年,限产保价。西方国家经历两次石油危机后需求下降,沙特牵头试图通过减产将油价维持在较高水平,但限产保价策略最终失败,OPEC产量大幅缩减的同时,油价并未继续上行反而有所下降。

这一时期,沙特不但面临因油价高位而激发的非OPEC国家产量增加的份额蚕食问题,也面临着OPEC内部伊朗、伊拉克的不配合行动所导致的进一步的全球原油供给份额下降困境。

3)1986-2004年,逆转为增产保份额。为应对产出和油价同时下降,沙特1985年末宣布竞争策略逆转为扩产保份额,与非OPEC国家展开价格战。

这一阶段油价长期维持低位,但OPEC原油产量大幅回升,在全球原油产出中的份额由28%回升至42%,非OPEC国家应成本劣势不得不减少产量,扩产保份额取得成功。

4)2005-13年,供给适度紧张。新兴经济体原油需求高速增长,而OPEC国家并未显著增产,维持供给适度紧张,油价快速蹿升至历史高位,OPEC国家收入大幅增加。

2.3 页岩油革命(2014-):油价短期波动放大、长期中枢压低

2012-2014年美国页岩油革命彻底改变了原有的全球原油供给格局,新增的巨大的页岩油潜在储量、以及页岩油开采周期较短的特点,令沙特不得不带领OPEC+主要传统产油国,以更加放大油价波动的方式,制造油价的巨大不确定性,以避免全球原油供给长期被美国页岩油生产商所蚕食。

而与此同时,原油价格的长期中枢也不得不降至页岩油微利的水平,再也回不到100美元/桶以上的“黄金世纪之交”时期。

5)2014-16年,美国页岩油的快速增产,直接触发沙特进入新一轮剧烈的扩产保份额策略阶段。美国页岩油革命带动生产成本快速下降,产量迅速上升,传统原油潜在产能极大的沙特感受到巨大的全球供给份额威胁,转而主导OPEC再度实施扩产压价保份额战略,油价暴跌,最终美国原油产量下降,油价有所恢复。

6)2017-19年,页岩油增产势头放缓之后,OPEC再度试图限产保价,但于2020年初沙特决定不再减产,转而增产,以应对美国页岩油在18-19年的新一轮大幅增产所带来的威胁。16年11月末,OPEC与俄罗斯协议冻结产量,自17年起在16年11月产量基础上合计减少原油产出130万桶/日。

此后该限产协议经数度延长,加之伊朗再遭制裁、中东局势一度再趋紧张,原油价格得以恢复。疫情前布伦特原油价格在65美元/桶左右。

但值得关注的是,在这一阶段后期,美国已经于2019年下半年达到1300万桶/日以上产量,不但成为全球第一大原油供给国、逆转为净出口国,而且全球供给份额突飞猛进,达到接近18%的历史高位水平,超过沙特的占比5.5个百分点,可以说是战后沙特在全球原油供给中份额最少的阶段。

正因如此,沙特在2020年初选择不再遵循原减产协议,转而大幅增产,这一过程只是被疫情在全球的大流行冲击所阻断。

其中,81-85年限产保价策略的失败令沙特和其他OPEC国家记忆犹新。

同时,85年之后OPEC曾“尝试”基于全球原油需求收缩进行短暂的减产保价尝试,但非OPEC国家整体基本不做减产、甚至部分时候反而增产,致使OPEC最终也会转向竞争增产。在三次全球需求走弱的短暂阶段(00-01年、08-09年和11-13年),OPEC也曾一度开展阶段性减产安排,但与此同时非OPEC国家却往往不会明显削减产量,反而采取增产措施。

这导致当时本就具有垄断定价权的OPEC寡头,反而较非OPEC国家出现了更大的份额减少、收入下降的损失。而页岩油革命之后,OPEC的垄断定价能力大幅削弱,实际上甚至已经不会尝试进行这种推升中期价格为目标的大幅、长期的减产行动。

历史经验显示,面临非OPEC国家的持续增产行为,OPEC短期减产后均会再度开展增产行动,甚至即使增产时需求并未见到明显恢复。

总结下来,80年代限产保价后的30年内,OPEC并未采取真正意义上的限产保价的战略,增产保份额才是核心主题。

页岩油革命带来的份额威胁较之以往的非OPEC传统产油国更甚,OPEC的竞争策略已经无法推升油价至明显超出页岩油成本线的水平,唯有与页岩油产量同向调整,大幅放大油价的短期波动,人为制造油价的短期不确定性,才有可能避免页岩油持续增产对OPEC份额的长期蚕食。

在美国页岩油大幅增产之前,由于原油生产方式一致,OPEC基本能够决定原油供给,竞争主要体现在OPEC内部和其他产油国。

页岩油产量在2011年后开启高速增长,这实际上带来的是另一种高产量、见效快、成本相对较高的原油生产模式,使得OPEC无法垄断全球原油生产,进而导致原油价格中枢在2014年下半年后下降至50-60美元/桶左右,即页岩油盈亏平衡点附近,而页岩油投产较快的特点也使得产量的同向竞争行为变的更为剧烈,使得油价在15年后短期波动明显放大。

3. 需求展望短期改善:疫情缓和服务消费有望稳步恢复

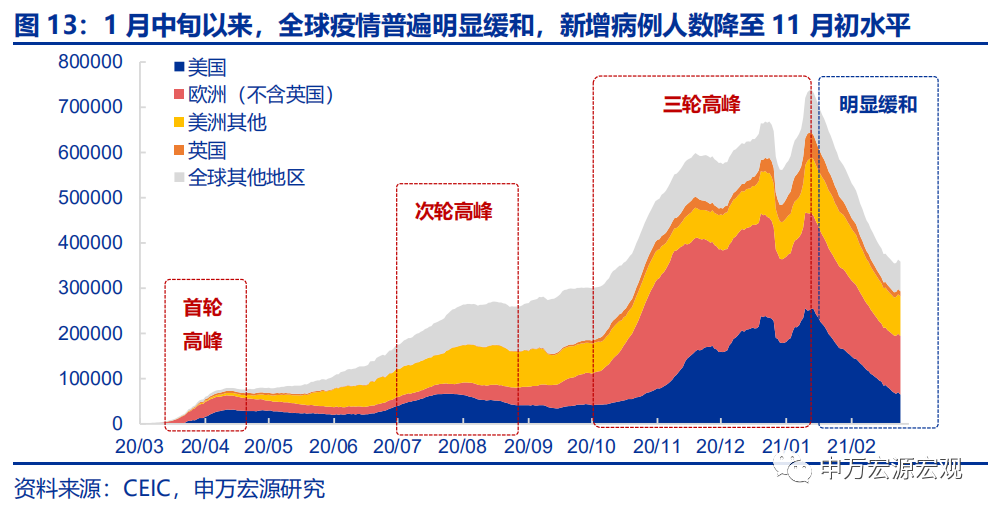

3.1 全球疫情明显缓和,交通等服务消费恢复时点提前

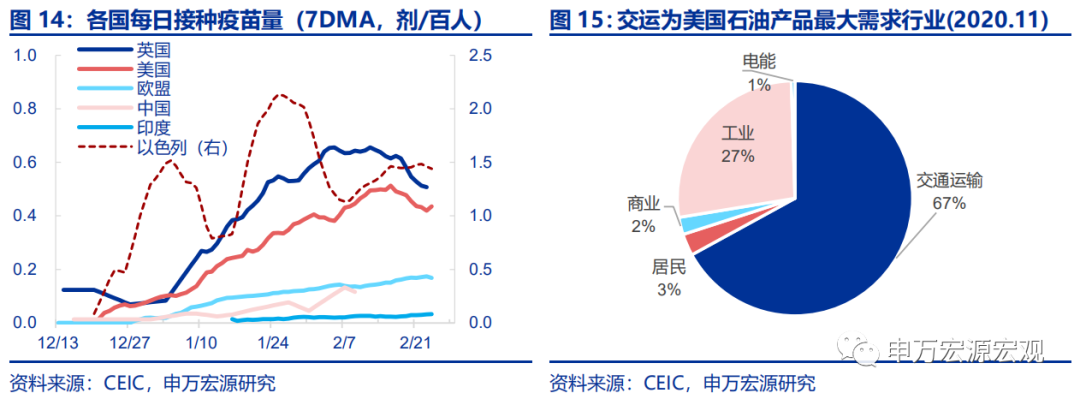

我们在《疫苗进展分化加剧,如何影响全球复苏结构?-大流行与海外复苏结构专题之一》中预计,疫苗对全球经济的积极作用不是以原先我们预计的“免疫屏障时点突变”形式发展,而是以更为渐进的形式在缓和疫情、推动服务消费改善等方面逐步显现效果。

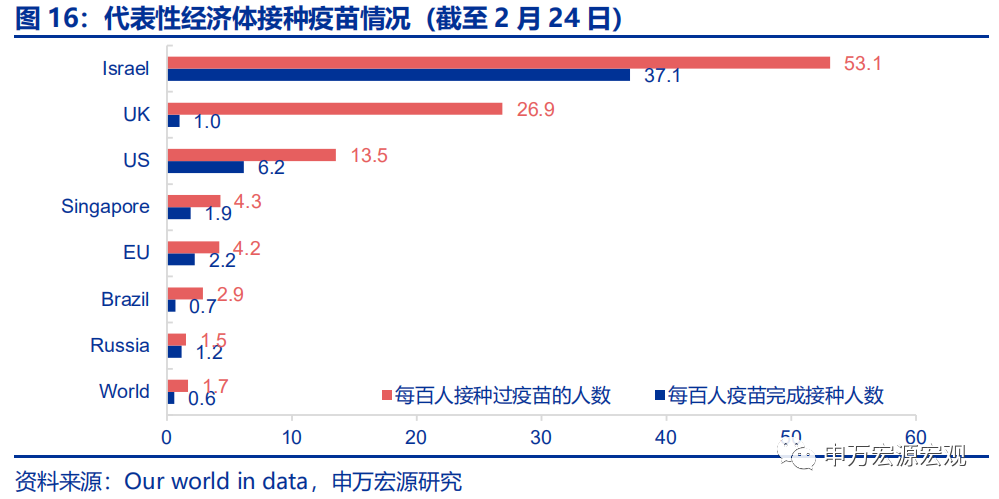

防控措施的逐渐放松将逐步提振交运等服务业消费,进而逐步拉动对石油产品的需求。我们分析石油产品消费结构可以看到,交通运输是石油产品的主要消费行业,占比达到67%,工业其次,占比27%。

我们认为,交运作为服务业的重要组成部分,将随着防控措施的逐步放松,经济活动的逐步正常化而稳步恢复,进而带动交运行业对石油产品的需求。

此外,近期以色列落地的“绿色护照”,国际旅行的逐步解封也预示着对石油需求的恢复。

以色列已经和塞浦路斯和希腊互认疫苗接种“绿色护照”,且正在与英国、爱沙尼亚、罗马尼亚、塞维利亚、格鲁吉亚和塞舌尔群岛谈判签署类似协议,这为全球在群体免疫建立之前开始逐步的、渐进的重启正常交流树立了标杆。

3.2 OPEC 1月首次调升21年需求预期,增产成为可能

OPEC在2021年1月期的月报中,首次调升了2021年全球原油需求预期,虽调升幅度不高但战略意义重大,或意味着OPEC有更多正当理由在将来实行“增产保份额”行动。

自20年7月以来OPEC月报按月公布其对21年全球原油需求的预期。但恰逢海外疫情大流行,自21年预测公布之日起的此后5个月(至20年底),OPEC持续下调其对21年全球原油需求的展望。

直至21年1月,伴随疫苗陆续接种、海外疫情有所缓和,OPEC才首次调升21年全球原油需求预期2万桶/日,且结构上调升更多的是Q1(调升20万桶/日),Q2(调升9万桶/日)。虽然全年预期整体调升幅度不大,但战略意义更大,意味着OPEC对全球原油需求开始转向乐观,同时更意味着后续OPEC或有更多正当理由实行“增产保份额”行动。

此后尽管2月月报小幅下调全球全年原油需求展望10万桶/日,但整体维持了年初对需求的相对乐观判断。

可以说近期油价的飙升之中,确实有需求预期上修的原因,而且这一因素所导致的油价预期上修,可持续性比较强。

但问题在于,相比之于不到一个月超过17%的油价涨幅,原油需求展望的上修幅度是比较温和的,这也符合我们从长期数据中所观察得到的规律:油价的大幅波动时期,需求预期的波动往往小于供给,需求改善往往不能完全解释原油价格的飙升,其背后隐藏的供给侧长短期逻辑的交织更值得关注和分析。

4. 供给增加的前夜:疫情减产尾部+寒潮短期冲击

4.1 OPEC+临时减产协议尾部,“执行不确定性”凸显

4月初OPEC+达成临时性减产协议,此后经历一次延长、一次产量安排调整,最终形成当前的“按月设定减产规模、逐渐累退”的临时性减产安排。

面对新冠肺炎疫情导致全球需求短期快速收缩、而原油供给相对充裕的格局,4月12日第十次(特别)欧佩克+部长级会议召开,确定了三阶段累退的临时性减产协议,也即OPEC10国(不含伊朗、委内瑞拉、利比亚)和非OPEC10国的合作宣言(DoC):DoC参与国第一阶段减产970万桶/日(20年5-6月)、第二阶段减产770万桶/日(20年7-12月)、第三阶段减产580万桶/日(21年1月-22年4月)。

而该临时性减产协议在此后至今的10个月内,经历了20年6月OPEC+会议商定的一次延长:延长第一阶段减产协议1个月至20年7月。以及20年12月OPEC+会议商定的一次产量调整:将原自21年1月开始的16个月580万桶/日减产安排,修改为21年1月720万桶/日、此后每月调整、且调整幅度不超过50万桶/日。

注意到这次调整实际上让21Q2之后的减产协议具有了更大的双向调整空间。

且此后每个月召开OPEC+会议以对未来月份的产量安排进行商定,形成了“按月设定减产规模、逐渐累退”的临时性减产安排。根据21年1月OPEC+会议商定的最新的临时性减产协议安排,1月较基线产量减产720万桶/日,2月减产712.5万桶/日,3月减产705万桶/日。

但是,临时性减产协议的达成并非一路坦途,且临时性减产协议在产量设定、达成时间和执行过程等方面似乎透露出“并不情愿、执行不确定性较大”的线索,具体表现为三大反常:

1)反常一:在20年2月初疫情已经逐渐在全球范围开始扩散、全球需求展望不佳时,临时性减产协议反而“流产”,沙特转而“逆势”增产。

2)反常二:20年4月一波三折的临时性减产协议最终采取了“虚高”的基准,同时操作中的实际减产幅度大打折扣,且沙特在减产协议达成后、生效前这段时间一度大幅增产,直接导致历史首次的“负油价”。

3)反常三:2020年中原油价格的崩跌令OPEC国家财政压力骤然加大,减产协议成为不情愿下的唯一选择。而随着20H2原油价格的快速恢复,OPEC国家财政压力已经明显减轻,当前时点延续减产的动机已不迫切。

同时,1月商定的最新临时性减产协议的减产结构,沙特等OPEC国家1-3月维持相同较强减产要求,但俄罗斯等非OPEC逐步增产。意味着沙特等OPEC国家每执行该临时减产协议1个月,原油份额就会多流失1个月,这也令该临时性减产协议的“执行不确定性”明显增大。

总结来看,三大反常背后,其实指向的仍是产油国的份额之争的长周期故事。

4.2 寒潮短期冲击页岩油产量=中期更大供给恢复弹性

今年2月美国突如其来的暴风雪席卷了大多数州,导致美国原油产量恢复之路再现波折,但寒潮冲击页岩油产量是一个短期逻辑。寒潮对页岩油产能并不构成长期负面影响,短期产量收缩、产能稳定的格局也意味着中期供给有更大的恢复弹性。

在当前寒潮天气已明显消退的背景下,预计3月开始在页岩油生产商积极的投产意愿、前期产能持续恢复的内生支撑下,美国页岩油产量有望逐步增加。活跃钻机数量的增加、完井率的增加必定将带动美国原油产量回升,在目前油价已超过60美元/桶的情况下,原油持续增产动力是持续增强的。

5. 油价飙升不可持续,不会导致“超级通胀”

5.1 需求预期充分,供给接近拐点,油价料21Q2转跌

寒潮消退页岩油供给恢复、主要产油国或再次转向增产博弈,虽然需求回暖一定程度会吸收部分新增供给,导致油价或仍将高位运行一段时间,但疫苗接种速度难以加快,需求改善的幅度已经较为充分地被市场预期。

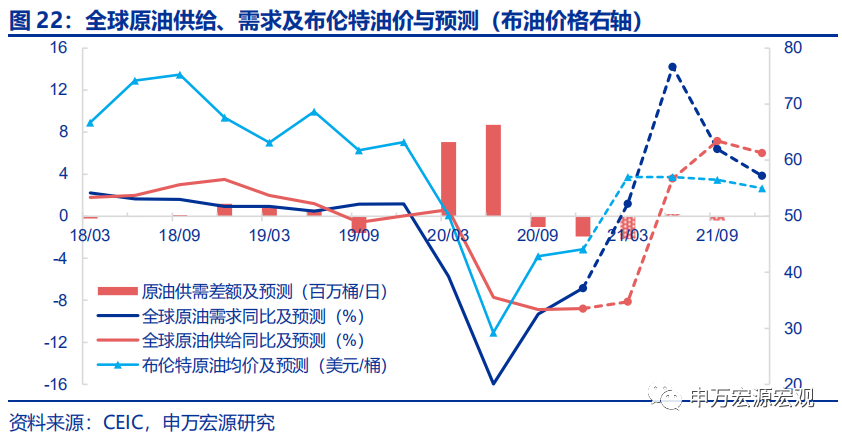

综合供需关系,预计自20Q2开始全球原油库存可能再度转增或高位稳定,从而原油价格可能在21Q2迎来拐点,开启一轮逐步小幅下跌过程。

虽然不排除布油价格短期冲高至70美元/桶附近,但持续维持如此高位的可能性或相对较小,预计20Q2布油均价58-62美元/桶,为年内高位,预计至21Q4均价小幅下行至55-57美元/桶左右。

历史经验显示,沙特主导的OPEC对于保障自身在全球原油供给格局中的份额具有很强的目的动机,特别是美国页岩油的出现,令全球原油供给侧出现了强有力的竞争者,迫使沙特主导的OPEC更多采取与页岩油产量同向的竞争策略,以压低长期油价中枢至页岩油盈亏平衡点附近、并制造油价短期波动的巨大不确定性,以避免全球供给份额遭到页岩油的持续蚕食。

这一大背景下,我们对原油价格的长期中枢预测相对谨慎。

从近期需求端的边际变化来看,虽然21年全年全球需求整体处于改善通道,但受制于疫苗接种速度仍然较慢,需求更多是以稳步节奏恢复、而非下半年“跳跃式”快速回补,这一需求改善的路径当前已被较为一致地预期并反映在当前油价之中,从而年内后续月份的原油价格变动趋势,预计将主要由不确定性更大的供给端变化所主导。

供给端当前则处于疫情冲击后临时性减产协议的尾部,加之寒潮的短期冲击,导致了计划中、以及计划外的供给短期大幅收缩。而考虑到需求逐步改善的前景、OPEC国家在财政状况随油价已经改善之后对全球份额的担忧或将成为供给竞争策略新的侧重点,21Q2开始原油供给侧可能重回又一轮的增产博弈之中。

加之短期寒潮冲击消退后,美国页岩油供给有望呈现较大的恢复弹性,我们预计自21Q2开始,全球原油供给将进入一个稳步增长的阶段,供需关系有望从20H1的显著供大于求,到20H2的减产致短期供小于求,到21H2基本形成供需相互匹配的过程。

我们假设全球原油需求季度之间基本稳步增长(包含合理的季节性),至21Q4同比增加360万桶/日至9750万桶/日,从而2021年总需求预计同比增加560万桶/日。

在此基础上,预计自4月起,原减产协议每月稳定缩减50万桶/日的减产规模要求,同时自4月起预计沙特此前自愿减产100万桶/日的安排不再执行,加之非OPEC国家(包括美国页岩油)、以及OPEC内部不受本次减产协议约束的国家自21Q2开始至21Q4产量的合理小幅增加,预计2021年原油产量约9525万桶/日,同比增加180万桶/日。

在这样的预测假设下,全球原油供需平衡缺口自21Q2-21Q4有望回到零附近(21Q1预计为供小于需220万桶/日,负缺口规模大于20H2),因此,虽然不排除布油价格短期冲高至70美元/桶附近,但持续维持如此高位的可能性或相对较小,预计供需缺口对应的21Q1-21Q4布油均价分别为60-62美元/桶,58-62美元/桶,56-58美元/桶,55-57美元/桶左右,全年均价预计为56-58美元/桶,同比仍大幅增长35%~40%左右。

5.2 油价或小幅推升国内PPI

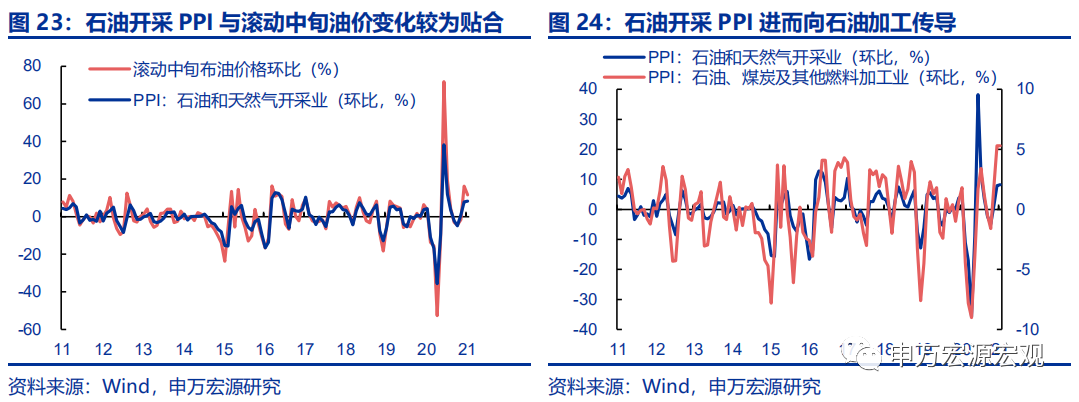

由于报关、运输时间等时间空间问题,国际油价变化传导到国内大约经历半个月,进而通过影响国内石化产业链价格变化,最终作用于PPI变化。

我国现有的原油供给无法满足庞大的工业生产体系催生的原油需求,决定了我国高度依赖石油进口(依赖度高达72.6%)的格局,而国际原油在“采购——运输——进关——企业——生产”过程中存在时间和空间上的变化,国际油价最终影响国内石油制品价格的时滞大概在半个月左右,数据上也体现为,布油价格变化领先石油采选业PPI半个月,但传导幅度上有所折扣。

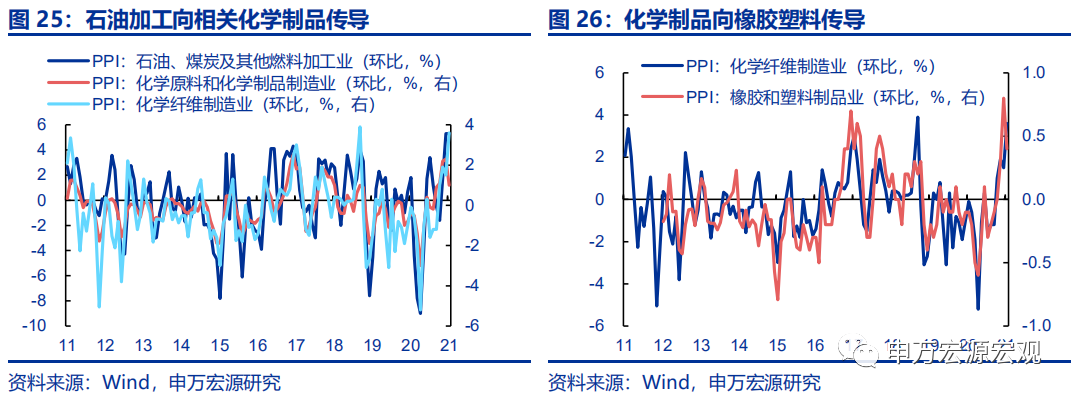

而国内石化产业链中,上游向下游也有较为稳定的、同步的价格传导规律,“石油开采PPI——石油加工PPI——化学原料制品PPI——化学纤维PPI——橡胶塑料PPI”的传导路径十分明显,而传导幅度也遵循依次递减的规律。

鉴于我们预计21Q2即将出现原油价格的拐点,其对全球工业品通胀的传导效应预计仍然是温和回升的趋势为主,这样的油价上行幅度,尚不至于引发工业品“超级通胀”。同时在对国内PPI的传导上,考虑到油价同比整体水平确实偏高,一定程度上会通过影响国内石油化工产业链PPI、进而带动整体PPI的小幅上行,但总体幅度预计相对可控。

本篇报告是将油价作为影响通胀关键的宏观价格变量之一,从宏观加总层面的需求和供给端进行的宏观逻辑分析,旨在对进一步的全球工业品和消费价格通胀问题相关分析提供支持。

(编辑:李均柃)